- Обязанность сдавать электронную декларацию

- Санкции к нарушителям

- Что меняется с 1 января 2021 года

- Формируем электронную декларацию по НДС

- Инструменты для подготовки электронной отчетности

- Бесплатная программа от ФНС

- Рынок электронной отчетности

- Выбор оператора и программы

- Инструментарий подготовки отчетности в электронном виде

- Программы и цены

- Проверяем электронную декларацию по НДС

- Если отсутствует подтверждение от оператора о подаче отчетности

- Требования ФНС

- Дата отправления и дата приема могут отличаться

Обязанность сдавать электронную декларацию

В статье 174 Налогового кодекса РФ сказано, что налоговая декларация по НДС предоставляется плательщиками и налоговыми агентами в органы ФНС по месту своего учета в срок не позднее 25 числа месяца, следующего за истекшим налоговым периодом. Налогоплательщикам обязательна сдача НДС в электронном виде бесплатно (рекомендуем сайт ФНС).

Право подавать декларации по НДС на бумажном носителе в 2020 году сохранили только налоговые агенты, не являющиеся плательщиками НДС или освобожденные от обязанностей уплачивать этот налог, за исключением перечисленных в пункте 5 статьи 174 НК РФ:

- лиц, которые осуществляют предпринимательскую деятельность в интересах другого лица на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента);

- лиц, которые осуществляют деятельность на основе договоров транспортной экспедиции;

- лиц, выполняющих функции застройщика.

Для организаций и индивидуальных предпринимателей с небольшим штатом сотрудников или вовсе их отсутствием и вне зависимости от применяемой налогоплательщиком системы налогообложения никаких исключений не предусмотрено. В силу все той же статьи 174 НК РФ при представлении декларации по НДС на бумаге она не признается представленной со всеми вытекающими последствиями. Всех плательщиков НДС, безусловно, интересуют правила сдачи отчетности по интернету.

Санкции к нарушителям

За нарушение порядка представления декларации по НДС, в том числе при несоблюдении электронной формы, организация или ИП привлекают к налоговой ответственности:

- За непредставление декларации в установленный срок ответственность предусмотрена статьей 119 НК РФ. Ее нормами вводится штраф в размере 5% от суммы налога, не уплаченной в установленный законодательством срок, которая была указана к уплате в данной декларации. Штраф взимается за каждый полный или неполный месяц со дня, на которой пришелся законодательно установленный срок сдачи декларации. Максимальный размер штрафа в этом случае не более 30% указанной суммы, а минимальный не меньше 1 000 рублей.

- За нарушение правила о представлении декларации по НДС в электронной форме применяются санкции статьи 119 НК РФ, поскольку такой отчет признается несданным.

Кроме того, за нарушение установленных сроков представления отчетности по НДС, к административной ответственности по статье 15.5 КоАП РФ могут привлечь должностных лиц организации. В этом случае им вынесут предупреждение или назначат штраф в размере от 300 до 500 рублей. За задержку с подачей декларации по НДС (в том числе в случае направления ее в бумажном виде) более чем на 10 рабочих дней, налоговики вправе приостановить операции по счетам налогоплательщика в банке и переводы электронных денежных средств. Такая возможность предусмотрена статьей 76 НК РФ. Следовательно, сдавать отчет на бумаге, нарушая требование законодательства, совсем не выгодно. Рекомендуем внимательно изучить, как сдавать НДС в электронном виде через интернет.

Читайте также: Уплата страховых взносов: сроки, КБК, образцы платежек, штрафы

Что меняется с 1 января 2021 года

Согласно сообщению на сайте ФНС от 16.11.2020, «с 2021 года все категории налогоплательщиков должны будут представлять годовую бухгалтерскую отчетность за 2021 год только в электронном виде через операторов электронного документооборота». По факту речь о ФЗ-444 от 28.11.2018.

И если ранее ФНС делала послабления для микропредприятий, позволяя им отсрочить переход на электронный документооборот до конца 2021 года, теперь этого не будет. В 2021 году даже субъекты малого предпринимательства обязаны подключить электронный документооборот. При этом важно понимать, что на рынке уже не первый год существуют программные решения для автоматизации и упрощения электронной отчетности. Они проверены, имеют свою репутацию и цену, вопрос лишь в том, какое решение выбрать.

Формируем электронную декларацию по НДС

Электронный формат декларации по НДС 2021 и приложения к ней утвержден приказом ФНС № ММВ-7-3/[email protected] Порядок представления налоговой декларации в электронном виде по телекоммуникационным каналам связи утвержден приказом МНС РФ от 02.04.2002 N БГ-3-32/169. Книги покупок/продаж, сформированные в формате xls, xlsx или csv, загружайте с помощью специализированных операторов для отправки в ИФНС. Данные файлы будут автоматически сконвертированы в формат xml. Декларация заверяется усиленной электронной подписью установленного образца (статья 80 НК РФ).

Оказываем услуги по сдаче отчетности в электронном виде в любые ИФНС, ФСС, ПФР, территориальные органы статистики Российской Федерации.

Нужна разовая разовая сдача НДС электронно или сдача другой отчетности? Вы можете сделать это через наш сервис Онлай-отчетность.

Условия предоставления услуги:

Работаем удаленно, у Вас нет необходимости привозить документы, файлы. Достаточно выполнить следующие пункты:

- Заполнить заявку на отправку отчетности. Не «нулевые» декларации, «нулевые» корректировки отправляем только с ЭЦП руководителя. Осуществляем помощь в получении ЭЦП, для оформления заявки перейдите по ссылке: Помощь в получении электронной цифровой подписи (ЭЦП)

- Получить на указанный Вами e-mail договор и доверенность на подписание и отправку отчетности через Интернет и счет для оплаты. Распечатайте, подпишите, поставьте печать. Цветной скан (читаемое фото) загрузите в заявку на шаге 2.

- Оплатить* по высланному счету (с р/сч) либо по квитанции. Для корректного зачисления платежа в назначении платежа указание номера, даты счета и названия организации (ФИО ИП), за которую производится оплата, обязательно! Скан (читаемое фото) документа об оплате выслать на Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра..

* При преждевременной оплате до согласования отправки, при отказе от получения услуги, а так же в случае отказа в осуществлении отправки по п. 3.2.1 Договора-оферты (в т.ч. при отказе со стороны спецоператора, имеющего возможность проверки декларации и отказа при обнаружении фактов, свидетельствующих о мнимости или фальсификации декларируемых сделок) денежные средства не возвращаются. - Отправка осуществляется до 21.00 по московскому времени в день получения заявки при условии выполнения всех вышеуказанных пунктов. В последний день сдачи отчетности отправка осуществляется до 24.00 по московскому времени.

Внимание! Оригинал доверенности иногда требуется в ИФНС, его нужно передать до отправки отчетности. Уточняйте необходимость оригинала доверенности в своей ИФНС. Согласно письму ФНС ЕД-4-3/[email protected] от 16.10.2013 доверенность от ИП должна быть заверена нотариально. Здесь вы можете посмотреть список контролирующих органов, требующих предоставление оригинала доверенности перед электронной отправкой через уполномоченного представителя. В связи с участившимися отказами от ИФНС в приеме деклараций без предоставления оригинала доверенности в налоговый орган до отправки отчета, а так же выходом разъяснений (см. Письмо ФНС России от 09.11.2015 N ЕД-4-15/[email protected]), заранее позаботьтесь о том, чтобы доверенности были получены ИФНС.

Если в ЕГРЮЛ по результатам проверки ФНС в поле «Сведения о лице, имеющем право действовать без доверенности» (руководитель организации) присутствует запись «Сведения недостоверны» либо «Дисквалификация», а так же в случае «массовости» руководителя в заключении договора и отправке отчетности будет отказано.

По результатам отправки отчетности Вы получите:

- Извещение о получении электронного документа;

- Квитанцию о приеме налоговой декларации в электронном виде;

- Извещение о вводе сведений, указанных в налоговой декларации.

Стоимость услуг:

УслугаСтоимость (с 01.01.2019)Передача электронного файла (файлов) одной декларации/расчета в налоговую инспекцию любого региона РФ500 рублейПередача электронного файла (файлов) одной декларации/расчета в ФСС, ПФР, статистку любого региона РФ300 рублейПередача сообщения (письма) в ИФНС, ПФР, Росстат200 рублейОтправка скан-копии доверенностибесплатноПолучение требований от ИФНСбесплатноУслуга по подготовке файла в формате XML нулевой декларации (расчета) + печатной формы в pdf500 рублей/декларация (расчет)Услуга по подготовке файла в формате XML декларации с Вашими данными500 рублей/файлУслуга по подготовке файла в формате XML декларации по НДС + печатной формы в pdf500 рублей + 50 рублей за каждый счет-фактуру

Стоимость услуг по заявкам, поданным и оплаченным в последний день сдачи отчетности, тарифицируется с коэффициентом 1,5.

Стоимость услуг по заявкам, поданным и оплаченным в последний день сдачи отчетности после 19.00, тарифицируется с коэффициентом 2.

Используя данную услугу вы принимаете условия договора-оферты. Политика обработки персональных данных.

В электронном виде, не выходя из дома или офиса, Вы можете отправлять и получать:

Читайте также: Полный швах с экологической отчетностью. Что пошло не так в Росприроднадзоре

- все виды бухгалтерской отчетности

- все виды налоговой отчетности (НДС, прибыль, имущество, ЕНВД, НДФЛ, ЕСХН, транспортный налог, УСН, косвенные налоги)

- уведомления, заявления, сообщения, запросы по установленным формам

- документы, пояснения по камеральным и другим проверкам

- прочие письма в произвольной форме

- получать информацию по расчетам с бюджетом: акт сверки по расчетам с бюджетом, выписка операций по расчетам с бюджетом, справка о состоянии расчетов с бюджетом, перечень поданных налоговых деклараций и бухгалтерской отчетности

- информационные выписки ЕГРЮЛ/ЕГРИП

Если у Вас возникли вопросы или трудности, обращайтесь: контакты.

Инструменты для подготовки электронной отчетности

Любой бухгалтер понимает, что удобнее всего сдать НДС через интернет посредством той программы, в которой она была сформирована. Перенос отчетности из бухгалтерской программы в другой ресурс не застрахован от дополнительных ошибок. Необходима программа, которая позволит сдавать НДС онлайн и по возможности бесплатно. В первую очередь в голову приходит мысль о сайте ФНС России. Там размещена программа «Налогоплательщик», которая является абсолютно бесплатной.

Кроме того, на рынке существует множество предложений по программам для учета и отчетности. Некоторые из них условно бесплатные, но большинство все же потребует определенных финансовых вложений.

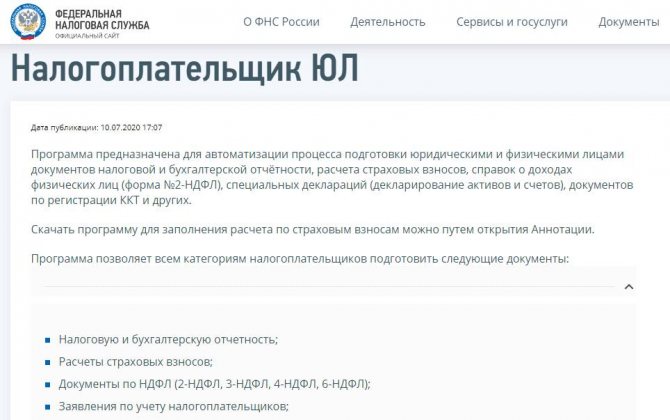

Бесплатная программа от ФНС

Федеральная налоговая служба проводит пилотный проект по эксплуатации программного обеспечения, обеспечивающего представление налоговой и бухгалтерской отчетности в электронном виде через сайт в интернете. Налогоплательщикам предоставляется возможность сдать отчетность в электронном виде совершенно бесплатно. Хотя по кнопке «Помощь» в каждом разделе доступен порядок действий для заполнения соответствующего раздела декларации по НДС, у данной программы не предусмотрена поддержка. Все обновления программного обеспечения придется отслеживать самостоятельно. Пользователь разбирается со всеми ошибками и сбоями в работе самостоятельно. Протестировать декларацию перед отправкой не получится.

Кроме того, в соответствии с пунктом 3 статьи 80 НК РФ и с пунктом 5 статьи 174 НК РФ, налоговые декларации по налогу на добавленную стоимость сдайте с помощью сервиса ФНС только при наличии электронной цифровой подписи (ЭЦП). Ее придется купить у любого аккредитованного удостоверяющего центра. То есть определенные затраты на отправку отчетов таким способом все равно будут. В связи с этим на сегодняшний день сдать декларацию по НДС абсолютно бесплатно не получится. Стоит все же познакомиться поближе с платными сервисами.

Рынок электронной отчетности

Способов сформировать декларацию и пояснения по НДС в электронной форме и отправить их в налоговую инспекцию существует два:

- прямой;

- представительский.

В первом случае организация-налогоплательщик должна самостоятельно заключить договор с оператором электронного документооборота (ЭДО). Кроме того, существуют фирмы-посредники или спецоператоры. Налогоплательщик становится абонентом по договору, ему предоставляется программа для отправки отчетности, а на руководителя или другое уполномоченное лицо оформляется электронная цифровая подпись. В этом случае в организации потребуется специальный программист, который сможет настроить программу, интегрировать ее в программу учета и регулярно обновлять. За услуги придется ежегодно перечислять деньги оператору ЭДО.

Кроме того, существуют так называемые облачные сервисы. В этом случае программное обеспечение предоставляется оператором непосредственно в интернете и пользователь вправе ничего не устанавливать на своих компьютерах, а доступ к такой программе возможен с любого компьютера или ноутбука. Пользователь получает полный контроль за отправкой своей отчетности и возможность напрямую получать уведомления и требования от налоговой службы.

Представительский способ намного проще, но он не гарантирует контроля за доставкой отчетов. В этом случае декларация по НДС направляется через организацию, у которой уже установлен программный комплекс, позволяющий отправлять отчетность других организаций или предпринимателей. Обычно такие услуги стоят намного дешевле, чем работа непосредственно с оператором. Сами налоговые органы их не приветствуют, обратная связь с плательщиком НДС в этом случае для них отсутствует.

Выбор оператора и программы

Всего на сегодняшний день в России зарегистрировано и работает 119 операторов электронного документооборота (полный список смотрите на сайте ФНС). Оператор — это российская организация, соответствующая требованиям, утверждаемым ФНС России (п. 3 ст. 80 НК РФ, письмо ФНС России от 30.09.2013 N ПА-4-6/17542). Работайте только с теми операторами, которые зарегистрированы ФНС России. Хотя лидеры на рынке ЭДО все время меняются, по количеству клиентов на сегодня лидируют:

- «Тензор» (продукт — СБИС);

- «Калуга Астрал» (продукт — «Астрал Отчет» и множество других проектов, где «Калуга Астрал» фигурирует только как спецоператор связи: «1С-Отчетность», «Бухсофт Онлайн», «Мое Дело», «Небо» и другие);

- «СКБ Контур» (продукты: «Контур.Экстерн», «Эльба» и «Бухгалтерия.Контур»);

- «Такском» (продукты: «Доклайнер» и «1С-Спринтер»).

Среди продуктов для отправки отчетов выделяют:

- «Бухгалтерия.Контур» (https://www.b-kontur.ru);

- «Астрал Отчет» (https://astral.ppt.ru/);

- «Контур.Экстерн» (https://kontur.ru/extern);

- «Мое Дело» (https://www.moedelo.org/);

- «Небо» (https://nebopro.ru/).

Все эти компании не дают возможности сдать НДС бесплатно через интернет, но все они проводят акции, во время которых открывают временно бесплатную подготовку отчетности. Кроме того, при оформлении долговременного сотрудничества практически всегда предлагают хорошие скидки и возможность сдавать декларации по НДС за весьма умеренную плату.

Инструментарий подготовки отчетности в электронном виде

Очевидно, что наиболее целесообразно было бы сдавать декларацию об НДС с помощью той программы, в которой она была создана. Это избавит от риска искажения данных или появления каких-либо ошибок в процессе переноса сведений из одного приложения в другое. Именно поэтому возникает потребность в инструменте, который позволит отправить данные об НДС без лишних телодвижений.

Здесь, в первую очередь, следует упомянуть собственный инструмент с говорящим названием «Налогоплательщик», который предоставляет Федеральная налоговая служба на своем сайте. Данная программа является абсолютно бесплатной, однако многим она может показаться неудобной. Для таких пользователей на рынке существует множество решений, некоторые из которых распространяются по shareware-лицензии, то есть являются условно-бесплатными.

Читайте также: Актуальный бланк и образец заполнения путевого листа

На практике это означает какие-то ограничения, вшитые в бесплатную пробную версию программы. Это могут быть лимиты на объем вносимых данных или на период действия программы. Поэтому имеет смысл обратить внимание на платные продукты с хорошей техподержкой, тем более, что пользоваться ими для отправки декларации по НДС придется довольно часто.

Программы и цены

Лидером по соотношению «цена — качество — удобство» на рынке электронной отчетности является «1С-Отчетность». Сравнение с другими спецоператорами представлено в виде таблицы. В качестве примера было взято обслуживание юридического лица в течение года.

«1С-Отчетность»«Астрал Отчет»«Небо»«Бухсофт Онлайн»«Контур. Экстерн»«Мое Дело»СБИСOtchet.RuЦена за годОт 3 900 до 5 900 руб.от 2 900 руб. От 100 до 170 руб. за отчет Единая цена 2 938 руб.От 2 900 руб.От 9 996 руб.3 300 руб. От 1 300 до 4 300 руб.ТехнологияОfflineОfflineOnlineOnlineOnlineOnlineОfflineОfflineТехническая поддержкакруглосуточнокруглосуточнокруглосуточноежедневно с 07:00 до 19:00круглосуточнокруглосуточнокруглосуточнокруглосуточноПроверка отчетаданетнетдаданетдада

Очевидно, что при выборе оптимальной программы, учитывайте, как она работает:

- offline — система установлена на компьютере (копия на внешнем жестком диске или флешке);

- online — облачные технологии, работа с любого компьютера в интернете.

Из таблицы выше видно, что к первой группе относятся такие программные продукты, как СБИС++, и Астрал Отчет. Со второй группой немного сложнее. Далеко не все онлайн-программы дают возможность доступа с любого устройства. Например, «Контур.Экстерн» позволяет сформировать и отправить декларацию по НДС прямо на своем портале в облачном режиме, но получить доступ к информации можно только с того компьютера, на котором установлено средство криптографической защиты информации (СКЗИ). «Контур» считается программой-онлайн только условно. Полностью облачные программы — это «Бухсофт», Мое Дело, Отчет.ру и Небо.

Для выбора спецоператора важно оценить соотношение предлагаемых функций и опций к их цене у аналогичных операторов. Более дорогие варианты обычно включают в себя дополнительные услуги, например, проверку декларации перед отправкой. Кроме того, пользователи получают нормативную базу для ведения учета и составления отчетности и консультации опытных бухгалтеров. Важную роль играет простота подключения и настройки, и обратная связь с ФНС России. Кроме самой отправки декларации по НДС необходимо получить от ФНС квитанцию о ее получении, и другие требования и уведомления.

Проверяем электронную декларацию по НДС

Перед отправкой в ФНС необходимо осуществить проверку декларации: заполнена ли она по формату, выполняются ли контрольные соотношения, правильно ли указаны коды вида операции, возможна проверка контрагентов на их благонадежность. Сам налогоплательщик вправе сделать это с помощью контрольных соотношений, которыми пользуются налоговые органы во время камеральной проверки. Такое тестирование перед отправкой декларации в ИФНС позволит налогоплательщикам избежать предоставления некорректного отчета, содержащего ошибки, избавит от излишней переписки с налоговым органом и необходимости представлять уточненные декларации для исправления ошибок.

Конечно же, такие проверки осуществляются с помощью специализированных программ тестирования. Онлайн-сервис налоговой службы не предоставляет такой возможности. Среди наиболее понятных и удобных программ для электронной отправки деклараций по НДС в этом плане следует выделить «Контур» и «Бухсофт» — только у них протокол проверки отчетов содержит расшифровки, понятные для большинства пользователей. Например, «Бухсофт» отправляет такие расшифровки при тестировании декларации по НДС:

- ошибка в элементе Идентификатор отправителя — расшифровка: «Имя файла должно быть унифицированным, буквы все заглавные. Внутри файла должно быть идентичное название»;

- ошибка: «Значение не найдено в справочнике sono» — расшифровка: «Эта ошибка говорит о том, что неверно указан Код налогового органа»;

- ошибка: «Не выполнено условие присутствия (отсутствия) элемента Файл/Документ/КнигаПокуп при значении элемента ПризнСвед8, равном »» — расшифровка: «В отчете не указано наличие Раздела 8»;

- ошибка: «« нарушает ограничение length для «7». Не удалось проанализировать атрибут «КодОпер» со значением »» — расшифровка: «Скорее всего, у вас некорректно указаны или не указаны коды операций. В Книгах покупок и книгах продаж, журнале учета полученных и выставленных счетов фактур. Подробнее смотрите в Постановлении Правительства №1137».

Очевидно, что даже начинающий пользователь сможет понять такие расшифровки и устранить все недочеты до момента поступления отчета по НДС в налоговую.

Если отсутствует подтверждение от оператора о подаче отчетности

Риск подать электронную отчетность несвоевременно связан не только с ее непринятием системой ФНС, но и со сбоями в работе компании-оператора, который обеспечивает электронный документооборот с налоговым органом. Так случилось с организацией из Москвы. Отчет по налогу был подан в последний день срока, однако в ответ не было получено ни подтверждения от оператора о передаче, ни квитанции из ФНС о приеме документов. Представитель налогоплательщика связался с оператором на следующий день и выяснил, что отчет компании на сервер оператора не поступал, хотя и предупреждения о сбоях в работе системы не было.

Пришлось подавать декларацию повторно, но уже с опозданием, за что ИФНС выставила штраф. Однако налогоплательщик решил с этим поспорить. В суд он представил файл отчетности и распечатку из программы, которое свидетельствовали о том, что попытка отправить декларацию предпринималась в последний день срока. В ходе судебного разбирательства выяснилось, что в тот день сервер оператора электронной отчетности был перегружен из-за большого количества желающих сдать декларации в последний момент.

Суд постановил: поскольку подтверждение оператора связи при первой попытке сдать отчет не поступило, следовательно, он считается поданным уже позже срока. Но хотя первая попытка по факту оказалась неудачной, сообщение об ошибке налогоплательщик не получил. Поэтому, по мнению суда, компания сделала все, чтобы добросовестно выполнить обязанности налогоплательщика. Учитывая это обстоятельство, суд отменил штраф, хотя и признал, что декларация была подана с опозданием (Постановление ФАС Московского округа от 26.07.11 № КА-А40/7709-11).

Требования ФНС

Налогоплательщик обязан не только сдать НДС, дополнительно у него возникают следующие взаимосвязанные обязанности (п. 5.1 статьи 23 НК РФ):

- обеспечить прием электронных уведомлений, требований и иных документов, направляемых по телекоммуникационным каналам связи налоговыми органами в рамках их полномочий;

- своевременно (в течение шести рабочих дней) направлять налоговому органу квитанцию о приеме таких документов в электронной форме;

- предоставлять по ТКС к электронной декларации по НДС пояснения.

Такие пояснения налоговики вправе затребовать в случае выявления в декларации ошибок и (или) противоречий между сведениями, содержащимися в представленных документах, либо несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля. Формат предоставления пояснений утвержден приказом ФНС России от 16.12.2016 №ММВ-7-15/[email protected] При представлении указанных пояснений на бумажном носителе такие пояснения не считаются представленными. Если не обеспечить исполнение этих требований, ФНС вправе заблокировать операции по счету плательщика. Спецоператор обязан предоставить такую возможность.

Правовые документы

- Статья 174 НК РФ. Порядок и сроки уплаты налога в бюджет

- Статья 119 НК РФ. Непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества, расчета по страховым взносам)

- Статья 15.5 КОАП РФ. Нарушение сроков представления налоговой декларации (расчета по страховым взносам)

- Статья 76 НК РФ. Приостановление операций по счетам в банках, а также переводов электронных денежных средств организаций и индивидуальных предпринимателей

- Статья 80 НК РФ. Налоговая декларация, расчеты

- Статья 80 НК РФ. Налоговая декларация, расчеты

- Статья 174 НК РФ. Порядок и сроки уплаты налога в бюджет

- <�Письмо> ФНС России от 30.09.2013 N ПА-4-6/17542

- Постановлении Правительства №1137

- Статья 23 НК РФ. Обязанности налогоплательщиков (плательщиков сборов, плательщиков страховых взносов)

- приказом ФНС России от 16.12.2016 №ММВ-7-15/[email protected]

Дата отправления и дата приема могут отличаться

Что будет, если налогоплательщик направил электронную декларацию в последний день срока, а программа инспекции по техническим причинам не смогла ее принять? Считается ли, что компания отчиталась вовремя или нет? В Минфине уже давно разъяснили, что подача отчетности организацией и ее принятие ИФНС — понятия разные. Первая операция подтверждается документом оператора связи, вторая — квитанцией о приеме отчетности налоговой. Чаще всего оба документа датируются одним и тем же числом, однако это не всегда так. В этом случае датой подачи отчетности считается дата, указанная в подтверждении оператора связи. Это указано в письме Минфина РФ от 29.04.11 № 03-02-08/49.

Несмотря на позицию ведомства, порой налоговые органы выставляют налогоплательщикам в указанной ситуации штрафы. Именно так произошло с компанией, обратившийся за справедливостью в ФАС Московского округа. Декларация была отправлена в последний день срока, однако квитанция о приеме документа налогоплательщику не пришла. Как выяснилось позже, по техническим причинам отчет был отвергнут автоматизированной системой ФНС.

Суд определил, что со стороны налогоплательщика нарушений нет — он подал декларацию в срок. Тот факт, что он не получил подтверждение из ФНС, не свидетельствует о неподаче им документа. Компания предприняла все действия, чтобы вовремя исполнить свои обязанности. А за сбой в работе программы налогоплательщик нести ответственность не должен (Постановление от 05.07.2013 № А40-107240/12-90-539).