Привет на связи Василий Жданов в статье рассмотрим расчет показателей ликвидности по РСБУ. Каждый хозяйствующий субъект располагает данными о своих активах (имуществе) и пассивах (источниках возникновения имущества). При этом одни объекты имущества могут быть в случае необходимости легко проданы, а чтобы продать другие, понадобится немало времени, или же реализовать их вовсе не представляется возможным. В свое время, обязательства компании бывают долгосрочными и краткосрочными – то есть, одни долги требуется погасить в ближайшее время, а другие можно покрывать на протяжении длительного срока. Чтобы понять, какую часть долгов с коротким сроком погашения можно погасить, если продать набор активов, характеризующийся определенной скоростью реализации, производится расчет показателей ликвидности.

- Ликвидность коммерческого предприятия: определение, классификация

- Виды ликвидности

- Ликвидность баланса, группировка активов и пассивов баланса

- Анализ ликвидности

- Коэффициенты ликвидности: виды, смысл, интерпретация

- Ликвидность ценных бумаг

- Как производится расчет показателей ликвидности предприятия по общим формулам и по балансу

- Расчет показателей ликвидности (текущая ликвидность)

- Пример анализа и оценки ликвидности баланса предприятия

- Расчет показателей ликвидности (быстрая ликвидность)

- Ликвидность банка

- Расчет показателей ликвидности (абсолютная ликвидность)

- Нормативные значения показателей ликвидности: экономическая интерпретация

- Пример расчета показателей ликвидности предприятия

- Ответы на часто задаваемые вопросы про расчет показателей ликвидности

- Разбор значений

Ликвидность коммерческого предприятия: определение, классификация

В самом широком смысле, ликвидность – это способность объекта изучения превращаться в денежные средства. Если рассуждать об эффективности деятельности коммерческой организации, под ликвидностью понимается способность какого-либо актива (или целой компании, т.е. совокупности всех имеющихся активов) быть реализованным в сжатые сроки по цене, приближенной к рыночной. А ликвидность товара – это возможная скорость его продажи по номинальной цене.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Из определения понятия “ликвидность” можно сделать вывод о том, что актив будет считаться тем более ликвидным, чем проще и скорее его можно реализовать, выручив при этом его полную стоимость. Так, ценности, как правило, подразделяются на:

- неликвидные (продать которые либо вовсе невозможно, либо весьма затруднительно),

- низколиквидные (реализовать которые возможно, но сложно, и это отнимет много времени) и

- высоколиквидные (реализация которых возможна в короткие сроки).

Виды ликвидности

При анализе платежеспособности предприятия специалисты учитывают и активы, и пассивы. В общем случае, распределение основных финансовых параметров по степени реализуемости выглядит следующим образом:

Читайте также: Акт инвентаризации наличных денежных средств по форме ИНВ-15Активы организацииПассивы организацииУровеньСтепень ликвидностиЧто входит?УровеньСрочность погашенияЧто входит?А1Самая высокая реализуемость. Активы могут быть проданы с максимально скоростью.Наличные деньги, счета в банках, финансовые вложения на короткий срок.П1Необхнодимо погашение в кратчайшие сроки.Задолженность перед кредитными организациями.А2Высокая реализуемость. Время на полную продажу активов до 1 года.Дебиторская задолженность сроком до 1 года.П2Срочность погашения находится на среднем уровне.Краткосрочные финансовые обязательства и потребительские кредиты.А3Низкая реализуемость. Продажа активов может произвестись за срок, равный одному и более году.Дебиторская задолженность сроком более 1 года, возврат налога на добавочную стоимость, назаконченное производство, запасы товаров.П3Низкая срочность погашения.Долгосрочные финансовые обязательства.А4Неликвид. Самостоятельная реализация активов невозможна.Внеоборотные средства, мебель.П4Постоянные пассивы.Собственный капитал организации.

Имеет смысл рассмотреть каждый вид активов и пассивов более подробно. Итак, активы подразделяются на:

- Высоколиквидные с индексом А1. К таким активам относятся финансовые средства, находящиеся на банковских счетах, в виде наличных, на краткосрочных банковских вкладах, в акциях и других высоколиквидных ценных бумагах, котируемых на фондовом рынке. С точки зрения бухгалтерского учета, высоколиквидные активы можно рассчитать следующие образом: А1 = стр.252 + стр.253 + стр.260.

- Среднеликвидные активы с индексом А2. Активы второго уровня представлены дебиторской задолженностью перед предприятием, например, если продукция уже была отгружена, но деньги за нее еще не поступили. В бухгалтерском учете активы с индексом А2 можно подсчитать так: А2 = стр.240 + стр.215 + стр.251 + стр.270 + стр.220.

- Низколиквидные активы с индексом А3. К такому типу принято относить материалы, сырьевую базу, долгосрочные вклады, НДС по купленным товарам. Подсчет А3 активов производится по формуле: А3 = стр.210 – стр.215 – стр.216 + стр.140 – стр.143.

- Труднореализуемые активы с индексом А4. Класс А4 содержит долгосрочную дебиторскую задолженность, незавершенное производство, промышленную аппаратуру, автомобили, земельные участки, инвестированные в дочерние компании средства. Формула для бухгалтерского расчета А4 активов следующая: А4 = стр.190 – стр.140 + стр.143.

Сейчас читают: Особенности финансовой системы Франции и её сравнение с Россией

Пассивы организации, используемые в исследовании ликвидности баланса, принято разделять на четыре вида по срочности погашения:

- Срочного погашения с индексом П1. К таким пассивам относят долги перед акционерами, задолженности перед банками, ссуды, не возвращенные вовремя и другие обязательства краткосрочного характера. Подсчитать величину данных пассивов можно при помощи формулы: П1 = стр.620 + стр.660.

- Погашения умеренной срочности с индексом П2. Сюда включают кредиты, взятые в микрофинансовых организациях и кредиты со сроком погашения менее года. В бухгалтерском учете пассивы П2 считаются так: П2 = стр.610.

- Несрочного погашения с индексом П3. Пассивы несрочного погашения, как правило, включают кредиты со сроком возврата денег более 12 месяцев. Бухгалтера считают П3, как: П3 = стр.610.

- Постоянные пассивы, не требующие погашения с индексом П4. Сюда входит совокупность средств, находящихся в непосредственной собственности предприятия. Подсчет П4 пассивов выполняется по такой формуле: П4 = стр.490 + стр.630 + стр.640 + стр.650 – стр.216.

Ликвидность баланса, группировка активов и пассивов баланса

Рассмотрим порядок группировки Активов и Пассивов бухгалтерского баланса российского предприятия – Активы располагаются от наиболее к наименее ликвидным, а очередность расстановки Пассивов зависит от срочности погашения обязательств компании:

Группировка Активов в Бухгалтерском балансеГруппировка Пассивов в Бухгалтерском балансеА1Высоколиквидные

(деньги, краткосрочные вложения)П1Наиболее срочные обязательства

(текущая кредиторская задолженность перед контрагентами, банками, сотрудниками и т.д.)А2Быстрореализуемые

(краткосрочная “дебиторка” – долги перед компанией, расчеты по которым должны поступить не позднее 1 года после отчетной даты)П2Среднесрочные обязательства

(кредиты и займы на короткий срок, резервы на будущие расходы, другие краткосрочные долги)А3Медленно реализуемые

(оборотные активы, не вошедшие в группы А1, А2)П3Долгосрочные обязательства

(обязательства, взятые из р. IV “Долгосрочные пассивы”)А4Труднореализуемые

(внеоборотные активы – все)П4Постоянные пассивы

(собственные средства фирмы)

По данным Бухгалтерского баланса можно понять, ликвиден ли он, проведя сравнение итогов по каждой из групп Активов и Пассивов. Об абсолютной ликвидности говорит следующая ситуация:

НеравенствоЧто означаетА1 > П1Если продать имеющиеся высоколиквидные активы, компания сумеет расплатиться с самыми краткосрочными обязательствами.А2 > П2После реализации быстро реализуемого имущества компании появится возможность погасить долги со средним сроком возврата.А3 > П3Средствами, вырученными от продажи медленно реализуемых активов, возможно расплатиться с задолженностями, срок возврата которых более 1 года.А4 < П4Общая стоимость труднореализуемых активов предприятия меньше совокупного размера его собственного капитала.

Анализ ликвидности

Для проведения анализа ликвидности баланса компании или организации любой формы собственности активы группируются по степени ликвидности – от самых быстрых к активам с медленной ликвидностью. Правильный анализ ликвидности активов проводится в таком порядке:

- наиболее ликвидные активы;

- быстро реализуемые;

- медленно реализуемые;

- трудно реализуемые активы.

Что касается пассивов, вначале анализируются наиболее срочные обязательства, затем краткосрочные пассивы, долгосрочные и в завершение, постоянные пассивы.

Коэффициенты ликвидности: виды, смысл, интерпретация

Вычисление коэффициентов ликвидности осуществляется с целью получения характеристики способности юридического лица к исполнению всех имеющихся у него обязательств за счет всего, чем он владеет.

Предназначение показателей ликвидности заключается в том, чтобы сопоставить стоимости объектов имущества предприятия с размером краткосрочных задолженностей на ту же дату. Другими словами, каждый показатель ликвидности демонстрирует, какую часть имеющихся долгов со сжатым сроком погашения можно покрыть, если реализовать каждый набор активов.

Имущество, которым обладает хозяйствующий субъект, можно разделить на 3 категории в зависимости от возможной скорости его реализации. Опираясь на эту градацию, введено 3 показателя ликвидности:

- Быстро реализуемые активы (деньги, краткосрочные вложения). От их величины рассчитывается коэффициент абсолютной ликвидности.

- Достаточно быстро продаваемые активы (дебиторская задолженность с коротким сроком возврата). От суммы быстрореализуемого и достаточно быстро продаваемых активов рассчитывается показатель средней ликвидности.

- Сравнительно быстро реализуемые активы (запасы компании). От величины совокупной стоимости всех оборотных активов вычисляется значение показателя общей ликвидности.

Итак, коэффициенты ликвидности призваны демонстрировать следующие моменты:

- Коэффициент текущей ликвидности показывает, сколько рублей текущих активов приходится на 1 рубль текущих обязательств.

- Коэффициент абсолютной ликвидности показывает, какая доля краткосрочных задолженностей фирмы может быть погашена за счет денежных средств и их эквивалентов в форме рыночных ценных бумаг и депозитов.

- Коэффициент общей ликвидности показывает, могут ли быть погашены текущие долги за счет продажи оборотных активов.

Подытожим, расчет коэффициентов ликвидности необходим аналитикам, желающим получить представление о возможностях компании погашать ее долги с их привязкой ко времени. Эксперт, располагающий такими данными, может выяснить, является ли исследуемое предприятие платежеспособным, какова динамика его платежеспособности в ретроспективе, и каковы прогнозы для данной организации.

Ликвидность ценных бумаг

Ликвидность ценных бумаг – это возможность превратить их в деньги быстро и выгодно, причем эта возможность постоянна. Именно эта характеристика принимается за основу при понимании, насколько эффективны те или иные ценные бумаги. Высокая ликвидность позволит инвестору мгновенно получить за ценные бумаги наличные средства.

Основная характеристика ликвидности ценных бумаг – это спрэд – разница между ценами на продажу и покупку. Чем спрэд меньше, тем выше ликвидность. На ликвидность оказывает влияние привлекательность ценных бумаг определенного эмитента в инвестиционном плане. Она может быть рассчитана, если известны показатели деятельности предприятия и оценка его ценных бумаг рынком.

Читайте также: Порядок постановки на учет и снятия с учета организаций и физических лиц, ИНН

Как производится расчет показателей ликвидности предприятия по общим формулам и по балансу

Для каждого показателя ликвидности справедливо следующее высказывание: коэффициент ликвидности рассчитывается как отношение стоимости определенного вида имущества (согласно классификации по срокам реализации) к сумме краткосрочных обязанностей. Сведения для проведения вычислений можно обнаружить в Бухгалтерском балансе компании (обычно с этой целью составляется агрегированная его форма – укрупненная, обобщенная).

Важно! Информацию по краткосрочным обязательствам можно определять как итог раздела V, но только если оценочные обязательства и доходы будущих периодов не являются существенными, на самом деле они не являются долгами.

Если же величины оценочных обязательств и суммы доходов будущих периодов по балансу принимают существенные значения, в формулах расчета показателей следует применять сумму долгов перед кредиторами и обязательств по заемным средствам, взятую по строкам раздела V:

Общая формулаФормула по балансу

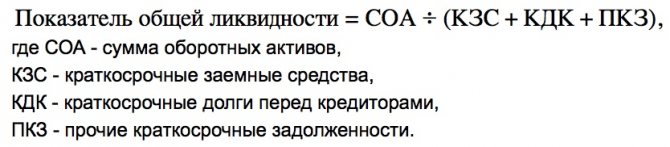

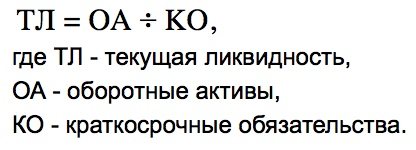

Расчет показателей ликвидности (текущая ликвидность)

Коэффициент текущей ликвидности (коэффициент покрытия, коэффициент общей ликвидности, CR – current ratio) – это финансовый показатель, отражающий наличие у предприятия возможности расплачиваться по краткосрочным долгам путем реализации своих оборотных активов (всех или только некоторых). По значению показателя текущей ликвидности можно определить, является ли организация платежеспособной.

Показатель общей ликвидности рассчитывается как частное оборотных активов компании и ее текущих задолженностей:

Важно! Из суммы оборотных активов, участвующих в представленной выше формуле, необходимо исключить долгосрочную дебиторскую задолженность (в Бухгалтерском балансе она указывалась до 2011 года).

Экономическая интерпретация значений коэффициента текущей ликвидности достаточно проста:

- значение показателя внутри отрезка 1.5-2.5 считается нормативным в мировой практике (варьируется в зависимости от сферы деятельности);

- для предприятий в РФ нормативным значением считается CR>2;

- если CR>3, это чаще всего свидетельствует о том, что руководители предприятия нерационально структурирую капитал предприятия;

- значение коэффициента менее 1 говорит о наличии большого финансового риска, т.к. компания не имеет возможности стабильно погашать свои долги.

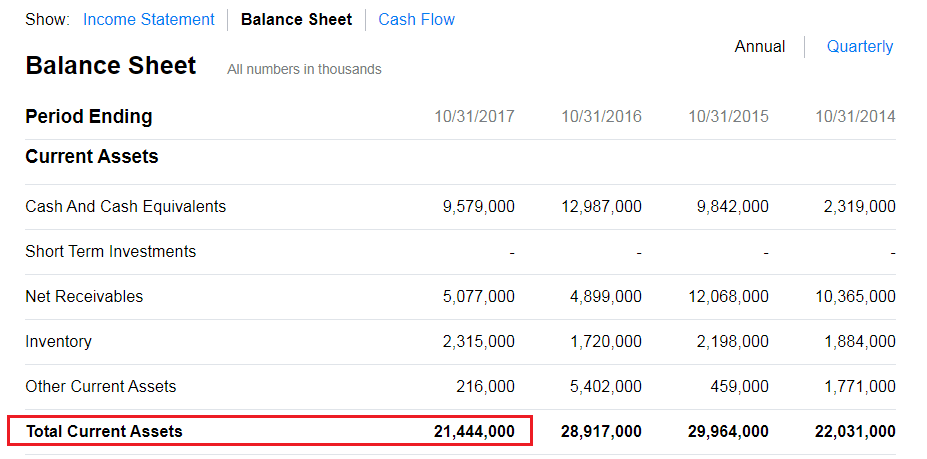

Пример анализа и оценки ликвидности баланса предприятия

Пример проведения исследования ликвидности организации будет содержать данные реальной организации за три года работы. Покажем основные параметры бухгалтерского баланса в таблице:

ПараметрКод страницы.2016 год, млрд. руб.2015 год, млрд. руб.2014 год, млрд. руб.Внеоборотные активы1 100270.6298.3315Имеющие запасы собственных средств1 21064.763.956.7НДС1 2206.95.16.3Дебиторская задолженность1 230342731Капиталовложения в финансовые инструменты фондового рынка1 2403.12613Наличные и лежащие в банке денежные средства1 25016.12718.4Прочие оборотные активы1 2606111.5Общее количество оборотных активов1 200123.7150127Примерное количество всех активов394448.8442Собственный капитал1 300285.7242222Долгосрочные обязательства1 40043.9103129.8Краткосрочные кредиты и займы1 51019.56548.6Торговая задолженность1 5204337.641.5Общее число краткосрочных обязательств1 50064.7103.690.5Всего капитала и пассивов с округлением по математическим правилам394.3448.8442

Сейчас читают: Как расчитывается коэффициент долгосрочной финансовой автономии и что он значит в аналитике

Следующим шагом проведения анализа служит разбитие активов и пассивов на соответствующие группы:

Активы201620152014СравнениеПассивы201620152014А119.25331.3<><П14337.741.4А233.92731.4><>П221.765.949.1А1+А253.180.465.7<<<П1+П264.7103.690.5А370.77064.4><<П343.9103.2129.8А4270.6298.3314.9<>>П4285.8242221.7

Согласно таблице, положительное отношение А1 к П1 наблюдалось лишь в 2015 году. Такое положение вещей говорит о том, что предприятию катастрофически не хватает средств для единовременного погашения всех имеющихся долгов. Анализ остальных временных интервалов показывает, что количество запасов и прочих ресурсов предприятия способно погасить отложенную задолженность.

Вывод: предприятие является неликвидным. Однако, с течением времени, наблюдается положительная динамика, которая, при должных дотациях, способна вывести организацию на самоокупаемость. После расчета всех финансовых коэффициентов можно сделать следующие выводы:

Читайте также: Декларация 3 Ндфл 2021 Код Признака Налогоплательщика

- За три года деятельности видны серьезные продвижения.

- Параметр быстроликвидных фондов в 2014 году не соответствует норме.

- Оптимальные показатели абсолютной ликвидности наблюдаются для 2014 и 2015 годов.

- Положительная динамика позволяет предположить, что у предприятия есть шансы на получение полноценного дохода.

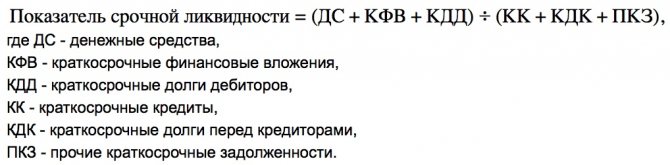

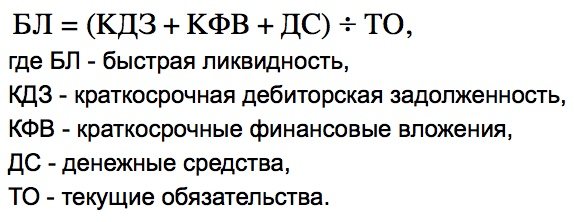

Расчет показателей ликвидности (быстрая ликвидность)

Коэффициент быстрой ликвидности (коэффициент срочной ликвидности, коэффициент промежуточной ликвидности, QR – quick ratio) – финансовый показатель, отражающий способность предприятия к погашению всех имеющихся текущих обязательств в ситуации, когда по каким-то причинам не получилось продать изготовленную продукцию.

Рассчитывается данный показатель как частное высоколиквидных текущих активов и текущих пассивов (обязательств со сжатым сроком исполнения):

Важно! В отличие от случая с расчетом коэффициента текущей ликвидности, при вычислении показателя быстрой ликвидности в составе активов не принимаются во внимание МПЗ (материально-производственные запасы), поскольку, если продать их ввиду большой нужды в денежных средствах, в сравнении с иными оборотными средствами это будут максимальные убытки для компании.

Если значение коэффициента быстрой ликвидности оказалось равным единицы или получилось больше 1, это хороший знак.

Ликвидность банка

Любые организации могут рассматриваться с точки зрения ликвидности, в том числе и финансовые. Такое понятие, как ликвидность банка – его способность быстро выполнить обязательства перед вкладчиками, инвесторами, кредиторами – очень важно при выборе банка. Обязательства финансовой организации бывают реальными и потенциальными или условными. Факторы ликвидности банка бывают внешними и внутренними. Внутренние факторы это:

- управление банком и его имидж;

- качество привлеченных денежных средств;

- качество активов банка;

- сопряженность активов и пассивов.

Внешние факторы ликвидности это;

- состояние экономики в стране;

- развитие рынка ценных бумаг;

- эффективность надзора Банка России;

- система рефинансирования.

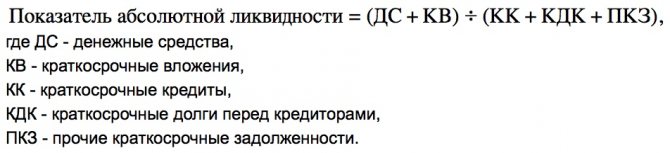

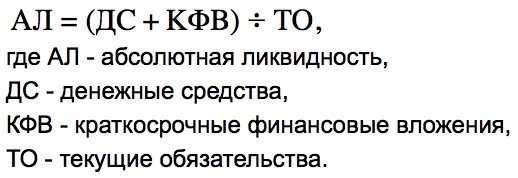

Расчет показателей ликвидности (абсолютная ликвидность)

Коэффициент абсолютной ликвидности – не нашедший признания на западе экономический показатель, показывающий, платежеспособно предприятие, или нет, а именно способна ли компания расплачиваться по долгам, срок погашения которых составляет менее чем 1 год.

Вычисление показателя абсолютной ликвидности производится путем деления суммы имеющихся у компании денежных средств и финансовых вложений, осуществленных на короткий срок, на сумму всех обязательств со сжатым сроком исполнения:

Важно! В составе активов, участвующих в приведенной выше формуле расчета абсолютной ликвидности, подлежат учету лишь деньги и близкие к по сути своей к денежным средствам активы.

Опираясь на сведения нормативных актов, касающихся российских предприятий, нормативным значением показателя абсолютной ликвидности является значение от 0,2 и выше.

Нормативные значения показателей ликвидности: экономическая интерпретация

Рассмотрим, каковы нормативные значения каждого из коэффициентов ликвидности организаций, и как их верно интерпретировать:

Показатель ликвидностиНормативное значениеЭкономическая интерпретацияКоэффициент общей ликвидностиБольше либо равно 1, но не намного больше 1.Значение, равное 1 или немного превышающее 1, говорит о том, что краткосрочные долги могут быть погашены после продажи оборотных активов.

Если значение существенно выше 1, владельцы компании неэффективно используют имеющиеся оборотные средства.Коэффициент абсолютной ликвидностиОт 0,2 до 0,5.Если значение показателя находится в указанных пределах, значит, владелец может погасить 20-50% краткосрочных задолженностей в сжатые сроки.Коэффициент срочной ликвидностиОт 0,7 до 1.Компания имеет возможность быстро рассчитаться с 70-100% краткосрочных долгов.

Пример расчета показателей ликвидности предприятия

Представим, что нам известны некоторые данные Бухгалтерского баланса гипотетического ООО “Принц и Нищий”:

Данные Бухгалтерского балансаСумма (рубли)Основные средства (ОС)376 000Денежные средства (ДС)171 000Нематериальные активы (НМА)145 000Производственные запасы (ПЗ)269 000Дебиторская задолженность (ДЗ)231 000Краткосрочные финансовые вложения (КФВ)138 000Краткосрочные кредиты (КК)204 000Долгосрочные кредиты (ДК)216 000Долгосрочные займы (ДоЗ)291 000

Произведем расчет показателей ликвидности ООО “Принц и Нищий”:

Коэффициент ликвидностиФормула расчетаИнтерпретация значенийКоэффициент абсолютной ликвидностиК1 = (171 + 138) : (216 + 204) = 0,7357Нормой считается значение более 0,2.

Компания сможет покрыть 73% своих долгов за счет имеющихся денежных средств на счетах.Коэффициент срочной ликвидностиК2 = (171 + 138 + 231) : (216 + 204) = 1,2857Значение должно быть не меньше 0,8.

Если компания решит задействовать все свои средства, включая “дебиторку”, эта сумма окажется в 1,28 раз больше всей суммы долгов.Коэффициент критической ликвидностиК3 = (171 + 138 + 231 + 269) : (216 + 204) = 1,9261Значение намного превысило 1, вероятно, предприятие неразумно управляет своими оборотными средствами.

Ответы на часто задаваемые вопросы про расчет показателей ликвидности

Вопрос: Какой показатель ликвидности наиболее точно характеризует степень платежеспособности компании, которая является частью холдинговой группы?

Ответ: Желательно выявить уровень платежеспособности по значениям показателя абсолютной ликвидности. При этом при вычислении значения коэффициента ликвидности не нужно принимать во внимание суммы внутренней дебиторской и кредиторской задолженности.

Вопрос: Учитываются ли неликвидные запасы при вычислении значения коэффициента текущей ликвидности?

Ответ: Нет, неликвидные запасы принимать во внимание не стоит.

Разбор значений

Если просто взять и рассчитать все приведённые выше коэффициенты в один определённый момент, то трактовать их довольно сложно. Для того чтобы судить о надёжности, необходимо просматривать значения этих коэффициентов в динамике и, соответственно рассчитывать не один раз. Только лишь общая ликвидность не даст полной характеристики.

Например, если на предприятии скопилась большая партия неликвида или огромный товарный запас, то понятно, что за один день реализовать всё это не получится. Соответственно данные показатели не имеет смысла учитывать, когда вы проводите расчёт текущей ликвидности.

Если фирма, является частью большой корпорации, то учитывать внутренние долги и обязательства не имеет смысла. Наиболее оправданным здесь будет определение коэффициента, характеризующего абсолютную ликвидность.

I would like to thank you for the efforts you have put in writing this site. I am hoping the same high-grade web site post from you in the upcoming as well. Actually your creative writing skills has encouraged me to get my own blog now. Actually the blogging is spreading its wings rapidly. Your write up is a good example of it.