Произошло блокирование счетов — это одно из самых страшных словосочетаний в предпринимательской деятельности любого бизнесмена. Возникновение данной ситуации обусловлено тем, что налоговый орган таким образом обеспечивает исполнение налоговых обязательств и предотвращает возможные преступления в сфере легализации дохода.

«Заморозка» расчетных счетов не позволяет компаниям производить какие-либо операции по финансовой составляющей.

ВНИМАНИЕ: наш адвокат по налогам и вопросам легализации доходов разъяснит, как избежать блокировки расчетного счета юридического лица, поможет обжаловать решение банка о блокировке: профессионально, на выгодно согласованных условиях и в срок. Звоните!

Причин блокировки может быть несколько, об этом мы поговорим позже. Для начала хотелось бы поговорить о том, что вообще представляет собой блокировка счетов.

Блокировка счетов — это процесс, при котором на расчетный счет организации, индивидуального предпринимателя или физического лица накладывается санкция, в виде запрета на совершение любых действий со своими денежными средствами, находящимися на счетах данных структур.

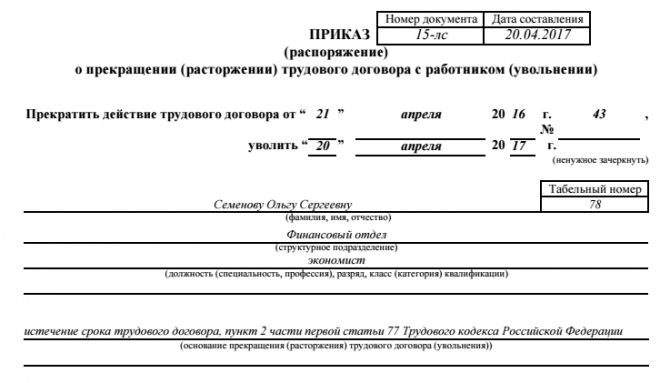

Читайте также: Правила выдачи трудовой книжки работнику при увольнении

Соответственно, все финансы, подпадающие под блокировку становятся «закрытыми» для их владельцев. Ни организации, ни ИП, ни физические лица не могут распоряжаться данными денежными средствами до полной разблокировки счетов. Таким образом, возникают множество проблем. Например, одна из организаций в договоре-поставки не сможет произвести расчет за товар, из этого возникают штрафные санкции в виде неустойки уже на данную организацию от другой стороны по данному договору.

В ст. 5 Федеральному закону РФ № 115 от 07.08.2001 г. «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» описаны организации, которые проводят операции с финансами и некоторым имуществом.

- Причины блокировки счета в банке

- Блокировка по причине налоговой задолженности

- Как происходит блокировка

- Нюансы

- Как разблокировать счет

- Что еще нужно знать

- Как избежать блокировок счетов?

- Как «замораживают» счета

- Процедура блокировки

- Заблокирован, но не мертв

- Претензия в банк по 115-ФЗ

- Что делать, если движение денежных средств приостановлено незаконно

- Пример письма о направлении возражения

- Пример письма с жалобой на действия ИФНС

- Жалоба на блокировку счета банком

- Проверка активности своего расчетного счета

- Как снять блокировку счета в банке?

- Что нужно для снятия блокировки

- Незаконная блокировка счета налоговой ИФНС

- Есть ли смысл судиться с банком при блокировке счета

- Как вывести деньги с заблокированного расчетного счета?

- Что надо сделать

- Пример письма о снятии блокировки

- На какой срок блокируют счета

- Что скажет Комиссия?

- В каких случаях налоговая блокирует счёт

- На каком основании налоговая имеет право заблокировать расчетный счет?

- Блокировка из-за неуплаты налогов

- Не представлена налоговая отчетность

- Не отправили квитанцию-подтверждение о получении требования ИФНС

- Как узнать о блокировке

- Как снизить риск блокировки расчетного счета

- Совет № 1. Контролируйте работу бухгалтера

- Совет № 2. Управляйте расчетными счетами через системы дистанционного банковского обслуживания

- Совет № 3. Откройте несколько расчетных счетов в разных банках

- Совет № 4. Используйте доступные сервисы проверки организации

Причины блокировки счета в банке

- Юридическое лицо, индивидуальный предприниматель или физическое лицо игнорируют и не своевременно вносят денежные средства в бюджет государства.

- Декларация по налогам не предоставляется в срок более чем 10 дней. Это одна из более распространенных причин, почему блокируют счета. Размер на какую сумму блокировать счет – нет, поэтому могут заблокировать чет на всю сумму.

- В течение месяца происходит камеральная проверка, после которой выставляются счета на оплату налога. Если вы в срок, который вам дан на оплату налога, не укладываетесь, соответственно налоговая отправляет инкассовое поручение на взыскание денежных средств и параллельно может также заблокировать счет.

- По новому законодательству, работодатели должны ежеквартально предоставлять НДФЛ за работников. у работодателей есть 10 дней, чтоб предоставить данные документ. Если этого не происходит, естественно наступают уже знакомые последствия.

- Страховые взносы, которые не были предоставлены за определенный период. 10 дней просрочки-санкция в виде блокировки счетов.

- Совершение операций, влекущих подозрительную активность. Если банку покажется, что платеж, перевод был подозрительным, операцию приостанавливают, однако, если вы ее подтвердите, она будет совершена, если связаться с вами невозможно, то происходит заморозка счет буквально на 2 дня, чтобы за это время вы успели отменить ошибочную операцию.

Блокировка по причине налоговой задолженности

Это первая и самая распространенная причина. В этом случае счет замораживают из-за того, что у компании возникла недоимка по налогам, пеням и штрафам. Основное заблуждение у многих бухгалтеров, что движение средств по счету могут заблокировать только из-за недоимки по налогам.

На самом деле налоговые санкции тоже могут стать причиной заморозки. К примеру, вы погасили задолженность в части сборов или налогов, но у вас остались пени и штрафы, которые вы считаете спорными суммами и пытаетесь их как-то урегулировать в режиме досудебного или даже судебного разбирательства. Эти незначительные, на первый взгляд, суммы могут послужить причиной, чтобы налоговая заблокировала расчетный счет. Поэтому, если вы гасите какие-то долги перед инспекцией, то делайте это в полной мере.

Как происходит блокировка

По этому основанию операции по счетам в банке приостанавливаются не полностью, а только в пределах суммы задолженности. Причем часто это бывает не реальная сумма, которая идет по итогу работы с лицевым счетом, а та, что зафиксировали налоговики в решении о приостановлении операций.

Например, реальная сумма задолженности составляет 1,5 млн рублей, а инспектор заблокировал счет только на 1,2 млн рублей, поскольку речь, допустим, идет о двух федеральных налогах — налоге на прибыль и добавленную стоимость. Сумму накопленной задолженности по имущественному налогу решили пока не блокировать.

Если на расчетном счете в банке денег больше, чем размер задолженности, владелец бизнеса сможет свободно распоряжаться остальной суммой. Если же средств на счету не достаточно, он будет заморожен полностью до полного погашения задолженности.

Бывает так, что инспекция по разным категориям налогов (федеральные, региональные, местные) выносит несколько решений о приостановке операций. Заморозка происходит в пределах от общей суммы всех задолженностей. В своих решениях налоговики могут как учесть все счета, которые есть у организации, так и указать только один или два конкретных счета. То есть может получиться так, что в одном банке у вас счета заморожены, в другой спокойно функционируют.

Нюансы

Самостоятельное решение о блокировке счета банк принимать не имеет права, поэтому не нужно считать, что это произвол банковской системы. ФКО в этом случае является только проводником и исполнителем решения ФНС, поэтому никакого негатива или предвзятого мнения с его стороны к вашей компании быть не может.

Кстати, обратите внимание, на то, что налоговики могут замораживать не только рублевые счета, но и счета в иностранной валюте. В этом случае заморозка будет действовать в пределах суммы иностранной валюты, эквивалентной сумме в рублях по курсу ЦБ на момент блокировки.

Решение о приостановлении операций по счету имеет определенные требования по дате. То есть налоговики могут вынести его не раньше решения о взыскании налоговой задолженности. Если это произошло, вы можете обратиться в вышестоящие органы с жалобой, добиться отмены блокировки и соответствующего наказания для должностных лиц.

Как разблокировать счет

Действия по разблокировке достаточно просты. Поскольку заморозка отменяется решением инспектора налоговой, которое он выносит и передает в банк, ваша задача предъявить в ФНС документы, которые подтверждают, что налоговая задолженность ликвидирована.

В качестве таких документов могут выступать данные сверки расчетов, которые подтверждают, что на самом деле вы ничего не должны. Если долг вполне реален, предоставьте платежное поручение из банка, подтверждающее, что вы оплатили долг.

Если вы заинтересованы в быстром размораживании счета, то основная задача состоит в том, чтобы самостоятельно передать необходимые документы в инспекцию, написать заявление в свободной форме, указать ссылки на прилагаемые документы.

Читайте также: Заявление на прием на работу: порядок оформления и подачи, образец

После проверки документов налоговики оформят решение об отмене блокировки и передадут его в банк. Срок исполнения — не позднее 1 рабочего дня, следующего за днем получения документов от налогоплательщика. То есть, если вы отнесли документы сегодня, то уже завтра инспектор обязан направить решение в банковское учреждение. Порядок проведения процедуры регламентирован ст. 76 п.8 НК РФ.

Что еще нужно знать

Если задолженность перед бюджетом была списана со счета компании в инкассовом режиме по инкассовому поручению, то формально налоговики получают уведомление из банка о списании. На его основании они могут принять решение о разблокировке счета. Личное посещение налоговой при этом не потребуется. Однако учтите, что в этом случае сроки отправки решения в банк периодически нарушаются. Чтобы счет был разморожен как можно быстрее, постарайтесь самостоятельно передать документы, подтверждающие погашение задолженности.

Если у компании заморожены все счета, но на одном из них хватает средств, чтобы погасить всю задолженность, вы можете попытаться разблокировать остальные. Как правило, все счета блокируются автоматически, так как инспектор не знает, сколько денег хранится на них. Поэтому ваша задача подать заявление о разблокировке части счетов раньше, чем произойдет списание налоговой задолженности, и свежие выписки из банка. В заявлении укажите реквизиты счетов, которые вы желаете разморозить, и счета, где достаточно средств для списания долга.

Как избежать блокировок счетов?

Для того, чтобы избежать блокировку счета, необходимо делать некоторые операции, а именно:

- своевременно сообщать банку изменения, которые происходят в уставах, учредительных документах компании;

- отслеживайте дату и время, необходимые для оплаты налога, дабы не нарушать законодательство;

- по первому требованию и без задержек предоставляйте банку документы, которые им необходимы;

- отслеживайте все платежи и переводы, не допускайте подозрительных ситуация для дальнейших негативных моментов.

Как «замораживают» счета

Блокировка банковских счетов – мера принуждения либо обеспечения выполнения законных обязанностей предпринимателя, ведь согласно ст. 57 Конституции РФ, он обязан вовремя платить все установленные налоги и сборы и отчитываться о своей деятельности.

Процедура блокировки

- Решение налоговой о приостановлении денежных операций определенного ИП или ООО выносится руководителем или заместителем и направляется в банк.

- Копия решения пересылается владельцу счета с уведомлением.

- Банк, получив решение налогового органа, незамедлительно и безусловно выполняет его, информируя об остатке средств на арестованном счете. Банк не правомочен проверять законность решения налоговой инспекции.

ВАЖНО! Правомерно останавливать движение средств только на счетах, открытых на основании договора с банком. Депозиты, ссуды, аккредитивы и другие счета блокировке налоговой инспекцией не подлежат.

Заблокирован, но не мертв

«Замороженное» состояние счета не означает автоматический полный запрет на все банковские операции. Абзац 3 п.1. ст.76 НК и ст. 855 ГК разъясняют, какие расчетные операции возможно производить с арестованным счетом.

Так, пополнять счет можно без ограничений.

Списывать средства с проблемного счета тоже возможно, но только в порядке, который по очередности опережает требуемые налоговой выплаты.

- Первыми принято выплачивать компенсации ущерба здоровью и морального вреда, алименты, установленные судом.

- Вторая очередь принадлежит заработной плате или выходным пособиям наемным рабочим.

- Третью очередь выплаты по требованиям налоговой делят с плановыми отчислениями в пенсионный и другие фонды.

УЧТИТЕ! При равной очередности первыми будут списаны те средства, платежные документы на которые были получены раньше.

Претензия в банк по 115-ФЗ

Существует Федеральный закон от 07.08.2001 N 115-ФЗ (ред. от 18.03.2019) «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

В данном нормативно правовом акте содержится информация, полностью отслеживающая все финансовые функции организаций, ИП, физических лиц. Конечно, бывают случаи, когда банки неправомерно блокируют счета, тогда здесь в дело вступают тяжбы, которые могут повлечь судебные разбирательства.

Наступает стадия досудебного разбирательства. В этом случае, составляется претензия, где подробно расписываются обстоятельства, повлиявшие на блокировку счета, как произошла блокировка и на основании чего. Адвокатское бюро «Кацайлиди и партнеры» способно грамотно составить претензию и разобраться с данной проблемой, не прибегая к суду.

Конечно, существует способ, как обойти ФЗ-№115. Все переводы и платежи организаций, которые превышают 600 000 рублей, банки проверяют легальность данных операций. Если есть подозрения на различные махинации, то происходит уже известная нам санкция.

Читайте также: Что говорит Трудовой кодекс о вахтовом методе работы

Возможно, получится, как-то дробно совершать маневры по переводам средств, однако, необходимо учитывать и особенно иметь при себе все подтверждающие документы того, что эта финансовая сторона не носит противозаконных действий. Необходимо четко и в полной мере следить за финансами и в случае каких-либо подозрительных ситуаций сразу на месте прерывать переводы и платежи.

ПОЛЕЗНО: смотрите видео, как составить претензию, пишите нам свой вопрос и заказывайте профессиональное составление претензии с нашей помощью

Что делать, если движение денежных средств приостановлено незаконно

К сожалению, нередки ситуации незаконной приостановки движения денег со стороны ИФНС. В этом случае поможет только претензия в ИФНС на блокировку расчетного счета, потому что нет никакого нарушения со стороны налогоплательщика, и устранять, соответственно, нечего. Такое возможно, если в системе ФНС по ошибке неправильно зафиксированы платежи или из-за программной ошибки не отразилась сдача отчетности. Возражения составляются в произвольной форме и направляются письмом.

Пример письма о направлении возражения

В Межрайонную инспекцию Федеральной налоговой службы № 10 по Санкт-Петербургу

190103, Санкт-Петербург, Лермонтовский пр-кт, 47, литер А

от ООО «Компания», ИНН 7811111111

190000, Санкт-Петербург, Мира ул., д. 5

ВОЗРАЖЕНИЯ

на решение о приостановке движения денежных средств

10 февраля 2021 г. МИФНС № 10 по Санкт-Петербургу вынесено решение № 111 о приостановке движения денежных средств ООО «Компания» по расчетному счету, открытому в СЕВЕРО-ЗАПАДНЫЙ БАНК ПАО СБЕРБАНК г. Санкт-Петербург. Решение направлено в названный банк. Движение денежных средств по нашему расчетному счету приостановлено.

В решении № 111 указано, что основанием для его вынесения является непредоставление ООО «Компания» налоговой декларации по НДС за 4 квартал 2021 г. Срок предоставления — 25.01.2019.

Сообщаем, что ООО «Компания» не является плательщиком налога на добавленную стоимость в связи с тем, что применяет УСН с базой налогообложения «доходы минус расходы». В 4 квартале 2021 г. нами не осуществлялись никакие операции, которые бы повлекли обязанность предоставления налоговой декларации по НДС. В связи с этим считаем вынесенное решение о приостановке движения денежных средств незаконным.

В связи с вышесказанным

ПРОСИМ:

Отменить решение № 111 от 10.02.2019 о приостановке движения денежных средств по расчетному счету ООО «Компания» и направить об этом уведомление в СЕВЕРО-ЗАПАДНЫЙ БАНК ПАО СБЕРБАНК г. Санкт-Петербург

Генеральный директор Савватеев С.С.

ООО «Компания»

Если инспекция не ответит на возражения при получении жалобы в налоговую на блокировку счета или ответит отрицательно и не разблокирует деньги, налогоплательщику остается обжаловать действия налоговиков в вышестоящей организации. Действия ИФНС обжалуются в Управлении Федеральной налоговой службы по вашему региону.

Пример письма с жалобой на действия ИФНС

В Управление Федеральной налоговой службы по Санкт-Петербургу

191180, Санкт-Петербург, наб. реки Фонтанки, д. 76

от ООО «Компания», ИНН 7811111111

190000, Санкт-Петербург, Мира ул., д. 5

ЖАЛОБА

на действия должностных лиц

10 февраля 2021 г. МИФНС № 10 по Санкт-Петербургу вынесено решение № 111 о приостановке движения денежных средств ООО «Компания» по расчетному счету, открытому в СЕВЕРО-ЗАПАДНЫЙ БАНК ПАО СБЕРБАНК г. Санкт-Петербург. Решение направлено в названный банк. Движение денежных средств по нашему расчетному счету приостановлено.

В решении № 111 указано, что основанием для его вынесения является непредоставление ООО «Компания» налоговой декларации по НДС за 4 квартал 2021г. Срок предоставления — 25.01.2019.

Сообщаем, что ООО «Компания» не является плательщиком налога на добавленную стоимость в связи с тем, что применяет УСН с базой налогообложения «доходы минус расходы». В 4 квартале 2021 г. нами не осуществлялись никакие операции, которые бы повлекли обязанность предоставления налоговой декларации по НДС. В связи с этим считаем вынесенное решение о приостановке движения денежных средств незаконным.

Читайте также: С какого года появилась карточка снилс

11 февраля 2021 г. нами представлены в письменном виде возражения на вынесенное решение в МИФНС № 10 по Санкт-Петербургу, в котором изложены доводы о неправомерности решения № 111 от 10.02.2019. Несмотря на это, до настоящего момента решение не отменено, движение денежных средств по нашему расчетному счету не восстановлено.

В связи с вышесказанным, на основании статей 137 и 138 НК РФ,

ПРОСИМ:

- Признать незаконным решение № 111 от 10.02.2019 о приостановке движения денежных средств по расчетному счету ООО «Компания». Обязать отменить решение и направить об этом уведомление в СЕВЕРО-ЗАПАДНЫЙ БАНК ПАО СБЕРБАНК г. Санкт-Петербург.

- Обязать МИФНС № 10 по Санкт-Петербургу выплатить проценты за каждый день незаконной блокировки расчетного счета на основании абз. 2 п. 9.2 ст. 76 НК РФ.

Генеральный директор Савватеев С.С.

ООО «Компания»

Жалоба на блокировку счета банком

На практике имеются случаи, когда подается жалоба на блокировку счета банком. Изучив судебную практику, можно обобщить данный вопрос и сказать, что банки блокируют счета, подозреваемые в экстремистской деятельности, здесь необходимые весомые доказательства, в случае если они отсутствуют, соответственно жалоба даст свои плоды. Далее, согласно законодательству, клиент банка имеет право беспрепятственно распоряжаться своими денежными средствами, однако, банки иногда игнорируют это и тут в защиту свои прав, клиенты составляют жалобу.

Если в сложившейся ситуации жалобу самостоятельно составить невозможно, в дело вступают наши адвокаты.

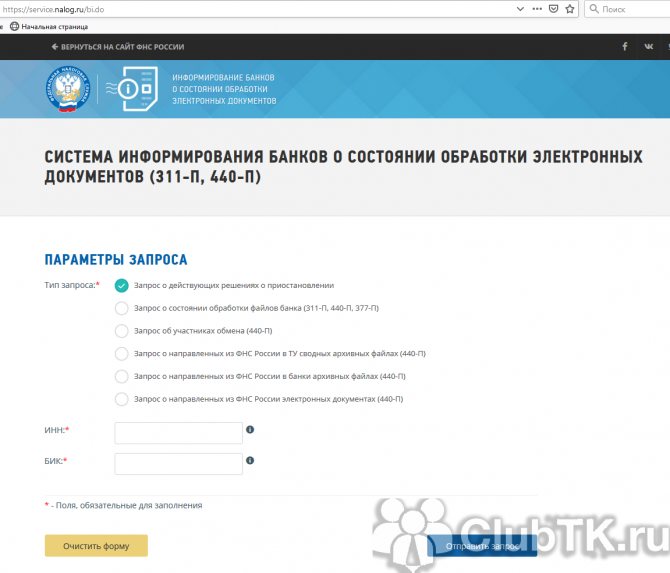

Проверка активности своего расчетного счета

Если вы подозреваете, что ваш счет или счет потенциального контрагента может оказаться заблокированным, произвести проверку можно в любой момент. ФНС предусмотрела такую возможность, представив на своем официальном сайте соответствующий сервис. Любой предприниматель или представитель организации может ввести ИНН и БИК интересующего его банка, узнав таким образом, заблокирован ли счет или продолжает действовать.

Что касается собственных счетов, имеет смысл позаботиться о том, чтобы не узнавать об их блокировке постфактум, а позаботиться о профилактике. Если налоговая направила вам уведомление на уплату пени, штрафа или недоимки по налогу, вы – кандидат на «замораживание». Невыполнение этого требования практически гарантирует «фриз» вашему расчетному счету: налоговая не медлит с такими требованиями в банк.

Как снять блокировку счета в банке?

Не нужно откладывать разблокировку счетов на долгий период. Для начала необходимо выявить причину блокировку. Их может быть несколько (см. выше).

Далее оперативно нужно устранить помехи. К примеру, если речь идет о штрафе, который наступил вследствие нарушений законодательства, необходимо его незамедлительно оплатить; если вопрос в том, что не были предоставлены в налоговую документы, соответственно недостачу нужно скомпоновать и отправить. Всякие ошибки необходимо устранять моментально.

Затем, уведомляем ФНС о том, что нарушения были устранены. ФНС проверяет все данные и в случае, если все было сделано грамотно, то нарушения будут устранены и клиент снова может распоряжаться своими денежными средствами.

Что нужно для снятия блокировки

Блокировка счета практически парализует бизнес, и нужно как можно быстрее решить ситуацию. Для этого первым делом нужно уточнить, кто вынес решение о приостановке операций. Если блокировка произошла по инициативе банка, то нужно представить все запрошенные документы для доказательства легальности происхождения средств и законности их расходования.

В ситуации, когда приостановка операции произошла по решению налоговой службы, разбираться придется именно с ней. Для начала надо выяснить причину блокировок. Копию решения о блокировке налоговая инспекция высылает организации по электронным каналам связи и обычной почтой, вот только реагируют на него своевременно не все. Для разблокирования счета потребуется узнать и устранить причину ограничения, а также в ряде случаев написать письмо с просьбой разблокировать расчетный счет.

Если приостановка операций вызвана отсутствием налоговых деклараций в установленные сроки, то нужно их подготовить и отправить, а если она произошла из-за неоплаченных налогов, то их придется заплатить.

В ряде случаев налоговая служба выходит далеко за рамки своих полномочий и накладывает блокировку на счет по надуманным или недействительным причинам. В этом случае можно и нужно оспаривать ее решение, подавая соответствующую жалобу и прикладывая документы, подтверждающие вашу правоту.

Например, если декларации были сданы, но из-за сбоя налоговая считает их не отправленными в установленный срок, то понадобится составить жалобу и приложить к ней квитанцию от оператора ЭДО об отправке документов.

Незаконная блокировка счета налоговой ИФНС

Бывает и такое, что налоговые органы неправомерно блокируют счета. Ниже поговорим о том, как возникают такие моменты.

В налоговом законодательстве появились определенные нововведения, касающиеся того, какая ответственность наступает в случае незаконного блокирования счетов. Итак, если налоговый орган допустил такой вариант произошедшего, тогда налоговики обязаны оплатить налогоплательщику проценты. Это, на мой взгляд, разумное новшество, так как, часто утвердились случаи, когда налоговики не следят за такими моментами и допускают ошибки, которые влекут за собой определенные последствия.

К примеру, случается, что ИФНС производит блокировку раньше срока, установленного законом. Т.е., инспекция не имеет права блокировать счета, когда еще не было решения о взыскании налога.

Есть ли смысл судиться с банком при блокировке счета

Разумеется, если вы уверены в своей правоте, а банк никак не хочет признавать факт необоснованной блокировки счета, можно идти в суд. Однако, это долгий и затратный процесс с непредсказуемым результатом. Кто-то из пострадавших обращается в прокуратуру, кто-то – в ГУ Банка России, остальные идут в Росфинмониторинг. Обычно все заканчивается на этапе получения формальных отписок. Скорее всего прокуратура вам скажет, что не может вмешиваться в деятельность хозяйствующих субъектов. Банк России может ответить, что он якобы не имеет права вмешиваться в работу банков. Росфинмониторинг же отсылает в Банк России, ссылаясь на п. 4 статьи 4 Федерального закона от 10.07.2002 №86-ФЗ «О Центральном банке РФ (Банке России)».

Как вывести деньги с заблокированного расчетного счета?

Зачастую вопрос о законном выводе денежных средств с заблокированного счета является главным вопросом финансовой составляющей. В российском законодательстве есть требования, которые необходимо придерживаться при выводе денег с заблокированного счета.

Существуют очереди по требованиям.

Первая очередь:

- требования, возникающие в связи с возмещением вреда жизни и здоровью;

- требования по уплате алиментов.

Вторая очередь:

- требования по оплате заработной платы;

- требования по авторским вознаграждениям по договору.

Остальные две очереди относятся к налоговым органам и судебным приставам, которые нас мало интересуют. Таким образом, наиболее подходящим вариантом вывести денежные средства из такого счета представляется возможным, когда происходит оплата заработной платы работникам.

Для осуществления данной операции необходимо исполнительный документ отправить в банк. Далее у банка есть 3 дня, чтобы его рассмотреть. Самое главное здесь указать то, что в банк должен обращаться тот, кто выводит данные денежные средства с организации. Сам же исполнительный документ можно получить как в суде, так и в комиссии по трудовым спорам.

Что надо сделать

Если решение вынесено правомерно, устраните его причины, то есть:

- перечислите налоговую задолженность;

- сдайте декларацию;

- отправьте квитанцию на требование (уведомление) и ответ на него.

Чтобы ускорить разблокировку, направьте письмо в налоговую о снятии блокировки безналичных переводов — адресуйте его в ИФНС по месту учета и приложите документы, которые подтверждают устранение нарушения.

Пример письма о снятии блокировки

В Межрайонную инспекцию Федеральной налоговой службы № 10 по Санкт-Петербургу

190103, Санкт-Петербург, Лермонтовский пр-кт, 47, литер А

(наименование налогового органа, составившего акт, и адрес его нахождения)

от ООО «Компания», ИНН 7811111111

190000, Санкт-Петербург, Мира ул., 5

(наименование лица, подающего возражения, ИНН (при наличии), адрес места его

нахождения или места его жительства)

Письмо о снятии блокировки расчетного счета

Решением № 111 от 10.02.2019 МИФНС № 10 по Санкт-Петербургу вынесено решение о приостановке движения денежных средств в связи с неподачей нами налоговой декларации по НДС за 4 квартал 2021 г.

Сообщаем, что нами 11.02.2019 сдана налоговая декларация по НДС за 4 квартал 2021 г. Таким образом, допущенное налоговое нарушение нами устранено полностью.

Просим снять блокировку нашего расчетного счета в связи с полным устранением нарушения.

Приложения:

Читайте также: Публикация о реорганизации в Вестнике государственной регистрации

- Копия квитанции о приеме налоговой декларации по НДС за 4 квартал 2021 г.

Генеральный директор Савватеев Савватеев С.С.

ООО «Компания

11 февраля 2021 г.

На какой срок блокируют счета

Срок блокировки счета отличается в зависимости от причины:

- 5 дней. На такой период банки блокируют конкретные транзакции, кроме операций зачисления денег на счет – ФЗ №115 статья 7 пункт 10.

- 30 дней. Счет блокируют на такой срок на основании распоряжения Росфинмониторинга.

- Бессрочно. Счет блокируют по решению суда, если владелец финансирует террористические или экстремистские операции. Ограничение действует до вынесения решения об отмене блокировки.

На практике приостановка движения средств по счетам длится дольше стандартных сроков. Банк автоматически продлевает блокировку, пока ситуация не будет решена. За этот период у вас могут запрашивать дополнительные документы. Счет может быть заморожен даже несколько ближайших месяцев.

Что скажет Комиссия?

С весны 2021 года в помощь предприятиям и индивидуальным предпринимателям запущен достаточно важный в целях регулирования взаимоотношений с банками по данным вопросам документ, а именно Указание Банка России от 30.03.2018 № 4760-У «О требованиях к заявлению, составе межведомственной комиссии, порядке и сроках рассмотрения межведомственной комиссией заявления и документов и (или) сведений, представленных заявителем, порядке принятия решения по результатам такого рассмотрения и порядке сообщения межведомственной комиссией о принятом решении заявителю и финансовой организации», а также вступили в силу внесенные в Закон № 115-ФЗ очередные изменения.

Теперь в пункте 13.4 статьи 7 Закона № 115-ФЗ закреплено право клиента с учетом полученной от кредитной организации информации о причинах принятия соответствующего решения представить в эту организацию документы и (или) сведения об отсутствии оснований для принятия решения об отказе от проведения операции или об отказе от заключения договора банковского счета (вклада).

О том, что финансовая организация в случае обращения к ней клиента за соответствующими разъяснениями информирует его о причинах отказа в установленном такой организацией порядке, говорится в письме ЦБ РФ от 12.09.2018 № ИН-014-12/61 (п. 2).

Кредитная организация обязана рассмотреть представленные клиентом документы и (или) сведения и в срок не позднее 10 рабочих дней со дня их представления сообщить клиенту об устранении оснований, в соответствии с которыми ранее было принято решение об отказе от проведения операции или об отказе от заключения договора банковского счета (вклада) либо о невозможности устранения соответствующих оснований исходя из документов и (или) сведений, представленных клиентом.

Если решение банка не устраивает хозяйствующего субъекта, то он вправе обратиться с заявлением и указанными документами и (или) сведениями в межведомственную комиссию, созданную при Центральном банке Российской Федерации. При этом общий срок рассмотрения межведомственной комиссией заявления и документов и (или) сведений, представленных заявителем, не может превышать 20 рабочих дней со дня обращения заявителя.

Межведомственная комиссия сообщает о принятом решении заявителю и соответствующей финансовой организации, для которой оно является обязательным, не позднее трех рабочих дней со дня его принятия.

После получения банком решения межведомственной комиссии об отсутствии оснований, в соответствии с которыми банком ранее было принято решение об отказе от проведения операции или об отказе от заключения договора банковского счета (вклада), банк в случае обращения заявителя не вправе отказать заявителю в проведении операции или в заключении договора банковского счета (вклада) соответственно.

Отобразим озвученные сроки и порядок действий для наглядности схематично (смотрите схему ниже).

То есть при достаточной оперативности самого хозяйствующего субъекта в течении 33 рабочих дней уже можно будет получить решение по своим операциям. Срок, конечно, немаленький, но это уже что-то на фоне отсутствия вообще каких-либо механизмов действий и сроков решения.

Еще одном важным документом является Положение Банка России от 30.03.2018 № 639-П. Ведь именно на основе этого Положения должны формироваться пресловутые «черные списки». И механизма того, как «обелиться» и исключиться из «черного списка», не существует до сих пор. А ведь мало того, что каждое лицо может исправиться, одуматься, так еще и достаточно много хозяйствующих субъектов попадают в такие списки по ошибке.

Но если даже специалисты ЦБ не поддержали предприятие в возникшем споре, то все равно не стоит отчаиваться. Оставшиеся варианты сложны и длительны, но они есть.

В каких случаях налоговая блокирует счёт

Есть четыре основания для блокировки счёта компании:

- По результатам налоговой проверки доначислены налоги и вынесено решение о привлечении к налоговой ответственности. Если есть основания полагать, что компания не заплатит доначисленные налоги, инспекция может принять обеспечительные меры в виде приостановления операций по счетам в банке.

- В течение 10 дней после последнего срока компания не представила декларацию в налоговую.

- В течение 10 дней компания не обеспечила возможность получать от налоговой документы в электронной форме.

- Инспекция направила компании требование предоставить документы или пояснения, но компания в течение 10 дней не отправила в инспекцию квитанцию о приёме этого требования.

На каком основании налоговая имеет право заблокировать расчетный счет?

Статья 76 Налогового кодекса РФ дает право налоговикам арестовывать рублевые и валютные расчетные счета по следующим причинам:

Блокировка из-за неуплаты налогов

При такой формулировке блокируется только сумма долга по налоговым платежам, начисленным штрафам и пени. Все остальные деньги остаются доступными для проведения расчетных операций. Если у организации приостановлены операции по нескольким расчетным счетам, а средств для уплаты недоимки на одном из них достаточно, направьте в ИФНС заявление с указанием реквизитов нужного счета и копиями выписок из банка, подтверждающих этот факт. Арест с иных счетов должен быть снят в течение 2 дней с момента подачи заявления.

Если денег на счете не хватает, банк будет списывать с расчетного счета все поступающие денежные средства до тех пор, пока долг не будет погашен полностью. Чтобы ускорить снятие ареста, плательщик может внести недостающую сумму на счет наличными. В любом случае разблокировка счета организации или предпринимателя произойдет только после поступления в бюджет всей недоимки.

При неуплате налогов, пеней и штрафов блокировка расчетных счетов возможна только после принятия решения о взыскании суммы долга. Обычно это происходит, если налогоплательщик проигнорировал предварительное требование ИФНС о добровольном погашении задолженности или не получил его.

Не представлена налоговая отчетность

В этом случае счет останется заблокированным до тех пор, пока ИФНС не получит требуемую декларацию или расчет. Ст. 88 НК РФ в п.2 предусматривает 3-месячный срок для проведения камеральной проверки. Поэтому ИФНС обнаружит недостающую отчетность в срок от 2 недель до 3 месяцев с момента окончания отчетного периода, реже — позже. Счет налогоплательщика арестуют в течение 10 дней с момента обнаружения нарушения, при этом 3 года — максимальный срок, в течение которого применима санкция за подобное нарушение.

Не отправили квитанцию-подтверждение о получении требования ИФНС

По закону у налогоплательщика есть 5 дней, чтобы отправить в ИФНС квитанцию-подтверждение о принятии по ТКС требований о вызове в инспекцию или предоставлении документов и пояснений. Документооборот по ТКС между налоговой и плательщиками систематизирован: если квитанция-подтверждение отсутствует в системе больше 5 дней, система сама проинформирует инспектора о необходимости наложения ареста. В этом случае решение принимается в течение 10 дней с момента обнаружения нарушения, то есть не позднее 16 дней с момента отправки требования налоговой инспекцией.

В результате выездной проверки начислены недоимка или штраф

Иногда инспекторы проводят выездную проверку налогоплательщика, выявляют неуплату налогов, начисляют штрафы и пени. И тогда расходные операции по расчетным счетам должника могут быть приостановлены в качестве обеспечительной меры. Руководитель ИФНС утверждает акт выездной проверки, и решение о блокировке расчетного счета направляется в банк, а его копия — организации.

Названные причины — единственные основания для приостановки операций по расчетным счетам организации или предпринимателя в НК РФ. Если счет заблокировали по иным причинам — вы имеете право обратиться в арбитражный суд, чтобы оспорить наложение ареста.

если ваш счет заблокировали на незаконных основаниях — обращайтесь в арбитражный суд.

Как узнать о блокировке

ИФНС направляет заявление на блокировку не позднее следующего рабочего дня:

- в банк;

- налогоплательщику.

Часто решение налогоплательщику направляется почтой, поэтому узнать от ИФНС о блокировке таким методом оперативно не получится.

Быстрее всего о приостановке движения денег вы узнаете от банка. При направлении платежного поручения в банк кредитное учреждение откажет в его исполнении. Письменно запросите от банка сведения о решении ИФНС. Обычно кредитные учреждения не отказывают своим клиентам в ответе на этот запрос.

На официальном сайте ФНС nalog.ru существует сервис, который поможет узнать о приостановках безналичных операций налогоплательщика по ИНН.

Нужно ввести данные ИНН компании и БИК обслуживающего банка. Если есть действующие приостановки движения денежных средств, появится соответствующее сообщение со списком вынесенных решений.

Как снизить риск блокировки расчетного счета

Любая организация или предприниматель могут столкнуться с блокировкой расчетного счета. Если инспектор арестовал денежные средства хозяйствующего субъекта на законных основаниях, налогоплательщику следует устранить выявленное нарушение.

Иногда причины блокировки незаконны, и тогда организации придется оспаривать решение ФНС о приостановлении операций по счету в арбитражном суде.

Чтобы минимизировать риск ареста вашего расчетного счета, рекомендуем придерживаться простых правил.

Совет № 1. Контролируйте работу бухгалтера

Чтобы минимизировать вероятность ареста денежных средств, сдавайте отчетность и уплачивайте налоги своевременно. Если ваш бухгалтерский учет ведет сторонний бухгалтер или фирма на аутсорсинге, внимательно подходите к выбору партнеров и контролируйте, как исполняются ваши обязанности налогоплательщика.

Совет № 2. Управляйте расчетными счетами через системы дистанционного банковского обслуживания

Заказное письмо из налоговой о приостановлении операций может идти несколько дней, а то и недель, а через банковские системы вы получаете информацию о движениях по счету и наложенных арестах сразу. Поддерживая удаленную связь с банком, вы быстрее начнете решать проблему.

Совет № 3. Откройте несколько расчетных счетов в разных банках

Расчетные счета, открытые в разных банках, могут упростить жизнь плательщика после блокировки счета. Если на одном из них достаточно средств для удовлетворения претензий налоговиков, второй будет разблокирован по вашему заявлению, и вы сможете беспрепятственно проводить денежные операции через него.

Совет № 4. Используйте доступные сервисы проверки организации

Возьмите себе за правило регулярно проверять свои расчетные счета на наличие арестов через сервис ФНС, особенно перед крупными поступлениями или списаниями. Если к вашим счетам открыты кредитные линии (овердрафты), вам следует быть особенно осторожными, чтобы не допустить просрочек по кредитам из-за блокировки.