Порядок создания ОС

Процесс постройки или создания может проводиться двумя способами – хозяйственным или подрядным. Первый предполагает задействие своих сил и ресурсов, второй предусматривает обращение к сторонним специализированным лицам. Бухучет при хозяйственном способе строительства ОС.

Учет затрат на строительство или изготовление в обоих способах ведется по-разному. Расходы будут разные, однако принцип формирования первоначальной стоимость конечного объекта ОС будет един для обоих способов. Данный показатель будет собран из суммы всех понесенных расходов.

Первоначальная стоимость

Основные средства, сооруженные хозспособом, принимайте к бухучету по первоначальной стоимости (п. 7 ПБУ 6/01). В первоначальную стоимость включите все расходы, непосредственно связанные с изготовлением объекта (п. 8 ПБУ 6/01, п. 5.1.1 Положения, утвержденного Минфином России от 30 декабря 1993 г. № 160). Например, расходы на выплату зарплаты сотрудникам, участвующим в изготовлении, на приобретение стройматериалов, на содержание строительных машин и т. д. Подробный перечень расходов, формирующих первоначальную стоимость построенных (изготовленных) основных средств, приведен в таблице.

Расходы при формировании первоначальной стоимости объекта учитывайте на основании:

- первичных учетных документов (требований-накладных, расчетных ведомостей и т. д.);

- любых других документов, подтверждающих понесенные затраты (таможенных деклараций, приказов о командировке и т. д.).

К учету принимайте документы, которые содержат обязательные реквизиты, предусмотренные частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Подробнее об оформлении первичных документов см. Как вести документооборот в бухгалтерии.

Читайте также: Условный расход (условный доход) по налогу на прибыль, текущий налог на прибыль

В процессе эксплуатации основного средства его первоначальная стоимость не изменяется. Поэтому, если какие-то расходы, связанные с созданием (изготовлением) объекта, понесены организацией после его учета в составе основных средств, первоначальную стоимость не меняйте. А затраты учтите в составе текущих расходов. Исключением являются случаи достройки (дооборудования), реконструкции, модернизации, частичной ликвидации и переоценки основного средства. Такой порядок следует из пункта 14 ПБУ 6/01.

Ситуация: можно ли в бухучете включить в первоначальную стоимость основного средства, сооруженного хозспособом, зарплату административно-управленческого персонала? Организация никакой деятельности не ведет.

Да, можно.

Общехозяйственные расходы включаются в первоначальную стоимость основного средства только в том случае, если они непосредственно связаны с созданием объекта. Об этом сказано в пункте 8 ПБУ 6/01 и пункте 5.1.1 Положения, утвержденного Минфином России от 30 декабря 1993 г. № 160. Если организация не ведет другой деятельности, то во время строительства административно-управленческий персонал выполняет функции, связанные с его обеспечением. Следовательно, в этих условиях расходы на содержание административно-управленческого персонала можно включить в первоначальную стоимость создаваемого объекта. Аналогичная точка зрения отражена в письме Минфина России от 2 марта 2006 г. № 03-03-04/1/178.

Бухгалтерский учет объекта

Первоначальную стоимость ОС будут формировать другие расходы, отличные от тех, что присутствуют при хозспособе:

- оплата услуг подрядчика за минусом НДС;

- оплата госпошлины за регистрацию прав на построенную недвижимость.

НДС возможно принять к вычету, если подрядчик предоставит правильный оформленный счет-фактуру.

Важно! В целях бухгалтерского учета объектов затраты все так же будут собираться по дебету счета 08 (08.3, если речь идет о строительстве) в корреспонденции со счетами учета данных расходов — счет 60 для подрядчика.

Оформление документов

Для отражения в бухгалтерском учете проводок по учету затрат на строительство или изготовление объекта ОС силами подрядчиков применяются следующий документ — акт сдачи-приемки выполненных работ. Данный акт служит основанием для учета расходов по оплате подрядных работ.

Акт сдачи-приемки прикладывают к договору подряда, заключенному на начальном этапе заключения договорным отношений.

Таблица с проводками

Бухгалтерские проводки при строительстве (создании) ОС подрядным способом сведены в таблицу ниже:

ОперацияДебет КредитОтражен учет затрат на оплату труда подрядных организаций 08 60Учтен входной НДС по оплате услуг подрядчиков 19 60Построенный (созданный, изготовленный) объект принят к учету по первоначальной стоимости в качестве основного средства 01 08

Важно! До того момента, пока права на построенный объект не будут зарегистрированы, его нужно учитывать на отдельном субсчете счета 01.

После получения подтверждения государственной регистрации объект переводится на другой субсчет счета 01, где ведется учет всех имеющихся недвижимых объектов.

Учет основных средств при поступлении в результате:

- взноса в уставный капитал;

- безвозмездное получение;

- приобретение за плату.

Пример

Условия примера:

Компания заключила с подрядной компанией договорное соглашение на строительство офисного здания. Строительство недвижимости закончено в 2021 году.

Суммарная стоимость произведенных подрядной фирмой работ – 1 770 000. (НДС учтен в данной стоимости в размере 270 000).

Читайте также: Счет 28 в бухгалтерском учете: учет брака в производстве

По окончанию работ составлен акт о сдаче стройработ.

Объект зарегистрирован в государственном порядке, за что была уплачена пошлина 15 000 руб.

Бухгалтерские проводки для данного примера:

СуммаХозяйственная операцияДебет Кредит 1500000Показан учет стоимости труда подрядчика 08.3 60 270000Выделен НДС по стоимости услуг подрядчика 19 60 270000НДС передан к вычету 68.НДС 19 1770000Оплачена работа подрядчика 60 51 15 000Отражен размер уплаченной пошлины в составе расходов на строительство 08.3 96 1515000

(1500000+15000)

Возведенный строительный объект принят к учету как основное средство на самостоятельный субсчет 01.Здания без регистрации 08.3 15000Перечислена госпошлина за госрегистрацию прав на здание 68.Госпошлины 51 15000Отражена госрегистрация прав на возведенный объект ОС 96 68.Госпошлины 1515000Построенное здание включено в число основных недвижимых средств 01.Здания 01.Здания без регистрации

Амортизационная премия списывается единовременно

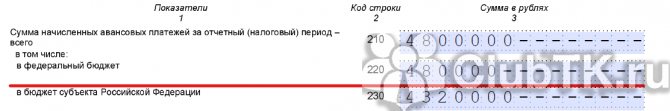

Что касается амортизационной премии, то это понятие предусмотрено исключительно для целей исчисления налога на прибыль и не применимо в бухгалтерском учете. Ее компания имеет право включать в состав расходов отчетного (налогового) периода (в сумме не более 10 или 30% от стоимости – в зависимости от амортизационных групп, к которым относится приобретенное имущество)

Получается, что в первоначальной стоимости основного средства учитываются все расходы на его создание – это одна норма Налогового кодекса РФ, установленная в пункте 1 статьи 257.

Списание части произведенных капитальных затрат (в данном случае на покупку техники и оборудования) в периоде их возникновения – другая норма Налогового кодекса РФ, предусмотренная в пункте 9 статьи 258. Какую из них применить в рассматриваемой ситуации? То есть входит ли амортизационная премия в стоимость постройки?

Минфин России считает, что нет. В упомянутом выше письме № 03-03-06/1/14019 разъяснено следующее.

В подпункте 3 пункта 2 статьи 253 Налогового кодекса РФ сказано, что расходы, связанные с производством и реализацией, включают суммы начисленной амортизации.

Иными словами, если строительная организация сооружает основное средство (здание) собственными силами, то формирование его первоначальной стоимости происходит аналогично расчету налоговой себестоимости выпуска готовой продукции.

Это следует из пункта 1 статьи 257 Налогового кодекса РФ, согласно которому при использовании налогоплательщиком объектов основных средств собственного производства первоначальная стоимость таких объектов определяется как стоимость готовой продукции.

Амортизируемое имущество распределяется по амортизационным группам исходя из установленных сроков его полезного использования, в соответствии с которыми и начисляется амортизация в налоговом учете, включаемая в расходы на строительство здания (п. 1 ст. 258 Налогового кодекса РФ).

Но если налогоплательщик использует право на применение амортизационной премии, то соответствующие основные средства после их ввода в эксплуатацию включаются в амортизационные группы по первоначальной стоимости за вычетом амортизационной премии, отнесенной в состав косвенных расходов того отчетного (налогового) периода, на который приходится дата начала амортизации.

Таким образом, амортизационная премия по приобретенной строительной технике и оборудованию в любом случае в налоговом учете является косвенным расходом и не увеличивает первоначальную стоимость строящегося здания.

Пример. ЗАО «Монолит» для сооружения здания собственного офиса приобрело экскаватор стоимостью 1 180 000 руб. (в том числе НДС – 180 000 руб.), установив срок его полезного использования – 61 месяц (четвертая амортизационная группа – имущество со сроком полезного использования свыше пяти лет до семи лет включительно) согласно Классификации основных средств… (далее – Классификация).

Учет НДС

Налог на добавленную стоимость можно выделить из стоимости услуг подрядчиков и направить к вычету, при этом в бухгалтерском учете это отражается с помощью проводок: Д19 К60 и Д68 К19.

Если компания передает подрядчику собственные материальные ценности для постройки, то НДС по этим МПЗ также допустимо принять к вычету – делается это по факту приходования таких материалов при получении от поставщика счета-фактуры.

Читайте также: Пример учетной политики в бюджетном учреждении (нюансы)

Принять к вычету НДС при подрядном способе можно независимо от того, в какой деятельности будет использоваться возводимый объект основных средств – в облагаемой НДС или нет.

Амортизацию по созданному основному средству нужно начислять с последующего месяца. Если речь идет о строительстве ОС, то амортизация считается с 1-ого числа последующего месяца за моментом сдачи бумаг о госрегистрации права на возведенный объект.

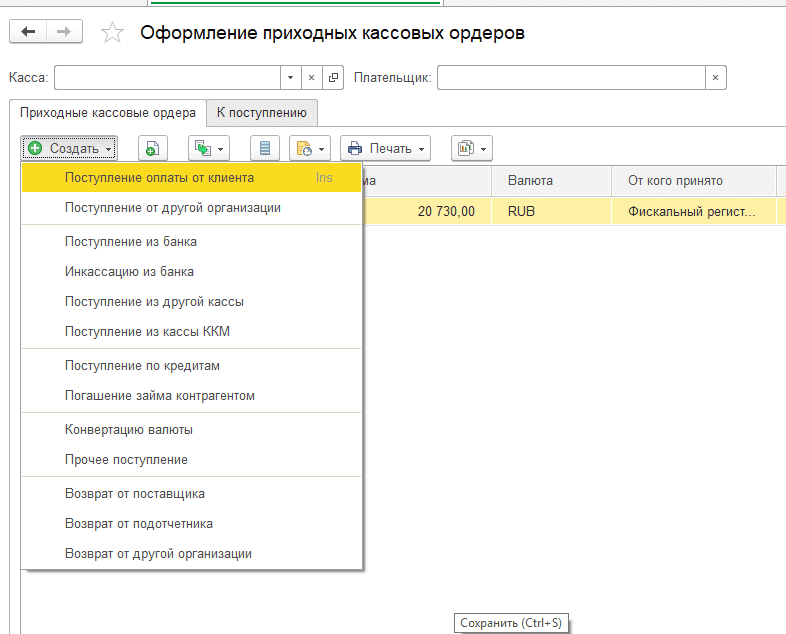

Бухучет: принятие готовых объектов к учету

Принятие готовых объектов к учету отражайте на счете 01 «Основные средства» или счете 03 «Доходные вложения в материальные ценности», к которым откройте субсчета «Основное средство на складе (в запасе)» и «Основное средство в эксплуатации». Если по времени постановка основного средства на учет и его ввод в эксплуатацию совпадают, сделайте проводку:

Дебет 01 (03) субсчет «Основное средство в эксплуатации» Кредит 08-3

– принято к учету и введено в эксплуатацию созданное основное средство по первоначальной стоимости.

Если моменты постановки основного средства на учет и его ввода в эксплуатацию не совпадают, сделайте проводку:

Дебет 01 (03) субсчет «Основное средство на складе (в запасе)» Кредит 08-3

– учтен созданный объект в составе основных средств по первоначальной стоимости.

Такой порядок предусмотрен пунктом 20 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, и Инструкции к плану счетов.

Срок строительства – три года

В учетной политике в целях налогового и бухгалтерского учета амортизация начисляется линейным методом. В налоговом учете предусмотрено применение амортизационной премии (по спецтехнике в размере 30%). По экскаватору ее сумма равна 300 000 руб. (1 000 000 руб. × 30%).

Бухгалтер ЗАО «Монолит» сделал в учете следующие записи:

ДЕБЕТ 08 субсчет «Приобретение объектов основных средств»

КРЕДИТ 60

– 1 000 000 руб. – приобретен экскаватор;

ДЕБЕТ 19 КРЕДИТ 60

– 180 000 руб. – выделен НДС;

ДЕБЕТ 68 субсчет «Расчеты по НДС»

КРЕДИТ 19

– 180 000 руб. – принят к вычету НДС со стоимости экскаватора;

ДЕБЕТ 01 субсчет «Основные средства в эксплуатации»

КРЕДИТ 08 субсчет «Приобретение объектов основных средств»

– 1 000 000 руб. – включен экскаватор в состав основных средств, введенных в эксплуатацию; ДЕБЕТ 08 субсчет «Строительство объектов основных средств»

КРЕДИТ 02

– 16 393,44 руб. (1 000 000 руб. : 61 мес.) – начислена амортизация по экскаватору, сумма амортизации включена в первоначальную стоимость здания (ежемесячно в течение срока строительства).

В налоговом учете фирма применила амортизационную премию в размере 300 000 руб. и отразила ее в составе косвенных расходов текущего периода, чем сэкономила на налоге на прибыль 60 000 руб. Поскольку в бухгалтерском учете указанная сумма (300 000 руб.) в расходы текущего периода не попала, бухгалтер сделал такую проводку:

Читайте также: Для чего нужен забалансовый счет бюджетной организации

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль»

КРЕДИТ 77

– 60 000 руб. (300 000 руб. × 20%) – отражено отложенное налоговое обязательство.

В налоговом учете амортизация спецтехники тоже участвует в формировании первоначальной стоимости здания – амортизируемого имущества. Но сумма ежемесячной амортизации экскаватора составит 11 475,41 руб. ((1 000 000 руб. – 300 000 руб.) : 61 мес.).

По окончании строительства (через три года) в бухгалтерском учете в первоначальной стоимости здания будет учтена амортизация экскаватора в сумме 590 163,84 руб. (16 393,44 руб. × 36 мес.). В налоговом учете – лишь 413 114,76 руб. (11 475,41 руб. × 36 мес.). При этом никакие записи по списанию отложенного налогового обязательства в дебет счета 77 «Отложенные налоговые обязательства» в течение срока строительства не производятся, так как начисление амортизации спецтехники ни в бухгалтерском, ни в налоговом учете не влияет на финансовый результат (не отражается в расходах).

После того как здание построено и введено в эксплуатацию, ЗАО «Монолит» установило срок его полезного использования – 361 месяц (десятая амортизационная группа) и стало амортизировать, то есть списывать затраты на его возведение через амортизацию. При этом с началом амортизации здания в расходы (в виде амортизации сформированной первоначальной стоимости здания) начинают относиться в том числе и затраты на приобретение экскаватора.

Разница между суммами амортизации в бухгалтерском и налоговом учете, образовавшаяся за время строительства, составила 177 049,08 руб. (590 163,84 – 413 114,76). В отраженном ранее отложенном налоговом обязательстве (60 000 руб.) эта часть составит 35 409,82 руб. (177 049,08 руб. × 20%). Данная сумма будет списываться в течение срока полезного использования здания:

ДЕБЕТ 77

КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 98,09 руб. (35 409,82 руб. : 361 мес.) – списано отложенное налоговое обязательство в виде разницы между бухгалтерской и налоговой суммами амортизации экскаватора, начисленными за время строительства здания.

Вторая часть отложенного налогового обязательства по амортизации экскаватора в размере 24 590,18 руб. (60 000 – 35 409,82) будет списана в ходе дальнейшей эксплуатации экскаватора (в производственной деятельности компании) в течение оставшихся 25 месяцев (61 – 36) срока его полезного использования:

ДЕБЕТ 77

КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 983,61 руб. (24 590,18 руб. : 25 мес.) – списано отложенное налоговое обязательство в виде разницы между бухгалтерской и налоговой суммами амортизации экскаватора при его дальнейшей эксплуатации (вне рамок строительства офисного здания компании).

Таким образом, отложенное налоговое обязательство, образовавшееся при приобретении спецтехники (экскаватора), будет полностью погашено: частично в процессе эксплуатации построенного здания, а частично в процессе дальнейшей эксплуатации техники.

Важно запомнить

По мнению финансистов, амортизационная премия по приобретенным строительной технике и оборудованию относится к расходам отчетного периода и не увеличивает первоначальную стоимость строящегося здания.

Статья напечатана в журнале “Учет в строительстве” №8, август 2013 г.

Документальное оформление

После обследования объекта комиссия должна дать заключение о возможности его использования. Для этого нужно составить первичный документ, который должен содержать обязательные реквизиты, предусмотренные частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Таким документом может быть акт по форме № ОС-1а или по форме № ОС-1.

Акт по форме № ОС-1а применяйте при строительстве зданий (сооружений). Составьте его в момент включения объекта в состав основных средств (в момент отражения его стоимости на счете 01 «Основные средства» или 03 «Доходные вложения в материальные ценности») (абз. 2 указаний, утвержденных постановлением Госкомстата России от 21 января 2003 г. № 7). Акт составьте на основании первичных учетных документов, подтверждающих понесенные расходы. Реквизиты организации-сдатчика, которые предусмотрены в начале акта, а также разделы «Сведения о состоянии объекта основных средств на дату передачи» и «Сдал» не заполняйте.

В акте по форме № ОС-1а укажите:

- номер и дату его составления;

- полное наименование основного средства;

- место приемки основного средства;

- заводской и присвоенный инвентарный номера основного средства;

- номер амортизационной группы и срок полезного использования основного средства;

- сведения о содержании драгоценных металлов, камней;

- другие характеристики основного средства (общая площадь, количество этажей и т. д.).

Кроме того, поставьте пометку о заключении приемочной комиссии (например, запись «Можно эксплуатировать»). Оформленный акт утверждается руководителем организации.

При изготовлении собственными силами других основных средств (кроме зданий и сооружений) используйте форму акта № ОС-1. Заполняя его, применяйте те же правила, что и при составлении формы № ОС-1а.

Такой порядок следует из указаний, утвержденных постановлением Госкомстата России от 21 января 2003 г. № 7.

Одновременно с составлением акта по форме № ОС-1а (ОС-1) заполните инвентарную карточку по форме № ОС-6а (ОС-6) в одном экземпляре. Инвентарную карточку оформляйте на основании акта и первичных документов. В дальнейшем вносите в карточку сведения обо всех изменениях, влияющих на учет основного средства (переоценка, модернизация, внутреннее перемещение, выбытие). Отражайте эти сведения на основании первичных документов (например, на основании акта приема-сдачи модернизированных основных средств по форме № ОС-3).

Такой порядок предусмотрен указаниями, утвержденными постановлением Госкомстата России от 21 января 2003 г. № 7.

Внимание: отсутствие (непредставление) первичных документов по учету основных средств является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.