- Основные понятия: рентабельность и средства

- Коэффициент рентабельности чистых активов – RONA. Формула расчета

- О рентабельности ОПФ

- Коэффициент рентабельности совокупных активов – ROTA. Формула расчета

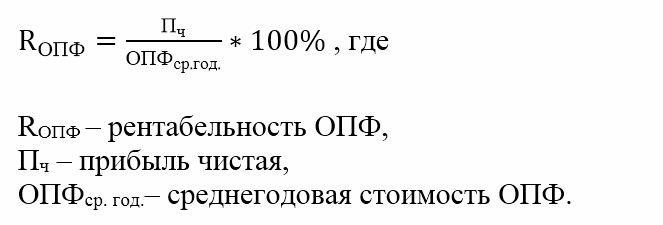

- Расчет: порядок с формулой

- Рентабельность основных средств: формула по балансу

- Показатель и его нормативные значения

- Что такое рентабельность как экономический параметр

- Как увеличить рентабельность?

- Специфика анализа рентабельности основных фондов

- Дополнительные показатели в формулах рентабельности

- Подробности

- Анализ по оборотным средствам

- Коэффициент рентабельности продаж – ROS. Формула расчета

- Повышение эффективности использования оборотных средств

- Рентабельность как индикатор эффективности бизнес-модели

- Рентабельность как индикатор качества инвестирования

- Рентабельность — цель расчета

- Расчет показателей формулы

Основные понятия: рентабельность и средства

На предприятии название основных средств получили ресурсы, которые стали неотъемлемой частью производства. Главная отличительная черта – сохранение первоначальной производственной формы. Без этих средств предприятие не сможет вести основную деятельность. Срок использования основных средств обычно составляет больше одного года. Стоимость основных средств снижается, поскольку они сами подвергаются износу. Амортизация позволяет перенести такие траты на себестоимость.

Список основных средств состоит из:

Рентабельность

- многолетних насаждений

- скота

- инвентаря, используемого в хозяйстве

- инвентаря и принадлежностей, применяемых в производственном процессе

- инструмента. Исключение – вещи со специальным назначением

- транспортных средств

- оборудования с машинами

- передаточных механизмов

- внутрихозяйственных трасс

- сооружений

- зданий

Существуют различные признаки, по которым проводится классификация основных средств. Когда рассчитывается рентабельность, за основу специалистами берутся основные производственные фонды или ОПФ. Это и есть обозначение того, что принимает участие в производственном процессе.

Социальная сфера обслуживается непроизводственными средствами, числящимися на балансе у предприятия.

В любых активах именно ОПФ занимают наибольшую долю. Особенно это касается тяжелой промышленности.

Название рентабельности присвоили относительному параметру в экономике, благодаря которому выявляется эффективность применения ресурсов и средств в качестве инвестиций.

Для расчета рентабельности прибыль соотносят с активами, капиталом и выручкой. Этот показатель часто имеет процентное выражение.

Для владельцев бизнеса расчет рентабельности позволяет показать, какими доходами оборачивается каждый рубль, ставший вложением. Если провести динамическое сравнение, будет легче определить производства с убытком, активы с низкой рентабельностью. Это облегчает определение резервов для повышения основных показателей.

Коэффициент рентабельности чистых активов – RONA. Формула расчета

Коэффициент рентабельности чистых активов (англ. Return On Net Assets, RONA) – показывает прибыльность чистых активов предприятия, и отражает сколько создается прибыли на каждый 1 руб. чистых активов. Коэффициент рентабельности чистых активов рассчитывается как отношение чистой прибыли предприятия за отчетный период к величине чистых активов. Формула расчета показателя следующая:

где:

Net Income – чистая прибыль до налогообложения;

Fixed Assets – внеоборотные активы;

Net Working Capital – оборотные активы за вычетом долговых обязательств.

О рентабельности ОПФ

Понятие рентабельности во времени

Рентабельностью называют отдачу по инвестициям в активы на предприятии. При повышении этого параметра заметно возрастает эффективность распоряжения ресурсами. Если показатель уменьшается – значит, пора выводить средства из производства.

Благодаря оценке данного показателя можно найти проблемные участки для любого производственного процесса, и выяснить, где нужна оптимизация. Анализ проводится для качества работы персонала на оборудовании. Высокая рентабельность – один из самых важных показателей для клиентов и инвесторов, будущих партнеров.

Коэффициент рентабельности совокупных активов – ROTA. Формула расчета

Коэффициент рентабельности совокупных активов ( англ. Return On Total Assets, ROTA) – показатель отражающий прибыльность использования всех активов предприятия. Коэффициент рентабельности совокупных активов представляет собой отношение прибыли предприятия перед выплатой налогов и получением процентных платежей к суммарным нетто-активам. Данный показатель показывает, как предприятие использует свои активы перед выплатой по обязательствам. Коэффициент ROTA отличается от ROA тем, что при его расчете учитывается операционная прибыль, а не чистая. Формула расчета показатели следующая:

где:

EBIT – операционная прибыль до налогов и начислении процентов по кредитам;

Total Net Assets – сумма всех активов предприятия.

Расчет: порядок с формулой

Сначала берут чистую прибыль предприятия в денежном выражении. Иногда формула также состоит из балансовой прибыли.

Эти показатели легко увидеть в бухгалтерской отчетности, в первой и второй форме. На протяжении года ОПФ могут иметь разную стоимость. Осуществляется ввод основных средств, они выбывают из производства, либо на них начисляют амортизацию. Отдельный учет ведется для средств, которые оформили по аренде. Потому по балансу стоимость в конце и в начале года разная.

Средняя стоимость ОПФ за целый год считается с использованием формулы:

Формула №1

Для расчета можно использовать и другую формулу, если известно, сколько составила средняя стоимость средств:

Формула №2

При этом рентабельность рассматривается в комплексе. В нее также входят показатели по всем активам и собственному капиталу.

Лучше брать динамику по нескольким предыдущим периодам. А затем строить таблицы и графики, чтобы провести сравнение. Тогда легче увидеть, насколько эффективна деятельность предприятия за тот или иной временной промежуток.

Рентабельность основных средств: формула по балансу

На основе балансовой информации расчет средней стоимости ОС выглядит как среднее арифметическое от суммы стоимости ОС на начало и конец года, деленной на 2.

Сос = (Соснг + Соскг ) / 2, где Соснг и Соскг – стоимость основных на начало и конец года.

Более точный, но и трудоемкий метод расчета средней стоимости ОС представляет собой формулу, базирующуюся на данных баланса и ведомости начисления амортизации:

Сос = Соснг + (С осввед) х (Мэкспл /12) – Сосвыб х (12 – Мэкспл /12), где

С осввед – стоимость ОС, введенных в работу в рассматриваемом периоде,

Сосвыб – ликвидационная стоимость выбывших ОС,

Мэкспл – количество месяцев эксплуатации каждого объекта ОС – введенного и выбывшего.

Показатель и его нормативные значения

Точных нормативов по данному показателю просто не существует. Ведь у каждого предприятия своя специфика производства. И своя собственная отрасль.

Для сферы производства нормальной считается рентабельность в 10-35%. В отрасли черной металлургии ОПФ имеют достаточно высокую стоимость. Признаками эффективной работы в целом становятся не только положительная динамика, но и значение фондорентабельности от 14%.

Предприятия торговли должны обладать более высоким показателем. Ведь внеоборотные активы, основные средства в этой сфере стоят не так уж много.

Норма рентабельности

У финансовых предприятий рентабельность ниже по причине высокой конкуренции. Снижение показателя может говорить о том, что низкой эффективностью обладает модернизация основных средств. Параметр может уменьшаться еще и из-за того, что затраты на производство трудно снизить, а компания работает в направлении с высокой конкуренцией. При большой прибыли низкий уровень рентабельности становится второстепенным показателем.

О слишком высоких ценах говорит ситуация, когда характеристика поднимается слишком высоко. Или о том, что в данном направлении конкуренция не очень большая.

Что такое рентабельность как экономический параметр

В самом широком смысле рентабельность можно трактовать как превышение прибыли над затратами. Если потрачено меньше, чем получено в результате, значит, дело приносит выгоду, которую можно использовать, в числе прочих целей, на развитие и дальнейшее повышение результативности бизнеса.

Рентабельность означает, что вложенные средства и ресурсы используются достаточно эффективно.

По аналогии с депозитным вкладом, когда человек кладет в банк определенную сумму, а потом забирает ее с процентами, рентабельный бизнес означает некий процент «бонусов», который получается в результате действий с вложенными вначале средствами (в том числе и основными фондами). По этой причине рентабельность принято выражать в процентах.

К СВЕДЕНИЮ! Если расходы превышают полученную прибыль, налицо отрицательная рентабельность, или же убыток.

Как увеличить рентабельность?

Комплекс мероприятий по повышению стабильности разрабатывается только после того, как проведен тщательный анализ.

Можно разделить на две группы методы, которые используются в данном направлении.

Например, те, что связаны с внутренними изменениями на предприятиях. Речь идет о:

- Переоценке стоимости ОПФ. Необходимо продавать или сдавать в аренду то, что не задействовано в производстве, либо участвует в нем, но мало. Крупные производители в этой сфере часто прибегают к образованию дочерних предприятий.

- Пересмотре ценовой политики вместе с изменениями в номенклатуре продукции.

- Снижении себестоимости. Для этого сокращают количество бракованных товаров, стремятся развить специализацию вместе с кооперированием, найти сырье низкой стоимости, но высокого качества. Стараются определить возможные альтернативы.

- Сокращении сроков монтажа и времени, которое уходит на ввод новых средств.

- Изменениях в численности сотрудников на предприятии.

Есть также решения для повышения эффективности использования самих ОПФ. Например, увеличение интенсивности в эксплуатации. Решения могут касаться:

Рост рентабельности

- Сокращения простоев, создания условий для организации ритмичности в работе

- Перераспределения нагрузки между работниками

- Контроля качественного уровня, своевременности в текущем и капитальном ремонте

Экстенсивность использования тоже может повышаться. В данном случае методы состоят из:

- Контроля над стоимостью незавершенного производства, количеством таких изделий

- Повышения квалификации, мотивации для персонала

- Совершенствования сообщения между участками в смысле транспорта

- Автоматизации производства, увеличения безотходных производств

- Поиска и внедрения оснастков, современного оборудования

Когда используется основной метод, косвенно затрагиваются другие. Техническое перевооружение особенно важно для предприятий, у которых слишком высокий износ.

Специфика анализа рентабельности основных фондов

В ряде случаев на предприятиях может проводиться анализ рентабельности основных средств. Подобные мероприятия могут организовываться с целью:

- определения наиболее и наименее эффективных участков производства;

- оценки качества выполнения работы сотрудников;

- выявления факторов, предопределяющих увеличение рентабельности производства в целом либо на конкретных участках.

Анализ показателей рентабельности основных средств, как правило, проводится в корреляции с исследованием других отмеченных индикаторов.

Другой важный критерий — показатель рентабельности основных средств должен рассматриваться в динамике. Не исключено, что введение в структуру производства новых типов оборудования самым положительным образом скажется на эффективности бизнес-модели, однако момент, который будет об этом свидетельствовать, руководство фирмы должно зафиксировать. Одним из способов сделать это может быть вычисление рентабельности основных средств в динамике.

Отметим, что очень важно в данном случае корректно интерпретировать соответствующие динамические показатели. Структура производства, специфика выпускаемой продукции может меняться с течением времени. Так, фабричная линия по выпуску зимней одежды может в начале года быть основным цехом, в конце года — одним из второстепенных по объемам выпускаемых изделий, пока уже поставленные на рынок товары раскупаются. Показатели рентабельности в первом случае могут быть ощутимо ниже — однако, с точки зрения бизнес-модели, это может быть не критично в силу больших объемов продаж и высокого уровня прибыли для собственников бизнеса. Однако, если соответствующий показатель снизится при сохранившихся объемах производства, подобный индикатор может свидетельствовать о проблемах в бизнес-модели фирмы.

Дополнительные показатели в формулах рентабельности

В дополнение к основным показателям для отображения рентабельности можно использовать и другие факторы:

Виды рентабельности

- Рентабельность услуг, связанных с подрядом. Главное – учитывать, что подрядчики несут дополнительные убытки, если не выполняют свои обязательства хотя бы частично.

- ROL – специальный показатель для оценки рабочей силы. Он показывается обычно в виде соотношения между объемом чистой прибыли и количеством сотрудников, которые числились в той или иной компании на протяжении определенного времени. Управленцы сами должны справляться с контролем порогов по численности. Так, чтобы прибыль сохраняла максимальные показатели.

- ROS. То же самое, но только в сфере продаж. В данном случае имеется в виду соотношение между чистой прибылью на предприятии и тем, что выручено конкретно от продаж той или иной продукции. Короче говоря, это чистая прибыль, которая осталась после вычета налоговой нагрузки вместе с объемами продаж. Это процент прибыли, полученный за каждый рубль, вложенный в производство. Благодаря данной цифре образуется себестоимость товаров. А еще он облегчает определение производственных издержек.

Можно сделать так, чтобы показатели по рентабельности искусственно увеличивались. Для чего либо понижают себестоимость, либо поднимают цену на одну единицу товара.

Подробности

- Показатели рентабельности

В бизнесе могут быть задействованы различные показатели. Для начала стоит рассмотреть такой показатель, как рентабельность продаж. Он показывает размер прибыли, приходящийся на заработанную единицу любой валюты. Чтобы рассчитать этот показатель, нужно размер чистой прибыли поделить на размер выручки за проданную продукцию. Оба используемых показатели должны браться за одинаковый же временной период.

Вторым показателем, относящимся к основным, относится рентабельность активов. Чтобы рассчитать рентабельность, нужно общий размер прибыли за определенный временной промежуток поделить на среднее значение размера активов, имеющихся у фирмы. Этот показатель способствует оценке эффективности инвестирования в бизнес и качества управления организацией.

Третьим важным показателем является рентабельность собственного капитала организации. Чтобы его рассчитать, нужно размер чистой прибыли организации за год разделить на среднее значение размера капитала предприятия. Этот показатель в основном отражается в процентах и используется, чтобы сопоставить результативность бизнес-активностей двух фирм, которые работают в разных сферах. Это может быть необходимо, когда двумя фирмами владеет один человек, который хочет оценить эффективность своих владений в какую-то сферу деятельности.

СПРАВКА! Также этот индикатор может применяться для оценки возможности кредитования бизнеса.

- Специфика

Рентабельность основных производственных средств является для многих экономистов одним из наиболее универсальных для оценки эффективности предприятия в производственной части. Этот показатель помогает увидеть динамику возврата вложений в соответствующие ресурсы — в форме прибыли на каждую единицу валюты, отражающей стоимость активов.

Этот показатель довольно значимый по мнению экспертов, так как с его помощью можно провести анализ не только экономической эффективности вложений, но и качество работы сотрудников, использующих соответствующее оборудование, позволяет обнаружить проблемы в производстве, которые требуют оптимизации.

- Расчет рентабельности основных средств

Для того, чтобы узнать показатель рентабельность основных средств предприятия, необходимо рассматривать те показатели, которые связаны с размером общей прибыли. В этом случае рассматриваемый показатель будет использоваться в сочетании с издержками на покупку основных фондов. Специалисты советуют при этом рассчитывать ее среднее значение. И это довольно понятно, ведь стоимость фондов изменяется в течение налогового года. Вычисляемые показатели отражают то, какое количество прибыли может дать каждая составляющая инфраструктуры, которая находится в структуре основных фондов.

Для расчета необходимо взять сумму чистой прибыли и поделить ее на стоимость соответствующих фондов, после чего умножить результат на 100%. Как видите, формула расчета очень проста, но с ее помощью можно найти показатель, имеющий большее значение для оценки эффективности предприятия.

СПРАВКА! Главной целью этих вычислений является определение процента прибыли, взаимосвязанный с единицей денежных средств, которые вложены в основные фонды.

- Преимущества определения рентабельности

Данный показатель может иметь значение не только для оптимизации управления бизнесом. Рентабельность и связанные с ним показатели могут иметь большое значение для успешного взаимодействия руководства предприятия и внешних игроков, таких как банки, инвесторы, клиенты, государство. Компания, показывающая высокую рентабельность, привлекает гораздо больше сторонних источников финансирования, а также имеет больше шансов на участие в крупных международных и национальных проектах, как партнёр государства.

Кроме того, рентабельность рассматривается банками при оформлении кредитов для оценки платежеспособности.

- Специфика анализа

Иногда на предприятиях проводится анализ рентабельности основных средств. Это может происходить для того, чтобы:

- Определить самые эффективные и неэффективные производственные участки.

- Оценить качество деятельности работников.

- Выявить факторы, которые предопределяют увеличение рентабельности производства (на определенных участках или в целом).

Анализ в основном проводится вместе с исследованиями других показателей.

Следующим важным критерием является то, что коэффициент рентабельности основных средств исследуется в динамике. Скорее всего, на эффективности компании лучше всего скажется введение в производство новых видов оборудования, но руководство должно зафиксировать свидетельствующий об этом момент. Этому может помочь расчет рентабельности в динамике.

Здесь очень важно верно интерпретировать эти показатели в динамике. С течением времени может меняться структура производства и специфика производимой продукции.

- Рентабельность как показатель эффективности

Определение рентабельности и анализ этого показателя вместе с исследованиями других показателей может указать на то, нуждается ли компания в усовершенствовании базы производства или уменьшение эффективности произошло из-за трудностями в сфере продаж.

СПРАВКА! Вполне вероятно, что обе эти проблемы могут быть связаны между собой.

Устойчивое увеличение рентабельности основных средств может говорить о том, что технологические процессы компании соответствуют актуальным запросам рынка. Использование новых решений на производственных линиях может поспособствовать уменьшению издержек и в результате обеспечить низкие цены и последующее увеличение потребительского спроса на товар. Это поспособствует либо становлению высокого показателя рентабельности бизнеса в целом, либо желаемый размер прибыльности предприятия.

- Рентабельность как показатель качества вложений

Рентабельность не только указывает на эффективность производства и продаж. Также этот показатель имеет большое значение для оценки качества распределения вложений по различным структурным подразделениям бизнеса.

Может произойти такое, что менеджмент компании затратит много денег на обновление основных фондов и естественным желанием собственников станет оценка показателей рентабельности ресурсов за определенные периоды. В случае их уменьшения, не пропорционально соотношению стоимости старого и нового оборудования, руководители компании должны будут пересмотреть свою стратегию вложений в соответствующие ресурсы производства.

ОБРАТИТЕ ВНИМАНИЕ! Случаются исключения, когда чистая прибыль предприятия увеличивается, хоть и уменьшается рентабельность основных средств.

Анализ по оборотным средствам

Эти средства делятся на две группы для того, чтобы было легче провести сравнительный анализ:

- Ненормированные. Эта группа состоит только из денежных выплат. Точная планировка данного показателя становится невозможной.

- Нормированные – включают готовую продукцию, а также запасы вместе с незавершенным производством. Величины позволяют делать расчеты, используя специальные методы.

Благодаря анализу оборотных средств становится легче разделить капитал на группы в зависимости от ликвидности, то есть способности превращаться в деньги. У денежных средств ликвидность абсолютна. В остальных случаях она средняя и высокая, то есть запасы требуют определенного времени для окупаемости.

Коэффициент рентабельности продаж – ROS. Формула расчета

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Коэффициент рентабельности продаж (англ. Return On Sales, ROS) – показатель отражающий эффективность продаж. Рассчитывается как отношение прибыли от продаж к выручке. Формула расчета следующая:

где:

EBIT – прибыль до налогов и процентов;

Revenue – выручка от продаж.

В отечественной практике зачастую вместо прибыли до налогов и процентов используют чистую прибыль (Net Income). В настоящее время рентабельность продаж является одним из ключевых показателей эффективности деятельности предприятия и его инвестиционной привлекательности. Более подробно читайте в статье: “Рентабельности продаж (ROS). Формула. Расчет на примере ОАО “Аэрофлот”“.

Повышение эффективности использования оборотных средств

Если говорить о запасах, то доступными и возможными становятся следующие методы:

- Повышение скорости превращения запасов в прибыль.

- Снижение времени, которое уходит на весь производственный цикл.

- Поставки с максимальным соблюдением сроков.

Материалы и сырье должны поставляться точно ко времени, когда начинается производство. Тогда величина запасов будет равна нулю, и предприятию не понадобятся дополнительные складские помещения. Главное – найти поставщика, надежность которого не вызывает сомнений. Который точно будет вовремя обеспечивать производство нужными ресурсами.

Внедрение дополнительных мощностей позволит меньше времени тратить на весь производственный цикл. Необходимо сократить также промежутки, когда техника вместе с рабочими простаивает. Следующие решения помогут минимизировать дебиторскую задолженность:

- Введение штрафных санкций за просроченные платежи

- Использование услуг факторинговых предприятий

- Система скидок для тех, кто все оплачивает вовремя

Заключая договоры на поставку, компания должна указать как положительные, так и отрицательные стороны.

Дебиторская задолженность может быть продана факторинговой фирме, если средства не будут возвращены. Вернуть можно только часть долгов, но лучше получить деньги хотя бы частично, чем совсем остаться без них.

Наверх

Напишите свой вопрос в форму ниже

Рентабельность как индикатор эффективности бизнес-модели

Рентабельность использования основных средств и ее анализ в сочетании с исследованием других индикаторов способны показать, нуждается ли предприятие, собственно, в совершенствовании производственной базы, либо снижение эффективности бизнес-модели связано со сложностями в области продаж. При этом не исключено, что данные проблемы будут взаимосвязаны. Так, устаревшая технология производства зимней одежды может предопределить вынужденное формирование высоких отпускных цен, посредством которых фирма будет компенсировать издержки. Вследствие этого продажи могут снизиться в силу того, что покупатели окажутся не готовы приобретать вещи по установленным ценам либо будут иметь возможность покупать дешевле у конкурентов.

Повышение рентабельности основных средств, фиксируемое как устойчивый тренд, может свидетельствовать о том, что технологические процессы на предприятии соответствуют актуальным запросам со стороны рынка. Задействование новых решений на фабричных линиях может предопределить снижение издержек, как результат — формирование низких цен и последующий рост покупательского спроса на изделия фирмы, который сможет обеспечить либо в достаточной мере высокую рентабельность бизнеса в целом, либо желаемую величину прибыльности компании.

Рентабельность как индикатор качества инвестирования

Рентабельность основных средств характеризует фирму не только с точки зрения эффективности производственных линий и динамики продаж. Данный показатель может быть значимым также и в аспекте оценки качества распределения инвестиционного капитала по тем или иным структурным подразделениям бизнеса.

Возможна ситуация, при которой менеджмент организации затратит большой объем денежных средств на обновление основных фондов, после чего собственники захотят оценить показатели рентабельности соответствующих ресурсов по разным периодам. Если они будут разниться в сторону уменьшения, и притом явно не пропорционально соотношению цен на прежнее и новое оборудование, то руководителям фирмы, возможно, будет полезно пересмотреть свою стратегию инвестирования в соответствующие производственные ресурсы. Исключением, однако, может быть ситуация, при которой чистая прибыль фирмы вырастет, несмотря на снижение рентабельности основных средств.

Рентабельность — цель расчета

Конечная цель деятельности любой коммерческой компании — прибыль, то есть положительная разница между полученными доходами и понесенными расходами. Прибыль — это абсолютный финансовый показатель. Посчитав его, мы можем увидеть, что за определенный период наши доходы покрыли расходы. Однако оценить эффективность деятельности он все-таки не позволяет.

Например, возьмем 2 компании одной отрасли — одна крупная, с большими оборотами, другая — маленькая. Допустим, что обе фирмы за год сработали в прибыль. У большого предприятия прибыль в абсолютном выражении может существенно превышать финансовый результат, полученный малым. Однако это вовсе не означает, что оно работает эффективнее. Ведь большая прибыль может достигаться за счет масштабов деятельности, а не за счет грамотного ведения бизнеса, то есть за счет количества, а не качества. А это далеко не лучший вариант.

Между тем просто на основании сведений о прибыли мы не можем давать оценку деятельности таких разных компаний, поскольку показатели несопоставимы. И здесь нам на помощь приходит рентабельность.

Расчет показателей формулы

В отчет о финрезультатах показатели, входящие в формулу нормы прибыли, попадают из данных бухучета.

Выручка, показанная по строке 2110, соответствует величине, образовавшейся по кредиту счета 90, за вычетом числящихся в дебете этого же счета налогов (НДС и акцизов).

Величина чистой прибыли может быть взята как сальдо счета 99 до реформации баланса. В отчете о финрезультатах она последовательно рассчитывается от выручки (строка 2110) путем совершения с этой суммой арифметических действий с участием данных, попавших в каждую последующую строку этого отчета с определенных счетов бухучета:

- В строку 2120 — как показанные по дебету счета 90 цифры, поступившие со счетов 20, 23, 41, 43.

- В строку 2210 — как показанные по дебету счета 90 цифры, поступившие со счета 44.

- В строку 2220 — как показанные по дебету счета 90 цифры, поступившие со счета 26.

- В строки 2310, 2320, 2340 — как равные доходам, показанным по кредиту счета 91, за вычетом НДС, если эти доходы его содержат.

- В строки 2330 и 2350 — как равные расходам, показанным по дебету счета 91, за вычетом сумм НДС, относящихся к доходам, отраженным по дебету счета 91.

- В строку 2300 — как равные сумме, списанной со счетов 90 и 91 на счет 99.

- В строку 2410 — как равные сумме налога на прибыль, начисленной по декларации и показанной в начислениях по кредиту счета 68.

- В строку 2421 — как равные разнице между ПНО и ПНА, попавшими на счет 99 со счета 68.

- В строку 2430 — как равные разнице между кредитовым и дебетовым оборотами ОНО по счету 77 (положительной величиной при преобладании кредитового оборота и отрицательной при преобладании дебетового).

- В строку 2450 — как равные разнице между дебетовым и кредитовым оборотами ОНА по счету 09 (положительной величиной при преобладании дебетового оборота и отрицательной при преобладании кредитового).

- В строку 2460 — как равные сумме иных данных (кроме вышеуказанных), присутствующих на счете 99.

Все значения в отчете о финрезультатах отражаются с учетом знака: положительные — в своих абсолютных значениях, а отрицательные — в круглых скобках. Таким образом, чтобы получить конечный результат в виде значения чистой прибыли, нужно просуммировать значения всех перечисленных строк с учетом того знака, который для них указан.

При упрощенной форме отчета определение чистой прибыли будет аналогичным и через наименования строк будет иметь следующий вид:

Выручка + обычные расходы (со знаком –) + проценты к уплате (со знаком –) + прочие доходы + прочие расходы (со знаком –) + налог на прибыль (со знаком –).

При использовании старой формы отчета о финрезультатах (отчета о прибылях и убытках, утвержденного приказом № 67н) указанные номера строк действующего отчета будут заменены следующим образом:

- 2110 на 010;

- 2120 на 020;

- 2210 на 030;

- 2220 на 040;

- 2310, 2320, 2340 на 080, 060, 090;

- 2330 и 2350 на 070 и 100;

- 2410 на 150;

- 2421 на 200;

- 2430 на 142;

- 2450 на 141;

- 2460 на дополнительно введенный в старую форму отчета номер строки.