Ставки и расчет НДС

НДС рассчитывается, исходя из розничных цен и стоимость товаров без НДС. Для каждой продукции есть свой тариф:

- 10% — если вы ввозите товары продовольствия или же продукцию для детей, которая есть в перечне Президента РБ;

- 10% — некоторой сельскохозяйственной и животноводческой продукции;

- 25% — относится к реализации услуг электросвязи;

- 20 % — этот процент является общим для экспорта работ, имущественных прав, товаров и много другого. Сюда относят все, что не вошло в вышеперечисленные пункты.

Важно знать! Если происходит экспорт товаров, то очень часто применяется ставка 0%. Более подробно это правило расписано в НК Беларусь.

Для расчета НДС 20 процентов в онлайн калькуляторе введите нужную Вам сумму. По умолчанию процентная ставка — 20%, которую можно изменить.

+ Начислить

— Выделить

Читайте также: Трудовая книжка Указания к оформлению выписки из трудовой книжкиСумма без НДС:0 ₽НДС 20%:0 ₽Сумма с НДС:0 ₽

Сумма НДС прописью:

Другие налоговые взносы

Налог на тунеядство

Налогом на тунеядство в Беларуси называется специальный сбор, который обязаны оплачивать все граждане РБ, не имеющие работы на протяжении больше полугода. Данный налоговый взнос был введён с целью предупреждения социального иждивенства и снижения уровня безработицы в республике.

Данный налоговый взнос не оплачивается:

- Особами, младше 18 лет.

- Пенсионерами. Напомним, в Белорусской Республике женщины выходят на заслуженный отдых в 55 лет, а представители сильного пола в 60 лет.

- Студентами, которые проходят обучение на стационаре (дневная форма обучения). Но исключение касается лишь студентов, которые получают первое образование. Если человек на очной форме учится и получает второе высшее образование, то от уплаты налога он не освобождается.

Декрет о введении налога на тунеядство

- Лицами, имеющими группу инвалидности.

- Недееспособными гражданами РБ.

- Особами, которые находятся на территории республики меньше 183 дней в году.

- Представителями религиозных организаций.

- Людьми, которые проживают в сельской местности. Для данной группы населения было сделано такое исключение из-за маленького количества вакансий в сёлах. Правительство посчитало, что жители сёл в основном зарабатывают себе на жизнь фермерским хозяйством, а значит, работают, поэтому взимать с них налог незаконно.

- Родителями, которые имеют детей, возрастом до 3 лет.

- Индивидуальными предпринимателями.

- Представителями юриспруденции (адвокаты, нотариусы), чей годовой доход больше 70 базовых величин.

- Многодетными родителями, имеющими более 3 детей.

- Безработными, которые состоят на учёте не больше 3 лет.

- Владельцами съёмных квартир. Но не платить налог могут только не собственники, которые оплачивают сбор за сдаваемые квартиры в Беларуси.

- Людьми, пребывающие в местах лишения свободы.

Напомним, размер базовой величины с 1 января 2021 года равен 24,5 белорусских рублей.

Уклонение от уплаты налога расценивается как административное нарушение и наказывается штрафом.

Один из самых абсурдных налогов в Беларуси. Смотрите видеоролик

В 2021 году размер налога на тунеядство составлял 20 базовых величин.

Несмотря на то, что в связи с введением налога государственный бюджет значительно пополнился, и снизилась безработицы, власти в 2018 году отменили данный сбор.

Налог на грибы

Налог на грибы – это один из последних принятых налогов в Белорусской Республике. Постановление было утверждено 31.12.2016. Оно подразумевает, что с этой даты, все люди, которые собирают грибочки, ягоды и травы обязаны платить налоговый взнос. Размер налога напрямую привязан к базовой величине и зависит от вида собираемой продукции.

Так, к примеру, грибникам за килограмм собранных белых грибов, подосиновиков или лисичек придётся оплатить налог в размере 0.01 базовой величины. Такой же налог предполагает сбор брусники, голубики, малины и черники. Налог в размере 0,03 базовой величины платится за килограмм собранных одуванчиков, рябины, черёмухи или боярышника.

Но в законе есть поправка, которая регламентирует, что физлицам разрешено собирать вышеуказанную продукцию, а также древесину или ветки от деревьев бесплатно. Налог выплачивается только юридическими лицами, которые продукцию используются для получения прибыли.

Выдержка из постановления Совета Министров РБ о пользовании лесными ресурсами

Читайте также: ПБУ 1/2008 «Учетная политика организации» (нюансы)

Налог на выигрыш

Согласно действующему налоговому законодательству каждый гражданин Белорусской Республики, который выиграл выигрыш в лотерею или азартные игры обязан уплатить налоговый сбор. Ставка для победителя равна 4%.

Налоговая ставка применяется при выигрыше:

- в казино;

- в покер;

- на игровых автоматах;

- на тотализаторе;

- в лотерейный розыгрыш;

- в букмекерских конторах.

Этот налог до сих пор вызывает негативные эмоции у населения Беларуси

Налог на задолженность

Налог на долги – это подоходный налог с суммы займа. Налог на долги в Беларуси был введён 1.01.2015. Суть данного налога заключается в том, что человек, который имеет займы или кредит в иностранной организации или у частного лица, который не имеет постоянного представительства в Белорусской Республике, обязан выплатить некую сумму государству за пользование деньгами. Налогом облагается невозвращённый долг. Ставка подоходного налога равна 13% от долга.

Но стоит помнить, что средства, которые были взяты взаймы или кредит в белорусских банках или финансовых организациях налогом не облагаются.

Налог также не придётся платить, если деньги были взяты в займы у родственников.

Налог на майнинг

21.12.2017 года президент Белорусской Республики Александр Григорьевич Лукашенко утвердил законодательный акт «О развитии цифровой экономики». Данный закон официально вступил в силу с апреля 2021 года. Это закон о криптовалютах и майнинге. Напомним, что криптовалютой называется биткоин или другой цифровой знак (токен), который используется в международном обороте для средства обмена.

Теперь и Белоруссия в числе стран, которые признали криптовалюту

Майнинг – это деятельность, которая направлена на обеспечение функционирования реестра блоков транзакций. Другими словами, люди, которые осуществляют майнинг автоматически становятся собственниками токенов, которые получают в качестве вознаграждения.

Президент РБ заявил, что налог на криптовалюту и майнинг начнёт действовать только с 1.01. 2023 года.

Данный налог не будет оплачиваться физическими лицами. Налог будет взиматься только при обмене криптовалюты в валюту одну из стран (например, обмен криптовалюты на доллар США). Налоговая ставка зависит от валюты.

Налог на продажу автомобиля

Налог на продажу автомобиля – это подоходный налог, который относится к республиканским налогам и сборам Республики Беларусь.

Продажа первого автомобиля налогами не облагается, а вот продажа второй машины за год означает, что человек обязан заплатить сбор в казну РБ. Налоговая декларация подаётся не позднее 1 марта, а уплатить сам налог нужно до 15 мая.

Читайте также: Возражения на акт налоговой проверки подаём правильно

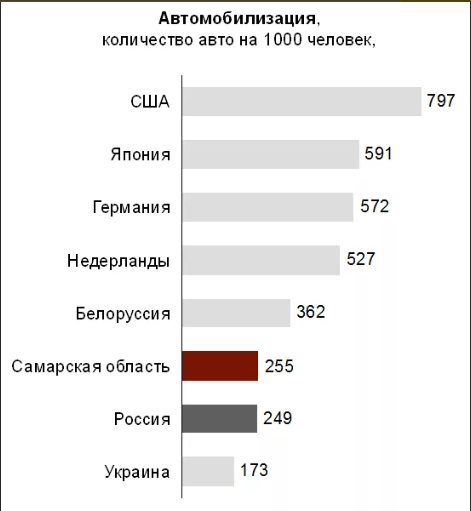

В Белоруссии автомобиль есть у каждого четвёртого жителя

Исчисление налога: ставка – 13%. Пример № 1: человек купил вторую машину за 3000 долларов, а продал за 3500 долларов. Налог – 13% от разницы, то есть 13% от 500 долларов.

Пример № 2: резидент РБ купил вторую машину за 3000 долларов, а продал за 2800 долларов. В этом случае налог не уплачивается, так как человек от продажи никакой прибыли не получил.

Налогоплательщики: кто они?

Объекты налогообложения – это или стоимость ввезенного товара или денежный оборот, который получается в результате продажи имущественных прав, услуг, работ, продукции на территории страны.

А вот налоги платят не все. К обязательным лицам относят:

- ИП и ЧП, если сумма полученных денег переросла указанную в документах цифру или если предприниматель сам начал выплачивать НДС;

- иностранцы и юридические лица, вставшие на налоговый учет, при условии, что они ведут экономическую деятельность;

- физические. Их определяет государство;

- доверительные управляющие по оборотам, которые связаны с управлением вверенным им имуществом.

Обратите внимание! Если вы – иностранный предприниматель, но не состоите в налоговом учете, то и оплачивать НДС не обязаны. Подобную пошлину будет платить уже тот человек, который закажет у вас услуги или купить определенный товар.

Изменения в Налоговый кодекс РБ с 2021 года в части НДС

Закон Республики Беларусь от 29 декабря 2021 г. № 72-З «Об изменении Налогового кодекса Республики Беларусь» официально опубликован на сайте pravo.by и вступил в силу с 01.01.2021 года. Министерство по налогам и сборам РБ на своем сайте прокомментировало эти изменения в Налоговый кодекс в разрезе большинства налогов.

Приводим ниже комментарии, касающиеся налога на добавленную стоимость (НДС). Если у вас появятся какие-либо вопросы, смело обращайтесь к нам за разъяснениями.

КОММЕНТАРИЙ К ЗАКОНУ РЕСПУБЛИКИ БЕЛАРУСЬ «ОБ ИЗМЕНЕНИИ НАЛОГОВОГО КОДЕКСА РЕСПУБЛИКИ БЕЛАРУСЬ» (В ЧАСТИ ИСЧИСЛЕНИЯ И УПЛАТЫ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ (ДАЛЕЕ — НДС))

1. Нормы Налогового кодекса Республики Беларусь (далее — НК), приведенные в соответствие с нормами иных актов

1.1. в статье 31 НК подпункты 2.7.3, 2.7.10 пункта 2 приведены в соответствие с пунктом 12 Указа Президента Республики Беларусь от 31 декабря 2021 № 503 «О налогообложении» (далее — Указ № 503) в части безвозмездной передачи имущества. Так, не признается реализацией, а значит, не облагается НДС у передающей стороны, безвозмездная передача: — имущества, переданного и принятого в соответствии с законодательством Республике Беларусь или ее административно-территориальным единицам в лице государственных органов и иных юридических лиц; — государственного имущества в соответствии с законодательством. Учитывая, что положения подпункта 2.5.4 пункта 2 статьи 115 НК перенесены в подпункт 2.7.10 пункта 2 статьи 31 НК, а нормы подпункта 2.5.5 пункта 2 статьи 115 НК «покрываются» предписаниями статьи 31 НК, касающимися безвозмездной передачи имущества Республике Беларусь, эти структурные элементы из НК исключены;

1.2. в подпункт 2.7.7 пункта 2 статьи 31 НК внесены правки в отношении безвозмездной передачи арендного жилья в собственность граждан. Согласно Жилищному кодексу Республики Беларусь такая передача может осуществляться только по решению Президента Республики Беларусь, в связи с чем и скорректирована указанная норма;

1.3. в подпункте 1.16 пункта 1 статьи 118 НК скорректирован процент численности инвалидов с 50 % до 30 % в целях приведения данной нормы в соответствие с Указом № 503;

1.4. подпункт 1.19 пункта 1 статьи 119 НК, устанавливающий льготу по «ввозному» НДС на ввозимое технологическое оборудование, комплектующие и запасные части, приведен в соответствие с Декретом Президента Республики Беларусь от 6 августа 2009 г. № 10 «О создании дополнительных условий для осуществления инвестиций в Республике Беларусь»;

1.5. в статью 122 НК перенесены нормы из Указа Президента Республики Беларусь от 5 августа 2021 г. № 296 «О беспошлинной торговле на бортах воздушных судов», установившие ставку НДС в размере 0 % и порядок ее подтверждения при реализации товаров владельцу магазина беспошлинной торговли для их последующей реализации на бортах воздушных судов в качестве припасов, вывозимых с таможенной территории Евразийского экономического союза;

1.6. положения Указа Президента Республики Беларусь от 24 ноября 2005 г. № 546 «О некоторых вопросах налогообложения транспортных средств» о порядке определения налоговой базы НДС при реализации транспортных средств, приобретенных без НДС у физических лиц, в том числе являющихся индивидуальными предпринимателями, на территории Республики Беларусь, перенесены в статью 120 НК. Исходя из правоприменительной практики названного Указа статья 120 НК дополнена также нормой, определяющей налоговую базу НДС при реализации по договору финансовой аренды (лизинга) транспортных средств, приобретенных у физических лиц, как разница между его контрактной стоимостью с учетом НДС и инвестиционными расходами лизингодателя на приобретение такого транспортного средства.

2. Нормы, включенные в НК исходя из правоприменительной практики

2.1. статья 31 НК дополнена термином, что признается передачей имущественных прав на объекты интеллектуальной собственности;

2.2. для иностранных организаций, осуществляющих деятельность на территории Республики Беларусь, корректировки пункта 2 статьи 114 НК направлены на увязку его положений с подпунктом 1.5 пункта 1 статьи 70, пунктами 1 и 29 статьи 121 и статьей 127 НК, а также нормами постановления Министерства архитектуры и строительства Республики Беларусь от 10 мая 2011 г. № 17 «Об установлении перечня видов работ и услуг, относящихся к строительной деятельности». Для иностранных организаций, осуществляющих деятельность на территории Республики Беларусь, уточнен состав работ, услуг, признаваемых как осуществление строительной деятельности. К ним добавлены монтаж объектов и иные работы (услуги), относящиеся к строительной деятельности. Для иностранных организаций, осуществляющих строительную деятельность и не состоящих на учете в налоговых органах Республики Беларусь, регламентировано при превышении 180-дневного периода непрерывной деятельности на территории Республики Беларусь стать на учет и исчислять НДС начиная с месяца, на который приходится наиболее ранняя из дат: — день, следующий за днем постановки на учет в налоговом органе Республики Беларусь в соответствии с частью третьей подпункта 1.5 статьи 70 НК; — день, следующий за днем истечения периода, установленного пунктами 3 и 4 статьи 180 НК;

2.3. подпункт 1.16 пункта 1 статьи 118 НК дополнен новым условием — соблюдение установленного процента численности инвалидов (30 %) в среднем за соответствующий истекший период. Плательщик, использующий труд инвалидов, для понимания того, возникает ли у него право на применение льготы по НДС в следующем отчетном периоде, обязан уже по окончании истекшего отчетного периода определить процент численности инвалидов в среднем за период с начала года по истекший отчетный период включительно;

2.4. редакционная правка абзаца третьего части второй пункта 6, части первой пункта 10 статьи 121 НК направлена на приведение этих структурных элементов в соответствие с постановлением Министерства финансов Республики Беларусь от 8 августа 2021 г. № 55 «О дате совершения отдельных хозяйственных операций». Для нормативного закрепления порядка определения момента фактической реализации в целях исчисления НДС по завершению этапа работ (услуг), а не по факту завершения всего комплекса этих работ (услуг) (например, по работам с длительным циклом исполнения) соответствующие изменения внесены в пункт 6 статьи 121 НК;

2.5. корректировка абзаца четвертого подпункта 1.7 пункта 1 статьи 122 и пункта 4 статьи 126 НК предусматривает актуализацию их терминологии и закрепляет применение ставки НДС в размере 0 % на работы моторвагонного подвижного состава БЖД;

2.6. предоставлено право применять ставку НДС в размере 20 % не только по оборотам по реализации товаров, облагаемых НДС по ставке в размере 10 %, но и при ввозе таких товаров (облагаемых по ставке НДС в размере 10 %);

2.7. в пункте 5 статьи 128 НК предусматривается законодательное закрепление нормы о том, что пени, штрафы, проценты по коммерческим займам по товарам, реализованным в розничной торговле, облагаются НДС по фактической ставке этого налога;

2.8. в статье 127 НК нормативно закрепляется срок для проставления отметок при выборе отчетным периодом квартала и указывается в налоговой декларации (расчете) по НДС, за какой отчетный период такая отметка должна быть проставлена;

Читайте также: Стыковка налоговых учетов при смене налоговых режимов

2.9. внесены корректировки в пункт 6 статьи 132 НК в части определения отчетного периода для осуществления налоговых вычетов по покупкам, приобретенным у белорусских поставщиков. Уточнено, что для осуществления вычета за отчетный период, а не за период «эцепирования» электронного счета-фактуры (далее — ЭСЧФ), необходимо, чтобы ЭСЧФ был подписан электронной цифровой подписью (далее — ЭЦП) не позднее 20-го числа месяца, следующего за отчетным периодом, и одновременно не позднее даты представления налоговой декларации (расчета) по НДС. Такие же подходы закреплены в пункте 8 статьи 132 НК в отношении ЭСЧФ по «ввозному» НДС, взимаемому таможенными органами. В отношении «ввозного» НДС, взимаемого налоговыми органами, пункт 7 статьи 132 НК дополнен нормой, согласно которой в случае представления налоговой декларации (расчета) по «ввозному» НДС с нарушением установленного срока, сумма «ввозного» НДС не принимается к вычету за тот месяц, когда товар был принят к учету;

2.10. в подпункте 27.3 пункта 27 статьи 133 НК закреплена обязанность уменьшения налоговых вычетов по НДС на суммы НДС, ранее принятые к вычету в полном объеме в связи с ликвидацией, в случае отмены процедуры ликвидации.

3. Нормы, совершенствующие порядок налогового администрирования

3.1. корректировки по совершенствованию механизма ЭСЧФ закреплены в статье 131 НК. Так, определен срок выставления ЭСЧФ в отношении объектов, не признаваемых объектом налогообложения НДС и подлежащих возмещению в соответствии с подпунктами 2.12 и 2.20.2 пункта 2 статьи 115 НК, а также при передаче налоговых вычетов в пределах одного юридического лица — как 15-е число. Уточнено, что при реализации экспортируемых транспортных услуг: — экспедиторы должны указывать в ЭСЧФ также реквизиты международного транспортного документа; — экспедиторы и перевозчики должны указывать в ЭСЧФ код вида экономической деятельности общегосударственного классификатора Республики Беларусь ОКРБ 005-2011 «Виды экономической деятельности. Корректировки пункта 8 статьи 131 НК обусловлены: — наличием возможности видеть налоговому органу сделки с неплательщиками НДС в их личном кабинете. Упразднено право невыставления ЭСЧФ в адрес неплательщиков НДС; — необходимостью предоставления возможности выписки итогового ЭСЧФ при реализации товаров (работ, услуг) (например, медицинских и иных услуг, товаров в розничной торговле и пр.) физическим лицам — нерезидентам. Статья 131 НК дополнена подпунктом 231, определяющим порядок создания ЭСЧФ по анализируемым сделкам в целях статьи 97 НК в случае, когда обязанность создания ЭСЧФ не установлена общими положениями статьи 131 НК (например: когда местом реализации работ (услуг) не признается территория Республики Беларусь и оборот не отражается в налоговой декларации по НДС; когда банки не обязаны создавать ЭСЧФ по освобождаемым от НДС банковским операциям);

3.2.уточнен перечень сведений, подлежащих указанию в реестре электронных таможенных деклараций на товары, для целей подтверждения обоснованности применения ставки НДС в размере 0 % при экспорте товаров. Этот перечень дополнен сведениями о номерах деклараций на товары для экспресс-грузов (ст. 123 НК);

3.3. новая редакция пункта 6 статьи 136 НК обеспечивает единообразный подход к представлению иностранными организациями, осуществляющими деятельность на территории Республики Беларусь через несколько постоянных представительств, налоговых деклараций (расчетов) по налогу на прибыль и по НДС в один налоговый орган;

3.4. по информации Ассоциации международных автомобильных перевозчиков «БАМАП», у белорусских перевозчиков имеется необходимость получения от белорусских налоговых органов справки, подтверждающей, что они зарегистрированы в Республике Беларусь, для налогообложения НДС. Справка необходима им для получения в странах Европы (в частности, Австрии, Бельгии, Великобритании, Люксембурге, Нидерландах, Норвегии, Франции, Швеции) возврата НДС по автомобильному топливу, приобретенному на их территории. Пунктом 7 статьи 136 НК законодательно закреплена процедура выдачи такой справки налоговыми органами;

3.5. в целях реализации права плательщика, предусмотренного частью второй пункта 7 статьи 132 НК на вычет сумм «ввозного» НДС за тот отчетный период, на который приходится дата принятия товаров к учету, а также с учетом правоприменительной практики статья 137 НК изложена в новой редакции;

3.6. изменения, вносимые в статью 144 НК, направлены на совершенствование порядка возврата НДС по системе Tax Free и, в частности: — позволят осуществлять возврат НДС иностранным гражданам, которые осуществляют покупки банковскими картами посредством инфо-киосков; — исключат необходимость составления чека на возврат НДС в двух экземплярах (что способствует уменьшению документооборота у лица, осуществляющего возврат НДС, и субъектов розничной торговли); — упростят налоговое администрирование (сведения о факте пересечения товара через границу и реквизиты соответствующего чека Tax Free налоговые органы будут получать от Государственного таможенного комитета Республики Беларусь на основании информационного соглашения).

4. Нормы, изменяющие порядок налогообложения

4.1. статья 31 НК, пункты 6 и 15 статьи 133 НК дополнены нормами, определяющими отсутствие налоговых обязательств по НДС и порядок осуществления налоговых вычетов при передаче заказчиком, застройщиком, дольщиком государственным эксплуатационным организациям товаров (работ, услуг) при реконструкции, ремонте существующих объектов инженерной и транспортной инфраструктуры, находящихся на балансе государственных эксплуатационных организаций. Вышеуказанный порядок налогообложения определен по аналогии с уже установленным порядком налогообложения в отношении безвозмездной передачи затрат по вновь созданным (построенным) объектам инженерной и транспортной инфраструктуры на баланс государственных эксплуатационных организаций;

4.2. в отношении безвозмездной передачи работ (услуг) государственным органам и (или) государственным организациям статья 31 НК в пункте 2 дополнена отдельным подпунктом 2.7.11 об установлении преференции при условии, что переданные работы (услуги) являются безвозмездной (спонсорской) помощью в соответствии с законодательством;

4.3. в отношении оборотов по реализации услуг, место реализации которых определяется «по покупателю» (например, юридических, аудиторских, маркетинговых), возникающих в связи с хозяйственными операциями между иностранными организациями за пределами Республики Беларусь, исключено возникновение объекта налогообложения НДС в Республике Беларусь, когда такие услуги предназначались не только для деятельности иностранной организации в Республике Беларусь и в связи с этим потреблялись в Республике Беларусь лишь в незначительной части (подп. 1.4 п. 1 ст. 117 НК);

4.4. исключены из объектов налогообложения НДС обороты по реализации арестованного имущества должника в рамках исполнительного производства (включая передачу имущества должника взыскателю) (ст. 115 НК);

4.5. упразднены малоэффективные льгот по НДС: — проведение предварительной экспертизы квалификационной научной работы (диссертации) и рассмотрение квалификационной научной работы (диссертации) советом по защите диссертаций (подп. 1.27.3 п. 1 ст. 118 НК); — реализация вновь построенных гаражей, машино-мест и автомобильных стоянок (долей в праве собственности на автомобильную стоянку) застройщиком, заказчиком, гаражным кооперативом, кооперативом, осуществляющим эксплуатацию автомобильных стоянок (подп. 1.36 п. 1 ст. 118 НК);

4.6. учитывая, что республиканские органы государственного управления могут приобретать за счет бюджетных средств на территории Республики Беларусь у иностранных организаций, не состоящих на учете в налоговых органах Республики Беларусь, не только услуги, но и работы и имущественные права, скорректированы нормы подпункта 1.10.3 пункта 1 статьи 118 НК. Это позволит обеспечить рациональное использование бюджетных средств;

4.7. ставка НДС в размере 0 % установлена на бессрочный период при реализации работ (услуг) по ремонту, техническому обслуживанию зарегистрированных в иностранных государствах транспортных средств, выполняемых на территории Республики Беларусь авторизованными сервисными центрами для иностранных организаций или физических лиц;

4.8. отдельные позиции продовольственных товаров, отдельные позиции товаров для детей при их реализации на территории Республики Беларусь, при их ввозе на территорию Республики Беларусь облагаются НДС по ставке в размере 20 % вместо ранее применявшейся ставки НДС в размере 10 %. Перечень продовольственных товаров и товаров для детей, по которым применяется ставка НДС в размере 10 % при их ввозе на территорию Республики Беларусь и (или) при реализации на территории Республики Беларусь, скорректирован и в новой редакции включен в состав НК в качестве приложения 26. Указ Президента Республики Беларусь от 21 июня 2007 г. № 287 будет признан утратившим силу. При реализации на территории Республики Беларусь лекарственных средств, медицинских изделий (в том числе протезно-ортопедических изделий), при их ввозе на территорию Республики Беларусь установлена ставка НДС в размере 10 %. Применение ставки НДС в размере 10 % ставится в зависимость от регистрации лекарственных средств, медицинских изделий в соответствующих государственных реестрах (включая регистрацию в ЕАЭС по правилам ЕАЭС)* без соблюдения ранее обязательных условий привязки товара к коду единой ТН ВЭД ЕАЭС и использования товара в медицинских целях**. В отношении лекарственных средств и медицинских изделий ранее применялось освобождение от НДС. Из НК исключены подпункт 1.1 пункта 1 статьи 118 и подпункт 1.5 пункта 1 статьи 119 НК. *Справочно. Государственный реестр лекарственных средств Республики Беларусь или единый реестр зарегистрированных лекарственных средств Евразийского экономического союза; Государственный реестр изделий медицинского назначения и медицинской техники Республики Беларусь или единый реестр медицинских изделий, зарегистрированных в рамках Евразийского экономического союза. **Справочно. Указ Президента Республики Беларусь от 6 марта 2005 г. № 118 и Указ Президента Республики Беларусь от 24 февраля 2012 г. № 107 будут признаны утратившими силу. Установлен переходный период сроком до 1 февраля 2021 г., за который нужно пересмотреть цены в розничной сети на остатки продовольственных товаров, товаров для детей, лекарственных средств и медицинских изделий с учетом включения в них НДС по новым правилам. При этом в отношении товаров, реализованных в период до приведения цен в соответствие с новыми правилами, но не позднее 1 февраля 2021 г., НДС будет исчисляться по нормам НК в редакции, действовавшей в 2021 г.;

4.9. в статье 126 НК уточнен термин транспортно-экспедиционных услуг, признаваемых экспортируемыми для целей применения ставки НДС в размере 0 %. Перечень транспортно-экспедиционных услуг, которые не признаются экспортируемыми, дополнен такими услугами, которые реализуются по отдельно заключенному договору, как: — o вспомогательные транспортные услуги, классифицируемые в категории 52.29.20.100 ОКРБ 007-2012 «Классификатор продукции по видам экономической деятельности». Данная категория включает услуги таможенных агентов, которые оказывают услуги по электронному предварительному информированию таможенных органов о товарах, перемещаемых через таможенную границу ЕАЭС, в том числе в таможенной процедуре таможенного транзита; — консультационные услуги по вопросам организации перевозок грузов, информационные услуги, связанные с перевозкой грузов; — услуги по хранению грузов;

4.10. снято ограничение на вычет сумм «входного» НДС:

4.10.1. по товарам (работам, услугам), имущественным правам, безвозмездно переданным бюджетным организациям здравоохранения, образования, культуры, физкультуры и спорта, не облагаемым НДС в соответствии со статьей 31 НК (скорректирован подп. 24.9 п. 24 ст. 133 НК);

4.10.2. по товарам, работам (услугам), связанным с получением доходов от деятельности по оказанию услуг по техническому обслуживанию и (или) ремонту автомототранспортных средств и их компонентов, в связи с упразднением особого режима налогообложения — единого налога на вмененный доход.