Рассмотрим особенности учета у налогового агента по НДС при приобретении услуг (работ) у иностранца, в т.ч. электронных услуг в сети интернет:

- На что следует обратить внимание при «импорте» услуг и работ?

- В каком случае российская организация (ИП) выступает в роли налогового агента по НДС?

- Как без ошибок исполнить обязанности налогового агента по НДС?

- Какие права и обязанности есть у налогового агента и какие штрафные санкции его ждут при неисполнении своих обязательств?

- Нужны ли налоговым агентам по НДС какие-то дополнительные настройки в 1С?

Термин «импорт» услуг, работ – это разговорный вариант, применяющийся на практике.

Понятие импорта дано в п. 10 ст. 2 Федерального закона от 08.12.2003 N 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности»:

«…импорт товара — ввоз товара в Российскую Федерацию без обязательства об обратном вывозе»

Поэтому услуги и работы не импортируются, а просто приобретаются у иностранного контрагента.

- Налоговый агент по НДС при приобретении услуг у иностранцев

- Когда НДС платит российская компания

- Нормативное регулирование при определении места реализации услуг

- Об определении места реализации работ (услуг) для целей НДС: разъяснение МНС

- Обязанности налогового агента по НДС

- Установление момента определения налоговой базы

- Определение налоговой базы

- Расчет и удержание НДС

- Выставление счета-фактуры

- Внесение записи в Книгу продаж

- Перечисление НДС в бюджет

- Представление декларации по НДС в ИФНС

- Как учесть и когда зачесть «импортный» НДС

- Принятие НДС к вычету налоговым агентом

- Порядок принятия НДС к вычету

- Вычет НДС налоговым агентом по авансовым платежам

- Перенос вычета НДС налоговым агентом

- НДС, выделенный в документах поставщиками из ЕАЭС

- Величина НДС при покупке товаров

- Пример. Как рассчитать агентский НДС

- Неисполнение обязанностей налогового агента – штраф и пени

- Налоговый агент при приобретении электронных услуг (актуально до 01.01.2019) (ст. 174.2 НК РФ)

- Кто является НА по НДС при приобретении электронных услуг в сети интернет?

- Особенности определения налоговой базы при приобретении электронных услуг

- НДС при импорте услуг из стран ТС

- Настройки в 1С для организации, являющейся налоговым агентом

- Настройка функциональности налоговым агентом по НДС

- Похожие публикации

Налоговый агент по НДС при приобретении услуг у иностранцев

Чтобы понять, кто же такие налоговые агенты по НДС (далее — НА), можно провести аналогию с налоговыми агентами по НДФЛ.

Налоговый агент по НДС также, как и налоговый агент по НДФЛ, исчисляет и удерживает налог из дохода, который выплачивает иностранцу. При этом НА по НДС должен не просто удержать налог, но и уплатить его в бюджет одновременно с выплатой иностранцу и представить декларацию по НДС в ИФНС.

Читайте также: Экономия на процентах за пользование кредитом: платить ли НДФЛ?

Как узнать, когда лицо является налоговым агентом по НДС, а когда нет?

Российские компании и ИП (в т. ч. неплательщики НДС) являются налоговыми агентами по НДС, если одновременно выполняются условия (п. 1, 2 ст. 161 НК РФ):

- приобретаются услуги (работы) у иностранной организации, которая не состоит на учете в налоговых органах РФ в качестве налогоплательщика;

- местом реализации услуг (работ) считается территория РФ.

Налоговым агентом по НДС могут выступать все организации и ИП, в т.ч. и неплательщики НДС.

НК РФ не предусматривает исключений для тех, кто работает на спецрежимах, например на ЕНВД, ЕСХН, УСН (п. 2 ст. 161 НК РФ).

Когда НДС платит российская компания

Российское юридическое лицо является налоговым агентом по НДС при оказании услуг иностранной компанией, когда соблюдаются два условия:

- местом реализации является российская территория;

- компания из другой страны не зарегистрирована в ФНС РФ.

Обязанность налогового агента по НДС, если иностранная компания оказывает услуги российской компании, возникает независимо от применяемой юридическим лицом системы налогообложения — ОСН, УСН или ЕНВД.

Индивидуальные предприниматели, применяющие любую из систем налогообложения, в т. ч. патентную систему, приобретающие услуги у контрагента из другой страны, принимают на себя обязанность налогового агента по НДС и сдают налоговую декларацию в установленном порядке.

Что касается обязанности по уплате НДС для иностранных организаций, то такая обязанность возникает, если:

- зарубежному контрагенту присвоен российский ИНН;

- компания имеет представительства или филиалы в России.

Налоговый агент сдает отчетность в электронной форме ежеквартально. Сроки подачи декларации — не позднее 25 дня после окончания отчетного квартала.

Эксперты КонсультантПлюс разобрали, как правильно заполнять платежку для расчетов с иностранной организацией. Используйте эти образцы бесплатно.

Нормативное регулирование при определении места реализации услуг

Для определения места реализации услуг (работ), приобретаемых у иностранных организаций, следует пользоваться разными нормативными документами. Поэтому в первую очередь надо установить, откуда иностранный продавец.

Контрагент из дальнего зарубежья и РФ Контрагент из ЕАЭС

(Армения, Белоруссия, Казахстан, Киргизия)

Читайте также: Долгосрочные и краткосрочные финансовые вложения — что это такое? Их виды, учет и анализст. 148 НК РФ Место реализации работ (услуг)Договор о ЕАЭС от 29.05.2014, Приложение N 18, Раздел 1 Общие положения и 4 Порядок взимания косвенных налогов при выполнении работ, оказании услуг

При работе с контрагентами из дальнего зарубежья налогоплательщики работают по нормам НК РФ.

На партнеров из ЕАЭС НК РФ не распространяется и юридической силы не имеет, поэтому следует учитывать требования Договора о ЕАЭС от 29.05.2014. При этом, если в Договоре о ЕАЭС идет ссылка на локальное законодательство страны-участницы ЕАЭС, то пользуемся именно им и в т.ч. НК РФ.

Положения НК РФ и Договора о ЕАЭС очень схожи, но есть некоторые отличия, о которых можно узнать из статьи Определение места реализации услуг иностранцами

Место реализации услуг, работ определяется по НК РФ / Протоколу ЕАЭС, который является Приложением N 18 к Договору о ЕАЭС от 29.05.2014 (далее Протокол ЕАЭС), а не только по тому, где физически оказаны услуги и работы.

Что это значит? Для того чтобы определить место реализации услуг (работ), надо руководствоваться именно нормой закона, а не только здравым смыслом.

Может быть так, что физически услуги (работы) оказаны не в РФ, а место реализации при этом РФ и соответственного возникают обязанности НА по НДС.

Например, место реализации по консультационным, юридическим, бухгалтерским, аудиторским, инжиниринговым, рекламным, маркетинговые услугам, обработке информации, НИОКР определяется по месту деятельности покупателя услуг (пп. 4 п. 1 ст. 148 НК РФ / пп. 4 п. 29 Протокола ЕАЭС).

Если российская организация приобретает такие услуги у иностранного партнера, то она будет налоговым агентом по НДС, даже если физические услуги оказаны в другой стране.

Получается, что услуги оказаны в другой стране, а место реализации при этом РФ – звучит странно, но тем не менее это так.

Об определении места реализации работ (услуг) для целей НДС: разъяснение МНС

20.02.2020 На сайте МНС размещено разъяснение

, касающееся определения места реализации работ (услуг), приобретаемых иностранными организациями, осуществляющими деятельность на территории Беларуси, и включаемых в заключения аудиторских организаций иностранных государств.

Территория Беларуси не признается местом реализации

работ (услуг, имущественных прав на объекты интеллектуальной собственности), если

расходы на их приобретение отражаются в заключении аудиторской организации (аудитора) иностранного государства

, указанном в п. 10 ст. 180 НК, а именно аудиторской организации (аудитора) иностранного государства, резидентом которого является иностранная организация (абз. 3 ч. 2 подп. 1.4 п. 1 ст. 117 НК).

Данная норма действует в случае, если:

покупатель работ / услуг / имущественных правпотребитель работ / услуг / имущественных правиностранная организацияпредставительство иностранной организации, ее постоянное представительство или филиал, которые осуществляют деятельность на территории Беларуси и (или) местом нахождения которых признается Беларусь

МНС разъяснило следующие вопросы, связанные с исчислением и уплатой НДС по оборотам:

Читайте также: 6-НДФЛ за 9 месяцев (3 квартал) 2021 года: инструкция и образец заполнения

1.

По лизингу движимого имущества, не являющегося транспортным средством.

2.

По инжиниринговым услугам, непосредственно связанным с недвижимым имуществом, возводимым на территории Республики Беларусь.

3.

По управленческим и общеадминистративным затратам головной иностранной организации.

1. По лизингу движимого имущества, не являющегося транспортным средством.

Вопрос.

Российская организация (лизингодатель) передала другой российской организации (лизингополучатель) строительное оборудование по договору финансовой аренды (лизинга) от 12.05.2018, предусматривающему выкуп предмета лизинга.Лизингополучатель осуществляет строительную деятельность на территории РБ через постоянное представительство и состоит на учете в налоговом органе РБ. Предмет лизинга в 2021 году распоряжением лизингополучателя был передан своему постоянному представительству на территории РБ для работы на строительном объекте на территории РБ.Внутрихозяйственным извещением лизингополучатель в 2019 году ежемесячно передавал своему постоянному представительству расходы в виде уплаченных лизинговых платежей по вышеуказанному предмету лизинга.Возникает ли у постоянного представительства российской организации (лизингополучателя) обязанность:

- уплатить «ввозной» НДС при ввозе на территорию РБ предмета лизинга;

- исчислить и уплатить НДС в бюджет РБ в соответствии с п. 1 ст. 114 НК?

Ответ.

Согласно пп. 3 п. 6 ст. 72 Договора о Евразийском экономическом союзе от 29.05.2014 (далее — Договор ЕАЭС) обязанность по уплате «ввозного» НДС при ввозе строительного оборудования на территорию РБ с территории РФ у постоянного представительства российской организации не возникает, поскольку техника передается российской головной организацией своему постоянному представительству в пределах одного юридического лица.

Исходя из положений п. 28 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, являющегося приложением № 18 к Договору ЕАЭС (далее — Протокол ЕАЭС), налогообложение НДС работ (услуг) производится в том государстве — члене ЕАЭС, территория которого признается местом их реализации.

Согласно пп. 4 п. 29 Протокола ЕАЭС при оказании услуг по передаче (предоставлению) в лизинг движимого имущества, не являющегося транспортным средством, местом реализации услуг признается территория того государства — члена ЕАЭС, налогоплательщиком которого приобретаются такие услуги.

При этом, как определено ч. 2 п. 28 Протокола ЕАЭС налоговая база, ставки косвенных налогов, порядок их взимания определяются в соответствии с законодательством государства — члена ЕАЭС, территория которого признается местом реализации работ (услуг). Положения абз. 2 ч. 2 пп. 1.4 п. 1 ст. 117 НК определяют специальный порядок взимания НДС, когда потребитель услуг является постоянным представительством иностранной организации.

В частности, если покупатель работ, услуг является иностранной организацией, а потребителем является ее постоянное представительство, которое осуществляет деятельность на территории РБ, то местом реализации работ, услуг признается территория РБ. Данное положение согласно абз. 11 ч. 3 пп. 1.4 п. 1 ст. 117 НК применяется в отношении лизинга движимого имущества, за исключением транспортных средств.

В рассматриваемом вопросе фактическим потребителем услуг выступает иностранная организация, осуществляющая деятельность на территории РБ через постоянное представительство, поскольку строительное оборудование используется в предпринимательской деятельности постоянного представительства — лизинговые платежи учитываются в расходах постоянного представительства и подтверждаются аудиторским заключением иностранного государства.

Из приведенных норм, а также норм п. 1 ст. 114, пп. 1.1.5 п. 1, пп. 7.4 п. 7 ст. 115 НК следует, что при передаче в лизинг плательщику РБ движимого имущества, не являющегося транспортным средством, иностранной организацией, не состоящей на учете в налоговом органе РБ, взимание НДС должно осуществляться в Беларуси, территория которой в данном случае признается местом реализации. Сумму НДС должен исчислять и перечислять в бюджет плательщик, состоящий на учете в налоговом органе РБ.

Плательщиками для целей применения НК, а также Протокола ЕАЭС признаются в том числе иностранные организации, когда они осуществляют деятельность через постоянное представительство в РБ (п. 2 Протокола ЕАЭС, пп. 2.2 п. 2 ст. 14 НК). Так как лизингополучатель является налогоплательщиком РФ и одновременно в части деятельности постоянного представительства плательщиком РБ, то ей необходимо учитывать условия предпринимательской деятельности организаций, осуществляющих деятельность на территории другого государства и состоящих в связи с этим на учете в налоговом органе другого государства. При этом для целей определения места реализации не имеет значения порядок расчетов за предоставленное в лизинг движимое имущество.

Таким образом, у постоянного представительства лизингополучателя, осуществляющего предпринимательскую деятельность в РБ, возникает обязанность по исчислению и уплате НДС в бюджет РБ

согласно п. 1 ст. 114 НК по оборотам по передаче в лизинг лизингодателем — российской организацией, не состоящей на учете в налоговом органе РБ, строительной техники, использованной для работы на строительном объекте на территории РБ.

Налоговая база НДС при приобретении услуг по договору финансовой аренды (лизинга) определяется согласно абз. 3 пп. 7.4 п. 7 ст. 115 НК, то есть как разница между суммой лизинговых платежей, переданной в виде расходов в РБ для учета постоянным представительством в целях налогообложения прибыли, и суммой инвестиционных расходов, возмещаемых в стоимости предмета лизинга.

2. По инжиниринговым услугам, непосредственно связанным с недвижимым имуществом, возводимым на территории Республики Беларусь.

Вопрос.

Китайская организация осуществляет в 2021 году строительную деятельность на территории РБ через постоянное представительство и состоит на учете в налоговом органе РБ.В ходе строительства объекта и оказания услуг по шеф-инспекции возникали затраты, связанные с осуществлением деятельности в РБ: услуги по конструкторской разработке, услуги технических консультаций по строительно-монтажным работам на объекте строительства в Республике Беларусь.Договоры на приобретение услуг заключались китайской организацией с другой китайской организацией за пределами РБ, и при их заключении не принимали участие работники постоянного представительства. Затраты на услуги включены в аудиторское заключение для подтверждения затрат, понесенных китайской организацией в 2021 году за пределами РБ в связи с осуществлением ею деятельности на территории РБ через постоянное представительство. Возникает ли у постоянного представительства китайской организации обязанность исчислить и уплатить НДС в бюджет РБ в соответствии с п. 1 ст. 114 НК?

Ответ.

При реализации услуг на территории РБ иностранными организациями, не осуществляющими деятельность в РБ через постоянное представительство и не состоящими в связи с этим на учете в налоговых органах РБ, обязанность по исчислению и перечислению в бюджет НДС возлагается на состоящих на учете в налоговых органах РБ организации и индивидуальных предпринимателей, приобретающих данные услуги (п. 1 ст. 114 НК).

Место реализации услуг определяется согласно ст. 117 НК.

В соответствии с пп. 1.1 п. 1 ст. 117 НК местом реализации работ, услуг признается территория РБ, если работы, услуги непосредственно связаны с недвижимым имуществом, в том числе возводимым, находящимся на территории РБ. Указанное положение применяется также в отношении услуг экспертов и агентов по оценке недвижимого имущества, непосредственно связанных с недвижимым имуществом инжиниринговых услуг, услуг авторского и технического надзора за строительством.

Инжиниринговые услуги — инженерно-консультационные услуги по подготовке процесса производства и реализации товаров (работ, услуг), подготовке строительства и эксплуатации промышленных, инфраструктурных, сельскохозяйственных и других объектов, а также предпроектные и проектные услуги (подготовка технико-экономических обоснований, проектно-конструкторские разработки, технические испытания и анализ результатов таких испытаний) (пп. 2.10 п. 2 ст. 13 НК).

В рассматриваемом вопросе услуги по конструкторской разработке, услуги технических консультаций по строительно-монтажным работам предназначены для объекта строительства в РБ, то есть имеет место оказание услуг, непосредственно связанных с недвижимым имуществом, в том числе возводимым, находящимся на территории РБ.

Соответственно, место реализации вышеназванных услуг определяется согласно положениям пп. 1.1 п. 1 ст. 117 НК, в связи с чем в отношении их стоимости возникает объект налогообложения НДС в РБ и в соответствии с п. 1 ст. 114 НК — обязанность исчислить и уплатить НДС в бюджет РБ у постоянного представительства китайской организации

.

3. По управленческим и общеадминистративным затратам головной иностранной организации.

Вопрос.

В заключении аудиторской организации иностранного государства, предоставляемом согласно п. 10 ст. 180 НК, подтверждены аудиторские, юридические услуги, являющиеся управленческими и общеадминистративными затратами головной иностранной организации.Факты приобретения аудиторских, юридических услуг и их оплаты отражены в 2021 году непосредственно в бухгалтерском учете головной иностранной организации в полном объеме. Постоянному представительству, расположенному в РБ, передана часть таких услуг в составе суммы управленческих и общеадминистративных затрат, понесенных иностранной организацией за рубежом. Их приобретение осуществлялось головной иностранной организацией у другой иностранной организации. Постоянному представительству иностранной организации в течение 2021 года указанные затраты по «авизо» не передавались. О факте приобретения аудиторских, юридических услуг постоянное представительство «узнает» непосредственно из заключения аудиторской организации иностранного государства. Возникает ли у постоянного представительства иностранной организации обязанность исчислить и уплатить НДС в бюджет Республики Беларусь в соответствии с п. 1 ст. 114 НК?

Ответ.

Читайте также: Высокий удельный вес налоговых вычетов по НДС: пояснения

Указанные затраты головной иностранной организации принимаются для целей исчисления налога на прибыль ее постоянного представительства в РБ не в полной сумме, а частично, так как указанные затраты подлежат распределению между головной организацией и ее постоянным представительством в РБ или несколькими постоянными представительствами (при их наличии как в РБ, так и других государствах).

Помимо этого, под управленческими и общеадминистративными затратами, учитываемыми в качестве зарубежных затрат, понимаются затраты (внереализационные расходы), которые относятся в соответствии с законодательством РБ о бухгалтерском учете и отчетности к управленческим расходам, косвенным общехозяйственным затратам, которые могут быть включены в состав затрат (внереализационных расходов) для целей исчисления налога на прибыль (ч. 2 п. 9 ст. 180 НК).

Справочно.

- куправленческим расходаморганизации, осуществляющей производственную деятельность, относятся условно-постоянные косвенные затраты, связанные с управлением организацией (п. 10 Инструкции по бухгалтерскому учету доходов и расходов, утвержденной постановлением Минфина от 30.09.2011 № 102);

- кобщехозяйственным затратамотносятся затраты, связанные с управлением организацией, в частности, амортизация и затраты на ремонт основных средств управленческого и общехозяйственного назначения, затраты на содержание управленческого персонала, затраты на информационные, аудиторские и другие услуги (понесенные в целом за отчетный (налоговый) период головной иностранной организацией) (п. 28 Инструкции о порядке применения типового плана счетов бухгалтерского учета, утвержденной постановлением Минфина от 29.06.2011 № 50).

Пунктом 10 ст. 180 НК установлено, что зарубежные затраты должны быть подтверждены соответствующим заключением аудиторской организации иностранного государства, резидентом которого является иностранная организация.

При реализации услуг на территории РБ иностранными организациями, не осуществляющими деятельность в РБ через постоянное представительство и не состоящими в связи с этим на учете в налоговых органах РБ, обязанность по исчислению и перечислению в бюджет НДС возлагается на состоящих на учете в налоговых органах РБ организации и индивидуальных предпринимателей, приобретающих данные услуги (п. 1 ст. 114 НК).

Как следует из п. 4 ст. 115 НК, место реализации работ (услуг) определяется в соответствии с Протоколом ЕАЭС, в случае реализации работ (услуг) в государствах — членах ЕАЭС, со ст. 117 НК — в иных случаях.

Исходя из положений п. 28 Протокола ЕАЭС налогообложение НДС работ (услуг) производится в том государстве — члене ЕАЭС, территория которого признается местом их реализации. При этом налоговая база, ставки косвенных налогов, порядок их взимания определяются в соответствии с законодательством государства — члена ЕАЭС, территория которого признается местом реализации работ (услуг).

Согласно пп. 4 п. 29 Протокола ЕАЭС при оказании аудиторских, юридических услуг местом их реализации признается территория того государства —члена ЕАЭС, налогоплательщиком которого приобретаются такие услуги.

В соответствии с пп 1.4 п. 1 ст. 117 НК в случае, если покупателем работ, услуг является иностранная организация, а потребителем являются ее представительство, постоянное представительство, которые осуществляют деятельность на территории РБ и (или) местом нахождения которых является РБ, то местом реализации работ, услуг не признается территория РБ в отношении работ, услуг, расходы на приобретение которых отражаются в заключении аудиторской организации иностранного государства. Настоящее положение применяется, в частности, в отношении аудиторских, юридических услуг.

Соответственно, при соблюдении условия абз. 1 ч. 2 пп. 1.4 п. 1 ст. 117 НК (условия о том, что покупателем аудиторских, юридических услуг является непосредственно головная иностранная организация), включенные в заключение аудиторской организации иностранного государства аудиторские, юридические услуги, определенные как часть от общей суммы управленческих и общеадминистративных затрат головной иностранной организации за отчетный (налоговый) период, не являются объектом налогообложения НДС в РБ, поскольку местом реализации таких аудиторских, юридических услуг территория РБ не признается. Обязанность исчислить и уплатить НДС в бюджет РБ у постоянного представительства иностранной организации не возникает

.

Обязанности налогового агента по НДС

Налоговый агент по НДС обязан выполнить ряд шагов. Рассмотрим их последовательно.

Установление момента определения налоговой базы

Момент определения налоговой базы – это дата оплаты поставщику, включая предоплату и расчеты неденежными средствами (п. 16 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Определение налоговой базы

Налоговая база – это сумма полученных доходов иностранного партнера, включая НДС.

Если расчеты с иностранным контрагентом ведутся в валюте, то в момент определения налоговой базы валютную сумму надо пересчитать в рубли (п. 3 ст. 153 НК РФ, п. 1, 2 ст. 161 НК РФ).

Налоговая база в валюте пересчитывается в рубли по курсу ЦБ РФ на день выплаты дохода иностранцу (Письмо Минфина РФ от 01.11.2010 N 03-07-08/303).

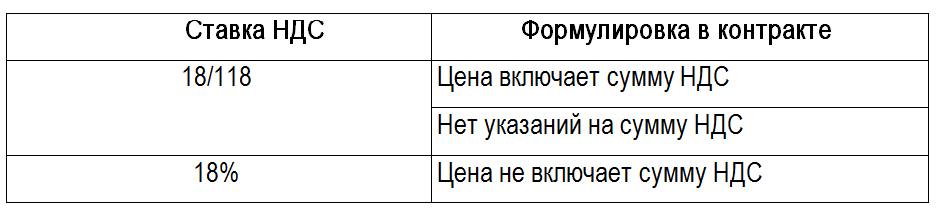

Расчет и удержание НДС

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

При расчете НДС следует руководствоваться п. 4 ст. 164 НК РФ и применять расчетную налоговую ставку 18/118.

Налоговый агент по НДС рассчитывает и удерживает НДС, т.е. денежные средства иностранному контрагенту должны быть перечислены уже за минусом удержанного НДС.

Организация заключила контракт с французской компанией BelleEpoque на оказание услуг по организации выставки в Париже на сумму 1 180 EUR, цена включает НДС.

Местом реализации услуг является РФ (пп. 4 п. 1 ст. 148 НК РФ), следовательно, Организация выступает налоговым агентом по НДС (п. 2 ст. 161 НК РФ).

Налоговый агент рассчитывает сумму НДС 1 180 : 118 х 18 = 180 EUR.

И перечисляет иностранцу вознаграждение за минусом НДС 1 180 – 180 = 1 000 EUR.

Если в контракте нет указания на НДС, то это значит, что в цену уже включена сумма НДС и следует применять расчетную ставку 18/118 (Постановление Пленума ВАС РФ от 30.05.2014 N 33 п. 17).

Независимо от того, выделен НДС по условиям договора (контракта) или нет, НА по НДС обязан исчислить и уплатить налог (Письмо Минфина РФ от 13.04.2016 N03-07-08/21231; Постановление Президиума ВАС РФ от 03.04.2012 N 15483/11).

Если в договоре цена указана без учета НДС. Например, цена договора 1 000 EUR без учета НДС, то НДС исчисляется сверху и применяется ставка 18% (Письмо ФНС РФ от 05.10.2016 N СД-4-3/[email protected]).

Выставление счета-фактуры

При выставлении счета-фактуры налоговым агентом (далее СФ) следует руководствоваться п. 3 ст. 168 НК РФ. Это значит, что применяются общие правила по выставлению и оформлению счета-фактуры с учетом некоторых особенностей:

- СФ выставляется налоговым агентом в одном экземпляре;

- номер и дата платежного поручения в счете-фактуре – это номер и дата платежного документа на уплату налога в бюджет.

В строке 5 СФ «К платежно-расчетному документу N» налоговый агент указывает номер и дату платежного поручения на уплату НДС в бюджет, а не на оплату услуг поставщика (пп. з п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 N 1137; Письмо ФНС РФ от 12.08.2009 N ШС-22-3/[email protected]).

Внесение записи в Книгу продаж

Налоговый агент регистрирует в книге продаж СФ по исчисленному налогу при осуществлении оплаты, частичной оплаты, в т.ч. при безденежных расчетах (Правила ведения книги продаж п. 15, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Неплательщики НДС, которые выступают налоговыми агентами по НДС, тоже формируют книгу продаж и регистрируют в ней счета-фактуры.

Перечисление НДС в бюджет

Порядок и сроки уплаты НДС установлены в п. 4 ст. 174 НК РФ:

«4. …уплата налога производится налоговыми агентами одновременно с выплатой (перечислением) денежных средств таким налогоплательщикам».

Т.е. уплата НДС налоговым агентом в бюджет должна осуществляться одновременно с перечислением оплаты иностранному продавцу, в т.ч. при уплате аванса.

Банк, обслуживающий НА, не вправе принимать от него поручение на перевод денежных средств в пользу иностранцев, если НА не представил в банк также поручение на уплату НДС с открытого в этом банке счета.

Пересчет налоговой базы из валюты в рубли и расчет суммы НДС производится по курсу ЦБ РФ на день выплаты дохода иностранцу. НДС уплачивается в бюджет в рублях. (п. 5 ст. 45 НК РФ, Письмо Минфина РФ от 21.01.2015 N 03-07-08/1467; Письмо Минфина РФ от 05.12.2016 N 03-07-08/72092).

При оформлении платежного поручения на уплату НДС в бюджет в поле 101 «Статус составителя» заполняется код 02 «налоговый агент». PDF

Представление декларации по НДС в ИФНС

Налоговые агенты по НДС обязаны представить декларацию по НДС в обычном порядке не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (п. 5 ст. 174 НК РФ).

НДС, исчисленный налоговым агентом, отражается в декларации по НДС.

В Разделе 2 «Сумма налога, подлежащая к оплате в бюджет, по данным налогового агента»:

- стр. 060 — сумма исчисленного НДС по данным налогового агента;

- стр. 070 — код операции 1011712.

По каждому иностранному лицу заполняется отдельный Раздел 2.

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура, выписанный налоговым агентом. Код вида операции «».

Неплательщики НДС, являющиеся налоговыми агентами, обязаны так же представить декларацию по НДС в составе:

- Титульный лист;

- Раздел 2;

- Раздел 9.

Декларация по НДС может быть представлена на бумажном носителе только неплательщиком НДС, если он за налоговый период:

Читайте также: Порядок сдачи формы 6-НДФЛ по обособленным подразделениям

- не выставлял счета-фактуры;

- не являлся комиссионером или агентом (посредником).

Как учесть и когда зачесть «импортный» НДС

У бухгалтеров предприятий–импортеров возникают вопросы, связанные с порядком применения зачетного механизма по НДС при использовании льготы и отражением импорта услуг в налоговой отчетности по НДС. Ситуацию по просьбе разъяснила эксперт Нормы» Ирина АХМЕТОВА:

Как учесть «импортный» НДС, если есть льгота

– Перечень товаров, освобожденных от НДС при ввозе, приведен в НК.

До 2021 года льготы по НДС, в том числе – при импорте, могли быть:

- целевыми – с условием направления высвобождаемых средств на определенные цели;

- нецелевыми – не предусматривающими целевого использования высвобождаемых средств.

С 2021 года предоставление целевых льгот по НДС, в том числе – при импорте, отменено .

Если вы пользовались льготой по «импортному» НДС, предусмотренной решением Президента или Кабмина, принятым до 1 января 2021 года, она действует до истечения срока ее действия . Но если она целевая – с 1 апреля 2021 года отменено требование целевого использования высвобождаемых средств . Целевые средства, высвобожденные в результате применения льготы и неиспользованные до 1 апреля 2021 года, могут быть направлены на цели, определенные при предоставлении льготы, в течение года после окончания срока ее действия .

Как отразить нецелевую льготу в бухучете

В бухучете нецелевые льготы не отражаются на балансовых счетах. Ведите их учет на забалансовом счете 013 «Временные налоговые льготы по НДС», отразив по дебету этого счета сумму льготы .

По истечении льготного периода сумму высвобожденных средств, учитываемую по дебету забалансового счета 013, спишите в кредит этого счета. Сумму льготы отразите также в пояснительной записке к финансовой отчетности.

Ситуация Предприятие – плательщик НДС использует нецелевую льготу по таможенным платежам

Предприятие – плательщик НДС импортирует сырье (неподакцизный товар) для производства собственной продукции. Производимая продукция реализуется на внутреннем рынке. Контрактная стоимость сырья – 100 000 тыс. сум.

Предприятие освобождено от уплаты таможенных платежей по завозимому сырью без условия целевого использования высвобожденных средств.

Сумма таможенных платежей, в том числе НДС, рассчитанная исходя из таможенной стоимости сырья, составила 31 425 тыс. сум.

В бухучете НДС по импортированному сырью при наличии нецелевой льготы отражается так:

Содержание хозяйственной операции Сумма,

тыс. сум.

Корреспонденция счетов Дебет Кредит Оприходовано импортное сырье 100 000 Отражена льготная сумма таможенных платежей, в том числе НДС 31 425 013

Как отразить НДС по импорту услуг в налоговой отчетности

Если вам оказывают услуги иностранные лица, не состоящие на учете в налоговых органах Узбекистана в качестве плательщиков НДС, и местом реализации услуг признается Узбекистан, вы в качестве налогового агента обязаны уплатить налог с их стоимости. Причем налоговый агент уплачивает НДС в такой ситуации независимо от того, зарегистрирован он в качестве плательщика НДС или нет .

Если вы – плательщик НДС, уплаченную сумму налога можете отнести в зачет на основании платежного документа, подтверждающего уплату .

Налоговые агенты представляют отдельную отчетность по НДС с приобретенных импортных услуг – Расчет НДС по приобретенным товарам (услугам) от иностранных лиц . Сроки представления Расчета:

- для налоговых агентов – плательщиков НДС – не позднее 20 числа месяца, следующего за месяцем фактического приобретения услуг;

- для налоговых агентов – неплательщиков НДС – не позднее 20 числа месяца, следующего за месяцем уплаты налога .

Чтобы отнести в зачет НДС, уплаченный по импорту услуг , налоговый агент – плательщик НДС должен отразить его сумму в Расчете НДС. Для этого сформируйте односторонний ЭСФ и включите его в Реестр покупок (). Причем датой этого ЭСФ должна быть дата уплаты НДС.

Как оформить ЭСФ при импорте услуг – читайте .

Пример

Отражение НДС по импорту услуг в налоговой отчетности

Предприятие – плательщик НДС воспользовалось услугами иностранной компании, не зарегистрированной в Узбекистане в качестве плательщика НДС. Местом реализации услуг является Узбекистан. Акт об их оказании оформлен в сентябре 2021 года, НДС с их стоимости уплачен в октябре.

Предприятие должно сдать Расчет НДС по приобретенным товарам (услугам) от иностранных лиц не позднее 20 октября. Уплатив НДС в октябре, нужно сформировать односторонний ЭСФ датой уплаты налога и отразить его в Расчете НДС за октябрь, представляемом не позднее 20 ноября. Таким образом, в октябре НДС, уплаченный со стоимости импортных услуг, будет отнесен в зачет.

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений.

Принятие НДС к вычету налоговым агентом

Порядок принятия НДС к вычету

НДС, уплаченный налоговым агентом в бюджет при приобретении услуг (работ) у иностранца, может быть принят к вычету плательщиком НДС (п. 3 ст. 171 НК РФ).

НДС, уплаченный в бюджет неплательщиком НДС, принять к вычету нельзя.

Налогоплательщики на УСН (доходы минус расходы) имеют право учесть в расходах сумму НДС, уплаченную ими в качестве НА по НДС (пп. 8 п. 1 ст. 346.16 НК РФ).

Агентский НДС учитывается в расходах также, как и услуги (работы), к которым налог относится. Если услуги (работы) поименованы в п. 1 ст. 346.16 НК РФ, то и НДС по ним можно учесть в расходах по той же статье. А если не поименованы, то учесть НДС в расходах нельзя.

Право на вычет НДС возникает при одновременном выполнении условий:

- услуги (работы) приобретены для деятельности, облагаемой НДС;

- в наличии правильный СФ, выданный самим же НА;

- услуги (работы) приняты к учету;

- НДС уплачен налоговым агентом в бюджет.

НДС должен быть именно уплачен налоговым агентом в бюджет, а не зачтен (Письмо Минфина РФ от 12.08.2010 N 03-07-11/355).

На этой позиции настаивают контролирующие органы, судебная практика противоречива – суды встают на сторону как ИФНС, так и налогоплательщиков. Поэтому в этом случае не следует рисковать и делать взаимозачет НДС.

Налоговые агенты имеют право принять к вычету НДС в том налоговом периоде, когда налог был фактически уплачен (Письмо Минфина РФ от 23.10.2013 N 03-07-11/44418; Постановления ФАС Северо-Западного округа от 28.01.2013 N А56-71652/2011; от 21.03.2012 N А56-38166/2011).

Декларация по НДС в части операций налогового агента будет заполнена следующим образом:

В Разделе 3 стр. 180 «Сумма налога, уплаченная в бюджет налогоплательщиком в качестве покупателя – налогового агента, подлежащая к вычету»:

- сумма НДС, подлежащая вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура, выписанный налоговым агентом. Код вида операции «».

Вычет НДС налоговым агентом по авансовым платежам

Может ли налоговый агент заявить вычет по авансовым платежам?

Минфин РФ считает, что НА не имеет права заявить вычет НДС по авансовым платежам. Он может им воспользоваться только после принятия на учет товаров (услуг, работ). Нормы п. 12 ст. 171 НК РФ и п. 9 ст. 172 НК РФ не распространяются на налоговых агентов.

Основание — отсутствует счет-фактура, выданный продавцом, необходимый для применения вычета НДС (п. 1 ст. 172 НК РФ), а значит, не соблюдается стандартный порядок применения вычетов (Письмо Минфина РФ от 06.04.2016 N 03-07-08/19500; Письмо Минфина РФ от 21.06.2013 N 03-07-08/23545; Решение ВАС РФ от 12.09.2013 N 10992/13).

Перенос вычета НДС налоговым агентом

Может ли налоговый агент перенести вычет НДС на более поздний период?

Налоговый агент не может воспользоваться правом применения вычета НДС в течение 3х лет, которое предусмотрено п. 1.1 ст. 172 НК РФ.

Вычет НДС применяется только в том периоде, когда условия для применения вычета выполнены (Письмо Минфина РФ от 17.11.2016 N 03-07-08/67622).

НДС, выделенный в документах поставщиками из ЕАЭС

НДС выделен в документах поставщика из ЕАЭС, можно ли применить вычет?

НДС, выделенный в документах поставщиками из ЕАЭС при выполнении услуг (работ), не может быть принят к вычету.

НДС в данном случае исчислен и уплачен поставщиком из ЕАЭС в бюджет своего государства, а не в бюджет РФ. Бюджеты разные и компенсации налогов друг другу страны ЕАЭС не осуществляют. Счет-фактуру поставщик также оформил по своему законодательству и по своей ставке НДС. Такой документ не может быть зарегистрирован в книге покупок и быть основанием для вычета НДС, т.к. не соответствует требования ни НК РФ, ни Постановлению Правительства РФ от 26.12.2011 N 1137.

03 апреля Организация заключила контракт с белоруской компанией Белмашстрой на выполнение работ по ремонту движимого имущества на сумму 5 900 EUR с учетом НДС.

Имущество российской организации в момент ремонта находится на территории Белоруссии.

Местом реализации работ РФ не является (пп. 2 п. 29 Протокола ЕАЭС), следовательно, Организация не выступает налоговым агентом по НДС.

15 апреля контрагент Белмашстрой выполнил работы, выставил акт и счет-фактуру в адрес нашей Организации. В счете-фактуре выделен «белорусский» НДС по ставке 20%.

Сумма НДС, которую выделил в своем счете-фактуре белорусский поставщик включается в стоимость работ и вычету в РФ не подлежит (Письмо Минфина РФ от 18.05.2015 N 03-07-08/28428; Письмо Минфина РФ от 01.07.2014 N 03-07-08/31595; Письмо ФНС РФ от 03.09.2013 N ЕД-4-3/[email protected]).

Должен ли НА выставлять СФ, если он приобретает освобождаемые от НДС услуги (работы), поименованные в статье 149 НК РФ?

Минфин РФ считает, что при осуществлении операций по реализации товаров (работ, услуг), не подлежащих налогообложению (освобождаемых от налогообложения), налоговый агент имеет право не оформлять счет-фактуру (Письмо Минфина РФ от 19.03.2014 N 03-07-09/11822).

Величина НДС при покупке товаров

При покупке товаров у иностранцев НДС определяется по расчетной ставке . Стоимость товаров с учетом НДС умножают на 20/120 (10/110).

В стоимость товаров могут быть включены расходы, связанные с их покупкой. Например, в письме Минфина от 13 мая 2021 г. № 03-07-08/38578 сказано, что это могут быть стоимость проезда и проживания специалистов, которые будут монтировать и налаживать купленное оборудование.

Если договор не предусматривает сумму налога, подлежащую уплате в бюджет, то стоимость товаров без НДС увеличивают на размер НДС На расчетную ставку 20/120 или 10/110 умножают полученный результат.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Как налоговому агенту избежать конфликта со своим иностранным партнером

Пример. Как рассчитать агентский НДС

По договору стоимость приобретаемых у иностранной компании товаров составляет 100 000 рублей, сумма НДС не указана. Реализация облагается НДС по ставке 20%. Сумма налога, которую должен заплатить агент, составит 20 000 руб. ((100 000 руб. + 100 000 руб. х 20% процентов) х 20/120).

НДС за иностранца-нерезидента можно заплатить из собственных средств (п. 3 ст. 171 НК РФ). Российский покупатель при этом самостоятельно рассчитывает налоговую базу, увеличив стоимость товаров (работ, услуг) на сумму НДС. А затем принимает налог к вычету.

Если российская фирма действует в качестве посредника, то сумма НДС, который она должна заплатить за иностранца, равна стоимости продукции без НДС, умноженной на ставку налога (20% или 10%).

Налог исчисляют на дату отгрузки.

Неисполнение обязанностей налогового агента – штраф и пени

Если НА не выполняет обязанности по удержанию (перечислению) налогов, то на основании ст. 123 НК РФ с него взыскивается штраф в размере 20% от суммы, подлежащей удержанию и (или) перечислению (Постановление Президиума ВАС РФ от 03.04.2012 N 15483/11 по делу N А72-5929/2010; Постановление Пленума ВАС РФ от 30.07.2013 N 57).

При просрочке уплаты НДС налоговый агент обязан исчислить и уплатить пени (ст. 75 НК РФ).

С октября 2021 г. пени рассчитываются по новым правилам с применением шкалы (п. 4 ст. 75 НК РФ). Если просрочка платежа:

- до 30 дней включительно — 1/300 ставки рефинансирования ЦБ РФ, действующей в период до 30 календарных дней;

- 31 и более дней — 1/150 ставки, действующей в период с 31-го календарного дня просрочки.

Рассчитать пени с помощью Калькулятора расчета пеней.

Налоговый агент при приобретении электронных услуг (актуально до 01.01.2019) (ст. 174.2 НК РФ)

Кто является НА по НДС при приобретении электронных услуг в сети интернет?

С 01.01.2017 г. организации (ИП), покупающие электронные услуги у иностранных компаний (рекламу в интернете, доступы к базам, контенту и т.п.), должны удержать НДС по данным операциям как налоговые агенты.

Список облагаемых электронных услуг приведен в п. 1 ст. 174.2 НК РФ.

По электронным услугам, оказываемым физическим лицам, иностранные компании обязаны отчитаться самостоятельно (п. 2 ст. 174.2 НК РФ).

Рассмотрим коды операций, которые применяются налоговым агентом при приобретении у иностранцев услуг в электронной форме.

Таблица составлена на основе Приложения N 1 к Порядку заполнения налоговой декларации по НДС, утв. Приказом ФНС РФ от 29.10.2014 N ММВ-7-3/558.

Код операции (Раздел 2 декларации по НДС)Операции, осуществляемые налоговыми агентамиСтатья 174.2 НК РФ1011713Оказание иностранными организациями услуг в электронной форме, в т.ч. на основании договоров поручения, комиссии, агентских договоров, организациям и ИП (российская организация приобретает услуги у иностранца для себя)п. 9 ст. 174.2 НК РФ1011714Оказание иностранными организациями услуг в электронной форме, в т.ч. на основании договоров поручения, комиссии, агентских договоров, заключенных с российскими организациями, ИП или обособленными подразделениями (российская организация является агентом иностранной компании и выступает посредником; услуги приобретает не для себя)п. 10 ст. 174.2 НК РФ

Особенности определения налоговой базы при приобретении электронных услуг

Налоговая база для НА, применяющих коды операций 1011713 и 1011714 будет различна:

- НА, получающие услуги непосредственно у иностранного поставщика (код 1011713) определяют базу НДС из суммы договора и расчетной ставки 18/118. Налоговая база включает сумму НДС (п. 1 и 2 ст. 161 НК РФ);

- НА, оказывающие услуги иностранного поставщика конечному потребителю, т.е. посредники (код 1011714), определяют базу НДС как стоимость услуг без учета НДС (п. 5 ст. 161 НК РФ).

На налогового агента при приобретении электронных услуг в сети интернет распространяются все те же правила, что и на НА, приобретающего услуги (работы) у иностранного партнера.

На поставщиков из ЕАЭС (Армения, Белоруссия, Казахстан, Киргизия, Россия) норма не распространяется, т.к. содержится пока только в НК РФ. В Договор ЕАЭС от 29.05.2014 изменения не вносились.

Российская организация (ИП) выступает налоговым агентом по НДС только при приобретении электронных услуг у поставщиков не из стран ЕАЭС.

При приобретении электронных услуг у партнеров из ЕАЭС следует руководствоваться не НК РФ, а Договором о ЕАЭС от 29.05.2014 и Приложением N 18 к нему.

НДС при импорте услуг из стран ТС

Добрый день! Вам отвечает эксперт Справочно-правового сервиса Норматив https://normativ.kontur.ru/ При приобретении услуг налоговые последствия по НДС зависят от того, территория какого государства (территория РФ или территория иностранного государства) признается местом реализации услуг в соответствии со ст. 148 НК РФ. При заключении договора с резидентом Республики Казахстан, являющегося резидентом государства — члена ЕАЭС (начиная с 1 января 2015 г.) также следует руководствоваться п.п. 28, 29 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о ЕАЭС).

Исходя из условий вашего вопроса у вас заключен договор на оказание рекламных услуг с контрагентом Республики Казахстан. В соответствии с п.п. 4 п. 29 Приложения № 18 если налогоплательщиком государства-члена ЕАЭС приобретаются рекламные услуги, то местом реализации услуг признается территория государства-члена ЕАЭС. Следовательно, в вашем случае вы, как налогоплательщик государства -члена ЕАЭС (России), приобретаете рекламные услуги у другого налогоплательщика государства-члена ЕАЭС (Казахстан). Значит местом их оказания признается территория РФ.

Если местом реализации услуг является территория РФ, то операции по оказанию услуг облагаются НДС и российский заказчик в этом случае признается налоговым агентом ( пп. 1, 2 ст. 161 НК РФ). Российская организация в качестве налогового агента обязана при перечислении иностранному исполнителю оплаты за оказанные услуги удержать НДС и уплатить его в бюджет (п. 2 ст. 161, п. 4 ст. 173, абз. 2.3 п. 4 ст. 174 НК РФ). Сумма налога определяется расчетным методом исходя из договорной стоимости с учетом НДС, к которой применяется налоговая ставка, предусмотренная п. 4 ст. 164 НК РФ (п. 1 ст. 161 НК РФ).

В случае когда в договоре, заключенном с иностранным исполнителем, указана стоимость услуг без учета НДС, подлежащего удержанию в соответствии с российским законодательством, организации (заказчику) следует самостоятельно определить налоговую базу — увеличить стоимость услуг на сумму НДС(Письма Минфина России от 05.06.2013 № 03-03-06/2/20797, от 04.02.2010 № 03-07-08/32).

Уплаченную в бюджет сумму НДС заказчик имеет право принять к вычету в том же налоговом периоде при наличии правильно оформленного счета-фактуры и документов, подтверждающих уплату НДС, при условии, что приобретенные услуги используются в облагаемых НДС операциях (п. 3 ст. 171, п. 1 ст. 172 НК РФ, Письмо Минфина России от 23.10.2013 № 03-07-11/44418).

Подведем итог. Так как вы уплатили аванс, то получается, что иностранный контрагент уже получил доход. За этот налоговый периоде, в котором перечислен аванс поставщику, вы должны составит счет-фактуру в одном экземпляре, зарегистрировать ее в книге продаж и сдать декларацию по НДС, где в заполнить раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента При оказании вам рекламных услуг и предоставления Поставщиком акта вы заполняете соответствующие строки в разделе 2 декларации (показываете выполненные работ и восстанавливаете НДС с перечисленной предоплаты) и сумму НДС, исчисленную в качестве налогового агента, также отражаете в разделе 3 декларации «Налоговые вычеты» по строке 180. То есть, у вас получится НДС и к уплате, и к возмещению. Следует отметить, что при перечислении НДС в качестве налогового агента вам следует в платежном поручении правильно указать статус «2». Если указать статус «1», то этот НДС поступит в счет «обычного» НДС и будет считаться, что НДС в качестве налогового агента вы не уплатили.

Что касается суммы НДС, предъявленные иностранным исполнителем (в том числе резидентом государства — члена ЕАЭС) за оказанные услуги, местом реализации которых территория РФ не признается, к вычету не принимаются, поскольку нормами Налогового кодекса РФ вычет таких сумм налога не предусмотрен.

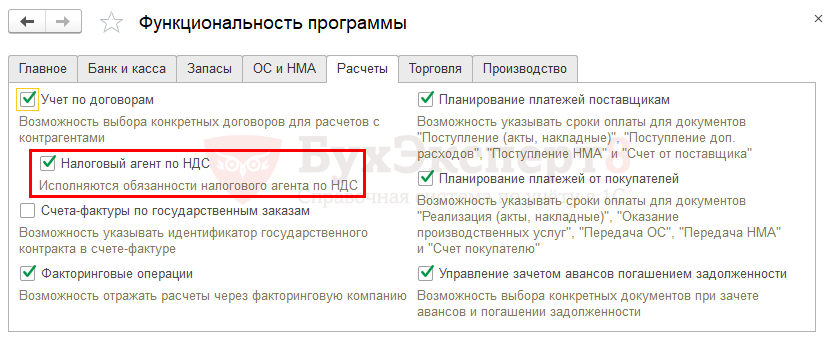

Настройки в 1С для организации, являющейся налоговым агентом

Настройка функциональности налоговым агентом по НДС

Для того чтобы в программе 1С появилась возможность отражать хозяйственные операции налогового агента по НДС, необходимо включить функциональность: раздел Главное – Настройки – Функциональность — вкладка Расчеты — флажок Налоговый агент по НДС.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Счет-фактура у Налогового агента при приобретении электронных услуг у иностранца через корп. карту Добрый день. Вопрос возник по статье «Налоговый агент при приобретении…

- Почему в разделе 3 декларации по НДС нет начисления НДС налогового агента при покупке услуг у иностранца С 2021 года покупаем услуги у не резидента, являемся налоговым…

- Вычет НДС у налогового агента по НДС при покупке услуг у иностранца, если покупка и оплата в разных кварталах Здравствуйте. Организация на ОСНО ведет раздельный учет НДС. Получила услугу…

- Налоговый агент НДС при приобретении электронных услуг у иностранца. Оплата в 2021, покупка в 2021 …