- Какие указания есть в законодательстве?

- По какой форме заполняется декларация?

- Кому нужно заполнять строку №290?

- Как сдают налоговую декларацию

- Как рассчитываются данные для строки №290

- Декларация по налогу на прибыль

- Пример расчёта строки №290

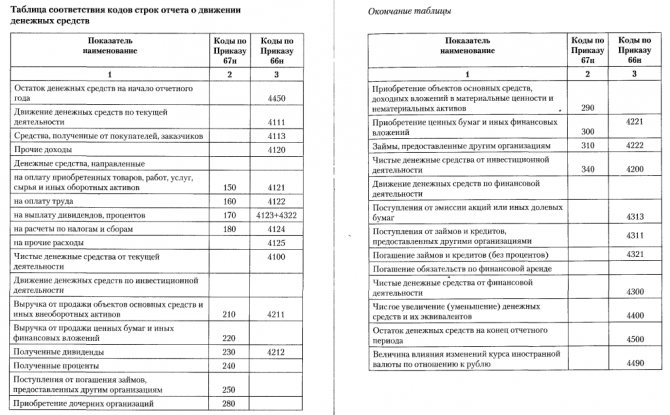

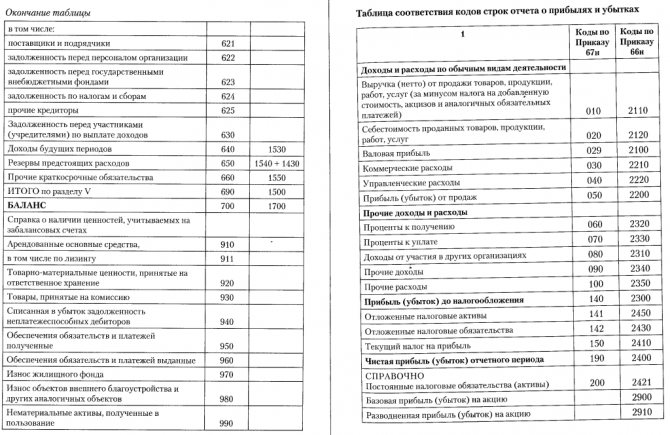

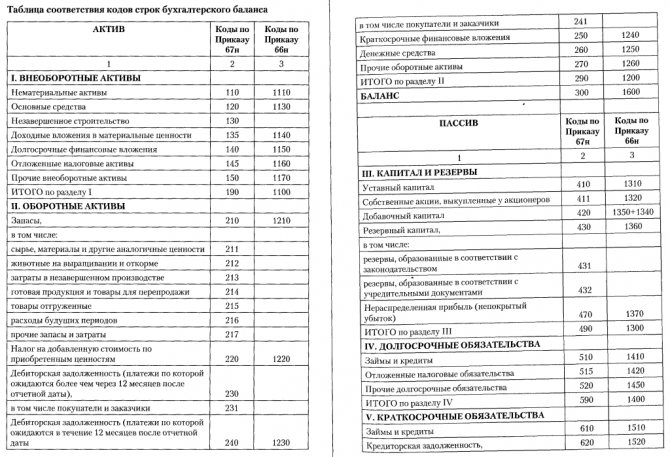

- Соответствие строк новой и старой отчётности

- Финансовый анализ:

Какие указания есть в законодательстве?

Основной порядок начисления авансовых платежей регламентирован во втором пункте 286 статьи НК России. В соответствии с этим документом аванс должен перечисляться до 28 числа месяца, за который отчёт. В бюджет деньги поступают в начале месяца, следующего за месяцем подачи последней декларации.

Обратите внимание, что начисление авансов может осуществляться поквартально либо по фактической прибыли. Во втором варианте отчётность подаётся каждый месяц не позже 28 числа. Однако представители организации, желающие подавать отчётность по фактической прибыли обязаны заблаговременно уведомить об этом налоговую инспекцию.Выбор варианта выплаты компания осуществляет самостоятельно. Сменить способ выплаты авансовых платежей можно не чаще одного раза в год, подав заявление в налоговую инспекцию в срок до 31 декабря года, предыдущего году смены способа выплаты.

Срок подачи декларации регламентирован в 246 статье НК России. Занарушение сроков компании будет начисляться пеня.

По какой форме заполняется декларация?

Она должна подаваться по форме, утверждённой Приказом ФНС №MMB-7-3/572 от 19.10.16 г. Он должен состоять из основной формы и двух листов-приложений 01 и 02. Исключением являются случаи, когда организация получает доход от специфичных видов деятельности, перечисленных в законодательстве. Тогда к основным листам декларации нужно прикладывать дополнительные листы-приложения.

Скачать форму декларации можно тут

Читайте также: Льготные ставки по налогу на прибыль для учреждений: новшества-2020

Ознакомиться с образцом заполнения можно тут

Важно! Крупные налогоплательщики могут подавать отчётность только в электронном виде. Представители малого и среднего бизнеса могут сдавать декларацию на бумажном носителе. Это правило отражено в Приказе ФНС №MMB-7-3/572.

Кому нужно заполнять строку №290?

Строка №290 отображается на листе-приложении №02. Её должны заполнять все налогоплательщики, которые не попадают под действие исключений, к которым относятся:

- организации, применяющие квартальные авансы и соответствующие одному из следующих обязательных условий:

а) выручка которых не превысила 15 миллионов рублей за итоговый отчётный период (по результатам годовой декларации по налогу на прибыль);

б) некоммерческие, бюджетные или фирмы-филиалы зарубежных компаний, а также иные налогоплательщики, перечисленные в 3 пункте 286 статьи НК России, за которыми установлено право подавать отчёт по налогу на прибыль один раз в квартал.

- компании, уплачивающие только ежемесячные авансы по фактической прибыли.

Компании, подающие декларацию и с ежемесячными и с поквартальными авансами, в строке №290 указывают общую сумму ежемесячного авансового платеже, которая подлежит уплате в квартале, следующем за кварталом отчёта.

В таком случае строка №290 заполняется следующим образом: (нажмите для раскрытия)

Период отчётаЧто отражается в строчке №290I кварталДанные из строки №180 (лист №02) декларацииIIквартал (полугодовой отчёт)Сумма разности между данными строки №180 (лист №02) декларации за полугодие и I квартал текущего годаIIIкварталСумма разности между данными строки №180 (лист №02) декларации за 9 месяцев и общей суммы заIи IIкварталы текущего года, в случае если показатель больше нуля. Если сумма разности равна 0 или меньше, то ставится прочеркIVквартал (итоговая, годовая декларация)Прочерк

Как сдают налоговую декларацию

Подача налоговой декларации по прибыли осуществляется в соответствии с нормами ст. 289 Налогового кодекса. Действующая с отчетной кампании за 2021 год ее форма обновлена приказом ФНС России от 11.09.2020 № ЕД-7-3/[email protected]

Какие показатели изменились в формуляре, узнайте в обзоре от КонсультантПлюс. Для этого оформите пробный демо-доступ к справочно-правовой системе К+. Это бесплатно.

В состав декларации кроме раздела 1 (и его обязательного подраздела 1.1) входят листы 01 (титульный) и 02, а также приложения (1 и 2) к листу 02.

Компании, которые ежемесячно уплачивают авансы, рассчитанные исходя из фактического дохода по нарастающей с начала года, подают налоговую декларацию в указанном выше составе по итогам каждого квартала (I, II, III) и за год. По результатам промежуточных месяцев (за 1 месяц, за 2, 4, 5, 7, 8, 10, 11 месяцев) предоставляют декларации в таком составе: листы 01 и 02, подраздел 1.1 раздела 1.

Налоговые декларации могут подаваться в бумажной форме всеми налогоплательщиками, за исключением тех, которые признаны крупнейшими. Такие налогоплательщики обязаны сдавать декларацию в электронном формате.

Декларации подаются до 28-го числа месяца, который идет за отчетным периодом (п. 3 ст. 289 НК РФ). При этом компании, ежемесячно уплачивающие авансы, сдают декларацию не позднее крайнего срока уплаты для таких платежей, который также равен 28-му числу месяца, идущего за периодом, по итогам которого и был сделан расчет (п. 1 ст. 287 НК РФ).

По итогам каждого из периодов для отчета суммы уплаченных ежемесячно в течение такого периода авансовых отчислений засчитываются при произведении оплаты следующих авансовых платежей, рассчитанных по результатам отчетного периода. Авансовые отчисления по итогам отчетного периода засчитываются в счет оплаты налога на прибыль по результатам следующего периода (п. 1 ст. 287 НК РФ).

Подробнее о расчете авансов читайте в материале «Авансовые платежи по налогу на прибыль: кто платит и как рассчитать?».

Читайте также: Платежное поручение на взносы ВНиМ за сотрудников в 2021 году

Как рассчитываются данные для строки №290

В соответствии со 2 пунктом НК России налогоплательщики могут перечислять аванс по налогу на прибыль поквартально или ежемесячно. Размерпоквартального аванса зависит от суммы доходов предприятия и величины налоговой ставки. Величина ежемесячного аванса также зависит от периода выплаты.

При ежемесячных авансах в первом квартале текущего года величина платежа равна ежемесячному авансу, уплаченному в 4 квартале года, предыдущего за годом отчётности.

НАIкв = ВAIVкв, где:

- НАIкв – начисленный аванс за I квартал текущего года;

- ВAIVкв – выплаченный аванс за IV квартал года, предыдущего году начисления.

Во втором квартале аванс равняется одной трети от суммы, указанной в строке №180 декларации, поданной в первом квартале текущего года. Т. е. размеру аванса за один месяц квартала.

НАIIкв = ВАIкв – ДIкв ÷ 3, где:

- НАIIкв – начисленный аванс за II квартал текущего года;

- ВАIкв – выплаченный аванс за I квартал текущего года;

- ДIкв – данные строки №180 декларации за I квартал текущего года.

В третьем квартале аванс должен равняться одной третьей части от суммы разности авансов за 1 и 2 квартал текущего года. Т.е. вычитается разность между величиной авансов, указанных в полугодовом отчёте и за 1 квартал и делится на 3.

НАIIIкв = ВАпл – ВАIкв ÷ 3, где: (нажмите для раскрытия)

- НАIIIкв – начисленный аванс за III квартал текущего года;

- ВАпл – выплаченный аванс за первое полугодие текущего года;

- ВАIкв – выплаченный аванс за I квартал текущего года;

В итоговой (годовой) отчётности сумма аванса должна равняться одной трети от суммы разности между авансами за 9 месяцев и полугодие. Т.е. вычитается разность между величиной авансов, указанных в отчёте за 9 месяцев и первое полугодие и делится на 3.

НАIVкв = ВА9м – ВАпл ÷ 3, где:

- НАIVкв – начисленный аванс за IV квартал текущего года;

- ВА9м – выплаченный аванс за 9 месяцев текущего года;

- ВАпл – выплаченный аванс за первое полугодие текущего года.

Декларация по налогу на прибыль

В настоящее время декларации по налогу на прибыль составляются по форме, утвержденной приказом МНС от 11 ноября 2003 г. № БГ-3-02/614. Инструкция по ее заполнению утверждена приказом МНС от 29 декабря 2001 г. № БГ-3-02/585. В последний раз форму отчета и инструкцию уточняли в июне прошлого года (приказ МНС от 3 июня 2004 г. № САЭ-3-02/351). Изменения были связаны с новым порядком налогообложения прибыли сельскохозяйственных товаропроизводителей. Напомним, что с 2004 года аграрные предприятия, не перешедшие на уплату единого сельхозналога, признаются плательщиками налога на прибыль. В текущем году на них распространяется нулевая налоговая ставка, но с 2006 по 2014 год ставка будет постепенно увеличиваться (с 6 до 18 процентов), а с 2015 года сельхозпроизводители станут платить налог на прибыль на общих основаниях.

Состав и особенности составления декларации

Комплектность декларации – перечень листов, которые нужно сдавать в инспекцию по окончании каждого квартала (месяца) – во многом зависит от специфики деятельности организации. По инструкции общими, то есть обязательными для всех, являются только три формы: титульный лист (лист 01), раздел 1 и расчет налога (лист 02). Остальные формы надо заполнять в тех случаях, когда у фирмы есть доходы, расходы или операции, влияющие на расчет налога и требующие расшифровки.

Однако ограничиться подачей первых трех листов могут лишь те предприятия, которые в отчетном периоде вообще не вели никакой деятельности. Все остальные должны сдавать как минимум две дополнительные формы – приложения 1 и 2 к листу 02, где отражаются доходы и расходы, учитываемые при налогообложении прибыли.

Минимальный состав декларации, а также особенности ее представления для большинства налогоплательщиков показаны в таблице 1.

Таблица 1

Категории налогоплательщиковНомер и наименование листа или приложенияПримечанияЕжеквартально, в течение годаВсе организацииТитульный лист (лист 01)Раздел 1 «Сумма налога, подлежащая уплате в бюджет»Лист 02 «Расчет налога на прибыль»Приложение 1 к листу 02 «Доходы от реализации»Приложение 2 к листу 02 «Расходы, связанные с производством и реализацией»Приложение 4 к листу 02 «Расчет суммы убытка, уменьшающего налоговую базу»Только за I квартал и год(дополнительно)

Организации, имеющие обособленные подразделенияПриложение 5 к листу 02 «Расчет распределения авансовых платежей и налога организацией, имеющей обособленные подразделения»Приложение 5а к листу 02 «Расчет распределения авансовых платежей и налога по обособленным подразделениям»Подается как по месту нахождения головной организации, так и по месту нахождения подразделения.Ежемесячно, в течение годаОрганизации, уплачивающие налог от фактической прибылиТитульный лист (лист 01)

Подраздел 1.1 Раздела 1

Лист 02 «Расчет налога на прибыль»

Читайте также: Почему при неподтвержденном экспорте неверно начисляется налог на прибыль?За январь, февраль, апрель, май, июль, август, октябрь, ноябрь(дополнительно)

Организации, имеющие обособленные подразделенияПриложение 5 и 5а к листу 02 (строки 220 и 230 не заполняются)По окончании налогового периодаВсе организации (дополнительно к квартальным формам)Приложение 6 к листу 02 «Внереализационные доходы»Приложение 7 к листу 02 «Внереализационные расходы и приравниваемые к ним убытки»Ежеквартально или ежемесячно, в зависимости от периодичности уплаты налогаОрганизации, перешедшие после 1 января 2003 года на «упрощенку» или ЕНВД, и имеющие задолженность по налогу на прибыль переходного периодаТитульный листПодраздел 1.1 Раздела 1Лист 02 «Расчет налога на прибыль»Заполняется в части «переходного» налога(дополнительно)

Организации, имеющие обособленные подразделенияПриложения 5 и 5а к листу 02Заполняются строки 030, 190, 200

При составлении декларации следует учитывать несколько общих требований. Во-первых, нельзя оставлять в отчете пустые строки или ячейки. Если какие-либо показатели отсутствуют, вместо них обязательно нужно поставить прочерк.

Во-вторых, в 2005 году заполнять декларации надо с учетом письма Минфина от 25 февраля 2005 г. № 03-03-01-02/65. В нем разъясняется порядок применения новых налоговых ставок (с учетом перехода на двухуровневую схему формирования бюджетов), а также некоторые особенности, связанные с налогообложением дивидендов, операций с ценными бумагами и др. Основное, о чем нужно помнить: в строках декларации, связанных с начислением текущего налога в местные бюджеты, проставляются прочерки.

В-третьих, чтобы исправить ошибки, допущенные при составлении отчетности за налоговые (отчетные) периоды, которые истекли до 1 января 2004 года, уточненные декларации нужно представлять на старых бланках.

Раздел 1. Сумма налога, подлежащая уплате в бюджет

Этот раздел декларации разбит на четыре подраздела.

Подраздел 1.1 заполняют все организации, независимо от того, как они рассчитываются по налогу: ежемесячно от фактической прибыли, ежеквартально или ежеквартально с уплатой месячных взносов. Здесь отражаются суммы налога, подлежащие уплате в бюджет (возврату или зачету) по итогам отчетного периода. В этом же подразделе указываются суммы «переходного» налога, которые должны быть уплачены по окончании квартала или месяца.

Подраздел 1.2 – дополнительный. Он предназначен только для тех, кто платит налог в порядке, предусмотренном пунктом 2 статьи 286 Налогового кодекса. Здесь с разбивкой по бюджетам указываются ежемесячные авансовые платежи, которые должны быть перечислены налогоплательщиком в следующем отчетном периоде. Напомним, что сумма каждого месячного платежа рассчитывается как одна треть от налога за отчетный квартал.

Все данные для заполнения подразделов 1.1 и 1.2 предварительно рассчитываются на листе 02.

В подразделе 1.3 отражаются суммы налога, исчисленного по ставке 9 процентов. Это налог с дивидендов или доходов от долевого участия в российских организациях. Предварительно его нужно рассчитать на листе 03.

В подразделе 1.4 отражаются суммы налога, исчисленные по ставке 15 процентов. Это налог с процентов по государственным и муниципальным ценным бумагам, а также с дивидендов или доходов от долевого участия в иностранных организациях. Сумма налога предварительно рассчитывается на листе 04.

В каждый подраздел надо вписывать показатели, которые приводятся в платежках на перечисление налогов: коды ОКАТО (классификатор утвержден постановлением Госстандарта от 31 июля 1995 г. № 413) и 20-значные коды бюджетной классификации.

Напомним, что с 1 января 2005 года в отношении налога на прибыль применяются следующие КБК (письмо ФНС от 4 февраля 2005 г. № ММ-6-10/85):

– 182 1 0100 110 – налог на прибыль, зачисляемый в федеральный бюджет;

– 182 1 0100 110 – налог на прибыль, зачисляемый в бюджет субъекта РФ;

– 182 1 0100 110 – налог на прибыль с доходов, полученных в виде дивидендов российскими организациями от российских организаций;

– 182 1 0100 110 – налог на прибыль с доходов, полученных в виде дивидендов российскими организациями от иностранных организаций;

– 182 1 0100 110 – налог на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам.

Поскольку чаще всего налогоплательщики будут иметь дело с двумя первыми подразделами, рассмотрим порядок их заполнения на примере.

Пример 1

, расположенная в г. Струнино Александровского района Владимирской области (код ОКАТО – 172055088), рассчитывается по налогу на прибыль ежеквартально с уплатой ежемесячных авансовых платежей.

Допустим, что по итогам работы за первое полугодие 2005 года налоговая база для исчисления налога в бюджеты обоих уровней одинакова и равна 100 000 рублей. Эта сумма отражена по строкам 140, 180 и 190 листа 02. Сумма налога, начисленного за первое полугодие, составляет соответственно:

– в федеральный бюджет – 6500 руб. (100 000 руб. х 6,5%). Сумма отражена по строке 260 листа 02;

– в бюджет Владимирской области – 17 500 руб. (100 000 руб. х 17,5%). Сумма отражена по строке 270 листа 02.

Будем считать, что в течение первого полугодия «Маргарита» перечислила авансовые платежи по налогу на прибыль в размере 16 000 рублей, в том числе:

– в федеральный бюджет – 4000 руб. (стр. 300 листа 02);

– в бюджет Владимирской области – 12 000 руб. (стр. 310 листа 02).

Следовательно, до 28 июля 2005 года фирма должна доплатить:

– в федеральный бюджет – 2500 руб. (6500 – 4000);

– в бюджет Владимирской области – 5500 руб. (17 500 – 12 000).

Ежемесячные авансовые платежи на III квартал 2005 года рассчитываются исходя из суммы налога на прибыль за II квартал. Предположим, что по итогам I квартала налог на прибыль был начислен:

– в федеральный бюджет в размере 3250 руб.;

– в бюджет Владимирской области в размере 8750 руб.

Таким образом, по срокам 28 июля, 28 августа и 28 сентября фирма должна перечислять:

– в федеральный бюджет – 1083 руб. ((6500 руб. – 3250 руб.): 3);

– в бюджет Владимирской области – 2917 руб. ((17 500 руб. – 8750 руб.): 3).

В разделе 1 налоговой декларации за первое полугодие 2005 года бухгалтер «Маргариты» должен привести следующие данные (форматированные поля заполняются справа налево, в пустых ячейках ставятся прочерки):

В подразделе 1.1:

ПоказателиКод строкиЗначения показателейКод по ОКАТО010172055088Срок уплаты02028 07 2005В федеральный бюджетКод бюджетной классификации030182 1 0100 110Сумма налога к доплате0402500Сумма налога к уменьшению050–В бюджет субъекта РФКод бюджетной классификации070182 1 0100 110Сумма налога к доплате0805500Сумма налога к уменьшению090–

В подразделе 1.2:

ПоказателиКод строкиЗначения показателейКод по ОКАТО010172055088Срок уплаты02028 07 2005Срок уплаты03028 08 2005Срок уплаты04028 09 2005В федеральный бюджетКод бюджетной классификации110182 1 0100 110Сумма ежемесячного авансового платежа1201083Сумма ежемесячного авансового платежа1301083Сумма ежемесячного авансового платежа1401083В бюджет субъекта РФКод бюджетной классификации210182 1 0100 110Сумма ежемесячного авансового платежа2202917Сумма ежемесячного авансового платежа2302917Сумма ежемесячного авансового платежа2402917

Доходы и расходы

Прежде чем заполнить лист 02 «Расчет налога на прибыль организаций», в приложениях 1 и 2 к этому листу нужно показать структуру основных доходов и расходов.

Читайте также: Страховые взносы на травматизм в 2021 — 2021 годах — ставка и КБК

В строке 010 приложения 1 «Доходы от реализации»

отражается выручка от продажи товаров (работ, услуг). В строках 011–050 она расшифровывается. Например, по строке 011 надо указать доходы по бартерным операциям, а по строке 015 – выручку от реализации сельхозпродукции, купленной у граждан. Строки 012, 014, 016 и 017 заполняют фирмы-экспортеры.

Если организация самостоятельно производит товары, выполняет работы или оказывает услуги, то она показывает выручку от их реализации в строке 020.

В строке 040 приводится выручка от продажи прочего имущества (материалов, возвратных отходов и т. д.).

Торговые фирмы заполняют строку 050. В ней показывается выручка от продажи товаров. Строку 050 могут заполнять и производственные предприятия. Правда, делать это надо в том случае, если они продавали товары, купленные у других фирм.

Доходы от продажи амортизируемого имущества указываются в строке 060.

Доходы, полученные организацией, уменьшаются на сумму затрат, которые отражаются в приложении 2 «Расходы, связанные с производством и реализацией».

В строке 010 этого приложения объединяются прямые расходы всех производственных предприятий. Отметим, что имеются в виду только те прямые затраты, которые относятся к реализованной продукции. Прямые расходы, которые «сидят» в незавершенке или в остатках готовой продукции, в декларации не отражаются. Бухгалтерам, которые рассчитывают прибыль кассовым методом, строку 010 заполнять не нужно.

Напомним, что в состав прямых расходов у производственных предприятий включаются:

– стоимость сырья, материалов, комплектующих изделий и полуфабрикатов;

– расходы на оплату труда работников, непосредственно участвующих в производственном процессе, включая начисленные суммы ЕСН. Не забудьте, пенсионные взносы не включаются ни в расходы на оплату труда, ни в суммы ЕСН. Так же как и взносы на страхование от несчастных случаев они отражаются отдельно в составе прочих затрат, то есть признаются косвенными расходами;

– амортизация основных средств, которые непосредственно используются в процессе производства (станки, технологическое оборудование и т.п.).

Торговые организации показывают свои прямые расходы отдельно по строке 120.

Обратите внимание: название этой строки в бланке декларации позволяет предположить, что здесь нужно отражать все прямые расходы фирмы. На самом деле это не так. Прежде чем заполнить строку 120, покупную стоимость и расходы на доставку нужно распределить между реализованными товарами и их остатками на складе. Торговые предприятия, как и производственные, в декларации отражают только те прямые расходы, которые списаны на реализацию.

Материальные затраты, расходы на оплату труда и амортизационные отчисления, которые в отчетном периоде носили характер косвенных расходов, отражаются по строкам 020 – 040.

В строках 070 – 100 расшифровываются некоторые виды прочих затрат.

Отдельно надо показать расходы, которые учитываются при налогообложении прибыли в особом порядке: затраты на ремонт основных средств, освоение природных ресурсов, финансирование НИОКР и добровольное или обязательное страхование. Для них в приложении оставлено свободное место (строки 050 – 054). Соответственно, если в отчетном периоде подобные затраты имели место, их нужно вписать в ту или иную строку, назвав ее, например, «расходы, произведенные в соответствии со статьей 260 Налогового кодекса». Если таких затрат не было, в безымянных строках следует поставить прочерки.

Общий порядок заполнения приложений 1 и 2 к листу 02 показан в примере 2.

Пример 2

ООО «Марина» применяет общую систему налогообложения, занимается производством и оптовой торговлей, реализует продукцию на внутреннем рынке, определяет доходы и расходы методом начисления.

Основные показатели, характеризующие деятельность организации в первом полугодии 2005 года, приведены в таблице 2. Разница между общей суммой расходов, отраженной по нескольким строкам в графе 2, и суммой затрат, показанных в графах 3 – 4, означает, что часть прямых расходов в отчетном периоде учтена в составе незавершенного производства (нереализованной готовой продукции).

Таблица 2 (руб.)

Доходы (без НДС)Выручка от реализации товаров собственного производства600 000Выручка от реализации покупных товаров300 000Выручка от реализации основных средств (технологическое оборудование)118 000РасходыСтруктура расходовВсегоВ том числеПрямые, списанные на реализованную продукциюКосвенные1234Материальные затраты228 000200 000Зарплата производственного персонала70 00065 000ЕСН с зарплаты производственного персонала84007800Пенсионные и страховые взносы с зарплаты производственного персонала11 40011 400Амортизационные отчисления30 480888021 400Стоимость покупных товаров190 000180 000Расходы на доставку товаров10 0009475Заработная плата торгового персонала24 00024 000ЕСН с зарплаты торгового персонала28802880Пенсионные и страховые взносы с зарплаты торгового персонала38603860Зарплата управленческого персонала100 000100 000ЕСН с зарплаты управленческого персонала12 00012 000Пенсионные и страховые взносы с зарплаты управленческого персонала15 10015 100Плата за аренду государственного имущества25 00025 000Рекламные расходы30003000Земельный налог15001500Услуги сторонних организаций41 00041 000Остаточная стоимость реализованного оборудования124 000Материальная помощь работникам предприятия18 000Общая сумма амортизации, начисленной за первое полугодие30 480

Первые три показателя отражаются в приложении 1 к листу 02:

Доходы от реализации

ПоказателиКод строкиСумма123Выручка от реализации – всего, в том числе:010900 000…из строки 010:выручка от реализации товаров (работ, услуг) собственного производства020600 000…Выручка от реализации покупных товаров050300 000Выручка от реализации амортизируемого имущества060118 000Итого доходов от реализации (строка 010 + сумма строк с 060 по 101)1101 018 000

При заполнении приложения 2 к листу 02 нужно учесть одну особенность. Поскольку «Марина» продала технологическое оборудование с убытком, требуется определить, какую часть этого убытка можно учесть при расчете налога за первое полугодие.

Предположим, что основное средство было реализовано в апреле, когда до окончания срока его полезного использования оставалось 12 месяцев. Тогда в соответствии с пунктом 3 статьи 268 Налогового кодекса в первом полугодии фирма вправе учесть убыток от реализации амортизируемого имущества в размере:

(124 000 руб. – 118 000 руб.) : 12 мес. х 2 мес. = 1000 руб.

Эта сумма показывается по строке 090, а общий убыток (6000 руб.) отражается по строке 200.

Ниже приводится фрагмент заполненного приложения 2. Для наглядности в графе «Сумма» мы расшифровали, из чего складывается тот или иной показатель. Разумеется, в официальной декларации приводить такую расшифровку не нужно.

Расходы, связанные с производством и реализацией

ПоказателиКод строкиСумма123Прямые расходы, относящиеся к реализованным товарам, работам, услугам010281 680(200 000 + 65 000 + 7800 + 8880)Материальные расходы, относящиеся к расходам текущего отчетного (налогового) периода, за исключением расходов, относящихся к прямым02041 000Расходы на оплату труда, относящиеся к расходам текущего (налогового) периода, за исключением расходов, относящихся к прямым030124 000(100 000 + 24 000)Суммы начисленной амортизации, относящиеся к расходам текущего отчетного (налогового) периода, за исключением расходов, относящихся к прямым04021 400…Прочие расходы – всего, (сумма строк с 070 по 100, кроме строки 071)06075 740в том числе: суммы налогов и сборов, начисленные в порядке, установленном законодательством Российской Федерации о налогах и сборах, за исключением перечисленных в статье 270 НК РФ07016 380(14 880 + 1500)из них: суммы ЕСН, относящиеся к косвенным расходам текущего отчетного (налогового) периода07114 880(12 000 + 2880)Расходы по аренде федерального имущества, имущества субъектов Российской Федерации и муниципального имущества08025 000часть убытка от реализации амортизируемого имущества, относящаяся к расходам текущего отчетного (налогового) периода0901000другие расходы10033 360(11 400 + 3860 +15 100 + 3000)Стоимость реализованных покупных товаров110180 000Прямые расходы налогоплательщиков, осуществляющих оптовую, мелкооптовую и розничную торговлю в текущем отчетном (налоговом) периоде1209475…Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией150124 000…Убытки от реализации амортизируемого имущества, принимаемые для целей налогообложения в специальном порядке2006000(124 000 – 118 000)…Итого признанных расходов ((сумма строк с 010 по 060) + сумма строк с 110 по 190 – (сумма строк с 200 по 250) + строка 260)270852 292Справочно: Сумма начисленной амортизации за отчетный (налоговый) период – всего, в том числе:28030 480по нематериальным активам281–Расходы, не учитываемые в целях налогообложенияОбщая сумма расходов, не учитываемых в целях налогообложения, всего: (сумма строк 300 и 310)29018 000Из строки 290 расходы, которые не учтены в составе расходов для целей налогообложения на основании пунктов 1 – 48 статьи 270 НК РФ30018 000В том числе выплаты в пользу физических лиц30118 000Из строки 290 расходы, которые не учтены в составе расходов для целей налогообложения на основании пункта 49 статьи 270 НК РФ310–В том числе выплаты в пользу физических лиц311–

Обратите внимание:данные, отраженные в строках 080, 301 и 311, являются «контрольными цифрами». Проверяя декларацию, налоговики обязательно сопоставят их с данными, отраженными в других формах отчетности, в частности в декларации по НДС, а также в расчете авансовых платежей по ЕСН и пенсионным взносам.

Расчет суммы налога

Читайте также: Безопасная доля вычетов по НДС: как считать и что делать при превышении

Итоговые данные приложений 1 и 2 переносятся в лист 02 «Расчет налога на прибыль организаций». Сумма доходов от реализации вписывается в строку 010, сумма расходов, связанных с производством и реализацией – в строку 020.

Если в течение отчетного периода организация получала внереализационные доходы и несла внереализационные расходы, то их суммы нужно указать соответственно в строках 030 и 040. Состав этих доходов и расходов в промежуточной отчетности расшифровывать не требуется.

Сложив показатели, отраженные в строках 010 и 030, и вычтя из них данные, указанные в строках 020 и 040, бухгалтер получит прибыль (или убыток), которая принимается для налогообложения. Эта сумма отражается в строке 050.

Если организация не пользуется льготами и если она не погашает убытки, полученные в предыдущих налоговых периодах, то прибыль, показанная по строке 050, становится базой для начисления налога.

Пример 3

Заполним лист 02 декларации по налогу на прибыль по ООО «Марина», исходя из данных, приведенных в примере 2. Будем считать, что льготами организация не пользуется, а внереализационных доходов и расходов в первом полугодии у нее не было.

(руб.)

ПоказателиКод строкиСуммаДоходы от реализации (приложение 1)0101 018 000Расходы, уменьшающие сумму доходов от реализации (приложение 2) 020852 295Внереализационные доходы030–Внереализационные расходы040–Итого прибыль (убыток)050165 705…Налоговая база для исчисления налога:

в федеральный бюджет 180165 705в бюджет субъекта Российской Федерации190165 705…Ставка налога на прибыль – всего (%)21024в том числе:

в федеральный бюджет 2206,5в бюджет субъекта Российской Федерации23017,5…Сумма исчисленного налога на прибыль – всего25039 769в том числе:

в федеральный бюджет 26010 771в бюджет субъекта Российской Федерации27028 998…

О.А. Синельникова, эксперт «Федеральной бухгалтерской газеты»

Пример расчёта строки №290

По итогам первого квартала 2021 года ООО «Ромашка» выплатила аванс на сумму 700 тыс. рублей. Она равна сумме аванса, указанного в отчёте за 9 месяцев 2021 года. Компания начислила аванс за 1 квартал 2021 года в размере 600 тыс. рублей. Так как сумма разности между выплаченным авансом меньше начисленного, то в апреле ООО «Ромашка» не выплачивает аванс.

Во втором квартале аванс составляет 200 тыс. рублей (600 тыс. рублей ÷ 3). Однако компания выплатила аванс в 1 квартале больше на 100 тыс. рублей. Соответственно за второй квартал общая сумма составит 100 тыс. рублей (200 тыс. рублей рассчитанный аванс – 100 тыс. рублей сумма переплаты). В дальнейшем аванс рассчитывается по стандартной формуле.

«Аванс, который нужно выплатить в текущем квартале, нужно отражать в строке №290 листа №02 декларации. Кроме того, нужно заполнить строку №300, в которой отражаются сведения об авансе в федеральный бюджет и строку №310 – об авансах в бюджет региона».

Неглинная В.И., консультант по налогам и сборам

Соответствие строк новой и старой отчётности

Довольно часто возникает необходимость перевести баланс и отчёт о прибылях и убытках из старой формы (которая действовала до 2011 года включительно) в новую форму.

К сожалению, удобного способа для такого перевода старой отчётности в новую и обратно найти не получилось, поэтому переделывать баланс и отчёт о прибылях и убытках в современную форму придётся вручную.

Для этого вы можете воспользоваться следующими таблицами соответствия кодов строк форм бухгалтерской отчетности, составленной по требованиям приказа Минфина №67н, с кодами строк, обозначенными Приказом Минфина от 02.07.2010 №66н

Как этим пользоваться?

Если у вас есть новый баланс и отчёт о финансовых результатах, а вам нужно перевести их в старый вид, то вам нужно:

- Открыть вот эту страницу — старый баланс и отчёт о прибылях и убытках;

- Скопировать таблицы в excel;

- Открыть ваш баланс и отчёт о финансовых результатах и, пользуясь рисунками из этой статьи, заполнить старый баланс и отчёт о прибылях и убытках.

Если у вас старый баланс и отчёт о прибылях и убытках, а вам нужно перевести их в новый вид, сделайте так:

- Откройте страницу баланс и отчёт о финансовых результатах;

- Скопируйте таблицы в excel;

- Откройте вашу старую отчётность и, пользуясь рисунками из статьи, заполните новую отчётность

Сами таблицы нашёл вот тут: https://www.twirpx.com/file/808002/

Финансовый анализ:

- Финансовый анализ бюджетных организаций онлайн бесплатно: государственных (муниципальных) учреждений и… Это новый бесплатный сервис анализа с учётом изменений в отчётности за 2021 год и далее. Для более ранней отчётности анализ здесь: анализ данных бюджетной организации…

- Цена работы Здравствуйте, дорогой мой читатель. На этой странице вы можете оценить стоимость вашей работы с помощью популярных бирж.

- Анализ финансового состояния и результатов работы банка онлайн бесплатно Здравствуйте, уважаемый посетитель. Данный сервис — очередное обновление сервиса анализа финансовых показателей банка для 2021 года и позже — пока не появятся новые изменения. На…

- Горизонтальный и вертикальный анализ баланса и отчёта о финансовых результатах (о прибылях и убытках) Доброго дня, мой дорогой читатель. В этой статье рассмотрим такую тему как горизонтальный и вертикальный анализ баланса и отчёта о финансовых результатах (о прибылях и…

- V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Раздел V. Краткосрочные обязательства — это пятый раздел баланса. При этом он же — третий раздел пассива баланса, в котором показывают источники финансирования имущества. И…

- Актив бухгалтерского баланса Актив баланса – это часть бухгалтерского баланса, содержащая данные об активах предприятия, то есть об его имуществе. Актив баланса отражает имущество, имущественные права и денежные средства,…

- IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Раздел IV. Долгосрочные обязательства — это четвёртый раздел баланса. При этом он же — второй раздел пассива баланса, в котором показывают источники финансирования имущества. И…

- Пассив бухгалтерского баланса Пассив бухгалтерского баланса — это вторая часть бухгалтерского баланса. Она содержит список тех финансовых ресурсов, которые были использованы для приобретения имущества, то есть активов, которые…

- III. КАПИТАЛ И РЕЗЕРВЫ Раздел III «Капитал и резервы» — это третий раздел баланса. Но что важней — это первый раздел финансовых источников, то есть пассива баланса. Этим он…

- II. ОБОРОТНЫЕ АКТИВЫ Оборотные активы – имущество, используемое в деятельности предприятия менее года либо используется в одном производственном цикле, который также не превышает одного года. Его стоимость целиком…