- Понятие «налог»

- Информация о налоговых органах

- Права

- Обязанности

- Функции

- (по Налоговому кодексу РФ).

- Виды налогов

- Виды плательщиков налогов и сборов

- Возможно ли в индивидуальном порядке получить освобождение от уплаты НДФЛ?

- Права налогоплательщиков

- На соблюдение каких прав могут рассчитывать налогоплательщики?

- Обязанности налогоплательщика РФ с примерами

- Что такое налоговое правонарушение?

Понятие «налог»

Принципы налоговой системы Российской Федерации установлены в Налоговом кодексе РФ, там же указано, каковы обязанности налогоплательщика.

Определение налога дано в статье 8 НК РФ. Под ним понимается обязательный индивидуальный платеж, взимаемый в денежной форме безвозмездно с организаций и физических лиц для обеспечения деятельности государства и муниципальных образований. Уплачивать его — одна из обязанностей субъектов налогового права. Разберем, каковы основные права и обязанности налогоплательщика (кратко).

Информация о налоговых органах

К налоговым органам относится ФНС и ее территориальные подразделения. В некоторых случаях, установленных законом, их полномочия вправе выполнять таможенные органы.

Права

Налоговая служба имеет право:

- на требование от налогоплательщиков предъявления документов, оформленных по формам, установленных вышестоящими государственными и муниципальными органами, в качестве оснований для исчисления налогов и подтверждения его правильности;

- на проведение налоговых проверок на законном основании;

- на выполнение изъятия документов в принудительном порядке в процессе проведения проверки при наличии достаточных оснований, что они могли быть подделаны, скрыты или уничтожены;

- на вызов налогоплательщиков для пояснений после проверок, а также исполнения их прямых обязательств на основании уведомления, созданного в письменной форме;

- производить остановку операций по банковским счетам;

- арестовывать имущество налогоплательщиков;

- проводить осмотр любых помещений и территорий, применяемых гражданами с целью извлечения дохода;

- на осуществление инвентаризации имущества;

- на определение суммы налогов и сборов, которые подлежат внесению в государственный бюджет, рассчитываемой на основании представленной информации;

- требовать устранения нарушений, выявленных в ходе проверки;

- взыскать пени, штрафы и недоимки по налогам и сборам без непосредственного обращения в судебные органы;

- производить контроль над крупными суммами доходов и затрат граждан;

- затребовать от банковских учреждений документы, свидетельствующие о надлежащем исполнении платежных поручений от налоговых органов касательно списания сумм налогов и штрафов;

- ходатайствовать об аннулировании лицензий или их приостановлении при осуществлении деятельности определенных видов.

Кроме того, инспекции наделены правом предъявления исков в суды и наравне с ними могут устанавливать обстоятельства, которые в результате будут отягощать или смягчать ответственность после нарушения норм и требований.

Читайте также: Оформление авансового отчета в программе 1С Комплексная автоматизация 2.4

Обязанности

Налоговыми органами в обязательном порядке должны выполняться следующие требования:

- соблюдение соответствующего законодательства;

- контроль соблюдения нормативных правовых актов;

- ведение учета налогоплательщиков в предусмотренном порядке;

- проведение консультационных и разъяснительных мероприятий касательно применения законодательных норм на бесплатной основе;

- предоставление форм для отчетности и предъявление информации о порядке их заполнения;

- возвращение излишек сумм налогов и начисленных штрафов;

- соблюдение налоговой тайны;

- предъявление копий актов, решений и требований после проверки и уведомлений иного характера.

В соответствии с Налоговым кодексом таможенные органы имеют аналогичные права и обязанности при транспортировке товаров через границу РФ.

Также предусмотрена ответственность инспекций за причинение ущерба гражданам или организациям в результате совершения неправомерных действий, нарушения законодательства и злоупотребления служебным положением.

Функции

Выделяют четыре функции налоговых платежей:

- фискальная;

- распределительная;

- регулирующая;

- контролирующая.

Фискальная функция является основной. Ее суть в том, что поступления от фискальных платежей — одна из статей доходов государства.

Распределительная функция подразумевает перераспределение доходов между различными слоями населения. Сбор налогов с лиц, получающих доход, позволяет направить полученные средства на поддержание незащищенных и необеспеченных слоев населения страны.

Регулирующая функция направлена на формирование наиболее эффективной налоговой системы. Реализуется она через:

- поддержку отдельных отраслей экономики путем снижения налогового бремени;

- создание механизмов, препятствующих злоупотреблениям в области установленных законодательством прав и обязанностей налогоплательщика;

- аккумулирование средств на восстановление потребляемых ресурсов (налог на воду, на добычу полезных ископаемых, пошлины и акцизы на сырьевые ресурсы).

Контролирующая функция заключается в том, чтобы обеспечить полноту и своевременность поступления налогов в бюджет. Направлена она на контроль исполнения обязанностей налогоплательщика.

(по Налоговому кодексу РФ).

- Принцип всеобщности налогообложения — каждое лицо должно уплачивать законно установленные налоги и сборы.

- Принцип равенства налогообложения — предполагается равенство всех налогоплательщиков перед налоговым законом.

- Принцип справедливости — учитывается фактическая способность налогоплательщика уплачивать налог при обязательности каждого участвовать в финансировании расходов государства.

- Принцип соразмерности, или экономической сбалансированности, — учитывается сбалансированность интересов налогоплательщика и казны государства.

- Принцип отрицания обратной силы закона — законы, изменяющие размеры налоговых платежей, не распространяются на отношения, возникшие до их принятия.

- Принцип однократности налогообложения — один и тот же объект может облагаться налогом одного вида и только один раз за определенный законом период налогообложения.

- Принцип льготности налогообложения — налоговые законы должны иметь правовые нормы, устанавливающие для отдельных и (или) определенных групп налогоплательщиков как юридических, так и физических лиц льготы по налогам, облегчающие налоговое бремя.

- Принцип равенства защиты прав и интересов налогоплательщиков и государства — каждый из участников налоговых правоотношений имеет право на защиту своих законных прав и интересов в установленном законом порядке.

- Принцип недискриминационности — налоги и сборы не могут иметь дискриминационный характер и применяться по-разному исходя из политических, идеологических, этнических, конфессиональных и иных различий между налогоплательщиками.

- Принцип единства экономического пространства Российской Федерации и единства налоговой политики. Не допускается установление налогов и сборов, нарушающих единое экономическое пространство Российской Федерации и, в частности, прямо или косвенно ограничивающих свободное перемещение в пределах территории РФ товаров (работ, услуг) или денежных средств.

- Принцип единства системы налогов и сборов.

Виды налогов

В системе налогообложения РФ, в зависимости от уровня бюджета, в который перечисляется налог, выделяют различные виды сборов:

- федеральные (НДС, акцизы, НДФЛ, налог на прибыль, госпошлина);

- региональные (налоги транспортный, на игорный бизнес, на имущество организаций);

- местные (сборы за землю, имущество физлиц, торговый сбор).

Экономическая наука также определяет два типа фискальных платежей:

- прямые — взимаются с доходов, прибыли, имущества плательщика. К ним относятся налог на прибыль, НДФЛ, имущественные фискальные сборы;

- косвенные — включаются в цену товара, уплачивает их фактически покупатель. К ним относятся НДС и акцизы.

Виды плательщиков налогов и сборов

Налогоплательщиками признаются физические и юридические лица, на которых возложена обязанность уплаты налога (статья 19 НК РФ). В зависимости от типа фискального платежа, плательщиками могут являться:

- физические лица;

- индивидуальные предприниматели;

- иные лица, осуществляющие деятельность без регистрации ИП: самозанятые, практикующие юристы и нотариусы;

- организации.

Помимо этого, НК выделяет особый вид субъекта в уплате фискальных сборов — налогового агента. Агенты исчисляют и удерживают фискальный платеж у плательщика и перечисляют его в бюджет. Ярким примером являются организации, которые удерживают НДФЛ с зарплаты, выплачиваемой сотрудникам.

Возможно ли в индивидуальном порядке получить освобождение от уплаты НДФЛ?

НДФЛ платят граждане — это налог, удерживаемый с их дохода. По Конституции нашей страны все граждане находятся в равных правах по отношению друг к другу и в равной степени отвечают по своим обязательствам. Налогообложение в России также признаётся всеобщим и равным — все платят законно установленные налоги. Налоговые льготы существуют. Устанавливаются они законодательно и могут применяться только в прямом соответствии с законом. Освобождение от уплаты налога — это льгота. Льготы направлены на определённый круг лиц, к примеру, на социальную группу. Они носят адресный характер. Сужать или расширять аудиторию льготников может только законодатель. По ст 56 НК РФ нормы, касающиеся налогообложении не могут быть индивидуальными. Поэтому физические лица от уплаты НДФЛ в индивидуальном порядке не освобождаются. Они могут быть освобождены от этого налога, только если их доходы относятся к не облагаемым в силу закона. Но важно заметить, что по ст 21 НК РФ все плательщики налога могут облегчить себе его уплату, если она кажется им неосуществимой в определённый момент. Если права на льготу в виде освобождения от налога у гражданина нет, то он вправе рассчитывать на рассрочку, отсрочку или не инвестиционный налоговый кредит (пп 4 п 1 ст 21 НК РФ). Заявление с просьбой о рассрочке или отсрочке платежа по НДФЛ нужно подать в налоговый орган по месту жительства.

Права налогоплательщиков

Где прописаны права и обязанности налогоплательщиков и в чем они заключаются?

Защита прав плательщиков фискальных сборов закреплена в статьях 21 и 22 НК РФ. Какие установлены законодательством права и обязанности налогоплательщика:

Читайте также: Как без ошибок определить среднегодовую стоимость ОС

- получение разъяснений (в том числе в письменном виде) по вопросам применения законодательства РФ в области налогообложения от ФНС и Минфина;

- использование льгот, установленных законодательством;

- получение рассрочки или отсрочки при уплате фискальных сборов в трудных ситуациях;

- зачет и возврат излишне уплаченных сборов, сверку взаиморасчетов с ФНС;

- присутствие при проведении выездной проверки;

- присутствие при рассмотрении, дача пояснений и оспаривание результатов проверки;

- соблюдение налоговой тайны;

- возмещение убытков, причиненных незаконными актами контролирующих органов или действием (бездействием) должностных лиц.

На соблюдение каких прав могут рассчитывать налогоплательщики?

Налоговое законодательство предусматривает для плательщиков ряд прав, которыми они могут пользоваться вне зависимости от принадлежности их к крупным или малым предпринимателям. В числе основных прав приводится перечень:

- Право на получение устных разъяснений о порядке применения норм налогового учета и отчетности, правилах заполнения отдельных бланков документов и расчета сумм налоговых отчислений.

- Право на письменные пояснения по интересующим налогоплательщика вопросам, получение бесплатной справочной и информационной поддержки, проведение консультаций.

- Налогоплательщик вправе требовать предоставления ему для ознакомления и заполнения форм налоговых деклараций.

- Применение на практике льгот в форме налоговых вычетов или путем перехода на упрощенные режимы налогообложения.

- Составлять акты сверок с налоговой инспекцией в разрезе по отдельным налогам и в целом по организации.

- Осуществлять зачет сумм переплаты по налогам, оформлять возврат излишне перечисленных в бюджет средств в виде авансовых платежей, текущих налоговых отчислений, штрафных санкций, пени.

- Давать пояснения относительно произведенных расчетов по налоговым платежам, произведенным оплатам.

- Участвовать в проверках по контролю их финансовой деятельности.

- Отстаивать свою точку зрения в рамках правового поля при несогласии с результатами проверки налоговыми органами, давать дополнительные объяснения по актам проверок.

Обязанности налогоплательщика РФ с примерами

Экономическая наука выделяет три обязанности налогоплательщика (с примерами):

- Вставать на учет в налоговых органах. Ведение предпринимательской деятельности без постановки на учет незаконно и влечет привлечение к ответственности. В РФ установлен штраф от 40 000 руб. (п. 2 ст. 116 НК РФ).

- Вовремя и в полном объеме перечислять платежи в бюджет. За неуплату или несвоевременную уплату налогов взыскиваются пени и штрафы.

- Предоставлять отчетность в контролирующие органы. По каждому фискальному платежу предусмотрена отчетность, которая позволяет госорганам контролировать правильность исчисления и полноту уплаты фискальных сборов.

Целиком обязанности налогоплательщика — физического лица и организаций в РФ перечислены в статье 23 НК. Например, к обязанностям налогоплательщика относятся:

- ведение учета доходов (расходов) и объектов налогообложения;

- предоставление в контролирующие органы документов и пояснений, необходимых для налогового контроллинга;

- выполнение законных требований контролирующих органов;

- обеспечение в течение четырех лет сохранности учетных данных и первичной документации;

- иные обязанности, установленные налоговым законодательством.

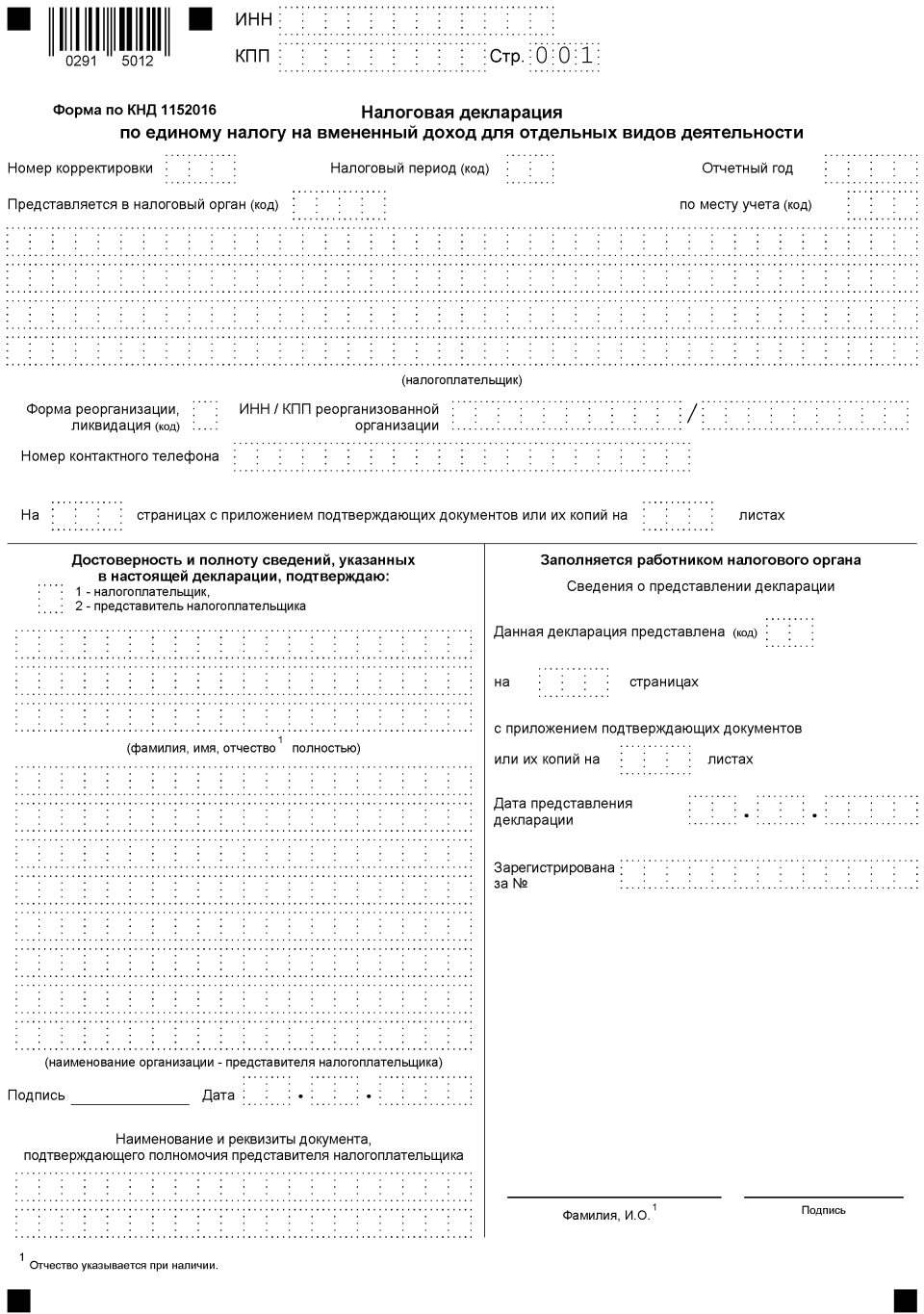

Все взаимоотношения плательщиков и ФНС строго регламентированы НК РФ и иными нормативно-правовыми актами. Вся отчетность предоставляется исключительно по формам, утвержденным уполномоченными контролирующими органами. В качестве примера: все плательщики единого налога на вмененный доход предоставляют декларацию по форме, утвержденной Приказом ФНС от 26.06.2018 № ММВ-7-3/

Что такое налоговое правонарушение?

Им считается незаконное поведение налогоплательщика и представителей налоговой. Чаще нарушения совершают из-за незнания сроков. Наиболее распространенные примеры:

- становление на учет в ФНС. В статье 83 НК России указано, что соответствующее заявление следует подавать в срок 10 суток с момента регистрации юр. лица. Это касается ООО, ОАО и ИП

- нужно ставить на учет филиал в течение 30 дней с его открытия

- постановка транспортных средств, недвижимости в период месяца с момента их регистрации

Из-за нарушения срока даже на день потребуется заплатить штраф от 5 тысяч рублей до 10. Если вести деятельность игнорируя налоговый учет, это будет расценено как уклонение от своих прямых обязанностей и выпишут:

- штраф размером 10% от дохода, полученного за указанное время

- штрафом 20% от дохода, полученного за время работы без становления на учет, если срок превышает три месяца

Из-за несвоевременного предоставления сведений касаемо закрытия или открытия банковского счета предстоит выплатить штраф размером 5 000 рублей.

Выполнять свои налоговые обязательства достаточно просто, к тому же это обязанность всех граждан. Соблюдая НК, юридические и физические лица могут осуществлять свою деятельность в России беспрепятственно.

Наверх

Напишите свой вопрос в форму ниже