- Что будет при подаче декларации по налогу на прибыль, если в ней есть убыток

- Что значит «убыточная» декларация?

- Чем не нравится убыток налоговикам

- Что представляют из себя убыточные комиссии

- В каких случаях убыток может быть неизбежным

- Как перенести убытки на будущее

- Как лучше объяснить убыток налоговикам

- Как убыток влияет на деятельность организации

- Итоги

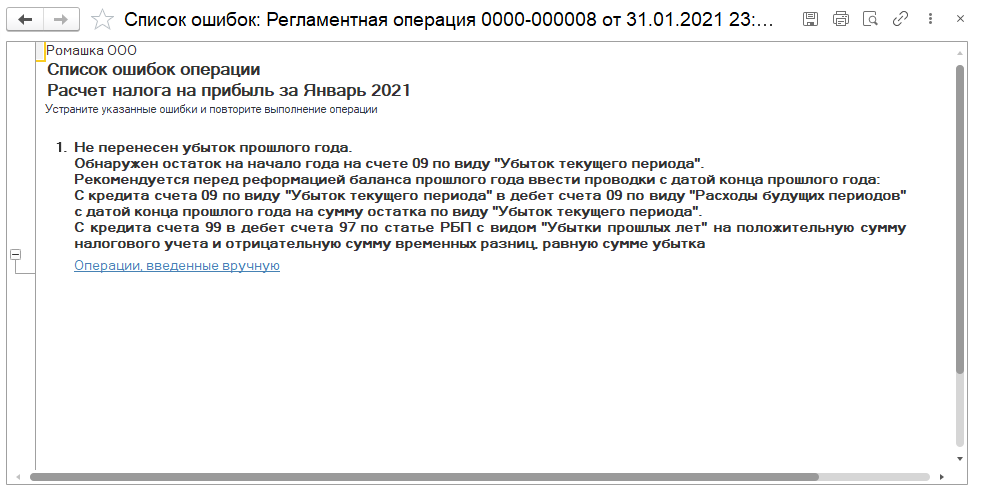

Что будет при подаче декларации по налогу на прибыль, если в ней есть убыток

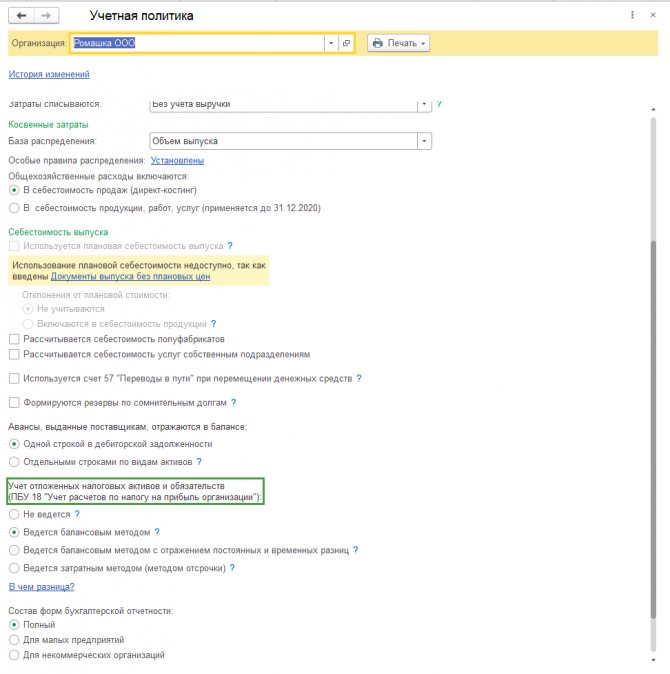

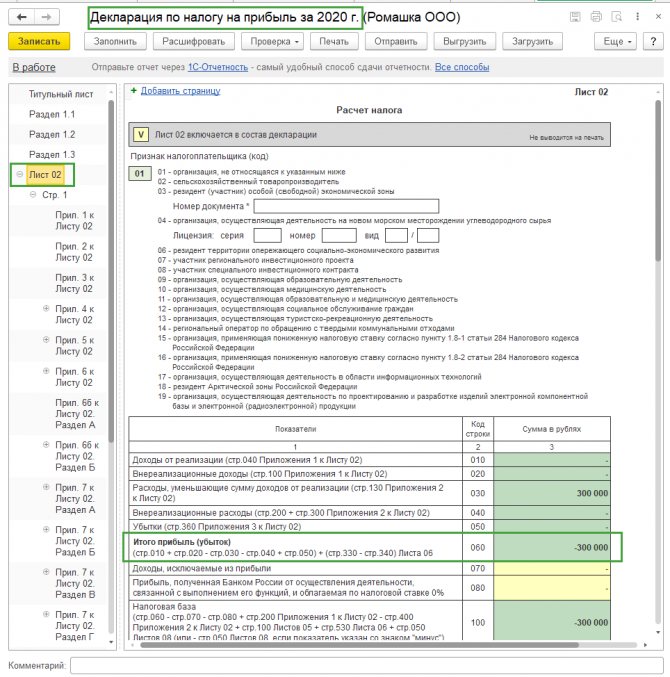

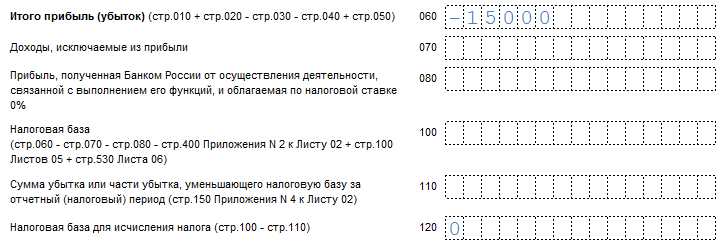

Налоговый убыток – это отрицательный результат, возникший в строке 100 листа 2 декларации, когда доходы отчетного периода не перекрывают расходов, учитываемых для целей налогообложения. Законодательно он не запрещен. Но налоговики, как правило, не доверяют информации об убытках, подозревая, что организация, например, завысила расходы, либо скрыла часть выручки, либо использует иные схемы для искусственного снижения налога на прибыль. Поэтому налоговые службы не только направляют налогоплательщику запросы на дополнительные пояснения по такой декларации, но и создают специальные комиссии для проверки убыточных отчетов.

Подробнее о том, что представляет собой налоговый убыток и как будут использованы его суммы, читайте в статье «Налоговый убыток — это…».

Так что если налогоплательщик подал налоговую декларацию с убытком, то его вполне может ожидать вызов на так называемую убыточную комиссию в ИФНС.

О том, по какой форме составляется декларация за 2020 год, читайте в материале «Как заполнить декларацию по налогу на прибыль за год».

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отразили убыток в декларации по налогу на прибыль. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Читайте также: Налогообложение иностранных организаций в РФ в 2021 году

Что значит «убыточная» декларация?

Это значит, по итогам года вместо прибыли образовался налоговый убыток, вследствие чего будет отсутствовать показатель налог на прибыль к уплате. Налоговый убыток – это отрицательная разница между доходами и расходами, которые учитываются для целей налогообложения.

Задача ФНС обеспечить совевременное начисление налогов и поступление денежных средств в бюджет. ИФНС часто излишне внимательны к фирмам, работающим в минус. Для налоговиков убытки являются признаком целого ряда противоправных действий директора — уклонения от уплаты налогов, вывод активов, преднамеренное банкротство, мошенничество и тд.

Чем не нравится убыток налоговикам

Главная задача налоговых инспекторов состоит в контроле за процессом сбора налогов в целях пополнения бюджета. Для этого налоговые службы разрабатывают ряд специальных мероприятий, выполнение которых должно способствовать своевременному поступлению в бюджет налогов, сборов и других обязательных платежей.

В своей работе с налогоплательщиками, показавшими убытки, налоговики опираются на п. 1 ст. 2 ГК РФ, в котором содержится определение сути предпринимательской деятельности как самостоятельной, осуществляемой на свой риск и направленной на систематическое получение прибыли. Поэтому если организация регулярно показывает убытки, то, по мнению инспекторов, скорее всего, она является недобросовестной.

Что представляют из себя убыточные комиссии

Это специальные комиссии, созданные при ИФНС для рассмотрения таких вопросов, как полнота уплаты налогов и взносов с сумм оплаты труда и контроль обоснованности убытков от финансово-хозяйственной деятельности.

В Москве, например, эти комиссии действуют на основании приказа УФНС России по г. Москве от 22.02.2008 № 96, утвердившего новую редакцию приказа УФНС России по г. Москве от 18.04.2006 № 240, то есть эти структуры существуют уже много лет. Деятельность таких комиссий регулируется письмом ФНС России от 17.07.2013 № АС-4-2/[email protected]

Прежде чем вызвать налогоплательщика на комиссию, налоговики собирают сведения для контроля рисков убыточности, проводят встречные проверки, получают выписки банка. Далее им предстоит проанализировать эти документы вместе с отчетностью организации. Если у налогоплательщика выявится достаточно высокая степень риска, то инспекция направит ему информационное письмо, в котором организации будет предложено самостоятельно проверить свои расчеты и представленную отчетность, с тем чтобы уменьшить убытки и провести оценку своих рисков по известным методикам.

Налогоплательщик должен получить письмо не позднее чем за месяц до даты планируемого вызова на комиссию. В течение 10 рабочих дней после получения письма организация должна либо представить уточненную декларацию, уменьшив убыток, либо ответить налоговикам, представив в ИФНС убедительные объяснения возникшего убытка. Если в течение 10 дней налогоплательщик не предпримет никаких действий в ответ на данное письмо, то налоговики направят ему уведомление о вызове на комиссию.

Кроме того, если организация вовсе не отреагирует на письмо, то директора могут оштрафовать на сумму до 4 000 рублей (ст. 19.4 КоАП РФ). Инспекторы вправе вызывать налогоплательщиков для того, чтобы получить от них пояснения по расчету и по уплате налогов и сборов, а налогоплательщики обязаны являться по вызову налоговиков (подп. 4 п. 1 ст. 31 НК РФ).

А что произойдет, если налогоплательщик не явится на заседание комиссии?

Например, согласно п. 10 приказа УФНС по г. Москве от 22.02.2008 № 96, если уполномоченные представители налогоплательщика проигнорировали вызов на заседание рабочей группы комиссии в инспекции без объяснения причин, либо если они отказались выполнять рекомендации по изменению показателей налоговой и (или) финансовой отчетности, то налоговым службам разрешено проводить в отношении таких налогоплательщиков первоочередной выездной налоговый контроль и информировать собственников о неудовлетворительном финансовом состоянии организации.

Налоговые службы считают, что имеют право подать в суд требование о ликвидации организации и об инициировании процедуры банкротства (правда, судами часто эта возможность признается неправомерной), а также направить материалы по такому налогоплательщику в правоохранительные органы.

Руководителя налогоплательщика на убыточную комиссию налоговые органы вызывают только в письменной форме. Письмо составляется на специальном бланке (приказ ФНС России от 07.11.2018 № ММ-7-2/[email protected]). Никакие устные приглашения принимать не стоит.

Вызванный на заседание комиссии руководитель организации может пригласить туда своих сотрудников, которые помогут ему дать необходимые пояснения. Представителям организации рекомендуется взять с собой документы, которые помогут подтвердить правильность исчисления и уплаты налога на прибыль и объяснить возникший убыток.

Читайте также: Переход на УСН в 2021 году. Как заполнить заявление

Представители налоговых служб во время заседания комиссии потребуют обосновать причины убытков, и, если представленные объяснения их не убедят, они, скорее всего, предложат сдать уточненную декларацию без убытка.

На отдельные вопросы налогоплательщиков ответил Н. Н. Тактаров Советник государственной гражданской службы РФ 3 класса. Ответ чиновника доступен в КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

В каких случаях убыток может быть неизбежным

Представим себе, что организация зарегистрирована сравнительно недавно. Даже если она уже заключила договоры и приступила к их выполнению, то результат (выручка от реализации товаров, работ, услуг или иной деятельности) может появиться гораздо позже окончания отчетного периода. При этом, естественно, организация получит убыток.

Правда, по этой ситуации Минфин и ФНС РФ в своих письмах неоднократно разъясняли, что убытки, возникающие у вновь созданных организаций, разрешается учесть в будущем (письма Минфина России от 26.08.2013 № 03-03-06/1/34810, от 20.09.2011 № 03-03-06/1/578, от 21.04.2010 № 03-03-06/1/279, от 17.07.2008 № 03-03-06/1/414, письмо ФНС России от 21.04.2011 № КЕ-4-3/6494).

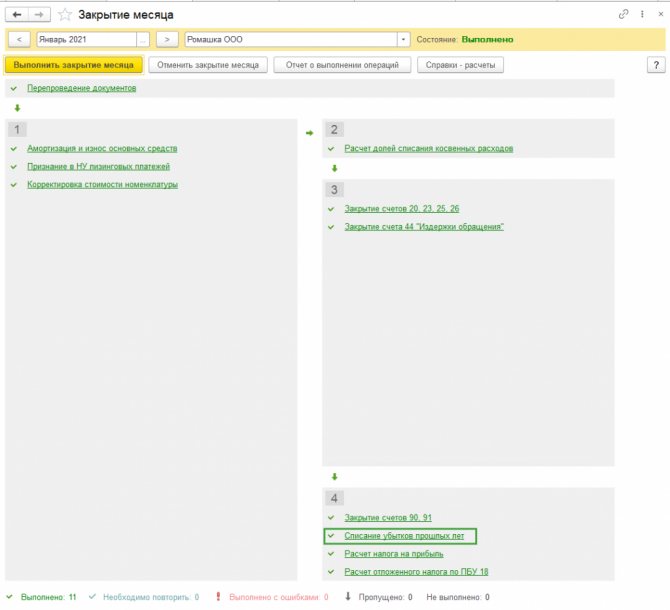

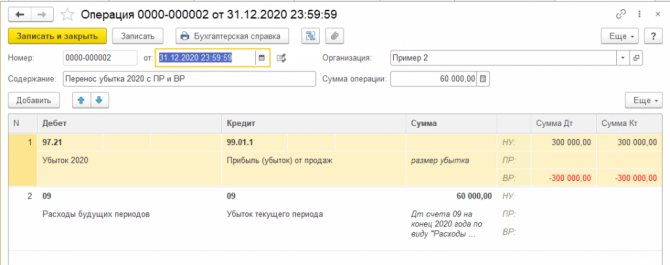

Как перенести убытки на будущее

Все налоговые режимы, «завязанные» на финансовый результат, предусматривают перенос убытков на будущее, но каждый из них имеет свои особенности.

При ОСНО убытки переносятся в соответствии со ст. 283 НК РФ.

Существует ряд ограничений:

- Использовать для снижения текущего налога можно только убытки, полученные после 01.01.2007 (п. 16 ст. 13 закона от 30.11.2016 № 401-ФЗ).

- До 2021 года включительно перенесенные убытки могут уменьшить налоговую базу не более, чем на 50% (п. 2.1 ст. 283 НК РФ).

- Нельзя переносить убытки по льготным видам деятельности, к которым применяется нулевая ставка налога на прибыль.

- Также не подлежат переносу некоторые «специфические» виды убытков, например — от реализации ценных бумаг.

Если убытки «накопились» за несколько лет, то их следует списывать в хронологическом порядке.

Бизнесмены обязаны хранить все первичные документы, подтверждающие убытки, до их полного списания (п. 4 ст. 283 НК РФ, письмо Минфина РФ от 25.05.2012 № 03-03-06/1/278).

Перенос убытков при УСН (п. 7 ст. 346.18 НК РФ) и ЕСХН (п. 5 ст. 346.6 НК РФ) осуществляется в целом по тем же принципам, что и при ОСНО, но с учетом следующих особенностей:

- Период, в течение которого можно задействовать убытки для налоговой оптимизации, составляет не более 10 лет.

- Отсутствуют ограничения по проценту уменьшения налоговой базы и видам деятельности.

Также следует иметь в виду, что при смене налогового режима накопленные убытки «аннулируются», т.е. не могут быть в дальнейшем использованы для уменьшения облагаемой базы.

Разумеется, это положение относится только к налоговому учету. В бухучете финансовые результаты деятельности компании накапливаются в течение всей ее «жизни», независимо от смены формы налогообложения

Как лучше объяснить убыток налоговикам

В постановлении Пленума ВАС РФ от 24.10.2006 № 18 сказано о том, что извлечение прибыли является целью предпринимательской деятельности, а не ее обязательным результатом.

Обосновать убытки можно, собрав доказательства, что организация вела обычную хозяйственную деятельность, целью которой было получение прибыли, и объяснить, почему эта деятельность прибыли так и не принесла.

Читайте также: Какие сроки уплаты земельного налога?

Причины, приведшие к убытку, определяют, какие именно «оправдательные» документы необходимы в каждом конкретном случае. Рассмотрим их:

- Развитие новых видов деятельности. Здесь оправдательным документом будет бизнес-план, который покажет, что убытки связаны со спецификой новой деятельности и заранее запланированы на первые несколько лет. В бизнес-плане должно быть показано также, когда вложения начнут окупаться.

- Невыгодная продажа товаров. В любой организации могут возникнуть ситуации, когда товары реализуются по цене ниже себестоимости. Факт такой реализации должен быть подтвержден актом инвентаризационной комиссии и приказом руководителя о снижении цен, составленным на основании этого акта. В акте надо привести данные о качестве товара, о его свойствах и характеристиках, а также о причинах, по которым данный товар невозможно реализовать с прибылью; привести выводы инвентаризационной комиссии о том, что в данных обстоятельствах организации приходится совершить продажу с убытком.

- Демпинговая политика. Допустим, фирма решила вытеснить конкурентов и расширить рынок сбыта через временное занижение цен, планируя за счет этого значительно увеличить будущие объемы реализации. Обосновать эти намерения надо через маркетинговую политику организации, через бизнес-план и план развития рынков сбыта. Ожидаемый эффект от этих мероприятий надо показать в цифрах.

- Изменение цен поставщиков. Предположим, что с заказчиком заключен долгосрочный договор с фиксированными ценами (допустим в рублях). По условиям контракта пересмотр цен в сторону увеличения не предусмотрен. А договор с поставщиком – в валюте (импортная продукция). Убыток здесь может возникнуть за счет колебания курсов валют. При возникновении вопроса о том, почему организация не расторгла договор, внезапно ставший невыгодным, надо представить налоговикам доказательства, что, расторгнув договор, организация понесла бы еще большие потери на штрафах. Да и выгодный заказчик, с которым, возможно, есть и другие договоры или перспективы договоров, был бы потерян.

- Заказчик (покупатель) отказался от заключенного ранее договора. Или, похожая ситуация, когда прекращение хозотношений произошло из-за смены собственника заказчика. В этих ситуациях необходимо предъявить налоговикам соглашение о расторжении договора, переписку с бывшим контрагентом в связи со сменой собственника, переписку с контрагентами по вопросу заключения новых договоров.

- Форс-мажор (затопление, пожар, разрушение офиса и др.). В этом случае нужно иметь справку от государственного органа, зафиксировавшего эту ситуацию, и обязательно составить инвентаризационную опись в связи с убытками.

Ну и если убытком по налогу на прибыль закончился не год, а любой из промежуточных периодов, важно убедить налоговиков, что поскольку окончательный расчет делается по итогам года, а у организации именно в конце года предстоит закрытие большого договора, то нет оснований сомневаться, что год закончится с прибылью.

Как убыток влияет на деятельность организации

Убыток в общем случае представляет собой разницу между доходами и расходами хозяйствующего субъекта с отрицательным значением. Это понятие закреплено статьей 274 НК РФ. Разница между доходами и расходами определяется в рамках налогооблагаемых доходов и учитываемых расходов (гл. 25 НК РФ). В бухгалтерском учете понятие убытка не дается, однако под ним так же понимают отрицательную разницу между доходами и расходами. Непосредственно доходы и расходы ежемесячно формируются на счетах бухгалтерского учета 90 «Продажи», 91 «Прочие доходы и расходы», а убыток отчетного года по счету 99 «Прибыли и убытки» и в конечном итоге, по итогам отчетного года отражается по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)». Доходы и расходы учитываются в бухгалтерском учете на основании положений приказа Минфина России от 06.05.1999 № 32н «Об утверждении Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99» и приказа Минфина России от 06.05.1999 № 33н «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99». Конечный финансовый результат деятельности хозяйственного субъекта отражается в Отчете о финансовых результатах по строке «Чистая прибыль (убыток)». Конечный финансовый результат в бухгалтерском и налоговом учете может отличаться, так как правила учета доходов и расходов в бухгалтерском и налоговом законодательстве различаются. «Убыток не всегда убыток» Нельзя говорить об убыточности деятельности юридического лица только основываясь на том, что по итогам финансового года получен отрицательный финансовый результат, как и наличие в бухгалтерском балансе непокрытого убытка. Связано это с двумя факторами. Первый фактор заключается в том, что отечественное законодательство устанавливает такое понятие как величина чистых активов, значение которых и будет говорить об успешности хозяйственной деятельности. Законодатель под чистыми активами понимает активы, которые остались бы в организации после погашения всех обязательств (п.4-6 приказа Минфина России от 28.08.2014 № 84н). То есть чистые активы — это собственные средства. Второй фактор связан с общими итогами деятельности юридического лица, рассчитанными на основании финансового анализа деятельности в динамике. Например, по итогам анализа сделан вывод, что убыток в отчетном периоде снизился по сравнению с предыдущем периодом в 2 раза, что конечно же будет свидетельствовать о положительной динамике деятельности в целом. Финансовый анализ можно проводить как на основании данных бухгалтерского баланса, та и на основании отчета о финансовых результатах. Анализировать можно достаточно большое количество показателей как по вертикали (определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом), так и по горизонтали (сравнение каждой позиции отчетности с предыдущим периодом), как в динамике, так и с помощью коэффициентов. Обратимся к отчету о финансовых результатах, который является одним из основных компонентов отчетности в целом, и показывает изменение капитала под влиянием доходов и расходов. Информация, представленная в отчете нарастающим итогом отчетного года, позволяет оценить эффективность деятельности предприятия. Оценка и анализ статей отчета дает возможность сделать заключение об экономическом положении организации, оценить рентабельность и финансовую устойчивость, сформировать представление о дальнейшем развитии организации. Посмотрим на полученный убыток «со стороны». Основные показатели исследования эффективности активов: — прибыль (убыток) от продаж, полученная за период; — прибыль (убыток) до налогообложения, полученная за период; — чистая прибыль (непокрытый убыток), полученная за период; — показатели рентабельности (убыточности). Показатели рентабельности (убыточности) характеризуют эффективность использования активов и источников их формирования. Под рентабельностью понимается эффективность, прибыльность, доходность предприятия или предпринимательской деятельности. Можно сделать вывод об эффективности использования ресурсов, так как в расчете может участвовать не только показатель прибыли, но и показатель убытка. Соответственно, рассчитанные таким образом показатели рентабельности должны быть больше нуля и в этом случае оценка динамики показателей будет иметь положительное значение, даже несмотря на то, что может быть получен убыток. Пристальное внимание налоговых органов Убытки, полученные организацией, могут привлечь внимание налоговой инспекции. Одним из оснований проверки налоговиков является низкая рентабельность, а также отражение в налоговой отчетности убытков на протяжении двух и более лет (Концепция системы планирования выездных налоговых проверок, утв. Приказом ФНС России от 30.05.2007 № ММ-3-06/[email protected] «Об утверждении Концепции системы планирования выездных налоговых проверок», далее Концепция). Положения Концепции связаны с критериями самостоятельной оценки рисков, среди них есть такой критерий как отражение в бухгалтерской или налоговой отчетности убытков на протяжении нескольких налоговых периодов. Конечно, для налоговых органов больший интерес представляет налоговая, а не бухгалтерская отчетность, тем более, что налогоплательщик может в бухгалтерской отчетности отражать убыток, а в налоговой прибыль и это не противоречит законодательству. Тем не менее, даже если только в бухгалтерской отчетности отражается убыток, контролирующие органы могут пригласить руководство организации на «убыточную комиссию», где и попросят объяснить причины убытков, ведь деятельность коммерческой организации направлена, прежде всего, на получение прибыли, о чем указано в п. 1 ст. 2 ГК РФ. При проведении камеральной проверки годовой декларации по налогу на прибыль налоговые органы могут запросить у налогоплательщика дополнительные документы, из которых будут видны причины возникшей разницы между налоговой и бухгалтерской прибылью. Стоит отметить, что доводы налогоплательщика, основанные на п. 7 ст. 88 НК РФ, об отсутствии права у проверяющих истребовать бухгалтерские документы, не находят подтверждения на практике (постановление ФАС Московского округа от 17.06.2010 № А40-80121/08-90-407, постановление Президиума ВАС РФ от 15.03.2012 № 14951/11 по делу № А40-54354/10-4-301). Кроме того, налоговые органы рассчитывают рентабельность предприятия. Цель –сравнить ее со среднестатической рентабельностью по отрасли, отклонение которой должны быть не более 10%. Иначе организация будет кандидатом на выездную налоговую проверку. Рентабельность рассчитывается по данным бухгалтерской отчетности, поэтому имеют место случаи, когда споры с налоговыми органами о низкой рентабельности приходится доказывать в судебном порядке. Примером могут служить постановления ФАС Московского округа от 09.11.2010 № А40-175533/09-35-1333 и от 04.05.2010 № А40-114683/09-4-826. Таким образом, полученный убыток может быть «опасен» не только с точки зрения дальнейшей деятельности самой организации, но и с точки зрения пристального внимания налоговых органов. «Борьба» с убытком Итак, организация получила убыток, и независимо от того, положительные или отрицательные результаты она рассчитала с помощью показателей финансового анализа, необходимо принимать управленческие решения об увеличении прибыли и ухода от убытков. Сам по себе убыток по результатам деятельности не так страшен, если провести своевременные мероприятия по выявлению причин его появления, а также мероприятий, направленных на его оптимизацию. Рассмотрим возможные варианты увеличения прибыли. Однако некоторые из них могут показаться «недостижимыми», и в этом будет доля истины. Увеличивать выручку от реализации, сохраняя при этом уровень издержек организации. Достигнуть этого можно, увеличивая продажи. В чем проблема: При разработке стратегии необходимо помнить, что рынок может быть достаточно уравновешен между спросом и предложением, и стремление увеличить продажи может привести к затовариванию у самого продавца. Что делать: В данной ситуации необходимо тщательное изучение рынка, в том числе и в регионах. а в крайнем случае путем повышения стоимости, конечно если это возможно в условиях рынка. Кроме того, увеличение продаж возможно добиться гибкой маркетинговой политикой. Сама по себе маркетинговая политика будет являться не только программой лояльности клиентов, но и направлена на исключение налоговых рисков при предоставлении скидок и бонусов клиентам, так как зачастую налоговые органы пристально следят за ценообразованием и пытаются «доказать» получение налогоплательщиком необоснованной налоговой выгоды. Свидетельствует об этом и судебная практика, например, Постановления АС УО от 11.02.2015 по делу № А34-2255/2014, АС ВВО от 03.03.2016 по делу № А43-14608/2013. В учетной политике целесообразно предусмотреть следующие положения: товарная политика, ценовая политика, сбытовая политика, политика продвижения. Снижение себестоимости. В чем проблема: В зависимости от вида деятельность себестоимость складывается по-разному. Например, в торговой компании себестоимость складывается из закупочной стоимости товаров, транспортных расходов, заработной платы сотрудников, в том числе расходов, связанных с отчислениями в государственные внебюджетные фонды, аренду. У такой компании оптимизация может достигаться экономия по всем указанным направлениям. Что делать: Например, проанализировать транспортные расходы, и, возможно, сменить транспортную компанию, на ту, в которой стоимость доставки ниже, либо рассмотреть вопрос о вложении средств в собственный транспорт. Все направления нужно тщательно проанализировать для принятия решения.

Итоги

Убыток в декларации по налогу на прибыль приведет к вызову налогоплательщика на спецкомиссию в ИФНС для дачи пояснений. Налоговики считают, что в силу исполнения ст.2 ГК РФ, любой бизнес создается с целью извлечения прибыли, а ее отсутствие — повод не платить налоги. В статье подробно рассмотрен алгоритм пояснения убытков.

Источники:

- Налоговый кодекс РФ

- Гражданский кодекс Российской Федерации

- Кодекс об административных правонарушениях

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.