31 Июль 2020

ЕНВД действует до конца текущего года. У начинающих предпринимателей, регистрирующих бизнес, есть 5 месяцев для работы на этом режиме налогообложения.

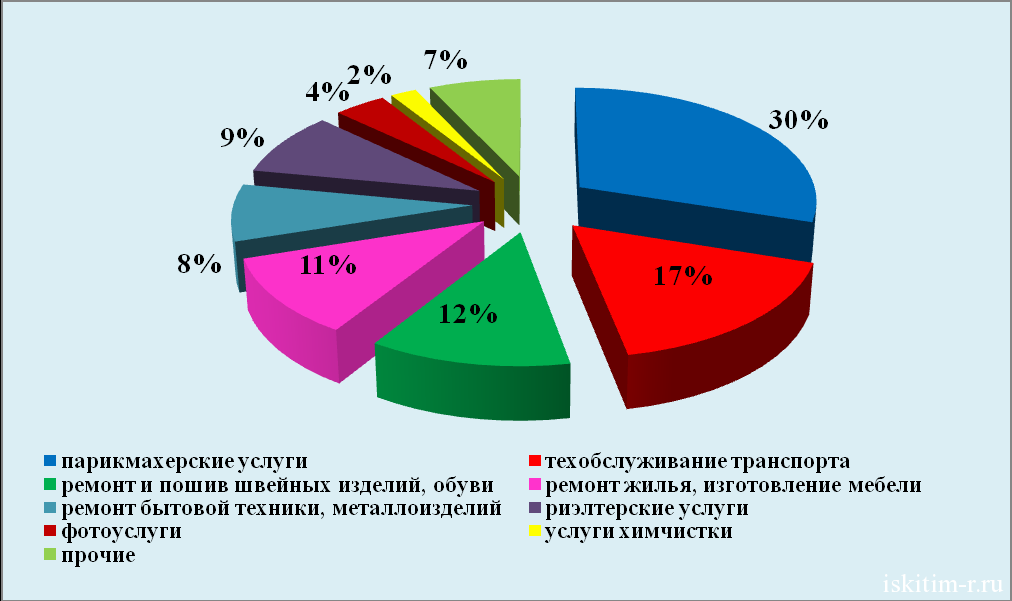

При оказании бытовых услуг вмененка используется достаточно часто. Под нее попадают и многие другие виды деятельности. Что касается бытовых услуг, важно чтобы они соответствовали ряду признаков: были возмездными, оказывались физлицам, попадали под соответствующую категорию по ОКВЭД, например. Перечень видов бытовых услуг приведен в правительственном распоряжении №2496 от 24.11.2016. Их коды указаны в ОКПД2, ОКВЭД2.

Важно

: не все бытовые услуги в конкретном регионе попадают под вмененку. Актуальный перечень видов деятельности устанавливается региональным законодательством.

Что делать, если услуги не обладают одним из необходимых признаков или не попадают под ЕНВД в субъекте федерации? Выбирать другой налоговый режим: УСН, ОСНО, ПСН (с учетом актуальных ограничений, действующих требований и руководствуясь принципом экономической эффективности).

Прежде, чем перейти непосредственно к налоговым нюансам вмененки, осталось обсудить пару моментов. Первый: от формы предполагаемых расчетов с заказчиками услуг применение ЕНВД не зависит. То есть налоговый режим доступен предпринимателям, работающим за наличку, принимающим к оплате карты и предпочитающим банковские переводы. Второй момент: если ИП осуществляет несколько видов деятельности, хотя бы один из которых под вмененку не попадает, возникает обязанность вести раздельный учет.

И последнее: ЕНВД в 2021 недоступен продавцам товаров, подлежащих обязательной маркировке. Причем не важно, отсрочено ее введение или нет. На вмененке не могут работать продавцы меховых изделий, обуви, лекарств.

- Что такое ЕНВД?

- Кто имеет право применять ЕНВД?

- Кто не может применять ЕНВД?

- Особые признаки услуг

- Виды деятельности, подпадающие под ЕНВД

- Классификатор видов деятельности, в отношении которых предусмотрено применение ЕНВД

- Услуги по ремонту

- Переход на ЕНВД в 2020 году

- Налоговая база

- Расчет налога ЕНВД в 2020 году

- Расчёт налога ЕНВД за квартал

- Расчёт налога ЕНВД за неполный месяц

- Расчёт налога ЕНВД по нескольким видам деятельности

- Показатели для расчета ЕНВД

- Пример расчёта налога ЕНВД с уменьшением на страховые взносы

- Пример расчёта ЕНВД для ИП без работников

- Пример расчёта ЕНВД на ИП без работников при уплате страховых взносов в другом налоговом периоде

- Сроки уплаты налога ЕНВД в 2021 году

- Налоговый учёт и отчётность ЕНВД

- Учёт физических показателей

- Налоговая декларация

- Бухгалтерский учёт и отчётность

- Отчётность за работников

- Кассовая дисциплина

- Дополнительная отчётность

- Необходимость бытовых услуг

- Совмещение ЕНВД с иными налоговыми режимами

- Раздельный учёт на ЕНВД

- Боулинг

- Штраф за неуплату

- Условия для применения ЕНВД

- Плюсы и минусы вменёнки

Что такое ЕНВД?

Единый налог на вменённый доход в России могут применять некоторые ИП и организации в отношении ряда видов деятельности.

Простыми словами, что такое ЕНВД можно объяснить, отметив, что это фиксированная сумма налога, которую предприниматель платит по итогам отчётного периода.

Особенность этого налога, в отличие от УСН, заключается в том, что размер реального дохода ИП значения не имеет. ЕНВД начисляется, исходя из предполагаемого дохода.

При этом данный налог является единым, то есть заменяет собой остальные сборы:

- НДФЛ для ИП.

- Налог на прибыль для организаций.

- НДС, за исключением экспорта.

- Налоги на имущество, кроме имущества, платежи за которое зависят от его кадастровой собственности.

От всех этих сборов плательщики ЕНВД освобождены.

ЕНВД будет действовать до 2021 года, после чего этот режим налогообложения собираются отменить.

Кто имеет право применять ЕНВД?

Применение единого налога на вменённый доход имеет свои ограничения. Право использовать данную систему налогообложения могут только ИП и организации, которые:

- Имеют не более 100 сотрудников (кроме кооперативов и хозобществ, учреждённых потребительским союзом или обществом).

- Доля других организаций, в уставном капитале которых не превышает 25%. Исключениями являются организации, уставной капитал которых – это вклады организаций инвалидов.

Исходя из этих ограничений, есть ряд категорий ИП и организаций, которые не могут применять данный налог.

Кто не может применять ЕНВД?

ЕНВД не применяется для:

- Организаций и ИП, численность сотрудников которых больше 100 человек.

- Организации с долей других организаций в уставном фонде более 25%, но кроме тех, что перечислены в статье 346.26 НК РФ.

- Организации и ИП, которые ведут деятельность на основании договоров товарищества и доверительного управления.

- Предприниматели и юридические лица, сдающие в аренду автозаправочные и газозаправочные станции.

- Учреждения образования, социального обеспечения и здравоохранения, которые оказывают услуги общественного питания.

- Крупнейшие налогоплательщики.

Крупнейшими налогоплательщиками организации признаются на основании Приказа ФНС РФ №ММ-3-06/308 от 2007 года. Такие налогоплательщики бывают федерального и регионального уровня.

Объём доходов данных организаций находится в пределах 2-20 миллиардов рублей (для региональных налогоплательщиков) и более 20 миллиардов (для федеральных. Их объём налогов 75 миллионов – 1 миллиард (для региональных) и более миллиарда (для федеральных).

Такие организации не применяют специальные режимы налогообложения.

Особые признаки услуг

Они невозможны без того, кто их оказывает, отдельно от производителя не существуют и не сохраняются. Обязательным условием является присутствие того, кто оказывает услугу, и того, кому она предназначена. Качество ее однозначно измерить трудно, оно колеблется, т. к. напрямую зависит от места, времени и сиюминутного состояния производителя. В получении материальных и нематериальных благ есть и общее – это затраты человеческого труда, которые необходимо оплачивать. Раньше, учитывая возможные материальные затраты, люди старались пользоваться услугами членов своей семьи или обходится своими силами. Например, сами делали ремонт и убирались в квартирах, готовили пищу, присматривали за детьми и т. п. С ростом жизненного уровня и потребностей людей в связи со все большим разделением труда бытовые услуги населению все чаще оказывают профессионалы в своей сфере деятельности.

Это или квалифицированные предприниматели, или специалисты небольшой фирмы, или сотрудники целой сети предприятий. Время требует, чтобы оказание бытовых услуг выходило на новый качественный уровень.

Виды деятельности, подпадающие под ЕНВД

Перечень таких видов деятельности указан во 2 пункте статьи 346.26 НК РФ. Однако, местные власти вправе самостоятельно определять список видов деятельности, в рамках которых можно использовать налог на вменённый доход.

Классификатор видов деятельности, в отношении которых предусмотрено применение ЕНВД

Федеральное законодательство, а именно 346 статья НК РФ определяет следующий перечень видов деятельности, в рамках которых можно платить единый налог на вменённый доход:

- Бытовые и ветеринарные услуги.

- Ремонт и мойка транспортных средств.

- Организация стоянок.

- Пассажирские и грузовые перевозки, при условии, что в организации не более 20 ТС.

- Розничная торговля, при условии максимальной площади зала каждого торгового объекта 150 метров. Сюда же относится торговля на объектах без торговых залов и на нестационарных объектах.

- Общественное питание на объектах без залов.

- Наружная реклама с использованием рекламных конструкций или транспортных средств.

- Сдача помещений площадью не более 500 метров для проживания.

- Передача во временное владение торговых площадей и участков земли.

Нужно учитывать, что в Москве и ряде других регионов ЕНВД не применяется.

Услуги по ремонту

Ситуация: подпадают ли под ЕНВД услуги по ремонту и техобслуживанию мототранспортных средств, оказываемые гражданам?

Да, подпадают.

ЕНВД можно применять в отношении деятельности:

- по оказанию бытовых услуг, классифицируемых по ОКУН (подп. 1 п. 2 ст. 346.26 НК РФ);

- по ремонту, техобслуживанию и мойке автотранспортных средств, также классифицируемых по ОКУН (подп. 3 п. 2 ст. 346.26, абз. 9 ст. 346.27 НК РФ).

Под услугами по ремонту, техобслуживанию и мойке автотранспортных средств понимаются платные услуги, которые в соответствии с ОКУН классифицируются по кодам 017100–017600. Услуги по ремонту и техническому обслуживанию мототранспортных средств включены в одноименную группу ОКУН с кодом 017500. Следовательно, деятельность по оказанию таких услуг может быть переведена на ЕНВД. Несмотря на то что в ОКУН эта деятельность классифицируется как «бытовые услуги», в целях применения ЕНВД ее следует относить к деятельности, предусмотренной подпунктом 3 пункта 2 статьи 346.26 Налогового кодекса РФ. Поэтому при расчете ЕНВД с этого вида деятельности применяйте базовую доходность в размере 12 000 руб. на одного сотрудника в месяц (п. 3 ст. 346.29 НК РФ).

Аналогичные разъяснения содержатся в письмах Минфина России от 17 августа 2011 г. № 03-11-11/211, от 22 июня 2010 г. № 03-11-09/49, от 7 декабря 2009 г. № 03-11-11/223.

Ситуация: подпадают ли под ЕНВД услуги по гарантийному ремонту проданных в розницу товаров?

Нет, не подпадают.

Одним из признаков, характеризующих бытовые услуги, является их платный характер (ст. 346.27 НК РФ). Гарантийный же ремонт товаров ненадлежащего качества продавцы (изготовители, импортеры, уполномоченные организации или предприниматели) производят бесплатно. Это следует из пункта 2 статьи 470 Гражданского кодекса РФ, пункта 1 статьи 18 и пункта 1 статьи 19 Закона от 7 февраля 1992 г. № 2300-1. Поэтому плательщиками ЕНВД в отношении такой деятельности они не признаются. Аналогичные разъяснения содержатся в письмах Минфина России от 12 февраля 2008 г. № 03-11-04/3/65, от 23 марта 2007 г. № 03-11-04/3/75.

Ситуация: подпадают ли под ЕНВД услуги по ремонту и обслуживанию компьютерной техники, которые организация оказывает гражданам?

Да, подпадают, но при условии что организация ремонтирует технику по отдельным разовым заказам от граждан.

Таким образом, ответ на этот вопрос зависит от того, какой характер носит деятельность по оказанию таких услуг: постоянный или разовый.

По мнению Минфина России, на уплату ЕНВД может быть переведена деятельность по оказанию бытовых услуг, состав которых определяется по Общероссийскому классификатору услуг населению (ОКУН). Это следует из положений подпункта 1 пункта 2 статьи 346.26 Налогового кодекса РФ.

Услуги по ремонту компьютерной техники представлены в ОКУН в двух группах:

- «Бытовые услуги» – как услуги по ремонту электрокалькуляторов и персональных ЭВМ (код 013325);

- «Прочие услуги населению» – как услуги по ремонту вычислительной техники (код 804904).

Определять, к какой из этих групп относятся услуги, оказываемые организацией, финансовое ведомство рекомендует в зависимости от того, как организована ее работа.

Если услуги по ремонту и обслуживанию компьютерной техники организация оказывает на постоянной договорной основе, то они относятся к прочим услугам – услугам по ремонту вычислительной техники (код 804904). В этом случае организация должна применять либо общую систему налогообложения, либо упрощенку.

Если организация ремонтирует технику по отдельным разовым заказам, поступающим от граждан, то такая деятельность относится к оказанию бытовых услуг – услугам по ремонту электрокалькуляторов и персональных ЭВМ (код 013325). В этом случае организация может перейти на уплату ЕНВД.

Такие разъяснения содержатся в письмах Минфина России от 19 октября 2009 г. № 03-11-11/198, от 16 января 2008 г. № 03-11-04/3/4, письме Ростехрегулирования от 18 декабря 2007 г. № 140-16/1419.

Совет: есть аргументы, позволяющие организациям применять ЕНВД независимо от того, какой характер носят услуги по ремонту вычислительной техники: разовый или постоянный. Они заключаются в следующем.

Деятельность по оказанию бытовых услуг подпадает под ЕНВД, если такие услуги:

- платные;

- оказаны гражданам по договорам бытового подряда или договорам возмездного оказания бытовых услуг;

- предусмотрены Общероссийским классификатором услуг населению (ОКУН) (за исключением услуг ломбардов, услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств, услуг по изготовлению мебели и услуг по строительству индивидуальных домов).

Об этом сказано в статье 346.27 Налогового кодекса РФ и подтверждено в письмах Минфина России от 13 мая 2010 г. № 03-11-06/3/72, от 24 июля 2008 г. № 03-11-04/3/354 и от 28 мая 2008 г. № 03-11-04/3/254. Других ограничений для отнесения услуг к бытовым в целях применения ЕНВД статьей 346.27 Налогового кодекса РФ не предусмотрено.

Услуги по ремонту электрокалькуляторов и персональных ЭВМ включены в перечень бытовых услуг (код 013325). Если эти услуги оказываются гражданам по договорам бытового подряда, то оснований для их переноса в группу «Прочие услуги населению» нет. Независимо от того, прибегают ли к этим услугам разные люди (разовый характер услуг) или организация оказывает их на постоянной основе (одним и тем же людям по договорам длительного действия). Ни общие положения главы 37 «Подряд» Гражданского кодекса РФ, ни конкретные нормы, посвященные бытовому подряду (ст. 730–739 ГК РФ), не ограничивают состав работ, которые могут быть предметом договора, и сроки, в течение которых эти работы должны выполняться. Все эти условия заказчик и подрядчик согласовывают между собой. Например, сервисный центр может заключить с гражданином договор бытового подряда, предметом которого будет техническое обслуживание и ремонт компьютерной техники, принадлежащей заказчику, с выездом специалиста на дом к клиенту. Такой договор, в частности, может предусматривать проведение периодических профилактических осмотров компьютеров, принтеров, локальных сетей, выполнение регламентных работ, ремонт вышедших из строя узлов, замену (заправку) картриджей, выявление и «лечение» вирусов и т. д. Характер работ, выполняемых сервисным центром по таким договорам, не противоречит понятию «бытовой подряд», поэтому такая деятельность может быть переведена на уплату ЕНВД.

В арбитражной практике есть примеры судебных решений, в которых признается правомерность такого подхода (см., например, определение ВАС РФ от 23 апреля 2007 г. № 4507/07, постановление ФАС Западно-Сибирского округа от 27 февраля 2007 г. № Ф04-5839/2006(31671-А03-27)).

Совет: будьте внимательны при оформлении документов на выполнение ремонта. Если для ремонта требуется замена вышедших из строя узлов, не выделяйте стоимость новых комплектующих (запчастей) отдельной строкой, а включайте их в стоимость оказанных услуг. В противном случае организации придется либо дополнительно платить налоги по общей (упрощенной) системе налогообложения, либо регистрироваться в качестве плательщика ЕНВД по другому виду деятельности.

Если в документах на оказание услуг по ремонту техники стоимость материалов (запчастей) выделяется отдельной строкой, такая операция признается розничной торговлей. Об этом сказано, в частности, в письме Минфина России от 24 августа 2012 г. № 03-11-11/255. При таком оформлении документов налоги нужно платить по двум основаниям:

- с деятельности по оказанию бытовых услуг;

- с розничной торговли.

Если наряду с ЕНВД организация не является плательщиком единого налога при упрощенке, то с торговой деятельности налоги нужно будет начислить в соответствии с общей системой налогообложения. А для этого необходимо обеспечить раздельный учет доходов, расходов и имущества в отношении каждого вида деятельности организации (п. 7 ст. 346.26 НК РФ).

Второй вариант – в течение пяти рабочих дней после совершения такой сделки дополнительно зарегистрироваться в качестве плательщика ЕНВД по розничной торговле (ст. 346.28 НК РФ). Это возможно, если в муниципальном образовании в отношении торговой деятельности допускается применение ЕНВД. При этом следует учитывать, что переход на ЕНВД предусматривает уплату этого налога исходя из вмененного дохода, независимо от фактического ведения и результатов торговой деятельности. То есть если продажа комплектующих носит разовый характер, такой вариант представляется неэффективным.

Если стоимость новых комплектующих в договоре и расчетных документах не выделяется, а включается в общую стоимость услуг по ремонту, обязанность по уплате дополнительных налогов не возникает.

Следует отметить, что установка и настройка компьютерных программ к бытовым услугам по ремонту компьютерной техники не относится. Следовательно, перейти на ЕНВД в отношении такой деятельности организация не может. С доходов от реализации подобных услуг налоги нужно платить в соответствии с общей или упрощенной системой налогообложения. Аналогичные разъяснения содержатся в письме Минфина России от 24 августа 2012 г. № 03-11-11/255.

Переход на ЕНВД в 2020 году

Процесс перехода на данный режим налогообложения прост. В течение 5 дней с момента начала деятельности нужно подать заявление в налоговую. Для ИП оно заполняется по форме ЕНВД-2, для организаций – ЕНВД-1.

Подавать заявление нужно по месту ведения деятельности, за исключением:

- Разносной и развозной торговли.

- Рекламы на ТС.

- Оказания услуг по перевозке грузов и пассажиров.

В этих случаях организации подают заявление по месту их расположения, а ИП по месту жительства (регистрации).

Если деятельность ведётся в нескольких районах города, но ОКТМО один, то вставать на учёт в каждой налоговой службе не нужно.

На рассмотрение заявления и выдачу уведомления отводится 5 дней.

Налоговая база

Для расчета ЕНВД сначала определите налоговую базу за отчетный квартал. Это можно сделать по формуле:

Налоговая база по ЕНВД за квартал = Базовая доходность за месяц (7500 руб.) × Средняя численность сотрудников за первый месяц квартала + Средняя численность сотрудников за второй месяц квартала + Средняя численность сотрудников за третий месяц квартала × К1 × К2

Значение физического показателя – средней численности сотрудников – включайте в расчет ЕНВД с округлением до целых единиц (п. 11 ст. 346.29 НК РФ). При округлении размера физического показателя его значения менее 0,5 единицы отбрасывайте, а 0,5 единицы и более округляйте до целой единицы (письмо Минфина России от 16 июня 2009 г. № 03-11-11/111).

Если в течение квартала средняя численность сотрудников увеличивалась или уменьшалась, изменения учитывайте с начала месяца, в котором они произошли (п. 9 ст. 346.29 НК РФ).

Если организация начала или прекратила применение ЕНВД в течение квартала (например, с 20 февраля), то налоговую базу нужно определять с учетом фактической продолжительности ведения деятельности за месяц, в котором организация была поставлена на учет (снята с учета) в качестве плательщика единого налога. Подробнее об этом см. Как рассчитать ЕНВД.

Расчет налога ЕНВД в 2020 году

Поскольку основанием для расчёта данного налога является ожидаемый доход, то рассчитывать выплату будут по следующей формуле:

ЕНВД = базовая доходность х физический показатель х К1 х К2 х 15%

Базовую доходность государство устанавливает, исходя из вида деятельности и в расчёте на единицу показателя.

Физическим показателем может быть количество работников, квадратных метров площади и иные параметры. В каждом виде деятельности они могут быть свои.

К1 – коэффициент-дефлятор, который ежегодно устанавливает Минэкономразвития РФ.

К2 – корректирующий коэффициент, который устанавливают муниципальные власти для тех видов деятельности, которые в данном регионе нуждаются в снижении налоговой нагрузки.

Расчёт налога ЕНВД за квартал

Квартальный налог является суммой налогов за три месяца данного квартала. Нужно учитывать, что физпоказатель может меняться в течение квартала. Соответственно, нужно будет учесть это при расчётах ЕНВД.

Расчёт налога ЕНВД за неполный месяц

В этом случае величину месячного налога нужно умножить на количество дней, в течение которых ИП или организация осуществляла свою деятельность, а потом разделить на количество дней в месяце.

Расчёт налога ЕНВД по нескольким видам деятельности

Налог на каждый вид деятельности рассчитывается отдельно, после чего итоговые суммы складываются. Если деятельность ведётся в разных муниципалитетах, то налог нужно платить отдельно по каждому ОКТМО.

Показатели для расчета ЕНВД

Физическим показателем для расчета ЕНВД по бытовым услугам является средняя численность сотрудников (п. 3 ст. 346.29 НК РФ). Кроме численности, при расчете ЕНВД используйте показатели:

- базовой доходности – 7500 руб. в месяц на одного человека (п. 3 ст. 346.29 НК РФ);

- коэффициента-дефлятора К1 (п. 4 ст. 346.29 НК РФ);

- корректирующего коэффициента К2 (п. 4 ст. 346.29 НК РФ).

При этом значение коэффициента К1 не округляется, а значение коэффициента К2 округлите до трех знаков после запятой (п. 11 ст. 346.29 НК РФ).

В отношении бытовых услуг, добавленных в ОКУН с 1 апреля 2011 года (приказ Росстандарта от 23 декабря 2010 г. № 1072-ст), применяйте значение коэффициента К2, установленное в муниципальном образовании для группы «другие бытовые услуги». Об этом сказано в письме Минфина России от 14 июля 2011 г. № 03-11-06/3/82.

Пример расчёта налога ЕНВД с уменьшением на страховые взносы

Для примера возьмём вид деятельности – ремонт обуви. Его базовая доходность равна 7 500 рублей.

Физпоказатель (количество работников) в течение года было неизменным и равнялось 2.

К1 = 1,915.

К2 = 0,8.

За работника страховые взносы составили 86 тысяч рублей, за себя ИП заплатил 36 тысяч.

Налог составил: 7 500 х 2 х 1,915 х 0,8 х 3 месяца = 10 341. Уменьшить его можно на сумму страховых взносов, но не более, чем на 50%. То есть к оплате будет 5 171 рубль.

Пример расчёта ЕНВД для ИП без работников

В качестве примера возьмём ветеринарную деятельность. При базовой доходности 7 500 рублей, физпоказателе равном 1, К1 и К2 равных 1,915 и 1, соответственно, и страховых взносах на сумму 36 238 рублей, рассчитаем единый налог.

Он составит: 7 500 х 1 х 1,915 х 1 х 3 месяца х 15% = 6 463 рубля.

Поскольку для ИП без работника разрешено уменьшить налог на 100% выплаченных страховых взносов, то в данном случае сумма налога меньше суммы взносов. Значит, ИП налог платить не придётся.

Пример расчёта ЕНВД на ИП без работников при уплате страховых взносов в другом налоговом периоде

В данном случае расчёт будет идентичен предыдущему примеру, но с учётом того, что налог удастся уменьшить на сумму страховых отчислений в конкретном налоговом периоде. То есть, если рассчитывается налог для первого квартала 2021 года, то и сумма взносов будет касаться первого, а не четвёртого квартала предыдущего года.

Сроки уплаты налога ЕНВД в 2021 году

Налоговым законодательством установлен поквартальный порядок оплаты единого налога на вменённый доход. Заплатить налог нужно:

- До 25 апреля 2021 года за первый квартал.

- До 25 июля 2021 года за второй квартал.

- До 25 октября 2021 года за третий квартал.

- До 25 января 2021 года за четвёртый квартал.

Срок могут сдвинуть в конкретном году, если дата попадает на выходной или праздничный день.

Налоговый учёт и отчётность ЕНВД

Рассмотрим подробнее нюансы отчётности по единому налогу.

Учёт физических показателей

Закон обязывает ИП и организации, к которым применён режим ЕНВД, вести учёт физических показателей. Как именно это делать – решает сам ИП. В ФНС любят навязывать для этого специальные книги учёта. Их можно использовать, но кроме физических показателей никакие данные туда ИП вносить не обязан. То есть данные о доходах и расходах он вписывает в данную книгу лишь по собственному желанию.

Налоговая декларация

До 20 числа месяца, следующего за отчётным кварталом, ИП обязан подавать налоговую декларацию. Если 20 число выпадает на выходной или праздничный день, то дату обычно сдвигают на первый рабочий день после данного выходного.

Бухгалтерский учёт и отчётность

ИП, работающие в режиме ЕНВД, освобождены от обязанности вести бухгалтерский учёт и предоставлять соответствующую отчётность.

Бизнес на едином налоге на вменённый доход обязан это делать. В зависимости от категории деятельности отчётность может существенно отличаться. Но в целом она включает следующие документы:

- Бухгалтерский баланс.

- Отчёт о финансовых результатах.

- Отчёт об изменении капитала.

- Отчёт о движении денежных средств.

- Отчёт о целевом использовании средств.

- Пояснения в форме текста и таблицы.

Все эти документы оформляются по соответствующим формам.

Отчётность за работников

Данный вид отчётных документов должны сдавать только те ИП и организации, у которых есть наёмные работники.

Кассовая дисциплина

Все ИП и организации, которые осуществляют кассовые операции, обязаны соблюдать ряд требований кассовой дисциплины.

Также нужно учитывать, что ИП, работающие в режиме ЕНВД, с 1 июля 2021 года перешли на использование онлайн-касс.

Дополнительная отчётность

Помимо единых для всех отчётных документов, некоторые ИП и организации обязаны предоставлять дополнительные, также как и оплачивать дополнительные налоги. Это связано с определёнными видами деятельности и владением имуществом.

Необходимость бытовых услуг

Оказание бытовых услуг что входит в данную сферу? Если говорить простым языком, то в виды бытовых услуг входят все те виды работ, которые могут понадобиться отдельно взятому гражданину, но ни в коем случае не какой-либо фирме. Итак, мы разобрались с вопросом о том, какие услуги относятся к бытовым.

Но как же можно найти конкретный вид услуги, который вам нужен?

Конечно же, можно поискать в газетах, на досках объявлений или иных примитивных средствах информации. Но, зачастую, можно наткнуться на недобросовестных исполнителей, которые лишь потратят ваше время.

Ведь вы никак не можете проверить профессионализм, к примеру, клининговой компании, если узнали о ней посредством объявления с текстом «оказываем бытовые услуги недорого» на остановке городского транспорта. И вот, вы оформляете заказ у компании, и получаете на выходе ужасающий результат.

Чтобы избежать таких последствий, лучше всего использовать специализированный сайт бытовых услуг, где вы сможете получить полную информацию о той или иной компании или отдельном человеке, которые занимаются подобной деятельностью. Оказание бытовых услуг населению может быть не просто некачественным, но может даже иметь весьма плачевные последствия, которые угрожают жизни человека.

Совмещение ЕНВД с иными налоговыми режимами

Налог на вменённый доход может быть совмещён с другими системами налогообложения (ОСН, УСН, ЕСХН).

Однако, нельзя применить два налоговых режима к одному виду деятельности одновременно. Также нужно вести раздельный налоговый учёт по каждой системе налогообложения.

Раздельный учёт на ЕНВД

Использование нескольких режимов, требует отделять по ним доходы и расходы. С доходами ситуация довольно проста, а вот разделение расходов имеет ряд нюансов.

Сложно отнести расходы на зарплату работников, занятых во всех видах деятельности, к конкретному налоговому режиму. В качестве примера таких работников можно привести бухгалтера и директора. В этом случае расходы на них нужно делить на две части пропорционально размеру доходов от обоих видов деятельности.

Боулинг

Ситуация: подпадает ли под ЕНВД предоставление услуг по игре в боулинг?

Нет, не подпадает.

Согласно положениям Налогового кодекса РФ бытовыми являются платные услуги, оказываемые гражданам и предусмотренные группой 010000 ОКУН, за исключением услуг ломбардов, услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств, услуг по изготовлению мебели и услуг по строительству индивидуальных домов (ст. 346.27 НК РФ). Услуги боулинга в этом классификаторе напрямую не названы. Поэтому данная предпринимательская деятельность под ЕНВД не подпадает.

Аналогичные разъяснения содержатся в письмах Минфина России от 31 августа 2010 г. № 03-11-11/229, от 31 августа 2010 г. № 03-04-06/3-191.

Правомерность такого подхода подтверждается арбитражной практикой. В частности, в постановлении от 27 апреля 2005 г. № Ф03-А73/05-2/645 ФАС Дальневосточного округа разъяснил, что в соответствии с ОКУН к бытовым услугам под кодом 019406 отнесены услуги по прокату предметов спорта, туризма, игр. В то же время деятельность организаций, связанная с осуществлением игры в боулинг, отнесена к подгруппе 9241 (спортивная деятельность) ОКВЭД. Таким образом, если организация фактически оказывает услуги по организации и проведению игры в боулинг, она выступает в качестве организатора условий для игры, а не предоставляет услуги по прокату предметов спорта, туризма, игр. Поэтому ее деятельность должна облагаться в соответствии с общей или упрощенной системой налогообложения.

Штраф за неуплату

За каждый вид нарушения оплаты данного налога предусмотрены определённые санкции:

- За ведение деятельности без постановки на учёт – 10% от суммы доходов, но не менее 40 тысяч рублей.

- За нарушение сроков подачи заявления о постановке на учёт – 10 тысяч рублей.

- За нарушение сроков подачи декларации – 5% от налога, но не менее тысячи рублей.

- За умышленную неуплату или несвоевременную уплату налога – 40% от суммы налога, за неумышленную – 20%.

Также штрафами наказывают за неявку в качестве свидетеля или отказ от дачи показаний по делам о налоговых нарушениях.

Условия для применения ЕНВД

Рассмотрим непременные условия перехода на режим ЕНВД (единые как для ИП, так и для предприятий):

- Режим ЕНВД используется на данной территории;

- Число сотрудников не более ста человек;

- Представленный вид деятельности присутствует в решении местного органа самоуправления;

- Если вы не передаете в аренду автозаправки;

- Если вы не работаете по договору простого товарищества или доверительного управления имуществом.

Для предприятия дополнительно действуют требования:

- Это не может быть предприятие из разряда крупнейших плательщиков налогов;

- Это не может быть учреждение образования, здравоохранения или соц. обеспечения;

- Процент вклада в уставном капитале прочих компаний до 25 процентов.

Есть еще одно ограничение: вы не можете применять ЕНВД, если платите единый сельхозналог.

Подведем итог, если ваша коммерческая деятельность вписывается в эти рамки, то с первого января следующего года смело используйте спецрежим вмененного налога. Однако запомните, что у вас имеется только пять рабочих дней (с даты открытия магазина) оформить заявление о постановке на налоговый учет (ведь вы не хотите оплатить штраф).

Если ваше предприятие совмещает несколько типов коммерческой деятельности:

- Все типы деятельности предполагают ЕНВД, значит, учет физических показателей производится отдельно по одному типу деятельности;

- Существуют типы коммерческой деятельности облагаемые прочими налогами, значит, нужно вести отдельный бухгалтерский учет для разных режимов налогообложения.

Если ваше предприятие «трудится» под ведомством нескольких налоговых инспекций, декларации по ЕНВД нужно сдать раздельно по всем инспекциям.

Плюсы и минусы вменёнки

Главное достоинство ЕНВД – это его независимость от размеров выручки. Если ИП или организация зарабатывают больше, чем базовая доходность, рассчитанная государством, то они остаются в плюсе.

Второй плюс – освобождение от некоторых налогов: для ИП – от НДФЛ, для ООО – от налога на прибыль, а также от НДС. К тому же налоговый учёт по ЕНВД просто, а также этот режим можно совмещать с другими.

Недостатки единого налога:

- Режим не выгоден, если заработки меньше базовой доходности.

- Необходимо вести раздельный учёт при совмещении ЕНВД с другими режимами налогообложения.

- Декларацию придётся подавать каждый квартал.

Подытоживая, стоит отметить, что решая подавать заявление на ЕНВД, нужно оценить свой вид деятельности и вероятную прибыль.