- Экономический смысл показателя и формула

- Экономический смысл коэффициента

- Коэффициент обеспеченности запасов собственными средствами в Excel

- Что показывает коэффициент обеспеченности материальных запасов?

- Расчет коэффициента обеспеченности запасов собственными средствами в Excel

- Для чего необходимо рассчитывать КОСОС?

- Коэффициент обеспеченности запасов собственными средствами и нормативное значение

- Примеры расчета коэффициента

- Магазин игрушек

- Студия веб-дизайна

- Ремонтная бригада

- Фирма, выполняющая грузоперевозки

- Нормальные источники формирование запасов

- Коэффициент обеспеченности запасов оборотным капиталом

- Зачем мне считать коэффициент обеспеченности собственными оборотными средствами ?

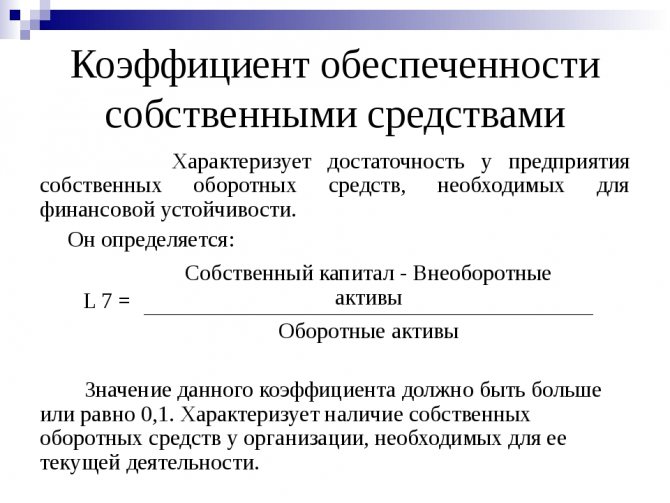

- Формула расчета

- Нормативное значение

Экономический смысл показателя и формула

Коэффициент обеспеченности материальных запасов и затрат отображает часть запасов и затрат, которые приобретаются за счет собственных источников. Показатель находится делением величины собственных средств на стоимостную оценку запасов и затрат.

Традиционная формула выглядит так:

Козсс = собственные оборотные средства / запасы.

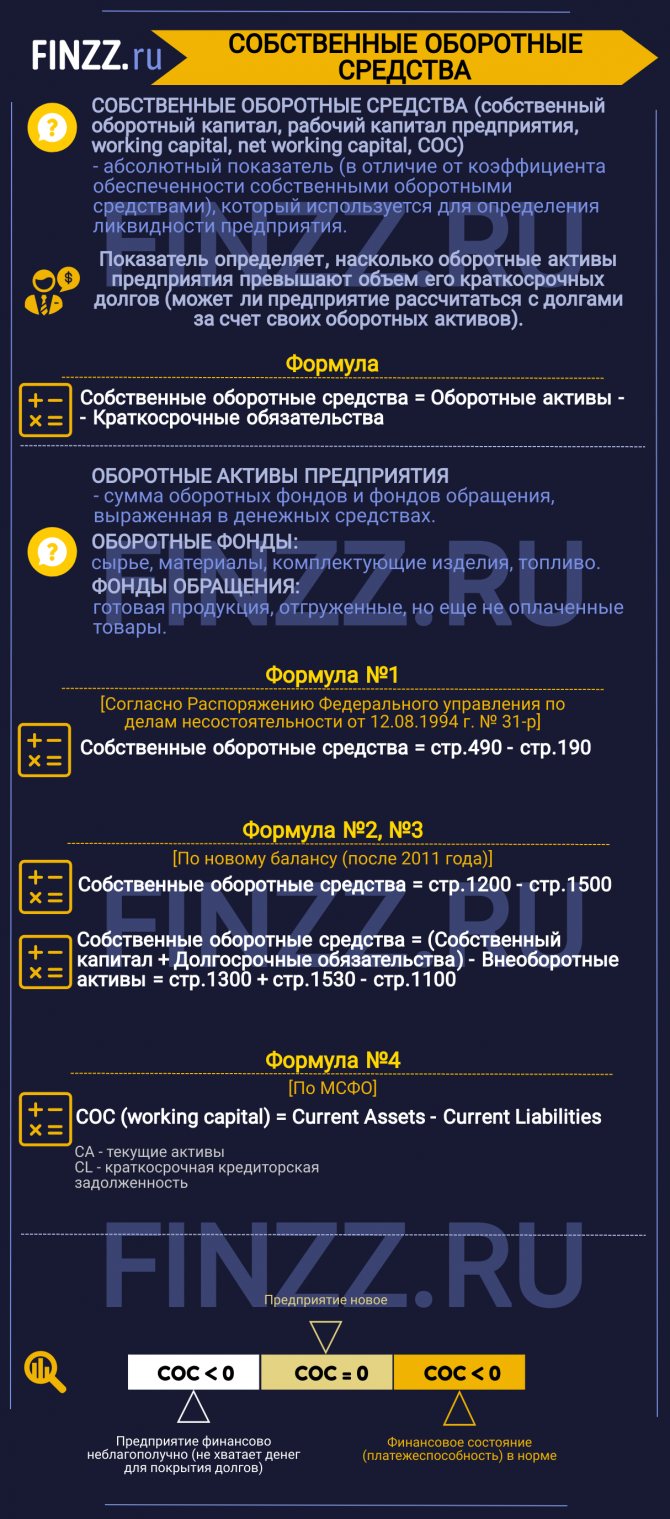

Показатель в числителе называют еще «рабочим капиталом». Эта величина отображает, на сколько оборотные активы больше краткосрочных обязательств компании. Собственные оборотные средства показывают возможность фирмы погасить краткосрочные обязательства после продажи своих оборотных активов. То есть «рабочий капитал» — индикатор платежеспособности и финансовой стабильности предприятия.

Читайте также: Бухучет в автосервисе: автоматизация, нюансы, маркировка шин

Собственные оборотные средства представляют собой разность между мобильными активами и краткосрочной кредиторской задолженностью.

Экономический смысл коэффициента

Внеоборотные активы предприятия характеризуются низкой ликвидностью. Их сложнее и дольше обменивать на другие материальные блага. Поэтому они обязательно должны быть покрыты высоколиквидным источником – собственным капиталом. Однако часть капитала должна остаться для финансирования текущей деятельности. В этом случае предприятие гарантированно сможет нормально функционировать и будет считаться финансово устойчивым.

Справка! К внеоборотным активам относятся здания, сооружения, земля, инвестиции в дочерние и зависимые общества, займы на срок более 1 года, расходы на деловую репутацию, права и патенты, имущество, переданное в лизинг или прокат.

Коэффициент обеспеченности запасов собственными средствами в Excel

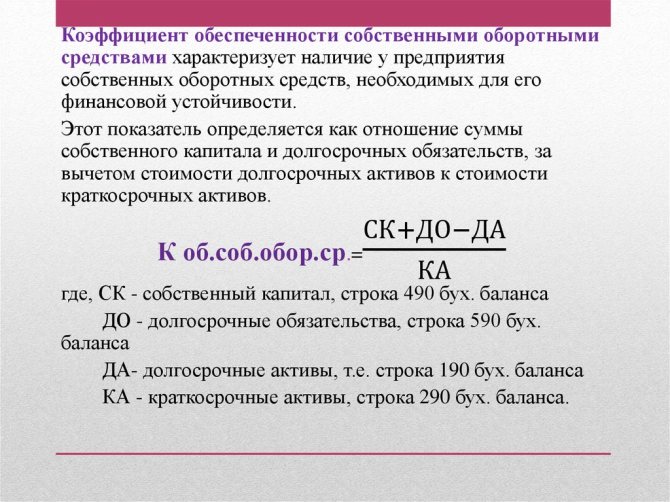

Если расписать составные части «рабочего капитала», то несколько иначе будет выглядеть расчет коэффициента обеспеченности собственными средствами.

Формула:

Козсс = (ОА – КО) / запасы и затраты.

- ОА – оборотные активы,

- КО – краткосрочные обязательства.

Рассчитать значение в числителе можно и другим способом. Тогда формула коэффициента обеспеченности запасов собственными источниками финансирования будет выглядеть так:

Козсс = ((СК + ДО) – Воб.А)) / запасы и затраты.

- СК – собственный капитал,

- ДО – долгосрочные обязательства,

- Воб.А – внеоборотные активы.

В финансовой практике используют различные вариации расчетной формулы. В частности, в состав собственных оборотных средств включают задолженность учредителям по выплате дивидендов, доходы будущих периодов, резервы предстоящих платежей. Величина запасов может быть дополнена авансами поставщикам, незавершенным производством.

Что показывает коэффициент обеспеченности материальных запасов?

Рассматриваемый коэффициент относится к ключевым показателям финансовой устойчивости фирмы: он позволяет оценить, достаточно ли у предприятия оборотного капитала с точки зрения обеспечения оптимального уровня материальных запасов.

В общем случае коэффициент отражает отношение собственных оборотных средств фирмы к ее материальным запасам в анализируемый период. В свою очередь, собственные оборотные средства могут складываться из собственного капитала и долгосрочных обязательств, уменьшенных на внеоборотные активы. В ряде случаев к величине собственного капитала и долгосрочным обязательствам также добавляются доходы будущих периодов.

Возможен также вариант, при котором коэффициент будет рассматриваться как отношение разницы между оборотными активами и краткосрочными обязательствами к запасам.

Существует довольно много подходов и критериев, в соответствии с которыми определяется величина запасов в организации. Российские бухгалтеры при этом во многих случаях используют международный опыт и определяют структуру запасов, таким образом, в соответствии с критериями МФСО.

Рассмотрим далее, как могут выглядеть формулы расчета нашего коэффициента.

Читайте также: Сведения о среднесписочной численности работников: образец заполнения, бланк

Расчет коэффициента обеспеченности запасов собственными средствами в Excel

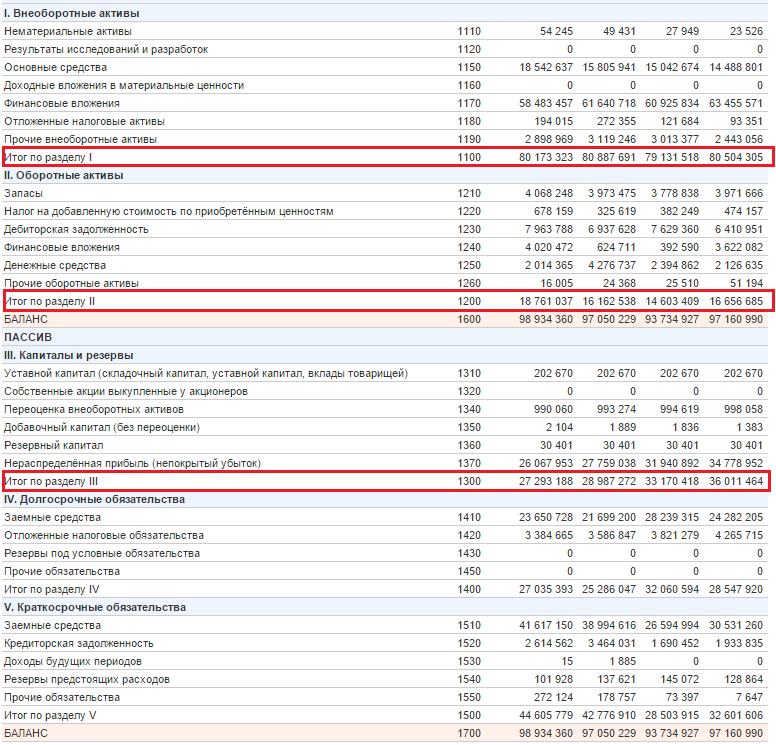

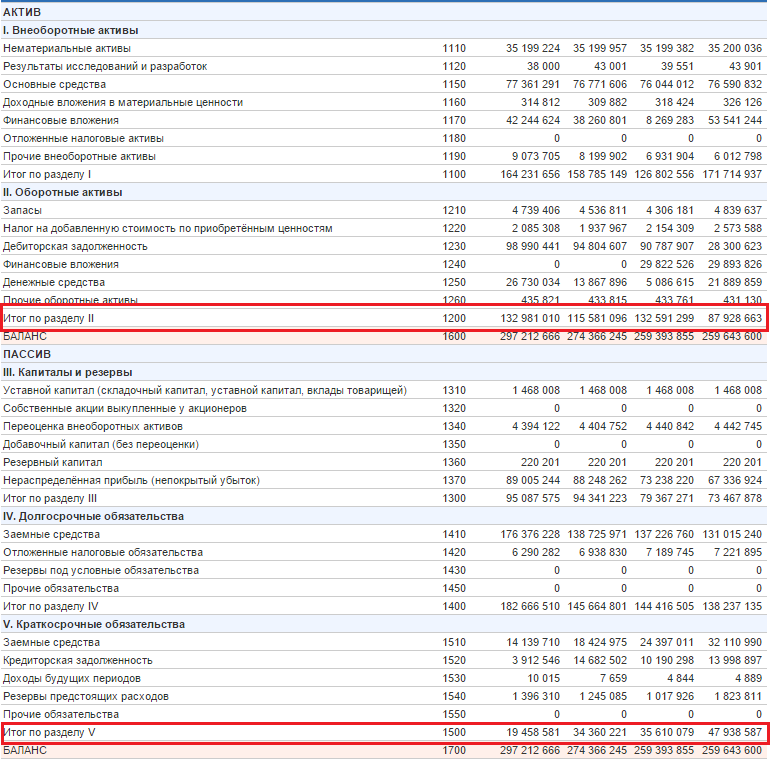

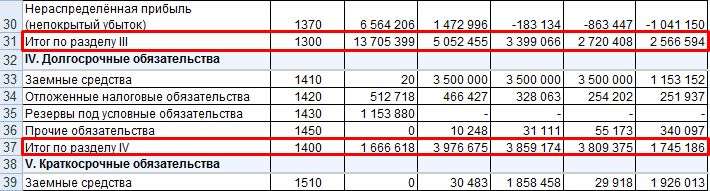

Данные для расчета коэффициента берутся из бухгалтерского баланса. Преобразуем формулу:

Козсс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Из актива баланса нужны следующие цифры:

Из пассива такие строки, как:

Рассчитаем показатель за 5 отчетных периодов, с 2011 по 2015 гг:

Отрицательное значение коэффициента в 2011 году объясняется отрицательным значением показателя собственного оборотного капитала. В норме он должен быть выше нуля. То есть текущие активы должны превышать краткосрочные обязательства.

Отрицательное значение собственных оборотных средств указывает на финансовую нестабильность компании. Но такой критерий нельзя применить ко всем отраслям. Существуют предприятия, которые успешно функционируют даже с отрицательным показателем. Например, небезызвестная компания из отрасли быстрого питания, McDonalds. Сверхбыстрый операционный цикл почти сразу преобразует запасы в денежную выручку – отрицательное значение собственных оборотных средств не ощущается.

Коэффициент обеспеченности затрат собственными оборотными средствами – результат сопоставления последних с величиной запасов. Оптимальное условие и индикатор финансового благополучия – превышение собственного оборотного капитала над запасами.

Дело в том, что материальные запасы – наименее ликвидная часть оборотного капитала. Поэтому должны погашаться собственными средствами и/или за счет долгосрочных обязательств.

Для чего необходимо рассчитывать КОСОС?

Значение коэффициента представляет интерес для экономистов и руководителей предприятий. Оно позволит получить ответы на следующие вопросы:

- Есть ли дефицит оборотных средств?

- Не тянет ли вниз бизнес кредитное плечо?

- Есть ли у компании свои средства для обеспечения деятельности?

- Все ли в порядке у предприятия с платежеспособностью?

- Удовлетворительной ли является структура баланса?

- Нет ли опасности банкротства в обозримом будущем?

- Является ли эффективным управление оборотным капиталом?

- Сможет ли компания работать, если возникнут проблемы с привлечением кредитов и займов?

Регулярный анализ коэффициента в динамике позволяет выявить вероятные проблемы с ликвидностью, платежеспособностью и финансовой устойчивостью и вовремя предпринять меры по улучшению ситуации.

Коэффициент обеспеченности запасов собственными средствами и нормативное значение

Норма показателя находится в диапазоне 0,6-0,8. То есть 60-80% материальных запасов должно финансироваться посредством собственного капитала. Чем выше показатель, тем меньше нуждается организация в заемных средствах. Одним словом если коэффициент обеспеченности запасов собственными средствами выше нормы – выше финансовая стабильность компании, а если ниже нормы – возникает необходимость использования заемных финансовых средств.

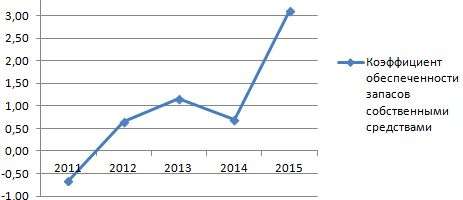

Вернемся к примеру. Динамика коэффициента на графике:

Расчет показывает, что с 2012 года запасы и затраты в достаточной мере обеспечиваются собственными источниками средств. Рост коэффициента положительно сказывается на финансовой устойчивости фирмы.

Примеры расчета коэффициента

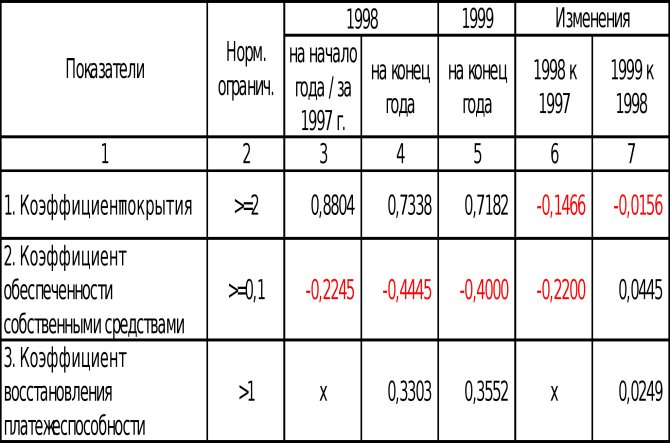

Пример расчета прогноза изменения платежеспособности предприятия

Магазин игрушек

Собственный капитал = 500 000 руб. Сюда входят вложения собственника и доходы от торговых операций.

Внеоборотные активы = 300 000 руб. Сюда входит стоимость витрин, кассовой техники, прочего торгового оборудования.

Оборотные активы = 250 000 руб. Они состоят из находящегося в магазине и на складе товара, денежных остатков в кассе.

К = (500 000 — 300 000)/250 000 = 0,8

0,5< К < 1, следовательно, магазин игрушек финансово устойчив. Он легко может сформировать оборотные средства за счет имеющихся операционных доходов и собственных средств. Даже если продажи на какое-то время снизятся, организация сможет пополнять оборотный капитал за счет собственных источников финансирования

Студия веб-дизайна

Собственный капитал = 120 000 руб. Сюда включаются вложения собственников и доходы от выполненных заказов.

Внеоборотные активы = 90 000 руб. Сюда входит стоимость компьютеров, и сопутствующего оборудования.

Оборотные активы = 450 000 руб. Сюда входит дебиторская задолженность за выполненные заказы и средства на расчетном счете компании.

К =0)/450 000 = 0,066

К< 0,1, следовательно, фирма не обладает финансовой устойчивостью. Это означает, что если, к примеру, клиенты не погасят дебиторскую задолженность или возникнут другие проблемы с пополнением оборотного капитала, фирма не сможет покрыть денежные потребность за счет собственных средств. Возможно, ей придется брать кредит или прибегать к другим источникам заемного финансирования. В любом случае, веб-студия может оказаться не в состоянии выполнять свои финансовые обязательства, например, платить зарплату программистам.

Ремонтная бригада

Собственный капитал = 1 100 000 руб. Он включает вложения собственников, и доходы от выполненных работ. Внеобортные активы = 900 000 руб. Сюда входит ремонтное оборудование, спецодежда, автомобиль, находящийся в стоимости бригады. Оборотные активы = 680 000 руб. Они включают строительные материалы и расходные средства для ремонтного оборудования.

К = (1 100 000 — 900 000)/680 000 = 0,29

0,1< К < 0,5. В данном случае коэффициент ниже оптимального значения 0,5. Следовательно, в случае финансовых потрясений, фирма может быть не в состоянии покрыть потребность в оборотных средствах за счет собственных источников. С учетом ресурсоемкости ремонтного бизнеса возможно возникновение кассовых разрывов.

Фирма, выполняющая грузоперевозки

Собственный капитал = 3 100 000 руб. В него входят вложения акционеров.

Внеоборотные активы = 2 000 000 руб. Сюда входит стоимость двух грузовых автомобилей и ремонтного оборудования.

Оборотные активы = 900 000 руб. Они включают бензин, расходные материалы, средства в кассе организации.

К = (3 100 000 — 2 000 000)/900 000 = 1,22

В данном случае К превышает 1. Соответственно, фирма обладает достаточным количеством собственных средств, чтобы обеспечить операционную деятельность даже при самых негативных обстоятельствах. Организация не нуждается в заемных деньгах и какой-либо другой денежной помощи.

Коэффициент финансирования

Для полной оценки финансовой устойчивости компании нужно использовать не только рассмотренный показатель, но и другие показатели фин. устойчивости, в частности, коэффициенты автономии (платежеспособности фирмы) и эффективности использования собственных денежных средств.

коэффициент обеспеченности очень важен для оценки перспектив бизнеса!

Читайте также: Кадровые документы, которые должны быть в организации

Нормальные источники формирование запасов

Расчет и оценка величины Собср по данным баланас

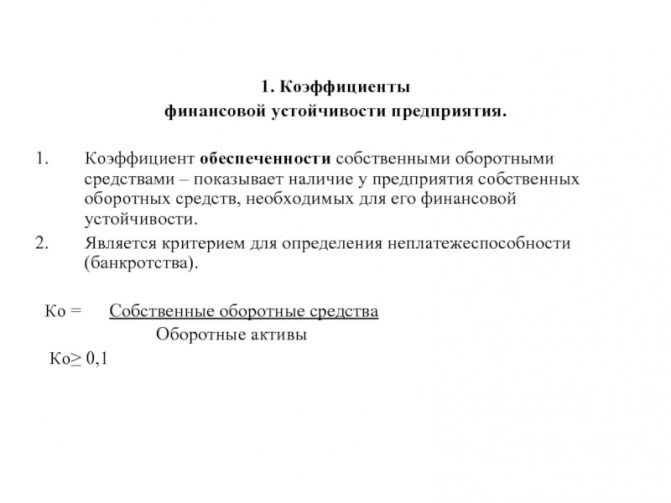

1. Собс.об.ср-ва = С.К. + Долгоср. Кредиты и займы – Вн.А. Сохр-е фин.устойчивости требует, чтобы часть СК явл-сь источников покрытия ТА, т.е. предп-е имело собс.ср-ва в обороте, ктр принято называть собс.обор.ср-ва.

2. . Коэф. Обесп. Соб. Ср. = Собср/ОбА(ТекА). (н/з: 0,1….0,5) Коэф.обеспеч.собст.ср-ми служит показателем наличия собс-х ср-в пред-я в обороте, что явл-ся необходимым для его фин.устойчивости. Чем выше значение показателя, тем лучше фин.состояние предп-я, тем больше у него возможностей в проведении независимой фин.политики. Если коэф.обеспеч-ти собс.ср-ми имеет значение менее 0,1, то структура баланса предп-я неудов-я

3. . Коэф.обеспеч. запасов собс-ми ср-ми = Соб.обор.ср-ва/ Запасы (н/з: 0,5… 0,8)

Запасы предп-я не менее чем на 50% д.б. сформированы за счет собст-х источников ср-в. Если запасы более чем в два раза превышают собс.обор.ср-ва, то это свидетельствует об ухудшении положения.

Такая ситуация означает, что имеет место непомерно высокая доля омертвления в запасах СК.

4. Коэф.соотношения запасов и собственных оборотных средств = Запасы/ Собст-е.обор-е средства (н/з: 1…..2)

5. Коэф.покрытия запасов норм-ми источ-ми их форм-я = Норм.источники форм-я запасов/ Запасы (н/з: )

Предп-е имеет неуст-е фин.положение, если коэф.покрытия запасов норм-ми источ-ми имеет значение менее 1. Это означает, что предп-е для покрытия части своих З привлекало источники, не являющиеся обоснованными.

Нормальные источники формирование запасов

6. Норм источ форм запасов = Собср+Кратк.кред и займы +Пост и подр.+Авансы получ. Как правило, для форм-я запасов предп-е помимо собст-х источников исп-ет также вполне обоснованные заем.источники покрытия З

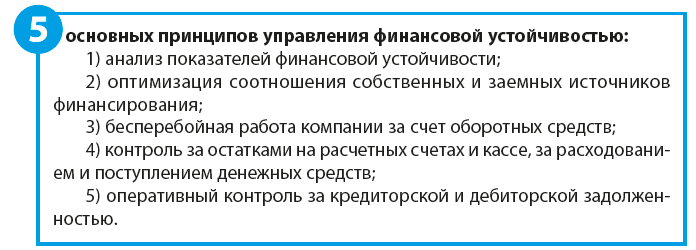

Финансовая устойчивость предприятия – это важнейшая характеристика финансового состояния предприятия, которую можно получить на основе анализа бухгалтерского баланса.

Как известно, между статьями актива и пассива баланса существует тесная взаимосвязь, так как каждая статья актива имеет свои источники финансирования. Источником финансирования долгосрочных активов, как правило, является собственный капитал и долгосрочные заемные средства. Но не исключены случаи, когда долгосрочные активы формируются за счет краткосрочных кредитов банка. Текущие активы предприятия формируются как за счет собственного капитала, так и за счет краткосрочных заемных средств. Желательно, чтобы наполовину они были сформированы за счет собственного, а на половину – за счет заемного капитала.

Соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования определяет устойчивость финансового состояния предприятия. Наиболее обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, получаемый в виде разницы величины источников средств и величины запасов и затрат.

Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия, путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции. Иными словами, финансовая устойчивость предприятия – это такое состояние ее финансовых ресурсов, их распределения и использования, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска.

На устойчивость предприятия оказывают влияние различные факторы, такие как;

положение предприятия на товарном рынке;

производство и выпуск дешевой продукции, пользующейся спросом;

его потенциал в деловом сотрудничестве;

степень зависимости от внешних инвесторов и кредиторов и т.п.

Для характеристики источников формирования запасов определяют три основных показателя:

1. Наличие собственных оборотных средств – разница между капиталом и резервами (раздел III актива баланса) и внеоборотными активами (раздел I баланса). Увеличение данного показателя по сравнению с предыдущим периодом свидетельствует о дальнейшем развитии деятельности предприятия. В формализованном виде наличие собственных оборотных средств (СОС) можно записать как:

СОС = Величина собственного капитала — Величина внеоборотных активов или По балансу: Итог III раздела + стр.640 – Итог I раздела, (19)

2. Наличие собственных и долгосрочных заемных источников формирования запасов или функционирующий капитал, определяем путем увеличения предыдущего показателя на сумму долгосрочных пассивов:

Собственные и долгосрочные заемные источники = (Собственные оборотные средства + Долгосрочные заемные средства) –

— Величина внеоборотных активов

По балансу: Итог III раздела + стр. 640 + Итог IV раздела – Итог I раздела, (20)

3. Общая величина основных источников формирования запасов, определяется путем увеличения предыдущего показателя на сумму краткосрочных заемных средств:

Общая величина источника формирования запасов и затрат =

(Собственные оборотные средства + Долгосрочные заемные средства +

Краткосрочные заемные средства) — Величина внеоборотных активов

По балансу: Итог III раздела + стр.640 + Итог IV раздела + стр.610 –

Итог I раздела, (21)

Трем показателям источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками их формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств:

±ФС = СОС – З, (22)

где З – запасы предприятия.

2. Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов:

±ФТ = КФ – З, (23)

где КФ – наличие собственных и долгосрочных заемных источников

Читайте также: Судебная практика: отмена решений налоговых органов по формальным основаниям

Перейти на страницу: 1

Коэффициент обеспеченности запасов оборотным капиталом

Долгосрочный капитал = Собственный капитал + Долгосрочный заемный капитал

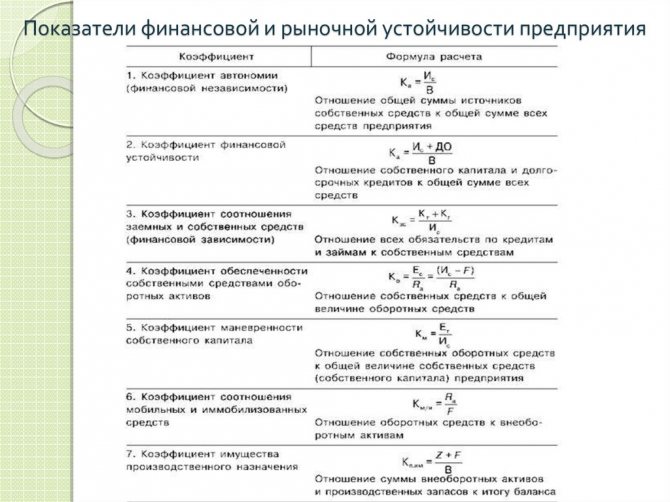

Оценка фин.устойчивости(коэф.упр-я ист-ми ср-в)

8. Коэф.рычага = Активы предп-я/ СК (н/з: 1…2) Характеризует соотношение А и СК. Чем больше значение этого показателя, тем больше заемных средств привлечено для финансирования активов, и тем выше риск.

9. Коэф.фин.устойчивости = Долгосрочный капитал/ Активы предприятия (н/з: 0,7)

характеризует долю тех источников финансирования, которые фирма может использовать длительное время.

10. Коэф.автономии (фин-й независимости) = СК/ Активы предприятия (н/з: 0,5…0,7)

Долю А, сформированных за счет СК, характеризует коэф.автономии (автономности). Высокий уровень этого коэф-та отражает стабильность финансовой структуры капитала, что является привлекательным для кредиторов.

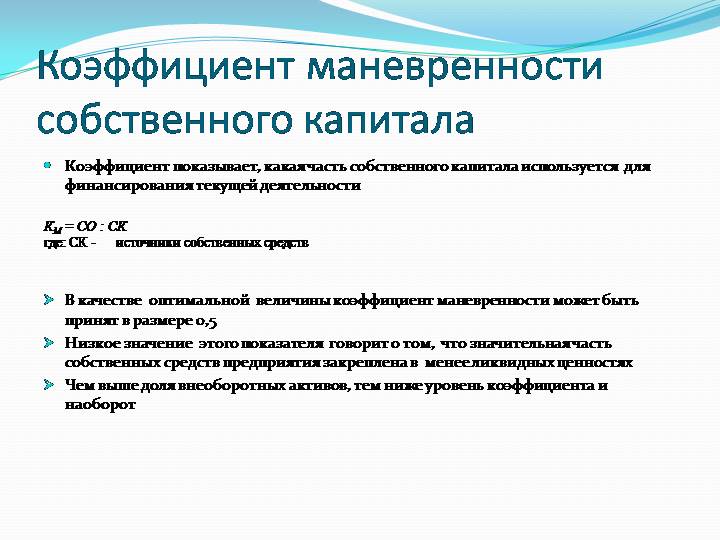

11. Коэф.маневренности собс.ср-в = Собственные оборотные средства/ СК (н/з: 0,2….0,5)

Какая часть СК является источником покрытия обор-х ср-в предп-я показывает коэф.маневренности собст-х ср-в. С фин-й точки зрения, чем выше значение этого коэф-та, тем лучше фин-е состояние. Чем ближе значение этого коэф-та к верхней границе (0,5), тем больше возможностей для фин-го маневра у предп-я.

12. Коэф.долга = Заемный капитал/ СК (н/з: <0,7) Оценить фин-ю зависимость фирмы от внешних источников финан-я, а также охарактеризовать степень риска ее владельцев можно на основе коэф.долга. Он показывает, ск-ко заемных ср-в привлекло предп-е на 1 рубль вложенных в активы собс-х ср-в. Значение соотношения заемных и собс-х ср-в д.б. меньше 0,7. Превышение этого размера означает зависимость предп-я от внешних источников средств формирования имущества и потерю финансовой устойчивости (автономности).

Дата добавления: 2015-01-30; | Нарушение авторских прав

| 2 | 3 | 4 |

lektsii.net — Лекции.Нет — 2014-2018 год. (0.009 сек.) Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав

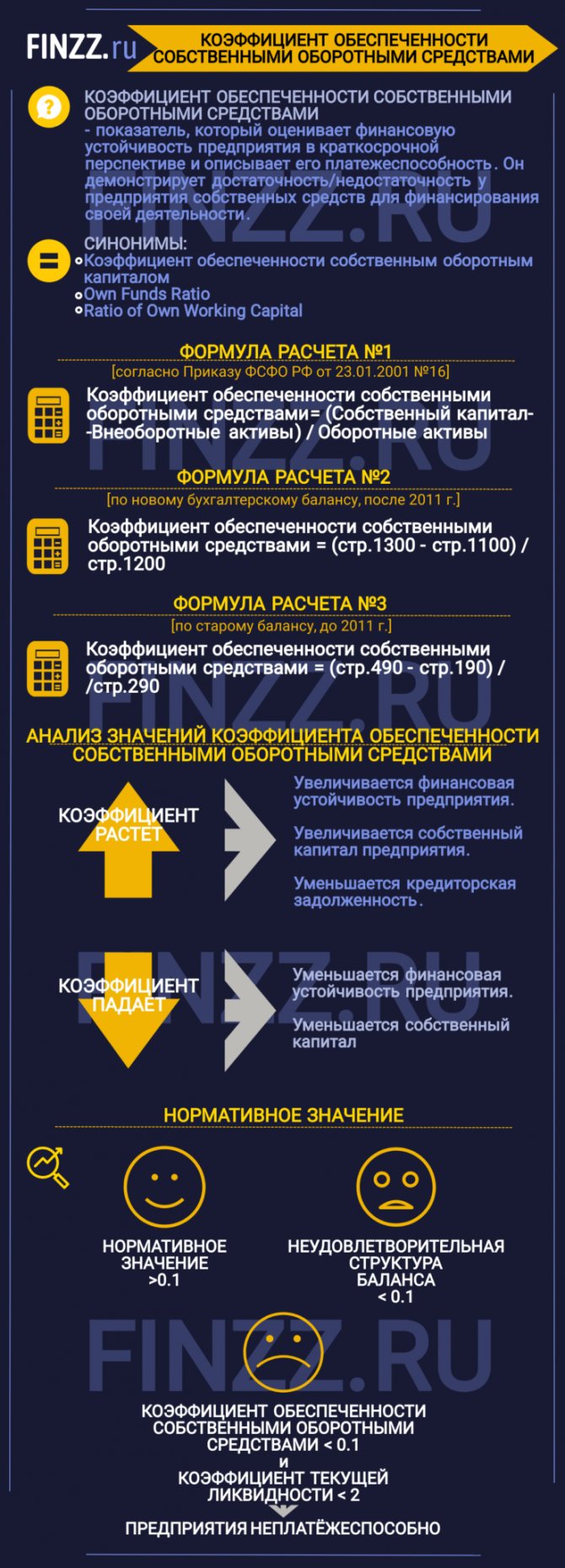

Зачем мне считать коэффициент обеспеченности собственными оборотными средствами ?

Его рассчитывают, чтобы оценить финансовую устойчивость бизнеса. КОСОС = 1 означает, что все оборотные активы могли быть куплены за свой счет. КОСОС = 0,01 — что только 1% оборотных активов профинансированы собственными средствами. Остальные куплены на заемные. В первом случае компания не зависит от внешнего финансирования, во втором случае — не выживет, если не сможет занять денег.

Иметь низкий КОСОС опасно. Даже если вы не собираетесь больше занимать. Прибыльная компания может быть куплена кредитором за бесценок, а убыточная — разориться.

Допустим, компания взяла кредит, закупила на эти деньги материалы и уверена, что произведенная продукция позволит вернуть долг и заработать прибыль. Но банк в кредитном договоре предусмотрел ковенанты

. Так называются условия, которые заемщик должен выполнять пока договор действует. Например, это может быть величина рентабельности продаж, прибыли, соотношение долга к прибыли. Ковенанты нарушены — банк потребовал досрочно погасить кредит. Нужно срочно где-то перекредитовываться. И не факт, что это получится.

Формула расчета

Существует определенная формула произведения расчетов коэффициента обеспеченности, которая имеет следующий вид:

КОСС = (Собственный капитал — Необоротные активы)/Оборотные активы.

Если рассмотреть установленный законодательно баланс предприятий (Форма № 1 бухгалтерского отчета), то эта формула будет иметь такой вид:

КОСС = (с. 1300 — с. 1100)/с. 1200.

Собственный капитал является менее рискованным источником финансирования основной деятельности компании, поэтому и прибыль от него получается минимальная. Чтобы увеличить масштабы производства, предприятие может привлекать заемные инвестиции. Чтобы определить оптимальный уровень заемные/собственные средства, применяют методику расчета финансового рычага.

Нормативное значение

Количество собственных оборотных средств нормировано и установлено законодательно.

Если опираться на постановление РФ № 498 от 20 мая 1994 г., коэффициент обеспеченности собственными оборотными средствами должен быть больше 0,1 (10%).

Этот показатель позволяет сделать выводы о состоянии структуры баланса и ее соответствию требованиям организации финансово-экономической и основной деятельности каждого предприятия. В арбитражной практике этот коэффициент не употребляется, но рекомендуется для проведения оценки.

Значение нормативных показателей может варьироваться в зависимости от отрасли хозяйствования, но только в большую сторону.