- Варианты блокировок

- «Ситуация вызывает негодование»

- На какой срок блокируют счета

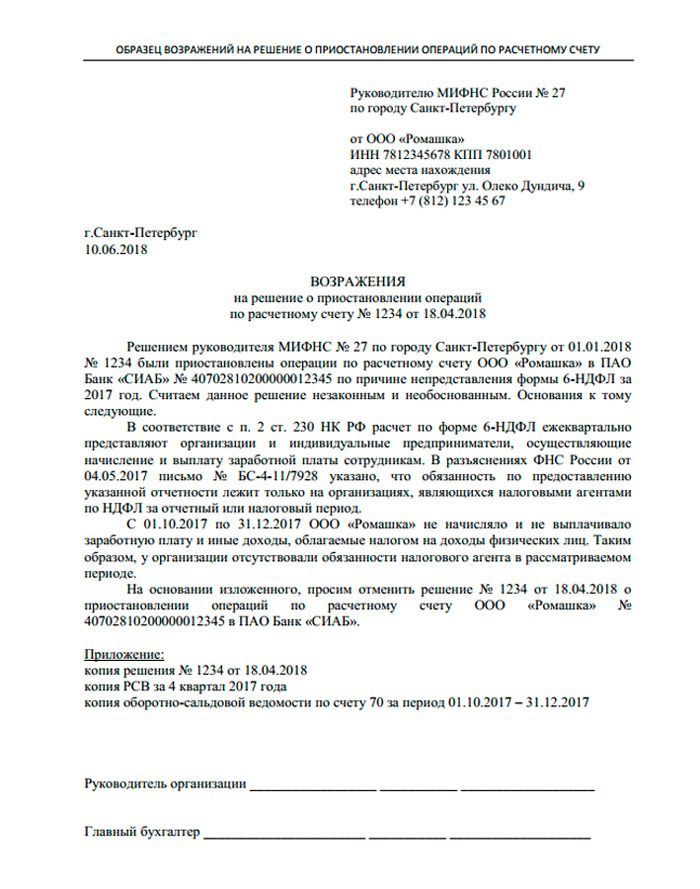

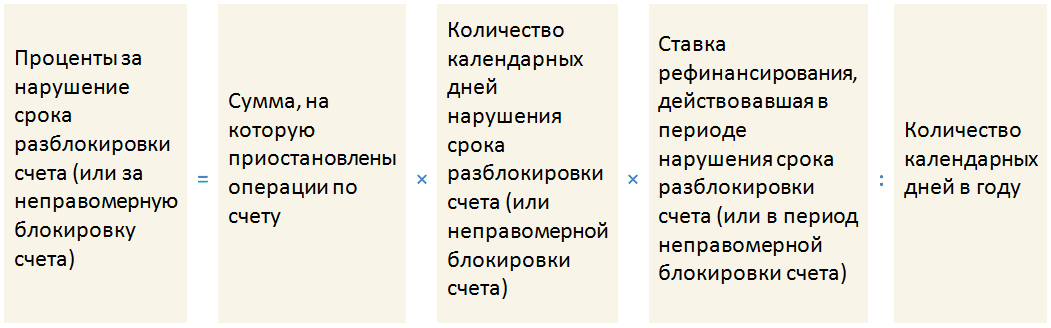

- Что делать, если счет заблокировали незаконно

- Как владельцу счета сообщают о блокировке

- Когда банк обязан заблокировать счет

- Блокировка счета по решению налоговых органов

- Блокировка счета за неисполнение налогового требования

- Блокировка счета за непредставление 6-НДФЛ и расчета по страховым взносам

- Блокировка счета за необеспечение электронного документооборота с налоговой

- Блокировка счета за несдачу квитанции о приеме электронных документов из ИФНС

- Почему банк может приостановить операции

- Как быть с деньгами, если счёт заблокирован по 115-ФЗ

- Какие причины блокировок встречаются чаще

- Что такое блокировка расчётного счёта

- Что предпринять при блокировке

- Как разблокировать счёт

- Чего не стоит делать при блокировке счета банком

- Кого банк может считать подозрительным клиентом

- Как отменить блокировку счета через межведомственную комиссию

- Можно ли пользоваться заблокированным счетом или открыть новый

- Рекомендации по защите своих счетов от блокировки

- Причины блокировки счетов по закону 115-ФЗ

- Частые вопросы

- Блокировка счета юридического лица или ИП

- Блокировка счета по распоряжению ФНС, факторы риска по критерию «массовости»:

- Рекомендации:

- Блокировка счета банком, факторы риска по виду дохода:

- Рекомендации:

- Блокировка счета банком, прочие важные факторы риска:

- Рекомендации:

- Иные факторы риска:

- Рекомендации:

- Общие рекомендации

- Обжалование действий сотрудников банка

- Закрытие счета

- «Бросание» компании влечет риск включения ее участников и директора в «черный» список ФНС

- Блокировка карты физического лица

- Факторы риска:

- Рекомендации:

- Комментарии: 2

Варианты блокировок

Банк может заблокировать счет клиента по-разному:

БлокировкаОписаниеПолная остановка операций по счетуТакая блокировка означает приостановку всех операций как исходящих, так и входящих. Счета блокируют в рамках исполнительного производства, если владелец счета замечен в преступной деятельностиЧастичная блокировка операций по счетуЗапрет распространяется на входящие операции, но не на все. Снимать наличные нельзя, но проводить безналичные операции можно. Иногда блокируется доступ в интернет-банкПриостановка конкретной операцииОперацию невозможно провести до того момента, как не устранят причины, которые привели к блокировкеБлокировка конкретной операцииОпределенную операцию нельзя довести до конца или провести в дальнейшемПолная блокировка счетаС клиентом расторгают договор на обслуживание и просят снять деньги со счета через другой банк. Такое происходит в том случае, если банк два и более раз блокировал операции по счету

Чтобы понять, как действовать в той или иной ситуации, уточните вид блокировки. Запросите эту информацию у банка сразу же после приостановки операции.

«Ситуация вызывает негодование»

Организация «Деловая Россия» подсчитала, что с начала года в стране банки заблокировали не меньше полумиллиона счетов. То есть 500 тысяч компаний и предпринимателей перестали совершать и принимать платежи, не смогли нормально вести свой бизнес. В ситуацию уже вмешался бизнес-омбудсмен Борис Титов, который рассказал, что еще в октябре к нему поступало не меньше двух обращений в неделю, связанных с внесудебными блокировками банковских счетов. Уполномоченный по правам предпринимателей обратился в Центробанк с предложением создать понятный механизм исключения организаций из «черного списка».

Перечень организаций и предпринимателей, которым по тем или иным причинам банки отказали в обслуживании, составляется Центробанком по информации от Росфинмониторинга. Его рассылают кредитным организациям, которые уже по своему усмотрению отказывают фигурантам списка в обслуживании.

Одним из предпринимателей, который, по всей видимости, попал в этот «черный список», стал Петр Кондауров, основатель «Реинжиниринг студии Петра Кондаурова». Он обслуживался в «Тинькофф банке» и до недавнего времени был вполне доволен. Все платежи компании Кондаурова были прозрачными, подкрепленными соответствующими документами.

Но однажды бизнесмену пришло СМС от банка с требованием закрыть счет и вывести средства. По словам предпринимателя, сотрудники не стали объяснять ему причину такого решения. Компании просто не оставили выбора — после выплаты приличной комиссии деньги пришлось переводить в другой банк. Бизнес понес убытки, возникли проблемы с контрагентами.

В целом ситуация вызывает страх и негодование. Когда тебя вот так без суда и следствия могут лишить возможности вести бизнес. Когда твою тонко настроенную машину отношений с клиентами и исполнителями, которая кормит твою семью и детей, могут вырубить на основании одних только подозрений в то время, когда ты не нарушал никаких законов и правил, без права даже оправдаться и доказать свою непричастность к махинациям и террористическим действиям.

Петр Кондауров Онователь «Реинжиниринг студии Петра Кондаурова»

По словам предпринимателей, которые столкнулись с блокировкой расчетного счета, банки зачастую ничего не объясняют. Внесение в «черный список» становится для компаний чем-то вроде клейма: скорее всего, в других банках счет им тоже не откроют.

Банк без суда может занести тебя в черный список по 115-ФЗ, и тогда ни один банк не откроет тебе счет, фактически лишив возможности законно зарабатывать деньги. Что тогда делать? Жаль, что ИПшников недостаточно, чтобы устроить акции протеста. Перед выборами, думаю, к ним бы прислушались.

Петр Кондауров Онователь «Реинжиниринг студии Петра Кондаурова»

Теперь предприниматель ищет другой банк и надеется, что там сначала будут разбираться и вести переговоры, а не закрывать счет, не прислушиваясь к доводам клиента.

На какой срок блокируют счета

Срок блокировки счета отличается в зависимости от причины:

- 5 дней. На такой период банки блокируют конкретные транзакции, кроме операций зачисления денег на счет – ФЗ №115 статья 7 пункт 10.

- 30 дней. Счет блокируют на такой срок на основании распоряжения Росфинмониторинга.

- Бессрочно. Счет блокируют по решению суда, если владелец финансирует террористические или экстремистские операции. Ограничение действует до вынесения решения об отмене блокировки.

На практике приостановка движения средств по счетам длится дольше стандартных сроков. Банк автоматически продлевает блокировку, пока ситуация не будет решена. За этот период у вас могут запрашивать дополнительные документы. Счет может быть заморожен даже несколько ближайших месяцев.

Что делать, если счет заблокировали незаконно

Бывают случаи, когда блокировка счета (ООО или ИП) налоговой инспекцией является незаконной:

- Если организация не вовремя сдала бухотчетность, но на момент вынесения решения о блокировке вся отчетность была уже сдана.

- ИФНС “потеряла” платежи, которые были проведены корректно и без ошибок.

- Не успели сдать документы из-за почтовой службы.

Поможем выяснить причины блокировки счета и восстановить доступ к деньгам.

Узнать условия

Если налоговые органы незаконно приостановили работу расчетного счета, это можно оспорить в суде и возместить убытки, полученные в период блокировки.

Для этого можно подготовить возражение, в котором следует подробно расписать, в чём заключается нарушение ваших прав. Затем документ нужно направить в областное или региональное управление ФНС. Если возражения не удовлетворили, можно обратиться в арбитражный суд по месту проживания.

Пример возражения на решение о приостановление операций по расчетному счету. Источник: atorcenter.ru

Кроме того, ФНС должна выплатить компании проценты. Они начисляются по ставке рефинансирования за каждый календарный день нарушения срока разблокировки. Чтобы посчитать сумму процентов, которую должны выплатить организации, нужно следовать .

Пример того, как посчитать сумму процентов, которую обязана выплатить компании налоговая служба. Источник: vc.ru

Кроме этого, можно взыскать упущенную выгоду. Для этого организации придется доказать, что пока ее счет был заблокирован, она не могла получать доход.

Как владельцу счета сообщают о блокировке

Законодательство не регулирует то, каким образом финансовые организации могут сообщить клиенту о блокировке его счета. Банки сами разрабатывают систему, по которой они уведомляют владельцев счетов.

Например, клиента могут проинформировать о блокировке его счета:

- смс на телефон владельца счета или руководителя юрлица;

- сообщением в личном кабинете интернет-банка или через систему «Клиент-банк», если речь идет о счетах юридического лица;

- звонком владельцу счета.

Любой способ уведомления клиента считается законным.

Когда банк обязан заблокировать счет

Банк обязательно заблокирует расчетный счет клиента в трех случаях:

- По решению суда. Суд выносит решение о приостановлении любых операций по счету клиента, если он связан с преступной деятельностью. Еще одно основание – требование суда заблокировать все счета организации клиента. Блокировка будет длиться, пока рассматривают дело.

- В рамках исполнительного производства. Приставы принуждают владельца счета к исполнению судебного решения, оплате штрафов, задолженностей. По решению гражданского, административного или арбитражного дела блокируют не весь счет, а только определенную сумму денег. Если на счету недостаточная сумма, при зачислении средств долги будут списывать частями. Если платежей несколько, деньги спишут в зависимости от приоритетности выплаты. Очередность списания задолженностей, установлена в ГК ст.855. Счет разблокируют только после полного погашения всех долгов.

- По распоряжению налоговой службы. ФНС блокирует счет юридического лица, если он не сдал в срок налоговую декларацию или не отправил квитанции о приеме документов при сдаче налоговой отчетности в электронном формате.

При полной блокировке счета вы можете выплачивать обязательные платежи: налоги, заработные платы, алименты. При заморозке только определенной суммы, деньгами, которые остались на счете, можно пользоваться по своему усмотрению.

Блокировка счета по решению налоговых органов

Приостановление операций по счетам организаций и ИП применяется для обеспечения исполнения решения о взыскании налогов и взносов, а также исполнения других обязанностей налогоплательщиков.

Исчерпывающий перечень оснований блокировки счетов по решению налоговиков установлен в ст. 76 НК РФ. Рассмотрим их подробнее.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

- Приостановление операций по счетам организаций и ИП применяется для обеспечения исполнения решения о взыскании налогов и взносов, а также исполнения других обязанностей налогоплательщиков.

- Исчерпывающий перечень оснований блокировки счетов по решению налоговиков установлен в ст. 76 НК РФ.

- Налоговики самостоятельно информируют плательщиков о приостановлении операций по их счетам.

- При наличии подозрений в обналичивании незаконных доходов или финансировании терроризма банк без решения налоговой инспекции может отказать клиенту в выполнении сомнительной денежной операции, блокировать его денежные средства на счете или вообще приостановить операции по счету.

- Если же клиент откажется объясняться с банком по поводу его подозрений и представлять запрошенные документы, ему не только отключат интернет-доступ к счету, но и перестанут принимать к исполнению даже бумажные платежки.

- Двойной отказ в проведении операции в течение 1 года является основанием для закрытия счета и расторжения договора с клиентом.

- О расторжении договора с сомнительным клиентом банк сообщит в Росфинмониторинг, который обязан уведомлять обо всех подобных случаях Центробанк России. В свою очередь, Центробанк разошлет информацию об этом по коммерческим банкам, и у клиента будут большие трудности с открытием счетов.

Блокировка счета за неисполнение налогового требования

Если организация или ИП своевременно не уплачивают налоги и страховые взносы, у них образуется недоимка. При наличии такой недоимки ИФНС направляет плательщику требование об уплате налога. Требование должно быть исполнено в течение 8 дней с даты его получения (п. 4 ст. 69 НК РФ).

В противном случае у инспекции появляется основание для приостановления операций по счетам организации/ИП (п. 2 ст. 76 НК РФ).

При блокировке по данному основанию инспекция должна соблюдать два обязательных условия:

- блокировка возможна производиться не ранее вынесения решения о взыскании налога;

- счет блокируется в пределах суммы, указанной в решении налоговиков.

Это значит, что при недоимке, скажем, в 1 000 рублей, на счете должна быть «заморожена» именно эта сумма. Всех прочих денег на счете блокировка не должна касаться. Приостанавливать все расходные операции плательщика по банковскому счету ИФНС не вправе (см., например, постановление Арбитражного суда Центрального округа от 11.10.2017 № А83-7803/2016).

Читайте также: Декларация по ЕНВД за 4 квартал 2021 года: образец заполнения ИП и ООО

Блокировка счетов по этому основанию на сумму долга не приводит к невозможности вести хозяйственную деятельность. Инспекция самостоятельно взыщет со счета необходимую сумму, после чего блокировку снимут.

Но это общее правило. В ряде случаев налоговики злоупотребляют своими правами и блокируют счета полностью. Что делать налогоплательщику?

В таких ситуациях плательщик вправе подать в ИФНС заявление об отмене блокировки. При этом он должен указать, что на его счете больше денег, чем требуется для уплаты недоимки. Как вариант – указать счет, на котором имеется достаточно денег для взыскания долга.

При получении подобного заявления ИФНС обязана в двухдневный срок принять решение об отмене блокировки в части излишней суммы (п. 9 ст. 76 НК РФ).

Блокировка счета за непредставление налоговой декларации

Если организация своевременно не представит налоговую декларацию, ИФНС также сможет заблокировать ее банковский счет. Счет заблокируют, если просрочка сдачи декларации превысит 10 дней (пп. 1 п. 3 ст. 76 НК РФ).

Причем, в отличие от предыдущей ситуации, «замороженными» окажутся уже все деньги, а открыть новый счет организация не сможет (п. 12 ст. 76 НК РФ). Фактически для организации это будет означать невозможность дальнейшей работы.

Разблокировать счет здесь поможет только представление в ИФНС необходимой налоговой декларации. Решение об отмене блокировки налоговики примут не позднее одного дня, следующего за днем представления декларации (пп. 1 п. 3.1 ст. 76 НК РФ).

Решение об отмене блокировки направляется в банк не позднее дня, следующего за днем принятия такого решения. Блокировка снимается с момента получения из ИФНС соответствующего решения.

Обратите внимание, что налоговики вправе заблокировать счета за непредставление именно налоговых деклараций.

Несвоевременная сдача авансовых расчетов по налогам, справок 2-НДФЛ и запрошенных в ходе проверок документов не является основанием для блокировки счетов.

Блокировка счета за непредставление 6-НДФЛ и расчета по страховым взносам

Непредставление налоговым агентом или плательщиком страховых взносов расчета по форме 6-НДФЛ или расчета по взносам является основанием для блокировки счетов. Блокировать счета за несдачу расчета по страховым взносам стало возможно с 31 августа 2021 года (Федеральный закон от 29.07.2018 № 232-ФЗ).

ИФНС примет решение о приостановлении операций по счету, если 6-НДФЛ или расчет по страховым взносам не сдать в течение 10 дней по истечении установленного срока для представления таких расчетов.

Чтобы разблокировать счета, налоговый агент/плательщик взносов должен будет направить в инспекцию 6-НДФЛ или расчет по взносам. Решение о приостановлении операций по счетам отменяется не позднее одного дня, следующего за днем представления соответствующего расчета (п. 3.2 ст. 76 НК РФ).

Блокировка счета за необеспечение электронного документооборота с налоговой

Если плательщик обязан сдавать декларации (расчеты) в электронном виде, он должен обеспечить возможность приема электронных документов от налоговой инспекции. Для этого у него должны быть технические возможности, электронная подпись и договор с оператором ЭДО.

Обеспечить электронный документооборот плательщик обязан не позднее 10 дней со дня возникновения обязанности по сдаче электронных деклараций (п. 5.1. ст. 23 НК РФ). По истечении 10 дней в случае неисполнения данной обязанности налоговики смогут приостановить операции по счетам плательщика (пп. 1.1 п. 3 ст. 76 НК РФ).

Решение о блокировке отменяется не позднее одного дня, следующего за днем обеспечения электронного документооборота с ИФНС (пп. 2 п. 3.1 ст. 76 НК РФ). Решение об отмене блокировки направляется в банк не позднее дня, следующего за днем принятия такого решения (п. 4 ст. 76 НК РФ).

Блокировка счета за несдачу квитанции о приеме электронных документов из ИФНС

Если плательщики сдают отчетность в электронном виде, они обязаны уведомлять налоговую инспекцию о принятии от нее электронных документов. Это касается следующих электронных документов:

- уведомления о вызове в налоговый орган,

- требования о представлении документов,

- требования о представлении пояснений.

Получив вышеуказанный документ, плательщик обязан направить в инспекцию электронную квитанцию о приеме соответствующего документа. Срок направления квитанции – шесть дней со дня отправки документов налоговым органом (абз. 2 п. 5.1 ст. 23 НК РФ).

Пропуск 6-дневного срока повлечет приостановление операций по счетам плательщика (пп. 1.1 п. 3 ст. 76 НК РФ). При этом блокировка будет отменена не позднее одного дня, следующего за наиболее ранней из следующих дат:

- день передачи квитанции о приеме документов из ИФНС;

- день представления документов (пояснений), истребованных налоговым органом или явки представителя организации в ИФНС.

Почему банк может приостановить операции

Банк заблокирует счет, если возникли подозрения в том, что вы финансируете преступную или террористическую деятельность. Даже если до этого ваш счет никогда не блокировали на протяжении десятка лет, безупречная репутация не спасет, если возникли подозрения.

Основные причины, по которым банки блокируют операции по счетам клиентов:

- Физическое лицо проводит операцию на сумму большее 600 тыс. рублей.

- Или отправитель, или получатель суммы находится в черном списке банка.

- Платежное поручение подано лицом, которое находится в розыске.

- Клиент не предъявил обосновывающие документы для подтверждения операции или эти документы вызвали подозрение.

- Юридическое лицо часто переводит деньги физлицам или снимает крупные суммы наличными со счета.

- Операция лишена экономического смысла, у нее нет очевидной цели или она слишком запутанная.

- Юридическое лицо дает распоряжение на проведение операции с деньгами, зачисленными меньше, чем 2 дня назад.

- При низкой налоговой нагрузке у организации. Если сумма уплаченных налогов меньше 0,9% от оборота, у банка могут возникнуть подозрения в уклонении от обязательств перед бюджетом.

- На имя одного руководителя открыто сразу несколько организаций и возможно при этом, она никогда не появляется в банке лично.

- Юридическое лицо не уведомило банк о внесении изменений в учредительные документы организации, смене ОКВЭД или руководителя.

- При обнаружении фиктивного адреса компании или других значимых реквизитов юридического лица.

- В штате компании нет сотрудников при больших денежных оборотах, что наводит подозрение на незаконную деятельность.

Это основной список причин для блокировки счета, но на самом деле их гораздо больше. Любую операцию, особенно с большими суммами, обосновывайте документами, так как банк может счесть ее подозрительной, а быстро разблокировать счет получается не всегда.

Как быть с деньгами, если счёт заблокирован по 115-ФЗ

Строго говоря, блокировка счёта как полный запрет на совершение операций происходит только в одном случае — если клиент включен в перечень экстремистов или есть основания подозревать его в террористической деятельности (п. 6 ст. 7 115-ФЗ). Но это, скорее всего, не про вас.

Читайте также: Онлайн расчет и заполнение «Сведений о среднесписочной численности работников»

Если же банк, руководствуясь 115-ФЗ, приостанавливает операции или отказывается проводить какую-то конкретную транзакцию, свободы больше. Деньги можно перевести на счёт в другом банке, использовать для выплат физлицу или по исполнительному листу.

Многие предприниматели прибегают к этим способам, чтобы обойти блокировку 115-ФЗ и вернуть свои деньги. Но это небесплатно и рискованно.

Как можно распорядиться средствами со счёта, заблокированного по 115-ФЗ

Способ Затраты Риски Лайфхаки Счёт в другом банке Банк может взимать штраф за перевод денег со счёта, заблокированного на основании 115-ФЗ. Это может быть 10-20 % и более Банк сопроводит перевод сообщением в ЦБ РФ, и клиента могут внести в «черный список». Это чревато блокировкой в другом банке и проблемами с открытием счетов Если вы в срок выполнили все требования банка и представили все нужные документы, штраф при закрытии счёта можно оспорить в суде. Не закрывайте заблокированный счёт — оставьте на нем часть средств Зарплата и другие выплаты физлицам От 13 % НДФЛ + внебюджетные фонды (если фирма банкротится или не может уплатить НДФЛ, налог перечисляет в бюджет физлицо) Если выплачиваете крупную сумму, на вас могут завести уголовное дело по ст. 198 УК РФ. Финмониторинг тоже не дремлет Риски есть, лайфхаков нет

Исполнительный лист При обращении в суд нужно уплатить госпошлину Спор в суде решается долго, даже если это мировое соглашение. Может, быстрее удастся решить все вопросы с банком и снять блокировку Риски есть, лайфхаков нет

Исполнительный лист При обращении в суд нужно уплатить госпошлину Спор в суде решается долго, даже если это мировое соглашение. Может, быстрее удастся решить все вопросы с банком и снять блокировку Риски есть, лайфхаков нет

Исполнительная надпись нотариуса (нотариус заверяет договор займа между компанией и физлицом и делает пометку, если условия договора нарушены) Оплата работы нотариуса (3-5% от суммы договора) Если банк что-то заподозрит, физлицу могут заблокировать счёт на 45 суток Договор с исполнительной надписью нотариуса работает, как исполнительный лист. С ним можно идти в банк, минуя суд

Исполнительная надпись нотариуса (нотариус заверяет договор займа между компанией и физлицом и делает пометку, если условия договора нарушены) Оплата работы нотариуса (3-5% от суммы договора) Если банк что-то заподозрит, физлицу могут заблокировать счёт на 45 суток Договор с исполнительной надписью нотариуса работает, как исполнительный лист. С ним можно идти в банк, минуя суд

Риски велики, а результат не гарантирован. К тому же последствия неразрешённой ситуации с блокировкой по 115-ФЗ серьёзные: могут возникнуть проблемы с открытием счёта в других банках. Так что для начала попробуйте урегулировать ситуацию с банком. Как снять блокировку, если счёт заморожен по 115-ФЗ?

Какие причины блокировок встречаются чаще

Наиболее частые поводы для блокировки счета по инициативе банка:

- Подозрение в транзите денежных средств. К примеру, деньги пришли на счет предпринимателя, а он переслал их на счет супругу, который оплатил товар картой. Подтверждающим документом может стать чек, где видна цель расходования.

- Обналичивание сумм. Например, ИП держал в банке накопительный счет, который регулярно пополнял наличными, а потом решил открыть депозит в другом банке. При обналичивании средств банк может заблокировать его до выяснения обстоятельств. Для снятия блокировки может помочь договор на открытие депозитного счета с более привлекательными условиями.

- Поступление разных сумм от большого числа контрагентов. Снять подозрения банка можно, если показать контракты со всеми партнерами.

Счета физических лиц, блокируют гораздо реже, чем юридических. Но полностью гарантировать, что никаких приостановок операций не будет, никто не сможет.

Банки очень часто перестраховываются и замораживают любые транзакции, которые кажутся им сомнительными. Поэтому, если вы едете за рубеж, и будете там пользоваться банковской картой, а до этого вы никогда не покидали Россию, лучше предупредите свой банк. Сотрудники финансовой организации могут заподозрить мошенничество, после проведения платежа на Виргинских островах или в Таиланде. В итоге вы останетесь без денег, когда они будут срочно нужны.

Подробнее о том, почему могут заблокировать операции по карте физического лица и как этого избежать, читайте в этой статье Бробанка.

Что такое блокировка расчётного счёта

Если ваш счёт был заблокирован, или, как по-другому это называют – заморожен, вы не сможете совершать по нему почти никаких операций. То есть — не сможете пользоваться собственными средствами.

Почему почти – потому что, например, делать выплаты в счёт погашения налогов можно. Да и в некоторых случаях доступны операции для перечисления заработной платы сотрудникам. Но простые внешние переводы – точно под запретом.

При этом именно вам придётся всё решать и выяснять – почему счёт заблокировали и как теперь быть. В основном банки предпочитают от этого вопроса дистанцироваться, сообщая лишь, какие документы вам теперь придётся в срочном порядке доставать.

Что предпринять при блокировке

При заморозке счета по причине не выплаты налогов по требованию ИФНС, его разблокируют после погашения задолженности. Обычно на снятие ограничений уходит около суток. После этого можно беспрепятственно пользоваться счетом и проводить операции, как раньше.

Если ваш счет заблокировали из-за не поданной декларации о налогах, представьте документ инспекторам как можно скорее. Через день после предоставления отчетности инспектор оформит решение о разблокировке.

При блокировке счета из-за ошибок в электронном документообороте с налоговой инспекцией, предъявите оригиналы документов, пояснения и электронную квитанцию о приеме требований. Счет разблокируют через 1 рабочий день.

Расчетный счет могут заблокировать после налоговой проверки, если у организации выявили задолженности. Такое распоряжение дают, чтобы компания не смогла скрыть имущество и уклониться от оплаты долга. Счет размораживают сразу после отмены обеспечительных мер АПК РФ ст. 91.

Если банк заблокировал счет при начислении вам оплаты за труд, можете предоставить банку договор оказания услуг.

При заморозке конкретной операции, предъявите документ с объяснениями цели проведения транзакции. Направьте в банк документы, которые подтверждают легальность появления денег на вашем счете, если операции блокируют и просят объяснить происхождение суммы. Банк рассматривает поданные документы 10 рабочих дней.

Если ваш счет заблокировали, но на нем находятся средства, которые превышают сумму, указанную в решении ФНС, можно обратиться в налоговую инспекцию об отмене блокировки:

- Оформите в банке выписку об остатке средств на заблокированных счетах.

- Напишите заявление в ФНС в свободной форме. Обязательно укажите в нем номера счетов, на которых есть деньги, и номера счетов, которые нужно разблокировать. Приложите банковскую выписку с указанными остатками.

- В течение двух дней налоговая инспекция должна разблокировать оставшиеся деньги.

ФНС примет решение об отмене блокировки, она должна направить документ в банк для разблокировки. После этого деньгами можно будет распоряжаться.

Как разблокировать счёт

Во-первых, примите факт того, что делать вам придётся всё самому. Даже если вы себя виновным не считаете, и даже если вы действительно невиновны. Поэтому, включайте холодную голову, и совершайте следующие шаги.

Шаг 1.

Узнайте, кто заблокировал счёт – налоговая, или сам банк. Если это сделала налоговая (банк по указу из налоговой), то вам потребуется ехать в отделение ФНС, так как скорее всего менеджер банка не сможет точно ничего сказать. Если счёт блокирован по инициативе банка, то он обязан по вашему звонку предоставить информацию о том, почему счёт заблокирован и необходимых для его разблокировки документах. Рассмотрим далее именно банк.

Шаг 2.

Следует написать заявление в банк. Одно дело, когда вам по телефону сообщили информацию – это хорошо, вы сможете начать действовать сразу же. Но другое дело, когда эту информацию подтвердят письменно. Поэтому нужно написать заявление с просьбой разъяснить причину блокировки. Это даст вам дополнительные гарантии в виде документа, если вдруг банк решит затянуть процесс. Не забудьте, что нужен и второй экземпляр заявления, который останется у вас. Официально банку отводится всего два рабочих дня, чтобы дать вам ответ.

Шаг 3.

Принести в банк все требуемые для решения вопроса документы. Помните, что главное тут – действовать быстро. Возможно блокировку снимут сразу же.

Шаг 4.

Если процесс затягивается самим банком, не стесняйтесь обращаться с жалобой в Центробанк. Нужно отправить заявление, где будет изложена целиком ситуация либо почтой, либо онлайн, либо через приёмную. Также можете обратиться по горячей линии.

Если причина заморозки вашего р/с – решение суда, то для разблокировки нужно выполнить его требования. Чаще всего – это оплата штрафа.

Если причиной числится – нарушение ФЗ-115, то нужно срочно собирать все требуемые документы, которые смогут подтвердить законность той операции в связи с которой у банка возникли вопросы к вам.

Рекомендуем вам ознакомиться со статьёй «Что делать, если заблокировали счёт по ФЗ-115». Там же вы сможете узнать что нужно делать, чтобы финмониторинг банка не заблокировал ваш счёт.

Чего не стоит делать при блокировке счета банком

Многие клиенты не согласны с действиями сотрудников банка. Такие заморозки могут привести к большим потерям. Деньги вроде бы есть, но фактически ими невозможно пользоваться. Для некоторых ИП и ООО это может стать предпосылкой к банкротству. Чтобы не доводить ситуацию до апогея и не обострять конфликт, избегайте таких действий:

- Не вступайте в ссоры с сотрудниками банка. Такое поведение только настроит против вас. Если попытаться наладить контакт, специалист банка сам подскажет какие документы принести и что сделать для скорейшего разрешения ситуации.

- Не пытайтесь напугать жалобами. Обратиться в ЦБ РФ или Межведомственную комиссию вы можете и без информирования сотрудников банка. Но лучше это сделать только после того, как банк дал письменный отказ в проведении операции.

- Не запугивайте специалистов банка прокуратурой или судом. Чем сильнее вы входите в конфликт, тем серьезнее сотрудники банка настроены стоять на своем. Гораздо эффективнее услышать, как исправить ситуацию, чем пытаться задавить авторитетом.

- Не заменяйте одни неполные документов другими такими же. Дополнительные соглашения к контрактам или счета-фактуры в отрыве от самого договора будут недостаточными для разблокировки счета.

- Не давайте запутанные пояснения. Любые комментарии к операции, которую приостановил банк, должны быть логичными и аргументированными. Если вы сами плохо понимаетесь, что пытаетесь сделать или захотите подкрепить слова устными договоренностями, ничего не выйдет. Банк не снимет блокировку со счета.

Будьте всегда доброжелательны при общениям со специалистами банка. Это поможет не только в той ситуации, когда счет уже заблокирован, но и в будущем, когда у банка только возникнут подозрения. Даже если ваши счета никогда не блокировали, это не гарантирует, что этого не может произойти.

Кого банк может считать подозрительным клиентом

Операции считаются сомнительными, если согласно «Методические рекомендации Центробанка № 18-МР от 21.07.2017 г».:

- совершаются сделки, не соответствующие уставной деятельности компании;

- поступают денежные средства в течение непродолжительного времени и в размере менее 600 тыс. руб. (не подпадающие под минимальное значение контролируемой суммы согласно ст. 6 Закона № 115-ФЗ);

- не списываются с расчетного счета расходы, обычные при осуществлении деятельности, например, зарплата сотрудников, аренда, коммунальные платежи и т.д.);

- произошла резкая активизация приходных и расходных операций.

На заметку! В качестве нестандартных причин блокировки расчетного счета ИП может стать возраст предпринимателя — моложе 20 или старше 75 лет.

Как отменить блокировку счета через межведомственную комиссию

Если банк не отменяет блокировку счета, можно попробовать решить вопрос через межведомственную комиссию:

- Отправьте заявление в МВК через интернет-приемную на сайте Банка России.

- Приложите документ об отказе банка размораживать счет и те подтверждения для проведения операции, которые вы отправляли в банк.

- Ждите ответ. В течение 20 рабочих дней сотрудники комиссии будут рассматривать ваше заявление.

Если в ходе рассмотрения банк окажется неправ, межведомственная комиссия сообщит ему об этом. В течение суток банк обязан направить информацию в Росфинмониторинг, который обновит базу данных по отказам и отправит ее в Банк России. Эти же сведения регулятор отправит всем остальным банкам РФ.

Когда вы получите уведомление о том, что межведомственная комиссия приняла решение в вашу пользу, обратитесь в банк еще раз. После этого счет разблокируют и проведут операцию.

Читайте также: Виды деятельности, попадающие под УСН в 2021 году

Но если межведомственная комиссия сочтет ваши доказательства неубедительными, попробуйте собрать другие доказательства, которые подтвердят цель вашей операции. С этими документами снова обращайтесь в банк. Подать заявление в МВК повторно по одному и тому же вопросу нельзя.

Можно ли пользоваться заблокированным счетом или открыть новый

Если счет заморозили из-за задолженности перед бюджетом, заблокируют только ту сумму, которая указана в решении о приостановлении операций по счетам, в соответствии с . Остальные деньги компания может использовать по своему усмотрению.

Если счет заблокировали из-за того, что организация не подала декларацию, тогда заморожена может быть вся сумма. В таком случае компания не может распоряжаться деньгами, которые находятся на счету и теми, которые будут поступать на него в будущем.

Есть исключения — на эти цели можно использовать средства с заблокированного счета:

- алименты и платежи по возмещению вреда;

- выходное пособие и авторские гонорары;

- зарплаты, платежи в ПФР и ФСС;

- платежи по административным правонарушениям и гражданским спорам;

- налоги и сборы.

В соответствии с , если произошла блокировка расчетного счета налоговой, предприниматель не может открыть новый счет ни в этом банке, ни в другом. Можно попробовать открыть счет в небольшом банке за пределами первой сотни, но гарантий нет.

Если счет заблокировал банк по 115-ФЗ, есть способы вывести деньги.

Перевести деньги на резервный счет, а если его нет — на контрагента.

Для этого директору компании нужно отнести в банк платежку на контрагента, справку об отсутствии других счетов у организации и письмо, где указана необходимость выполнения обязательств перед контрагентом.

Перевести денежные средства по исполнительному документу.

Для этого нужно создать взять документ с задолженностью перед контрагентом, получить исполнительный лист и произвести оплату.

Оплатить налоги.

Для этого нужно подготовить платежку на уплату налогов. Платить можно как за свою компанию, так и за контрагента.

Рекомендации по защите своих счетов от блокировки

Чтобы обезопасить свои банковские счета от блокировки, соблюдайте правила организации денежного оборота. Все платежи должны быть обоснованными, а все контрагенты – проверенными клиентами.

Соблюдайте несколько советов, которые помогут обезопасить ваши счета от блокировок:

- Указывайте правдивое и полное назначение платежа. Прописывайте в платежных поручениях: за что платите – за товары или услуги; по какому контракту – номер и дата заключения; укажите вариант оплаты – с НДС или без него. Предупредите контрагентов, чтобы они также предоставляли сведения в полном объеме в своих платежных поручениях.

- Проверяйте контрагентов через электронную систему ФНС до подписания контрактов.

- Работайте только по официально оформленным видам деятельности. Не пытайтесь скрываться от внимания со стороны налоговой службы.

- Снимайте наличные только при необходимости на строго ограниченную сумму. Основную часть расчетов проводите по безналу.

- Представляйте подтверждающие документы, которые запрашивает банк, как можно скорее. Не уклоняйтесь от общения с сотрудниками банка или от личных встреч с его представителями для разъяснения непонятных ситуаций.

- Платите налоги и взносы за себя и сотрудников вовремя. Проводите операцию с того счета, по которому проходят все другие. Не дробите счета по разным видам деятельности, в попытке снизить налогооблагаемую базу.

- Сообщайте банку сведения об изменениях в учредительных документах или смене адреса или телефона.

Эти рекомендации снизят вероятность заморозки счетов, хотя и не отменят ее полностью.

Еще один способ уберечь все свои деньги от заморозки – открыть дополнительный счет в другом банке. При блокировке деньги можно перевести в другой банк, хоть и с огромной комиссией. При этом помните, банки обмениваются с другими организациям сведениями о сомнительных операциях. Можно открыть счет в небольшом банке, так как они для привлечения клиентов могут быть более лояльными. Но в таком случае появляется риск потерять деньги в результате отзыва лицензии Центробанком.

Самый надежный способ защитить свои счета от блокировок – не проводить сомнительные операции и не участвовать в подозрительных схемах.

Причины блокировки счетов по закону 115-ФЗ

Закон № 115-ФЗ, посвященный вопросам противодействия использованию денежных средств для финансирования преступной деятельности, в качестве применяемых при этом мер обязывает структуры, выполняющие операции с денежными средствами, осуществлять (ст. 6, 7):

- проверку лиц, как желающих открыть счет, так и уже имеющих его, на причастность к противозаконным деяниям (в т. ч. через их бенефициарных владельцев);

- контроль за определенными видами операций (с возможностью их приостановления) при превышении оборота по ним сумм, установленных законом, или при участии в них лиц, подозреваемых в причастности к терроризму;

- передачу информации о выявленных фактах противозаконной деятельности или противодействия проводимому контролю в Росфинмониторинг;

- замораживание счетов лиц, заподозренных в причастности к преступным действиям.

Таким образом, блокировку счета по 115-ФЗ осуществляет сам банк или иное лицо (организация либо ИП), выполняющее операции с денежными средствами. Используемых для этого оснований немного. По существу, возможные причины блокировки расчетного счета банком сводятся к двум (ст. 3 закона № 115-ФЗ):

- Клиент попал в официальный список лиц, причастных к преступной деятельности (в т. ч. связанной с терроризмом, экстремизмом или оружием массового уничтожения).

- Клиент не включен в вышеупомянутый список, но есть причины для того, чтобы заподозрить его в экстремистских или террористических действиях, и на основании этих причин Росфинмониторингом или уполномоченной им на это межведомственной комиссией вынесено решение о замораживании счета.

В первом случае информация обязательно присутствует на сайте Росфинмониторинга в соответствующем списке (подп. 6 п. 1 ст. 7 закона № 115-ФЗ). А во втором на сайте этого же ведомства или межведомственной комиссии должно быть опубликовано решение о блокировке. Однако независимо от того, по какому из оснований происходит блокировка, она осуществляется не позднее одного рабочего дня с момента возникновения этого основания (подп. 6 п. 1 ст. 7, п. 5 ст. 7.5 закона № 115-ФЗ).

Включение в список лиц, причастных к преступной деятельности, происходит при наличии вступившего в силу судебного или административного акта, иного процессуального документа, списков и судебных актов международного уровня, неоспоримо свидетельствующих о причастности клиента к терроризму или экстремизму (п. 2.1 ст. 6 закона № 115-ФЗ).

Если основания для замораживания счета выявлены лицом, выполняющим операции с денежными средствами, самостоятельно, то оно должно оперативно довести это до сведения Росфинмониторинга (п. 3 ст. 7 закона № 115-ФЗ), и в таком случае у него появляется право самостоятельно приостановить проведение сомнительной операции на срок до 5 рабочих дней (п. 10 ст. 7, п. 8 ст. 7.5 закона № 115-ФЗ) в ожидании решения о блокировке, принятого Росфинмониторингом. Решение о блокировке в этом случае может приниматься на срок до 30 суток (ст. 8 закона № 115-ФЗ), который предназначается для более детального выяснения обстоятельств и принятия мер, дающих право на окончательное замораживание счета.

Частые вопросы

Что делать, если мои дистанционные каналы банковского обслуживания заблокированы?

Обратитесь в банк. Иногда банк временно приостанавливает обслуживание юридических лиц, через дистанционные каналы. Свяжитесь со специалистом банка, чтобы уточнить причину. В большинстве случаев разговора достаточно, но иногда придется подойти в офис для пояснения ситуации.

Банк прислал запрос на подтверждающие документы по ФЗ-115, что мне делать?

Посмотрите весь список документов, который запросил банк. Принесите их в офис как можно быстрее. Чем более полные сведения вы предоставите, тем вероятнее, что операцию смогут провести, если она не нарушает законодательство.

Сколько раз могут блокировать счет?

Счет могут блокировать каждый раз, когда операция вызывает сомнение у сотрудников банка. Но если так операций слишком много, вам, скорее всего, предложат закрыть счет и откажут в дальнейшем обслуживании.

Банк ничего не запрашивает, но и операцию по счету не проводит, в чем проблема?

Вероятно, банк принял решение отказать в проведении операции. Свяжитесь с сотрудником банка и задайте уточняющие вопросы. Возможно, речь не идет ни о какой блокировке счета, а в присланном платежном поручении содержится ошибка. Специалист ответит на ваш звонок и, исходя из него, вы сможете понять, что делать.

Что будет, если я не принесу подтверждающие документы по заблокированной операции?

Скорее всего, банк не снимет блокировку с операции и передаст сведения об отказе в Росфинмониторинг. Если такое решение банка вы считаете необоснованным, можно обратиться в Межведомственную комиссию.

Источники:

- Интернет-приемная ЦБ РФ.

- «Памятка для организаций и ИП, кроме поднадзорных Росфинмониторингу и Банку России»

- Приказ Росфинмониторинга от 22.04.2015 г. №110 «Об утверждении инструкции о предоставлении в федеральную службу по финансовому мониторингу информации, предусмотренной федеральным законом от 7 августа 2001 г. №115-ФЗ «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма»

- Федеральный закон от 07.08.2001 №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»

- ГК РФ Статья 855. Очередность списания денежных средств со счета

- Арбитражный процессуальный кодекс Российской Федерации» от 24.07.2002 №95-ФЗ (ред. от 08.12.2020) Статья 91. Обеспечительные меры

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

В 2021 году банки стали все чаще и чаще блокировать счета граждан и юридических лиц. а также ИП. При этом блокировка счета по 115-ФЗ может быть инициирована как самим банком, так и ФНС РФ (см. ниже). Возможно ли разблокировать счет? Основанием для блокировки служат так называемые «подозрительные» банковские операции, в том числе подозрение в легализации (отмывании) доходов, полученных преступным путем, в соответствии с требованиями ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» №115-ФЗ. Критерий отнесения операций к «подозрительным» в 2021 году ЗНАЧИТЕЛЬНО ужесточился. Оговоримся сразу, банк имеет права заблокировать счет и на основании п.11 ст.7 115-ФЗ попросить предоставить любые документы, а также вызвать на беседу в случае, если что-то в движении денежных средств банку показалось подозрительным. Рассмотрим наиболее часто встречающиеся случаи.

Блокировка счета юридического лица или ИП

Узнать о факте блокировки счета, а также об органе, инициировавшем блокировку, можно воспользовавшись соответствующим сервисом ФНС: https://service.nalog.ru/bi.do

Блокировка счета по распоряжению ФНС, факторы риска по критерию «массовости»:

- «массовый» адрес регистрации — более, чем в 10 компаниях (на практике — 4 компании) (сервис ФНС РФ по проверке адреса на «массовость»: https://service.nalog.ru/addrfind.do)

- «массовый» участник — более, чем в 10 компаниях — или директор — более, чем в 5 компаниях (на практике — 4 компании) (сервис ФНС РФ по проверке лиц на «массовость»: https://service.nalog.ru/mru.do)

Рекомендации:

В случае получения письма ФНС о недостоверности сведений в части адреса рекомендуем опровергнуть данный довод и в подтверждение нахождения компании по заявленному Вами адресу адресу направить копию договора аренды, фотографии офиса, табличку с наименованием компании, а также любые иные возможные письменные доказательства факта нахождения компании в офисе.

При первичной регистрации или смене адреса указывайте адрес ДЕТАЛЬНО с точностью до этажа, номера офиса, номера комнаты, помещения и т.д.

Блокировка счета банком, факторы риска по виду дохода:

- получение оплаты по гос. контракту — необходимо быть готовым предоставить все возможные документы по сделке

- получение оплаты за строительство — необходимо быть готовым предоставить все возможные документы по сделке

- получение оплаты за консультационные, маркетинговые, исследовательские и т.п. услуги — необходимо быть готовым предоставить результат выполненных работ

Рекомендации:

Поможет только предоставление максимально полного пакета документов, связанных со сделкой и подтверждающих факт и объем выполненных работ. Стоимость работ должна соответствовать средне-рыночной для своего региона.

Блокировка счета банком, прочие важные факторы риска:

- получение оплаты на счет по ОКВЭДу, НЕ указанному в ЕГРЮЛ — принимать деньги можно и нужно ТОЛЬКО по заявленным к ЕГРЮЛ ОКВЭДам (не смотря на фразу в ФЗ «Об ООО» и в большинстве уставов . Сразу оговоримся, что под указанные ниже критерии может подходить и вполне реальная действующая компания, которая добросовестно платит налоги, однако, если риск «однодневности» значительно снижается, если компания не соответствует большим из указанных ниже отрицательных критериев: указанная выше «массовость» адреса, участника, директора компании. Регистрация директора — отдаленные регионы РФ (для Москвы)

- единственный участник и директор — одно и то же лицо

- минимальный уставный капитал

- подача нулевой отчетности в течение более 1 налогового периода ЛИБО уплата минимального размера налога

- нераспределение компанией дивидендов

- отсутствие работников (или минимальное число) и лиц, привлекаемых по договорам ГПХ

- отсутствие по счету платежей за аренду, заработную плату

- транзитный характер операций по р/c

Рекомендации:

Поможет только предоставление максимально полного пакета документов, связанных с операцией по счету и подтверждающих в том числе законность происхождения денежных средств и уплату с них налогов.

Иные факторы риска:

- з/п директора и сотрудников не соответствует средне-рыночному уровню зарплат в своем регионе — повод также вызвать директора на беседу в ФНС

Рекомендации:

Заниженные суммы могут устанавливаться в случаях работы по совместительству, неполного рабочего дня, соответствующей квалификации и соответствующего образования сотрудников, подтвержденных документально. Рекомендуем назначать заработную плату соразмерной средней з/п для Вашего региона и соответствующей «уровню» работника.

Общие рекомендации

Обжалование действий сотрудников банка

В соответствии с п.7 ст.10 115-ФЗ банк вправе «замораживать» счет на срок не более 5 рабочих дней, в отдельных случаях — по распоряжению Росфинмониторинга — до 30 дней. После того как Вами будут предоставлены в банк все связанные со сделкой документы, в случае, если от банка не поступило обоснованных замечаний и банк продолжает блокировать счет без каких-либо оснований или пояснений, Вы вправе написать жалобу на имя руководителя банка, жалобу в ЦБ РФ на Ваш банк, а также направить в банк претензию, а далее — исковое заявление о признании действий банка незаконными в суд с требованием о выплате убытков, процентов за пользование чужими денежными средствами, а также расходов на представителя в суде. Если действия банка будут признаны необоснованными, а Вы представите доказательства исполнения требований банка по предоставлению документов, то шансы на успех велики. К тому же подобные действия очень «мотивируют» непорядочных сотрудников банка.

Закрытие счета

Отдельно отметим, что небольшие банки, как правило, проявляют большую лояльность к своим клиентам и иногда сами уведомляют их о рисковых показателях их деятельности, не блокируя счет. Известны также случаи, когда банк самостоятельно просит расторгнуть договор банковского счета (без дальнейшего включения в «черный» список банков и как следствие, уплаты комиссии за перевод или снятие наличных со счета в размере в среднем 10%). Крупные же банки в данных ситуациях проявляют большую инертность и «неповоротливость». Если подобное предложение поступило от Вашего банка, ЛУЧШЕ СОГЛАСИТЬСЯ на него и в дальнейшем открыть счет в другом банке.

«Бросание» компании влечет риск включения ее участников и директора в «черный» список ФНС

Блокировка счета влечет будущее возможное включение компании в так называемый «черный список» банков. Открытие счета в банках на компании, включенные в данный список, невозможно. Если компания попала в данный список, то рекомендуется ее добровольно ликвидировать, именно добровольно ликвидировать, а ни в коем случае не бросать во избежание включения участников и директора «брошенной» ФНС. После попадания в «черный» список лицо не сможет занимать позиции учредителя, директора в новых компаниях — ФНС будет выдавать отказ в связи с «недостоверными сведениями об учредителе, директоре».

Блокировка карты физического лица

Если Вам на личную карту поступают денежные средства, то существует определенный риск и вероятность того, что банк может попросить Вас пояснить данные операции.

Факторы риска:

- Регулярность. Регулярные поступления на карту, например, ежемесячно в одно и то же число — рассматриваются как «зарплата» за оказание платных услуг кому-то на договорной основе

- Частота. Хаотичные, но частые поступления на карту — рассматриваются как оказание

- Крупный размер. Крупные (примерно от 400 000 руб.) поступления — рассматривается как содействие в уклонении от уплаты налогов лицом, КОТОРОЕ перечисляет деньги, если это ООО

- внесение крупных сумм наличных (от 200 000 руб.) — рассматривается как легализация преступных доходов

- снятие наличных сразу или в срок 3-5 дней после поступления — рассматривается как «обналичивание»

- использование карты третьим лицом — рассматривается как «обналичивание» (при снятии) или легализация (при внесении)

Совокупность нескольких указанных факторов может дополнительно привлечь внимание банка. Главное, с чем в данном случае борется банк — это незаконная предпринимательская деятельность и как следствие — уклонение от уплаты налогов, т.к., регулярное получение дохода от предпринимательской деятельности влечет необходимость регистрации юридического лица или ИП, а любое иное получение дохода влечет необходимость подачи декларации 3-НДФЛ и дальнейшей уплаты налогов. Также банк борется с легализацией незаконно полученных денежных средств.

Рекомендации:

Сотруднику банка необходимо пояснить происхождение денежных средств и факт того, что Вы не обязаны их декларировать или что эти деньги НЕ являются Вашим доходом — если это так.

В соответствии с ст.217 НК РФ освобождаются от налогообложения, помимо прочего, следующие виды дохода:

- деньги, полученные в результате дарения от третьих лиц (при этом форма сделки может быть устной). Третье лицо может подарить Вам деньги. Отправитель должен подтвердить свое намерение подарить вам деньги без привязки к совершению Вами каких-либо действий

- полученные по наследству (необходимо предъявить свидетельство о смерти). Вы можете стать в том числе наследником наличности, скопленной наследодателем, и вносить ее на свой банковский счет

Не являются доходом:

- денежные средства, полученные в результате возврата займа. Вы могли дать в долг наличными, а получить обратно на банковскую карту. Договоры между физическими лицами на сумму до 10 000 руб. могут заключаться в устной форме. Однако, несоблюдение письменной формы договора в случае, если сумма превышает 10 000 руб. НЕ влечет ее недействительность. Отправитель денег должен также подтвердить, что получал от Вас займ наличными, а сейчас возвращает его

Рекомендуем не вводить банк в заблуждение и если Вы получаете доход — декларировать и платить налоги.

Комментарии: 2

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Клавдия Трескова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

- Сергей

16.05.2021 в 20:55 Является ли прохождение средств через банковскую систему — инфильтрацией доходов, полученных преступным путем? То есть, снимая деньги со своего счета в банке ты получаешь в банке чистые или грязные деньги? Если в каждом банке стоят фильтры преступных денег, то какова величина ячейки, через которую могут просочиться преступные деньги? В одном случае банк запросил у меня документы о происхождении 82 рублей 95 копеек. Обязан ли банк документально гарантировать, что выданные им через кассу деньги (или перечисленные безналичным путем) не имеют преступного происхождения (для предъявления в другой банк).

Ответить ↓ Анна Попович

18.05.2021 в 09:25Уважаемый Сергей, банки обязаны пресекать содействие террористической деятельности и отмыванию доходов. Поэтому банки могут проверить любое подозрительное поступление на ваш счет. Однако дать стопроцентную гарантию того, что деньги не имеют определенного прошлого, никто не может.

Ответить ↓