Возможна ли досрочная уплата налога? Контролирующие органы отвечают однозначно: «Да, возможна», ссылаясь на положения НК РФ. Вместе с тем судебная практика по делам о досрочной уплате налога обширна, а судебные решения отличаются разнообразием. Кроме того, чиновники ФНС утверждают, что право на досрочную уплату налога не является безусловным. Особое внимание налоговые органы уделяют вопросу платы НДФЛ, по которому организация-работодатель является налоговым агентом. Целесообразно ли налогоплательщику исполнять свои обязанности перед государством досрочно и в каких случаях судебные решения принимаются в его пользу, рассмотрим в статье.

- Что говорит закон

- Сроки уплаты

- Можно ли подоходный налог заплатить до выдачи заработной платы?

- Можно ли перечислить заранее страховые взносы?

- Что делать, если заработок не выплачен, а налоги перечислены?

- Досрочно и без проблем?

- Есть ли ответственность за уплату НДФЛ раньше зарплаты

- НДФЛ – особый случай

- Удержание НДФЛ, если не осталось сумм к выплате в зарплату

- См. также:

- Похожие публикации

- Досрочная уплата налогов физическими лицами

- Ндфл 2021 год выплачен раньше дохода что делать

- Главное

- Учтут ли налоговики решение ВС РФ?

- С чего не взимается НДФЛ?

Что говорит закон

Обратимся к Налоговому кодексу. Прежде всего, из положений ст. 45 п. 1 вытекает, что:

- плательщик налога в общем случае обязан уплачивать его самостоятельно;

- плательщик налога обязан соблюдать установленные законом сроки уплаты, но при этом имеет право произвести уплату досрочно.

Следовательно, несмотря на установленные для каждой налоговой выплаты предельные сроки, плательщик может принять решение о досрочной уплате и исполнить его самостоятельно.

Вместе с тем налоговая служба руководствуется правилом, по которому следует в первую очередь подать декларации, содержащие расчетные суммы, и лишь затем производить уплату. «Приблизительная» сумма налога может вызвать подозрения ИФНС в недобросовестности налогоплательщика. Так, из содержания Письма №БС-4-21/5366 от 22-03-18 г., касающегося земельного участка организации, проданного в текущем году, следует, что организация может уплатить земельный налог досрочно, а именно ранее 1 февраля следующего за отчетным года лишь в случае подачи досрочной декларации.

Между тем прямого запрета на уплату налоговых сумм досрочно законодательство не содержит, а ст. 45 НК РФ не связывает досрочную выплату с подачей декларации (расчета) за период.

Сроки уплаты

Ст. 226 НК РФ устанавливает срок оплаты НДФЛ не позднее, чем на следующий день после получения резидентом дохода.

При этом не имеет значения, каким образом выдается оплата труда – через кассу предприятия или кредитную организацию.

Если налог в срок не будет перечислен, со следующего дня начинается просрочка, за каждый просроченный день начисляется пени — расчет пени в онлайн калькуляторе.

Долгое время между налоговиками и хозяйствующими субъектами существовал спор, когда уплачивать налог с депонированной зарплаты.

Налоговики утверждали, что днем получения дохода работником считается день получения денег в банке для выплаты зарплаты сотрудникам предприятия.

Многие суды поддерживали эту позицию.

С 01.01.2016 ст. 226 НК РФ была изменена, и в новой редакции она напрямую связывает обязанность агента выплачивать подоходный налог с днем получения плательщиком дохода, а не с днем получения средств предприятием на данные цели.

Это означает, что в случае, если сотрудник вовремя не получил деньги через кассу, и сумма переведена на депонент, налог нужно платить на следующий день после физической выдачи зарплаты.

С 1 января 2021 года изменился администратор по уплате взносов.

До этой даты на пенсионные взносы и взносы ОМС уплачивались в ПФР, а взносы по социальному страхованию – в ФСС.

Теперь почти все взносы уплачиваются в ИФНС, туда же сдается отчетность.

В ФСС нужно перечислять только один вид взносов – за травматизм.

Несмотря на такие существенные изменения в администрировании уплаты взносов на фонд оплаты труда, сроки перечисления этих платежей не изменились.

Начисленные на зарплату взносы перечисляются не позднее 15-го числа месяца, следующего за расчетным. Если дата выплаты совпадает с праздничным или выходным днем, то срок переносится на ближайший рабочий день.

Можно ли подоходный налог заплатить до выдачи заработной платы?

В соответствие с пп. 2 п. 1.1 ст. 223 НК РФ датой фактической выплаты дохода считается последний день месяца, за который была начислена зарплата. В этой день производиться исчисление подоходного налога.

Поэтому выплачивать НДФЛ заранее (например, с аванса), а также раньше выплаты зарплаты не следует.

Это грозит работодателю возможными штрафами, так как платеж за конкретный месяц засчитан не будет.

Можно ли перечислить заранее страховые взносы?

П. 1 ст. 45 НК разрешает уплату налогов раньше дня выплаты зарплаты. П. 9 этой же статьи уточняет, что это правило справедливо и для взносов.

Другое дело, что заранее точно рассчитать базу для исчисления взносов определить практически не возможно, и экономически это не очень целесообразно.

Но в реальной жизни бывают случаи, когда предприятию выгодно уплатить страховые суммы заранее до выплаты заработной платы.

Например, при получении кредита банки иногда требуют в качестве подтверждения надежности заемщика определенные суммы отчислений в бюджет.

Что делать, если заработок не выплачен, а налоги перечислены?

В случае если подоходный налог уплачен раньше установленного законом срока, зачтен он не будет.

Что за это грозит работодателю?

Штрафные санкции и пени именно на этот платеж начислены не будут, так как формально нарушения нет.

Но, если экономический субъект не уплатит в установленный срок НДФЛ, то штрафных санкций в размере 20% недоимки не избежать.

Поэтому предприятию следует уплатить налог повторно, а уплаченную сумму истребовать к возврату как ошибочно уплаченную.

Чем грозит работодателю более раннее перечисление страховых платежей? В случае с взносами таких последствий, как в отношении НДФЛ, не возникнет.

Срок уплаты страховых отчислений не привязан ко дню получения дохода, поэтому плательщик вправе перечислить их раньше.

В случае, если взносы уплачены до того, как выдана заработная плата, фактическая база может отличаться от предварительной, как в сторону уменьшения, так и в сторону увеличения.

Если итоговая база меньше, чем работодатель исчислил ранее, то сумма переплаты пойдет в зачет следующих периодов, либо можно написать заявление о возврате сумм.

Если итоговая сумма зарплаты выше, чем предприятие уплатило заранее, то стоит сделать корректировочный расчет и доплатить недостающую сумму в установленный срок.

Досрочно и без проблем?

Налогоплательщик реализовал свое право о досрочной уплате налога и был подвергнут санкциям со стороны налоговой службы – абсурдная, на первый взгляд, ситуация. Она была рассмотрена несколькими судебными инстанциями, прежде чем было принято окончательное решение в пользу налогоплательщика.

Она заключалась в следующем:

- Предприниматель, работающий на УСН, уплатил налог за 2 квартала авансом, без предоставления декларации, сроки подачи которой еще не наступили. Налогоплательщик аргументировал свои действия тем, что сумма налога была ему известна на основании исчисленной налоговой базы.

- Платежи были зафиксированы и проведены, но затем лицензия банка была признана недействующей. ФНС усмотрела в действиях предпринимателя противоречия с законом и потребовала уплатить налог повторно, поскольку деньги в бюджет не поступили.

- В череде судебных разбирательств и решений, принимаемых то в пользу ФНС, то в пользу налогоплательщика, поставил точку Верховный суд. Он указал на право уплаты налога досрочно (ст. 45 НК РФ). Важным аргументом послужил тот факт, что у ИП имелся только один счет в указанном банке.

Важно! Уплачивая налог досрочно, важно отследить, поступили ли деньги в бюджет по факту. В противном случае возможны споры с ФНС и требования повторной уплаты налога.

Как видно из приведенной информации, на практике суды в большинстве случаев руководствуются НК РФ и интересами налогоплательщика. Если возник спор с ИФНС, существует высокая вероятность выиграть его в судебном порядке.

Есть ли ответственность за уплату НДФЛ раньше зарплаты

В случае перечисления НДФЛ до срока выдачи зарплаты инспекторы могут посчитать НДФЛ неуплаченным, а перечисленные работодателем в бюджет средства – ошибочным платежом. Причем работодателю могут отказать в зачете данного ошибочного платежа в счет его задолженности по НДФЛ.

В такой ситуации работодателю придется заново перечислять в бюджет подоходный налог, уплачивать пени и штрафные санкции за просрочку платежа.

В судебной практике были прецеденты, когда работодателям удавалось доказать свою правоту и что перечисленный авансом подоходный налог выплачен ими не из собственных денег, а из средств работников. Если работодатель готов судиться с ФНС, то он может перечислить НДФЛ заранее. Но чтобы избегать спорных ситуаций, стоит перечислять налог только после его удержания из зарплаты сотрудников.

Это важно знать: 50 лет трудового стажа: какие льготы

Таким образом, обязанность по перечислению подоходного налога в бюджет возникает у работодателя как налогового агента только после фактического удержания НДФЛ из средств, которые подлежат к выплате налогоплательщиком. Поэтому, согласно позиции ФНС, работодатель, который уплатил НДФЛ до момента выдачи зарплаты, должен заплатить налог повторно несмотря на то, что фактически образуется переплата. За досрочное перечисление подоходного налога работодателя могут привлечь к ответственности в виде штрафов и пени.

Дорогие читатели, каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

Или на сайте. Это быстро и бесплатно!

НДФЛ – особый случай

Наибольшие споры, в том числе и судебного характера, возникают в отношении налога на доходы. В большинстве случаев его уплачивает за работников налоговый агент – организация, где те трудятся. Досрочная уплата может иметь место, если на расчетном счете работодателя есть свободные средства, а срок НДФЛ еще не наступил. Благое дело досрочного пополнения бюджета может обернуться серьезными последствиями в связи с тем, что ФНС жестко контролирует сроки выплаты заработной платы (иных выплат, облагаемых НДФЛ) и связанные с ними сроки выплат налога.

Так, согласно ст. 226 (6) НК РФ, при выдаче зарплаты из кассы либо перечислении суммы на карту налог с этих сумм должен быть уплачен не позднее следующего дня, по больничным листам срок – не позднее конца месяца и т.д. Удержание НДФЛ (и его исчисление) производится организацией за счет средств плательщика налога, т.е. работника, в момент фактического получения дохода (ст. 223 НК РФ, п. 1,2).

Досрочная уплата НДФЛ, по мнению фискальных органов, невозможна, поскольку согласно п.4 ст. 226 организация обязана исчислить налог из доходов налогоплательщика, а не за счет собственных средств.

Организации же ссылаются на возможность досрочной уплаты налога и на свое право, как налогового агента, реализовать эту возможность.

На практике досрочная уплата НДФЛ чаще всего выражается в излишне уплаченной сумме налога, которую организация самостоятельно зачитывает на следующий период и затем уплачивает меньшую сумму. Такие действия ведут к начислению пеней и штрафов, а недоплату следует внести повторно.

Позиция содержится в Письмах ФНС №СА-4-9/81160 от 05-05-16, №03-04-06/43711 от 01-09-14 г. и ряде других аналогичных, опубликованных раньше.

Большинство судебных решений, тем не менее, принимаются в пользу налогоплательщика. Так, еще в 2021 году в постановлении ФАС МО №Ф05-5279/2015 от 28-07-16 г. говорится о возможности досрочной уплаты НДФЛ агентом. Отмечается, что уплата сумм налога на доходы компенсируется последующим удержанием ее с работников, значит, может считаться уплатой за счет средств налогового агента.

Важная информация опубликована Верховным судом. Из определения №305-КГ17-15396 ВС от 21-12-17 г. следует, что переплата НДФЛ в бюджет не нарушает законодательство. Излишние суммы организация может считать досрочно оплаченными и засчитать в платежи за любой последующий месяц.

Указанный вопрос является предметом многолетних споров между ФНС и организациями, следует ожидать их и в дальнейшем. Однако у налоговых агентов появился дополнительный аргумент в споре с фискальными органами.

Удержание НДФЛ, если не осталось сумм к выплате в зарплату

Если по сотруднику не осталось сумм к выплате в зарплату, так как за первую половину месяца ему был выплачен аванс, а всю вторую половину месяца сотрудник отсутствовал, например, болел или был в отпуске, то НДФЛ с него не удерживается, возникает разница между исчисленным и удержанным налогом. Что делать в этом случае – смотрите в нашей публикации.

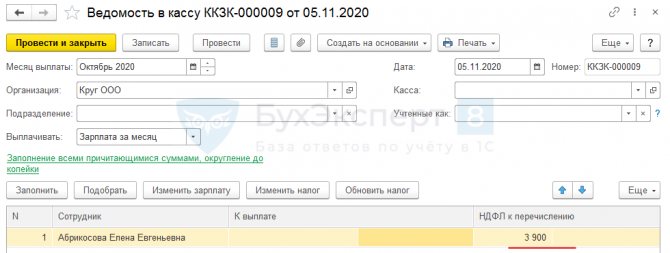

В этом случае при выплате зарплаты сотрудник не попадает в Ведомость…. Из-за этого НДФЛ не удерживается, хотя сотруднику начислено за месяц, например, 30 000 руб., а выплачено в аванс за минусом НДФЛ – 26 100 руб.:

- 30 000 (доход) – 3 900 (НДФЛ) = 26 100 руб.

Если следовать НК РФ, то НДФЛ будет удержан в ближайшую выплату. Однако при большом ФОТ это может рассматриваться как способ ухода от налогов.

Поэтому в ЗУП 3 для регистрации удержания НДФЛ, если вся сумма была выплачена в аванс, следует создать «техническую» Ведомость…. Вручную по кнопке Подобрать добавить сотрудника в документ. Сумма НДФЛ подтянется автоматически:

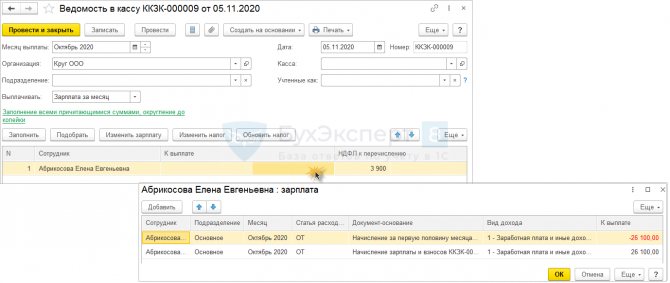

Для корректного заполнения 130 строки в 6-НДФЛ в колонке К выплате автоматически загрузиться сумма ранее выплаченного аванса с минусом (в колонке Документ основание – Начисление за первую половину месяца) и точно такая же сумма с плюсом по начисленной зарплате (в колонке Документ основание — документ Начисление зарплаты и взносов):

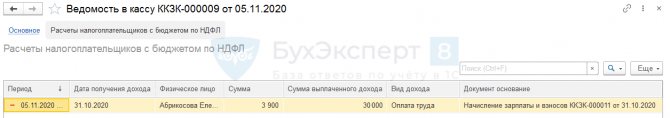

Тогда в регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ (e1cib/list/РегистрНакопления.РасчетыНалогоплательщиковСБюджетомПоНДФЛ) попадет сумма удержанного НДФЛ – 3 900 руб. и выплаченного дохода – 30 000 руб.

В 6-НДФЛ в Разделе 2 отразятся точно такие же данные

См. также:

- Заполнение 6-НДФЛ в 1С 8.3 ЗУП

- Заполнение 6-НДФЛ и 2-НДФЛ в 1С на примерах

- Перерасчеты в отчетности по НДФЛ

- Как проверить заполнение 6-НДФЛ

- Сведения о невозможности удержания НДФЛ

- Как найти разницу сумм в 6-НДФЛ и РСВ

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Как зарегистрировать удержанный НДФЛ, если весь доход был выплачен сотруднику в аванс, и к выплате в зарплату сумм не осталось? Для регистрации удержанного НДФЛ в этом случае необходимо вручную по…

- НДФЛ по сотрудникам, у которых не осталось сумм к выплате. Добрый день. ЗУП КОРП 3.1.7.87 У нас получилась такая ситуация…

- Как зафиксировать удержанный и перечисленный НДФЛ, если по сотруднику ничего не осталось к выплате из-за удержания? У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую…

- В ведомости при печати «Реестра перечисленных сумм по НДФЛ» помимо сумм налога из текущего документа выводятся данные за предыдущие периоды …

Досрочная уплата налогов физическими лицами

Парадоксальная ситуация сложилась в вопросе досрочной уплаты налогов гражданами:

- С одной стороны, действует уже упоминаемая выше ст. 45 НК РФ, по которой они уплачивать налоги досрочно имеют полное право.

- С другой, ст. 409 (2), 397 (4), 363 (3) НК РФ позволяют уплату физическому лицу налога на имущество, а также земельного и транспортного только на основании налогового уведомления.

Сложившаяся правовая коллизия может быть вскоре устранена введением понятия «налоговых взносов», т.е. возможностью авансовых платежей по налогам для граждан. Соответствующий законопроект уже направлен Правительством в Госдуму.

Ндфл 2021 год выплачен раньше дохода что делать

В отношении НДФЛ с отпускных и больничных установлен особый срок оплаты – последний день месяца, в котором состоялось перечисление таких доходов. Напомним, что отпускные по требованиям Трудового кодекса перечисляются не позднее чем за 3 дня до начала отдыха сотрудника.

Это важно знать: Выплата премии по Трудовому кодексу

Это значит, что, например, если сотрудник идет в отпуск с 17.10.2019 по 08.11.2018, то отпускные ему нужно перечислить с учетом выходных до 13.10.2018, а НДФЛ до 31.10.2019.

Важно С больничными ситуация другая.

Госдума приняла законопроект, продлевающий срок перехода на онлайн-ККТ для некоторых

Главное

- Право на досрочную уплату налога закреплено в ст. 45 п. 1 Налогового кодекса.

- Несмотря на сложившуюся практику уплаты налога после подачи декларации (расчета), законодательство таких жестких рамок налогоплательщику не ставит.

- По вопросу досрочной уплаты НДФЛ сохранились противоречия между позицией ИФНС и налогоплательщика. Возникший спор решается в суде, чаще всего в пользу последнего. Законодательством предполагается предоставить возможность досрочных платежей по налогам и физическим лицам в ближайшем будущем.

Учтут ли налоговики решение ВС РФ?

Конечно, налоговый орган, как обычно, не согласился учесть такую переплату. Объяснение было приведено своеобразное – налоговый орган сослался на особенности ведения лицевого счета по НДФЛ. Поскольку лицевой счет по этому налогу не содержит данные о начислении налога, в нем отражаются только суммы перечисленного налога, он не формирует сведения об их сопоставлении, то есть о переплате. Кроме того, налоговый орган ведет лицевой счет по НДФЛ строго в рамках каждого из налоговых периодов, завершение которых оформляется специальной операцией, закрывающей счет за год.

Это важно знать: Подъемные после армии при устройстве на работу

Разумеется, суд признал это трудностями налоговиков, которые не должны влиять на исполнение обязанностей налогового агента. Он указал, что ведение лицевых счетов не предусмотрено НК РФ, они являются формой внутреннего контроля налоговых органов за исчислением и уплатой налогов, в связи с чем не могут порождать каких-либо дополнительных обязанностей налоговых агентов и налогоплательщиков.

На основании ст. 24, 44, 45 и 78 НК РФ суд решил, что налоговый агент вправе зачесть суммы излишне уплаченного НДФЛ в счет предстоящих платежей по данному налогу (или иным федеральным налогам, поскольку в силу ст. 13 НК РФ он также является федеральным налогом), а также погашения недоимки по НДФЛ. При этом не имеет значения, что в платежных поручениях по перечислению НДФЛ в предыдущем периоде указывались определенные месяцы, за которые налог перечислялся (например, за декабрь такого-то года). Возникшая за эти определенные месяцы переплата может быть зачтена за любой последующий месяц.

Не принял суд во внимание и слова налогового органа о том, что перечисление НДФЛ в бюджет раньше удержания у налогоплательщика свидетельствует об уплате налога за счет собственных средств налогового агента, не основано на нормах законодательства о налогах и сборах. Кроме того, доказательств перечисления налога за счет собственных средств чиновники не привели.

Примечателен вывод суда: толкование действующего налогового законодательства, которое применяют налоговики, не отвечает принципу справедливости, поскольку приводит к тому, что налоговые агенты, допустившие перечисление в бюджет сумм НДФЛ ранее момента выплаты дохода, ставятся в невыгодное положение по сравнению с иными налоговыми агентами и налогоплательщиками, которые перечислили налог в большем объеме в установленный срок: при фактическом наличии переплаты они лишаются права учитывать ранее уплаченные суммы при исполнении обязанности по перечислению налога и привлекаются к налоговой ответственности.

Уплата НДФЛ за счет налогового агента будет иметь место, когда НДФЛ уплачивается налоговым агентом не «за налогоплательщика», а «вместо налогоплательщика», то есть при выплате дохода НДФЛ исчисляется и перечислялся в бюджет, но не удерживается налоговым агентом из дохода налогоплательщика.

Организация – дисциплинированный налоговый агент – уплату НФДЛ за счет собственных средств не производила, перечисляя этот налог заблаговременно, а в последующем при выплате дохода налогоплательщику всегда удерживала исчисленный НДФЛ из данного дохода.

То есть расходы на уплату НДФЛ в спорном периоде всегда нес налогоплательщик. В результате задолженность как у налогоплательщика, так и у налогового агента не возникала.

Итак, налоговые агенты по НДФЛ, у которых случается переплата по этому налогу, получили весомый аргумент в свою пользу.

Конечно, не стоит ожидать, что его станут учитывать налоговики, свою позицию в данном случае они так просто не изменят. Но организации и предприниматели, которые готовы отстаивать свою позицию в суде, будут иметь там гораздо больше шансов на успех.

С чего не взимается НДФЛ?

В соответствии со ст. 217 НК, существует 83 вида доходов, необлагаемых подоходным налогом. В их числе:

- пособие беременным, выплаты на ребенка и иная госпомощь;

- пенсии;

- алименты;

- доход от дарения недвижимости и ТС между близкими родственниками;

- наследство;

- доходы от продажи овощей и фруктов, выращенных дома без привлечения наемного труда;

- стипендии;

- доходы, полученные в качестве возмещения судебных расходов;

- субсидии и прочие.

Как-либо оформлять освобождение не нужно, все это происходит автоматически, без вашего участия – налоговая просто ничего не начисляет на эти доходы.