- Сущность чистых активов и уставного капитала компании

- Чистые активы: для чего нужно рассчитывать и где сообщать

- Почему чистые активы должны быть больше уставного капитала?

- Расчет чистых активов: формула

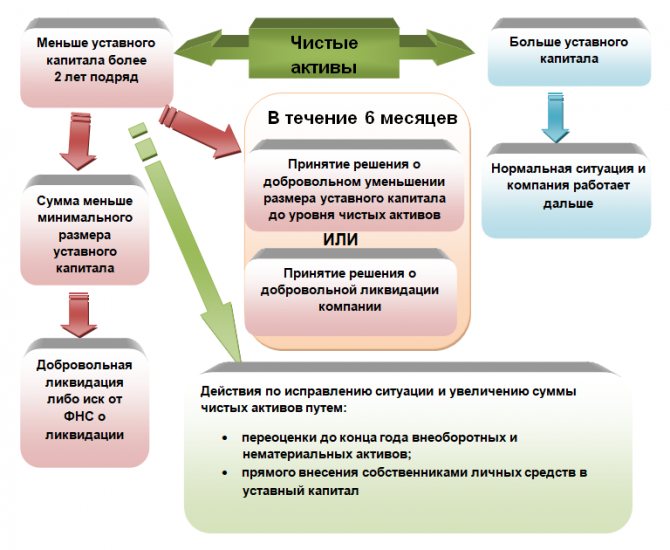

- Последствия для ООО и АО, когда ЧА меньше УК

- Оцените чистые активы

- Ближайшие бесплатные вебинары

- Уменьшение УК как способ исправления ситуации

- Способы увеличения ЧА

- Итоги

- Как поступать, если стоимость чистых активов меньше уставного капитала

Сущность чистых активов и уставного капитала компании

Согласно п. 4 приказа Минфина РФ «Об утверждении Порядка определения стоимости чистых активов» от 28.08.2014 № 84н под чистыми активами (ЧА) подразумевается разница между активами и обязательствами. К активам не относится задолженность по взносам участников в уставный капитал (УК), а к обязательствам не относятся доходы будущих периодов при принятии государственной помощи или при бесплатном поступлении имущества. Также в установлении стоимости ЧА не используют активы или обязательства, отображаемые на забалансовых счетах бухучета.

При исчислении размера ЧА разность между активами и обязательствами показывает, какие средства будет иметь компания, если она погасит абсолютно все обязательства по отношению к третьим лицам. Чем больше значение ЧА, тем выше уровень финансовой устойчивости фирмы, поскольку она ведет свою деятельность в основном за счет собственных, а не вовлеченных чужих средств.

Подробную информацию смотрите в материале «Что относится к чистым активам и как их рассчитать?».

Уставный капитал организации — это средства, переданные основателями компании в виде имущества, ценных бумаг, имущественных прав, денежных средств и др. Для каждой организационно-правовой формы хозяйствующего субъекта существует минимальный размер УК, закрепленный на законодательном уровне. Конкретный размер УК отражается в учредительной документации при создании и регистрации хозяйствующего субъекта.

Об уставном капитале ООО мы рассказывали здесь.

Чистые активы: для чего нужно рассчитывать и где сообщать

Существует далеко не одно определение данному понятию.

Читайте также: Декларация о принадлежности к субъектам малого предпринимательства

Чистые активы — это сумма, которая останется в распоряжении компании, если она вдруг единовременно погасит все свои обязательства.

Чистые активы — это реальная стоимость имеющегося у общества имущества, ежегодно определяемая за вычетом его долгов. То есть смысл от этого не меняется и проще говоря, чистый актив — это актив, которым организация может свободно распоряжаться, так как он не связан никаким встречным обязательством.

Чистые активы — это разность между величиной принимаемых к расчету активов организации и величиной принимаемых к расчету обязательств организации. Объекты бухгалтерского учета, учитываемые организацией на забалансовых счетах, при определении стоимости чистых активов к расчету не принимаются (Порядок определения стоимости ЧА).

Величина чистых активов интересует и инвесторов, и потенциальных кредиторов, и заемщиков, и государственные органы, и самих собственников. Последние, например, должны следить за состоянием чистых активов, чтобы, во-первых, знать о возможности выплаты дивидендов, а во-вторых, предпринять вовремя соответствующие меры, чтобы не быть ликвидированными в судебном порядке.

До 1 января 2012 года информация о чистых активах отражалась на информационном ресурсе ЕГРЮЛ, а в 2013 года открыт аналогичный по своим функциям ресурс ЕФРСЮЛ. Изменения связаны с вступлением в силу ФЗ от 18 июля 2011 г. N 228-ФЗ. Данный закон обязал помимо открытых акционерных обществ еще и общества с ограниченной ответственностью заполнять раздел о состоянии чистых активов в отчетности.

Информацию о чистых активах можно увидеть только в промежуточных и годовых отчетах. В годовом отчете – в форме об изменении капитала, в промежуточном – в дополнительной информации, сопутствующей бухгалтерской отчетности. При этом если стоимость чистых активов общества окажется меньше его уставного капитала, в годовом отчете необходимо не только изложить результаты анализа причин и факторов, которые привели к такому уменьшению, но и перечислить меры по приведению стоимости чистых активов общества в соответствие с размером его уставного капитала.

Почему чистые активы должны быть больше уставного капитала?

В бизнесе, чтобы говорить о хорошем финансовом положении компании, ее чистые активы должны быть больше уставного капитала. Это показатель того, что компания не только не потратила первоначальные средства, переданные ей в качестве вкладов в уставный капитал, но и смогла их приумножить.

Ситуация, когда чистые активы меньше, чем уставный капитал, может быть лишь в самом начале функционирования предприятия. В последующем при эффективном развитии деятельности накопленных собственных средств должно быть больше внесенных учредителями, и тогда компания будет считаться инвестиционно привлекательной и надежной.

Как правильно рассчитать величину чистых активов по балансу, читайте в статье «Порядок расчета чистых активов по балансу — формула 2020-2021».

Расчет чистых активов: формула

Рассчитываются они исходя из требований, изложенных в Порядке расчета чистых активов (Приказ Минфина России от 28 августа 2014 г. N 84н). Для организаций, осуществляющих отдельные специфические виды деятельности, особенности расчета стоимости чистых активов установлены специальными нормативными актами.

Как считать. Чистые активы = Активы — Пассивы

При этом из состава учитываемых оборотных активов исключают сумму НДС по приобретенным ценностям, безнадежной дебиторской задолженности и расходов будущих периодов, из состава внеоборотных активов — величину отложенных налоговых активов, из состава краткосрочных обязательств — доходы будущих периодов в части стоимости безвозмездно полученных основных средств.

Формула расчета чистых активов по бухгалтерскому балансу. Чистые активы = (стр.1600-ЗУ)-(стр.1400+стр.1500-ДБП)

ЗУ – задолженность учредителей по взносам в уставный капитал (в Балансе отдельно не выделяется и отражается в составе краткосрочной дебиторской задолженности); ДБП – доходы будущих периодов, признанных организацией в связи с получением государственной помощи, а также в связи с безвозмездным получением имущества.

Последствия для ООО и АО, когда ЧА меньше УК

Согласно ст. 30 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ, если по прошествии финансового года оказалось, что чистые активы ООО меньше уставного капитала, компания обязана либо снизить уставный капитал, либо провести процедуру ликвидации. При этом анализируемый год должен быть третьим или последующим после годов, в которых наблюдалась такая ситуация. Решение о проведении того или иного мероприятия принимается в течение 6 месяцев после завершения текущего года.

Читайте также: Что тако НДС? Условия получения вычета входного НДС в 2021 году

Такое же решение утверждается и в отношении акционерных обществ, о чем указано в п. 6 ст. 35 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ. Кроме того, согласно п. 7 ст. 35 этого закона, если в течение анализируемого года (по отчетности за 3, 6 и 9 месяцев) наблюдается подобная ситуация, акционерное общество должно опубликовать в СМИ уведомление о понижении стоимости ЧА.

Ликвидация организаций, у которых в течение 2 лет и более ЧА были меньше УК, проводится в принудительном порядке, о чем указано в п. 11 ст. 7 закона «О налоговых органах» от 21.03.1991 № 943-I. В соответствии с данным нормативным актом налоговики имеют право выдвигать судебные исковые требования о ликвидации предприятия любой формы хозяйствования по законодательно установленным основаниям.

ВАЖНО! В годовой отчет ООО обязательно включите раздел о состоянии ЧА. Для этого укажите сведения о динамике изменений размера ЧА за 3 последних завершенных финансовых года, а также о сравнении их с УК. Если размер ЧА меньше УК, надо указать причины и факторы, приведшие к такой ситуации, и перечень мер для ее исправления.

Если стоимость чистых активов по окончании 2021 года окажется ниже размера уставного капитала, то последствия будут менее болезненными. Данные изменения связаны с распространением коронавируса и вступили в силу 7 апреля 2021 г. (Федеральный закон от 07.04.2020 № 115-ФЗ).

Внимание! Предупреждение от «КонсультантПлюс»:Снижение стоимости чистых активов АО и ООО Если стоимость чистых активов общества по окончании 2021 года окажется ниже размера его уставного капитала не придется: … Все подробности см. в К+.

Оцените чистые активы

«Чистые активы» — это не просто термин из экономической теории. Рассчитав этот показатель, можно оценить «здоровье» фирмы, узнать о ее финансовой устойчивости, обосновать возможность выплаты дивидендов. А иногда от величины чистых активов зависит и само существование компании.

Л. Изотова Чистые активы фирмы — это фактически ее собственный капитал. То есть активы, свободные от всех долговых обязательств. Так что чем их больше, тем эффективнее работа компании.

Акционерные общества (закрытые и открытые) и общества с ограниченной ответственностью обязаны следить за величиной чистых активов. Ведь если этот показатель станет меньше уставного капитала, то придется «уставник» уменьшать, а о выплате дивидендов можно будет на время забыть (ст. 35, 43 Закона от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах», ст. 20, 29 Закона от 8 февраля 1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью»). Тем компаниям, у которых в результате пересчета уставной капитал окажется меньше допустимого минимума (в настоящее время для ООО и ЗАО — 10 000 рублей, для ОАО — 100 000 рублей), вообще придется ликвидироваться.

Такое требование законодателей вполне объяснимо. Ведь предпринимательская деятельность должна быть направлена на «систематическое получение прибыли» (п. 1 ст. 2 ГК). Поэтому с течением времени собственный капитал компании должен расти. А если он уменьшается, более того становится меньше первоначально вложенных средств, то это означает финансовую неустойчивость общества. Можно сделать неутешительный вывод, что фирма тратит больше, чем зарабатывает.

В таких условиях собственники обязаны либо принять срочные меры по исправлению ситуации, либо ликвидировать фирму. Иначе компанию могут закрыть по решению суда. Подобные ситуации встречаются и в арбитражной практике (постановления ФАС Восточно-Сибирского округа от 19 ноября 2002 г. № А74-4154/01-К2-Ф02-3401/02-С2, ФАС Дальневосточного округа от 25 июля 2006 г. № Ф03-А73/06-1/2138). Так что показатель чистых активов имеет немаловажное значение и следить за его динамикой жизненно необходимо для любой компании. Разберемся, как его рассчитать.

Формула для всех одна

Чистые активы несложно вычислить с помощью данных из бухгалтерского баланса. Для этого из суммы активов вычитают сумму пассивов. Правда, в расчете участвуют не все показатели баланса. Так, из состава активов надо исключить стоимость собственных акций, выкупленных у акционеров, и задолженность учредителей по взносам в уставный капитал. А в составе пассивов не учитывают капитал и резервы (раздел III) и доходы будущих периодов (код 640 раздела V). Все данные следует брать из последнего утвержденного в установленном порядке бухгалтерского баланса общества.

Такой порядок расчета принят для акционерных обществ (приказ Минфина от 29 января 2003 г. № 10н, ФКЦБ № 03-6/пз). Нормативного документа для расчета чистых активов обществ с ограниченной ответственностью нет. Специалисты главного финансового ведомства считают, что ООО могут пользоваться правилами, разработанными для АО (письмо Минфина от 26 января 2007 г. № 03-03-06/1/39). Аналогичных выводов придерживаются и арбитры (постановление ФАС Уральского округа от 18 апреля 2006 г. № Ф09-2886/06-С5).

Величину чистых активов необязательно рассчитывать самостоятельно. Ее значение можно посмотреть в справке к форме № 3 «Отчет об изменениях капитала» (приказ Минфина от 22 июля 2003 г. № 67н).

Узнав нужную цифру, ее остается лишь сравнить с величиной уставного капитала (код 410 раздела III бухгалтерского баланса). А что если вывод будет не в пользу фирмы? Есть ли какие-нибудь способы увеличения стоимости чистых активов?

Читайте также: Онлайн-кассы для вендинга – кассы для вендинговых аппаратов в 2021 году

Работать надо лучше

Внимательно изучив порядок расчета чистых активов, можно сделать вывод, что для решения проблемы надо увеличивать активы фирмы и снижать показатели IV и V разделов пассива, то есть сокращать величину долгосрочных и краткосрочных обязательств. Как этого добиться? Например, за счет управления дебиторской и кредиторской задолженностью, повышения эффективности работы компании, анализа рентабельности и ценовой политики, планирования затрат. Однако если решение нужно незамедлительно, то такие «правильные» методы не подойдут. Ведь они рассчитаны на перспективу.

Быть может просто взять заем или кредит? Нет. К сожалению, заемные средства или банковский кредит увеличить чистые активы не помогут. Дело в том, что, например, при учете кредита бухгалтер делает запись по дебету счета 51 и кредиту счета 66 «Расчеты по краткосрочным кредитам и займам». Тем самым на полученную сумму будет увеличена и активная, и пассивная части баланса. А величина чистых активов останется прежней.

Но все-таки, способы увеличить собственный капитал у фирмы есть. Можно, например, провести переоценку стоимости имущества компании, привлечь дополнительные инвестиции, объединиться с другой фирмой. Рассмотрим каждый из этих методов.

Оценим имущество

Переоценка основных средств не дает реального роста капитала. Она только улучшает результаты «на бумаге». Переоценивать имущество фирма может один раз в год. Результаты надо отражать в балансе на начало отчетного периода, то есть на 1 января (п. 15 ПБУ 6/01, утв. приказом Минфина от 30 марта 2001 г. № 26н).

По правилам бухгалтерского учета сумма дооценки стоимости имущества будет учтена по дебету счета 01 «Основные средства» и кредиту счета 83 «Добавочный капитал». Но показатели капитала не участвуют в расчете чистых активов. Следовательно, их стоимость увеличится, и мы решим поставленную задачу.

Кстати, результаты переоценки основных средств не надо включать в состав доходов при расчете налога на прибыль (п. 1 ст. 257 НК).

Попросим помощи

Еще один возможный вариант для увеличения активов — получить безвозмездную помощь. Лучше, если на выручку придут учредители или акционеры. Ведь подобные подарки только в том случае будут исключены из базы для расчета налога на прибыль, если даритель владеет более 50 процентами уставного капитала (подп. 11 п. 1 ст. 251 НК). В противном случае придется учитывать, что пассив баланса увеличится на 24 процента (ставка налога на прибыль) от рыночной оценки стоимости безвозмездного вклада.

Итак, получив бесплатное имущество, его отражают по дебету счетов учета актива. Например, 01 «Основные средства» или 10 «Материалы», или 51 «Расчетный счет». И по кредиту счета 98 «Доходы будущих периодов» субсчет 2 «Безвозмездные поступления». Как известно, «доходы будущих периодов» не учитывают при подсчете чистых активов, а, значит, он не уменьшит сумму выросшего актива.

Реорганизуем фирму

Реорганизация — вероятно, наиболее сложный способ из предложенных выше. Но иногда он может оказаться самым действенным. Например, при работе группы компаний, слив две фирмы, можно в результате значительно увеличить величину активной части баланса. Тем самым добиться улучшения показателя чистых активов. Причем скорее всего налоговых последствий не будет. Ведь при реорганизации «не учитываются в составе доходов стоимость имущества, имущественных и неимущественных прав, получаемых в порядке правопреемства» (п. 3 ст. 251 НК). Однако не надо забывать и про обязательства. Их тоже придется объединять. Так что прежде, чем решаться на слияние, надо оценить не только активы, но и кредиторскую задолженность, займы и кредиты предстоящего «союзника».

Ближайшие бесплатные вебинары

- 23.08.2021

Дробление бизнеса 2021: законность, ошибки, ответственность - 25.08.2021

Пять способов взыскать долг: все о дебиторской задолженности - 26.08.2021

Обзор самых важных налоговых споров-2021. На что обратить внимание

Уменьшение УК как способ исправления ситуации

До вынесения решения о прекращении деятельности хозяйствующему субъекту необходимо провести мероприятия, направленные на исправление создавшегося положения. В соответствии со ст. 90 ГК РФ, если размер чистых активов меньше уставного капитала, нужно сравнять их величины, для чего можно уменьшить УК.

Эту операцию можно провести только в том случае, если новый размер УК будет не меньше законного минимума. Если же размер ЧА уже меньше минимально допустимой величины УК, то сравнять их суммы путем уменьшения размера УК невозможно. В такой ситуации ФНС может подать судебный иск о том, чтобы ликвидировать компанию. Но если организация выплачивает зарплату, перечисляет платежи в бюджет, рассчитывается с контрагентами и в целом имеет хорошую репутацию, суды, как правило, отклоняют иски по вопросам ликвидации.

О порядке уменьшения уставного капитала читайте здесь.

Способы увеличения ЧА

Можно не уменьшать УК, а увеличивать ЧА. Произвести данную процедуру можно одним из 2 методов:

- Осуществить переоценку нематериальных активов и основных средств, причем сделать это необходимо до окончания финансового года. При такой процедуре первоначальная стоимость объектов приводится в соответствие с их рыночной стоимостью, а кроме того, пересчитывается сумма исчисленной амортизации.

ВАЖНО! Осуществлять данную процедуру необходимо и в последующем. Проводить ее должен независимый эксперт, не имеющий заинтересованности в увеличении стоимости объектов.

- Повысить размер активов за счет внесения учредителями денежных средств или имущества для непосредственного увеличения ЧА. В этом случае они будут отнесены к прочим доходам, что повлечет за собой увеличение размера нераспределенной прибыли и, в конечном счете, повышению размера ЧА.

ВНИМАНИЕ! Данные поступления не учитываются при определении налогооблагаемой базы по налогу на прибыль на основании подп. 3.4 п. 1 ст. 251 НК РФ.

Более подробно о методах снижения уставного капитала или увеличения чистых активов читайте в статье «Каковы последствия отрицательных чистых активов?».

Итоги

Если чистые активы оказались меньше уставного капитала, и эта позиция удерживается на протяжении 2 лет и более, возможно наступление негативного события — налоговые органы могут подать судебный иск о ликвидации компании. Чтобы этого избежать, следует либо уменьшить уставный капитал, либо увеличить чистые активы.

Источники:

- Налоговый кодекс РФ

- приказ Минфина РФ «Об утверждении Порядка определения стоимости чистых активов» от 28.08.2014 № 84н

- закон «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ

- закон «Об акционерных обществах» от 26.12.1995 № 208-ФЗ

- закон «О налоговых органах» от 21.03.1991 № 943-I

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как поступать, если стоимость чистых активов меньше уставного капитала

Образование у компании чистых активов с отрицательным значением влечет следующую проблему: если в течение 2 лет подряд величина таких активов продолжит оставаться в минусе, компания подлежит ликвидации.

Читайте также: Унифицированная форма КС-6а образец (журнал учета выполненных работ)

Причем от компании при этом уже ничего зависеть не будет, и ликвидацию проведут в принудительном порядке. Основания для таких действий содержатся в п. 11 ст. 7 ФЗ «О налоговых органах РФ» от 21.03.1991 № 943-I. Согласно ему налоговики вправе инициировать через суд ликвидацию юридического лица, если его коммерческая деятельность привела к отрицательным результатам. Организационно-правовая форма компании не может повлиять на решение налоговиков.

Важно! До истечения 2-летнего периода у организации есть возможность предпринять профилактические меры и тем самым избежать негативного сценария. Как только чистые активы сожмутся до величины меньшей, чем капитал, обозначенный в уставе, собственникам надо либо увеличить суммарный объем активов, либо снизить величину уставного капитала, либо ликвидироваться. Принять решение собственники должны в течение 1-го полугодия года, следующего за отчетным. Эти нормы закреплены в п. 4 ст. 90 ГК РФ для ООО и п. 6 ст. 35 ФЗ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ для АО.

Снижение размера уставного капитала обязательно должно сопровождаться уведомлением об этом событии кредиторов. Кроме того, компании дается 3 дня, чтобы сообщить о событии в налоговый орган.

Если уставный капитал находится на минимуме, а чистые активы — в минусе, возникает реальная угроза ликвидации. Инициатива при этом принадлежит налоговой инспекции, которая подает соответствующий иск в арбитражный суд. В заявлении налоговики обосновывают свою просьбу, а окончательный вердикт остается за арбитражем.

Судьи при рассмотрении каждого случая тщательно анализируют ситуацию, сложившуюся в организации. Если оказывается, что налогоплательщик способен исполнить обязательства перед кредиторами и бюджетом, в ликвидации арбитры отказывают. Подтверждение этому можно найти в постановлениях ФАС Московского округа от 25.09.2009 № КГ-А41/9762-09 и ФАС Восточно-Сибирского округа от 04.10.2012 № А33-20303/2011, а также в информационном письме президиума ВАС РФ от 13.08.2004 № 84.