Елена Малыхина

Финансы и право

3 052

Налоговым Кодексом РФ предусмотрен налоговый контроль организаций. Налоговый контроль предполагает проведение надзорных мероприятий уполномоченными лицами. Цель налогового контроля — достижение порядка при соблюдении законодательства о налогах и сборах. Налоговый контроль, как вид надзора выступает частью финансового контроля и одним из типов государственного.

Читайте также: Учет ОС в «1С:Бухгалтерии 8»: гибкие настройки и возможности подсистемы

- Что представляет из себя налоговый контроль?

- Кто осуществляет налоговый контроль, и какие есть формы налогового контроля?

- Налоговый контроль и его виды

- Мероприятия налогового контроля — разъяснения ФНС

- Полномочия налоговых органов

- Понятие налогового контроля

- Камеральная налоговая проверка — основания для проведения камеральной проверки

- Принятие решения по результату проведения камеральной налоговой проверки

- Ожидаемые изменения в законодательстве

- Выездная налоговая проверка — основания для проверки и её процедура

- В каких случаях выездная налоговая проверка может быть назначена вне зависимости оснований?

- Налоговый контроль — процедура выездной налоговой проверки (ВНП)

- Методы налоговой проверки

- Налоговый контроль — результаты мероприятий

- Налоговый контроль — вынесение решения по результатам проведенных мероприятий

- Когда и зачем налоговики проводят допмероприятия

- Как долго могут длиться допмероприятия

- Может ли налогоплательщик предотвратить проведение допмероприятий

- В какой форме инспекторы проводят допмероприятия

- Как проверяющие оформляют результаты допмероприятий

- Может ли инспекция после допмероприятий увеличить суммы доначислений

- Будут ли назначены допмероприятия, если после получения акта подать «уточненку»

- Налоговый мониторинг

- Заявление на проведение налогового мониторинга

- Проведение налогового мониторинга

- Сроки налоговой проверки и оформление ее итогов

- Налоговый контроль — совмещение видов проверок

- Как избежать проблем при осуществлении налогового контроля?

- Юридическая статья от:

- Запреты при осуществлении налогового контроля

- Автор статьи

- Дополнение к акту проверки не может описывать нарушения, не отраженные в самом акте

Что представляет из себя налоговый контроль?

Мероприятия налогового контроля представляют собой процедуру, помогающую выявить, предупредить и устранить правонарушения, предусмотренные НК РФ. В рамках данного процесса проверки подвергаются физические и юридические лица.

Определяется ряд основных целей, на которые направлен процесс проведения налоговой проверки:

- достижение экономической безопасности страны при создании денежных фондов, как централизованных, так и децентрализованных;

- обеспечение надзора за процессом формирования доходов государства, а также непосредственного их использования;

- усовершенствование процесса взаимодействия контролирующих органов друг с другом;

- осуществление проверки исполнения налогового законодательства, в частности финансовых обязательств физических и юридических лиц перед государством;

- надзор в сфере целевого использования льгот, предоставляемых в соответствии с положениями налогового законодательства;

- обеспечение превенции нарушений в налоговой сфере.

Налоговые органы наделены конкретными исключительными полномочиями, позволяющими добиться достижения поставленных целей.

Отдельно следует сказать об объекте и предмете подобной надзорной деятельности. Налоговый контроль сосредоточен на координации и проверке денежных средств публичных денежных фондов, а также трудовых и иных материальных ресурсах плательщиков. Именно деньги выступают объектом.

Предметом признаются валютные и кассовые операции, декларации, сметы, льготы, финансовая отчетность, – все, что позволяет выявить нарушения законодательства.

Кто осуществляет налоговый контроль, и какие есть формы налогового контроля?

Налоговый контроль осуществляют уполномоченные органы посредство процедурно-процессуальной деятельности. Она включает конкретные способы и средства реализации надзорных функций.

Именно формы налогового контроля и выступают приемами, применяемыми надзорными органами в ходе проверок.

Что делают органы налогового контроля:

- реализуют надзорные меры;

- получают разъяснения проверяемых лиц;

- анализируют все виды отчетности;

- осматривают помещения, территории;

- проверяют документы по месту нахождения юрлица;

- совершают иные действия, установленные НК РФ.

Каждый из указанных процессов является отдельной формой надзорных мероприятий.

Также законодатель ограничивает полномочия должностных лиц, обеспечивая защиту интересов юридических лиц и граждан. Запрещается собирать и применять сведения о налогоплательщиках, если они были получены без соблюдения конституционных основ, федеральных законов, а также правил о профессиональной тайне (адвокатской, аудиторской и так далее).

Налоговый контроль и его виды

Кроме того, определяется несколько классификаций рассматриваемых надзорных мероприятий. Налоговый контроль делится на виды с учетом времени, места и субъекта его проведения. Первый вариант предусматривает:

- Предварительный.

Проводятся контрольные мероприятия до того, как заканчивается налоговый период, либо до момента предоставления плательщику льгот, права изменения срока уплаты налогов и так далее.

- Текущий.

В данном случае надзорные мероприятия проводятся в отчетный период в ходе осуществления хозяйственных и финансовых операций, то есть в процессе ежедневной работы организации.

Здесь применяются различные формы. Это может быть инвентаризация, истребование и изучение документации, запрос дополнительных сведений.

Текущий контроль позволяет выявить нарушения законодательства и предотвратить потерю денежных средств из государственного и муниципального бюджета.

- Последующий.

В данном случае надзорные действия проводят после окончания отчетного периода. Осуществляется проверка итоговой бухгалтерской и финансовой документации.

Так налоговые органы оценивают своевременность и полноту исполнения обязательств со стороны налогоплательщиков.

Следующая классификация определяет виды проверки по субъекту, который ее проводит. Относят сюда следующее:

- налоговая;

- таможенная;

- проверка органов внутренних дел;

- следственная.

Последний вариант, предусматривающий определение видов налогового контроля, основывается на месте его проведения. НК РФ устанавливает два варианта:

Читайте также: Организация охраны труда на небольшом предприятии

- камеральная проверка;

- выездная налоговая проверка.

Целью камеральных и выездных контрольных мероприятий выступает надзор за соблюдением требований законодательства со стороны плательщиков

Мероприятия налогового контроля — разъяснения ФНС

Выемка документов, находящихся в жилом помещении

Возможность проведения проверки физического лица, не являющегося индивидуальным предпринимателем, установлена статьей 89 НК РФ.

Представители налоговых органов не могут:

— находиться в этих жилых помещениях помимо или против воли проживающих в них физических лиц. Соответственно, в отсутствие такого согласия выездная налоговая проверка будет проводиться по месту нахождения налогового органа; (ст. 25 Конституции РФ и п. 5 ст. 91 НК РФ);

— провести осмотр жилых помещений проверяемого физического лица, а также другого имущества проверяемого физического лица, находящегося в жилых помещениях (ст. 92 НК РФ);

— произвести выемку документов и предметов, находящихся в жилых помещениях проверяемого физического лица, даже если проверяемое физическое лицо не представило запрошенные налоговым органом документы в установленный срок (ст. ст. 93 и 94 НК РФ).

Однако в рамках выездной проверки независимо от наличия согласия проверяемого физического лица налоговые органы могут:

— запросить у него необходимые для проверки документы;

— провести осмотр имущества проверяемого физического лица, находящегося в его нежилых помещениях, в том числе недвижимого имущества, не являющегося жилым помещением;

— произвести выемку документов и предметов, находящихся в нежилых помещениях проверяемого физического лица, если проверяемое лицо не представило запрашиваемые налоговым органом документы в установленный срок;

— вызвать для дачи показаний в качестве свидетеля любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для налогового контроля (ст. 90 НК РФ — привлечь специалистов и экспертов (ст. ст. 95 и 96 НК РФ));

— истребовать у лиц, располагающих документами (информацией), касающимися деятельности проверяемого физического лица, эти документы или информацию (ст. 93.1 НК РФ).

В случае, если налогоплательщик — физическое лицо препятствует проведению проверки, подпунктом 7 пункта 1 статьи 31 НК РФ предусмотрено, что налоговые органы вправе определять суммы налогов, подлежащие уплате налогоплательщиками, расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях:

Читайте также: Адреса и телефоны федеральной налоговой службы в Торжке

— отказа допустить должностных лиц налогового органа к осмотру производственных, складских торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения;

— непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов;

— отсутствия учета доходов и расходов, учета объектов налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги.

При этом если одну из составляющих частей для определения налоговой базы по НДФЛ (доходы) налоговый орган определяет расчетным методом, то и другую ее часть (налоговые вычеты) налоговый орган также должен определять расчетным методом с учетом положений абз. 4 п. 1 ст. 221 НК РФ о возможности применения профессионального налогового вычета в размере 20 % от общей суммы доходов. Указанная позиция изложена в Постановлении Президиума ВАС РФ от 09.03.2011 № 14473/10.

В силу положений пункта 4 статьи 101 НК РФ при вынесении решения по результатам рассмотрения материалов налоговой проверки не допускается использование доказательств, полученных с нарушением Налогового кодекса. Указанная правовая позиция изложена в постановлении Президиума ВАС РФ от 26.04.2011 № 17393/10.

Обеспечительные меры в отношении имущества, находящегося в залоге

В соответствии с п. 10 ст. 101 НК РФ после вынесения решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения руководитель (заместитель руководителя) налогового органа вправе принять обеспечительные меры, направленные на обеспечение возможности исполнения указанного решения, если есть достаточные основания полагать, что непринятие этих мер может затруднить или сделать невозможным в дальнейшем исполнение такого решения и (или) взыскание недоимки, пеней и штрафов, указанных в решении. Для принятия обеспечительных мер руководитель (заместитель руководителя) налогового органа выносит решение, вступающее в силу со дня его вынесения и действующее до дня исполнения решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения либо до дня отмены вынесенного решения вышестоящим налоговым органом или судом.

Обеспечительными мерами могут быть:

— запрет на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа;

— приостановление операций по счетам в банке в порядке, установленном ст. 76 НК РФ.

Порядок применения указанных обеспечительных мер определен в п. 10 ст. 101 НК РФ.

Нормами налогового законодательства не предусмотрено каких-либо исключений из состава имущества, в отношении которого могут быть применены обеспечительные меры в виде запрета на его отчуждение (передачу в залог).

Соответственно, принятие налоговым органом обеспечительных мер, предусмотренных п. 10 ст. 101 НК РФ, в отношении имущества налогоплательщика, находящегося в залоге, не нарушает прав как общества, в отношении имущества которого приняты обеспечительные меры, так и залогодержателя.

Указанная правовая позиция выражена в Постановлениях ФАС Северо-Западного округа от 06.09.2010 по делу № А13-15752/2009 и ФАС Уральского округа от 22.05.2012 по делу № А50-15031/2011 (Определением ВАС РФ от 13.08.2012 № ВАС-9971/12 отказано в передаче дела в президиум ВАС РФ для пересмотра в порядке надзора).

Об отложении рассмотрения материалов проверки

Статьями 100 и 101 НК РФ установлены сроки, в течение которых налоговый орган обязан рассмотреть материалы налоговой проверки, возражения налогоплательщика, представленные на акт проверки, и вынести решение.

В соответствии с п. 1 ст. 101 НК РФ акт налоговой проверки, другие материалы налоговой проверки и дополнительных мероприятий налогового контроля, в ходе которых были выявлены нарушения законодательства о налогах и сборах, а также представленные проверяемым лицом (его представителем) письменные возражения по указанному акту должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку, и решение по ним должно быть принято в течение 10 дней со дня истечения срока, указанного в пункте 6 статьи 100 НК РФ. Указанный срок может быть продлен, но не более чем на один месяц.

При этом нарушение указанных сроков само по себе не является существенным нарушением процедуры рассмотрения материалов проверки и безусловным основанием для признания решения налогового органа недействительным (п. 14 ст. 101 НК РФ).

Согласно абз. 2 п. 14 ст. 101 НК РФ безусловным основанием для отмены решения является только нарушение существенных условий процедуры рассмотрения материалов налоговой проверки.

К существенным относятся следующие условия:

1) обеспечение права проверяемого налогоплательщика участвовать в процессе рассмотрения материалов налоговой проверки лично и (или) через своего представителя;

2) обеспечение права налогоплательщика представлять объяснения.

По смыслу положений, установленных статьей 101 НК РФ, соблюдение проверяющими норм, закрепленных Налоговым кодексом РФ, направлено на обеспечение прав и законных интересов налогоплательщика, гарантированных ему при проведении в отношении него мероприятий налогового контроля и оформлении их результатов.

Неоднократный перенос рассмотрения материалов проверки связан с обеспечением налогоплательщику возможности ознакомиться со всеми материалами проверки и участвовать при их рассмотрении в налоговом органе.

В то же время, если налогоплательщик надлежащим образом извещен, но не воспользовался своим правом присутствовать при рассмотрении материалов налоговой проверки, решение по итогам проверки может быть принято в его отсутствие (абз. 3 п. 2 ст. 101 НК РФ).

Читайте также: Оборачиваемость оборотных средств формула и расчет

Для исключения случаев уклонения налогоплательщика от участия в рассмотрении материалов налоговой проверки, одновременно с вручением акта проверки должно вручаться уведомление о дате, времени и месте рассмотрения материалов проверки.

В случае, если налогоплательщик уклоняется от получения акта и уведомления, указанный факт должен быть зафиксирован в акте воспрепятствования действиям должностного лица налогового органа. Кроме того, должен быть составлен протокол об административном правонарушении в соответствии со ст. 19.4.1 КоАП РФ о воспрепятствовании законной деятельности должностного лица органа государственного контроля (надзора) по проведению проверок или уклонение от таких проверок.

Отложение рассмотрения материалов проверки может быть вызвано исключительно объективными причинами отсутствия налогоплательщика, и налоговые органы должны обеспечивать своевременное и надлежащее извещение налогоплательщиков (с подтверждением вручения) о рассмотрении материалов проверки.

Порядок направления материалов налоговых проверок в следственные органы в случае миграции налогоплательщика

Согласно пункту 3 статьи 32 НК РФ, если в течение двух месяцев со дня истечения срока исполнения требования об уплате налога (сбора), направленного налогоплательщику (плательщику сбора, налоговому агенту) на основании решения о привлечении к ответственности за совершение налогового правонарушения, налогоплательщик (плательщик сбора, налоговый агент) не уплатил в полном объеме указанные в данном требовании суммы недоимки, размер которой позволяет предполагать факт совершения нарушения законодательства о налогах и сборах, содержащего признаки преступления, соответствующих пеней и штрафов, налоговые органы обязаны в течение 10 дней со дня выявления указанных обстоятельств направить материалы в следственные органы, уполномоченные производить предварительное следствие по уголовным делам о преступлениях, предусмотренных статьями 198 — 199.2 Уголовного кодекса РФ, для решения вопроса о возбуждении уголовного дела.

Материалы, предусмотренные пунктом 3 статьи 32 НК РФ, направляются в следственный орган (по месту совершения преступления), на подведомственной территории которого находится налоговый орган, выявивший факты, позволяющие предполагать совершение нарушения законодательства о налогах и сборах, содержащего признаки преступления.

При этом в случае признания следственным органом факта, что материалы направлены не по месту совершения деяния, содержащего признаки преступления, в соответствии с частью 5 статьи 152 УПК РФ указанные материалы подлежат направлению следственным органом по подследственности.

Указанная позиция изложена в Письме Федеральной налоговой службы от 29.12.2011 № АС-4-2/[email protected]

Формирование доказательственной базы по определению рыночных цен в соответствии со ст. 40 НК РФ на основании отчетов оценщиков

В соответствии с п. 12 ст. 40 НК РФ при рассмотрении дела суд вправе учесть любые обстоятельства, имеющие значения для определения результатов сделки, не ограничиваясь обстоятельствами, перечисленными в пунктах 4 — 11 указанной статьи.

Из анализа арбитражной практики при рассмотрении налоговых споров, связанных с применением статьи 40 НК РФ, суды не всегда признают методы оценки рыночных цен на основании отчетов оценщиков не противоречащими ст. 40 НК РФ. Однако, имеется и положительная арбитражная практика по применению отчетов оценщиков при доказывании рыночных цен.

Так, Высший Арбитражный Суд РФ в Определении от 24 октября 2012 г. № ВАС-13747/12 «Об отказе в передаче дела в Президиум Высшего Арбитражного Суда РФ» принял в качестве доказательства отчет оценщика и указал, что в силу Федерального закона № 135-ФЗ от 29.07.1998 «Об оценочной деятельности» оценщик при осуществлении оценочной деятельности обязан соблюдать федеральные стандарты оценки.

Федеральным стандартом оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО № 1)», утвержденным приказом Министерства экономического развития и торговли РФ от 20.07.2007 № 256, установлено, что оценщик при проведении оценки обязан использовать затратный, сравнительный и доходный подходы к оценке или обосновать отказ от использования того или иного подхода.

В целях исключения проигрышей в судах налоговым органам надлежит следить за тем, чтобы отчет оценщиком был составлен в строгом соответствии с федеральным стандартом оценки (ФСО № 1).

Частичная отмена обеспечительных мер Кодексом не предусмотрена

Налоговый орган вправе принять обеспечительные меры, которые направлены на исполнение решения, вынесенного по результатам рассмотрения материалов проверки.

Решение о принятии обеспечительных мер вступает в силу со дня его вынесения и действует до дня исполнения решения, вынесенного по результатам рассмотрения материалов проверки, до дня его отмены вышестоящим органом или судом.

Пункт 10 ст. 101 НК РФ содержит перечень обеспечительных мер:

— запрет на отчуждение (передачу в залог) имущества;

— приостановление операций по счетам в банке.

Налоговый кодекс предусматривает замену вышеназванных обеспечительных мер на:

— банковскую гарантию;

— залог имущества;

— поручительство третьего лица.

Частичная отмена обеспечительных мер Налоговым кодексом РФ не предусмотрена.

Сведения о мероприятиях налогового контроля, не подтвердивших налоговое правонарушение, в вводную часть акта не включаются

В соответствии с пп. 1 п. 6 раздела I приказа ФНС России от 25.12.2006 № САЭ-3-06/[email protected] «Об утверждении форм документов, применяемых при проведении и оформлении налоговых проверок; оснований и порядка продления срока проведения выездной налоговой проверки; порядка взаимодействия налоговых органов по выполнению поручений об истребовании документов; требований к составлению Акта налоговой проверки» вводная часть акта выездной (повторной выездной) налоговой проверки должна содержать сведения о мероприятиях налогового контроля, проведенных при осуществлении налоговой проверки (указываются только те мероприятия налогового контроля, которые подтверждают налоговое правонарушение).

Информационное взаимодействие между МВД РФ и ФНС РФ

Соглашением МВД России и ФНС России от 13.10.2010 определены общие принципы и направления взаимодействия налоговых органов и органов внутренних дел.

В соответствии со статьей 3 данного соглашения взаимодействие осуществляется по следующим направлениям:

1) выявление и пресечение противоправной деятельности организаций и физических лиц, уклоняющихся от налогообложения;

2) выявление и пресечение нарушений:

— законодательства о налогах и сборах;

— законодательства о валютном регулировании и валютном контроле;

— законодательства о государственной регистрации юридических лиц;

— законодательства о банкротстве;

— законодательства о применении ККТ;

— правонарушений в области производства и оборота табачной продукции;

3) предотвращение неправомерного возмещения из федерального бюджета сумм налога на добавленную стоимость;

4) выявление кредитных организаций, имеющих картотеку неоплаченных платежных документов клиентов по перечислению денежных средств в бюджеты всех уровней.

Читайте также: Как считать НДФЛ по ставке 15 % и кого это касается

Вместе с тем статьей 4 Соглашения определено, что порядок и методы взаимодействия утверждаются отдельными приказами и (или) протоколами, являющимися неотъемлемой частью настоящего Соглашения.

В 2012 году утвержден Протокол № 1 (от 13.08.2012) к Соглашению, определяющий порядок направления налоговыми органами органам внутренних дел материалов при установлении признаков преступлений, предусмотренных статьями 195 — 197 УК РФ.

В настоящее время проходят согласование с МВД России проекты еще 2 Протоколов, определяющих порядок направления материалов при выявлении признаков преступлений, предусмотренных статьями 173.1, 173.2, а также ст. 159 УК РФ.

Все заявления (сообщения) о преступлениях в соответствии с уголовно-процессуальным законодательством направляются в орган внутренних дел по месту совершения преступления, т.е. в ОВД, в территориальной принадлежности которого находится налоговый орган, в который представляются налогоплательщиком соответствующие документы (декларации, заявления и т.д.).

Выемка документов после окончания выездной налоговой проверки

Согласно п. 14 ст. 89, п. п. 1 и 8 ст. 94 НК РФ выемка подлинников документов может производиться лицом, осуществляющим выездную проверку, на основании мотивированного постановления в следующих случаях:

— когда для проведения мероприятий налогового контроля недостаточно копий документов проверяемого лица;

— у налоговых органов есть достаточные основания полагать, что подлинники документов могут быть уничтожены, сокрыты, исправлены или заменены.

В соответствии с п. 1 ст. 94 НК РФ выемка документов должна проводиться в рамках выездной проверки. При этом в Налоговом кодексе не предусмотрено конкретного срока для изъятия документов.

Однако, согласно мнению Высшего Арбитражного Суда РФ, выраженному в Постановлении от 10 апреля 2012 № 16282/11, в случае, если налогоплательщиком представляются документы по требованию с нарушением установленных сроков после составления справки по результатам проведенной выездной налоговой проверки, а при решении вопроса о возможности принятия в целях исчисления налогов в соответствии со ст. 252 НК РФ необходимо исходить из реальности этих расходов, а также их документального подтверждения, налоговый орган обладает правом на изъятие подлинников этих документов после завершения налоговой проверки.

Кроме того, имеется судебная арбитражная практика, в которой суды признавали обоснованным производство выемки документов при проведении дополнительных мероприятий налогового контроля в целях необходимости проведения почерковедческой экспертизы (постановления ФАС Северо-Кавказского округа от 02.09.2011 № А63-8481/2010, от 27.01.2012 № А53-27001/2010, ФАС Московского округа от 08.02.2011 N КА-А40/17940-10-2, ФАС Северо-Западного округа от 18.05.2010 N А56-33713/2009).

Необходимо учитывать, что основанием для изъятия документов должны являться случаи, перечисленные в пунктах 4 и 8 статьи 94 НК РФ.

Выписка из документа, не подлежащего разглашению

Пунктом 3.1 статьи 100 НК РФ установлено, что к акту налоговой проверки прилагаются документы, подтверждающие факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки. При этом документы, полученные от лица, в отношении которого проводилась проверка, к акту проверки не прилагаются. Документы, содержащие не подлежащие разглашению налоговым органом сведения, составляющие банковскую, налоговую или иную охраняемую законом тайну третьих лиц, а также персональные данные физических лиц, прилагаются в виде заверенных налоговым органом выписок.

В пункте 1 статьи 102 НК РФ указано, что налоговую тайну составляют любые полученные налоговым органом, органами внутренних дел, следственными органами, органом государственного внебюджетного фонда и таможенным органом сведения о налогоплательщике, за исключением сведений, являющихся общедоступными, в том числе ставших таковыми с согласия их обладателя — налогоплательщика.

При этом существует перечень нормативных актов, относящих сведения к категории ограниченного доступа.

Так, например, в соответствии с Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» персональные данные — любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу (субъекту персональных данных).

Федеральным законом 29.07.2004 № 98-ФЗ «О коммерческой тайне» установлено, что коммерческая тайна — режим конфиденциальности информации, позволяющий ее обладателю при существующих или возможных обстоятельствах увеличить доходы, избежать неоправданных расходов, сохранить положение на рынке товаров, работ, услуг или получить иную коммерческую выгоду.

Статьей 5 Закона Российской Федерации от 21.07.1993 № 5485-1 «О государственной тайне» определен перечень сведений, составляющих государственную тайну.

Следовательно, налоговым органам при формировании выписок в соответствии с пунктом 3.1 статьи 100 НК РФ необходимо учитывать ограничения по разглашению сведений, относящихся к категории ограниченного доступа, установленные законодателем в конкретной ситуации.

Так, выписка из паспорта будет содержать наименование документа «Паспорт», фамилию, имя, отчество физического лица и, например, образец подписи. Все остальные сведения должны составлять информацию, не подлежащую разглашению.

Полномочия налоговых органов

Формы и виды надзорных действий формируют полномочия налогового контроля при его реализации должностными лицами.

К их правам в рамках НК РФ относят:

- требовать предоставления финансовой документации согласно формам, установленным государственными органами, в том числе местного самоуправления, если таковые позволят определить факт исчисления и уплаты налогов, установить правильность данного процесса;

- осуществлять изъятие документов, если они свидетельствуют о факте совершения правонарушения, предусмотренного НК РФ, в том числе, если есть основания предполагать сокрытие плательщиком определенных сведений;

- вызывать плательщиков в контролирующие органы для дачи объяснений по вопросам исполнения ими норм законодательства, в частности начисления и уплаты налогов и сборов;

- проводить осмотр и обследование помещений и территорий налогоплательщика, которые используются для осуществления деятельности юридического лица и непосредственного получения прибыли;

- осуществлять контроль над крупными расходами и доходами организаций;

- привлекать экспертов, специалистов и переводчиков для полноценного проведения проверки и получения достоверных сведений;

- вызывать свидетелей, которым известны факты осуществления деятельности организацией, о фактах уплаты или уклонения от налогов, порядке исчисления платежей и так далее;

- создавать налоговые посты в соответствии с правилами, установленными НК РФ.

Таким образом, налоговый контроль может быть осуществлен только в рамках определенных законом полномочий государственных органов. Любой выход за них приведет к недействительности и необоснованность результатов проверки.

Понятие налогового контроля

С точки зрения действующих положений НК РФ, налоговый контроль является одной из форм управленческой деятельности, функции, эффективность, содержание, результат и порядок применения которой направлены на постоянный анализ и наблюдение за исполнением существующих норм налогового законодательства России.

Все формы и методы налогового контроля также направлены на постоянный контроль процедуры налогообложения, установленной НК РФ, на своевременное выявление и анализ правонарушения в области действующего законодательства России, а также на постоянное совершенствование и развитие функции существующей системы.

Формы налогового контроля, его предмет, порядок применения и государственные полномочия, функции, признаки, источники – все это касается общественных правоотношений, регулярно образующихся в данной области действующего законодательства России.

Основы налогового контроля и ответственность за нарушение действующих норм устанавливаются положениями НК РФ. Порядок применения данных норм является очень важным и требует к себе максимально внимательного подхода.

Любое нарушение, допущенное со стороны представителя налогового органа во время осуществления определенного мероприятия налогового контроля, может привести к полному аннулированию результатов этой процедуры, будь то камеральная проверка организации налогоплательщика, анализ совершенного правонарушения и т.д.

Принципы налогового контроля, его предмет, содержание, порядок применения, эффективность и функции относятся к общим принципам, урегулированным НК РФ. К основным можно отнести: защиту интересов налогоплательщиков, постоянный анализ деятельности, контроль поступления денежных средств в казну государства в установленный срок, постоянное повышение эффективности, совершенствовании и развитие системы и т.д.

Развитие и совершенствование, повышение уровня, а также значение налогового контроля никогда не потеряют актуальность.

Применение норм действующего налогового законодательства России и анализ их эффективности – процесс непрекращающийся и, безусловно, необходимый. Его результат является очень важным – он обеспечивает правомерность государственного процесса налогообложения, укрепляет это понятие и определение, обеспечивает постоянное повышение государственного уровня, открывает новые источники и цели, объекты, приемы, способы, этапы и полномочия.

Статус органов налогового контроля России, их назначение и определение всегда будут занимать огромное место в существующей правовой системе, так как является ее неотъемлемой частью.

Камеральная налоговая проверка — основания для проведения камеральной проверки

Говоря о такой процедуре, как налоговый контроль, подробно следует остановиться на его видах, определяемых с учетом места проведения надзорных мероприятий. НК РФ подробно регламентирует процедуру.

Первым видом контроля выступает согласно ст. 88 НК РФ камеральная налоговая проверка, которая представляет собой надзорные мероприятия по месту нахождения уполномоченного органа. Она основывается на декларациях и иных документах финансовой отчетности, представленных плательщиками.

Проведение налогового финансового контроля осуществляется без специального решения руководителя ИФНС РФ. Основанием выступает поступление декларации со стороны плательщика.

Не позднее трех месяцев с получения документа, налоговый орган начинает проверочные мероприятия. Если декларация не была предоставлена, должностные лица имеют право осуществить контроль на основании только тех сведений, что у них имеются о деятельности организации. Период начала проверки отсчитывается с последнего дня, в который должна была быть представлена отчетность.

Если вам требуется юридическая помощь в прохождении камеральной проверки, то можете обратиться к нам. Юристы имеют практический опыт в оказании услуг по прохождению проверок инспекциями.

Получить помощь юриста

Важно помнить о том, что если была начата камеральная проверка при отсутствии декларации, но позже документ был передан в налоговый орган, то надзорные мероприятия прекращаются, и начинаются новые.

Принятие решения по результату проведения камеральной налоговой проверки

По результату предоставления деклараций может возникнуть несколько возможных ситуаций. К ним относят следующее:

- Выявление неточностей при исполнении налогового законодательства.

В этом случае руководитель уполномоченного органа может принять решение о продлении период проверки до трех месяцев. Могут быть запрошены дополнительные сведения, получены объяснения со стороны плательщика и так далее.

- Ошибки в налоговой декларации.

Это могут быть противоречия в сведениях, недочеты и прочее. В этом случае плательщику также направляется требование о предоставлении пояснений и уточнений. На это дается пять дней.

Также возможна подача уточненной декларации, это происходит в случаях, когда плательщик сам выявляет ошибки и желает изменить представленные ФНС РФ сведения.

Все оговорки должны быть обоснованными, поскольку несоответствие имеющихся сведений и переданных может расцениваться, как нарушение законодательства в части исчисления платежей и их уплаты.

- Выявление правонарушения.

Эта ситуация предусматривает наличие доказанного факта несоблюдения требований об исчислении и уплате налогов. По итогу такой проверки выносится акт (ст. 100 НК РФ), в котором обозначают сроки устранения нарушений, если такое возможно, а также мера ответственности.

Если надзорные мероприятия не выявили нарушений, то по результату проверки также составляется итоговый документ.

Ожидаемые изменения в законодательстве

Основаниями для отмены решения налоговиком могут быть только нарушения условий по рассмотрению материалов налоговой проверки, к которым относят:

- непредставление возможности налогоплательщику принимать участие в рассмотрении материалов дела, как лично, так и через его представителя;

- непредставление налогоплательщику возможности давать объяснения.

В настоящее время Госдумой рассматривается законопроект № 249505-7, по которому налоговики должны будут составлять акт по итогам допмероприятий. Налогоплательщик в этом случае получит возможность свободно ознакомиться с актом и представить свои письменные возражения. Полагается также, что такой законопроект позволит более объективно выносить решение налоговыми органами о результатах проверки.

Такой акт должен будет содержать дату начала и дату окончания допмероприятий и показывать сущность правонарушения. Вручаться такой акт должен налогоплательщику в течение 5 дней с даты окончания допмероприятий. Все документы, которые были представлены самим налогоплательщиком, налоговики к акту прикладывать не будут. Акт должен передаваться налогоплательщику под расписку, либо другим способом, но при условии, что плательщик подтвердит его получение.

При уклонении налогоплательщика от получения такого акта, налоговики могут направить его заказным письмом по почте в адрес физлица.

Кроме вышеизложенного, данный законопроект должен сократить сроки проведения камеральных проверок. Напомним, что на сегодняшний день срок «камералки» составляет 3 месяца. Сократить же его предлагается до одного месяца.

Таким образом, попав под выездную проверку налоговых органов, организации – налогоплательщику, важно контролировать сроки этой процедуры. При назначении дополнительных мероприятий, проверяемый должен предоставить требуемые документы и не сопротивляться другим мероприятиям. В силу того, что налоговая на сегодняшний день не обязана представлять проверяемому акт о проведении допмероприятий, налогоплательщик должен самостоятельно изъявить желание ознакомиться с результатами допмероприятий. Если какие то моменты результата мероприятий проверяемого не устроят, он может написать в налоговую возражение. Главное, чтобы к этому возражению были приложены соответствующие доказательства.

Выездная налоговая проверка — основания для проверки и её процедура

Вторым вариантом контрольных мероприятий, направленных на выявление нарушений законодательства, является выездная налоговая проверка (ст. 89 НК РФ). Она проводится по месту нахождения плательщика и предполагает более широкий спектр форм в сравнении с камеральным видом.

Проведение налогового финансового контроля посредством выездных мероприятий имеет определенные требования к его организации, основаниям и срокам. Процесс отличается от камерального вида и во многом зависит от его результатов.

Первое, на что следует обращать внимание, это основания проверки. К ним относят следующие ситуации:

- рентабельность бизнеса, его налоговая нагрузка имеют низкий показатель (меньше 10%), что привлекает внимание налоговых органов;

- неправильные суммы вычетов, в большинстве случаев завышенные, то есть превышающие реальную сумму выплаченных налогов;

- низкие показатели оплаты труда, что говорит о неправильном ведении бухгалтерии, намеренном уклонении от уплаты НДФЛ путем сокрытия части заработной платы сотрудников;

- убыточность бизнеса, предполагающая отсутствие прибыли более двух лет, либо повышение уровня расходов;

- отсутствие ответов налогоплательщика, если со стороны ИФНС РФ поступают запросы и требования о предоставлении документации.

Подобный перечень оснований условный. Любое действие юридического лица, вызывающее сомнения в законности деятельности и соблюдении налоговых требований, может выступить причиной проведения проверки.

Последняя ситуация возникает, когда компания обращается к некомпетентным юристам, которые предлагают отмалчиваться.

Зачастую, такая ситуация наблюдается, когда организация проходит процедуру ликвидации. Вместо того, чтобы «отписываться» в налоговую, юристы рассчитывают быстро провести процедуру ликвидации ради экономии своих сил и времени.

Однако, в 90% случаев, они не успевают закончить процедуру ликвидации до назначения выездной налоговой проверки. В результате, клиент понесет дополнительные убытки, в лучшем случае. В худшем — его привлекут к ответственности.

При заключении договора с юридической , вы полностью застрахованы от риском. Мы включаем в договор пункты о финансовой ответственности за действие или бездействие юриста.

Если вам назначена выездная налоговая проверка, то наши юристы помогут пройти её и получить положительное заключение по результатам проверки.

Мы полностью возьмем на себя общение с налоговыми органами и проведем процедуру ВНП от начала до результата. Работаем без полной предоплаты. Отправьте заявку и юрист свяжется с вами в ближайшее время:

Отправить заявку

Запомните! В определенных ситуациях можно отмалчиваться перед налоговой, если есть некая стратегия, и вы понимаете, что делаете. Но знайте, что при неудачном раскладе, такая попытка уклонения грозит ответственностью в соответствии с КоАП РФ. Если юристы предлагают вам поиграть в молчанку, спросите у них: с какой целью это делается, какими будут их действия при назначении проверки. Также, рекомендуем проверить договор на предмет наличия пункта финансовой ответственности юриста.

В каких случаях выездная налоговая проверка может быть назначена вне зависимости оснований?

Независимо от оснований, выездная проверка может быть одного из установленных законом видов:

- Плановая.

Этот вариант предусматривает проведение проверок согласно графику. Ежеквартально составляется план, на основании которого принимается решение.

- Внеплановая.

В этом случае требуется проведение проверки по инициативе каких-либо органов, например, правоохранительных.

- Комплексная.

Проверка предполагает анализ процессов начисления и уплаты всех налогов, которые обязано перечислять юридическое лицо.

- Тематическая.

В данном варианте проверке подлежат только отдельные виды налогов.

Подобная градация выступает еще одним отличительным признаком при сравнении выездной и камеральной проверки.

Второй вариант надзорных мероприятий опирается лишь на часть тех сведений, которые рассматриваются в ходе надзорных действий по месту нахождения плательщика.

Налоговый контроль — процедура выездной налоговой проверки (ВНП)

Если камеральная проверка проводится в каждом отчетном периоде и не требует от налогоплательщика непосредственного участия, то выездные формы контроля реализуются только на территории организации.

Кроме того, данный вид надзорных действий не может быть проведен без решения уполномоченного лица – руководителя ИФНС РФ.

После принятия решения, выступающего главным основанием для назначения выездной проверки, определяется ее план.

Должностные лица устанавливают ряд действий, которые должны будут совершаться для проверки законности деятельности той или иной организации.

Возможны следующие формы выездной проверки:

- инвентаризационные действия, предусматривающие сведение информации, документации и прочей отчетности для формирования выводов о деятельности организации;

- осмотр помещений, складов, торговых и производственных мест, если они направлены на реализацию деятельности налогоплательщика;

- получение документов от налогоплательщика, в том числе путем их истребования при необходимости уточнения информации;

- выемка документов, которые также могут содержать необходимую информацию для проверки;

- проведение экспертизы путем привлечения специалистов на основе договора, сюда также относят переводчиков, чьи навыки необходимы для правильного понимания представленной документации;

- допрос заинтересованных лиц, руководства организации, ее учредителей, бухгалтера, а также привлечение сотрудников и иных лиц в качестве свидетелей для получения максимального количества информации о деятельности юрлица.

Проведение надзорных мероприятий по адресу налогоплательщика дает больше возможностей для оценки сведений. Камеральная проверка опирается исключительно на декларации, где ограниченное количество информации.

В распоряжении должностных лиц, осуществляющих выездную деятельность, находится вся отчетности и не только за текущий налоговый период.

Сроки проведения выездной проверки при этом не отличаются от камерального контроля. С момента появления основания для надзорных действий должно пройти не больше трех месяцев. Сам процесс проверки не может занимать больше двух месяцев, в некоторых случаях срок может продлеваться.

Методы налоговой проверки

Камеральная налоговая проверка проводится в помещении инспекции, исключая особые ситуации, когда требуется осмотр.

Выездная налоговая проверка, как правило, проходит на территории налогоплательщика. Однако и здесь возможны исключения: если проверяемая компания не имеет возможности предоставить помещение, то налоговики могут работать на своей территории.

Камеральная налоговая проверка в общем случае – это только анализ налоговой декларации. Дополнительные документы инспектор может запросить только в особых ситуациях, предусмотренных ст. 88 НК РФ.

Например, проверяющие имеют право потребовать уточнений, если в отчете выявлены несоответствия. Также налоговики могут запросить документы, подтверждающие налоговые вычеты, если в декларации по НДС заявлено возмещение.

Во всех подобных случаях налогоплательщик обязан в течение пяти дней предоставить проверяющим необходимую информацию.

При камеральной налоговой проверке по НДС налогоплательщик обязан предоставлять пояснения в электронном виде, иначе его обязанность считается неисполненной. Исключение здесь сделано только для тех, кто имеет право отчитываться «на бумаге», т.е. для налоговых агентов, которые не платят НДС по иным основаниям.

Из других мероприятий налогового контроля в рамках камеральной налоговой проверки может проводиться только осмотр помещений, документов и предметов. И здесь речь снова идет об НДС. Если налогоплательщик запросил возмещение из бюджета, либо у инспекторов возникли сомнения в правомерности заявленных вычетов, то они имеют право выйти «на объект» и получить дополнительную информацию о бизнесмене (п. 1 ст. 92 НК РФ).

А при проведении выездной налоговой проверки инспектора могут не только изучать документы, относящиеся к проверяемому периоду, но и пользоваться всеми дополнительными способами налогового контроля.

Кроме упомянутого осмотра это может быть еще инвентаризация, выемка и экспертиза документов, допрос свидетелей и встречные проверки контрагентов налогоплательщика.

Налоговый контроль — результаты мероприятий

Налоговая система предполагает, что все проверочные мероприятия должны иметь документальное подтверждение. Именно поэтому по результатам камеральных и выездных надзорных действий всегда выносится соответствующий акт. Не имеет значения, выявлены нарушения или нет. Налогоплательщик обязательно должен получить на руки результат проверки.

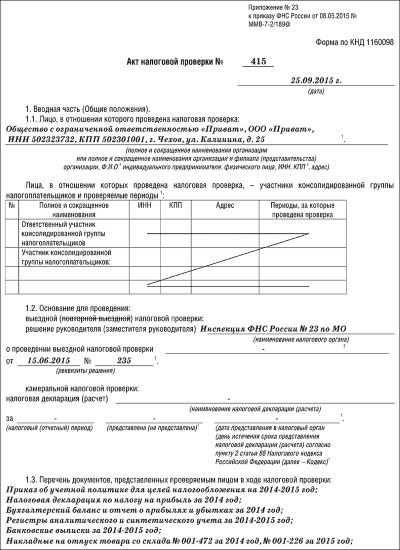

Акт выездной налоговой проверки

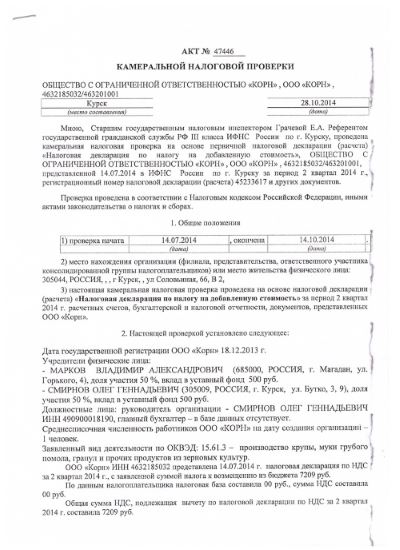

Акт камеральной налоговой проверки

Процесс составления акта о результатах проверки регламентируется статьями 88,89, 100 НК РФ. Документ обязательно направляется плательщику не позднее двух месяцев. При этом акт должен соответствовать ряду требований, а именно включать некоторые сведения:

- дата составления документа;

- наименование организации (полное и сокращенное), либо ее подразделения, а также адрес места нахождения;

- сведения о лице, проводящем проверку (не имеет значения, налоговый инспектор работает на территории службы, либо выезжает на место);

- если проверка носит выездной характер, то номер и дата решения руководителя ИФНС РФ о ее назначении;

- документы, которые подлежали проверке;

- предмет, то есть вид налога подлежащего проверке, либо указание на комплексность надзорных мероприятий (для выездного варианта);

- формы контрольных действий, которые были использованы для проведения проверки;

- выводы должностного лица, характер правонарушения, если таковое было выявлено.

Если плательщик не согласен с выводами налоговой службы, то он может подать возражения непосредственно руководству ФНС РФ. На это отводится не больше пятнадцати дней с момента получения акта.

Налоговый контроль — вынесение решения по результатам проведенных мероприятий

Налоговый контроль предполагает выявление нарушений, соответственно, по его результатам должно быть вынесено какое-то решение. Когда у лица нет недочетов в процессе исчисления и уплаты налогов, то необходимости в данном документе нет. Если же нарушения выявлены, то инспекция должна определить степень их тяжести и меры ответственности.

При установлении факта несоблюдения налогового законодательства, ИФНС РФ может принять одно из следующих решений:

- привлечь виновное лицо к ответственности в соответствии с нормами НК РФ и КоАП РФ;

- освободить налогоплательщика от ответственности, даже если был определен состав конкретного правонарушения.

Выносится решение с учетом сведений из акта проверки, а также возражений, представленных налогоплательщиком.

На принятие решения дается десять дней. Тот же срок предусмотрен в дальнейшем для обжалования. Когда речь идет о выездной проверке, то допускается участие плательщика при рассмотрении материалов и подведении итогов. Директор юридического лица может присутствовать лично, либо привлечь представителя.

Когда и зачем налоговики проводят допмероприятия

Решение об их проведении принимает руководитель (заместитель руководителя) инспекции, проводящей проверку. Он может вынести решение не ранее, чем проведены следующие процедуры: окончена налоговая проверка, составлен и вручен акт, рассмотрены материалы проверки.

Мероприятия могут проводиться только для проверки уже выявленных нарушений, чтобы получить по ним дополнительные доказательства.

В решении о проведении допмероприятий должно быть обоснование, почему они необходимы.

Как долго могут длиться допмероприятия

Дата окончания мероприятий указывается в решении об их проведении. Срок проведения не может превышать одного месяца (в некоторых случаях — двух месяцев). НК РФ не предусматривает продления этих сроков и повторного проведения допмероприятий за их пределами.

Однако, по мнению Минфина и ФНС, нарушение данных сроков не является существенным нарушением. Оно не влечет безусловной отмены итогового решения по проверке.

Может ли налогоплательщик предотвратить проведение допмероприятий

Необходимость и объем проведения тех или иных контрольных мероприятий определяет налоговый орган. Мнение и желание налогоплательщика не учитываются.

В какой форме инспекторы проводят допмероприятия

В решении о назначении допмероприятий должна быть указана конкретная форма их проведения. В то же время суды признают решение действительным, когда конкретные мероприятия в нем не названы.

В ходе допмероприятий проверяющие могут: — истребовать документы у самого налогоплательщика, у контрагентов и иных лиц, располагающих документами и информацией о деятельности проверяемого; — допрашивать свидетелей; — проводить экспертизу.

НК РФ не ограничивает количество допмероприятий в течение месячного срока их проведения. При этом перечень мероприятий является закрытым.

На практике встречаются случаи, когда осуществление в рамках допмероприятий других форм налогового контроля суды признавали законным. Так, допускались: — осмотр помещений; — привлечение специалиста; — выемка документов.

Суды считают выемку документов законной, даже когда налогоплательщик добровольно представил проверяющим оригиналы. Изъятие необходимо в таких случаях для проведения экспертизы.

Как проверяющие оформляют результаты допмероприятий

По итогам мероприятий инспекция обязана оформить дополнение к акту проверки. Составить и подписать его проверяющие должны в течение 15 рабочих дней со дня окончания мероприятий. В последующие 5 дней дополнение должны вручить налогоплательщику. К документу прилагают материалы, полученные при допмероприятиях.

Уклоняться от его получения не имеет смысла. Проверяющие направят его по почте заказным письмом, и оно будет считаться полученным на шестой день с даты отправки.

Если вы не согласны с дополнением или его отдельными положениями, можете представить возражения. На это есть 15 рабочих дней с момента получения дополнения.

Может ли инспекция после допмероприятий увеличить суммы доначислений

ФНС считает, что в дополнении нельзя упоминать нарушения, о которых не сказано в самом акте. Дополнить и сам акт новыми нарушениями тоже не разрешается. После его составления исправить в нем можно только описки, опечатки и арифметические ошибки. Изменения, ухудшающие положение налогоплательщика, вносить нельзя.

В то же время служба отмечает: в некоторых судебных актах увеличение доначислений по итогам допмероприятий признано правомерным. Это не было исправлением арифметической ошибки. Доначисления провели по документам, которые налогоплательщик представил вместе с возражениями к акту проверки. Ранее у инспекции этих документов не было, как и возможности их изучить. При этом документы относились к тем нарушениям, которые изначально были зафиксированы в акте.

Будут ли назначены допмероприятия, если после получения акта подать «уточненку»

Если налогоплательщик после окончания выездной проверки, но до принятия решения по ней представит уточненную декларацию, инспекторы вправе провести допмероприятия либо, вынося решение без учета данных «уточненки», назначить проведение повторной выездной проверки по уточнениям. Так считают АС Волго-Вятского округа, АС Восточно-Сибирского округа, АС Северо-Западного округа, АС Уральского округа, АС Северо-Кавказского округа. При этом, как отметил последний, проведение допмероприятий при представлении «уточненки» является правом, а не обязанностью налогового органа.

Налоговый мониторинг

Практика проведения налоговых проверок сталкивается с таким вопросом, как законность дистанционных надзорных мероприятий. Предполагается удаленный доступ к документам плательщика, что сокращает сроки и упрощает процедуру контроля. Подобные действия получили название – налоговый мониторинг (ст. 105.26 НК РФ).

Посредством дистанционного варианта налогового контроля, снижается объем документов, подлежащих оценке. Проверка сосредотачивается на оценке рисков организации.

Причем процесс предусматривает взаимодействие, то есть и налоговый орган, и сам плательщик заинтересованы в удаленном варианте работы.

Посредством налогового мониторинга возможно предупреждение наступления рисков для юридических лиц, соответственно, будет сокращено число правонарушений.

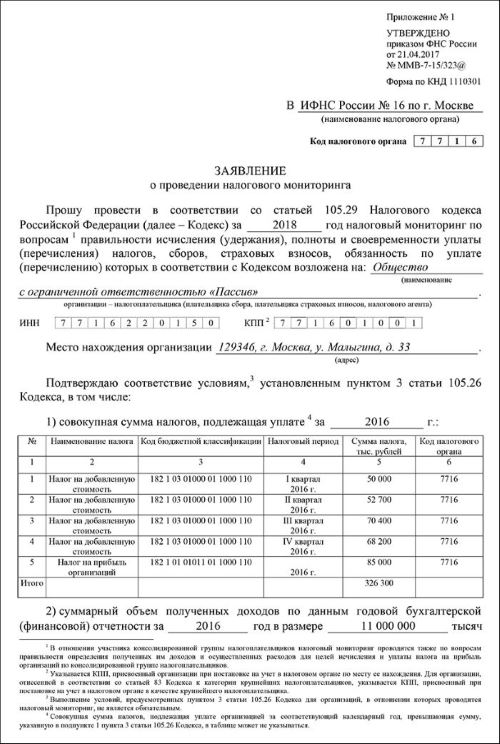

Заявление на проведение налогового мониторинга

Образец заявления о проведении налогового мониторинга

Организация сама может инициировать дистанционную проверку. Для этого достаточно направить в налоговую службу заявление, но не позднее 01 июля года, который предшествует периоду проведения надзорных мероприятий. До 01 ноября этого же года ИФНС РФ обязано принять решение о вступлении организации в налоговый мониторинг.

При составлении заявления необходимо обращать внимание на его форму. Предусмотрен ряд сведений, которые обязательно должны входить в документ.

Относят к ним следующее:

- наименование и код налогового органа;

- наименование организации, со стороны которой поступает заявление, ее контактные данные;

- ИНН, КПП, адрес нахождения юридического лица;

- общая сумма налога, подлежащего уплате, совокупный размер дохода и активы организации;

- приложение с перечислением всех документов, передаваемых вместе с заявлением;

- подпись руководителя организации, а также дата составления документа.

Формируется заявление в соответствии с образцом, который был установлен приказом ФНС России от 21.04.2017 № ММВ-7-15/[email protected] Найти документ можно на официальном сайте налоговой службы. Документ доступен для скачивания.

Приложение к заявлению на вступление в налоговый мониторинг должно включать в себя определенные документы:

- сведения обо всех взаимосвязанных лицах в деятельности организации;

- регламент взаимодействия;

- учетная политика, предусмотренная в целях налогообложения юридического лица;

- сведения о системе внутреннего контроля.

Процедура принятия решения о включении организации в налоговый мониторинг осуществляется согласно ст. 105.27 НК РФ.

Проведение налогового мониторинга

Дистанционный налоговый контроль проводится за один конкретный календарный год, что предусмотрено в ст. 105.26 НК РФ. На основании полученных документов инспекция проводит анализ рисков юридического лица и системы внутреннего контроля.

Это позволяет налоговой службе переходит к совместной оценке рисков, что происходит в несколько этапов:

- Плательщик раскрывает свои риски, путем их идентификации в системе внутреннего контроля. Далее информация передается на анализ в налоговый орган.

- Инспекция проводит оценку представленных сведений, после чего формирует план налогового мониторинга.

Если представленные организацией сведения не соответствуют тем, что уже имеются о ИФНС РФ, то юридическое лицо обязано предоставить пояснения и уточнения (в течение пяти дней), либо исправить недочеты (в течение десяти дней).

Удаленный вариант налогового контроля также предполагает свои формы реализации. Здесь перечень способов выявления нарушений ограничен.

В ходе мониторинга возможно следующее:

- потребовать предоставления дополнительных сведений;

- привлечь организацию для дачи пояснений;

- пригласить эксперта, специалиста или переводчик в целях всестороннего изучения документации.

По результатам мониторинга составляется мотивированное мнение должностного лица налоговой службы. Данный документ необходим в том случае, если установлен факт нарушения законодательства в части начисления и уплаты налогов.

Кроме того, организация может сама запросить мнение налоговой инспекции, если нарушений выявлено не было. В этом случае документ направляется в течение одного месяца с момента его составления.

В остальных ситуациях, при несоблюдении законодательства юридическим лицом, оно получит мнение не позднее чем через пять дней.

Сроки налоговой проверки и оформление ее итогов

Общий срок для проведения камеральной налоговой проверки – три месяца с момента сдачи декларации. Возможны следующие исключения:

- При проверке деклараций по НДС российских налогоплательщиков в случае отсутствия нарушений срок составляет два месяца.

- При проверке деклараций по НДС нерезидентов, оказывающих услуги в электронной форме, срок увеличивается до шести месяцев.

Если в течение камеральной налоговой проверки налогоплательщик подал уточненную декларацию, то срок начинает идти заново (п. 9.1 ст. 88 НК РФ). Поэтому при получении запросов налоговиков лучше по возможности не менять отчет, а давать отдельные пояснения, дополняющие его.

Если налогоплательщик не корректировал декларацию, то налоговики не могут продлить срок камеральной налоговой проверки.

Выездная налоговая проверка в общем случае не может продолжаться более двух месяцев. Но допускается ее продление до четырех, а в исключительных случаях – до шести месяцев (п. 6 ст. 89 НК РФ).

Основанием для продления выездной налоговой проверки может быть, в частности:

- Разветвленная филиальная структура компании.

- Непредставление запрошенных документов налогоплательщиком или банком.

- Чрезвычайная ситуация (пожар, наводнение и т.п.).

Также выездная налоговая проверка может неоднократно приостанавливаться для получения документов или запроса иной информации. Общая длительность всех «пауз» не должна превышать шести месяцев. Если же требуется получить информацию от иностранных государств, то допускается дополнительная приостановка еще на три месяца (п. 9 ст. 89 НК РФ).

По итогам налоговой проверки налоговики составляют акт. После рассмотрения возражений бизнесмена (если они были) руководитель инспекции или его заместитель выносит решение.

Сроки для рассмотрения результатов налоговых проверок приведены в ст. 100 и 101 НК РФ.

Налоговая проверкаОформление акта по окончании проверкиПередаче акта налогоплательщикуВозражения налогоплательщикаВынесение решениякамеральная10 дней5 дней1 месяц10 днейвыездная2 месяца

Камеральная налоговая проверка оформляется актом только в случае, когда инспектор выявил нарушения. Если же декларация заполнена без ошибок, то налогоплательщик может узнать о результатах прошедшей ревизии только косвенно. Если после сдачи декларации прошло больше 3,5 месяцев, а налоговики не предъявили претензий, то все в порядке.

При проведении выездной налоговой проверки акт составляется в любом случае. Впрочем, выездных проверок без найденных нарушений практически не бывает. Ведь на этапе отбора «кандидатов» для ревизии инспектора выделяют именно тех бизнесменов, достоверность отчетности которых вызывает сомнение.

Таким образом, предельная длительность налоговой проверки, от начала до вынесения решения может составить:

- Для камеральной налоговой проверки, без учета иностранных плательщиков НДС – до пяти месяцев.

- Для выездной налоговой проверки, включая периоды приостановки и также без учета международных взаимоотношений – более 15 месяцев.

Налоговый контроль — совмещение видов проверок

Практика знает ситуации, когда проведение налогового мониторинга пересекается с реализацией выездных или камеральных надзорных мероприятий. В каждом случае предусмотрены отдельные варианты действий.

Реализация камеральных контрольных действий возможна при налоговом мониторинге в следующих случаях (ст. 88 НК РФ):

- декларация была передана в налоговый орган позднее 01 июля года, который предшествует периоду проведения надзорных мероприятий;

- декларация представлена с заявлением о возмещении потраченной суммы из бюджета, то есть с необходимостью получения вычета;

- наличие уточненной декларации, согласно которой сумма налога оказалась меньше предыдущего показателя;

- досрочное прекращение налогового мониторинга.

Выездная проверка возможна также в исключительных ситуациях, когда одновременно с ней проводится мониторинг.

Относят к ним следующее:

- проведение надзорных мероприятий вышестоящим органом, направленных на инспекцию, осуществляющую налоговый мониторинг;

- прекращение дистанционной проверки раньше установленного срока;

- плательщик не исполнил предписания, согласно мотивированному мнению, направленному налоговой инспекцией;

- поступление декларации с уточнением суммы налога за период налогового мониторинга, если размер платежа уменьшился.

Таким образом, юридическое лицо может стать субъектом не только дистанционной проверки, но и надзорных мероприятий, независимо, выездной или камеральный характер они носят.

Как избежать проблем при осуществлении налогового контроля?

Чтобы избежать проблем при осуществлении налогового контроля, юридические лица должны соблюдать предписания НК РФ и следовать указаниям, получаемым со стороны инспекции.

Даже если предприниматели знают о собственных ошибках и недочетах, то рекомендуется устранить их до начала проверок. С этим могут помочь юристы, привлеченные со стороны, или работающие в штате.

Более того, не следует игнорировать запросы налоговых служб. Если имеются нарушения, а ИФНС РФ требует предоставить отчетность, это необходимо сделать.

В противном случае может быть принято решение о привлечении к ответственности, предусматривающей наказание по КоАП РФ. Организации придется выплатить крупные штрафы, в то время как при уточнении сведений декларации и своевременном устранении ошибок можно получить лишь предписание или предупреждение.

Таким образом, налоговый контроль рассматривается как совокупность различных способов и средств, позволяющих уполномоченным органам власти выявить нарушителей в сфере начисления и уплаты налогов.

Предусмотрено несколько видов проверок, каждому из которых подвергаются представители малого, среднего и крупного бизнеса. Предпринимателям необходимо постоянно сотрудничать с ФНС РФ. Это позволит избежать ответственности и получить возможность устранить ошибки без серьезных последствий.

Если у вас возникли вопросы или требуется помощь юриста, то можете обратиться в нашу юридическую :

Получить консультацию

*Первая консультация предоставляется бесплатно для управленцев и собственников бизнеса.

Юридическая статья от:

Запреты при осуществлении налогового контроля

Камеральная проверка и иные мероприятия налогового контроля должны полностью соответствовать действующим положениям налогового законодательства России, иначе, в случае правонарушения, к уполномоченным лицам могут быть применены определенные меры ответственности за неправомерно проведенный налоговый контроль.

Например, снятие функции по проверке, как результат раннего правонарушения и иная ответственность, предмет, понятие, структура, субъекты и этапы которой будут зависеть от каждого конкретного случая.

Налоговый контроль и его структура, в ходе его осуществления и исполнения главной функции, должен строго отвечать действующим требованиям законодательства России. Нарушение будут представлять из себя следующие действия:

- явное превышение полномочий в ходе осуществления какого-либо мероприятия налогового контроля. При этом само повышение государственного полномочия должно быть подтверждено соответствующими доказательствами, включая необходимые документы, а также иные элементы и источники, которые характеризуют налоговый контроль;

- совершение определенных действий налоговыми органами, цель, определение, понятие и сущность которых заключаются в личных интересах, при этом не учитываются установленные правовые основы налогового контроля, а также существующие принципы налогового контроля;

- применение определенного полномочия, как средство контроля налоговых органов, для его использования в личных интересах, с целью получения материальной выгоды, а не развития системы налогового контроля и т.д.;

Превышение того или иного полномочия является объектом правонарушения, за которым обязательно должно следовать применение определенных мер ответственности, предмет, содержание, источники и эффективность которой направлены на устранение правонарушения в установленный срок.

Налоговый контроль будет эффективным только в том случае, если его осуществление будет строго соответствовать всем существующим нормам. В противном случае, значение налогового контроля потеряет свою изначальную ценность.

Автор статьи

Дополнение к акту проверки не может описывать нарушения, не отраженные в самом акте

Из постановлений Конституционного суда от 14.07.05 № 9-П и Пленума ВАС от 30.07.13 № 57 следует: дополнительные мероприятия налогового контроля можно проводить только для сбора дополнительных доказательств, касающихся уже обнаруженных нарушений (а не для выявления новых правонарушений).

Кроме того, в пункте 6.1 статьи 101 НК РФ также сказано: в дополнении к акту указываются дополнительные доказательства для подтверждения факта совершения нарушений законодательства или отсутствия таковых. Как поясняют авторы письма, речь идет о фактах совершения нарушений, которые отражены в акте налоговой проверки. Это значит, что проверяющие не могут указать в дополнении к акту налоговой проверки новые нарушения, ранее не отраженные в акте налоговой проверки.

Проверить контрагента на признаки фирмы‑однодневки и наличие дисквалифицированных лиц