- Кто может применять ПСН и как рассчитывается налог

- Какие налоги платят на патенте, а какие нет

- Как ИП работать на патенте при оказании услуг грузоперевозки?

- На какие виды деятельности можно купить патент

- На какой срок можно купить патент

- Расчет стоимости патента на грузоперевозки для ИП в 2021 году

- Какие показатели нужны для расчета стоимости патента на ПСН

- Патент на грузоперевозки: расчет налога

- Взносы как часть расходов по ПСН

- Итоги

- На какой территории действует патент

- Коды ОКВЭД

- Как рассчитывается стоимость патента

- Выбор налогового режима

- УСН Доходы минус расходы

- УСН Доходы

- Патент (ПСН)

- Что такое временный патент и как рассчитывается его стоимость

- Как оформить патент

- Где регистрировать патент на междугородние грузоперевозки

- Что делать с кассой при переходе на ПСН

Кто может применять ПСН и как рассчитывается налог

Покупая патент, вы получаете право заниматься определённой деятельностью и не платить налог с доходов от этой деятельности. Стоимость патента и есть налог. Отчитываться по доходам и сдавать декларацию не нужно.

Допустим, у вас розничный магазин. Вы купили патент на год, оплатили его, и больше с доходов ничего не платите. Неважно, сколько вы на самом деле заработаете. Главное, чтобы доходы не превышали 60 миллионов рублей, потому что больше этой суммы на патенте зарабатывать нельзя, иначе придётся переходить на другой режим и доплачивать налоги.

Если вы откроете ещё один магазин, придётся купить ещё один патент, потому что стоимость первого патента вам изначально рассчитали только для одного магазина. В то же время можно взять один патент сразу на несколько торговых точек.

Если параллельно с магазином у вас какая-то другая деятельность, не обозначенная в патенте, с доходов от неё налоги нужно платить отдельно. Например, кроме торговли в магазине вы ещё поставляете кому-то оборудование — это уже не попадающая под ПСН деятельность.

Когда срок действия патента закончится, вы можете либо прекратить деятельность, либо купить ещё один патент и продолжать, либо вести ту же деятельность на другом режиме налогообложения. Если после окончания действия патента вы сразу не купите новый, доходы от этого вида деятельности будут облагаться налогами как при УСН или ОСНО, смотря какой режим у вас основной кроме патента.

Читайте также: Как правильно заполнить форму РСВ-1 ПФР в 2021 году?

Какие налоги платят на патенте, а какие нет

На ПСН не платят НДФЛ (его заменяет стоимость патента), НДС и налог на имущество, которое ИП использует в предпринимательской деятельности.

Есть исключения.

- От НДФЛ освобождаются только доходы от патентной деятельности, например, доходы от торговли в магазине. Если ИП продал квартиру или получил другой доход — это уже не попадает под ПСН.

- НДС придётся заплатить, если предприниматель импортирует товары из-за границы.

- Если имущество оценивается по кадастровой стоимости и входит в специальный перечень местных властей, налог с такого имущества платить нужно.

Если у ИП есть транспорт, земля, он пользуется водными ресурсами — имущественные налоги платить нужно.

Если есть сотрудники, за них в обычном порядке нужно платить страховые взносы и удерживать НДФЛ. Страховые взносы ИП за себя платить тоже нужно.

Как ИП работать на патенте при оказании услуг грузоперевозки?

Лист Б заполняется на каждую единицу автомобилей.

Записывается код типа транспортного средства (01 для автотранспорта, 04 — для водного).

В графе “Идентификационный номер” указывается VIN для автотранспорта, ИМО — для судов.

Также необходимо записать марку транспортного средства, регистрационный знак и грузоподъемность в тоннах (переписать информацию из техпаспорта).

Для грузоперевозок поле с количеством посадочных мест остается пустым.

Можно ли применять налоговый режим — это зависит от организационно-правовой формы, выручки, наличия работников и их численности, видов деятельности и других условий. Так, для применения УСН установлены лимиты по выручке и численности работников, стоимости основных средств, доле участия организаций в уставном капитале.

ИП оказывает в Москве бытовые услуги — ремонтирует одежду, обувь, металлические изделия и делает ключи. Его годовая выручка — 2 500 тыс. рублей (в т. ч. НДС — 416,67 тыс. рублей), расходы — 1 400 тыс. рублей (в т. ч. НДС — 150 тыс. рублей), из них учитываемые при УСН — 1 300 тыс. рублей. У него один работник с зарплатой 40 тыс. рублей в месяц.

Рассмотрим 5 режимов налогообложения и определим, какой из них будет выгоднее.

На ОСНО доходы и расходы для определения налоговой базы по НДФЛ берутся без НДС. Налоговая база составит 2 083 333 — 1 250 000 = 833 333 рубля, а сумма налога 13 % от неё — 108 333 рубля. НДС к уплате составит 266 667 рублей = 416 667 — 150 000.

Определим сумму страховых взносов.

Читайте также: Как написать заявление на выдачу документов, связанных с работой

Страховые взносы за работника составят 12 × (12 392 × 30,2 % + (40 000 — 12 392) × 15,2%) = 95 265,60 рублей за год, где:

- 12 — количество месяцев;

- 12 392 — МРОТ на 2021 год;

- 30,2 % — совокупный тариф взносов (включая травматизм);

- 15,2 % — совокупный пониженный тариф взносов с выплат сверх МРОТ.

«За себя» ИП уплатит взносы в фиксированном размере — 40 874 рубля, а также «переменную» часть в ПФР — 1 % × (833 333 — 300 000) = 5 333,33 рубля.

Сумма взносов за работника и фиксированных взносов ИП «за себя» будет одинаковой во всех вариантах.

НДС не выделяется из доходов, а расходы учитываются для налогообложения в суммах, включающих НДС. Таким образом, налоговая база по НДФЛ составит 2 500 000 — 1 400 000 = 1 100 000 рублей. А сам налог 13 % от неё — 143 000 рублей. При этом НДС к уплате будет нулевым. «Переменная» часть взносов составит 1 % × (1 100 000 — 300 000) = 8 000 руб.

На какие виды деятельности можно купить патент

На любые, которые не подпадают под запрет.

По новым правилам, под патент не попадают только такие виды деятельности.

- Деятельность по договорам простого товарищества или договорам доверительного управления имуществом.

- Производство подакцизных товаров, добыча и реализация полезных ископаемых.

- Оптовая торговля и торговля по договорам поставки.

- Грузовые и пассажирские перевозки, если в собственности или аренде больше 20 автомобилей.

- Сделки с ценными бумагами, кредитные и финансовые услуги.

В Налоговом кодексе перечислено 80 видов деятельности, разрешённых для ПСН. Это общепит и розничная торговля, различные услуги населению, автосервисы и автостоянки, гостиницы и т.д.

Но окончательное решение остаётся за региональными властями. Они могут как расширить этот список, так и сократить его. Чтобы узнать, для каких видов деятельности можно купить патент в вашем регионе, прочтите региональный закон. Откройте раздел «Патентная система налогообложения» на сайте ФНС России, и в левом верхнем углу выберите свой субъект РФ. В конце раздела будут ссылки на законы вашего региона.

Внимание! В связи с изменениями в патентную систему и отменой ЕНВД региональные законы будут обновлять и дополнять. Следите за изменениями.

На какой срок можно купить патент

На срок от 1 до 12 месяцев, с любого числа месяца, на любое количество дней, но не менее месяца и в пределах календарного года.

То есть срок действия патента не может начинаться в одном календарном году, а заканчиваться в другом.

Например, если ИП планирует применять ПСН с 15 февраля 2021 года, то патент ему могут выдать на любое количество дней в пределах 2021 года, начиная с 15 февраля по 31 декабря 2021 года.

Патенты на короткий срок выгодно брать, если бизнес сезонный, или если нужно опробовать новую нишу.

Расчет стоимости патента на грузоперевозки для ИП в 2021 году

Какие показатели нужны для расчета стоимости патента на ПСН

Патентная система налогообложения предполагает внесение в бюджет предпринимателем фиксированной величины налога, которая определяется исходя:

- из потенциального дохода ИП по тому или иному виду деятельности (базовой доходности);

- налоговой ставки;

- длительности патента.

Первый показатель всегда устанавливается в нормативных актах регионов РФ. В общем случае используется та налоговая ставка, что установлена НК РФ. Ее размер составляет 6%. Однако субъекты РФ вправе снизить эту ставку вплоть до нулевой для вновь зарегистрированных ИП (ст. 346.50 НК РФ). Длительность патента может составлять от 1 до 12 месяцев.

Читайте также: Статья 94 НК РФ. Выемка документов и предметов (действующая редакция)

Если вы только собираетесь переходить на ПСН, ознакомьтесь с условиями применения спецрежима. Детальный обзор условий для перехода на ПСН и ее дальнейшего применения привели эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Для того чтобы вычислить размер налога по ПСН, нужно:

- определить его годовую стоимость, использовав данные по потенциальному доходу и ставке;

- разделить получившийся показатель на 12 и умножить результат на количество месяцев, которое соответствует длительности патента.

Рассмотрим, как может быть исчислена стоимость патента в случае, если ИП собирается заниматься грузоперевозками.

Патент на грузоперевозки: расчет налога

Условимся, что:

- ИП живет в Москве;

- патент покупается на 3 месяца;

- ИП использует 4 машины, каждая из которых имеет грузоподъемность 2 тонны.

ВНИМАНИЕ! Налоговики допускают оформление патента в одном регионе, а перевозку грузов в разных субъектах РФ. Главное, чтобы договоры с заказчиками перевозок были заключены в регионе, в котором оформлен патент. Тогда у ИП-грузоперевозчика не возникает необходимости оформлять патент в каждом из регионов, куда он везет грузы. Достаточно оформления одного патента. Подробности см. здесь.

Сначала вычисляем годовую стоимость патента. Для этого:

- Определяем потенциальный доход по грузоперевозкам.

Соответствующий показатель определяется исходя из норм, присутствующих в строке под порядковым номером 10 таблицы в ст. 1 закона города Москвы «О патентной системе» от 31.10.2012 № 53.

Потенциальный доход столичного ИП, занимающегося грузоперевозками, будет равен 600 000 руб. с 1 машины, если ее грузоподъемность составляет менее 3,5 тонны. Всего у предпринимателя, как мы условились выше, 4 таких транспортных средства. Следовательно, его суммарный потенциальный доход составляет 2 400 000 руб.

- Исчисляем годовую стоимость патента.

Для этого мы используем ставку в размере 6% — ту, что установлена НК РФ (п. 1 ст. 346.50), поскольку законодательством Москвы не определено иных ставок для ПСН. Получается, что годовая стоимость патента для ИП с 4 машинами грузоподъемностью по 2 тонны составит 144 000 руб.

Затем вычисляем фактическую стоимость патента с учетом того, что он покупается на 3 месяца. Для этого:

- делим 144 000 на 12, получается 12 000 руб.;

- умножаем результат на 3, получается 36 000 руб.

Взносы как часть расходов по ПСН

Платежная нагрузка ИП на ПСН не ограничивается только лишь расходами на патент. Предпринимателю также нужно будет уплачивать фиксированные страховые взносы в ПФР и ФФОМС.

В 2021 году их величина составляет 40 874 руб., если предприниматель работает весь год.

О фиксированных взносах ИП читайте здесь.

Но мы условились, что в нашем примере ИП занимается грузоперевозками в течение 3 месяцев. Поэтому и уплачивать взносы в фонды он должен пропорционально фактическому времени ведения бизнеса, а именно в размере 10 218 руб. 50 коп. (делим 40 874 руб. на 12, после умножаем на 3).

Вычитать сумму взносов из причитающейся к уплате суммы налогов ИП на ПСН вправе. Если у ИП есть наемные сотрудники, то он вправе уменьшить ПСН, но не более, чем на 50%. А если сотрудников нет, всю сумму налога он вправе уменьшить на сумму уплаченных взносов за себя. Поэтому суммарная платежная нагрузка столичного ИП за 3 месяца грузоперевозок на ПСН составит 46 218 руб. 50 коп.

Если у ИП на ПСН, который занимается грузоперевозками, есть наемные работники, то он обязан исчислять и уплачивать страхвзносы на сумму заработной платы сотрудников. Ставки для ИП на ПСН в 2021 году стандартные:

- 22% на пенсионное страхование в пределах МРОТ и 10% на зарплату свыше;

- 5,1% на медстрахование до 12 792 руб. и 5% на все, что свыше;

- 2,1% на соцстрахование на сумму заработка в пределах МРОТ;

- от 0,2% до 8% на страхование работников от несчастных случаев на производстве.

Ставка «несчастных» взносов определяется исходя из класса профессионального риска по виду деятельности. Грузоперевозкам соответствует 5-й класс риска, тариф в ФСС при этом установлен в размере 0,7% (приказ Минтрудсоцзащиты РФ от 30.12.2016 № 851н, ст. 1 закона «О страховых тарифах» от 22.12.2005 № 179-ФЗ).

В связи с распространением коронавирусной инфекции правительство утвердило ряд мер для поддержки бизеса, включая уменьшение ставки по страхвзносам до 15%. Эти ставки сохранились навсегда. Эксперты КонсультантПлюс разъяснили порядок применения ставок. Получите пробный доступ к системе К+ и бесплатно изучите материал.

Итоги

Для расчета стоимости патента при любом виде деятельности ИП нужно знать величину потенциального дохода, установленного региональным НПА для соответствующего вида деятельности, размер ставки, а также срок действия патента. Помимо расходов на уплату налога по ПСН предприниматель также должен перечислять во внебюджетные фонды фиксированные взносы за те месяцы, в течение которых он занимается бизнесом.

Узнать больше о ПСН и законодательном регулировании вы можете из рубрики «ПСН».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

На какой территории действует патент

Патент действует на всей территории субъекта РФ. Если вы купили патент в одном субъекте РФ, вы не сможете по нему вести такую же деятельность в другом — там нужно купить отдельный патент.

Исключение — автоперевозки. Если договоры на перевозку заключаются в субъекте РФ, где получен патент, а в другом субъекте РФ находится только пункт назначения/отправления грузов/пассажиров, можно не получать патент в другом субъекте РФ. Оказывать услуги можно в рамках одного патента, полученного по месту постановки на учёт. В данном случае место ведения деятельности определяется местом заключения договоров на автоперевозку (письма Минфина России № 03-11-11/78446 от 11 октября 2021 г., № 03-11-11/43299 от 14 июня 2019 г.).

Иногда региональные законы ограничивают территорию действия патентов в рамках субъекта РФ. Он может действовать на территории муниципального образования (группы муниципальных образований). Это связано с тем, что в разных населённых пунктах может быть разный потенциальный доход для одного и того же вида деятельности. Например, в одном населённом пункте потенциальный доход для кафе 500 000 рублей, а в соседнем городе — 1 000 000 рублей. Поэтому и патенты нужно брать в каждом городе отдельно несмотря на то, что субъект РФ один.

Здесь тоже есть исключения. Патент на услуги по перевозкам, развозную и разносную розничную торговлю могут действовать только на территории всего субъекта РФ (п.п. 1.1 п. 8 ст. 346.43 НК РФ).

В патенте должна быть указана территория его действия.

Читайте также: Декларация 3 НДФЛ: как узнать код бюджетной классификации и где его взять

Коды ОКВЭД

Занятие грузоперевозками попадает в под коды 49 ОКВЭД. Они включают все виды транспортировки грузов, в том числе легковыми машинами, фурами. Сюда не относятся ж/д перевозки:

- 49.41 – автомобильный грузовой транспорт;

- 49.31 – такси;

- 49.41.1 – использование специализированный транспорт;

- 49.41.2 – применение неспециализированного транспорта;

- 49.41.3 – арендуется грузовой транспорт вместе с водителем;

- 49.42 – услуги по перевозкам;

- 52.10 – складирование и хранение;

- 52.21 – вспомогательная деятельность, которая связана с сухопутным транспортом;

- 52.24 – транспортная обработка грузов;

- 52.29 – остальная вспомогательная деятельность, которая связана с перевозкой;

- 53.20.29 – прочая почтовая связь, которая не включена в другие группы;

- 53.20.3 – курьерская доставка;

- 53.20.31 – курьерская доставка с помощью различных видов транспорта;

- 53.20.39 – прочая курьерская деятельность.

Для занятия грузоперевозками можно выбрать несколько кодов, но основной должен быть один.

Как рассчитывается стоимость патента

Сумма зависит от потенциального дохода, которую определили местные власти для вашего вида деятельности. Информация о суммах потенциального дохода есть в региональных законах.

Налог считают по ставке 6% с потенциального годового дохода.

Например, если в регионе для кафе площадью до 50 квадратных метров потенциальный годовой доход — 1 200 000 рублей, то патент на год будет стоить 72 000 рублей. По новым правилам эту сумму можно будет уменьшить на страховые взносы до 100% если нет работников, и до 50% если работники есть.

На сайте ФНС есть калькулятор, где вы можете рассчитать примерную стоимость патента в разных регионах с учётом местного законодательства.

Выбор налогового режима

Режимов, доступных для ИП, существует несколько. По умолчанию применяется основная система, но она очень сложная и в большинстве случаев невыгодная. Поэтому предприниматели обычно выбирают один из специальных режимов. У каждого своего правила расчета налоговой базы и порядок учета взносов, уплаченных на страхование. Ниже отражены особенности, которые нужно учитывать при расчете.

УСН Доходы минус расходы

Условия применения УСН таковы:

- не более 100 работников;

- доход в год — не более 150 млн рублей;

- остаточная стоимость имущества — также не более 150 млн рублей.

Налоговая база при таком объекте обложения равна разнице между выручкой и затратами: 7 800 000 — 6 600 000 = 1 200 000 рублей. Страховые взносы учитываются в составе расходов.

УСН Доходы

Условия применения этого режима такие же, как описано выше. Налоговой базой является вся выручка ИП, расходы не учитываются. Из суммы налога можно вычесть страховые взносы, которые предприниматель уплатил за себя и за работника. Однако уменьшить налог можно не более, чем на 50%. В примере сумма вычета составит: 40 874 + 75 000 + 120 000 = 235 874 рубля.

Рассчитать выгодную систему налогообложения

Патент (ПСН)

Налог при ПСН равен стоимости патента и составляет 6% от потенциального дохода ИП по данному виду деятельности на конкретной территории. Значение этого дохода устанавливается муниципальной администрацией. Для определения размера платы за патент у ФНС есть специальный сервис.

Обратите внимание!

С 2021 года предприниматели на ПСН могут уменьшать налог (стоимость патента) на сумму страховых взносов, уплаченных за себя и своих работников. Правила такие же, как для ИП на УСН с объектом «доходы».

Для ИП из примера на весь 2021 год патент на грузоперевозки будет стоить 69 240 рублей до вычета взносов. Поскольку ИП с работниками, то стоимость патента можно уменьшить за счет страховых отчислений на 50%. Поэтому к оплате будет 34 620 рублей.

Кроме описанных режимов существует еще один — НПД, что расшифровывается как налог на профессиональный доход. Но имеет ряд ограничений, например, максимальный доход — не более 2,4 млн рублей, запрет на привлечение работников. Поэтому для ИП из нашего примера он не подходит.

Что такое временный патент и как рассчитывается его стоимость

Сферу применения патентной системы расширили совсем недавно. Не все региональные власти успеют подкорректировать свои законы и установить потенциальный доход для новых видов деятельности. Чтобы несмотря на это уже с 2021 года предприниматели могли работать по патенту, придумали временный патент, который можно взять на срок от одного до трёх месяцев, но максимум до 31 марта 2021 года.

Его могут купить предприниматели, которые:

- ведут бизнес в сфере общепита или розничной торговли на площади от 50 до 150 квадратных метров, имеют автосервисы, автостоянки или автомойки.

- по этим видам деятельности в IV квартале 2021 года применяли ЕНВД.

Если в регионе ещё не установили потенциальный доход для таких видов деятельности, его рассчитают по формуле:

Базовую доходность будут брать как для ЕНВД:

- для общепита — 1 000 рублей с квадратного метра;

- для розничной торговли — 1 800 рублей с квадратного метра;

- для автосервисов и моек — 12 000 рублей с каждого работника, включая самого ИП;

- для автостоянок — 50 рублей с квадратного метра.

Например, у предпринимателя автосервис с двумя наёмными сотрудниками, итого вместе с ИП работает 3 человека. Потенциальный годовой доход будет равен:

12 000 Х 12 Х 3 Х 2,005 Х 15/6 Х 0,5 = 1 082 700 руб.

По ставке 6% патент будет стоить 64 962 рубля. Но временный патент можно взять только на срок от одного до трёх месяцев, поэтому за квартал он будет стоить 16 240 руб., а за месяц — 5 413 руб.

После окончания срока временного патента нужно будет купить новый, уже с учётом регионального законодательства.

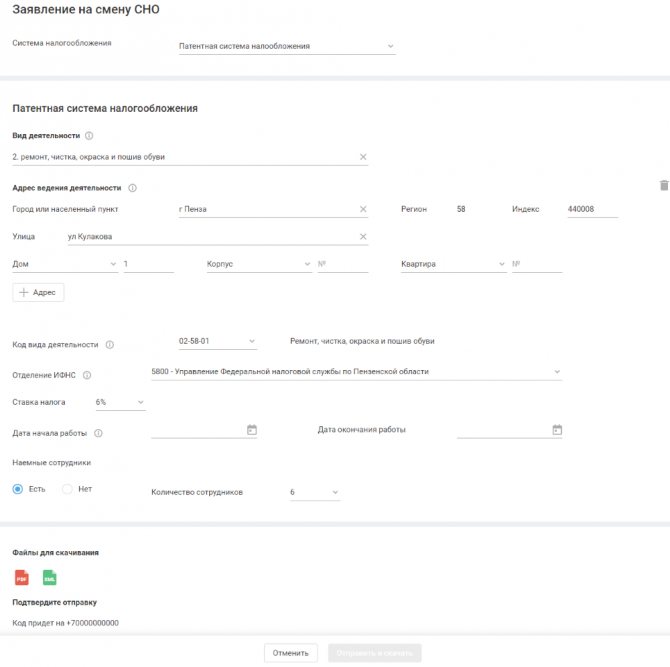

Как оформить патент

Чтобы получить право применять патентную систему, нужно заранее написать заявление по одной из следующих форм:

- по форме 26.5-1, утверждённой приказом ФНС РФ от 11.07.2017 №ММВ-7-3/[email protected];

- по форме рекомендованной письмом ФНС РФ от 18.02.2020 № СД-4-3/[email protected]

Подготовить и отправить в ФНС заявление на патент поможет наш сервис.

Для этого необходимо указать четыре параметра.

- Вид деятельности по патенту.

- Адрес ведения деятельности.

- Ставку налога.

- Срок, на который приобретается патент.

После этого останется только отправить заявление в ФНС в один клик.

А наши клиенты могут подать заявление прямо из интернет-бухгалтерии «Моё дело».

По общему правилу заявление нужно отправить за 10 дней до начала применения патентной системы. Но для тех, кто переходит на ПСН с 1 января 2021 года, сделали исключение — заявление можно подать вплоть до 31 декабря 2021 года (письмо ФНС России от [email protected] № СД-4-3/[email protected]).

Если будете вести деятельность в своём же регионе, отправьте заявление на патент в налоговую инспекцию, где состоите на учёте.

Если ваш бизнес не по месту прописки, а в другом регионе, заявление отправьте в любую налоговую инспекцию субъекта РФ, в котором будете вести деятельность. Например, если вы прописаны в Самаре, а бизнес в Оренбурге, заявление нужно подать в ИФНС Оренбургской области.

Заявление можно отправить любым удобным способом: передать лично, в электронном виде с ЭЦП, через МФЦ, обычной почтой или через представителя.

Если планируете вести два вида деятельности и применять в отношении них ПСН, нужно подать два заявления (письмо Минфина России № 03-11-11/4189 от 27 января 2021 г.).

Ещё бывает, что вид деятельности один, но подвиды разные. Тогда количество патентов для предпринимателя зависит от регионального законодательства. Например, в законе региона может быть прописан патент на розничную торговлю в целом. Тогда вы берёте один патент на один или несколько магазинов и можете торговать чем угодно в розницу. А если в законе есть разделение, например, торговля запчастями, торговля предметами одежды, торговля продуктами питания, и для каждого подвида разный потенциальный доход — тогда придётся брать отдельный патент для каждого случая.

В течение пяти рабочих дней вам выдадут патент лично в руки, в электронном виде, по почте или через МФЦ. Вместе с патентом ИП выдадут и платёжный документ на уплату налога, то есть стоимости патента.

Если вы кроме патентной деятельности не ведёте бизнес на ОСНО, и ещё не переходили на УСН, параллельно с покупкой патента рекомендуем подать заявление и на УСН. Иначе любая операция, которая не подпадает под патент, будет облагаться по общей системе, а это сложно и дорого. Если вы забудете вовремя подать заявление на следующий патент, иметь в запасе УСН 6% тоже выгодно — так за промежуток времени между двумя патентами вы заплатите всего 6% с доходов, а на ОСНО придётся платить НДФЛ и НДС.

Где регистрировать патент на междугородние грузоперевозки

Добрый день, друзья.

Мне очень часто задают вопрос: где получить патент ИП-шнику, который занимается грузоперевозками? Ответ всегда давал один и тот же: либо получаешь патент по месту жительства, либо получаешь патент в любом субъекте Федерации, где ты ездишь. Выбери, где подешевле, но твоя машина, конечно, по этому региону должна проезжать.

Читайте также: Что такое межрасчетные выплаты в расчетных листках, межрасчет ?

Но у меня не было четкого подтверждения моих слов, потому что в НК РФ об этом написано не очень внятно. И вот налоговики выпустили замечательное письмо, которое подтверждает все то, что я советовал бизнесменам.

Письмо ФНС России от 29.12.2020 № КВ-4-3/21782 «О применении патентной системы налогообложения».

«В соответствии с пунктами 1 и 2 статьи 346.45 и пунктом 1 статьи 346.46 Кодекса индивидуальный предприниматель, планирующий осуществлять предпринимательскую деятельность на основе патента в субъекте Российской Федерации, в котором проживает, патент получает по месту постановки на учет в налоговом органе по месту жительства.

Если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность в субъекте Российской Федерации, в котором не проживает, – он может получить патент в любом территориальном налоговом органе этого субъекта Российской Федерации, в который подаст заявление на получение патента.

Таким образом, индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере оказания автотранспортных услуг по перевозке пассажиров и грузов, обязаны получить патент в налоговом органе по месту жительства или по месту осуществления предпринимательской деятельности.

Вместе с тем индивидуальный предприниматель при осуществлении такой деятельности не ограничен территорией субъекта, в котором он получил патент, и, соответственно, в рамках полученного патента он может осуществлять перевозки грузов и в другие регионы.

Договор на перевозку должен быть заключен в субъекте Российской Федерации по месту получения патента. В таком случае получение патента в других регионах не требуется».

А с другой стороны, как будут это контролировать? Например, вы занимаетесь перевозкой грузов по всей стране. Проживаете в Нижнем Новгороде, а патент получили во Владимирской области, потому что вы постоянно через нее ездите. Ну, окей. Во всех договорах, которые вы будете заключать, пишите: город Владимир или какой-то райцентр Владимирской области, где вы получили этот патент.

Вы скажете, что налоговики могут проверить по офису. У ИП-шника может и не быть офиса. Может, у него три машины, зачем ему офис? Если ты получил патент во Владимирской области, то подписывай договоры, пиши в них город Владимир и езди по всей стране.

«Например, ИП, получивший в Москве патент на оказание автотранспортных услуг по месту постановки на учет в налоговом органе по месту жительства, заключил в Москве с разными лицами договоры на перевозку грузов: по первому договору перевозка груза из Москвы в Санкт-Петербург, по второму договору перевозка груза из Московской области в Калугу, по третьему договору перевозка груза из Владимира в Ярославль. В указанном случае ИП не нужно получать дополнительные патенты».

Спасибо ФНС за такой пример и за такое разжевывание. Так что, господа, работающие на патенте, работаете спокойно. НК РФ на вашей стороне, налоговики на вашей стороне.

А на семинарах я дам вам еще штук 50 законных способов экономии основных налогов: НДС, налог на прибыль, страховые, НДФЛ. Также я сделаю обзор применения патентной системы налогообложения и расскажу, как экономить на патенте.

Еще мы рассмотрим, как не только законно экономить налоги при использовании любых типов ИП-шников, «физиков» и спецрежимников, но и как сделать так, чтобы у вас была законная наличка в кармане.

Давайте скажем честно, только сумасшедший в 2021 году будет пытаться оптимизировать свои налоги с помощью обнала. Так что увидимся на ближайшем семинаре.

Спасибо и удачи в делах.

Что делать с кассой при переходе на ПСН

Если у вас уже есть касса и вы применяли её для торговли на другом режиме, нужно в настройках поменять режим налогообложения и сформировать отчёт об изменении параметров регистрации. Важно, чтобы в чеке отражалась актуальная система налогообложения, иначе будет штраф.

Поменять настройки нужно до того, как выдадите первый чек на новой системе налогообложения. Например, если в новом году начинаете работу с 11 января, то уже 11 января перед открытием смены в кассе должен быть указан новый режим налогообложения.