- Как выплачивается заработная плата

- Калькулятор расчета задолженности по заработной плате

- Задержка заработной платы и других выплат

- Нормативная база компенсаций по зарплате

- Расчет компенсации за задержку выплат

- С чего начинается расчет компенсации?

- Как исчислить НДФЛ с компенсации?

- Формула расчета компенсации

- Нужно ли платить страховые взносы с компенсации?

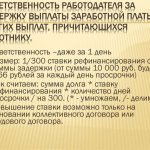

- Ответственность руководителя за задержку зарплаты

- Как еще могут наказать работодателя за задержку

- Практика дел

- Учет компенсации за просрочку выплаты заработной платы в расходах по налогу на прибыль

Как выплачивается заработная плата

Работодатель выплачивает заработную плату работникам не реже двух раз в месяц. Срок выплаты не должен превышать 15 дней с момента начисления зарплаты, а конкретная дата перечисления (выдачи) должна быть прописана как минимум в одном из трех документов (ст. 136 ТК РФ):

- трудовой договор;

- коллективный договор;

- правила внутреннего трудового распорядка.

Как рассчитать заработную плату работникам при разных системах оплаты труда >>>

Калькулятор расчета задолженности по заработной плате

Сейчас на предприятиях в бухгалтерии уже не пользуются калькуляторами для расчета заработной платы. Все процессы автоматизированы, и вычисления ведутся при помощи компьютера. Механизм расчета компенсации, приведенный выше, заложен в соответствующие программы. Так, функция вычисления компенсации за задержку зарплаты есть в 1С. Формулами работник может воспользоваться, для того чтобы понимать, какие дополнительные выплаты он получит в случае нарушения сроков выдачи его трудового вознаграждения.

Читайте также: Об уплате НДФЛ при уступке права требования

Также можно обратиться к помощи онлайн-калькулятора расчета компенсации за задержку зарплаты в 2021 году. Пользоваться данными сервисами несложно. Для получения итогового значения нужно ввести следующие данные:

- дата, когда начался период просрочки;

- последняя дата задержки выплат;

- сумма задолженности.

Некоторые сервисы позволяют не только рассчитать, какая компенсация за задержку зарплаты полагается, но и предоставляют дополнительные возможности:

- рассчитать компенсацию, если задолженность частичная;

- рассчитать задолженность, которая формируется в течение нескольких пропущенных сроков выплат;

- импортировать данные из табличных процессоров (Excel и т. д.);

- вывести результаты на печать.

Задержка заработной платы и других выплат

Задержка выплаты заработной платы – это нарушение законодательства (ст. 236, 237 ТК РФ), которое влечет за собой компенсационные выплаты. Они должны быть начислены работнику за каждый день просрочки.

Материальная ответственность работодателя за нарушение финансовых обязательств перед наемными сотрудниками относится не только к заработной плате, но и к иным выплатам: премии, доплаты, отпускные, выходные пособия.

Обратите внимание! Компенсация должна выплачиваться работодателем, даже если он не виноват. К примеру, может произойти сбой в работе банковской системы или др. причины.

Нормативная база компенсаций по зарплате

Своевременно выплачивать сотрудникам заработную плату работодателей обязывает ст. 21 ТК и ст. 37 Конституции. В перечень обязательств входят:

- Начисление и выплата зарплаты дважды в месяц (со строгим соблюдением сроков).

- Выплата компенсации в случае задержки зарплаты.

- Компенсация задержки любых начислений, включая выходное пособие, отпускные и т.п.

- Информирование работников о размере компенсации.

Точный размер компенсации ТК не установлен. В нем зафиксирован лишь минимальный порог за день просрочки – 1/150 зарплаты * актуальную ставку рефинансирования ЦБ. Работодатель вправе выплачивать минимальную компенсацию, если иное не указано в трудовом договоре с сотрудником.

Расчет компенсации за задержку выплат

Расчет компенсации за задержку зарплаты и других выплат производится исходя из суммы задолженности, которую работник должен получить «на руки», то есть за вычетом НДФЛ и др. удержаний (алиментов и пр.) – п. 4 ст. 226 НК РФ.

Пример. Сотрудник за расчетный период заработал 25 000 руб. За вычетом 13% по НДФЛ он должен получить 21 750 руб. С этой суммы проводится расчет компенсации за задержку зарплаты.

Размер минимальной денежной компенсации за задержку выплат равен 1/150 от ключевой ставки Центробанка РФ за каждый день просрочки. Работодатель по собственному желанию может увеличивать компенсационные выплаты. Повышенная ставка компенсации прописывается в трудовом договоре, коллективном договоре и (или) в правилах внутреннего распорядка.

Денежная компенсация не может быть отменена или занижена даже в том случае, если работодатель и работник подпишут дополнительное соглашение. Такая договоренность будет считаться недействительной (ст. 8 ТК РФ).

Также повышенная ставка может быть указана в региональном, межрегиональном, территориальном или отраслевом соглашении. Если работодатель присоединился к данному соглашению, то он обязан соблюдать эти условия (ст. 45 ТК РФ).

Расчет количества дней задержки. Первый день просрочки – это следующий календарный день после даты выплаты зарплаты сотруднику. Последним днем считается дата выдачи просроченной выплаты.

Пример. Дата выдачи зарплаты – 14 мая. Фактически работнику выплатили зарплату 27 мая. Таким образом, первым днем просрочки заработной платы будет считаться 15 мая, а последним – 27 мая. Срок просрочки – 13 дней.

Формула расчета минимальной компенсации за задержку выплат. В соответствии с Трудовым кодексом расчет компенсации за задержку зарплаты рассчитывается следующим образом:

Компенсация = Сумма задолженности х Количество дней задержки х Ключевая ставка ЦБ х 1/150.

Формула расчета повышенной компенсации за задержку выплат. Если работодатель выплачивает повышенную ставку, то расчет компенсации будет выглядеть так:

Компенсация = Сумма задолженности х Количество дней задержки х Повышенная процентная ставка за просрочку.

Примеры:

№1. Размер оклада работника 200 000 руб. Работодатель должен был выплатить первую половину заработной платы (аванса) 25 числа, а фактически выплатил 30 числа того же месяца. Задержка составила 5 дней.

Сумма аванса к выплате «на руки»:

100 000 руб. – 13% (НДФЛ) = 87 000 руб.

Ключевая ставка ЦБ РФ с 27 июля 2021 года равна 4,25%. Расчет компенсации за задержку зарплаты выглядит таким образом:

87 000 руб. х 5 дней х 4,25% х 1/150 = 123,25 руб.

То есть работник должен получить выплату в размере 87 123,25 руб.

№2. Допустим, во время просрочки выплаты поменялась ключевая ставка ЦБ. Тогда расчет компенсации нужно поводить по двум ставкам и результат сложить.

Работодатель должен был перечислить вторую часть заработной платы 15 июня 2021 года, но задержал выплату до 30 июня. Таким образом, просрочка составила 15 календарных дней.

Сумма зарплаты к выплате «на руки»:

100 000 руб. – 13% (НДФЛ) = 87 000 руб.

До 22 июня ключевая ставка Центробанка составляла 5,5%, а с указанной даты уменьшилась до 4,5%. Задержка выплаты до 22 июня составила 6 дней по ставке 5,5%. С 22 по 30 июня включительно – 9 дней по ставке 4,5%.

Читайте также: Учет передачи нефинансовых активов на ответственное хранение (Инструкция № 162н)

Расчет компенсации за задержку зарплаты до 22 июня:

87 000 руб. х 6 дней х 5,5% х 1/150 = 191,4 руб.

Компенсация за задержку выплаты заработной платы с 22 июня:

87 000 руб. х 9 дней х 4,5% х 1/150 = 234,9 руб.

Общая сумма компенсации:

191,4 руб. + 234,9 руб. = 426,3 руб.

Рассчитать компенсацию за задержку зарплаты и других выплат можно на нашем сайте в онлайн режиме используя Калькулятором пеней.

С чего начинается расчет компенсации?

Прежде чем рассчитывать компенсацию, необходимо выяснить, по чьей вине произошла задержка выплаты. Если виноват работодатель, компенсация начисляется и выплачивается. Если сам работник – нет. К последнему случаю относятся ситуации, когда работники несвоевременно предоставляют данные банковских карт, не являются в бухгалтерию (если в компании осуществляется наличный расчет).

Итак, виноват в задержке работодатель. Вводными для расчета компенсации будут:

- Точная дата выплаты заработной платы (от этой даты высчитывается просрочка).

- Количество дней просрочки.

- Ставка ЦБ для расчета компенсации либо коэффициент, указанный в договоре.

Еще один важный момент. Количество дней просрочки считается календарным методом (с учетом выходных дней).

Как исчислить НДФЛ с компенсации?

Минимальная компенсация за задержку выплат не облагается НДФЛ (п. 1 ст. 217 НК РФ). Выплата повышенной компенсации может облагаться налогом на доходы физических лиц:

- если повышенная компенсация за задержку выплат прописана в коллективном договоре, трудовом договоре или в правилах внутреннего распорядка, то такая выплата не облагается НДФЛ (п. 2 письма Минфина № 03-04-05-01/450);

- если работодателем выплачивается повышенная компенсация, но она не прописана в вышеперечисленных документах, то из нее нужно вычесть необлагаемый налогом минимум (1/ 150 часть ключевой ставки). Из полученной суммы необходимо вычесть НДФЛ (письмо Минфина № 03-04-05-01/261).

Формула расчета компенсации

Для расчета используются две формулы. Одна из них позволяет рассчитывать компенсацию по ставке рефинансирования ЦБ. Другая – по указанному в трудовом договоре коэффициенту.

Если используется ставка рефинансирования, формула выглядит следующим образом:

Компенсация = зарплата * 1/150 * ставка рефинансирования Центробанка * количество дней просрочки.

Если в договоре указан коэффициент (как правило он указывается в процентах), расчет осуществляется по такой формуле:

Компенсация = зарплата * коэффициент в % * количество дней просрочки.

Нужно ли платить страховые взносы с компенсации?

Мнение Минфина в данном случае таково: в рамках трудовых отношений все выплаты работнику должны облагаться страховыми взносами. Компенсация за задержку выплат начисляется при наличии трудовых отношений, значит взносы нужно отчислять (п. 1 ст. 420 НК РФ, письмо Минфина № 03-15-05/14477).

Суды считают иначе. Нельзя относить любую выплату работнику к оплате труда. Компенсация не является оплатой труда и не может считаться выплатой в рамках трудовых отношений. Компенсация за просрочку — материальная ответственность работодателя. Кроме того, перечень сумм, необлагаемых страховыми взносами, включает компенсационные выплаты, которые связаны с выполнением трудовых обязанностей.

Правовая база:

- постановление президиума ВАС РФ № 11031/13;

- подп. 2 п. 1 ст. 422 НК РФ;

- подп. 2 п. 1 ст. 20.2 закона № 125-ФЗ.

Как все происходит на практике? Налоговые инспекции упорно штрафуют работодателей за неуплату страховых взносов, а суды отменяют эти штрафы.

Что делать работодателю? Можно отстаивать свою правоту в суде, а можно заплатить и продолжать спокойно трудиться. Сумма страховых взносов с компенсации чаще всего невелика, а судовые разбирательства – процесс длительный, а экономия – незначительна.

Процентные ставки страховых взносов >>>

Ответственность руководителя за задержку зарплаты

Право каждого гражданина своевременно получать вознаграждение за свой труд гарантировано законом. В соответствии с требованиями Трудового кодекса РФ и локальным нормативным актом график выплат устанавливается 2 раза в месяц. В тех же внутренних документах предприятия прописывается информация о том, какова мера ответственности руководства (в том числе персонально директора и главного бухгалтера) за задержку заработной платы.

Высшие лица организации привлекаются к материальной ответственности по каждому единичному случаю нарушения графика выдачи заработной платы.

Если нарушение происходит систематически, то руководство привлекается уже к административной или даже уголовной ответственности. Кодекс РФ об административных правонарушениях предусматривает санкции даже за задержку выплаты в частичном объеме. При этом наказания за неисполнение служебных обязанностей должностными лицами могут быть следующими:

- штраф;

- дисциплинарное наказание, вплоть до освобождения от должности и запрет работать на руководящих постах сроком на 12 месяцев.

1. Дисциплинарные взыскания.

Читайте также: Отчисления в Пенсионный Фонд — сколько снимают с зарплаты

Трудовой кодекс РФ требует от любого гражданина надлежащего исполнения возложенных на него обязанностей в ходе трудовых отношений. В случае нарушения этого положения при наличии вины или халатности должностного лица в качестве наказания предусматриваются соответствующие санкции. В 192 статье Трудового кодекса РФ изложены меры дисциплинарной ответственности, применяемые к нарушителям:

- замечание;

- выговор;

- увольнение.

2. Штраф за невыплату зарплаты.

Если работодатель задерживает заработную плату, то на основании Кодекса РФ об административных правонарушениях он подвергается двум видам материального воздействия: помимо выплаты компенсации сотрудникам на задержку зарплаты, он обязан заплатить штраф в пользу государственных органов.

Сумма штрафа зависит от статуса нарушителя и частоты неисполнения обязанностей.

Статус Сумма штрафа, рублей Организация/предприятие 30–50 тыс. Должностное лицо 10–20 тыс. Индивидуальный предприниматель с наемным персоналом 1–5 тыс.

При повторном нарушении:

Статус Сумма штрафа, рублей Организация/предприятие 50–100 тыс. Должностное лицо 20–30 тыс. Индивидуальный предприниматель с наемным персоналом 10–30 тыс.

3. Материальная ответственность должностных лиц перед собственником.

Если выдача заработной платы на предприятии задерживается по вине конкретного лица, то последнее привлекается собственником к материальной ответственности. В этом случае с виновного взыскивается ущерб, сумма которого складывается из компенсации за задержку заработной платы работникам, а также дополнительных возмещений:

- за моральный ущерб;

- индексация суммы задолженности на процент инфляции;

- за недополученный заработок по причине прекращения работы.

4. Уголовная ответственность должностных лиц.

Важно! Если заработная плата не выдается по причине личной корыстной заинтересованности руководства или собственников предприятия, то это действие подпадает под уголовную ответственность.

Если зарплата не выдается более двух месяцев или в течение 3 месяцев было выплачено меньше половины положенной суммы, то виновные привлекаются к следующему виду ответственности:

- штраф 120 тыс. рублей либо в сумме зарплаты за 12 месяцев (максимально);

- запрет занимать определенные должности на пятилетний период;

- заключение сроком до 2 лет.

Если вина должностных лиц относится к категории тяжкой, то наказание возрастает:

- штраф от 300 до 500 тыс. либо в сумме зарплаты за 36 месяцев (максимально);

- заключение от 3 до 7 лет и запрет (необязательно) занимать определенные должности на трехлетний период.

Как еще могут наказать работодателя за задержку

Материальные потери компании, нарушившей сроки выплаты зарплаты, не ограничиваются уплатой пеней за просрочку. Помимо этого, при выявлении подобного факта надзорными органами, организация может уплатить штраф в суммах, определенных в ч. 6 ст. 5.27 КоАП РФ. В случае удовлетворения судом соответствующего иска, выдвинутого работником, нанимателю может быть присуждено выплатить сумму причиненного сотруднику морального вреда.

Если просрочка по зарплате в полной сумме превысит период 2 месяца или в частичном размере 3 месяца, компании может грозить уголовное преследование по ст. 145.1 УК РФ. Однако для применения столь сурового наказания необходимо будет доказать умысел владельцев и менеджмента компании, что на практике оказывается не так просто.

Практика дел

Московский районный суд рассмотрел иск трудового коллектива к частному предпринимателю. Требования заявителей заключались в выплате:

- Задержанной заработной платы в совокупном размере 1,5 млн р.

- Компенсации в 30 т.р. (по 2 т.р. на каждого).

- Компенсации морального вреда – 100 т.р. (по 10 т.р. на каждого).

Кроме того, заявители требовали оплатить судебные издержки. Суд рассмотрел дело и нашел расчеты компенсации за задержку неверными. Так, общий период задолженности составлял 45 дней, из которых ставка рефинансирования Центробанка составила:

- 23 дня – 9%;

- 22 дня – 9,5%.

Совокупный размер компенсации составил К=1500000×23×0,09/150+1500000×22×0,095/150=20700+20900=41,6 т.р. или по 4160 р. каждому. В остальных требованиях иск удовлетворен, за исключением морального вреда. Суд уменьшил требования до 30 т.р. из расчета по 3 т.р. каждому.

Учет компенсации за просрочку выплаты заработной платы в расходах по налогу на прибыль

Теоретически компенсацию можно включить в состав:

- внереализационных расходов — к ним относятся штрафы, пени и другие санкции за нарушение обязательств по договору;

- расходов на оплату труда.

Но тут стоит учитывать позицию Минфина. Он считает, что компенсация — это не расходы на оплату труда, потому что она не связана с условиями и режимом работы. К внереализационным расходам отнести ее тоже нельзя, так как туда входят штрафы и санкции, начисляемые в рамках гражданско-правовых, а не трудовых отношений. Минфин делает вывод, что компенсацию за задержку зарплаты нельзя учитывать ни в каких расходах при расчете налога на прибыль.

В связи с этим дело может закончиться судом с налоговой инспекцией. Ранее суды принимали сторону работодателей. Как будет сейчас в конкретном случае, неизвестно. Если нет желания проверять, лучше прислушаться к Минфину. Мы, например, решили не рисковать, поэтому не учитывали компенсацию в расходах по налогу на прибыль.