Исполнение обязанности по уплате налогов, сборов, страховых взносов (пеней, штрафов) при ликвидации организации регулируется ст. 49 НК РФ, а при ее реорганизации — ст. 50 НК РФ.

В Налоговом кодексе отсутствуют специальные нормы, устанавливающие сроки подачи налоговых деклараций за последний отчетный (налоговый или расчетный) период деятельности реорганизуемой или ликвидируемой организации, что на практике порождает вопросы со стороны налогоплательщиков.

Каковы порядок и сроки подачи налоговых деклараций при ликвидации и реорганизации налогоплательщика? Расскажем в данной статье.

- Кто исполняет обязанности по уплате налогов при ликвидации (реорганизации) налогоплательщика?

- Коды форм реорганизации и код ликвидации организации

- Налоговый период — календарный год

- Сроки подачи декларации

- Налоговый период — квартал

- Коды форм реорганизации и код ликвидации организации

- Налоговый период — месяц

- Заполнение декларации по налогам – перечень кодов налогового периода, необходимых при закрытии ИП

- Каков порядок заполнения декларации правопреемником при реорганизации юридического лица?

- Реорганизация в форме преобразования

- Уплата страховых взносов до завершения процедуры реорганизации

- Как и когда передать налоговикам 6-НДФЛ при реорганизации

- Уплата страховых взносов правопреемником реорганизованного лица

- Как заполнить 6-НДФЛ при реорганизации (ликвидации)

Кто исполняет обязанности по уплате налогов при ликвидации (реорганизации) налогоплательщика?

Обязанность по уплате налогов, сборов, страховых взносов (пеней, штрафов) ликвидируемой организации исполняется ликвидационной комиссией за счет денежных средств указанной организации, в том числе полученных от реализации ее имущества (п. 1 ст. 49 НК РФ).

Обязанность по уплате налогов реорганизованного юридического лица исполняется его правопреемником (правопреемниками) в порядке, установленном ст. 50 НК РФ.

Читайте также: Аудиторская проверка: на что обратить внимание и где ждать подвоха

Согласно этой статье правопреемником в части исполнения обязанности по уплате налогов признается:

- при слиянии нескольких юридических лиц — возникшее в результате такого слияния юридическое лицо (п. 4);

- при присоединении одного юридического лица к другому юридическому лицу — присоединившее его юридическое лицо (п. 5);

- при разделении — юридические лица, возникшие в результате такого разделения (п. 6);

- при преобразовании одного юридического лица в другое — вновь возникшее юридическое лицо (п. 9).

Согласно п. 7 и 8 ст. 50 НК РФ при наличии нескольких правопреемников доля участия каждого из них в исполнении обязанностей реорганизованного юридического лица по уплате налогов определяется в порядке, предусмотренном гражданским законодательством. При выделении из состава юридического лица одного или нескольких юридических лиц правопреемства по отношению к реорганизованному юридическому лицу в части исполнения его обязанностей по уплате налогов (пеней, штрафов) не возникает. В ряде случаев, предусмотренных этими пунктами, по решению суда вновь возникшие (выделившиеся) юридические лица могут солидарно исполнять обязанность по уплате налогов реорганизованного лица.

Коды форм реорганизации и код ликвидации организации

· 50 – Последний налоговый период при реорганизации (ликвидации) организации (при прекращении деятельности в качестве индивидуального предпринимателя).

Код состоит из четырех цифр. Первые две цифры – код региона (например Москва – 77, Московская область – 50), вторые две цифры – номер ИФНС.

В поле «Подпись

» — ставится подпись руководителя или представителя. Подпись заверяется печатью организации.

· недвижимого имущества, находящегося вне места нахождения российской организации и обособленного подразделения, имеющего отдельный баланс,

· имущества резидента Особой экономической зоны в Калининградской области, созданного или приобретенного при реализации инвестиционного проекта.

Вторая часть показателя по строке с кодом 160 заполняется только в случае, если в первой части показателя указан код льготы 2012000.

· при заполнении раздела 2 с прочими отметками по строке «код вида имущества» — как разница значений строк с кодами 150 и 170 данного раздела.

Налоговый период — календарный год

Календарный год является налоговым периодом для следующих налогов:

- НДФЛ (ст. 216 НК РФ);

- налог на прибыль (ст. 285 НК РФ);

- налог на дополнительный доход от добычи углеводородного сырья (ст. 333.53 НК РФ);

- ЕСХН (ст. 346.7 НК РФ);

- «упрощенный» налог (ст. 346.19 НК РФ);

- транспортный налог (ст. 360 НК РФ);

- налог на имущество организаций (ст. 379 НК РФ);

- земельный налог (ст. 393 НК РФ).

Если налоговым периодом по соответствующему налогу признается календарный год, дата завершения налогового периода определяется с учетом положений, установленных п. 3 ст. 55 НК РФ:

Период прекращения организации путем ликвидации или реорганизации Последний налоговый период До конца календарного года Период с 1 января календарного года, в котором прекращена организация, до дня госрегистрации прекращения Организация создана и прекращена в течение календарного года Период со дня создания организации до дня госрегистрации прекращения в результате ликвидации или реорганизации Организация создана в период с 1 декабря по 31 декабря одного календарного года и прекращена до конца календарного года, следующего за годом создания

Сроки подачи декларации

Декларация по УСН при прекращении деятельности подается не позже, чем до 25 числа месяца, следующего за месяцем в котором деятельность была прекращена. Т.е., если деятельность завершена в сентябре 2021 года (неважно какого числа), то отчетность нужно подать до 25 октября 2021 года. Об этом говорится в п. 2 ст. 346.23 НК РФ. Обращаем внимание на то, что в Кодексе говорится о том, что дата определяется по уведомлению (п. 8 ст. 346.13 НК РФ).

Но при ликвидации организации или закрытии ИП данное уведомление не выдается. Это подтверждается письмом Минфина РФ № ГД-4-3/[email protected] от 4 августа 2014 года, в котором написано, что исключение налогоплательщика из ЕГРИП или ЕГРЮЛ автоматически прекращает действие спецрежима. На основании данного документа можно сделать вывод, что срок подачи декларации определяется установленной датой для текущей деятельности, — 30 апреля (об этом говорится в письме Минфина РФ от № СД-3-3/1530 8 апреля 2021 года).

Законодательством вопрос о том, когда нужно предоставлять отчетность – до 30 апреля или до 25-го числа месяца, следующего за прекращением деятельности, до сих пор не урегулирован. Поэтому для исключения штрафных санкций советуем вам использовать как можно более короткий срок.

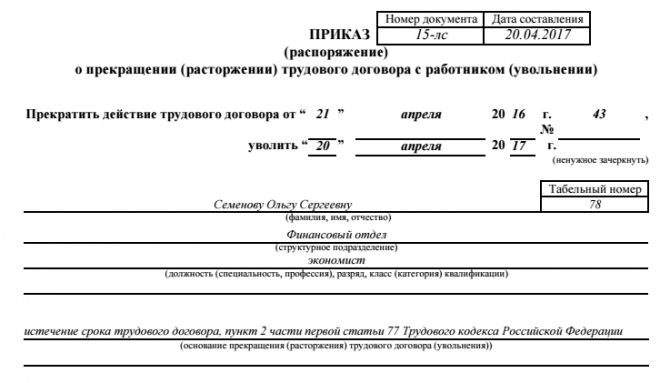

Читайте также: Как лучше уйти из одной организации в другую? Порядок увольнения в порядке перевода

Налоговый период — квартал

Квартал является налоговым периодом для следующих налогов:

- НДС (ст. 163 НК РФ);

- водный налог (ст. 333.11 НК РФ);

- ЕНВД (ст. 346.30 НК РФ).

Если налоговым периодом по соответствующему налогу признается квартал, дата завершения налогового периода определяется с учетом положений, установленных п. 3.2 ст. 55 НК РФ:

Период прекращения организации путем ликвидации или реорганизации Последний налоговый период До конца квартала Период с начала квартала, в котором прекращена организация, до дня госрегистрации прекращения Организация создана и прекращена в одном квартале Период со дня создания организации до дня госрегистрации прекращения в результате ликвидации или реорганизации Организация создана менее чем за 10 дней до конца квартала и прекращена до конца квартала, следующего за кварталом, в котором создана организация

Коды форм реорганизации и код ликвидации организации

· 50 – Последний налоговый период при реорганизации (ликвидации) организации (при прекращении деятельности в качестве индивидуального предпринимателя).

Код состоит из четырех цифр. Первые две цифры – код региона (например Москва – 77, Московская область – 50), вторые две цифры – номер ИФНС.

В поле «Подпись

» — ставится подпись руководителя или представителя. Подпись заверяется печатью организации.

· недвижимого имущества, находящегося вне места нахождения российской организации и обособленного подразделения, имеющего отдельный баланс,

· имущества резидента Особой экономической зоны в Калининградской области, созданного или приобретенного при реализации инвестиционного проекта.

Вторая часть показателя по строке с кодом 160 заполняется только в случае, если в первой части показателя указан код льготы 2012000.

· при заполнении раздела 2 с прочими отметками по строке «код вида имущества» — как разница значений строк с кодами 150 и 170 данного раздела.

Налоговый период — месяц

Месяц является налоговым периодом для следующих налогов:

- акцизы (ст. 192 НК РФ);

- налог на добычу полезных ископаемых (ст. 341 НК РФ);

- налог на игорный бизнес (ст. 368 НК РФ).

Если налоговым периодом по соответствующему налогу признается месяц, дата завершения налогового периода определяется с учетом положений, установленных п. 3.4 ст. 55 НК РФ:

Период прекращения организации путем ликвидации или реорганизации Последний налоговый период До конца месяца Период с начала календарного месяца, в котором прекращена организация, до дня госрегистрации прекращения Организация создана и прекращена в одном календарном месяце Период со дня создания организации до дня госрегистрации прекращения в результате ликвидации или реорганизации

Заполнение декларации по налогам – перечень кодов налогового периода, необходимых при закрытии ИП

Декларационный документ ИП подаёт в контролирующий орган после госрегистрации прекращения бизнес-деятельности.

Её заполнение и срок подачи связаны с налоговой системой, которую использует ИП (Общая или упрощенная система налогообложения, ЕНВД, ЕСХН).

Определённые отчеты за своих подчиненных ИП должен подать в Пенсионный фонд РФ (ПФР) и Фонд соцстрахования (ФСС) до закрытия фирмы.

Читайте также: Минтруд разъясняет: О проведении вводного инструктажа по охране труда

Затем, на протяжении 15 календарных дней с момента подачи в контролирующий орган 3-НДФЛ коммерсант уплачивает в бюджет нужную сумму налога.

Кроме этого, в тот же срок коммерсант уплачивает в казну РФ конкретные суммы обязательных безвозмездных платежей.

Также налогоплательщик сдаёт в контролирующий орган уведомление о завершении бизнес-деятельности — не позднее 15 дней после ликвидации своей компании.

При этом никаких других сроков для предоставления ИП подобной деловой бумаги (в том числе и в случае закрытия бизнеса) в НК РФ нет.

В подобной ситуации при завершении ведения бизнеса ИП сдаёт декларационную деловую бумагу до 3 мая года, следующего за прошедшим календарным годом.

В подобной ситуации, коммерсант прекращает ведение бизнеса на ЕНВД и перестаёт быть плательщиком ЕНВД.

Заявление ЕНВД-4 бизнесмен предоставляет на протяжении 5 дней после внесения записи в ЕГРИП о ликвидации компании ИП.

Если день подачи в контролирующий орган декларации приходится на субботу, воскресенье или праздники, то коммерсант подаёт её в рабочее время.

Согласно ст. 119 НК РФ, если предприниматель своевременно не предоставил декларацию в инспекцию ФНС РФ, то с него государство взыскивает штраф.

Размер такого штрафа равен 5% суммы не уплаченных в казну РФ налогов, которую ИП должен уплатить (доплатить) в казну РФ.

Также согласно КоАП РФ, при несоблюдении сроков подачи декларации, контролирующие органы выписывают ИП административный штраф, равный 300–500 р.

Каков порядок заполнения декларации правопреемником при реорганизации юридического лица?

С учетом норм ст. 50 НК РФ об исполнении обязанности по уплате налогов реорганизованного лица его правопреемником, а также о неизменности сроков исполнения обязанностей по уплате налогов правопреемник обязан представить налоговую отчетность и произвести соответствующую уплату налогов в случае, если реорганизованное лицо этого не сделало.

Составление налоговых деклараций организацией-правопреемником (в том числе указание в титульном листе ИНН и КПП, кода места представления декларации) регулируется порядком заполнения декларации по тому или иному налогу:

Порядок заполнения декларации Пункт порядка заполнения Реквизиты приказа ФНС, утвердившего

соответствующий порядок заполнения

По налогу на прибыль 2.6 От 19.10.2016 № ММВ-7-3/[email protected] По налогу на имущество организаций 2.8 От 31.03.2017 № ММВ-7-21/[email protected] По земельному налогу 2.8 От 10.05.2017 № ММВ-7-21/[email protected] По транспортному налогу 2.8 От 05.12.2016 № ММВ-7-21/[email protected] По налогу, уплачиваемому в связи с применением УСНО 2.6 От 26.02.2016 № ММВ-7-3/[email protected] По НДС 16.5 От 29.10.2014 № ММВ-7-3/[email protected]

Декларация по тому или иному налогу за реорганизованное лицо заполняется правопреемником в общем порядке, особенности нужно учесть только при заполнении титульного листа, в котором указываются:

- по реквизиту «ИНН» и «КПП» — ИНН и КПП правопреемника, который подает декларацию (эти же ИНН и КПП отражаются и на остальных страницах декларации);

- по реквизиту «Налоговый (отчетный) период (код)» — код 50 (последний налоговый период при реорганизации (ликвидации) организации), при представлении декларации по НДС — код налогового периода 51, 54, 55 или 56 (I, II, III, IV кварталы соответственно при реорганизации (ликвидации) организации);

- по реквизиту «Представляется в налоговый орган (код)» — код налогового органа, в котором правопреемник состоит на учете;

- по реквизиту «Организация/обособленное подразделение» — название реорганизованного лица;

- по реквизиту «Форма реорганизации (ликвидация) (код)» — код в зависимости от формы реорганизации, например 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением.

Заполняется реквизит «ИНН/КПП реорганизованной организации (обособленного подразделения)».

Различия будут только при заполнении реквизита «По месту нахождения (учета) (код)»:

в декларации по налогу на прибыль и декларации по НДС будет указываться код 215 (по месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком) или 216 (по месту учета правопреемника, являющегося крупнейшим налогоплательщиком);

- в декларации по налогу, уплачиваемому в связи с применением УСНО — код 215;

- в декларации по земельному налогу — код 216 или 270 (по месту нахождения земельного участка (доли земельного участка);

- в декларации по налогу на имущество — код 215, 216 или 281 (по месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога));

- в декларации по транспортному налогу — код 216 или 260 (по месту нахождения транспортных средств).

Обратите внимание:

В соответствующих разделах всех вышеперечисленных деклараций указывается код по ОКТМО того муниципального образования, на территории которого состояло на учете в качестве налогоплательщика реорганизованное лицо.

Кто и в каком порядке уплачивает страховые взносы и сдает расчеты при реорганизации юрлица?

Реорганизация в форме преобразования

ЗАО применяет общую систему налогообложения. Хотим провести реорганизацию в ООО.

Разъясните, пожалуйста, что мы должны сделать в плане бухучета, налогов, трудовых отношений.

Можно ли с момента реорганизации перейти на УСН?ПРОЦЕДУРНЫЕ ВОПРОСЫ

Согласно ст. 57 ГК РФ

реорганизация

юридического лица может быть осуществлена в виде слияния, присоединения, разделения, выделения,

преобразования

.

Юридическое лицо считается реорганизованным, за исключением

случаев реорганизации в форме присоединения,

с момента государственной регистрации вновь возникших юридических лиц

.

Читайте также: Заявление на прием на работу: порядок оформления и подачи, образец

Ст. 20 Федерального закона от 26.12.1995 г. № 208-ФЗ «Об акционерных обществах»

установлено, что

акционерное общество вправе преобразоваться в общество с ограниченной ответственностью

.

Аналогичная норма – в ст. 104 ГК РФ

.

Совет директоров

(наблюдательный совет) реорганизуемого в форме преобразования общества

должен вынести для решения общим собранием акционеров

такого общества

вопрос о реорганизации общества

в форме преобразования.

Общее собрание акционеров

реорганизуемого в форме преобразования общества по вопросу о реорганизации общества в форме преобразования

принимает решение о реорганизации

.

Указанное

решение должно содержать

, в частности:

1)

наименование, сведения о месте нахождения юридического лица, создаваемого путем реорганизации общества в форме преобразования;

2)

порядок и условия преобразования;

3)

порядок обмена акций общества на доли участников

в уставном капитале ООО.

Как правило, количество акций, принадлежащих одному акционеру, обменивается на одну долю ООО

пропорционально совокупной стоимости акций, принадлежащих одному акционеру;

4)

указание об утверждении передаточного акта

с приложением передаточного акта;

5) указание об утверждении учредительных документов

создаваемого юридического лица с приложением учредительных документов.

Формирование имущества

обществ, создаваемых в результате реорганизации, осуществляется только за счет имущества реорганизуемых обществ.

Общество считается реорганизованным

,

за исключением

случаев реорганизации в форме присоединения, с момента государственной регистрации вновь возникших юридических лиц.

Государственная регистрация вновь возникших

в результате реорганизации обществ и

внесение записи о прекращении деятельности реорганизованных обществ

осуществляются в порядке, установленном федеральными законами (ст. 15 Закона № 208-ФЗ).

В соответствии со ст. 13.1 Федерального закона от 08.08.2001 г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»

юридическое лицо

в течение трех рабочих дней после даты принятия решения о его реорганизации

обязано

в письменной форме сообщить

в регистрирующий орган

о начале процедуры реорганизации

, в том числе о форме реорганизации, с приложением решения о реорганизации.

Форма уведомления

(

форма № Р12003

) утверждена приказом ФНС РФ от 25.01.2012 г. № ММВ-7-6/[email protected]

ФНС РФ в письме от 29.07.2015 г. № ЕД-3-14/[email protected] разъяснила, что при преобразовании юридического лица

в регистрирующий орган

представляется уведомление

о начале процедуры реорганизации

по форме № Р12003 с приложением решения о реорганизации

.

На основании вышеуказанного уведомления регистрирующий орган вносит в ЕГРЮЛ запись

о начале процедуры реорганизации в форме преобразования.

При этом государственная регистрация

юридического лица, создаваемого в результате реорганизации

в форме преобразования

,

допускаетсяпо истечении трех месяцев

со дня внесения в ЕГРЮЛ записи о начале процедуры реорганизации.

Документы, связанные с завершением реорганизации

(слияние, разделение, выделение, присоединение,

преобразование

),

могут быть представлены

в регистрирующий орган

по истечении трех месяцев

после внесения в ЕГРЮЛ записи о начале процедуры реорганизации (письмо ФНС РФ от 27.08.2015 г. № ГД-3-14/[email protected]).

При государственной регистрации юридического лица, создаваемого путем реорганизации (в частности, преобразования

),

в регистрирующий орган представляются документы

, перечень которых приведен в ст. 14 Закона № 129-ФЗ.

Реорганизация юридического лица в форме преобразования считается завершенной

Читайте также: На какие налоговые вычеты могут рассчитывать пенсионеры

с момента государственной регистрации вновь возникшего юридического лица, а преобразованное юридическое лицо – прекратившим свою деятельность.

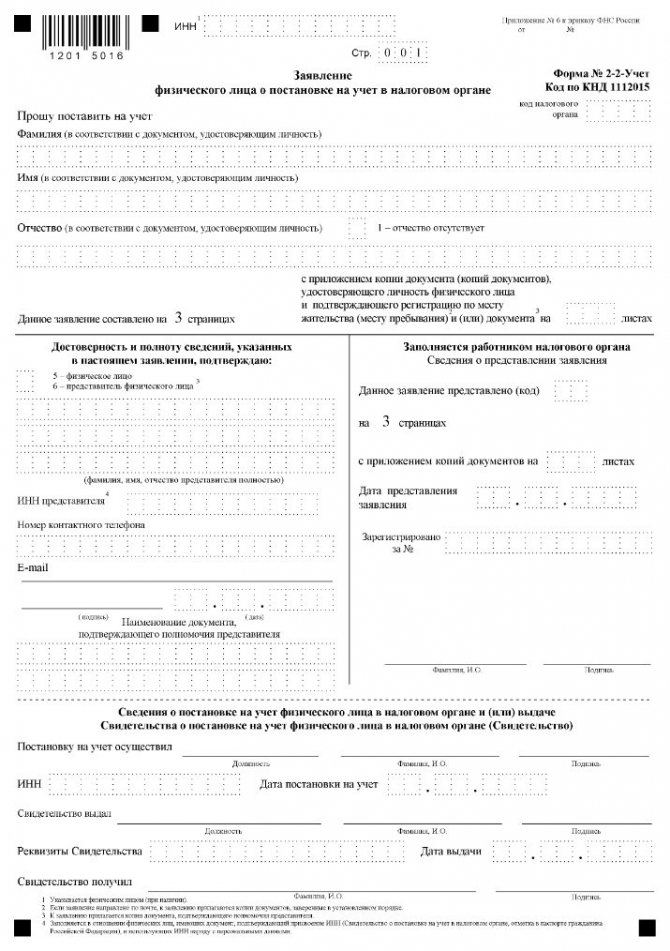

В письме от 12.05.2010 г. № 03-02-07/1-232 Минфин РФ указал, что при реорганизации в форме преобразования акционерного общества в ООО

ИНН акционерного общества при снятии его с учета в налоговом органе признается недействительным, а

вновь возникшему ООО присваивается новый идентификационный номер налогоплательщика

.

БУХГАЛТЕРСКАЯ ОТЧЕТНОСТЬ

В соответствии с Методическими указаниями по формированию бухгалтерской отчетности при осуществлении реорганизации организаций

, утвержденными приказом Минфина РФ от 20.05.2003 г. № 44н,

формирование бухгалтерской отчетности при осуществлении реорганизации производится при наличии

:

– учредительных документов

организаций, возникших в результате реорганизации;

– решения учредителей

о реорганизации;

– передаточного акта, который

в соответствии с решением (договором) учредителей

может включать приложения

.

Согласно п. 5 ст. 58 ГК РФ

при преобразовании

юридического лица одной организационно-правовой формы в юридическое лицо другой организационно-правовой формы

права и обязанности реорганизованного юридического лица

в отношении других лиц

не изменяются

, за исключением прав и обязанностей в отношении учредителей (участников), изменение которых вызвано реорганизацией.

Таким образом, при реорганизации в форме преобразования не нужно составлять передаточный акт

.

В соответствии с решением учредителей о реорганизации в форме преобразования расходы, связанные с переоформлением документов, могут производиться за счет учредителей

.

При составлении заключительной бухгалтерской отчетности

реорганизуемой организацией

в форме преобразования

на день, предшествующий внесению в ЕГРЮЛ

записи о возникшей организации, производится

закрытие счета учета прибылей и убытков и распределение

(направление) на основании решения учредителей

суммы чистой прибыли

.

Вступительная бухгалтерская отчетность

организации, возникшей в результате реорганизации в форме преобразования, составляется путем переноса показателей заключительной бухгалтерской отчетности организации, реорганизуемой в форме преобразования.

В соответствии с решением учредителей о порядке конвертации

(

обмена

)

акций

организаций, реорганизуемых в форме преобразования,

в доли возникшей организации

во вступительной бухгалтерской отчетности возникшей организации

отражается сформированный уставный капитал

.

В случае, если в решении учредителей предусмотрено увеличение уставного капитала

возникшей организации по сравнению с уставным капиталом реорганизуемой организации, в том числе за счет собственных источников (добавочного капитала, нераспределенной прибыли и т.д.),

то во вступительной бухгалтерской отчетности организации, возникшей

в результате реорганизации в форме преобразования,

отражается величина уставного капитала

, зафиксированная в решении учредителей.

В случае, если в решении учредителей предусмотрено уменьшение величины уставного капитала

организации, возникшей в результате реорганизации в форме преобразования, то

во вступительной бухгалтерской отчетности возникшей организации

отражается величина уставного капитала, зафиксированная в учредительных документах, а разница подлежит урегулированию во вступительном бухгалтерском балансе правопреемника в разделе «Капитал и резервы» числовым показателем «Нераспределенная прибыль (непокрытый убыток)».

В случае, если величина уставного капитала

, предусмотренная в решении учредителей,

не совпадает со стоимостью чистых активов

возникшей организации, то числовые показатели

раздела «Капитал и резервы» вступительного бухгалтерского баланса

формируются в нижеследующем порядке.

В случае превышения при конвертации акций стоимости чистых активов

организации, возникшей в результате реорганизации в форме преобразования,

над величиной уставного капитала

числовые показатели раздела «Капитал и резервы» вступительного бухгалтерского баланса формируются в размере стоимости чистых активов с подразделением на уставный капитал и добавочный капитал (превышение стоимости чистых активов над совокупной номинальной стоимостью акций).

В остальных случаях

, если стоимость чистых активов возникшей организации окажется больше величины уставного капитала, то разница подлежит урегулированию во вступительном бухгалтерском балансе в разделе «Капитал и резервы» числовым показателем «Нераспределенная прибыль (непокрытый убыток)».

В случае, если стоимость чистых активов организации, возникшей в результате реорганизации

в форме преобразования,

окажется меньше величины уставного капитала

, то разница подлежит урегулированию во вступительном бухгалтерском балансе в разделе «Капитал и резервы» числовым показателем «Нераспределенная прибыль (непокрытый убыток)» в круглых скобках.

При этом во всех перечисленных случаях формирования числовых показателей раздела «Капитал и резервы» вступительного бухгалтерского баланса

организации, возникшей в результате реорганизации в форме преобразования,

никаких записей в бухгалтерском учете не производится

.

Начисление амортизации

по основным средствам, доходным вложениям в материальные ценности и нематериальным активам

организацией, возникшей в результате реорганизации

в форме преобразования,

производится исходя из сроков полезного использования, установленных реорганизованной организацией

(правопредшественником) при принятии этих объектов к бухгалтерскому учету в соответствии с действующими нормативными актами.

Ст. 16 Федерального закона от 06.12.2011 г. № 402-ФЗ «О бухгалтерском учете»

установлено, что

последним отчетным годомдля реорганизуемого юридического лица

, за исключением случаев реорганизации в форме присоединения,

является период

с 1 января года, в котором произведена государственная регистрация последнего из возникших юридических лиц, до даты такой государственной регистрации.

То есть если, например

, ООО Вы

зарегистрируете 25 декабря 2015 года

, то

последним отчетным годом

для АО будет период с 01.01.2015 г. по 25.12.2015 г.

Реорганизуемое юридическое лицо составляет последнюю бухгалтерскую

(

финансовую

)

отчетность

на дату, предшествующую дате государственной регистрации последнего из возникших юридических лиц (дате внесения в ЕГРЮЛ записи о прекращении деятельности присоединенного юридического лица).

То есть АО составит последнюю бухгалтерскую отчетность

по условиям нашего примера

на 25 декабря 2015 г.

Последняя бухгалтерская

(

финансовая

)

отчетность должна включать данные

о фактах хозяйственной жизни, имевших место в период с даты утверждения передаточного акта (разделительного баланса) до даты государственной регистрации последнего из возникших юридических лиц.

При составлении заключительной бухгалтерской отчетности

реорганизуемой организацией в форме преобразования на день, предшествующий внесению в ЕГРЮЛ записи о возникшей организации,

производится закрытие счета учета прибылей и убытков и распределение

(

направление

)

на основании решения учредителей суммы чистой прибыли

.

Первым отчетным годом

для возникшего

в результате реорганизации

юридического лица, за исключением

организаций государственного сектора, является период с даты его государственной регистрации по 31 декабря года, в котором произошла реорганизация, включительно, если иное не установлено федеральными стандартами.

При этом следует иметь в виду, что в случае, если государственная регистрация экономического субъекта, за исключением

кредитной организации,

произведена после 30 сентября, первым отчетным годом является

, если иное не установлено экономическим субъектом,

период с даты государственной регистрации по 31декабря календарного года, следующего за годом его государственной регистрации

, включительно (п. 3 ст. 15 Закона № 402-ФЗ).

Возникшее в результате реорганизации юридическое лицо

,

за исключением

организаций бюджетной сферы,

должно составить первую бухгалтерскую

(

финансовую

)

отчетность по состоянию на дату его государственной регистрации

, если иное не установлено федеральными стандартами.

Первая бухгалтерская (финансовая) отчетность составляется на основе утвержденного передаточного акта и данных о фактах хозяйственной жизни

, имевших место в период с даты утверждения передаточного акта до даты государственной регистрации возникших в результате реорганизации юридических лиц,

за исключением

организаций государственного сектора (п. 7 ст. 16 Закона № 402-ФЗ).

НАЛОГИ

Особенности определения налогового периода

в случае реорганизации определены

ст. 55 НК РФ

.

Так, п. 2 ст. 55

НК РФ

установлено, что если организация была создана

после начала календарного года,первым налоговым периодом

для нее является период времени со дня ее создания до конца данного года.

При этом днем создания

организации признается день ее государственной регистрации.

Согласно п. 3 ст. 55

НК РФесли организация была ликвидирована

(

реорганизована

)

до конца календарного года, последним налоговым периодом

для нее является период времени от начала этого года до дня завершения ликвидации (реорганизации).

При этом правила, предусмотренные п. 2

и

3 ст. 55НК РФ

,

не применяются в отношении тех налогов, по которым налоговый период устанавливается как календарный месяц или квартал

.

В таких случаях. разъясняют чиновники, при создании, ликвидации, реорганизации организации изменение отдельных налоговых периодов производится по согласованию с налоговым органом

по месту учета налогоплательщика.

НК РФ не установлены специальные сроки

представления в налоговые органы

налоговых деклараций

и сроки уплаты налогов за последний налоговый период при реорганизации организации.

Вместе с тем согласно п. 3 ст. 50

НК РФреорганизация

юридического лица

не изменяет сроков исполнения его обязанностей по уплате налогов правопреемником

(

правопреемниками

)

этого юридического лица

.

Согласно п. 3 ст. 80

НК РФ

налоговая декларация представляется в налоговый орган по месту учета налогоплательщика по установленной форме.

Налог на прибыль организаций

Ст. 285 НК РФ

установлено, что

налоговым периодом по налогу на прибыль

организаций признается

календарный год

.

Отчетными периодами

по налогу на прибыль организаций признаются первый квартал, полугодие и девять месяцев календарного года.

Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли

, признаются месяц, два месяца, три месяца и так далее до окончания календарного года.

В соответствии с п. 1 ст. 289 НК РФ

налогоплательщики

независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога

обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы

по месту своего нахождения и месту нахождения каждого обособленного подразделения, если иное не предусмотрено

п. 1 ст. 289 НК РФ

, соответствующие

налоговые декларации

.

При этом, отметил Минфин РФ в письме от 25.09.2012 г. № 03-02-07/1-229, главой 25 НК РФ не предусмотрены особенности исчисления и уплаты авансовых платежей

по налогу на прибыль организаций

при реорганизации организации в форме преобразования

.

П. 2.7 Порядка заполнения налоговой декларации по налогу на прибыль организаций

, утвержденного приказом ФНС РФ от 26.11.2014 г. № ММВ-7-3/[email protected], установлено, что

при представлении

в налоговый орган по месту учета

организацией-правопреемником декларации за последний налоговый период

и уточненных деклараций за реорганизованную организацию (

в форме преобразования

одного юридического лица в другое)

в Титульном листе

(

Листе 01

) по реквизиту «по месту нахождения (учета)» указывается код «215».

А в верхней его части указываются ИНН и КПП организации-правопреемника

.

В реквизите «организация

/

обособленное подразделение»

указывается

наименование реорганизованной организации

или обособленного подразделения реорганизованной организации.

В реквизите «ИНН/КПП реорганизованной организации

(обособленного подразделения)» указываются, соответственно,

ИНН и КПП, которые были присвоены организации до реорганизации

налоговым органом по месту ее нахождения или по месту нахождения обособленных подразделений реорганизованной организации.

При реорганизации организации последний налоговый период имеет

код 50

.

При реорганизации в форме преобразования

код формы реорганизации организации –

1

.

Налог на добавленную стоимость

Ст. 163

НК РФналоговый период

для исчисления НДС установлен как

квартал

.

На основании п. 1 ст. 173

НК РФсумма налога

, подлежащая уплате в бюджет, исчисляется налогоплательщиками

по итогам каждого налогового периода

.

П. 5 ст. 174

НК РФ

предусмотрено, что налогоплательщики, а также лица, указанные в

п. 5 ст. 173НК РФ

, обязаны представить в налоговые органы по месту своего учета соответствующую

налоговую декларацию

по установленному формату

в электронной форме

по телекоммуникационным каналам связи через оператора электронного документооборота в срок

не позднее 25-го числа

месяца, следующего за истекшим налоговым периодом.

Реорганизуемое юридическое лицо налоговую декларацию по НДС за последний налоговый период

перед прекращением своей деятельности представляет

в налоговый орган, в котором реорганизуемое юридическое лицо состояло на учете до момента прекращения деятельности в порядке реорганизации

.

При этом налоговая декларация за указанный налоговый период представляется в календарном месяце, следующем

за истекшим налоговым периодом, в общеустановленном порядке,

но до момента прекращения деятельности

в порядке реорганизации.

В случае если реорганизуемым юридическим лицом

до момента регистрации

налоговая декларация

за налоговый период

не представлена

, то

правопреемник

в декларации за этот налоговый период

должен отразить как все операции

(облагаемые и необлагаемые),

осуществленные им

в этот налоговый период,

так и операции реорганизованного юридического лица

, осуществленные в этот налоговый период.

Такие разъяснения приведены в письме ФНС РФ от 12.05.2014 г. № ГД-4-2/[email protected]

Налог на имущество организаций

В письме от 12.05.2014 г. № ГД-4-2/[email protected] ФНС РФ сообщила, что налоговую декларацию

по налогу на имущество организаций

за последний налоговый период

за реорганизованную (преобразованную) организацию

представляет

в налоговый орган по месту своего учета

правопреемник, если указанная декларация не была представлена реорганизованной организацией

в налоговый орган самостоятельно до ее снятия с учета в установленном порядке.

Согласно п. 2.8 Порядка заполнения налоговой декларации по налогу на имущество организаций

, утвержденного приказом ФНС РФ от 24.11.2011 г. № ММВ-7-11/895,

при представлении

в налоговый орган по месту учета

организацией

—

правопреемником декларации

за последний налоговый период

и уточненных деклараций

за реорганизованную организацию (

в форме

присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица,

преобразования одного юридического лица в другое

)

в Титульном листе

(

Листе 01

) по реквизиту «по месту нахождения (учета)» указывается

код «215» или «216»

, а в верхней его части указываются

ИНН и КПП

организации-правопреемника.

В реквизите «налогоплательщик»

указывается наименование

реорганизованной организации

.

В реквизите «ИНН/КПП реорганизованной организации»

указываются ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения (по месту нахождения имеющего отдельный баланс обособленного подразделения, недвижимого имущества, находящегося вне местонахождения организации и имеющего отдельный баланс обособленного подразделения).

В Разделах 1 и 2 декларации указывается код по ОКТМО

того муниципального образования,

на территории которого находилась реорганизованная организация

(имеющее отдельный баланс обособленное подразделение, недвижимое имущество, находящееся вне местонахождения организации имеющего отдельный баланс обособленного подразделения).

Обратите внимание!

П. 25 ст. 381

НК РФ

установлено, что

освобождаются от налогообложения с 1 января 2015 года

организации – в отношении движимого имущества, принятого

с 1 января 2013 года

на учет в качестве основных средств,

за исключениемобъектов движимого имущества, принятых на учет в результате

, в частности,

реорганизации

или ликвидации

юридических лиц

.

Поэтому, указала ФНС РФ в письме от 13.03.2015 г. № ЗН-4-11/4037, движимое имущество, принятое на учет в качестве основных средств в результате реорганизации

или ликвидации,

признается объектом налогообложения по налогу на имущество

организаций

с 1 января 2015 года

.

Транспортный налог

В ст. 357

НК РФ

предусмотрено, что

плательщиками транспортного налога

признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения.

В соответствии со ст. 363.1

НК РФ

плательщики транспортного налога, являющиеся организациями, представляют налоговую декларацию в налоговый орган

по месту нахождения транспортных средств

.

Исходя из этого, сообщила ФНС РФ в письме от 11.11.2010 г. № ШС-37-3/15203, налоговая декларация за налоговый период представляется правопреемником в налоговый орган, где зарегистрировано транспортное средство

.

В случае если транспортные средства

реорганизованной (преобразованной) организации

переходят к правопреемнику, правопреемник

реорганизованной организации

обязан представить единую декларацию

по транспортному налогу

за весь налоговый период

.

В данной декларации необходимо исчислить сумму транспортного налога в отношении всех транспортных средств, ранее принадлежавших преобразованной организации

и вновь принятых на баланс.

На титульном и других листах

налоговой декларации указываются

реквизиты организации

—

правопреемника

.

В соответствии с п. 2.9 Порядка заполнения налоговой декларации по транспортному налогу

, утвержденного приказом ФНС РФ от 20.02.2012 г. № ММВ-7-11/[email protected],

при представлении

в налоговый орган по месту учета

организацией-правопреемником декларации за последний налоговый период

и уточненных деклараций за реорганизованную организацию (в частности,

в форме преобразования

одного юридического лица в другое) в Титульном листе по реквизиту «по месту нахождения (учета)» указывается

код «260»

, а в верхней его части указываются

ИНН и КПП организации

—

правопреемника

.

В реквизите «налогоплательщик»

указывается наименование реорганизованной организации.

Код ОКТМО

указывается того муниципального образования, на территории которого находилась реорганизованная организация или ее обособленные подразделения.

В реквизите «ИНН/КПП

реорганизованной организации» указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения.

Налог на доходы физических лиц

В соответствии со ст. 230 НК РФ налоговые агенты

представляют в налоговый орган по месту своего учета

сведения о доходах физических лиц

истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему РФ за этот налоговый период налогов ежегодно

не позднее 1 апреля

года, следующего за истекшим налоговым периодом.

Согласно ст. 50 НК РФ обязанность по уплате налогов

реорганизованного юридического лица

исполняется его правопреемником

(правопреемниками).

Исполнение обязанностей по уплате налогов реорганизованного юридического лица возлагается на его правопреемника (правопреемников) независимо от того, были ли известны до завершения реорганизации правопреемнику

(правопреемникам) факты и (или)

обстоятельства неисполнения или ненадлежащего исполнения реорганизованным юридическим лицом указанных обязанностей

.

При этом правопреемник

(правопреемники)

должен уплатить все пени

, причитающиеся по перешедшим к нему обязанностям.

Реорганизация юридического лица не изменяет сроков исполнения его обязанностей

по уплате налогов правопреемником (правопреемниками) этого юридического лица.

При преобразовани

и одного юридического лица в другое правопреемником реорганизованного юридического лица в части исполнения обязанностей по уплате налогов

признается вновь возникшее юридическое лицо

.

ФНС РФ в письме от 26.10.2011 г. № ЕД-4-3/[email protected] указала, что ст. 50

НК РФ

установлено правопреемство вновь возникших юридических лиц

только в части исполнения обязанности по уплате налогов

.

При этом возможность исполнения обязанности по представлению сведений о доходах физических лиц

правопреемниками реорганизованного юридического лица НК РФ

не предусмотрена

.

Порядок правопреемства

при реорганизации юридического лица в части представления сведений о доходах физических лиц законодательством РФ о налогах и сборах

не установлен

.

В случае реорганизации налогового агента

либо его ликвидации

деятельность налогового агента прекращается до окончания налогового периода

.

В этой связи сведения о доходах физических лиц по форме 2-НДФЛ должны быть представлены реорганизуемой организацией

за последний налоговый период, которым в соответствии с

п. 3 ст. 55НК РФ

является период времени от начала года до дня завершения реорганизации.

Следовательно, сведения по форме 2-НДФЛ должен представить налоговый агент

(

АО

) до внесения записи ЕГРЮЛ о прекращении деятельности АО.

В письме от 25.08.2011 г. № 03-04-05/7-599 Минфин РФ разъяснил, что если налогоплательщик в налоговом периоде не смог воспользоваться имущественным налоговым вычетом

в полном объеме

у налогового агента в связи с его реорганизацией

, то налогоплательщик вправе

обратиться в налоговый орган с заявлением

о предоставлении нового (повторного) уведомления о подтверждении права на имущественный налоговый вычет у другого налогового агента.

При этом для подтверждения налоговым органом права налогоплательщика на получение имущественного налогового вычета необходимо к указанному заявлению представить справку по форме 2-НДФЛ, выданную налоговым агентом до реорганизации

юридического лица по доходам налогоплательщика с начала налогового периода до даты прекращения деятельности данного юридического лица.

Налоговый орган определяет остаток имущественного налогового вычета, на который может претендовать налогоплательщик, с учетом имущественного налогового вычета, предоставленного в последнем налоговом периоде налоговым агентом до его реорганизации, и выдает уведомление о подтверждении права налогоплательщика на получение имущественного налогового вычета у нового налогового агента.

Если налогоплательщик по окончании налогового периода

не смог воспользоваться имущественным налоговым вычетом в полном объеме, то он вправе обратиться в налоговый орган с заявлением о представлении нового (повторного) уведомления о подтверждении права на имущественный налоговый вычет.

При этом налогоплательщик представляет в налоговый орган две справки по форме 2-НДФЛ

:

выданную предыдущим налоговым агентом до реорганизации

юридического лица по доходам налогоплательщика с начала налогового периода до даты прекращения деятельности данного юридического лица

и выданную новым налоговым агентом по доходам налогоплательщика с даты государственной регистрации

вновь возникшего юридического лица до окончания налогового периода.

ТРУДОВЫЕ ОТНОШЕНИЯ

В соответствии со ст. 75 ТК РФ

изменение подведомственности (подчиненности) организации или ее

реорганизация

(слияние, присоединение, разделение, выделение,

преобразование

) либо изменение типа государственного или муниципального учреждения

не может являться основанием для расторжения трудовых договоров

с работниками организации или учреждения.

При отказе работника от продолжения работы

в указанных случаях трудовой договор прекращается в соответствии с

п. 6 ст. 77ТК РФ

.

Ч. 5 ст. 75 ТК РФ

носит гарантийный характер, она направлена

на обеспечение работнику возможности продолжать трудовую деятельность по должности

(профессии, специальности), обусловленной трудовым договором,

при реорганизации юридического лица

, то есть на сохранение трудовых отношений, что гарантирует стабильность правового положения работника в условиях изменения правового статуса работодателя (Определение

Конституционного Суда РФ

от 29.01.2009 г. № 24-О-О).

Согласно ч. 5 ст. 75

ТК РФ

изменение подведомственности (подчиненности) организации или ее реорганизация (слияние, присоединение, разделение, выделение, преобразование) не может являться основанием для расторжения трудовых договоров с работниками организации, если они согласны работать в новых условиях.

Прекращение трудового договора в такой ситуации возможно по п. 6 ч. 1 ст. 77

ТК РФ

при отказе работника от продолжения работы.

Следовательно, при реорганизации сохраняет силу трудовой договор

(

ст. 56 ТК РФ

) с обусловленной трудовой функцией (работой по определенной специальности, квалификации или должности) (

ст. 15 ТК РФ

).

Если в новом штатном расписании

образованной в результате реорганизации организации

должность работника сохранена

, оснований для увольнения по сокращению штата не имеется.

В этом случае изменяются условия трудового договора

, о чем работник

не позднее чем за два месяца

должен быть извещен в письменной форме.

Если он согласен с такими изменениями, трудовые отношения с ним продолжаются (Определение Верховного Суда РФ

от 22.08.2015 г. № 11-В08-16).

В указанных случаях оформляется дополнительное соглашение к трудовому договору

с новым наименованием организации, а в трудовой книжке отдельной строкой

в графе 3

раздела «Сведения о работе» делается запись: «Организация такая-то с такого-то числа переименована в такую-то», а

в графе 4

проставляется основание переименования – приказ (распоряжение) или иное решение работодателя, его дата и номер (п. 3.2

Инструкции по заполнению трудовых книжек

, утвержденной постановлением Минтруда РФ от 10.10.2003 г. № 69).

СТРАХОВЫЕ ВЗНОСЫ

В соответствии с ч. 1 ст. 8 Федерального закона от 24.07.2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» база для начисления страховых взносов

определяется как сумма выплат и иных вознаграждений, предусмотренных ч. 1 ст. 7 Закона № 212-ФЗ, начисленных организациями за расчетный период в пользу физических лиц,

за исключением

сумм, указанных в ст. 9 Закона № 212-ФЗ.

Согласно ч. 3 ст. Закона № 212-ФЗ организации определяют базу для начисления страховых взносов отдельно в отношении каждого физического лица с начала расчетного периода

по истечении каждого календарного месяца нарастающим итогом.

Исходя из положений ч. 5 и 5.1 ст. 8 Закона № 212-ФЗ предельная величина базы

для начисления страховых взносов в ФСС РФ и ПФР ежегодно устанавливается Правительством РФ с учетом определенного на соответствующий год размера средней заработной платы в РФ.

При реорганизации путем преобразования

создается новая организация.

В соответствии с ч. 3 ст. 10 Закона № 212-ФЗ если организация была создана после начала календарного года, первым расчетным периодом

для нее является период со дня создания до окончания данного календарного года.

При этом Законом № 212-ФЗ не предусмотрено правопреемство в части базы для начисления страховых взносов

в случае реорганизации плательщика страховых взносов.

Поэтому, считают чиновники, при реорганизации

юридического лица

в форме преобразования расчетным периодом для вновь возникшей организации является период со дня создания до окончания календарного года

.

Соответственно, при определении базы

для начисления страховых взносов

данная организация не вправе учитывать выплаты и иные вознаграждения, начисленные в пользу работников в реорганизованной организации

.

При этом у вновь созданной организации в базу

для начисления страховых взносов

включаются выплаты

и иные вознаграждения, начисленные в пользу работников,

начиная со дня создания этой организации

, то есть со дня ее государственной регистрации (письмо от 19.05.2015 г. № 17-3/В-249).

О позиции судов по данному вопросу редакция писала в № 15 «А-Э»

за 2015 год.

УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

В отношении перехода на УСН отметим, что на сегодняшний день существует давнее, но единственное разъяснение Минфина РФ

по данному вопросу.

В письме от 22.05.2006 г. № 03-11-04/2/115 финансовое ведомство сообщило, что в соответствии с п. 9 ст. 50

НК РФ

при преобразовании одного юридического лица в другое правопреемником реорганизованного юридического лица в части исполнения обязанностей по уплате налогов признается вновь возникшее юридическое лицо.

В связи с этим, поскольку до преобразования

в середине календарного года

в ООО ЗАО применяло общий режим налогообложения, ООО может осуществить переход на УСН только со следующего календарного года

, при условии соблюдения требований

ст. 346.12НК РФ

.

Поэтому если ООО подаст заявление о переходе на УСН до 31 декабря 2015 года

, то оно будет вправе применять УСН.

Уплата страховых взносов до завершения процедуры реорганизации

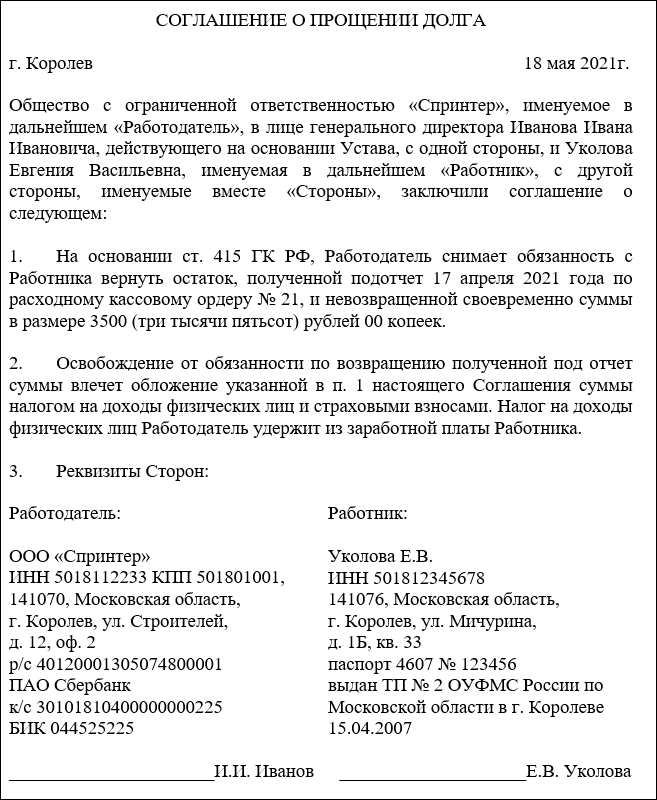

Согласно п. 3 ст. 431 НК РФ страховые взносы уплачиваются в течение расчетного периода по итогам каждого календарного месяца в срок не позднее 15?го числа следующего календарного месяца. Статьей 45 НК РФ установлено, что плательщик вправе исполнить обязанность по уплате страховых взносов досрочно.

В связи с этим реорганизуемое лицо может уплатить страховые взносы ранее установленного срока, до момента государственной регистрации прекращения деятельности путем реорганизации.

В соответствии с п. 3 ст. 55 НК РФ при прекращении юрлица путем реорганизации последним налоговым периодом для него является период времени с 1 января календарного года, в котором оно прекращено, до дня государственной регистрации прекращения.

Налоговый кодекс не содержит норм, устанавливающих иные сроки уплаты страховых взносов и представления в налоговые органы расчетов по страховым взносам за последний расчетный период при реорганизации плательщика страховых взносов.

Как и когда передать налоговикам 6-НДФЛ при реорганизации

6-НДФЛ может поступить от реорганизуемой фирмы налоговикам двумя путями (они описаны в порядке, утвержденном приказом ФНС от 15.10.2020 № ЕД-7-11/[email protected]):

- представитель фирмы или ИП может принести бумажный 6-НДФЛ налоговикам или послать его по почте — эти способы возможны для компаний, выплативших с начала года до момента реорганизации доходы не более 25 физлицам;

- электронным способом (через ТКС с использованием ЭЦП) — этот способ могут применять все без исключения налоговые агенты для представления 6-НДФЛ.

Последний отчет 6-НДФЛ реорганизуемой фирме необходимо оформить за последний налоговый период — отрезок времени с начала года до дня завершения реорганизации. Сдать его тоже нужно до завершения реорганизации (закрытия). Это следует из письма ФНС России от 30.03.2016 № БС-3-11/[email protected]

Если же реорганизуемая компания не успела подать отчет по форме 6-НДФЛ, то обязанность по сдаче отчетности переходит правопреемнику (п. 5 ст. 230 НК РФ).

Проверить правильность заполнения обновленного расчета по форме 6-НДФЛ при реорганизаци вам поможет Готовое решение от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Уплата страховых взносов правопреемником реорганизованного лица

Обязанность по уплате страховых взносов реорганизованного юридического лица исполняется его правопреемником (п. 1, пп. 1 п. 11 ст. 50 НК РФ).

Таким образом, вновь возникшее лицо является правопреемником в части уплаты страховых взносов за те расчетные (отчетные) периоды, обязанность по уплате страховых взносов за которые не исполнена реорганизованным лицом до завершения реорганизации. При этом реорганизация юридического лица не изменяет сроков исполнения его обязанностей по уплате страховых взносов его правопреемником.

Плательщики страховых взносов представляют расчет по страховым взносам не позднее 30?го числа месяца, следующего за расчетным (отчетным) периодом, в налоговый орган по месту нахождения организации (п. 7 ст. 431 НК РФ).

В случае непредставления реорганизованным лицом расчета по страховым взносам за последний расчетный (отчетный) период своей деятельности представить указанный расчет за него обязан правопреемник в налоговый орган по месту своего учета не позднее 30?го числа месяца, следующего за расчетным (отчетным) периодом, в течение которого произведена реорганизация.

В соответствии с п. 2.22 Порядка заполнения расчета по страховым взносам (Утвержден Приказом ФНС России от 10.10.2016 № ММВ-7-11/[email protected]) в титульном листе указываются:

- по реквизиту «ИНН» и «КПП» — ИНН и КПП правопреемника;

- по реквизиту «Расчетный (отчетный) период (код)» — код 51, 52, 53 или 90 (I квартал, полугодие, девять месяцев, год соответственно при реорганизации (ликвидации) организации);

- по реквизиту «По месту нахождения (учета) (код)» — код 217 (по месту учета преемника российской организации);

- по реквизиту «Наименование организации» — наименование реорганизованного лица;

- по реквизиту «Форма реорганизации (ликвидация) (код)» — код в зависимости от формы реорганизации, например 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением, 7 — выделение с одновременным присоединением;

- по реквизиту «ИНН/КПП реорганизованной организации» отражаются соответственно ИНН и КПП реорганизованной организации.

В разделе 1 расчетов указывается код ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования, на территории которого находилось реорганизованное лицо.

Как заполнить 6-НДФЛ при реорганизации (ликвидации)

6-НДФЛ при реорганизации необходимо оформлять с учетом следующих нюансов:

- в графе «Период представления (код)» титульного листа указать 2 цифры из приложения 1 к порядку, утвержденному приказом ФНС от 15.10.2020 № ЕД-7-11/[email protected], — 51, 52, 53 или 90, означающие соответственно 1 квартал, полугодие, 9 месяцев или год (эти коды используются только при оформлении 6-НДФЛ в ситуации реорганизации или ликвидации);

- данные раздела 1 заполняются нарастающим итогом с начала года до даты реорганизации;

- в разделе 2 находят отражение календарные даты и суммовые значения за последний отчетный период (с 1 числа первого месяца отчетного периода до даты реорганизации, но не более чем за 3 месяца);

- данные для заполнения 6-НДФЛ необходимо взять из налоговых регистров по НДФЛ (их ведение обязательно).

Как выглядит и как заполняется НДФЛ-регистр, расскажет материал «Образец заполнения налогового регистра для 6-НДФЛ».