- Безналичные расчеты и платежи

- Спорные случаи. Вопросы и ответы

- Безналичный платеж что это

- Виды безналичных платежей

- Главное

- Возврат безналичного платежа

- Участники расчетов

- Оплата безналичным платежом

- Если «физик» платит по безналу: новые правила для продавцов

- Прием безналичных платежей

- Проблемы безналичных платежей

- Правила для МФО, ломбардов и кредитных кооперативов

Безналичные расчеты и платежи

Самые первые безналичные расчёты и платежи представляли собой расчёты и платежи с помощью чеков и векселей. После были введены расчётные палаты – организации, совершающие операции между различными банками. Затем в большей части развитых стран распространились жирорасчеты как подвид безналичных расчетов (через жиробанки, коммерческие банки, сберкассы).

Безналичные расчетные операции – основной вид банковских операций. Различают инкассо, переводные, а также аккредитивные операции.

Регулируются безналичные расчёты и платежи законодательством. В России это ГК РФ (со ст. 861 по ст. 885), ФЗ «О ЦБ РФ». Также применяется федеральный закон «О банках и банковской деятельности», прочие нормативные акты.

Спорные случаи. Вопросы и ответы

— Организации сделала оплату за экспертизу обуви. Позже эти затраты были возмещены физлицом наличными. Нужно ли проводить эту операцию через кассу, и как в таком случае ввести услугу в аппарате, если это, по сути, возмещение ранее сделанных расходов.

Нет уверенности, что данную операцию можно классифицировать, как расчеты, регулируемые законом №54-ФЗ. Поэтому рекомендуем обратиться за дополнительными разъяснениями в ФНС.

Читайте также: Как закрыть ИП самостоятельно: пошаговая процедура и список необходимых документов

— ИП (гостевой дом и столовая). Произошла порча имущества: испорчены полотенца, бой посуды и прочее. Клиент возместил наличными средствами нанесенный убыток. Нужно ли на эту сумму выбивать чек или это следует провести актом о порче имущества?

Данная ситуация требует правильной классификации. Чтобы определить относится ли она к закону №54-ФЗ, следует дополнительно обратиться за разъяснениями в ФНС.

— ООО на упрощенке, оказывавшее туристические услуги по выездному туризму, приостановило свою деятельность. Требуется ли установка ККТ, если её использование не планируется? Как эту ситуацию решить с ФНС?

Если не будут проводиться операции и осуществляться расчеты, то установка ККТ не требуется. Обратитесь в ФНС, чтобы уточнить, как правильно оформить приостановление своей деятельности, чтобы избежать вопросов и недоразумений в остальных направлениях взаимодействия с контролирующими органами.

— Нужна ли касса, если организация продает физлицу квартиру? Оплата будет осуществляться маткапиталом.

К сожалению, на сегодня официальные источники предлагают две противоположные трактовки вопроса. В одной из них зам. начальника Управления оперативного контроля ФНС А.Сорокин говорит о том, касса не требуется, поскольку оплата производится со счета на счет. Но мы рекомендуем дополнительно обратиться в ФНС для выяснений по этому конкретному случаю.

Безналичный платеж что это

Безналичным платежом считается расчёт с помощью безналичного денежного обращения (в безналичной форме – то есть, в виде записи на соответствующем счёте). Безналичный платёж выполняется по нескольким принципам:

- в правовом поле,

- по банковским счетам,

- в соответствии с ликвидностью на уровне бесперебойного осуществления платежей,

- добровольно (с согласия плательщика),

- в определенный срок,

- с контролем над правильностью осуществления расчётов согласно порядку их выполнения,

- на договорных условиях.

Полное определение и все условия проведения таких платежей указываются в актуальном Положении о безналичных расчетах (утверждается ЦБ РФ).

Виды безналичных платежей

Изначально безналичные платежи выполнялись в виде векселей либо чеков. Сегодня применяются

- платёжные поручения и требования поручения,

- чеки, аккредитивы,

- инкассовые поручения,

- электронные платежи.

Подробный перечень расчётов (платежей) указан в соответствующем документе Банка России за 19 июня 2012 года. В Положении №383-П «О правилах осуществления перевода денежных средств» указаны все виды безналичных платежей, кроме последнего (электронных), однако также работает ФЗ за 27.06.2011 г. №161 в редакции от 23.07.2013 г. – «О национальной платежной системе». Согласно этому документу, электронные платежи (с применением электронных денег) также стали формой безналичных платежей.

Главное

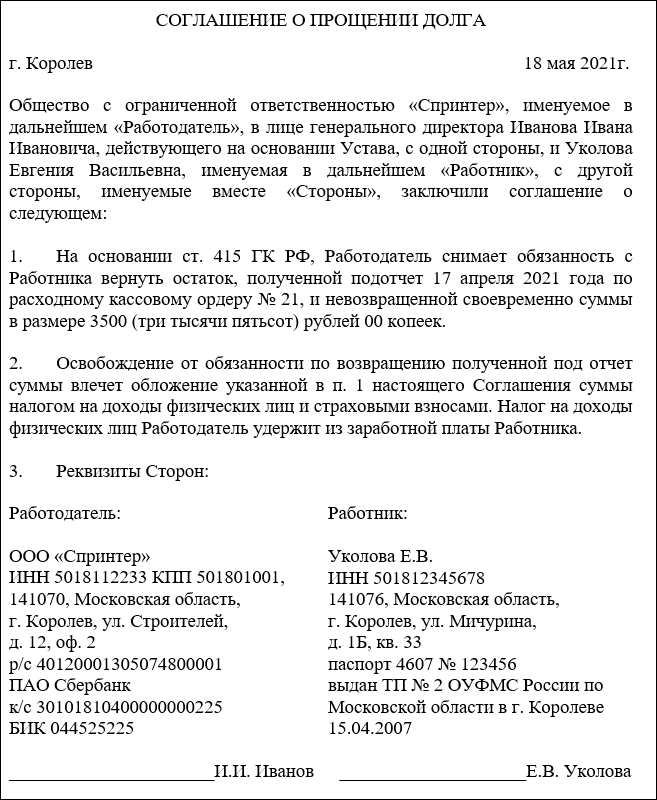

- Согласно последним разъяснениям ФНС оформление кассового чека не нужно при выплатах под отчет, равно как и зарплаты подотчетному лицу.

- Если подотчетное лицо приобретает товар у контрагента своей организации (ИП), чек оформляет только продавец. Если представитель организации не имеет при себе соответствующих документов, он обслуживается продавцом как частное лицо.

- Выплата денежных средств частному лицу рамках гражданско-правового договора с организаций или ИП чеком не оформляется.

- Хозяйствующие субъекты, принимающие у населения металлолом, драгоценные металлы и камни, обязаны оформлять чек, поскольку являются стороной, предоставляющей услуги.

Возврат безналичного платежа

По закону допускается, чтобы клиенты, обслуживающиеся в банке, отзывали свои расчётные документы. Однако на практике возврат безналичного платежа влечёт за собой целую серию процедур.

- В случае, если деньги были перечислены ошибочно, операция проведена и средства зачислены, возврат денег по безналичному платежу совершается в судебном порядке. При этом важно доказать, что никаких услуг (при зачислении средств на счёт компании) не оказывалось.

- Если возврат необходим клиенту магазина, возвращающему товар, то возможны несколько вариантов: перечисление нужной суммы продавцом покупателю безналичным способом (например, обратный перевод на карту), либо наличным.

Внимание. Зачастую компании, работающие в сфере торговли, заключают с банком, обслуживающим терминалы, о возможности возврата денежных средств при безналичных расчётах.

От клиента, в пользу которого необходимо осуществить возврат, обычно требуются номер расчётного счёта, наименование банка и номер корсчёта, ИНН и БИК получателя, его ФИО.

Участники расчетов

Ни для кого не секрет, что за приобретение различных товаров, услуг и работ необходимо проведение расчетов. Участниками таких операций являются юридические лица, физические лица, а также индивидуальные предприниматели. Они могут производить взаиморасчеты между собой в национальной и иностранной валюте. Государственными органами, которые призваны следить за правильностью уплаты налогов, для того, чтобы уклонение от их уплаты было минимальным, устанавливаются различные ограничение. Они выражаются в различных ограничениях.

Важно знать, что различные государственные органы также участвуют в проведении расчетов, и относятся к юридическим лицам, несмотря на свое специфическое положение. Но если внимательно посмотреть на порядок различных расчетов между ними и физическими лицами, то можно понять что все они проходят только через банки, которые выбраны по специальной тендерной процедуре. Существует два способа таких взаиморасчетов:

- проведение наличных расчетов;

- проведение безналичных расчетов.

В первом случае, передача денежных средств происходит через кассу, либо из рук в руки. Во втором случае взаимозачеты осуществляются через банковскую систему, путем электронных расчетов, либо оплатой через банковские учреждения.

К субъектам хозяйственной деятельности можно отнести ИП и юридические лица.

Оплата безналичным платежом

Оплату безналичным платежом осуществить можно несколькими способами: с помощью

- платёжного поручения или требования,

- аккредитива,

- инкассового поручения,

- чека (чековой книжки).

Оплата безналичным платежом осуществляется в виде перевода суммы средств со счёта отправителя на счёт получателя, который может быть как в этом, так и в другом банке. При этом платёжное поручение – самая часто используемая форма оплаты.

Платёжное требование обозначает требование получателя к плательщику об уплате определённой суммы. Применяется для удобства оплаты безналичным платежом за товары и услуги. Плательщик должен предоставить акцепт (согласиться оплатить сумму) либо отказаться – тогда требование возвращают без исполнения.

Инкассовое поручение выставляют госорганы – по решению суда.

Аккредитив – обязательство совершить платёж по предъявлении получателем определённых документов (акты, документы о поставке).

Если «физик» платит по безналу: новые правила для продавцов

С 1 июля абсолютно все безналичные расчеты с физическими лицами должны подтверждаться чеками. Новые правила отношений покупателя и продавца регулируются ФЗ-54.

До сегодняшнего дня операции по безналу сопровождались выдачей чека в том случае, если покупатель использовал для расчета электронные средства платежа (ЭСП).

К самым часто встречающимся ЭСП, напомним, относятся:

- банковские карточки (дебетовые и кредитные);

- «клиент-банк», с помощью которого клиент мог формировать платежные поручения и в электронном виде пересылать их в свой банк для проведения платежей;

- платежи через систему Яндекс. Деньги и др.

С 1 июля любой факт оплаты по безналу должен сопровождаться выдачей чека. Даже если клиент оплатил квитанцию наличными через кассира в банке, перевел деньги через-онлайн-банк или использовал для оплаты мобильное приложение. Или если вы удержали из зарплаты работника стоимость товара, которую последний приобрел — это тоже повод подтвердить безналичную «сделку» чеком, так как работник в этом случае все равно рассчитывается с работодателем.

Нарушение нового требования карается серьезными санкциями. И с 1 июля непробитый физлицу чек за безналичный расчет приравнивается к неприменению онлайн-кассы. А это штрафы и даже блокировка счета на срок до 90 дней.

Вот, кстати, размеры денежных санкций для кассира, главбуха или директора:

- неприменение ККТ (ст. 14.5 КоАП РФ) карается штрафом в сумме 25–50% наличности, полученной без использования контрольно-кассовой техники, но не менее 10 000 рублей;

- повторное неприменение КТТ (при сумме расчетов более 1 миллиона рублей) — дисквалификация на срок от 1 до 3 лет.

Предприниматели понимают, как сложно будет выполнить требование закона. Тем более что чек за безналичный расчет не просто нужно сформировать, но и умудриться вручить покупателю. Причем фактически, а не виртуально. Даже если платежный документ, к примеру, отображается в личном кабинете клиента, это не будет считаться фактом выдачи чека. Обязанность доставить чек непосредственно до клиента возложена исключительно на продавца.

Вот несколько лайфхаков, как не попасть в неприятную историю.

Читайте также: Как составить дефектный акт на списание основных средств

- если товар продается через сайт, сделайте обязательным поле «электронная почта и телефон», чтобы без указания этих данных клиент просто не мог совершить покупку;

- если клиенты приходят к вам «ногами», внесите в договор пункт «электронная почта и телефон»;

- если это доставка, то чек за безналичный расчет можно отправить вместе с товаром.

Прием безналичных платежей

Приём безналичных платежей выполняется несколькими способами: либо зачислением на счёт организации через банк, либо посредством терминала (ККТ, банковский пинпад). Кроме того, сегодня организации стараются максимально автоматизировать перечисление средств, чтобы исключить ошибки и «человеческий фактор». Комиссия при безналичном расчёте, в отличие от платёжных систем, берущих до 5%, составляет 0%. Для приёма платежей безналичным способом организации решают несколько задач:

— оформление счетов и договоров (по желанию),

— контроль зачисления средств,

— оформление закрывающих документов.

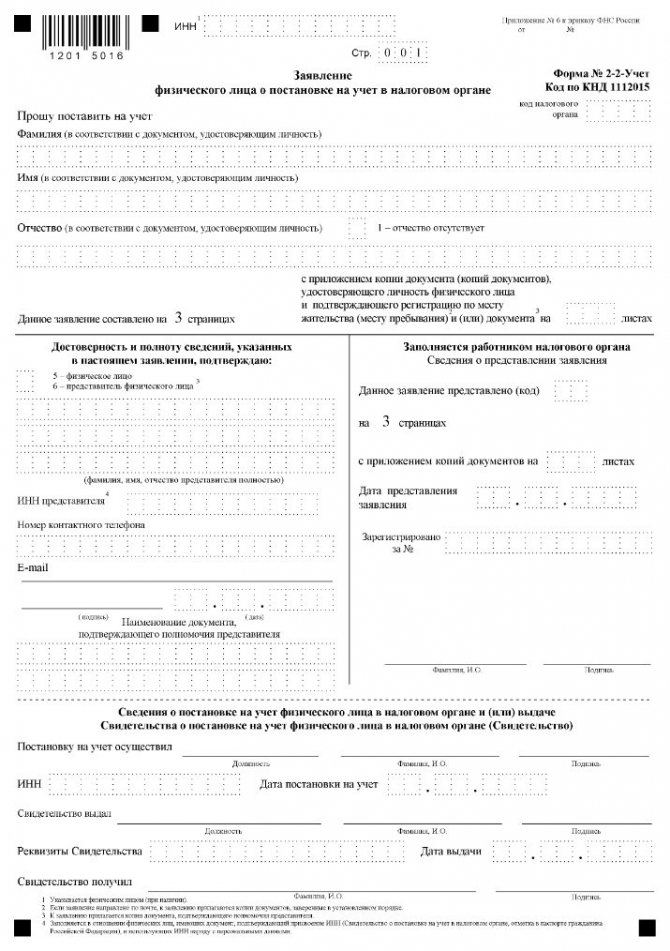

Для приёма платежей нужны ИНН организации, номер расчетного счета, БИК обслуживающего плательщика банка, юридический и почтовый адрес.

Проблемы безналичных платежей

Основные проблемы безналичных платежей – это:

- сложность налаживания расчётно-платёжной системы,

- риски, возникающие в связи с проведением платежей,

- наличие неплатежей (их изменения влияют на дефицит бюджета),

- скорость осуществления платежей (в том числе учитывая сбои и задержки, ошибки, допускаемые как отправителями и получателями средств, так и самими расчётными центрами),

- очерёдность платежей и её регулирование, наносящее ущерб другим кредиторам,

- недостаточность развития нормативно-правовой базы для совершения безналичных платежей (по вексельным и аккредитивам).

Кроме того, предприятия несут ответственность за соблюдение кредитных договоров, а также установленной расчётной дисциплины. Если организация не выполняет обязательств по расчётам, его могут объявить неплатёжеспособным.

Правила для МФО, ломбардов и кредитных кооперативов

Они могут направлять наличные из кассы для выдачи займов и возвращать полученные займы с процентами.

- Для МФО и ломбардов выдача и возврат займов, уплата процентов, штрафов, пени и неустоек по привлеченным займам МФО, ломбардам ограничены 50 000 по одному договору и 1 млн руб. в день на отдельный офис организации.

- Для кредитных кооперативов выдача и возврат займов по договорам передачи личных сбережений, выплата процентов, пени, неустоек и штрафов, выплата паенакоплений потребкооперативом не могут превышать 100 000 руб. по одному договору и 2 млн руб. в день в одном подразделении.