- Описание счета «НДС по авансам и предоплатам выданным»

- НДС в балансе

- Счет 76.АВ в бухгалтерском учете

- Что отражаем в строке 1230 баланса: дебиторская задолженность

- НДС с выданных авансов

- Выданные и полученные авансы: порядок оформления бухгалтерских проводок

- Не забываем выписки всех своих банков завести

- Поставщики счет 60

- Полезно просмотреть статус документов – Счета от поставщиков

- 19.3 19.4 НДС от поставщиков

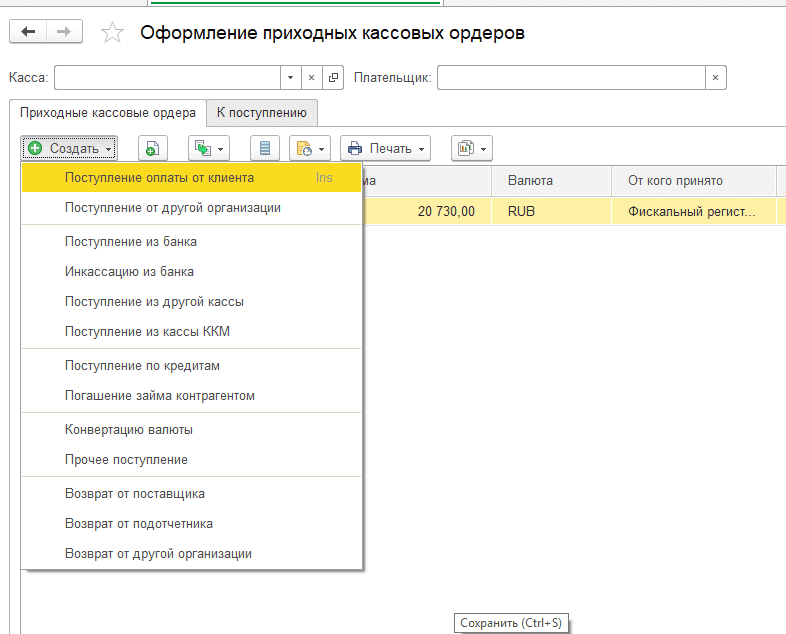

- Авансы полученные

- Метод дурака

- Покупатели

- Корреспонденция счета

- Пример отображения в строке 1230 баланса

Описание счета «НДС по авансам и предоплатам выданным»

Для отражения НДС от сумм оплаченных авансов и предоплат используют субсчет 76.ВА «НДС по авансам и предоплатам выданным». На счете выделяют НДС от суммы предварительной оплаты, перечисленной поставщику (исполнителю), в счет оплаты за неотгруженные товары, неоказанные работы, услуги.

Основанием для проведения расчетов по субсчету является счет-фактура, выданный поставщиком, договор, в котором предусмотрена выплата аванса. Проводки по НДС отражаются на счете 76.АВ по факту перечисления средств исполнителю (на основании платежного поручения).

НДС в балансе

НДС в бухгалтерском балансе отображается в 3 строках:

- 1220 «НДС по приобретенным ценностям»;

- 1230 «Дебиторская задолженность»;

- 1520 «Кредиторская задолженность».

Строки 1220 и 1230 находятся в разделе «оборотные активы», так как это текущие активы с повышенной ликвидностью — оборот по ним происходит в течение года либо на протяжении нормального для организации операционного цикла. Исходя из таких же рассуждений (расчеты происходят в течение года) строка 1520 расположена в разделе «Краткосрочные обязательства» пассива баланса.

Читайте также: Условный расход (условный доход) по налогу на прибыль, текущий налог на прибыль

Существуют определенные особенности отражения налога по каждой из этих строк.

Как правильно отразить НДС в бухгалтерском учете, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

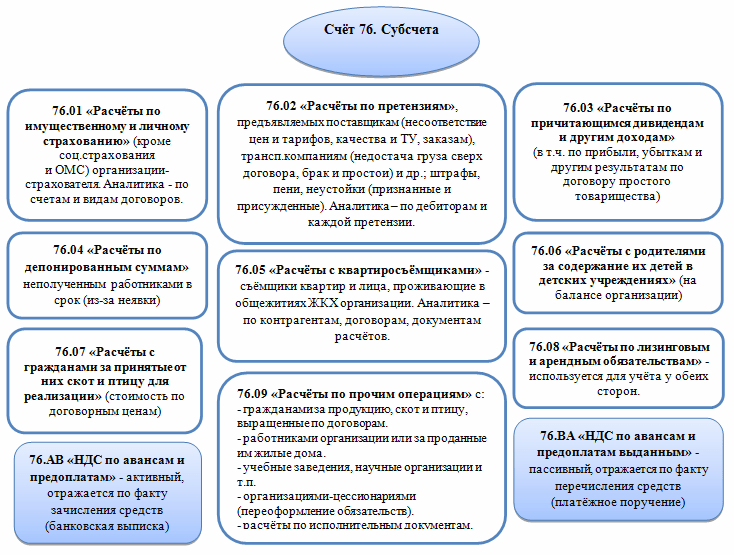

Счет 76.АВ в бухгалтерском учете

Используемый 76 счет в бухгалтерии носит название «Расчеты с разными дебиторами и кредиторами». С его помощью фиксируются операции, которые некорректно учитывать с использованием других записей. На сч. 76 формируются проводки по определенным видам хозяйственной деятельности, среди которых:

- операции по страхование;

- расчеты по претензиям;

- депонированные суммы невыплаченной зарплаты работников;

- операции по исполнительным документам;

- расчеты по авансам, выданным и полученным;

- учет взаиморасчетов с прочими контрагентами.

Проводки по счету 76 формируются, если требуется зафиксировать размер судебных издержек на основании распорядительных документов. При необходимости начисления и удержания алиментных сумм, взыскиваемых с сотрудников, тоже используется счет 76.

Что отражаем в строке 1230 баланса: дебиторская задолженность

Боже как же сверять все эту хрень с контрагентами, ведь с 2015г. каждая счет-фактура должна биться с бухгалтерией контрагента.

После отгрузки продукции, на сумму отгруженных товаров выписывается счет-фактура, которая передается покупателю, данные отражаются в книге продаж. Тариф принимается к вычету. Какие проводки составляются – ДТ90 КТ68, ДТ68 КТ76 (62). Если оплата и отгрузка были в одном периоде, продавец начисляет и принимает налог к компенсации в одной ¼ года.

Для этого применяется дополнительный 76 счет, на нем открывается соответствующий субсчет, который будет отражать отчисления с полученных от покупателей средств. Проводка по начислению сбора будет выглядеть так – ДТ76 КТ68. Она составляется в те сутки, когда была получена предварительная оплата.

В таблице надо отражать движение и структуру недоимок на начало и конец отчетного и предыдущего годов. При этом формат таблицы позволяет увидеть всю картину образования и погашения долга.

Мы имеем право (не обязаны, а имеем право, т.е. по желанию) принять сумму НДС по авансам выданным поставщику к вычету (п.12 ст.171 и п.9 ст.172 НК РФ). В бухгалтерском учете для этих целей также используется специальный счет. Поскольку использовать счет 19 можно только по приобретенным ценностям.

По окончании года каждая организация должна составить финансовый отчет, который называется балансом или Формой № 1. Долги прочих лиц перед фирмой включаются в баланс как сумма развернутого сальдо по дебету ряда счетов минус сальдо по кредиту 63 счета.

Напомним, что очередное общее собрание участников общества должно проводиться не ранее чем через два месяца и не позднее чем через четыре месяца после окончания финансового года (ст. 34 Закона об ООО).

Дебет 76.01 Кредит 20. Учет расходов на устранение последствий возгорания в производственном помещении за счет полученного страхового возмещения от «Бета».

Первые выводы:1. Если сделка прошла 2 этапа (отгрузка и оплата) полностью, то по логике это видно по 62 счету (там нет остатков) и как следствие все авансы на сч. 76 данного контрагента должны закрыться, т.е. должны быть тоже без остатков.2. Если у клиента предоплата (есть остаток на сч. 62.2), то соответственно будет и на сч.

По каждому числовому показателю бухгалтерской отчетности, кроме отчета, составляемого за первый отчетный период, должны быть приведены данные минимум за два года — отчетный и предшествующий отчетному.

Информацию о том, в каких случаях должен проводиться обязательный аудит бухгалтерской (финансовой) отчетности, ежегодно публикуется Минфином России. Перечень случаев проведения обязательного аудита бухгалтерской (финансовой) отчетности за 2016 год приведен в информации Минфина России от 10.01.2017.

Читайте также: Бухгалтерский учет: счет 43 «Готовая продукция». Характеристика счета 43

На самом деле, ручная выписка счетов-фактур на аванс — редкость, только если контрагент специально попросил.

НДС с выданных авансов

Организация, заплатившая аванс поставщику, имеет право предъявить к вычету уплаченный при этом НДС. Необходимые условия для получения вычета НДС с аванса выданного:

- условие о предварительной оплате должно быть четко прописано в договоре с поставщиком;

- на выплаченный аванс должен быть предъявлен СФ (не позднее 5 дней после оплаты).

Вычет НДС предоставляется в том налоговом периоде, когда аванс был перечислен. Когда происходит окончательный расчет по поставке, то есть получен товар от поставщика по акту приема-передачи, организация обязана восстановить ранее предъявленную к вычету сумму НДС.

Кроме поступления товаров, обязанность по восстановлению вычета возникает у организации в случаях:

- изменения условий договора;

- расторжения договора и возврата аванса.

НДС восстанавливается в той же сумме, в которой ранее был принят к зачету. Если в условиях договора определяется, что поставка товара происходит после получения 100 % предоплаты, покупатель может перечислять аванс по частям. В этом случае восстанавливается сумма НДС, отраженная в СФ на поставку. В любом случае, эта величина совпадает с суммой НДС всех авансовых СФ по данной поставке.

Выданные и полученные авансы: порядок оформления бухгалтерских проводок

Если были счф. на аванс от поставщика, то после полного цикла остаток на сч. 60 нашего поставщика пуст и соответственно остаток 76.ВА по нашему поставщику пуст. 5. Если осталась предоплата поставщику на 60.2 есть остаток, то на 76.ВА остаток тоже должен быть, в соотношении (60.2*0,18/1,18=76ВА).

Вот и все, чудес не бывает. Все очень просто! И кстати говоря, потратив спокойно 1 день на то, чтобы воткнуться в смысл начислений НДС и еще 1-2 дня на причесывание взаиморасчетов с поставщиками и покупателями, а также перепроведение документов + перезакрытие месяцев раз 30, у меня появилась заметная уверенность (переходящая в эйфорию), что НДС мы сделали правильно.

Перезакрываем последовательно янв, февр, март через «закрыть месяц». Там же см. формирование книги покупок и продаж, кстати создание данных документов надо контролировать вручную, так как замечено , что автоматом могут и не создаваться.

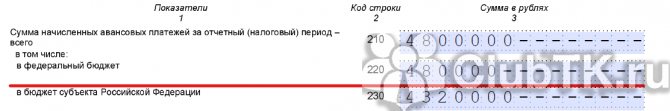

Формируем декларацию по НДС за 1кв. Она появляется в Отчеты — Регламентированные отчеты — список (Декларация по НДС). Последовательность заполнения Разделов имеется — см. справа значок ? .

Далее ошибки : 1. Если ОКТМО автоматом не подставляется в Разделе 1, то тупо на Титульном листе перевыбираем «налоговый орган».

Не забываем выписки всех своих банков завести

Бывают запасные (резервные) расчетные счета, на случай если одному банку поплохеет в другой банк средства можно попробовать успеть перевести (“перевод собственных денежных средств”).

Да и такое бывает – ведь (как оказывается по факту) то, что вы используете расчетный счет в каком-то банке и там храните кое-какие деньги – это вы рискуете , а не банк. Таковые сегодняшние реалии.

Не забываем и там выписки скачать ибо комиссия скорее всего-то начисляется, т.е .движения есть.

Чтобы в программе прошел зачет аванса после отгрузки составляя документ, просмотрите формат – там есть “зачесть аванс2 – поставьте галочку и автоматичекси все должно сформироваться.

Поставщики счет 60

60.01 Д остаток = 0 ! 60.02 К остаток = 0 !

76.ВА Д остаток = 0 76.ВА К = 60.02*18/118 – при условии, что все поставщики выдали сч.ф на аванс. Но реально такого не бывает : 76.ВА кредит

Полезно просмотреть статус документов – Счета от поставщиков

60 – см. Покупки- Счета от поставщиков ? статус = Не Получен !

Читайте также: Информация по прекращаемой деятельности: как изменилось ПБУ 16/02

19.3 19.4 НДС от поставщиков

19.3 остаток Кредит = Дебет = 0 – все должно закрываться без остатков, все обороты внутри квартала дебетовые равны кредитовым.

Всем спасибо. Буду переваривать и пробовать. Особенно понравился анекдот про бухгалтера ))). Только бухам он понятен)))

Авансы полученные

Строка 1520 «Задолженность кредиторам»

В строке «Задолженность кредиторам» (пассив баланса) суммируются остатки (кредитовые) по таким счетам: 60, 62, 68, 69, 70, 71, 73, 75 и 76, с учетом НДС. Это все долги предприятия, которые оно обязалось погасить в течение года, либо на протяжении производственного цикла, если он превышает календарный год.

ВАЖНО! Суммы долгов перед бюджетом должны быть обязательно сверены с фискальными органами. Самовольно рассчитывать неурегулированные долги перед бюджетом категорически запрещается (п. 74 ПБУ по бухучету и бухотчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н).

При формировании строки 1520 баланса следует учесть определенный нюанс с отражением авансов полученных. Здесь существует ситуация, аналогичная той, что имеет место по авансам перечисленным. Минфин России также рекомендует полученные авансы отражать в балансе за минусом НДС (приложение к письму Минфина России от 09.01.2013 № 07-02-18/01).

Таким образом, в строку 1520 следует включить:

- кредиторскую задолженность с НДС,

- авансы полученные за минусом НДС.

Посмотреть заполнение строки 1520 на примере вы можете в Путеводителе от КонсультантПлюс. Пробный доступ к системе К+ предоставляется бесплатно.

О нюансах работы с авансами полученными читайте в материале «Какой общий порядок учета НДС с авансов полученных».

Метод дурака

Есть прикольный метод , когда не понимая ничего в алгоритмах вычисления НДС к уплате, ориентируемся только на то, что 1С знает , что делает.

Берем за факт ,что например “Экспресс проверка ведения учета (НДС)” проверяет все правильно.

Допустим у нас 62.2 /6 не бьется с 76АВ (2019г. 2кв.), но есть подозрения ,что все сделано правильно (в период перехода на НДС 20%). Т.е. “Экспресс проверка НДС” показывает , что все Гут!

Делаем так:

Убираем из формирования книги покупок одну строчку и смотрим , что “Экспресс проверка НДС” заметила и начала ругаться. Ага – значит в документе формировании книги покупок у нас все правильно.

Далее аналогично распроводим одну счет-фактуру на аванс и смотрим что “Экспресс проверка НДС” заметила и начала ругаться. Вывод и в счет-фактурах на аванс тоже все правильно.

Прикольно не правда ли.

И так далее …

Покупатели

62.01 К остаток = 0 62.02 Д остаток = 0 не забываем сделать сч.ф. на аванс покупателям! 76.АВ К остаток = 0 , также помним остаток дебет (62.2*0,18/1,18=76.АВ)

Итак: 1. поступление товаров от поставщиков со счет-фактурами заведено. 2. отгрузки покупателям со счет-фактурами заведены. 3. на предоплаты покупателей сделаны счет-фактуры на аванс

Начинаем изучать Операции — Закрытие периода — Помощник по учету НДС . Есть также в 1С полезный сводный отчет см . Отчеты — Анализ учета по НДСЕсли оплата и отгрузка (поступление) в одном периоде, то все очень просто учитывается: у всех моих документов «Поступления товаров» в Счет фактура полученный стоит галочка «Отразить вычет НДС в книге покупок датой получения». Т.е. тут мы сразу делаем проводки по возмещению НДС ( 68.02

Таким образом документ формирование книги покупок и книги продаж почти пустые. А попали туда всякие авансы и другая нечисть , которая и делает жизнь бухгалтера яркой и насыщенной. Проблемы в том , что если плюнуть и не разбираться с авансами, то потом все это все-равно вылезет. Поэтому ищем алгоритмы проверки авансов.

Что нам сначала подсказывает логика — все варианты (где есть 2 периода, в одном оплата , в другом отгрузка) делятся на :

- 1.

- 1.1 предоплата клиента

- 1.1а счф. на аванс ( 76АВ

- 1.2 отгрузка товара клиенту + счет-фактура обычная (тут проводок нет , но см. ее отгрузку 90.03

- 1.2а аннулируем счф. на аванс (происходит при формировании книги покупок — как ни странно).

- 2.

- 2.1 отгрузка товара клиенту

- 2.2 оплата клиентом

- 3.

- 3.1 предоплата поставщику

- 3.1а поставщик вам счф. на аванс ( 68.02 Покупки — счет-фактура на аванс

- 3.2 поступление товара от поставщика + счет-фактура обычная ( 68.02

- 3.2а аннулируем счф. на аванс ( 76ВА

- 4.

- 4.1 поступление товара от поставщика ( 19.03

- 4.2 оплата поставщику

Обращаем внимание , что для пп. 2 и 4 не создается счф. на аванс. Они появляются только, если сначала идет оплата.

76АВ

Боже как же сверять все эту хрень с контрагентами, ведь с 2015г. каждая счет-фактура должна биться с бухгалтерией контрагента.

Смотрим, что содержит документ «формирование книги покупок». Внимание ! : документ можно найти похоже только так : Операции — Регламентные отчеты по НДС, в журнале всех операций его нет.

- «Формирование книги покупок» — тут есть разделение :

- приобретенные ценности 68.02

- полученные авансы 68.02

- Смотрим, что содержит документ «формирование книги продаж»:

- восстановление по авансам 76ВА

Первые выводы: 1. Если сделка прошла 2 этапа (отгрузка и оплата) полностью, то по логике это видно по 62 счету (там нет остатков) и как следствие все авансы на сч. 76 данного контрагента должны закрыться, т.е. должны быть тоже без остатков. 2. Если у клиента предоплата (есть остаток на сч. 62.2), то соответственно будет и на сч.76 остаток в соотношении (62.2*0,18/1,18=76.АВ). Вот тут тупо подошел бы отчет по 62 с доп. колонкой по формуле (62.2*0,18/1,18=76.АВ). 3. Если мы сделали предоплату поставщику , то по закону он должен сделать счф. на аванс и прислать нам, но обычно этого не происходит по понятным причинам : поставщик себе сделал счф. на аванс (уплатил НДС), а на вас ему плевать — ваши проблемы, вам надо — приезжайте сами за счф. на аванс. И его тоже можно понять — документы накл, счет-фактуры обычные передаются с поставкой товара, обычно в коробках. Если все-таки есть такая счф. на аванс от поставщика, то ее надо ручками в Покупки — Счет-фактуры полученные — Счет-фактура на аванс. 4.

Корреспонденция счета

Корреспонденция счета по дебету выглядит следующим образом:

01 — Основные средства;

Субсчета 76 предназначены для разделения данных

Корреспонденция по кредиту происходит с:

- 01 — Основными средствами;

- 03 — Доходными вложениями в материальные ценности;

- 04 — Нематериальными активами;

- 07 — Оборудованием к установке;

- 08 — Вложениями во внеоборотные активы;

- 44 — Расходами на продажу;

- 45 — Товарами отгруженными;

- 50 — Кассой;

- 51 — Расчетными счетами;

- 52 — Валютными счетами;

- 55 — Специальными счетами в банках;

- 57 — Переводами в пути;

- 58 — Финансовыми вложениями;

- 60 — Расчеты с контрагентами поставки и подряда;

- 62 — Расчеты с контрагентами, заказывающими и покупающими товар;

- 63 — Резервами по сомнительным долгам;

- 66 — Расчетами по краткосрочным кредитам и займам;

- 67 — Расчетами по долгосрочным кредитам и займам;

- 70 — Расчетами с персоналом по оплате труда;

- 71 — Расчетами с подотчетными лицами;

- 73 — Расчетами с персоналом по прочим операциям;

- 76 — Расчетами по дебиторским и кредиторским задолженностям;

- 79 — Внутрихозяйственными расчетами;

- 91 — Прочими доходами и расходами;

- 94 — Недостачей и потерей от порчи ценностей;

- 96 — Резервами предстоящих расходов;

- 97 — Расходами будущих периодов;

- 99 — Прибылью и убытками.

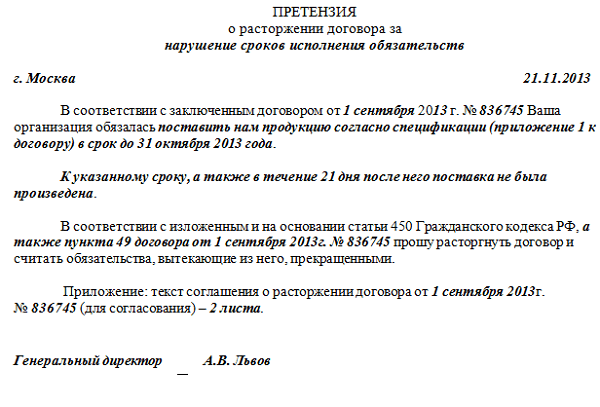

Пример иска, который может значить расторжение договора

Пример отображения в строке 1230 баланса

Уровень существенности устанавливается в 5%. Это означает, что показатель признается существенным, если без него информация в отчете будет нераскрытой. Сумма, которая по отношению к итогу раздела баланса меньше 5%, считается несущественной.

Что нам сначала подсказывает логика — все варианты (где есть 2 периода, в одном оплата , в другом отгрузка) делятся на :

1. 1.1 предоплата клиента1.1а счф. на аванс ( 76АВ1.2 отгрузка товара клиенту счет-фактура обычная (тут проводок нет , но см. ее отгрузку 90.031.2а аннулируем счф. на аванс (происходит при формировании книги покупок — как ни странно).

Начисленный НДС мы должны перечислить в бюджет. А также мы выставляем своему покупателю счет-фактуру, в течение 5 дней после получения предоплаты.

Если увеличение произошло по дебету, то сальдо — дебет, если по кредиту — то кредитовое. Когда на бухсчету есть остаток кредита, то сам регистр ведет себя как пассивный. Таким образом, окончательное сальдо формируется той стороной позиции 76, на которой было зафиксировано увеличение. При дебетовом увеличении окончательное сальдо формируется из Дт счета, а кредитовое — из Кт.

В проводках по субсч. 76.2, как и любому другому счету по расчетам с дебиторами, следует помнить, что никому нельзя вменить обязательства без согласия. Если при возникновении претензии будет сделана соответствующая запись сразу, то возникнет долг. При этом уверенности в том, что дебитор согласится с ним, нет.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.