Купив организацию (бизнес), ее новый владелец приобретает не только имущественный комплекс, но и совокупность других ресурсов: трудовой коллектив, торговую марку, круг постоянных клиентов и поставщиков, сформированный рынок сбыта и т. д. (ст. 559 ГК РФ). Оценить эти ресурсы по отдельности и признать их в качестве материальных активов невозможно. Поэтому приобретения такого рода признаются в совокупности и называются деловой репутацией (гудвиллом).

Деловая репутация как объект, подлежащий оценке, возникает, только если организация (бизнес) приобретается по договору купли-продажи. Деловая репутация может быть положительной или отрицательной.

- Определение стоимости

- Изменения в правилах учета гудвила

- Бухучет

- Как в бухучете отражать отрицательную деловую репутацию

- Амортизация положительной деловой репутации

- Как рассчитать деловую репутацию (ДР)

- ОСНО: налог на прибыль

- Деловая репутация в бухгалтерском учете – деловая репутация имущественного комплекса

- Деловая репутация имущественного комплекса – юридический аспект

- Пример сделки купли-продажи имущественного комплекса

- Бухгалтерский учет покупки имущественного комплекса у покупателя

- ОСНО: НДС

- Что представляет собой управление деловой репутацией в Сети?

- Работа с отзывами

- Распространение PR-статей и пресс-релизов

- Управление репутацией компании в социальных сетях

- Вытеснение из ТОПа поисковой выдачи сайтов с негативом

- Как это работает?

- УСН

- Деловая репутация предприятия: оценка, учет, амортизация

- ЕНВД

Определение стоимости

Стоимость деловой репутации рассчитайте по формуле:

Положительная (отрицательная) деловая репутация = Сумма, уплачиваемая продавцу за организацию (бизнес) в соответствии с договором купли-продажи (без НДС) – Сумма всех активов (оборотных и внеоборотных) и обязательств (краткосрочных и долгосрочных) по бухгалтерскому балансу покупаемой организации на дату ее приобретения

Изменения в правилах учета гудвила

В 2001 году Совет по стандартам финансового учета (FASB) объявил в Положении 142 «Учет гудвила и нематериальных активов», что гудвил больше не разрешается амортизировать.

В бухгалтерском учете гудвил начисляется, когда предприятие платит за актив больше, чем его справедливая стоимость, исходя из бренда компании, клиентской базы или других факторов. Корпорации используют метод учета покупок, который не позволяет автоматически амортизировать гудвил. Деловая репутация учитывается как актив и оценивается на предмет обесценения не реже одного раза в год.

Читайте также: Списание Ос С Забалансового Счета 21 В Бюджете Пример 2021 Год

Однако в 2014 году эта политика была частично отменена с обновлением стандартов бухгалтерского учета FASB № 2014-02 «Нематериальные активы – деловая репутация и прочее (Тема 350) ». FASB повторно разрешил частным компаниям амортизировать гудвил на линейной основе в течение 10 лет. Однако выборы не требуются. При желании возможность амортизации позволяет частным компаниям отказаться от дорогостоящих ежегодных тестов на обесценение, которые требуются от публичных компаний.

Бухучет

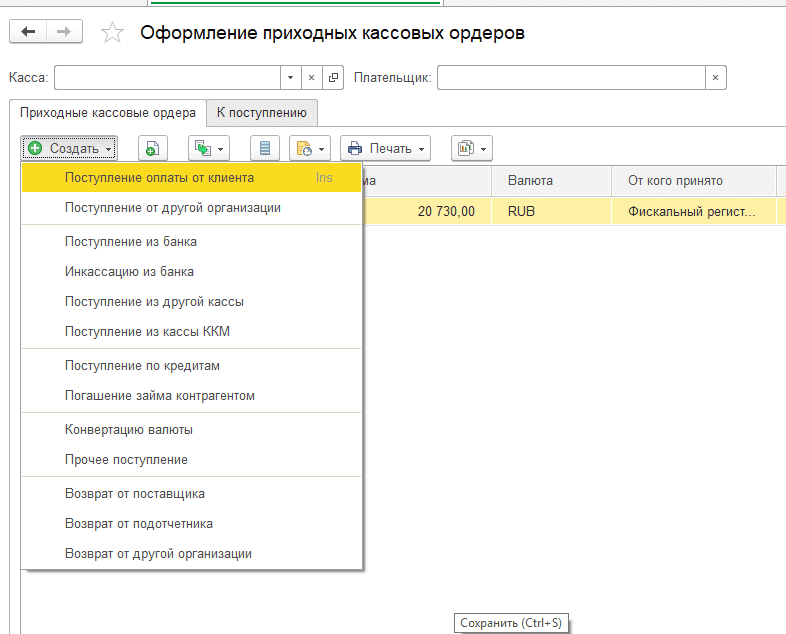

Для расчета стоимости деловой репутации используйте данные по счету 76 «Расчеты с прочими дебиторами и кредиторами», к которому откройте, например, субсчет «Расчеты по приобретению предприятия». На этом субсчете отражают информацию об активах и обязательствах покупаемой организации, а также о стоимости ее приобретения.

По дебету этого счета показывают сумму, которая была уплачена продавцу при покупке бизнеса, а также стоимость обязательств (а именно долгосрочной и краткосрочной кредиторской задолженности), которые перешли организации в результате данной сделки:

Дебет 76 субсчет «Расчеты по приобретению предприятия» Кредит 51

– отражена сумма, уплачиваемая продавцу за организацию (бизнес) в соответствии с договором купли-продажи;

Дебет 76 субсчет «Расчеты по приобретению предприятия» Кредит 60 (70, 68, 69, 66, 76…)

– приняты к учету обязательства (кредиторская задолженность) приобретаемой организации.

По кредиту счета 76 показывают сумму входного НДС, предъявленного продавцом организации, а также стоимость всех активов (в т. ч. дебиторской задолженности) этой организации:

Дебет 19 Кредит 76 субсчет «Расчеты по приобретению предприятия»

– отражена сумма входного НДС по приобретаемой организации;

Дебет 08 (10, 20, 40, 41, 43, 62…) Кредит 76 субсчет «Расчеты по приобретению предприятия»

– приняты к учету активы (внеоборотные и оборотные активы) приобретаемой организации.

Такой порядок следует из положений пункта 42 ПБУ 14/2007 и Инструкции к плану счетов.

Унифицированной формы для расчета стоимости деловой репутации законодательством не установлено. Поэтому такой расчет можно оформить, например, бухгалтерской справкой (п. 1, 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

В бухучете положительную деловую репутацию учитывайте в составе нематериальных активов на счете 04 «Нематериальные активы». При этом делайте проводки:

Читайте также: Принятые бюджетные обязательства: как сделать бухгалтерские проводки

Дебет 08 Кредит 76 субсчет «Расчеты по приобретению предприятия»

– отражено возникновение положительной деловой репутации;

Дебет 04 Кредит 08

– учтена положительная деловая репутация в составе нематериальных активов.

Такой порядок следует из пунктов 4 и 43 ПБУ 14/2007 и Инструкции к плану счетов (счета 08, 04).

Одновременно с принятием на учет положительной деловой репутации в составе нематериальных активов (отражением на счете 04) заполните карточку по форме № НМА-1, утвержденной постановлением Росстата от 30 октября 1997 г. № 71а.

Пример расчета стоимости деловой репутации

ЗАО «Альфа» приобрело ООО «Торговая ». Покупная цена «Гермеса» (с НДС) в соответствии с договором купли-продажи составила 110 970 698 руб. Входной НДС, выставленный продавцом, равен 10 970 698 руб. В соответствии с передаточным актом балансовая стоимость имущества приобретенной организации составила 50 000 000 руб., в том числе:

– стоимость основных средств – 20 000 000 руб.; – стоимость нематериальных активов – 7 000 000 руб.; – стоимость материально-производственных запасов – 1 900 000 руб.; – стоимость готовой продукции – 1 200 000 руб.; – стоимость финансовых вложений – 6 000 000 руб.; – сумма дебиторской задолженности – 13 900 000 руб.

Стоимость краткосрочной и долгосрочной кредиторской задолженности приобретаемой организации составила 20 000 000 руб.

Приобретение «Гермеса» как имущественного комплекса бухгалтер отразил так.

Дебет 76 субсчет «Расчеты по приобретению предприятия» Кредит 51 – 110 970 698 руб. – отражена сумма, уплаченная за организацию в соответствии с договором купли-продажи;

Дебет 19 Кредит 76 субсчет «Расчеты по приобретению предприятия» – 10 970 698 руб. – отражена сумма входного НДС по приобретенной организации;

Дебет 76 субсчет «Расчеты по приобретению предприятия» Кредит 60 (76…) – 20 000 000 руб. – приняты к учету обязательства (кредиторская задолженность) приобретенной организации;

Дебет 08 Кредит 76 субсчет «Расчеты по приобретению предприятия» – 27 000 000 руб. (20 000 000 руб. + 7 000 000 руб.) – приняты к учету основные средства и нематериальные активы приобретенной организации;

Читайте также: Учет запасных частей: проводки, документация и бухгалтерский учет

Дебет 10 (20, 41…) Кредит 76 субсчет «Расчеты по приобретению предприятия» – 1 900 000 руб. – приняты к учету материально-производственные запасы приобретенной организации;

Дебет 43 Кредит 76 субсчет «Расчеты по приобретению предприятия» – 1 200 000 руб. – принята к учету готовая продукция приобретенной организации;

Дебет 58 Кредит 76 субсчет «Расчеты по приобретению предприятия» – 6 000 000 руб. – приняты к учету финансовые вложения приобретенной организации;

Дебет 62 Кредит 76 субсчет «Расчеты по приобретению предприятия» – 13 900 000 руб. – отражена дебиторская задолженность имущественного комплекса.

После того как бухгалтер отразил все активы и обязательства приобретенного «Гермеса», он рассчитал деловую репутацию как разницу между ценой приобретения организации и стоимостью ее активов за вычетом ее обязательств. Она составила 70 000 000 руб. (110 970 698 руб. – 10 970 698 руб. – (50 000 000 руб. – 20 000 000 руб.)). Таким образом, при приобретении «Гермеса» сформировалась положительная деловая репутация. Ее возникновение бухгалтер отразил проводкой:

Дебет 08 Кредит 76 – 70 000 000 руб. – отражено возникновение положительной деловой репутации.

Отрицательную деловую репутацию отразите в составе прочих доходов отчетного периода проводкой:

Дебет 76 субсчет «Расчеты по приобретению предприятия» Кредит 91-1

– учтена отрицательная деловая репутация в составе прочих доходов.

Такой порядок следует из пункта 45 ПБУ 14/2007 и Инструкции к плану счетов (счет 91).

Во всех случаях записи на счетах делайте на дату госрегистрации договора купли-продажи на основании:

– передаточного акта;

– договора купли-продажи;

– бухгалтерской справки.

Это следует из пункта 1 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ и статей 561 и 563 Гражданского кодекса РФ. Аналогичная точка зрения отражена и в письме УМНС России по г. Москве от 16 мая 2003 г. № 23-10/2/26257.

Как в бухучете отражать отрицательную деловую репутацию

Учитывают отрицательную ДР в структуре прочих доходов на дату покупки. Для обозначения ее стоимости применяют субсчет «Расчеты по приобретению бизнеса» к счету 76, где по дебету отражают покупную цену, а также сумму задолженности перед кредиторами, перешедшую к новой компании.

Амортизация деловой репутации производится так – на протяжении 20 лет (но не более периода существования компании) означенная величина равными частями относится на финрезультаты, как операционный доход. Рассмотрим, какими проводками оформляют отрицательную ДР приобретенной фирмы:

Амортизация положительной деловой репутации

Стоимость положительной деловой репутации, учтенной в составе нематериальных активов, списывайте в расходы через амортизацию. Амортизацию рассчитайте линейным способом исходя из:

– 20 лет или срока деятельности организации (если его продолжительность составляет менее 20 лет);

– стоимости положительной деловой репутации (т. е. стоимости, учтенной на счете 04).

Начислять амортизацию начинайте со следующего месяца после отражения положительной деловой репутации на счете 04. При этом делайте проводку:

Дебет 20 (25, 26…) Кредит 05

– учтена в составе расходов положительная деловая репутация.

Такой порядок следует из подпункта «а» пункта 29, пунктов 31 и 44 ПБУ 14/2007 и Инструкции к плану счетов.

Порядок учета деловой репутации (гудвилла) при расчете налогов зависит от того, какую систему налогообложения применяет организация.

Читайте также: Счет 28 в бухгалтерском учете: учет брака в производстве

Как рассчитать деловую репутацию (ДР)

П. ПБУ 14/2007 трактует определение стоимости ДР, как разницу между согласованной с фирмой-продавцом и уплаченной ему покупной ценой объекта и общей суммой всех его активов и долгов на дату сделки. П.43 ПБУ 14/2007 рассматривает положительную репутацию как надбавку к цене, авансированную ожиданием предстоящих выгод. Отрицательную же ДР считают скидкой с цены, которую продавец предоставил покупателю из-за отсутствия таких факторов, как наличие высококвалифицированного персонала, стабильного качества продукции, спроса на нее и грамотного управления.

К примеру, размер активов покупаемой фирмы 25 300 тыс. руб., а обязательств – 19 500 тыс. руб. Величина активов перекрывает величину обязательств на сумму 5800 тыс. руб. (25 300 – 19 500). Приобретена фирма за 4500 тыс. руб. Определим разницу между ценой покупки и размером активов:

4500 – 5800 = — 1300 тыс. руб.

В данной ситуации покупатель уплачивает продавцу на 1300 тыс. руб. меньше стоимости чистых активов, т, е. репутация приобретаемой фирмы имеет отрицательное значение и рассматривается, как скидка в цене, обусловленная ее нестабильным состоянием.

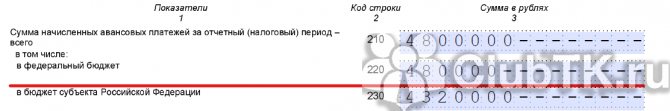

ОСНО: налог на прибыль

Порядок учета деловой репутации при расчете налога на прибыль зависит от того, является она положительной или отрицательной.

В состав нематериальных активов деловая репутация в налоговом учете не включается. Она не удовлетворяет требованиям пункта 3 статьи 257 Налогового кодекса РФ.

Превышение стоимости чистых активов над покупной ценой организации в налоговом учете считается скидкой с цены (абз. 3 п. 1 ст. 268.1 НК РФ). То есть часть имущества организация-покупатель получает бесплатно, и у нее образуется экономическая выгода. Поэтому величину отрицательной деловой репутации отразите в составе внереализационных доходов при расчете налога на прибыль (абз. 1 ст. 250 НК РФ). Такой доход признается в месяце регистрации права собственности на приобретенную организацию (подп. 2 п. 3 ст. 268.1 НК РФ). Так поступайте вне зависимости от того, какой метод определения налоговой базы применяет организация – начисления или кассовый. Это следует из пункта 1 статьи 271 и пункта 2 статьи 273 Налогового кодекса РФ.

Пример отражения в бухучете и при налогообложении отрицательной деловой репутации

ЗАО «Альфа» решило приобрести ООО «Торговая ». В августе был заключен договор купли-продажи, в соответствии с которым покупная цена «Гермеса» (с НДС) составила 44 097 218 руб. Входной НДС, выставленный продавцом, равен 4 097 218 руб. В этом же месяце организация была передана «Альфе» по передаточному акту, подписанному сторонами. В конце августа «Альфа» получила свидетельство, удостоверяющее ее право собственности на приобретенную организацию. «Альфа» применяет метод начисления, налог на прибыль платит помесячно.

В соответствии с передаточным актом балансовая стоимость имущества приобретенной организации составила 60 000 000 руб., в том числе:

– стоимость основных средств – 30 000 000 руб.; – стоимость нематериальных активов – 7 000 000 руб.; – стоимость материально-производственных запасов – 1 900 000 руб.; – стоимость готовой продукции – 1 200 000 руб.; – стоимость финансовых вложений – 6 000 000 руб.; – сумма дебиторской задолженности – 13 900 000 руб.

Стоимость краткосрочной и долгосрочной задолженности приобретаемой организации составила 7 100 000 руб.

Приобретение «Гермеса» как имущественного комплекса бухгалтер отразил так.

Август:

Дебет 76 субсчет «Расчеты по приобретению предприятия» Кредит 51 – 44 097 218 руб. – отражена сумма, уплаченная за организацию в соответствии с договором купли-продажи;

Дебет 19 Кредит 76 субсчет «Расчеты по приобретению предприятия» – 4 097 218 руб. – отражена сумма входного НДС по приобретенной организации;

Дебет 76 субсчет «Расчеты по приобретению предприятия» Кредит 60 (76…) – 7 100 000 руб. – приняты к учету обязательства (кредиторская задолженность) приобретенной организации;

Дебет 08 Кредит 76 субсчет «Расчеты по приобретению предприятия» – 37 000 000 руб. (30 000 000 руб. + 7 000 000 руб.) – приняты к учету основные средства и нематериальные активы приобретенной организации;

Дебет 10 (20, 41…) Кредит 76 субсчет «Расчеты по приобретению предприятия» – 1 900 000 руб. – приняты к учету материально-производственные запасы приобретенной организации;

Дебет 43 Кредит 76 субсчет «Расчеты по приобретению предприятия» – 1 200 000 руб. – принята к учету готовая продукция приобретенной организации;

Дебет 58 Кредит 76 субсчет «Расчеты по приобретению предприятия» – 6 000 000 руб. – приняты к учету финансовые вложения приобретенной организации;

Дебет 62 Кредит 76 субсчет «Расчеты по приобретению предприятия» – 13 900 000 руб. – отражена дебиторская задолженность имущественного комплекса.

После того как бухгалтер отразил все активы и обязательства приобретенного «Гермеса», он рассчитал стоимость деловой репутации как разницу между ценой приобретения организации и стоимостью ее активов за вычетом ее обязательств. Она составила: 44 097 218 руб. – 4 097 218 руб. – (60 000 000 руб. – 7 100 000 руб.) = -12 900 000 руб.

Таким образом, при приобретении «Гермеса» сформировалась отрицательная деловая репутация. Бухгалтер включил ее в состав прочих доходов в августе (т. е. на дату госрегистрации права собственности на приобретенную организацию). При этом он сделал проводку:

Дебет 76 субсчет «Расчеты по приобретению предприятия» Кредит 91-1 – 12 900 000 руб. – учтена отрицательная деловая репутация в составе прочих доходов.

В налоговом учете отрицательную деловую репутацию в размере 12 900 000 руб. бухгалтер учел в составе доходов в момент приобретения «Гермеса», то есть в августе.

Положительная деловая репутация, то есть превышение покупной цены над балансовой стоимостью организации, в налоговом учете считается надбавкой к цене, которую платит покупатель в ожидании будущих экономических выгод (абз. 2 п. 1 ст. 268.1 НК РФ). Такую надбавку покупатель признает внереализационным расходом равномерно в течение пяти лет начиная с месяца, следующего за месяцем регистрации права собственности на приобретенную организацию. Такие правила установлены в подпункте 1 пункта 3 статьи 268.1 и подпункте 20 пункта 1 статьи 265 Налогового кодекса РФ. При этом, если организация применяет кассовый метод, указанные расходы должны быть оплачены продавцу (п. 3 ст. 273 НК РФ).

Поскольку порядок включения в расходы положительной деловой репутации в бухгалтерском и налоговом учете различается, в бухучете возникает налогооблагаемая временная разница (п. 12 ПБУ 18/02). Это приводит к формированию отложенного налогового обязательства (п. 15 ПБУ 18/02), которое отражается проводками:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 77

– начислено отложенное налоговое обязательство с положительной деловой репутации в течение первых пяти лет после покупки предприятия;

Дебет 77 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– списано отложенное налоговое обязательство в период с шестого по двадцатый год после покупки организации.

Пример отражения в бухучете и при налогообложении положительной деловой репутации

ЗАО «Альфа» решило приобрести ООО «Торговая ». В августе был заключен договор купли-продажи, в соответствии с которым покупная цена «Гермеса» (с НДС) составила 110 970 698 руб. Входной НДС, выставленный продавцом, равен 10 970 698 000 руб. В этом же месяце организация была передана «Альфе» по передаточному акту, подписанному сторонами. В конце августа «Альфа» получила свидетельство, удостоверяющее ее право собственности на приобретенную организацию. Альфа применяет метод начисления, налог на прибыль платит помесячно.

В соответствии с передаточным актом балансовая стоимость имущества приобретенной организации составила 40 000 000 руб. Стоимость краткосрочной и долгосрочной задолженности приобретаемой организации составила 10 000 000 руб.

После того как бухгалтер отразил все активы и обязательства приобретенного «Гермеса», он рассчитал стоимость деловой репутации как разницу между ценой приобретения организации и стоимостью ее активов за вычетом ее обязательств. Она составила:

110 970 698 руб. – 10 970 698 000 руб. – (40 000 000 руб. – 10 000 000 руб.) = 70 000 000 руб.

Таким образом, при приобретении «Гермеса» сформировалась положительная деловая репутация. Бухгалтер включил ее в состав расходов в августе (т. е. на дату госрегистрации права собственности на приобретенную организацию). При этом он сделал проводки:

Дебет 08 Кредит 76 субсчет «Расчеты по приобретению предприятия» – 70 000 000 руб. – отражено возникновение положительной деловой репутации;

Дебет 04 Кредит 08 – 70 000 000 руб. – учтена положительная деловая репутация в составе нематериальных активов.

Читайте также: Порядок учета расходов на рекламу в бухгалтерском учете

Ежемесячно, начиная с сентября, бухгалтер учитывает амортизационные отчисления равными долями в течение 20 лет или 240 месяцев (20 лет × 12 мес.):

Дебет 20 (25, 26…) Кредит 05 – 291 667 руб. (70 000 000 руб. : 240 мес.) – учтена в составе расходов положительная деловая репутация.

В налоговом учете положительную деловую репутацию (70 000 000 руб.) бухгалтер учитывает в составе расходов равномерно в течение пяти лет или 60 месяцев (5 лет × 12 мес.). Амортизация начисляется начиная с сентября в сумме 1 166 667 руб. (70 000 000 руб. : 60 мес.). Одновременно бухгалтер отражает отложенное налоговое обязательство:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 77 – 175 000 руб. ((1 166 667 руб. – 291 667 руб.) × 20%) – отражено отложенное налоговое обязательство с положительной деловой репутации.

По истечении пяти лет (после того, как положительная деловая репутация будет полностью списана в налоговом учете) бухгалтер будет ежемесячно погашать отложенное налоговое обязательство проводкой:

Дебет 77 Кредит 68 субсчет «Расчеты по налогу на прибыль» – 58 333 руб. (291 667 руб. × 20%) – списана часть отложенного налогового обязательства с положительной деловой репутации.

Деловая репутация в бухгалтерском учете – деловая репутация имущественного комплекса

Допустим, организация ведет прибыльный бизнес на основе имущественного комплекса (ресторана, здания для сдачи площадей в аренду, медицинского центра, цеха и т.д.). Пусть также на рынке осуществляет хозяйственную деятельность иная компания, которая хотела бы купить комплекс для себя. Назовем владельца комплекса (продавца) «Компания-1», а покупателя – «Компания-2». Тогда в ходе сделки купли-продажи комплекса:

- активы и обязательства в оценке, сформированной «Компанией-1», должны перейти с баланса «;

- «Компания-1», хоть она и продает свой бизнес, начинает заниматься иной деятельностью и действует самостоятельно как юрлицо.

Деловая репутация имущественного комплекса – юридический аспект

Согласно тексту статьи 132 Гражданского кодекса РФ, имущественный комплекс, применяемый в хозяйственной деятельности фирмы, называется предприятием (не юридическим лицом!) и признается самостоятельным объектом права.

Что включает в себя имущественный комплексЧто не включает в себя имущественный комплексДолги предприятия (обязательства).

Исключительные права (на товарный знак, на знак обслуживания, на коммерческое обозначение).

Здания, оборудование, сырье, права требования, продукция, инвентарь, земельный участок, сооружения и прочее имущество, применяемое в деятельности предприятия.

Лицензии, долги перед сотрудниками по зарплате, долги по уплате налогов и прочие права и обязанности, которые не могут быть переданы предприятием третьим лицам.

Об имущественном комплексе бухгалтеру необходимо знать следующее:

- Необходимо формировать баланс имущественного комплекса (признать его нужно отдельным). Разница между активами и обязательствами будут также являться капиталом или чистыми активами комплекса.

- Состав комплекса должен быть установлен на базе проведенной инвентаризации.

- Если комплекс продается, продажа должна быть отражена как прочий доход. Продажа облагается НДС в случае, когда операции не освобождаются от его уплаты.

- Особого порядка для исчисления налога на прибыль со стороны продавца не имеется.

- Активы, которые передает покупателю продавец, списываются бухгалтеров в перечень прочих расходов.

- Кредиторская задолженность также передается покупателю (производится перевод долга), при этом у продавца появляются прочие доходы.

Важно!

К договору о передаче имущественного комплекса в собственность покупателя необходимо приложить заключение аудитора в стоимости и составе имущественного комплекса. Для этого придется привлечь независимого оценщика.

О передаче имущественного комплекса во владение покупателя следует знать следующее:

- Передача осуществляется по договору продажи имущественного комплекса (предприятия).

- Момент перехода прав владения устанавливается положением договора, но не может наступить ранее, чем будет проведена гос. регистрация самого договора и фактической передачи купленного комплекса.

- При передаче предприятия оформляется передаточный акт.

- Договор признается заключенным с момента его гос. регистрации.

- В договоре прописывается стоимость и состав имущественного комплекса.

Пример сделки купли-продажи имущественного комплекса

«Компания-1» (продавец) занимается только одним видом хозяйственной деятельности и полностью продает бизнес «Компании-2» (покупателю):

- Цена сделки – 200,000,000 рублей.

- 180,000,000 рублей – балансовая стоимость переданных активов (в составе нет ценных бумаг и дебиторской задолженности).

- 100,000,000 рублей – сумма обязательств.

- 80,000,000 рублей – капитал (чистые активы) «Компании-1».

- НДС по сделке составил 36,000,000 рублей.

Финансовый результат сделки = цена комплекса – чистые активы предприятия

Отражение сделки бухгалтером «Компании-1»:

ОперацияДЕБЕТКРЕДИТПризнан доход от продажи имущественного комплекса (236,000,000 рублей)62 субсчет «Компания-2» 91 Начислен НДС (36,000,000 р.)9168Списана стоимость активов (180,000,000 р.)91 01, 41, 10, 20, 43 и др. Списана стоимость обязательств (100,000,000 р.)60, 62, 7691Выявлена прибыль от продажи (120,000,000 р.)

236 млн. – 36 млн. – 180 млн. + 100 млн.9199Начислен налог на прибыль (24,000,000 р.)

120 млн. Х 20%99 68 Поступила оплата (236,000,000 р.)5162 субсчет «Компания-2»Уплачены налоги (60,000,000 р.)

18 млн. + 12 млн.68 51

На балансе «Компании-1» в итоге останутся:

- Актив – 176,000,000 рублей (236 млн. – 60 млн.);

- Пассив – собственный капитал 176,000,000 рублей (80 млн. + 120 млн. – 24 млн.).

Бухгалтерский учет покупки имущественного комплекса у покупателя

В результате сделки купли-продажи имущественного комплекса «Компания-2» (покупатель) принимает на свой баланс списанные с баланса продавца активы и обязательства по оценке, сформированной продавцом, без каких-либо изменений. Однако, понятно, что это приводит к нарушению баланса «Компании-2» (покупателя) на разницу между договорной ценой имущественного комплекса и его чистых активов. Вот здесь мы и подходим к такому показателю как деловая репутация (ДР) – этот показатель как раз и призван восстановить балансовое равновесие (он равен именно величине нарушения баланса покупателя)

:

- положительная ДР является нематериальным активом и подлежит амортизации линейным методом на протяжении 20 лет;

- отрицательная ДР учитывается в составе прочих доходов единовременно.

Мы подошли к бухгалтерскому учету «Компании-2» (покупателя):

ОперацияДЕБЕТКРЕДИТПриняты на баланс активы предприятия (180,000,000 р.)01, 41, 10, 20, 43 и др. 76 субсчет «Компания-1» Принят к учету выставленный продавцом НДС (36,000,000 р.)1976 субсчет «Компания-1»Применен вычет по НДС (36,000,000 р.)68 19 Приняты на баланс обязательства (100,000,000 р.)76 субсчет «Компания-1»60, 62, 76Принята к учету положительная деловая репутация (120,000,000 р.)-04- субсчет «Деловая репутация» 76 субсчет «Компания-1» Произведена оплата (236,000,000 р.)76 субсчет «Компания-1» 51

Если бы деловая репутация была со знаком «-»:

- Принята к учету отрицательная деловая репутация (ДЕБЕТ 76 субсчет «Компания-1» КРЕДИТ 91).

ОСНО: НДС

Приобретение (формирование) деловой репутации не влияет на обложение НДС (входного налога не образуется). Это связано с тем, что деловая репутация приобретается не сама по себе, а только в рамках договора купли-продажи организации (ст. 559 ГК РФ).

Продажа организации в свою очередь является объектом обложения НДС. Следовательно, сумму входного налога, предъявленную продавцом, по этой операции можно принять к вычету. Сделайте это в общем порядке после принятия к учету всех видов имущества, входящих в имущественный комплекс. Это следует из совокупности положений статьи 158, подпункта 1 пункта 2 статьи 171, пункта 1 статьи 172 Налогового кодекса РФ.

Что представляет собой управление деловой репутацией в Сети?

Это комплекс действий, направленных на то, чтобы создать положительный образ компании. В него входит ряд самых разных действий, которые выполняются параллельно друг с другом.

Работа с отзывами

Сюда относят отзывы, размещенные на специализированных площадках, тематических ресурсах и форумах, в блогах. Работа ведется по двум направлениям:

1. Удаление негатива. Если владельцы площадки идут на контакт, то нужно удалить самые гневные отзывы. Если это невозможно, то нужно комментариями смягчить впечатление, вызываемое этим негативом. Создавать ответный негатив противопоказано, так как это только ухудшит ситуацию.

2. Увеличение объема позитива. Люди гораздо охотнее пишут негатив, чем позитив. Следовательно, чтобы изменить это соотношение, нужно стимулировать пользователей оставлять положительные отзывы. Для этого можно обещать скидки за отзыв и др. При необходимости можно заказывать написание отзывов копирайтерам, но нужно быть осторожными, чтобы неестественный позитив не сыграл против Вас.

Распространение PR-статей и пресс-релизов

В первую очередь это написание пресс-релизов о компании, а уже затем тематических статей, репортажей и так далее. Их можно размещать на сайте компании или на специализированных ресурсах. Площадки для размещения нужно подбирать, руководствуясь оценкой их качества и популярности. Чем популярнее площадка, тем большего эффекта Вы добьетесь.

Управление репутацией компании в социальных сетях

Сюда относят ведение официальной группы в соцсетях, размещение новостей, проведение конкурсов, розыгрышей, ответы на комментарии пользователей. Также нужно проводить работу по упоминаниям компании, причем не только негативным, но и позитивным. Пользователю, который написал о Вас хороший отзыв, будет приятно, если Вы разместите у себя на странице его пост.

Вытеснение из ТОПа поисковой выдачи сайтов с негативом

Этого можно добиться размещением положительных отзывов о Вашей компании, написанных по определенным правилам. Так, в текстах сообщений должны в явной или неявной форме содержаться поисковые запросы, связанные с названием компании. Также нужно создать на собственном сайте страницу с отзывами, оформленными таким же образом.

Как это работает?

Реальный пример: в компанию Demis Group обратился автосервис с проблемой черного пиара со стороны конкурентов. После изучения ситуации обнаружились также негативные отзывы бывших сотрудников.

Проведенные работы:

- удаление клеветы с помощью юридических средств;

- сбор и размещение реальных отзывов;

- публикация новостей и пресс-релизов.

Результат:

- репутационная выдача в Яндексе выросла на 17,5%, в Google — на 25,5%;

- большая часть репутационных запросов выведена на первые места основных поисковых систем.

УСН

Если организация платит единый налог с разницы между доходами и расходами, положительную деловую репутацию в составе расходов не учитывайте. Это объясняется тем, что такой вид расхода в статье 346.16 Налогового кодекса РФ не поименован.

Ситуация: нужно ли учесть при расчете единого налога отрицательную деловую репутацию?

Ответ: да, нужно.

При расчете единого налога учитываются доходы, предусмотренные статьями 249 и 250 Налогового кодекса РФ (ст. 346.15 НК РФ). То есть доходы, принимаемые при расчете налога на прибыль. При этом организации на упрощенке не учитывают при расчете единого налога доходы, поименованные в статье 251, а также доходы, облагаемые по ставкам, установленным пунктами 3 и 4 статьи 284 Налогового кодекса РФ.

Отрицательная деловая репутация (гудвилл) учитывается при расчете налога на прибыль на основании абзаца 1 статьи 250 Налогового кодекса РФ (абз. 3 п. 1 ст. 268.1 НК РФ). Значит, независимо от объекта налогообложения, который выбрала организация, доход в виде отрицательной деловой репутации будет увеличивать и базу по единому налогу (ст. 346.15 НК РФ).

Аналогичные разъяснения содержатся в письме ФНС России от 31 января 2013 г. № ЕД-4-3/1357.

При этом доход учтите в момент приобретения организации (т. е. на дату госрегистрации перехода права собственности на имущественный комплекс (ст. 564 ГК РФ, подп. 2 п. 3 ст. 268.1 и п. 1 ст. 346.17 НК РФ)).

Организации, применяющие упрощенку, обязаны вести бухучет, в том числе основных средств и нематериальных активов (п. 1 ст. 2 Закона от 6 декабря 2011 г. № 402-ФЗ). Его цель – контроль за остаточной стоимостью имущества, которая в совокупности по всем объектам не должна превышать 100 000 000 руб. (подп. 16 п. 3 ст. 346.12 НК РФ).

Деловая репутация предприятия: оценка, учет, амортизация

Рыбакова О.М. Гирбасова Е.М.

Купив организацию (бизнес), согласно п. 2 ст.132 ГК РФ, ее новый владелец приобретает не только имущественный комплекс (все виды имущества, предназначенные для его деятельности), но и совокупность других ресурсов: трудовой коллектив, торговую марку, круг постоянных клиентов и поставщиков, сформированный рынок сбыта и т. д. (ст. 559 ГК РФ ).

Оценить эти ресурсы по отдельности и признать их в качестве материальных активов невозможно. Поэтому приобретения такого рода признаются в совокупности и называются деловой репутацией.

В законодательном порядке вопросы учета деловой репутации предприятия до конца не разработаны. Долгое время (до принятия ПБУ 14/2000) в российском бухгалтерском учете отсутствовала методология отражения деловой репутации, хотя и разъяснена методика учета аналогичной разницы в оценках чистых активов – разницы между балансовой и оценочной стоимостью имущества при проведении приватизации государственного предприятия.

Если организация приобретала на аукционах отдельные виды или части имущества, то при такой покупке отсутствовало понятие деловой репутации до 2007 года, когда было принято ПБУ 14/2007. Деловая репутация имела место только при покупке предприятия (организации) как имущественного комплекса.

При этом деловая репутация может быть как положительной, так и отрицательной. Положительную деловую репутацию следует рассматривать как надбавку к цене, уплачиваемую покупателем в ожидании будущих экономических выгод в связи с приобретенными неидентифицируемыми активами, и учитывать в качестве отдельного инвентарного объекта.

Отрицательную деловую репутацию следует рассматривать как скидку с цены, предоставляемую покупателю в связи с отсутствием факторов наличия стабильных покупателей, репутации качества, навыков маркетинга и сбыта, деловых связей, опыта управления, уровня квалификации персонала и т.п.

Приобретенная деловая репутация амортизируется в течение двадцати лет (но не более срока деятельности организации).

Амортизационные отчисления по положительной деловой репутации определяются линейным способом.

Отрицательная деловая репутация в полной сумме относится на финансовые результаты организации в качестве прочих доходов.

Помимо российских стандартов в этом вопросе можно опираться и на мировую практику учета. В международной практике представление о деловой репутации, а также об ее природе можно найти в МСФО 38 «Нематериальные активы» и в других международных стандартах финансовой отчетности, где, в частности, говорится, что внутренне созданная деловая репутация не признается в качестве актива, поскольку не является идентифицируемым ресурсом, контролируемым организацией (юридическим лицом), который может быть надежно оценен. Как и другие нематериальные активы, деловую репутацию невозможно передать, продать или подарить. Она не может быть самостоятельным объектом сделки, поскольку деловая репутация присуща всей организации и неотделима от нее. В этом заключается одно из ее главных отличий от других нематериальных активов.

МСФО (IFRS) 3 «Объединение бизнеса», пришедший на смену одноименному МСФО (IAS) 22 дает полноценное определение гудвилла. Это сумма будущих экономических выгод, связанных с активами, которые не поддаются индивидуальной идентификации и признанию в качестве самостоятельных объектов. То есть это то, за что предприятие-покупатель заплатило, но что не может быть передано (продано, обменено) отдельно от бизнеса в целом. Так, в гудвилл могут «включаться» выгоды от интеграции приобретенного бизнеса и бизнеса покупателя – например, экономия на затратах за счет увеличения масштаба операций или увеличение сферы влияния и доли на рынке.

Гудвилл рассчитывается как и прежде, но, в отличие от требований МСФО (IАS) 22 и ПБУ 14/2007, он не амортизируется впоследствии, а проверяется на обесценение по меньшей мере ежегодно.

Именно положительная разница называется деловой репутацией и признается в качестве актива в балансе. В международном учете величина нетто-активов рассматривается как эквивалент собственного капитала предприятия (юридического лица). Под инвестициями в нетто-активы подразумеваются инвестиции в собственный капитал организации.

Следует иметь в виду, что успешно работающая организация с прочными деловыми связями, с пользующейся спросом продукцией, постоянно преумножающая свои достижения и т.д., не имеет права «поставить на баланс» свою репутацию. Произвести надежную стоимостную оценку деловой репутации организации в подобных случаях невозможно. Исчисленная на определенный момент времени сумма не может рассматриваться как себестоимость деловой репутации. Поэтому оценка деловой репутации организации и отражение ее стоимости в балансе без необходимости ее предъявления покупателю или инвестору (если в ближайшем будущем предприятие не подлежит реорганизации (слияние, объединение фирм и т.п.) или не будет произведена смена собственности с участием внешнего капитала (приватизация, акционирование предприятия и т.п.)) нецелесообразна.

Иначе выглядит ситуация с оценкой деловой репутации при объединении организаций (юридических лиц), возникающая прежде всего при покупке одним предприятием другого. Согласно с МСФО (IFRS) 3и МСФО 38 деловая репутация, возникающая при покупке, представляет собой платеж, производимый покупателем с целью получить в будущем экономические выгоды. Покупатель может заплатить сумму, превышающую и балансовую стоимость нетто-активов, и рыночную стоимость активов и обязательств, в ожидании будущих более высоких доходов, связанных с эффектом синергии, или руководствуясь другими мотивами.

— положительная деловая репутация — good will (англ.) — «гудвилл»;

— отрицательная деловая репутация — в противоположность гудвиллу ее называют bad will (англ.) — «бэдвилл».

В соответствии с IFRS 3 после первоначального признания гудвилл оценивается по фактической стоимости за вычетом накопленных убытков от обесценения. Гудвилл не амортизируется, а тестируется на обесценение в соответствии с МСФО (IAS) 36 «Обесценение активов» ежегодно (вне зависимости от наличия признаков обесценения) или чаще (при наличии свидетельств обесценения).

Долгие годы наиболее распространенным вариантом последующей оценки гудвилла на международном уровне была его амортизация. Однако этот способ являлся предметом постоянной критики, которая основывалась, главным образом, на двух существенных аргументах — сложности и субъективности при определении срока амортизации и выборе метода амортизации. Величина срока амортизации гудвилла варьируется в диапазоне от 5 до 40 лет и более. (В России период амортизации гудвилла может принимать величину 20 и более лет, в США долгое время, вплоть до 2001 года, этот период был равен 40 годам.) Трудности в определении этой величины возникают, прежде всего, из-за того, что гудвилл представляет собой будущие экономические выгоды от синергии, т.е. от активов, которые могут рассматриваться лишь во взаимодействии. Только в том случае, если гудвилл связан с идентифицируемым активом, можно с достаточной степенью уверенности предполагать, что он будет приносить покупателю прибыль в течение срока, равного сроку использования этого актива. Однако, как правило, гудвилл ассоциируется не с одним определенным активом, а с целой группой тесно взаимосвязанных активов. Сложности в выборе метода амортизации обусловлены тем, что величина гудвилла подвержена существенным и неравномерным колебаниям, а поэтому пропорциональное снижение его стоимости путем начисления линейной амортизации (как это делается в большинстве случаев) не отражает экономической сути происходящих процессов. Выходом из сложившегося положения может стать только периодическая переоценка, методологию которой предлагает МСФО.

Российские ПБУ этого не предлагают.

Отрицательная деловая репутация по рекомендациям МСФО (IFRS) 3должна быть представлена как вычет из актива отчитывающейся организации (юридического лица), а в отчете о прибылях и убытках — как доход. При этом первоначальная стоимость нематериальных активов остается неизменной в текущем учете, а в балансе они отражаются по остаточной стоимости.

МСФО (IFRS) 3 упраздняет понятие «отрицательного гудвилла». Вместо него вводится громоздкий термин «превышение доли покупателя в справедливой стоимости идентифицируемых активов, обязательств и условных обязательств над стоимостью приобретения».

Изменяется и порядок отражения возникшего «отрицательного гудвилла». Согласно МСФО (IАS) 22 «отрицательный гудвилл» отражался в Отчете о прибылях и убытках. Но только в той мере, в какой признавались ожидавшиеся будущие убытки и затраты, включенные в план покупателя по реструктуризации приобретенного бизнеса, а также в части амортизации приобретенных немонетарных активов.

Новый стандарт говорит о том, что «отрицательный гудвилл» по сути представляет собой прибыль, возникающую в результате удачной покупки. А поскольку это прибыль, то она должна быть отражена в Отчете о прибылях и убытках в день «удачного приобретения». Но при этом не нужно забывать, что перед тем, как отразить эту прибыль, покупатель должен оценить, является ли отражение операции по покупке бизнеса верным. То есть нужно удостовериться, что все обязательства были выявлены, верно оценены и признаны в отчетности, все активы идентифицированы и правильно измерены, а стоимость приобретения определена верно.

Однако доход, который отражается в учете, в данном случае будет «искусственным», он не сможет служить ни источником выплаты дивидендов собственникам, ни реальной налогооблагаемой базой по налогу на прибыль.

Причиной возникновения отрицательной разницы может быть как завышение стоимости активов и занижение величины обязательств, так и ожидаемые в будущем убытки от работы компании. Он также может быть следствием обесценения ценных бумаг, когда рыночная стоимость акций организации становится ниже их балансовой стоимости.

Стоимостная величина деловой репутации определяется расчетным путем и зависит от следующих величин:

— стоимости покупки или затрат на объединение бизнеса;

— справедливой стоимости чистых активов, в том числе:

— активов (кроме нематериальных);

— обязательств (кроме условных);

— идентифицируемых нематериальных активов;

— условных обязательств.

Расчет деловой репутации может осуществляться в несколько этапов:

1) определяются затраты по инвестициям, которые помимо суммы, непосредственно уплачиваемой за приобретенные акции, включают оплату услуг юристов, брокеров, аудиторов и других консультантов;

2) рассчитывается балансовая величина нетто-активов на основе имеющейся методики;

3) определяется разница между затратами по инвестициям и балансовой стоимостью приобретаемых нетто-активов;

4) производится переоценка активов и обязательств покупаемого предприятия до его рыночной величины;

5) разница, полученная в соответствии с п.3, распределяется на те активы и обязательства, которые требуют переоценки, в первую очередь на оборотные активы и обязательства;

6) оставшаяся после распределения сумма представляет деловую репутацию, возникшую при покупке.

Рассмотрим расчет деловой репутации, исходя из международных стандартов.

Пример

Организация «А» инвестировала в предприятие «В» 810 млн.руб., что составило, включая прямые расходы по инвестициям, 100% нетто-активов предприятия «В».

Баланс предприятия «В» на 1 января 2012 года имеет вид (млн. руб.):

Актив Сумма Пассив Сумма Основные средства 500 Акционерный капитал

(уставный капитал)

80 Запасы 200 Добавочный капитал (эмиссионный доход) и резервный капитал 320 Дебиторы 200 Нераспределенная прибыль 300 Кредиторы 200 ИТОГО 900 ИТОГО 900

Из баланса видно, что нетто-активы составляют 700 млн. руб. (900 — 200).

Вместе с тем выявленная в результате переоценки стоимость запасов и основных средств составила 350 млн.руб. и 550 млн.руб. По условиям примера балансовая оценка дебиторской и кредиторской задолженности эквивалентны.

Расчет деловой репутации, возникающей при покупке предприятия (юридического лица) «В» как единого хозяйственного комплекса, будет выглядеть так:(млн.руб.)

1. затраты по инвестициям — 810;

2. нетто-активы по балансовой стоимости — 700 (900 — 200);

3. разница между инвестициями и долей инвестора в балансовой стоимости нетто-активов, распределяемая на активы и обязательства, требующие переоценки, — 210 (810 — 700);

4. распределение разницы:

дооценка запасов до оценочной стоимости — 50;

дооценка основных средств — 150;

ИТОГО — 200.

Из общей суммы (210), уплаченной покупателем сверх балансовой стоимости нетто-активов, 200 должно быть отнесено на переоценку запасов и основных средств;

5. определение деловой репутации — 10 (210 — 200).

Таким образом, после переоценки активов и распределения суммы превышения на активы, требующие переоценки (переоценке подлежат только запасы и основные средства, а обязательства в нашем примере не переоцениваются), на деловую репутацию остается 10 млн.руб.

Порядок бухгалтерского и налогового учета деловой репутации в России

Отражение операций по приобретению предприятия в бухгалтерском учете покупателя предполагает:

— отражение перечисления денежных средств или передачи иного имущества в оплату приобретаемого предприятия;

— оприходование приобретаемого в собственность имущества предприятия, переведенных на него долгов и уступленных прав требования (обязательств) в момент перехода права собственности на приобретаемое предприятие (согласно передаточному акту);

— отражение деловой репутации (положительной или отрицательной)

— уплату налогов по сделке и предъявление их в зачет бюджету.

До момента перехода права собственности на приобретенное предприятие переданное по акту имущество приобретаемого предприятия следует учитывать на забалансовом счете (например, на счете 002 «Товарно — материальные ценности, принятые на ответственное хранение»). В момент перехода права собственности имущество и обязательства приходуются на баланс.

В ПБУ14/2007 по сравнению с ПБУ14/2000 принципиально изменен порядок отражения в бухгалтерском учете как положительной, так и отрицательной деловой репутации организации. В первом случае производится начисление амортизации по общим правилам (то есть с отражением на счете 05), а во втором случае доходы (в виде отрицательной деловой репутации) отражаются в учете единовременно в том отчетном периоде, когда они должны быть признаны в соответствии с учетной политикой организации. Ранее положительная деловая репутация списывалась непосредственно на счет 04 (в части, приходящейся на соответствующий отчетный период), а отрицательная предварительно отражалась на счете 98 с последующим списанием на счет 91 в части, относящейся к соответствующему отчетному периоду.

Для расчета стоимости деловой репутации используются данные по счету 76 Расчеты с прочими дебиторами и кредиторами , к которому можно открыть, например, субсчет Расчеты по приобретению предприятия . На этом субсчете отражают информацию об активах и обязательствах покупаемой организации, а также о стоимости ее приобретения.

По дебету этого счета показывают сумму, которая была уплачена продавцу при покупке бизнеса, а также стоимость обязательств (долгосрочной и краткосрочной кредиторской задолженности), которые перешли организации в результате данной сделки:

· Дебет 76 субсчет Расчеты по приобретению предприятия Кредит 51 — отражена сумма, уплачиваемая продавцу за организацию (бизнес) в соответствии с договором купли-продажи;

· Дебет 76 субсчет Расчеты по приобретению предприятия Кредит 60 (70, 68, 69, 66, 76…) — приняты к учету обязательства (кредиторская задолженность) приобретаемой организации.

По кредиту счета 76 показывают стоимость всех активов (в т. ч. дебиторской задолженности) приобретаемой организации:

· Дебет 08 (10, 19, 20, 40, 41, 43, 62…) Кредит 76 субсчет Расчеты по приобретению предприятия — приняты к учету активы (внеоборотные и оборотные активы) приобретаемой организации.

Такой порядок следует из положений пункта 42 ПБУ14/2007 и Инструкции к плану счетов.

Унифицированной формы для расчета стоимости деловой репутации законодательством не установлено. Поэтому такой расчет можно оформить, например, бухгалтерской справкой (ст. 9 Закона от 21 ноября 1996 г. № 129-ФЗ).

В бухгалтерском учете положительную деловую репутацию учитывают в составе нематериальных активов на счете 04 Нематериальные активы. При этом осуществляются проводки:

· Дебет 08 Кредит 76 субсчет Расчеты по приобретению предприятия — отражено возникновение положительной деловой репутации;

· Дебет 04 Кредит 08 — учтена положительная деловая репутация в составе нематериальных активов.

Такой порядок следует из пунктов 4 и 43 ПБУ 14/2007 и Инструкции к плану счетов (счета 08, 04).

Одновременно с принятием на учет положительной деловой репутации в составе нематериальных активов (отражением на счете 04) заполняется карточка по форме № НМА-1, утвержденной постановлением Росстата от 30 октября 1997 г. № 71а.

Отрицательную деловую репутацию отражают в составе прочих доходов отчетного периода проводкой:

· Дебет 76 субсчет Расчеты по приобретению предприятия Кредит 91-1 — учтена отрицательная деловая репутация в составе прочих доходов.

Такой порядок следует из пункта 45 ПБУ 14/2007 и Инструкции к плану счетов счет 91.

Во всех случаях записи на счетах делаются на дату госрегистрации договора купли-продажи на основании:

· передаточного акта;

· договора купли-продажи;

· бухгалтерской справки.

Это следует из статьи 9 Закона от 21 ноября 1996 г. № 129-ФЗ и статей 561 и 563 Гражданского кодекса РФ.

Стоимость положительной деловой репутации, учтенной в составе нематериальных активов, списывается в расходы через амортизацию. Амортизацию рассчитывается линейным способом исходя из следующих условий:

· 20 лет или срока деятельности организации (если его продолжительность составляет менее 20 лет);

· стоимости положительной деловой репутации (т. е. стоимости, учтенной на счете 04).

Начисляется амортизация со следующего месяца после отражения положительной деловой репутации на счете 04, при этом делается проводка:

· Дебет 20 (25, 26…) Кредит 05 — учтена в составе расходов положительная деловая репутация.

Такой порядок следует из подпункта а пункта 29, пунктов 31 и 44 ПБУ 14/2007 и Инструкции к плану счетов.

Порядок учета деловой репутации при расчете налога на прибыль зависит от того, является она положительной или отрицательной.

В состав нематериальных активов деловая репутация в налоговом учете не включается, поскольку она не удовлетворяет требованиям пункта 3 статьи 257 Налогового кодекса РФ .

Превышение стоимости чистых активов над покупной ценой организации в налоговом учете считается скидкой с цены (абз. 3 п. 1 ст. 268.1 НК РФ) — часть имущества организация-покупатель получает бесплатно, получив тем самым экономическую выгоду. Поэтому величину отрицательной деловой репутации необходимо отразить в составе внереализационных доходов при расчете налога на прибыль (п. 8 ст. 250 НК РФ). Такой доход признается в месяце регистрации права собственности на приобретенную организацию (п. 3.2 ст. 268.1 НК РФ). Такой порядок необходимо соблюдать вне зависимости от того, какой метод определения налоговой базы применяет организация — начисления или кассовый (пункт 1 ст. 271 и пункт 2 ст. 273 Налогового кодекса РФ).

Положительная деловая репутация, то есть превышение покупной цены над балансовой стоимостью организации в налоговом учете считается надбавкой к цене, которую платит покупатель в ожидании будущих экономических выгод (абз. 2 п. 1 ст. 268.1 НК РФ). Такую надбавку покупатель признает внереализационным расходом равномерно в течение пяти лет, начиная с месяца, следующего за месяцем регистрации права собственности на приобретенную организацию. При этом, если организация применяет кассовый метод, указанные расходы должны быть оплачены продавцу (п. 3 ст. 273 НК РФ).

Поскольку порядок включения в расходы положительной деловой репутации в бухгалтерском и налоговом учете различается, в бухучете возникает налогооблагаемая временная разница (п. 12 ПБУ 18/02). Это приводит к формированию отложенного налогового обязательства (п. 15 ПБУ 18/02), которое отражается проводками:

· Дебет 68 субсчет Расчеты по налогу на прибыль Кредит 77 — начислено отложенное налоговое обязательство с положительной деловой репутации в течение первых пяти лет после покупки предприятия;

· Дебет 77 Кредит 68 субсчет Расчеты по налогу на прибыль — списано отложенное налоговое обязательство в период с шестого по двадцатый год после покупки организации.

Литература

1. Международные стандарты финансовой отчетности: Второе официальное издание международных стандартов на русском языке.— М.: , 2004.— 890 с.

2. Приказ Минфина от 31 октября 2000 г. № 94н (в ред. от 08.11.2010 г.)

«Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организации и инструкции по его применению».

3. Приказ Минфина РФ от 27 декабря 2007 г. N 153н «Об утверждении Положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007)» (с изменениями от 25 октября, 24 декабря 2010 г.).

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы стоимость деловой репутации (как положительной, так и отрицательной) не влияет.

Организации – плательщики ЕНВД обязаны вести бухучет и сдавать отчетность в полном объеме. Такие правила установлены в статье 2 Закона от 6 декабря 2011 г. № 402-ФЗ. Поэтому при отражении в бухучете деловой репутации применяйте такие же правила, как и при общей системе налогообложения.