Как показывает аудиторско-консультационная и лекторская практика, в связи с резким ростом и нестабильностью в 2014—2016 гг. курса рубля по отношению к иностранным валютам в хозяйственных отношениях организаций значительно выросло количество договоров, заключенных в условных единицах, что обусловило возникновение новых вопросов о расчетах по таким договорам, их налогообложении и др. Большинство из них связано с исчислением НДС, но некоторые касаются налогообложения прибыли.

- Базовые положения гражданского законодательства и их налоговые последствия

- Бухучет и налог на прибыль

- Ситуация 1. Товар полностью оплачен авансом

- Ситуация 2. Товар полностью оплачен после отгрузки

- Ситуация 3. Товар частично оплачен авансом, частично – после отгрузки

- Как определить сумму задолженности на дату оплаты

- Возвраты и зачеты

- Реализация товаров по договорам в у.е. в «1С:Бухгалтерии 8» (ред. 3)

- Пример

- Реализация товаров покупателю

- Отражение вычета НДС с полученной предоплаты

- Получение оплаты от покупателя

Базовые положения гражданского законодательства и их налоговые последствия

В соответствии с п. 2 ст. 317 ГК РФ в денежном обязательстве может быть предусмотрено, что оно оплачивается в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах (экю, «специальных правах заимствования» (далее — СПЗ) и др.). В этом случае подлежащая уплате в рублях сумма исчисляется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон (п. 2 ст. 317 ГК РФ).

В этом определении обращают на себя внимание два обстоятельства, необходимые для лучшего понимания происхождения и сути соответствующих правил и проблем, связанных с налогообложением расчетов по договорам в условных единицах. Во-первых, условные единицы согласно ГК РФ — это не иностранная валюта, а экю (предшественник нынешнего евро) и СПЗ, которые, будучи «виртуальным» инструментом Международного валютного фонда, служат средством исчисления сумм межгосударственных расчетов, и по отношению к ним Банк России также определял (а для СПЗ и сейчас определяет) курс рубля. Именно эта формулировка касательно условных единиц воспроизведена в п. 4 ст. 153 НК РФ.

Однако в настоящее время на практике под условной единицей понимается только «реальная» иностранная валюта — доллар, евро и т. д., по курсу которой исчисляется рублевая сумма расчетов. В этом современном смысле нами и будет использоваться термин «условные единицы».

Во-вторых, рублевая сумма платежа может определяться не только по официальному курсу соответствующей валюты или условных денежных единиц и не только на день платежа, но и на иную дату и по иному курсу, установленному договором. На основании данной нормы ГК РФ возможность использовать при расчетах по договорам в условных единицах отличающийся от официального курс, определенный сторонами, зафиксирована в п. 5 Положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006), утвержденного приказом Минфина России от 27.11.06 г. № 154н, а с 2015 г. — и в главе 25 НК РФ (п. 2 ст. 250, п.п. 1.6 п. 1 ст. 265, п. 8 ст. 271, п. 10 ст. 272 НК РФ). В то же время при исчислении НДС по договорам в условных единицах разрешается применять только курс ЦБ РФ (п. 4 ст. 153 НК РФ), что порождает расхождения между бухгалтерским и налоговым учетом, с одной стороны, и расчетами по НДС — с другой.

Важные положения о расчетах в рублях по договорам, цена которых определена в иностранной валюте, сформулированы в информационном письме Президиума ВАС РФ от 4.11.02 г. № 70 «О применении арбитражными судами статей 140 и 317 Гражданского кодекса Российской Федерации» (далее — Информационное письмо № 70). В данном документе различаются понятия «валюта долга» и «валюта платежа» (п. 1 Информационного письма № 70). Валюта долга — это то, в чем номинально выражено обязательство по договору. Например, в договоре указано, что стоимость поставляемого товара составляет 1000 долл. США. Доллары — это и есть валюта долга независимо от того, в долларах, евро или рублях будет производиться оплата товара согласно условиям договора, т. е. от того, что будет являться валютой платежа.

Читайте также: Как отразить в бухгалтерском и налоговом учете деловую репутацию (гудвилл)

Таким образом, валютой долга по договорам, в которых иностранная валюта лишь выполняет функцию условных единиц, т. е. не является валютой реального платежа, в любом случае должна считаться иностранная валюта. Именно в соответствии с таким пониманием в п. 3 ст. 12 Федерального закона от 6.12.11 г. № 402-ФЗ «О бухгалтерском учете» и в ПБУ 3/2006 (начиная с его названия) выраженной в иностранной валюте является стоимость, оплачиваемая как в иностранной валюте, так и в рублях. В то же время в главе 25 НК РФ различаются доходы, стоимость которых выражена и в иностранной валюте, и в условных единицах (п. 3 ст. 248 НК РФ). Иными словами, для целей налога на прибыль под выраженными в иностранной валюте будут пониматься только договоры, оплачиваемые в иностранной валюте.

Правило, полезное для налогового учета, сформулировано в п. 9 Информационного письма № 70: предусмотренные законодательством или договором проценты на сумму денежного обязательства, выраженного в иностранной валюте, но подлежащего оплате в российских рублях, начисляются на сумму в иностранной валюте (условных денежных единицах), выражаются в этой валюте (единицах) и взыскиваются в рублях по правилам п. 2 ст. 317 ГК РФ. Аналогичные правила применяются судом при начислении и взыскании неустойки по указанному денежному обязательству. Этот вывод использован Минфином России применительно к налогу на прибыль (письмо от 14.07.15 г. № 03-03-06/40299). Дополнительную актуальность ему придают налоговые последствия введения с 1 июня 2015 г. в ГК РФ ст. 317.1 о законных процентах, пояснения по которым дал Минфин России в письме от 9.12.15 г. № 03-03-РЗ/67486.

Пример 1

По договору купли-продажи стоимостью в 1000 у.е. (НДС не облагается), в котором условная единица равна доллару США по курсу ЦБ РФ на дату оплаты, покупателю предоставлена отсрочка платежа за отгруженные товары сроком на полгода. При этом покупатель, заинтересованный в увеличении суммы налоговых расходов, отказался устанавливать в договоре, что к правоотношениям сторон по нему не применяются нормы ст. 317.1 ГК РФ.

На конец марта, с первого числа которого покупателю предоставлена рассрочка, продавец должен начислить в налоговом учете доходы, а покупатель — расходы в виде процентов за пользование денежными средствами продавца. Официальный курс рубля к доллару США на последний день месяца составляет 75 руб./долл. Ставка рефинансирования, равная ключевой ставке ЦБ РФ, равна 11%. Сумма процентов рассчитывается следующим образом: 1000 руб./долл. х 11% : 365 дн. х 31 дн. х 75 руб./долл.

Как видим, формально в расчете не участвует рублевая сумма задолженности, определенная на конец месяца.

Бухучет и налог на прибыль

Для целей бухгалтерского и налогового учета курсовые разницы рассчитываются одинаково. Положительные разницы учитываются в доходах: в прочих – в бухгалтерском учете, во внереализационных – в налоговом.

Отрицательные разницы включаются в состав расходов – прочих и внереализационных соответственно (п. 13 ПБУ 3/2006, п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ, письмо Минфина от 19.01.2016 № 03-03-06/1/1369).

Ситуация 1. Товар полностью оплачен авансом

Как уже упоминалось, курсовые разницы в данном случае ни у продавца, ни у покупателя не возникают.

Доходы организации, при условии получения аванса, признаются в учете в рублевой оценке по курсу, действовавшему на дату пересчета в рубли суммы аванса, и в связи с изменением курса валют не пересчитываются (п.п. 9, 10 ПБУ 3/2006). Таким образом, на дату отгрузки продавец признает выручку в сумме полученной предоплаты и больше не пересчитывает. При этом задолженность покупателя уже погашена и не подлежит переоценке.

Активы и расходы организации, оплаченные авансом, признаются в учете в рублевой оценке по курсу, действовавшему на дату пересчета в рубли предоплаты, и в связи с изменением курса валют также больше не пересчитываются (п.п. 9, 10 ПБУ 3/2006). Значит, на дату оприходования покупатель принимает товары к учету в оценке исходя из суммы выданного аванса и больше не переоценивает. При этом задолженность перед продавцом уже погашена и тоже не пересчитывается.

Ситуация 2. Товар полностью оплачен после отгрузки

Выручка признается продавцом на дату отгрузки (перехода права собственности). Если предоплаты не было, задолженность покупателя продавец оценит в рублях по курсу ЦБ на дату отгрузки, и в этой сумме признает выручку (п. 20 ПБУ 3/2006). При этом сама выручка в дальнейшем пересчету не подлежит. А вот сумму задолженности нужно переоценивать по курсу у. е. или инвалюты, установленному на дату пересчета (п. 11 ПБУ 3/2006):

- на последнее число каждого месяца до месяца погашения задолженности;

- на день погашения задолженности.

Курсовая разница при этом рассчитывается по формуле:

Курсовая разница=Дебиторская задолженность с учетом НДС в у.е. (инвалюте)×(Курс у.е. (инвалюты) на дату пересчета–Курс у.е. (инвалюты) на дату отгрузки или предыдущего пересчета)

В свою очередь, покупатель примет товары к учету в рублевой оценке по курсу у. е. или валюты на дату оприходования, не пересчитывая в дальнейшем их стоимость (п. 4 ПБУ 3/2006). Но кредиторская задолженность по их оплате подлежит переоценке на каждую дату пересчета.

Курсовая разница при этом рассчитывается по формуле:

Читайте также: Бухгалтерский счет 05: амортизация нематериальных активов. Проводки, примерКурсовая разница=Кредиторская задолженность с учетом НДС в у.е. (инвалюте)×(Курс у.е. (инвалюты) на дату пересчета–Курс у.е. (инвалюты) на дату оприходования товаров или предыдущего пересчета)

Ситуация 3. Товар частично оплачен авансом, частично – после отгрузки

В данном случае курсовые разницы возникают только в части задолженности, погашенной после отгрузки. В части, оплаченной авансом, их нет.

На дату отгрузки продавец признает выручку в сумме полученного аванса и части неоплаченной задолженности, пересчитанной в рубли по курсу ЦБ на дату отгрузки. При этом выручка и погашенная авансом задолженность в дальнейшем не пересчитываются. Но часть неоплаченной задолженности нужно переоценивать на каждую дату пересчета, признавая курсовые разницы.

Покупатель принимает товары к учету в оценке исходя из суммы внесенного аванса и части непогашенной задолженности, пересчитанной в рубли на дату оприходования товаров. Стоимость товаров и задолженность, оплаченная авансом, в дальнейшем также не пересчитываются. Но переоценке подлежит часть непогашенной задолженности.

Как определить сумму задолженности на дату оплаты

Как известно, договоры в условных единицах содержат потенциальные финансовые риски для обеих сторон, реальность которых зависит от направления движения курса рубля по отношению к иностранной валюте, выбранной в качестве условной единицы. В соответствии с п. 1 ст. 168 НК РФ цена договора по реализации облагаемых НДС товаров (работ, услуг), имущественных прав состоит из двух частей: стоимости товаров (работ, услуг), имущественных прав и начисляемого на эту стоимость (предъявляемого покупателю) НДС. При этом счета-фактуры по договорам в условных единицах выставляются в рублях согласно п.п. «м» п. 1 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость (далее — Правила заполнения счета-фактуры), содержащихся в разделе II приложения № 1 к постановлению Правительства РФ от 26.12.11 г. № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — постановление Правительства РФ № 1137). Другими словами, рублевая сумма НДС определяется один раз исходя из налоговой базы, рассчитанной по официальному курсу условной единицы на дату отгрузки (п. 4 ст. 153 НК РФ), и в дальнейшем не изменяется.

В связи с этим возникает вопрос, распространять ли финансовые риски изменения цены по договору в условных единицах на фиксированную, т. е. не подверженную влиянию курсовых колебаний, сумму НДС, которая подлежит оплате в бюджет продавцом (в общем случае — за счет средств, полученных от покупателя). Поясним на примере.

Пример 2

Стоимость договора купли-продажи составляет 1800 у.е., в том числе НДС — 1800 у.е. Одна у.е. равна 1 долл. США, цена договора определяется по курсу у.е. на дату оплаты. Курс у.е. на дату отгрузки равен 75 руб./долл., на дату оплаты — 80 (70) руб./долл. Сумма НДС, которая указана в счете-фактуре, выставленном при отгрузке, составляет 135 000 руб. (10 000 долл. х 75 руб./долл. х 18%, или 1800 долл. х 75 руб./долл.). Отгрузка товара продавцом и принятие товара к учету покупателем происходят в один и тот же день.

Если стороны не установили в договоре никаких дополнительных условий к порядку определения цены договора «по курсу у.е. на дату оплаты», то сумма оплаты будет равна при курсе 80 руб./долл. 944 000 руб. (11 800 долл. х 80 руб./долл.), а при 70 руб. долл. — 826 000 руб. (11 800 долл. х 70 руб./долл.) В этих суммах доля НДС составляет соответственно 144 000 руб. (10 000 долл. х 80 руб./долл. х 18%, или 1800 долл. х 80 руб./долл.) и 126 000 руб. (10 000 долл. х 70 руб./долл. х 18%, или 1800 долл. х 70 руб./долл.) Продавец же в любом случае должен перечислить (или уже перечислил полностью или частично) в бюджет 135 000 руб. НДС.

Таким образом, если на дату оплаты курс у.е. превышает курс на дату отгрузки, то продавец получает от покупателя сумму НДС большую, чем должен отдать в бюджет, на 9000 руб. (144 000 руб. — 135 000 руб.). Когда же, напротив, курс у.е. на дату оплаты ниже курса на дату отгрузки, продавец получает от покупателя сумму НДС меньшую, чем должен перечислить в бюджет, на те же 9000 руб. (135 000 руб. — 126 000 руб.), т. е. платит эти 9000 руб. за свой счет. Назвать полученную одной из сторон выгоду (в первом случае — продавцом, во втором — покупателем) неосновательным обогащением вряд ли можно, поскольку она явилась следствием договора, добровольно заключенного сторонами — и не под влиянием, как предполагается, заблуждения. Более того, такой способ расчета цены договора возможен согласно п. 4 ст. 153 НК РФ, поскольку в нем говорится о разницах (до 1 апреля 2014 г. — суммовых разницах) в сумме налога, т. е. о разницах, возникающих при переоценке той части стоимости договора в условных единицах, которая приходится на сумму НДС. Однако отметим, что эта норма вступила в силу с 1 октября 2011 г., когда еще не было принято постановление Правительства РФ № 1137, в соответствии с которым стало невозможным выставлять счета-фактуры не в рублях по договорам в условных единицах.

Тем не менее, чтобы исключить возникновение гражданско-правовых споров по вопросу неосновательного обогащения, стоит указать в договоре, что его стоимость определяется путем оценки на дату оплаты по курсу ЦБ РФ всей суммы условных единиц, включая НДС.

В то же время несовпадение суммы НДС, полученной продавцом от покупателя, с суммой НДС, предъявленной первым второму и подлежащей перечислению продавцом в бюджет, не соответствует экономической природе НДС как косвенного налога. А соответствовать ей будет другой вариант определения цены договора на дату оплаты, для чего в договоре должно быть в той или иной форме указано, что оценке по курсу у.е. на дату оплаты подлежит только сумма у.е., относящаяся к стоимости товара (работ, услуг), имущественных прав, а сумма НДС, предъявленная покупателю в счете-фактуре, пересчету не подлежит.

Тогда покупатель должен будет уплатить продавцу при курсе 80 руб./долл. 935 000 руб. (10 000 долл. х 80 руб./долл. + 135 000 руб.), а при 70 руб./долл. — 835 000 руб. (10 000 долл. х 70 руб./долл. + 135 000 руб.). И этот порядок будет более соответствовать п. 4 ст. 153 НК РФ. Во-первых, о применении курса условной единицы на дату отгрузки напрямую там сказано только по отношению налоговой базы, а во-вторых, с отменой возможности выставлять счет-фактуру по договору в у. е. утратила налоговое основание и формулировка о суммовых (или просто) разницах в сумме налога. Тем не менее, в связи с тем что в большинстве случаев при оплате стороны пересчитывают и сумму НДС в у. е., то в приводимых примерах будет применяться этот же порядок.

Договоры — хамелеоны

Нередко стороны договора в условных единицах устанавливают, что при достижении курса рубля по отношению к иностранной валюте, выполняющей роль условной единицы, определенной верхней или нижней границы цена договора в рублях перестает быть привязанной к изменениям курса рубля по отношению к данной иностранной валюте и определяется исключительно по «пограничному» курсу до тех пор, пока он не вернется в установленный договором диапазон. В этом случае возникает вопрос о том, на основании каких норм — общей или специальной (пп. 2 или 4 ст. 153 НК РФ соответственно) — должна рассчитываться налоговая база по НДС в те периоды, когда расчеты по договору осуществляются на основе неизменного «пограничного» курса рубля.

Для этого надо ответить на вопрос о том, остается ли договор при таких расчетах договором в условных единицах, и тогда к нему должна применяться норма п. 4 ст. 153 НК РФ, или он становится договором, цена которого выражена не в условных единицах, а в рублях, в связи с чем к нему данная норма неприменима?

Пример 3

Читайте также: Счет 16: Отклонение в стоимости материальных ценностей

Цена договора в условных единицах равна 11 800 долл. в рублевом эквиваленте (в том числе НДС — 1800 долл.) по курсу ЦБ РФ на дату оплаты. При этом в договоре установлено, что если курс становится равным или ниже 50 руб./долл. либо равным или выше 70 руб./долл., то цена договора в рублях определяется соответственно по курсу 50 руб./долл., или 70 руб./долл. На дату отгрузки и принятия к учету товара курс ЦБ РФ составляет 77 руб./долл.

Если считать, что в случае достижения указанных границ и их превышения договор продолжает быть договором в условных единицах, то на основании п. 4 ст. 153 НК РФ продавец при отгрузке должен начислить НДС с налоговой базы, рассчитанной по официальному курсу ЦБ РФ, т. е. 77 000 руб. (10 000 долл. х 77 руб./долл.), притом что реально он получит за товар 70 000 руб. И, возможно, налоговый инспектор будет настаивать именно на таком варианте, аргументируя тем, что он не знает таких договоров, которые могут каждый день менять свой статус в зависимости от курса рубль-доллар — быть то договором в условных единицах, то договором не в условных единицах.

Продавец же будет возражать, мотивируя тем, что согласно пп. 3 и 7 ст. 3 НК РФ налоги и сборы должны иметь экономическое основание и не могут быть произвольными, а все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов). Следовательно, в момент достижения курсом рубля установленных границ в договоре он перестает быть договором в условных единицах, и соответственно налоговая база по отгрузке должна определяться на основании п. 2 ст. 153 НК РФ исходя из всех доходов, связанных с расчетами по оплате отгруженных товаров, насколько их можно оценить на дату отгрузки. Согласно условиям договора эти доходы оцениваются в 70 000 руб.

Если же во избежание этих споров продавец начислит НДС с налоговой базы 77 000 руб. и выставит соответствующий счет-фактуру покупателю, то при проверке последнего налоговый инспектор будет отстаивать уже мнение, что договор перестал быть договором в условных единицах, и продавец должен выставлять счет-фактуру с НДС, начисленным с налоговой базы 70 000 руб. Поэтому в лучшем случае инспектор позволит покупателю принять к вычету НДС только в сумме, соответствующей этому размеру налоговой базы, а в худшем (что более вероятно) вообще не разрешит применить вычет, ссылаясь на ошибочное указание в счете-фактуре стоимости товаров и суммы налога, т. е. на наличие в нем неточностей, которые согласно п. 2 ст. 169 НК РФ лишают налогоплательщика права на вычет НДС. Если такая же стоимость товаров в размере 77 000 руб. будет отражена в первичном документе, на основании которого должен составляться счет-фактура, то такой документ может стать поводом для налогового инспектора отказать в принятии расходов на приобретение товара для целей исчисления налога на прибыль (письмо ФНС России от 12.02.15 г. № ГД-4-3/[email protected]).

Но когда курс рубля станет ниже 50 руб./долл., возможная позиция налогового инспектора и содержание споров изменятся на противоположные. Продавцу налоговый инспектор будет доказывать, что договор перестал быть договором в условных единицах, в связи с чем налоговую базу по НДС надо исчислять в общем порядке согласно п. 2 ст. 153 НК РФ, т. е. с налоговой базы, сформированной по курсу 50 руб./долл., а не по более низкому курсу ЦБ РФ, как это позволяет сделать норма п. 4 ст. 153 НК РФ.

Покупателя же, применившего вычет НДС, начисленного с налоговой базы 50 000 руб., налоговый инспектор будет убеждать в том, что договор остается договором в условных единицах, и поэтому в имеющемся у него счете-фактуре стоимость товаров и сумма НДС завышены (с указанными выше вариантами отказа в применении вычетов).

Чтобы снизить указанные налоговые риски, сторонам подобного договора с фиксированными границами курса рубля по отношению к условной единице стоит заранее получить заключение юристов о том, что при достижении курсом рубля установленных границ договор перестает быть выраженным в иностранной валюте (условных единицах), а становится выраженным в рублях, являясь таковым до тех пор, пока расчеты по договору производятся по фиксированному курсу независимо от его колебаний. Соответственно налоговая база по НДС в этот период должна определяться по правилам п. 2, а не п. 4 ст.153 НК РФ.

Возвраты и зачеты

Возврат товаров

Рассмотрим практическую ситуацию. По договору купли-продажи товаров в условных единицах продавцом в один день отгружены две партии товаров, в тот же день принятые покупателем к учету. Первую партию товара покупатель оплатил согласно договору по курсу условной единицы на дату оплаты, вторую — не оплатил. Обе организации применяют общую систему налогообложения.

Из каждой партии одна часть товара была возвращена продавцу как бракованная на основании п. 2 ст. 475 ГК РФ, т. е. по причинам, предусмотренным в законодательстве, другая — ввиду наступления условий, установленных договором (например, в связи с истечением срока годности).

Возникает вопрос, по какому курсу условной единицы покупатель должен оформить документы на возврат товаров (товарную накладную и счет-фактуру), чтобы у него была правильно исчислена налоговая база, а у первоначального продавца не возникли проблемы с вычетом НДС по возвращенным товарам (на практике встречались ситуации, когда применяемый курс зависел от того, из какой партии — оплаченной или неоплаченной и/или по какой из указанных причин возвращались товары).

Чтобы ответить на этот вопрос, по нашему мнению, надо иметь в виду следующее. Во-первых, при возврате покупателем товаров, принятых им к учету, документы на продажу оформляются на основании норм п. 5 ст. 171, п. 4 ст. 172 НК РФ и постановления Правительства РФ № 1137 (п.п. «а» п. 7 Правил ведения журнала, п. 3 Правил ведения книги продаж).

Напомним, что правомерность требования о составлении счетов-фактур возвращающим товар покупателем (без чего не может быть реализовано установленное НК РФ право продавца на вычет) была подтверждена решением ВАС РФ от 19.05.11 г. № 3943/11, при этом не имеет значения, что принято оно было в условиях действия постановления Правительства РФ от 2.12.2000 г. № 914 «Об утверждении Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость», поскольку указанные нормы НК РФ с тех пор не изменились. В самих же этих нормах не содержатся какие-либо различия в зависимости от факта оплаты и причин возврата товаров, поэтому в случае возврата как оплаченных, так и неоплаченных товаров, возврата их как на основании норм ГК РФ (бракованных), так и в соответствии с условиями договора (например, просроченных) документы оформляются по единым правилам, в данном случае — по одному и тому же курсу условной единицы.

Во-вторых, никаких специальных правил определения налоговой базы при составлении счетов-фактур на возврат товаров ни НК РФ, ни постановление Правительства РФ № 1137 не содержат, поэтому при возврате товаров она исчисляется по общим правилам, которые для договоров в условных единицах установлены в п. 4 ст. 153 НК РФ и п.п. «м» п. 1 Правил заполнения счета-фактуры. Соответственно независимо от факта оплаты и причин возврата товара налоговая база по НДС определяется по курсу ЦБ РФ на дату отгрузки возвращаемого товара.

Изменить указанный порядок условиями договора невозможно, в то время как порядок расчетов в связи с возвратом товара можно регулировать, например, установить в договоре, что цена возвращаемого товара, если он оплачен, определяется в размере оплаты. Однако на порядок исчисления НДС это не повлияет.

Понятно, что в любом случае, соблюдая нормы НК РФ, какая-либо из сторон договора может понести финансовые потери в части НДС: если на дату возврата курс условной единицы будет выше, чем на дату отгрузки первоначальным продавцом, то покупатель должен будет начислить сумму НДС большую, чем он принял к вычету при принятии товара к учету, и, наоборот, — при снижении курса условной единицы в период между указанными датами первоначальный продавец примет к вычету сумму НДС меньшую, чем он начислил при отгрузке товара. Такова природа договора в условных единицах, следствием которой неизбежно становятся финансовые риски. Минимизировать их можно, включая в договор положения об определении стоимости возвращаемого товара для целей осуществления расчетов, которые могут обеспечить компенсацию потерь в части НДС.

Однако всегда надо помнить, что НДС исчисляется и уплачивается не только с сумм, формирующих налоговую базу согласно ст. 153–158 НК РФ, но и с реально полученных продавцом сумм, увеличивающих ее в соответствии со ст. 162 НК РФ. Поэтому, например, если возвращающий товары покупатель получит за них от продавца сумму большую, чем величина налоговой базы, определенная по курсу условной единицы на дату отгрузки возвращаемого товара плюс начисленный на нее НДС, то с суммы превышения покупатель также должен будет исчислить НДС по расчетной ставке.

Пример 4

По договору купли-продажи в условных единицах продавец отгрузил, а покупатель оплатил и принял к учету 10 единиц товара каждая стоимостью 1180 у.е., в том числе НДС — 180 у.е. Впоследствии покупатель возвратил продавцу 3 единицы товара по причине брака, а 2 — в связи с истечением срока годности.

Одна у.е. равна 1 долл. США, цена договора определяется путем оценки всей его стоимости, включая НДС по курсу ЦБ РФ на дату оплаты. Курс условной единицы на дату отгрузки — 75 руб./долл., дату возврата — 80 руб./долл. Договором установлено, что в подобной ситуации первоначальный продавец возвращает покупателю оплаченную им за товар сумму, а также положительную разницу между суммой НДС, начисленной покупателем при возврате товара и принятой им к вычету при оприходовании товара.

Приобретая товар, покупатель заплатил продавцу за 5 единиц 442 500 руб. (1180 долл. х 75 руб./долл. х 5 ед.), приняв к вычету 67 500 руб. НДС (1000 долл. х 75 руб./долл. 5 ед. х 18%, или 180 долл. х 75 руб./долл. х 5 ед.).

При отгрузке возвращаемого товара покупатель начислит 72 000 руб. НДС (1000 долл. х 80 руб./долл. х 5 ед. х 18%, или 180 долл. х 80 руб./долл. х 5 ед.), что на 4500 руб. больше, чем принял к вычету при оприходовании возвращаемых товаров (72 000 руб. — 67 500 руб.). Первоначальный продавец при оприходовании возвращенных товаров примет к вычету сумму НДС, на те же 4500 руб. превышающую сумму НДС, начисленную им при отгрузке этих товаров.

В соответствии с условиями договора первоначальный продавец возвращает покупателю оплаченную последним стоимость товаров (442 500 руб.) и сумму потерь (а своего «выигрыша») в части НДС в размере 4500 руб., всего — 447 000 руб. С суммы 4500 тыс. руб., поскольку с нее не был исчислен НДС при отгрузке возвращаемых товаров, покупатель должен рассчитать НДС по ставке 18%/118%.

Возврат авансов

В случае возврата аванса в связи с расторжением или изменением договора продавец имеет право принять к вычету НДС, исчисленный и уплаченный в бюджет с суммы аванса, а покупатель должен восстановить НДС, принятый к вычету с суммы перечисленного аванса (п. 5 ст. 171 и п. 4 ст. 172, п.п. 3 п. 3 ст. 170 НК РФ).

На практике нередко возникает спор по вопросу о том, каким образом должна определяться сумма возвращаемого аванса — по курсу условной единицы на дату возврата или в той же сумме рублей, которая перечислена покупателем и получена продавцом и была определена по курсу условной единицы на дату перечисления. Ответ будет практически идентичным тому, что было сказано относительно общего случая возврата товаров: в договоре можно установить любые правила расчета возвращаемой суммы аванса, но на порядок исчисления суммы НДС сторонами договора это никак не повлияет.

Читайте также: Как отразить НДС с авансов в балансе

В случае возврата меньшей, чем полученный аванс, суммы продавец сможет зачесть только соответствующую (пропорциональную) часть НДС, начисленного и уплаченного при получении аванса, и ни при каких условиях не сможет зачесть сумму НДС большую, чем начислил и уплатил в бюджет с аванса. Покупатель при получении в порядке возврата аванса суммы меньшей, чем перечисленный аванс, должен будет восстановить только соответствующую (пропорциональную) часть НДС, принятого к вычету с суммы аванса, и ни при каких условиях не должен будет восстанавливать (по сути, доначислять) сумму НДС, превышающую принятую к вычету с аванса.

Аналогичным образом решается вопрос и в отношении обеспечительного платежа, официально применяемого в системе гражданско-правовых отношений с 1 июня 2015 г. согласно ст. 381.1 ГК РФ, если договор предусматривает зачет данного платежа в счет оплаты товаров (работ, услуг). Как указал Минфин России в письме от 3.11.15 г. № 03-03-06/2/63360, сумма такого обеспечительного платежа включается в налоговую базу по НДС.

По нашему мнению, после перечисления/получения по договору в условных единицах определенной суммы рублей уже не имеет никакого значения, что стоимость договора была определена в условных единицах, и в последующих «реверсивных» отношениях только этой суммой должны оперировать стороны без обращения к курсу условной единицы на дату реверсивной операции. Если же стороны захотят путем привязки к курсу условной единицы на дату возврата аванса увеличить сумму возвращаемого аванса на размер платы за пользования продавцом средствами аванса или почему-либо уменьшить данную сумму, то к природе договора в условных единицах это никакого отношения не имеет.

Продолжение следует.

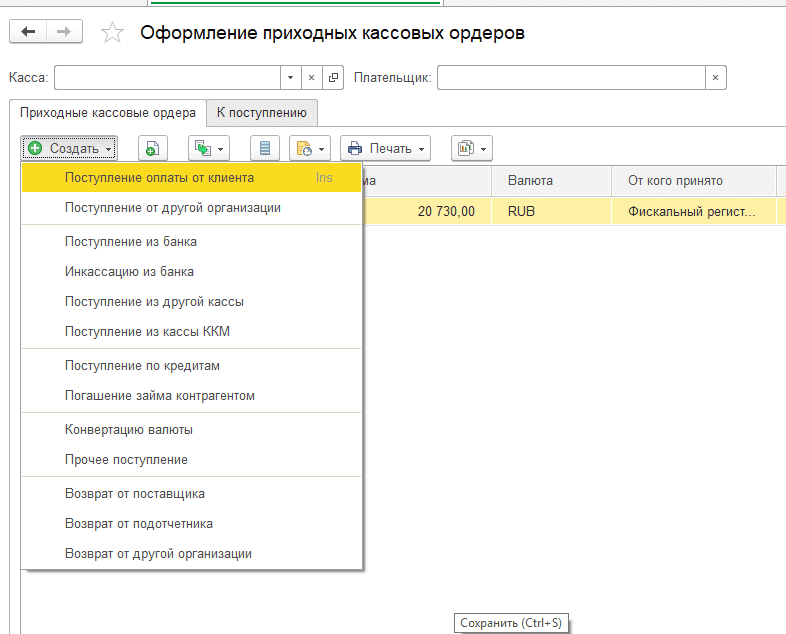

Реализация товаров по договорам в у.е. в «1С:Бухгалтерии 8» (ред. 3)

Рассмотрим пример исчисления НДС и заявления налоговых вычетов при реализации товаров по договору в у.е. на условиях частичной предоплаты и отражения в «1С:Бухгалтерии 8» редакции 3.0.

Пример

Организация ООО «ТФ-Мега» (поставщик) заключила с ООО «Торговый дом» (покупатель) договор на поставку товаров стоимостью 1 905,70 у.е. (в т. ч. НДС 18 % — 290,70 у.е.). Оплата товара производится в рублях. Курс у.е. принимается равным курсу EUR, установленному ЦБ РФ на дату платежа. По условиям договора отгрузка товаров производится на условиях 30 % предоплаты. Обе организации применяют ОСНО и являются плательщиками НДС.

02.03.2018 покупатель внес предоплату за товары в размере 30 % (курс ЦБ РФ — 68,8826).

05.03.2018 поставщик отгрузил товар (курс ЦБ РФ — 69,4671).

15.03.2018 покупатель произвел окончательную оплату товара (курс ЦБ РФ — 70,5338).

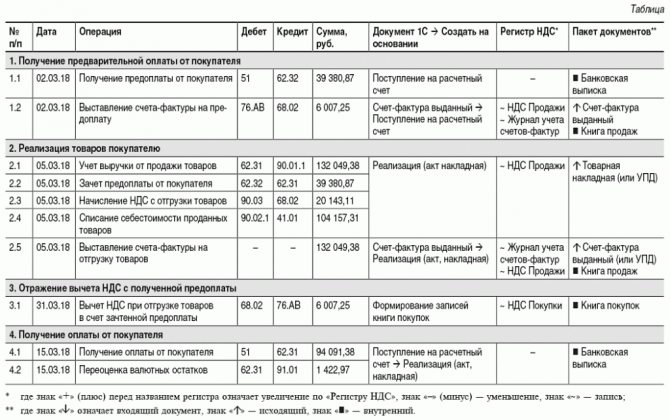

Последовательность операций приведена в таблице.

Рис. 1. Поступление предоплаты от покупателя на расчетный счет

Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, можно производить также с помощью обработки Регистрация счетов-фактур на аванс

(раздел

Банки и касса

— подраздел

Регистрация счетов-фактур

).

В новом документе Счет-фактура

выданный основные сведения будут заполнены автоматически по документу-основанию.

При этом в поле Код вида операции

будет отражено значение 02, которое соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected]).

Для соблюдения требований пункта 5.1 статьи 169 НК РФ перед проведением документа Счет-фактура

выданный

необходимо указать наименование поставляемых товаров в соответствии с договором поставки (или указать их обобщенное наименование, если договором поставки предусмотрена отгрузка по заявке (спецификации), которая оформляется после оплаты) (письмо Минфина России от 06.03.2009 № 03-07-15/39).

После проведения документа Счет-фактура выданный

в регистр бухгалтерии на закладке

Бухгалтерский и налоговый учет

вводится бухгалтерская запись:

Дебет 76.АВ Кредит 68.02 — на сумму НДС, исчисленную с полученной суммы предоплаты с применением налоговой ставки 18/118, которая составляет 6 007,25 руб. (39 380,87 руб. х 18/118).

В результате проведения документа Счет-фактура выданный

вносится регистрационная запись в регистр

Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур

используются для хранения необходимой информации о выставленном счете-фактуре.

В регистр накопления НДС Продажи

вносятся записи для регистрации выставленного счета-фактуры в книге продаж. С помощью кнопки

Печать

документа

Счет-фактура

выданный можно просмотреть и распечатать счет-фактуру.

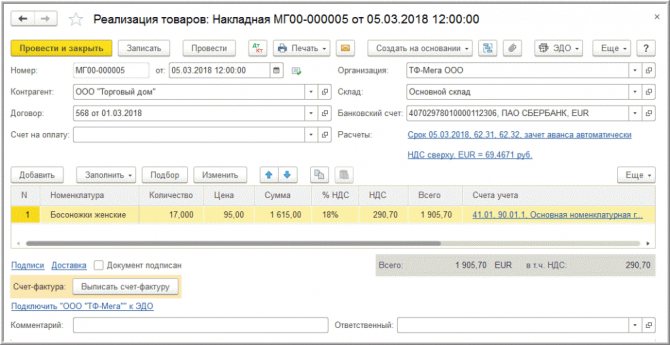

Реализация товаров покупателю

Отгрузка товаров покупателю ООО «Торговый дом» (операции: 2.1 «Учет выручки от продажи товаров»; 2.2 «Зачет предоплаты от покупателя»; 2.3 «Начисление НДС с отгрузки товаров»; 2.4 «Списание себестоимости проданных товаров») в программе регистрируется с помощью документа Реализация (акт, накладная)

с видом операции

Товары (накладная)

(рис. 2).

Рис. 2. Реализация товаров

Поскольку стоимость реализованных товаров в договоре установлена в у.е. (EUR), документ Реализация (акт, накладная)

также заполняется в у.е. (EUR).

В результате проведения документа Реализация (акт, накладная)

в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 90.02.1 Кредит 41.01

- на себестоимость реализованных товаров;

Дебет 62.32 Кредит 62.31

- на сумму засчитываемой предоплаты, если в документе Реализация (акт, накладная)

в строке

Расчеты

стоит значение

зачет аванса автоматически;

Дебет 62.31 Кредит 90.01.1

- на продажную стоимость товара с учетом налога (в налоговом учете сумма выручки от реализации (НУ Сумма Кт)

фиксируется без налога);

Дебет 90.03 Кредит 68.02

- на сумму НДС, начисленную при отгрузке товаров.

Согласно пункту 4 статьи 153 НК РФ при определении налоговой базы по НДС в случае реализации товаров (работ, услуг), имущественных прав по договорам, обязательство об оплате которых предусмотрено в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или у.е., иностранная валюта или у.е. должны пересчитываться в рубли по курсу ЦБ РФ на дату отгрузки (передачи) товаров (выполнения работ, оказания услуг), передачи имущественных прав.

В то же время при определении налоговой базы по НДС на день отгрузки товаров (выполнения работ, оказания услуг) в счет ранее поступившей частичной оплаты в рублях норму пункта 4 статьи 153 НК РФ следует применять только в отношении части стоимости товаров (работ, услуг), выраженной в иностранной валюте или в у.е., не оплаченной покупателем на дату отгрузки товаров (работ, услуг). Поэтому часть стоимости товаров (работ, услуг), не оплаченная покупателем на дату отгрузки товаров (работ, услуг), пересчитывается в рубли по курсу ЦБ РФ на дату их отгрузки, а ранее поступившая частичная оплата в рублях — не пересчитывается (письма Минфина России от 06.03.2012 № 03-07-09/20, от 17.02.2012 № 03-07-11/50, от 17.01.2012 № 03-07-11/13).

То есть по договорам, в которых цена реализуемого товара (работ, услуг), имущественных прав выражена в у.е. или иностранной валюте, а оплата предусмотрена в рублях, правила определения налоговой базы по НДС аналогичны правилам определения выручки от реализации в бухгалтерском и налоговом учете (абз. 3 п. 9 ПБУ 3/2006, ст. 316 НК РФ).

Таким образом:

- выручка от реализации товаров в БУ составляет 132 049,28 руб. (1 905,70 у.е. х 30 % х 68,8826 + 1 905,70 у.е. х 70 % х 69,4671);

- налоговая база по НДС при отгрузке товаров — 111 906,17 руб. (1 615,00 у.е. х 30 % х 68,8826 + 1 615,00 у.е. х 70 % х 69,4671);

- сумма начисленного НДС — 20 143,11 руб. (111 906,17 руб. х 18 %).

В регистр накопления НДС Продажи

Читайте также: Изменения в Инструкции № 157н, вступающие в силу с 2021 г.

вводится запись для книги продаж, отражающая начисление НДС к уплате в бюджет.

В регистр сведений Рублевые суммы документов в валюте

вводится запись о рублевом эквиваленте сумм, отраженных в документе

Реализация (акт, накладная)

в у.е. (EUR).

Для выставления счета-фактуры на отгруженные товары (операция 2.5 «Выставление счета-фактуры на отгрузку товаров») необходимо нажать на кнопку Выписать счет-фактуру

внизу документа

Реализация (акт, накладная)

(рис. 2). При этом автоматически создается документ

Счет-фактура выданный

, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В новом проведенном документе Счет-фактура выданный

, который можно открыть по гиперссылке, все поля будут заполнены автоматически на основании данных документа

Реализация (акт, накладная)

.

Кроме того:

- в строке Документы-основания

будет стоять гиперссылка на соответствующий документ реализации; - в поле Код вида операции

будет отражено значение 01, которое соответствует отгрузке (передаче) товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected]); - переключатель Способ получения

будет стоять на значении

На бумажном носителе

, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении

В электронном виде

; - в строке Выставлен (передан контрагенту)

будет проставлен флаг и указана дата регистрации документа

Реализация (акт, накладная)

, которую при необходимости следует заменить на дату фактического выставления счета-фактуры. Если с покупателем заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператору ЭДО, указанная в его подтверждении.

В результате проведения документа Счет-фактура выданный

вносится регистрационная запись в регистр

Журнал учета счетов-фактур

. Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, и в документе

Счет-фактура выданный

в строке

Сумма

указано, что суммы для регистрации в журнале учета равны нулю, записи регистра

Журнал учета счетов-фактур

используются для хранения необходимой информации о выставленном счете-фактуре.

Также будет сформирована дополнительная запись в регистре накопления НДС Продажи

для хранения информации о платежно-расчетном документе.

С помощью кнопки Печать

документа

Счет-фактура выданный

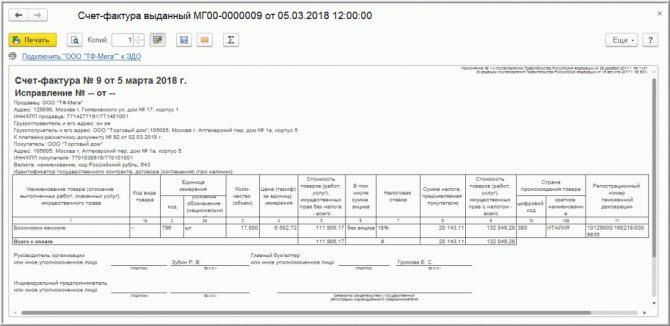

можно просмотреть и распечатать счет-фактуру (рис. 3).

Рис. 3. Счет-фактура выданный на реализацию

Несмотря на то, что документ учетной системы Счет-фактура выданный отражает стоимость реализованных товаров и сумму НДС в у.е. (EUR), в печатной форме счета-фактуры указывается наименование и код валюты РФ и, соответственно, все стоимостные показатели отражаются в рублях (пп. «м» п. 1 Правил заполнения счета-фактуры, утв. Постановлением № 1137).

Обратите внимание,

стоимостных показателях табличной части документа

Счет-фактура выданный

возможно наличие несущественных расхождений, вызванных погрешностью округлений.

Так, в данном случае, показатель графы 5, составляющий 111 906,17 руб., не соответствует произведению граф 3 и 4, составляющему 111 906,24 руб. (6 582,72 руб. х 17 шт.). Это связно с применяемым в программе алгоритмом расчета показателей табличной части счета-фактуры, который направлен на обеспечение, в первую очередь, соответствия показателя графы 9 стоимости отгруженных товаров с учетом НДС (1 905,70 у.е. х 30 % 68,8826 + 1 905,70 у.е. х 70 % х 69,4671), а показателя графы 8 — сумме начисленного НДС. И далее уже на основании показателей граф 8 и 9 производится расчет стоимости всего количества товаров без НДС (графы 5), составляющей 111 906,17 руб. (132 049,28 руб. — 20 143,11 руб.), и цены единицы товара (графы 4) в размере 6 582,72 руб. (111 906,17 руб. / 17 шт.) с учетом округления.

Применяемый порядок расчета суммы НДС полностью соответствует требованиям законодательства, поскольку согласно пункту 4 статьи 153 НК РФ пересчитываться в рубли по курсу ЦБ РФ должна именно налоговая база, составляющая в данном случае 1 615,00 у.е. (EUR) или в пересчете в руб. с учетом курсов у.е. (EUR) на дату получения 30 % предоплаты и на дату отгрузки — 111 906,17 руб. (1 615,00 у.е. х 30 % х 68,8826 + 1 615,00 у.е. х 70 % х 69,4671).

Очевидно, что иной порядок расчета мог бы привести к искажению налоговой базы по НДС и суммы исчисленного налога.

Так, если сначала произвести пересчет по курсу у.е. цены товара, которая составит 6 582,72 руб. (95,00 у.е. х 30 % х 68,8826 + 95 у.е. х 70 % х 69,467195), и стоимости товаров, которая составит 111 906,24 руб. (6 582,72 руб. х 17 шт.), то сумма НДС будет равна 20 143,12 руб. (111 906,24 руб. х 18 %), а стоимость товаров с учетом НДС — 132 046,36 руб., что не соответствует фактическим расчетам.

Отражение вычета НДС с полученной предоплаты

Согласно пункту 8 статьи 171 НК РФ и пункту 6 статьи 172 НК РФ налогоплательщик имеет право на вычет суммы НДС, исчисленной с полученной предоплаты, с даты отгрузки соответствующих товаров (выполнения работ, оказания услуг).

Для отражения операции 3.1 «Вычет НДС при отгрузке товаров в счет зачтенной предоплаты» необходимо создать документ Формирование записей книги покупок

(раздел

Операции

— подраздел

Закрытие периода

— гиперссылка

Регламентные операции НДС

).

Автоматическое заполнение документа производится по кнопке Заполнить

.

На закладке Полученные авансы

будут отражены сведения о поступивших суммах предоплаты и суммах НДС, исчисленный ранее с сумм полученный предоплаты и зачтенных в счет отгрузки товаров. В результате проведения документа

Формирование записей книги покупок

вносится запись в регистр бухгалтерии:

Дебет 68.02 Кредит 76.АВ — на сумму НДС, начисленную при получении предоплаты, и предъявляемую к вычету после отгрузки товаров.

Для регистрации документа Счет-фактура выданный

в книге покупок предусмотрен регистр накопления

НДС Покупки

.

На основании записей регистра НДС Покупки

формируется книга покупок за I квартал 2021 года (раздел

Покупки

— подраздел НДС).

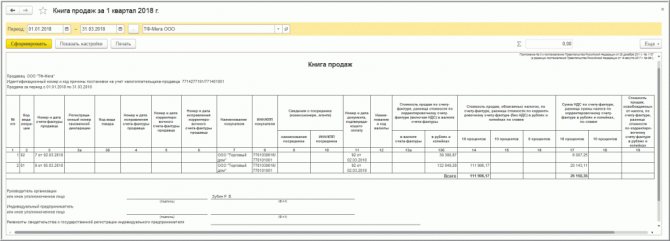

Таким образом, в книгу продаж за I квартал 2021 года (рис. 4) будут внесены регистрационные записи:

- по счету-фактуре № 7 от 02.03.2018 — на сумму полученной частичной предварительной оплаты по договору в размере 39 380,87 руб.;

- по счету-фактуре № 9 от 05.03.2018 — на стоимость отгруженных товаров в размере 132 049,28 руб.

Рис. 4. Книга продаж за I квартал 2021 года

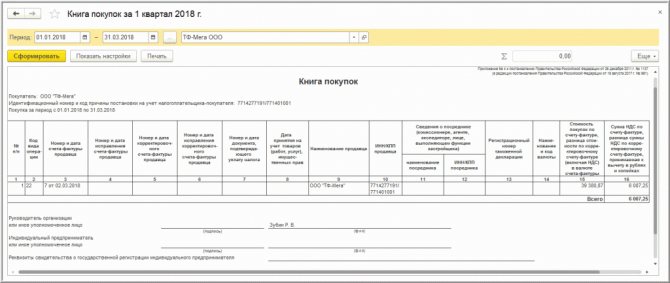

В книге покупок за I квартал 2021 года (рис. 5) будет отражена регистрационная запись:

- по счету-фактуре № 7 от 02.03.2018 — на сумму частичной предварительной оплаты, зачтенную в счет оплаты отгруженных товаров.

Рис. 5. Книга покупок за I квартал 2021 года

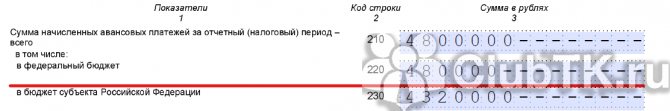

В Разделе 3 декларации по НДС за I квартал 2021 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected]) будут указаны:

- по строке 010 — налоговая база в размере 111 906 руб. и сумма НДС, начисленная при реализации товаров, в размере 20 143 руб. (111 906 руб. х 18%);

- по строке 070 — налоговая база в размере 39 381 руб. и сумма НДС, исчисленная с полученной предварительной оплаты, в размере 6 007 руб. (39 381 руб. х 18/118);

- по строке 170 — сумма НДС, исчисленная с суммы полученной предоплаты, и предъявленная к вычету, в размере 6 007 руб.

Получение оплаты от покупателя

Для выполнения операций: 4.1 «Получение оплаты от покупателя»; 4.2 «Переоценка валютных остатков» необходимо создать документ Поступление на расчетный счет на основании документа Реализация (акт, накладная).

В результате проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 51 Кредит 62.31 — на сумму поступившей окончательной оплаты, которая составляет 94 091,38 руб. (1 905,70 у.е. х 70 % х 70,5338, где 70,5338 — курс EUR, установленный ЦБ РФ на 15.03.2018); Дебет 62.31 Кредит 91.01 — на образовавшуюся положительную курсовую (суммовую) разницу, которая составляет 1 422,97 руб. (1 905,70 у.е. х 70 % х (70,5338 — 69,4671), где 70,5338 — курс ЦБ РФ на дату отгрузки (05.03.2018), а 69,4671 — курс ЦБ РФ на дату оплаты (15.03.2018)).

Согласно пункту 4 статьи 153 НК РФ изменение курса у.е. (EUR) при последующей оплате товаров не приводит к корректировке налоговой базы по НДС, сформированной при отгрузке товаров (работ, услуг), передаче имущественных прав. Для целей налогового учета разницы в сумме НДС учитываются в составе внереализационных доходов в соответствии со статьей 250 НК РФ.

Источник: buh.ru