Признание расходов

Главное отличие научно-исследовательских и опытно-конструкторских работ (НИОКР) от сопутствующих видов деятельности – это наличие в разработках элемента новизны. При этом речь идет именно о создании (разработке) нового вида технологий, продукции, услуг и т. д. Поэтому, скажем, внедрение в производство новых технологий к НИОКР не относится. При расчете налога на прибыль расходы на научные исследования отражаются в составе прочих расходов (подп. 4 п. 1 и подп. 4 п. 2 ст. 253 Налогового кодекса РФ). Причем независимо от того, дали исследования положительный результат или нет (п. 2 ст. 262 Налогового кодекса РФ). Учитываются расходы в течение одного года, с 1-го числа месяца, который следует за месяцем завершения исследований или их отдельного этапа. Если организация заказывает научные исследования, то еще необходим подписанный сторонами акт сдачи-приемки.

При этом в пункте 2 статьи 262 Налогового кодекса РФ для НИОКР, которые дали положительные результаты, существует дополнительное условие. Расходы можно учесть, если результаты исследований используются в производстве или при реализации товаров, выполнении работ, оказании услуг.

Получается, если буквально толковать кодекс, исследования с отрицательным результатом можно учитывать без каких-либо дополнительных ограничений. А чтобы учесть расходы на исследования, давшие положительный результат, нужно дождаться того момента, когда они будут использованы в производстве.

Однако чиновники в данном случае не рекомендуют исходить из буквальной трактовки Налогового кодекса РФ. По их мнению, учесть расходы на исследования можно независимо от того, используются ли они в деятельности компании (письма Минфина России от 6 апреля 2010 г. № 03-03-06/1/236, от 14 января 2010 г. № 03-02-07/1‑13). То есть расходы необходимо начать учитывать с 1-го числа месяца, который следует за месяцем завершения исследований.

Если же компания все-таки исходила из буквального прочтения нормы и не учла расходы, то она может выбирать. Либо дождаться момента применения НИОКР в производстве и начать учитывать расходы с 1-го числа следующего месяца. Либо учитывать их по общим правилам, то есть исходить из даты завершения исследований.

Читайте также: Что изменит внедрение федеральных стандартов бухгалтерского (бюджетного) учета?

В последнем случае в инспекцию придется подать «уточненку».

Также стоит учесть, что если организация получает исключительные права на результаты исследования, то такие права признаются нематериальным активом. В этом случае расходы необходимо признавать через амортизацию в течение срока полезного использования объекта, исходя из срока действия патента или свидетельства, или в течение 10 лет (п. 5 ст. 262 Налогового кодекса РФ).

Что входит в расходы на НИОКР

НИОКР расшифровывается как «научные исследования и опытно-конструкторские разработки». Они предназначены для формирования новой или усовершенствованной технологии, изобретения нового вида продукции, обладающего более совершенными характеристиками. Расходы по НИОКР можно направлять на поиск улучшенных методов организации производства или реализации управленческих функций.

Вопрос: Можно ли признать расходы на НИОКР, результаты которых начали использоваться после истечения срока, отведенного на их списание (п. 2 ст. 262 НК РФ)? Посмотреть ответ

Состав расходов, понесенных учреждением в связи с проводимыми НИОКР, определен ст. 262 НК РФ:

- Амортизационные отчисления по задействованным в работах основным средствам и активам нематериального типа.

- Оплата труда персонала, занятого в исследовательских мероприятиях или операциях по разработке новых образцов.

- Затраты материального характера, направляемые на осуществление НИОКР. К ним относится покупка исключительных прав на результаты изобретательской деятельности, на полученные полезные модели или уникальные промышленные образцы. Передача прав осуществляется через договор отчуждения. Допускается выделение расходов на приобретение прав пользования объектами интеллектуальной собственности.

- Прочие расходные операции, которые напрямую связаны с выполнением НИОКР. Законодательство разрешает включать их в сумму затрат на исследовательскую деятельность и разработки не в полном объеме, а в размере до 75% от общей суммы понесенных расходов.

- Оплата выставленных счетов по договорам на выполнение НИОКР.

ОБРАТИТЕ ВНИМАНИЕ! Для группы расходов по оплате труда отражение их в составе НИОКР возможно, если персонал был занят именно работами по исследованиям и разработкам. В случае привлечения этих работников к другим заданиям отнесение начисленного заработка на разные виды расходов осуществляется пропорционально отработанному времени на объектах.

Вопрос: Можно ли признавать расходы на НИОКР по новым правилам, если налогоплательщик уже начал их учитывать в ранее действующем порядке (абз. 2 и 3 п. 2 ст. 262 НК РФ)? Посмотреть ответ

Налог на добавленную стоимость

Если организация выполняла НИОКР собственными силами, то начислить НДС на их стоимость необходимо лишь в том случае, если расходы не были учтены при расчете налога на прибыль (подп. 2 п. 1 ст. 146 Налогового кодекса РФ). Если же расходы на исследования были учтены при налогообложении прибыли, то начислять НДС не нужно. При этом организация может принять к вычету НДС по товарно-материальным ценностям, которые были использованы при исследованиях. Но при условии, что результаты разработок будут использованы в деятельности, облагаемой налогом на добавленную стоимость.

Организация, которая заказала научные исследования, также может принять к вычету «входной» НДС, выставленный исполнителем (ст. 171, ст. 172 Налогового кодекса РФ).

Бухгалтерский учет расходов

Если результатом НИОКР являются нематериальные активы, они учитываются по правилам ПБУ 14/2007 «Учет нематериальных активов».

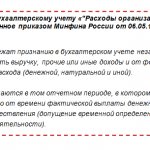

Работы, которые дали положительный результат, но при этом не могут быть учтены в качестве нематериальных активов, необходимо учитывать по правилам ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы». Если исследования не привели к положительному результату, то они учитываются в составе прочих расходов.

Расходы, которые связаны с выполнением научных исследований, перечислены в пункте 9 ПБУ 17/02. Они накапливаются на счете 08 (субсчет «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ»). Аналитический учет расходов на НИОКР ведется обособленно по видам работ и договорам (заказам) согласно пункту 5 ПБУ 17/02. Это соответствует требованиям пункта 27 Типовых отраслевых методических рекомендаций (утверждены Миннауки России 15 июня 1994 г. № ОР-22-2-46).

Цель и задачи учета НИОКР

Затраты на НИОКР должны отражаться на счетах синтетического и аналитического учета, поскольку они уменьшают налогооблагаемую базу по прибыли. Целью отражения НИОКР в бухучете является выявление всех расходов, которые следует отнести к расходам по такому виду деятельности, их отражение на счетах бухгалтерского и налогового учета, а также выявление правомерности применения ПБУ 17/02 по учету расходов на НИОКР.

В соотношении с указанной целью можно обозначить следующие задачи учета НИОКР:

Читайте также: Для чего нужен забалансовый счет бюджетной организации

- определение, относятся ли затраты к НИОКР или они должны присутствовать в составе прочих расходов компании;

- выявление положительного результата от проведения НИОКР и определение периода его полезного использования;

- правильное отражение на счетах синтетического и аналитического учета с целью суммирования всех произведенных затрат;

- правильное списание расходов в бухгалтерском и налоговом учете в соответствии с принятым законодательством.

Исследования привели к положительному результату

Если после завершения работ получен положительный результат, который будет использоваться в производственной или управленческой деятельности организации, то эти расходы списываются на счет 04. Расходы по каждой выполненной работе учитываются линейным способом. Также можно использовать способ списания расходов пропорционально объему произведенной продукции (работ, услуг) согласно пункту 11 ПБУ 17/02. › |

Пример 1.

ОАО «Молот» в период с января по февраль 2010 года выполнило НИОКР для собственных нужд. Сумма расходов, связанных с их выполнением, составила 360 000 руб., из них: – материалы – 102 000 руб.; – амортизация объектов основных средств – 6000 руб.; – зарплата сотрудников, участвовавших в разработке, – 200 000 руб.; – взносы во внебюджетные фонды – 52 000 руб.В марте 2010 года по результатам проведенной работы научно-технический совет ОАО «Молот» дал заключение о положительном результате НИОКР, установив срок его использования в производственной деятельности 2 года.

В мае 2010 года ОАО «Молот» начало использовать результат. В соответствии с учетной политикой предприятия списание расходов на НИОКР проводится линейным способом.

В бухгалтерском учете ОАО «Молот» были сделаны следующие проводки.

В январе–феврале 2010 года: ДЕБЕТ 08 субсчет «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» КРЕДИТ 02

– 6000 руб. – списана амортизация, начисленная на стоимость объектов основных средств, использованных при выполнении научно‑исследовательских и опытно‑конструкторских работ;

ДЕБЕТ 08 субсчет «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» КРЕДИТ 10

– 102 000 руб. – списана стоимость материалов, использованных при выполнении НИОКР;

ДЕБЕТ 08 субсчет «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» КРЕДИТ 70

– 200 000 руб. – начислена заработная плата работникам отдела;

ДЕБЕТ 08 субсчет «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» КРЕДИТ 69

– 52 000 руб. – начислены взносы во внебюджетные фонды.

В марте 2010 года: ДЕБЕТ 04 КРЕДИТ 08 субсчет «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ»

– 360 000 руб. – учтены расходы на проведение НИОКР.

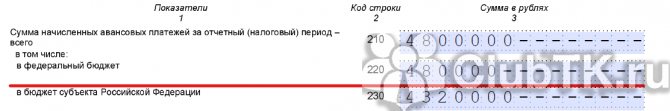

Расходы ежемесячно будут признаваться в бухгалтерском учете в размере 15 000 руб. (360 000 руб. : 24 мес.) с июня 2010 года по май 2012 года, в налоговом учете – в размере 30 000 руб. (360 000 руб. : 12 мес.) с июня 2010 года по май 2011 года.

До июня 2011 года ежемесячный размер расходов в налоговом учете больше, чем в бухгалтерском, на 15 000 руб. (30 000 – 15 000). Указанная разница представляет собой налогооблагаемую временную разницу. Следовательно, в учете за указанный период ежемесячно отражается отложенное налоговое обязательство (ОНО) на сумму 3000 руб. (15 000 руб. х 20%).

С июня 2011 года по май 2012 года сумма расходов в бухгалтерском учете будет превышать сумму в налоговом учете, таким образом, будет происходить ежемесячное погашение ОНО на сумму 3000 руб. (15 000 руб. х 20%) (п. 12, 15, 18 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»).

В бухгалтерском учете ежемесячно будут записаны следующие проводки.

С июня 2010 года по май 2011 года: ДЕБЕТ 20 КРЕДИТ 04

– 15 000 руб. – списана часть расходов на НИОКР на расходы по обычным видам деятельности;

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 77

– 3000 руб. – отражено ОНО.

С июня 2011 года по май 2012 года: ДЕБЕТ 20 КРЕДИТ 04

– 15 000 руб. – списана часть расходов на НИОКР на расходы по обычным видам деятельности;

ДЕБЕТ 77 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 3000 руб. – погашено отложенное налоговое обязательство.

Научно‑исследовательские и опытно‑конструкторские работы, которые выполнены сторонней организацией, предприятие учитывает по дебету счета 08 субсчет «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» и кредиту счета 60. Сделать это надо после подписания акта приема-сдачи.

После того как будет принято решение использовать результаты исследований в производстве, они списываются в дебет счета 04.

НИОКР и бухучет

В отличие от таких явлений, как смерть или налоги, научно-исследовательские работы не могут иметь гарантированный результат. Компания может потратить крупную сумму на разработку нового лекарства, которое было бы лучше существующего, или на поиск более эффективного способа делать что-либо и в результате не получить никакой отдачи от инвестиций. Таким образом, НИОКР не является активом. Это статья расхода.

По этой причине общие стандарты ведения бухгалтерского учёта предписывают списывать на расходы все затраты, связанные с проведением научно-исследовательских работ.

Исследования не привели к положительному результату

В бухгалтерском учете расходы по НИОКР, которые не дали положительного результата, признаются прочими расходами того отчетного периода, в котором работы прекращены (п. 7 ПБУ 17/02). В этом месяце в бухгалтерском учете предприятия делается запись по дебету счета 91 субсчет «Прочие расходы» в коррес-понденции с кредитом счета 08 субсчет «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ».

При исчислении налога на прибыль по исследованиям, не давшим положительного результата, расходы учитываются в течение года с 1-го числа месяца, следующего за месяцем завершения исследований (п. 2 ст. 262 Налогового кодекса РФ).

Пример 2.

Производственное объединение ОАО «Вектор» является заказчиком по договору на выполнение работ по разработке нового вида материалов. Договор на проведение работ подписан в январе 2010 года на сумму 1 180 000 руб. (в том числе налог на добавленную стоимость – 180 000 руб.).В апреле 2010 года в ходе выполнения работ исполнителем сделан вывод о невозможности достижения предусмотренного договором результата работ.

В мае 2010 года ОАО «Вектор» подписало соглашение о завершении работ в связи с получением отрицательного результата по НИОКР.

По договору исполнителю за выполненный объем работ выплачено 566 400 руб. (в том числе НДС – 86 400 руб.).

В мае 2010 года в бухгалтерском учете объединения ОАО «Вектор» будут сделаны следующие проводки: ДЕБЕТ 08 субсчет «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» КРЕДИТ 60

– 480 000 руб. (566 400 – 86 400) – отражены рас-ходы на научно‑исследовательские и опытно‑конструкторские работы, выполненные исполнителем по договору;

ДЕБЕТ 19 КРЕДИТ 60

– 86 400 руб. – учтен НДС по выполненным работам;

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 08 субсчет «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ»

– 480 000 руб. – учтены в составе прочих расходов затраты на НИОКР, не давшие положительного результата.

В бухгалтерском учете расход признается в мае на сумму 480 000 руб.

В налоговом учете расходы на НИОКР начинают признаваться с июня 2010 года по май 2011 года, ежемесячно на сумму 40 000 руб. (480 000 руб. : 12 мес.).

Поэтому в учете ОАО «Вектор» 480 000 руб. – вычитаемая временная разница, с которой необходимо начислить отложенный налоговый актив (ОНА) на сумму 96 000 руб. (480 000 х 20%): ДЕБЕТ 09 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 96 000 руб. – отражен ОНА.

В дальнейшем, начиная с июня 2010 года по май 2011 года включительно, в бухгалтерском учете расхода нет, а в налоговом есть на сумму 40 000 руб. Таким образом, в этом периоде в учете ОАО «Вектор» происходит ежемесячное погашение отложенного налогового актива на сумму 8000 руб. (40 000 руб. х 20%): ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 09

– 8000 руб. – отражено погашение ОНА.

Статья напечатана в журнале «Учет в производстве» №7, июль 2010 г.

Налоговый учет НИОКР

Учет расходов на НИОКР в налоговом учете осуществляется вне зависимости от того, принесла ли деятельность положительный результат или нет. При этом использовать размер затрат в качестве способа снижения налогооблагаемой базы может только организация, которая самостоятельно осуществляет НИОКР либо выступает в качестве заказчика. Если же НИОКР для предприятия является ее основным видом деятельности, то такие затраты считаются как расходы на осуществление производственной или предпринимательской деятельности.

Читайте также: Условный расход (условный доход) по налогу на прибыль, текущий налог на прибыль

Затраты на НИОКР при налоговом учете списываются в течение одного года равными долями с того месяца, который является последующим после месяца завершения научно-исследовательских и опытно-конструкторских работ. В ситуации, когда итоговые результаты НИОКР перестают применяться, затраты на них также не списываются в расходы, уменьшающие налоговую базу по прибыли.