Форма 1-НДФЛ представляет собой специальную карточку, которая позволяет вести учет доходов и подоходного налога. Этот документ составляется и передается в ИФНС налоговым агентом (работодателем).

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

Читайте также: Статья 419 НК РФ. Плательщики страховых взносов (действующая редакция)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

В соответствии с правилами, прописанными в нормативных актах, формировать 1-НДФЛ следует ежемесячно – в момент начисления зарплаты и внесения НДФЛ в казну.

С 2011 года рассматриваемая форма была заменена налоговыми регистрами, которые ныне рассматриваются как 1-НДФЛ.

- Бланк 1-НДФЛ

- О чём ещё надо помнить

- Об авторе

- Справка 1-НДФЛ, раздел 1

- Что такое регистр налогового учета по НДФЛ

- Понятие

- Цель использования

- Справка 1-НДФЛ, раздел 2

- Справка 1-НДФЛ, раздел 3

- Основные моменты ↑

- Понятия

- Кто должен сдавать справку

- Нормативная база

- Справка 1-НДФЛ, раздел 4

- Коды бюджетной классификации (КБК)

- Справка 1-НДФЛ, раздел 5

- Порядок заполнения

- Применяемые коды

- Пример заполнения

- Справка 1-НДФЛ, раздел 6

- Изменения по НДФЛ с 01.01.2021 г. (ЗУП 3.1.14.369 / 3.1.16.108)

- Итоги

- Форма регистра

Бланк 1-НДФЛ

Бланк 1-НДФЛ не соответствует действующим положениям налогового законодательства РФ. Например, в ней отсутствуют сведения о датах выплаты дохода, удержания и перечисления НДФЛ в бюджет, а также сведения о доходах для учета по новой прогрессивной ставке.

Напомним! С 1 января 2021 года введена прогрессивная шкала НДФЛ, согласно которой доходы свыше 5 млн руб. в год должны облагаться налогом по ставке 15%. О нюансах отражения сведений о доходах, облагаемых по новой ставке в 6-НДФЛ читайте здесь.

Бланк 1-НДФЛ вполне можно доработать под себя и вести его как налоговый регистр по учету НДФЛ.

Наши эксперты выделили самые главные критерии, используемые в 1-НДФЛ, и на их основе создали налоговый регистр.

1-НДФЛ можно на нашем сайте (см. ссылку ниже).

Сведения из 1-НДФЛ нужны в основном для заполнения отчета по форме 6-НДФЛ. Поэтому сгруппировать данные нужно так, чтобы ими было удобно пользоваться при заполнении отчета.

Итак, бланк 1-НДФЛ содержит следующие основные разделы.

О чём ещё надо помнить

В карточках 1-НДФЛ надо отражать только те дивиденды, которые были реально выплачены, то есть суммы наличных, переданные лично в руки, либо переведённые на банковский счёт. Не нужно вносить в бланк суммы, которые были просто начислены.

В разных разделах учитываются доходы в виде дивидендов для резидентов и нерезидентов, ведь ставки налогообложения отличаются для них на целых 9% и на 15% (для второй категории).

Что касается единой материальной помощи, то в справку включаются только те выплаты, которые должны облагаться НДФЛ, согласно действующему закону. Не стоит вообще отражать в карточке перечисления, которые полностью освобождены от налогов.

В Налоговом кодексе приводится полный список с так называемыми льготными выплатами.

Налоговые службы и чиновники считают так, что карточки должны отражать всю информацию, касающуюся подарков. Даже если их сумма не доходит до 4000 рублей. В такой позиции нет ничего удивительного, ведь установлен отдельный лимит подарков, которые можно получить за один год.

Читайте также: Инвентаризация забалансовых счетов в 1С: Бухгалтерии предприятия, ред. 3.0

Не исключена ситуация, когда следующий подарок как раз превышает эти установленные пределы. При этом речь идёт не только о работниках, но и о клиентах, партнёрах. Правда, пока последнее положение играет роль инициативы. В настоящее время важно давать информацию именно о подарках для сотрудников.

Подробнее про сроки уплаты НДФЛ – в данном видео.

Об авторе

Григорий Знайко Журналист, предприниматель. Веду свое дело и не понаслышке знаю проблемы и сложности, с которыми стакиваются ИП и ООО.

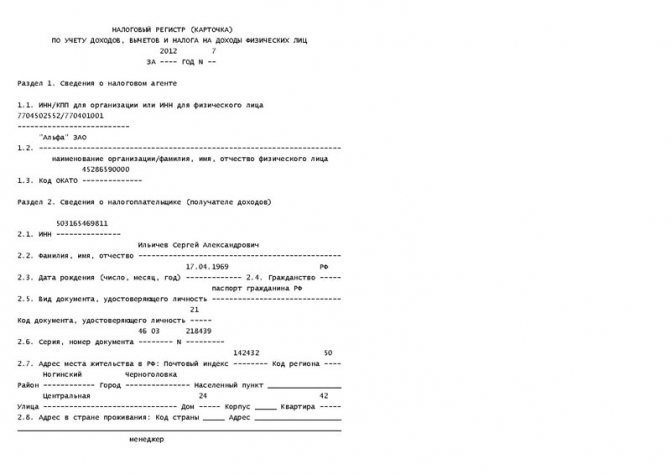

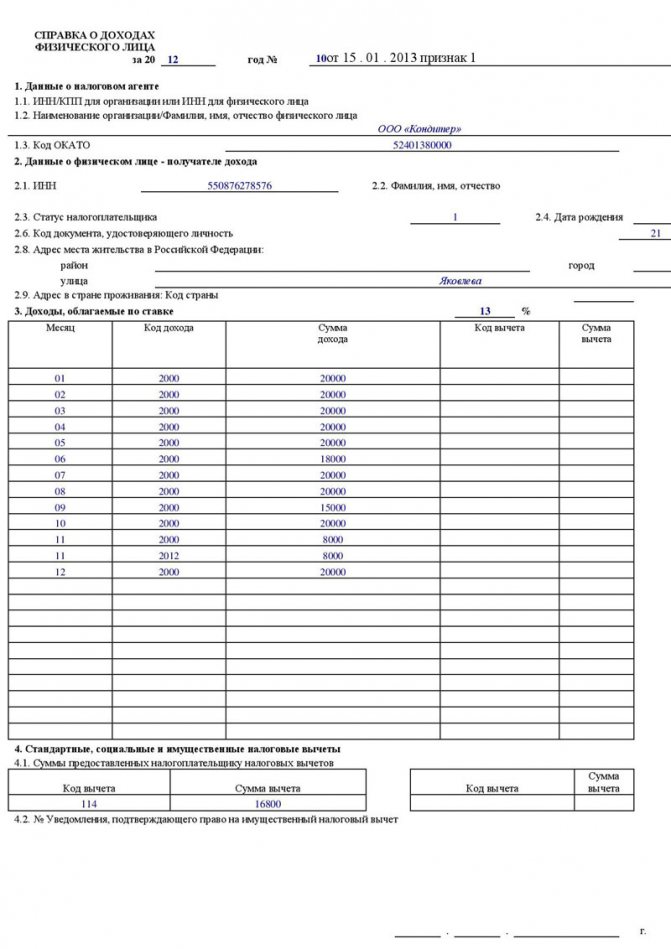

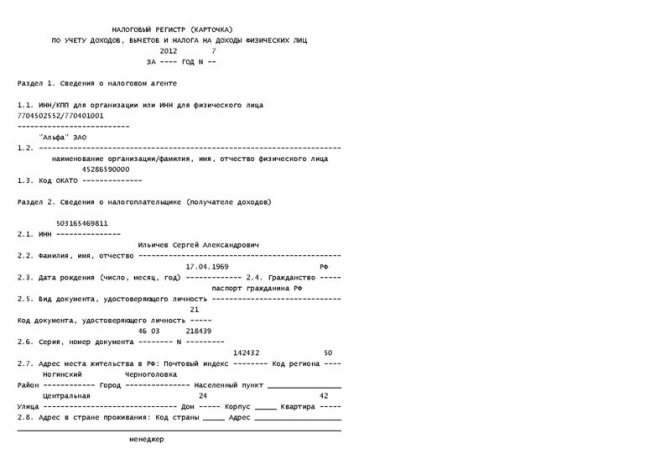

Справка 1-НДФЛ, раздел 1

Этот раздел включает в себя основные сведения о налоговом агенте (организации), а точнее, такие данные, как:

- ИНН и КПП организации, выступающей налоговым агентом по НДФЛ;

- код ИФНС, в которую будут подаваться сведения о налогоплательщике (как правило, это налоговая, в которой зарегистрирована организация — налоговый агент);

- наименование налогового агента и его ОКТМО.

Целесообразно в этот раздел также добавить ОГРН фирмы и ее телефон.

Эти сведения используются при заполнении титульного листа формы 6-НДФЛ.

Напомним! С 2021 года используйте новый бланк 6-НДФЛ. Теперь в нем отражайте сведения, которые ранее подавались по форме справки 2-НДФЛ.

РАЗЪСНЕНИЯ от КонсультантПлюс: Главное при заполнении расчета 6-НДФЛ — аккуратно перенести данные из налоговых регистров по НДФЛ. Поэтому если налоговый учет в порядке, то и заполнить расчет 6-НДФЛ будет несложно … Как правильно заполнить расчет, рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Что такое регистр налогового учета по НДФЛ

Понятие

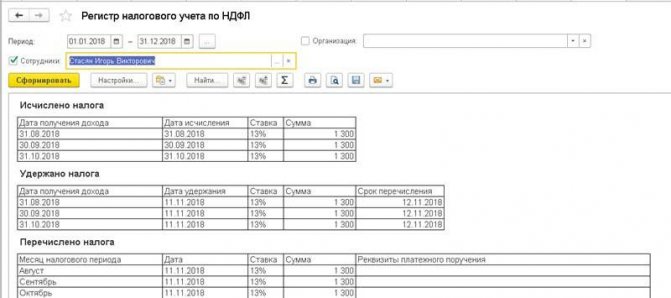

В бухгалтерском учете существуют самые разнообразные синтетические и аналитические регистры, основным предназначением которых является отображение информации по какому-либо счету. Регистр — это своего рода отчетная информация о том, какие движения были осуществлены по тому или иному счету за конкретный период времени. Что касается НДФЛ, то этот налог имеет собственный регистр учета, в котором отражаются конкретные данные по сотруднику о суммах начисленного, удержанного и перечисленного налога на доходы.

Единой формы этого документа не предусмотрено законодательством, а потому бухгалтер должен самостоятельно разработать эту форму отчетности. Многие компьютерные программы для осуществления бухгалтерского учета имеют стандартный вид регистра по НДФЛ, которым легко можно пользоваться. В нем содержится подробная информация о том, какие виды доходов были получены, какие суммы НДФЛ были начислены и удержаны у работника, а также перечислены в государственный бюджет.

Цель использования

Для чего вообще необходимо формировать регистр по НДФЛ и можно ли обойтись без него? Следует отметить, что данная форма отчетности позволяет бухгалтеру решить несколько важных задач, к которым относятся:

- достоверное разнесение доходов по их кодировкам;

- правильное исчисление налога, подлежащего удержанию их доходов сотрудника;

- возможность анализа всех операций, проводимых в части расчета, удержания и перечисления НДФЛ;

- формирование справок 2-НДФЛ по каждому сотруднику.

Понятие и особенности регистра налогового учёта по НДФЛ рассмотрены этим видео:

Справка 1-НДФЛ, раздел 2

В этом разделе отображаются сведения о физлице-налогоплательщике, которому организация выплатила доход и удержала НДФЛ. На него представляются такие данные:

- ИНН физлица-налогоплательщика в России и стране гражданства;

- Ф. И. О.;

- дата рождения;

- документ, удостоверяющий личность, и его код;

- гражданство с указанием кода страны;

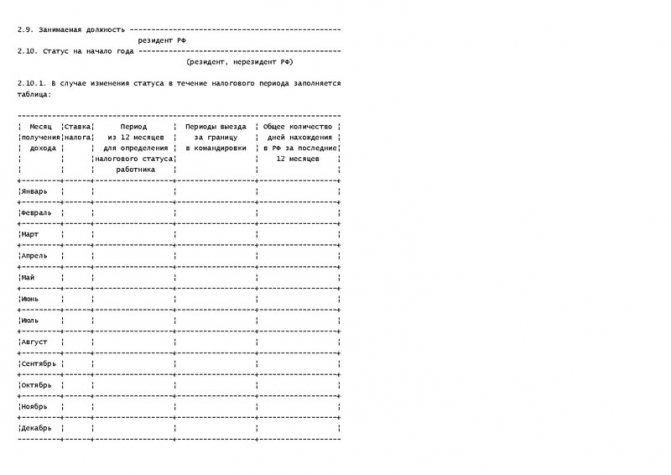

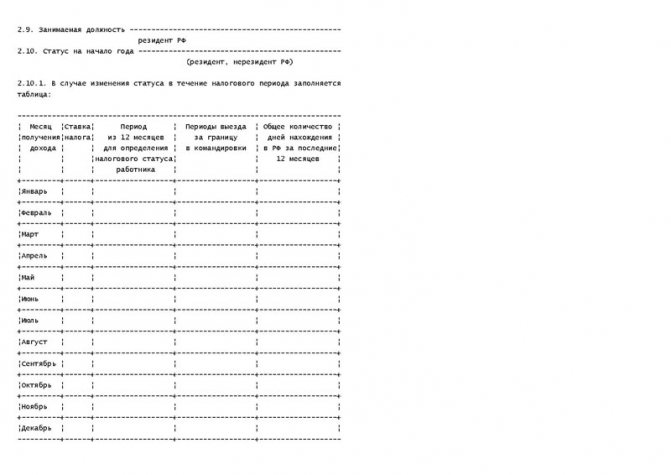

- данные о количестве дней пребывания в РФ (для определения налогового статуса (резидент, нерезидент) за каждый месяц налогового периода).

Эти сведения нужны для заполнения раздела 1 Приложения № 1 к расчету 6-НДФЛ.

Читайте также: ОКВЭД: обучение охране труда

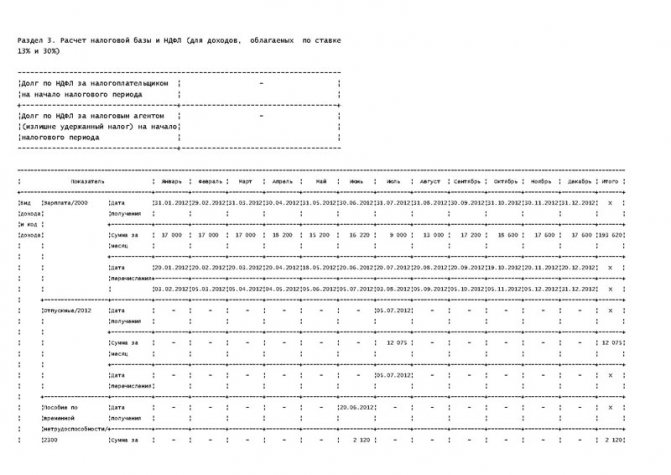

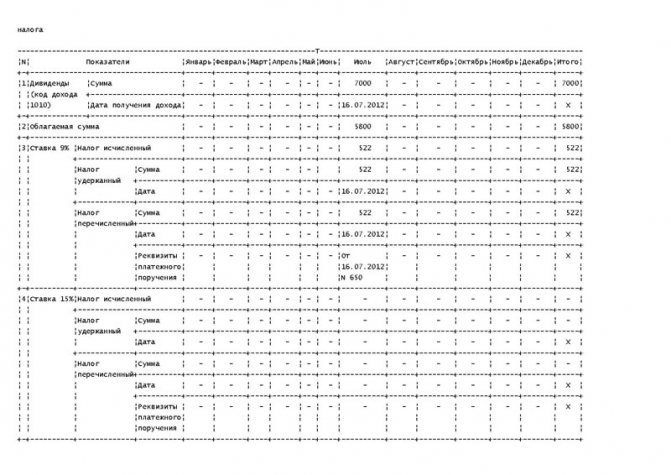

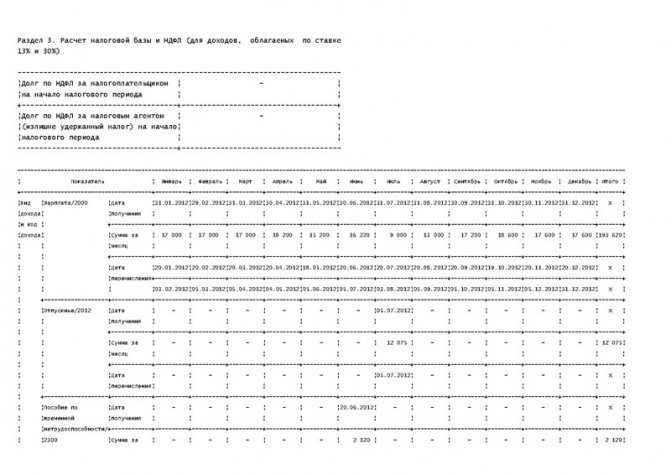

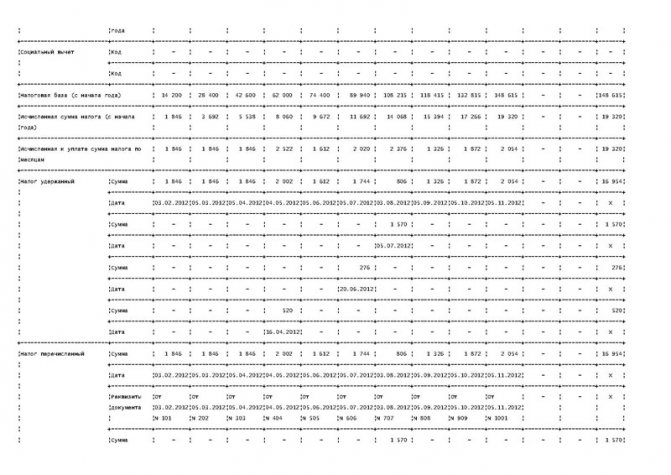

Справка 1-НДФЛ, раздел 3

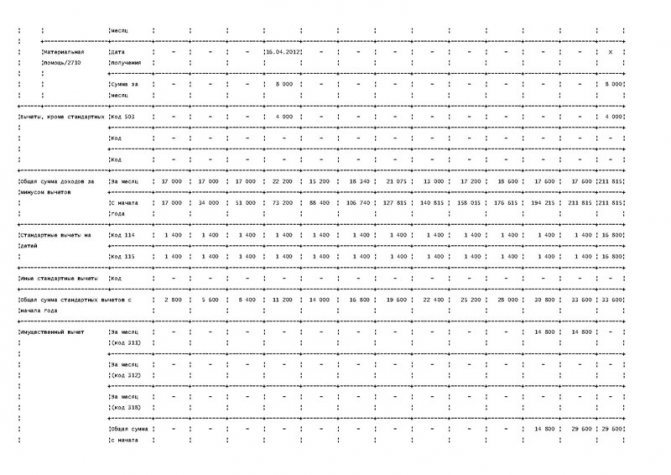

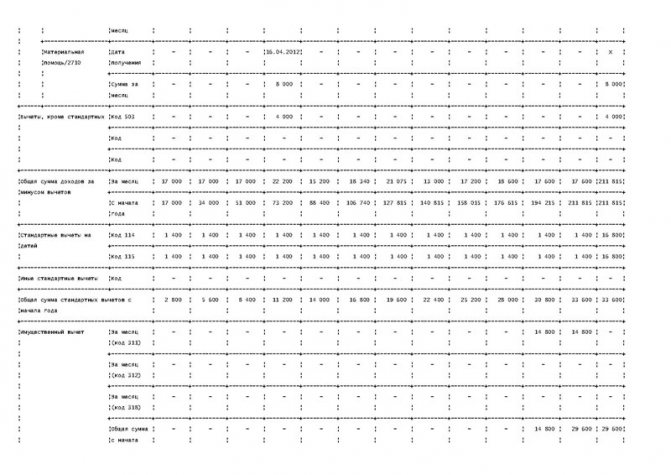

В этой части 1-НДФЛ происходит непосредственный расчет налоговой базы НДФЛ по ставкам 13%, 15% и 30% (13% — это основная ставка в РФ, 15% — прогрессивная ставка при доходе свыше 5 млн. руб., а 30% — ставка с дохода для нерезидентов).

В форме 1-НДФЛ бланк содержит таблицу, в которой помесячно за весь год сводятся показатели по кодам доходов и также помесячно указываются предоставленные вычеты.

Коды доходов для справки 2-НДФЛ можно посмотреть в нашей статье «Список кодов доходов в справке 2-НДФЛ (2012, 4800 и др.)».

После этого в 1-НДФЛ формируется налоговая база и рассчитывается налог НДФЛ. Указывается удержанный налог. Выявляются долги по налогу с учетом долгов на начало года.

В этот раздел 1-НДФЛ целесообразно добавить:

- даты получения доходов;

- даты удержания налога;

- даты уплаты налога в бюджет;

- сведения о платежном документе на перечисление налога;

- сведения о налоговых вычетах по их видам (стандартный, социальный, имущественный, профессиональный, инвестиционный), кодам, суммам за каждый месяц налогового периода и основаниях их применения;

- разбить строку, в которой приводится налоговая база, на несколько строк, озаглавив их примерно так: — «Основная налоговая база (с начала года) по доходам резидента РФ, указанным в пп. 9 п. 2.1, п. 3 ст. 210 НК РФ» — в ней нужно сделать разбивку для указания сумм в пределах 5 млн руб., свыше 5 млн руб. и общей величины налоговой базы;

— «Налоговая база, определяемая в отношении доходов налогового нерезидента РФ, указанных в абз. 3 — 7 п. 3 ст. 224 НК РФ» — в ней нужно сделать разбивку для указания сумм в пределах 5 млн руб., свыше 5 млн руб. и общей величины налоговой базы;— «Налоговая база (с начала года) по доходам нерезидента РФ, указанным в пп. 8 п. 2.2 ст. 210 НК РФ»;

- привести строки для указания суммы налога, исчисленной с каждой из этих налоговых баз отдельно;

- сведения о величине фиксированных авансовых платежей, уплаченных иностранными гражданами, принимаемой в уменьшение суммы исчисленного налога;

- сведения об основаниях для уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком-иностранцем фиксированных авансовых платежей (реквизиты уведомления из ФНС, заявление налогоплательщика, реквизиты документа об уплате фиксированных авансовых платежей).

Пример заполнения формы 1-НДФЛ при превышении дохода сотрудника 5 млн. руб. подготовили эксперты КонсультантПлюс. можно, получив пробный бесплатный демо-доступ к системе:

Основные моменты ↑

Несмотря на то, что документ 1-НДФЛ был преобразован из карточки в налоговый регистр (Приказ ФНС N ММВ-7-3/[email protected]) этот отчет до сих пор составляется работодателями.

В этой форме имеются специальные поля для отражения:

- Доходов физических лиц, полученных ими в течение месяца и квартала.

- Налоговых вычетов, которые привели к сокращению налоговой базы.

- Величины фактических выплат по НДФЛ, направленных в казну.

При составлении 1-НДФЛ налоговые агенты обязаны учитывать действующие коды-идентификаторы доходов и налоговых отчислений, а также виды налоговых вычетов, положенных работникам, а также документов подтверждающих такое право.

В итоге представленные сведения должны стать основанием для идентификации налогоплательщика и установления его статуса.

В форме 1-НДФЛ обязательно прописываются даты выплаты дохода работнику и удержания НДФЛ, а также указывать реквизиты платежных документов.

В настоящее время документ интегрирован с программой 1С, что позволяет автоматизировать учет доходов и налоговых отчислений по каждому из работников.

Если налоговый агент не представит вовремя 1-НДФЛ для проверки в налоговые органы, то он будет облагаться штрафом в 10 000 рублей (ст. 120 НК РФ).

Понятия

НДФЛОбщегосударственный налог федерального значения, который начисляется на все виды денежных поступлений физических лиц по ставке 13%, 30%, 9% и 35%. Часто его также называют подоходным налогом (гл. 23 НК РФ)Форма 1-НДФЛПредставляет собой особую налоговую карточку, которая позволяет учитывать все доходы гражданина, а также величину налоговых вычетов и начисленных на налоговую базу отчислений (Приказ ФНС N БГ-3-04/583). Эту бумагу часто рассматривают в качестве документа первичного учета по каждому отдельному физическому лицу, которые ведется его работодателемРегистр налогового учетаАналог 1-НДФЛ, который при этом имеет свободную форму составления. Иными словами, налоговый агент вправе вносить в документ аналитические данные относительно денежных поступлений работников и начисленных на них налогов в любом удобном для них виде

В настоящее время 1-НДФЛ составляется на основании формы, установленной ФНС России, однако до сих пор его часто называют регистром подоходного налога.

Кто должен сдавать справку

Ранее уже упоминалось, что документ 1-НДФЛ должен формироваться по денежным поступлениям каждого физического лица.

При этом заполняет ее не сам гражданин, а его налоговый агент – работодатель. В самих организациях 1-НДФЛ рассматривается в качестве первичного документа налогового учета.

Существует несколько правил заполнения 1-НДФЛ, а именно:

- она формируется по итогам каждого месяца, когда составляются ведомости по зарплате и на доходы работника начисляется налог;

- бухгалтерия формирует сведения по каждому отдельному работнику и заносит их в справку.

Стоит отметить, что налоговые агенты отражают в 1-НДФЛ только не все доходы. Так, не отражаются в ведомости:

- пособия по беременности и родам;

- выплаты по случаю рождения или усыновления ребенка;

- пособия по уходу за ребенком;

- выплаты по безработице.

Нормативная база

Вопросы, касающиеся взимания подоходного налога с физических лиц, находят подробное отражение в главе 23 Налогового кодекса РФ.

При этом в статье 230 точно указано, что:

Налоговые агентыВедут учет денежных поступлений физических лиц, а также установленных по ним вычетов и начисленных налогов при помощи специальных регистровНалоговые регистрыТакже рассматриваются в качестве формы 1-НДФЛ имеют строго установленную форму

Сама форма 1-НДФЛ была принята и утверждена в 2003 году Приказом ФНС N БГ-3-04/583. Позднее было разрешено заполнять документ в свободном виде – так, как это удобно налоговому агенту.

Ныне наблюдается возврат к прежней схеме, поскольку это обеспечивает более упорядоченный процесс учета доходов, вычетов и налоговых отчислений.

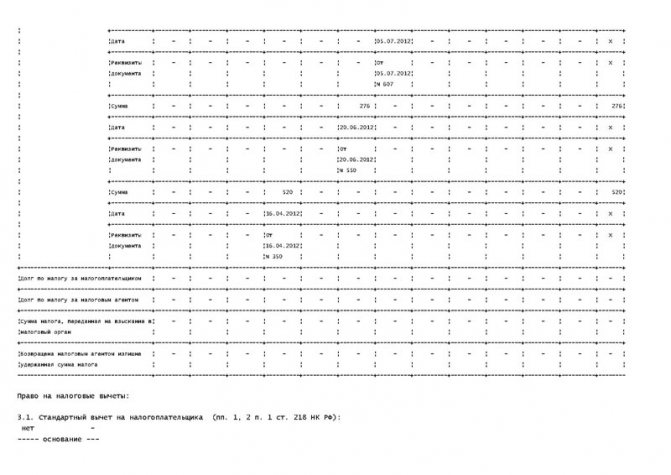

Справка 1-НДФЛ, раздел 4

В этом разделе 1-НДФЛ содержатся сведения о начисленных и выплаченных дивидендах, а также об исчисленной и удержанной сумме НДФЛ и о долгах по налогу. Этот раздел в разрабатываемом регистре можно не использовать, так как вся эта информация может быть указана в разделе 3 по соответствующему коду дохода.

Рекомендуем внести в него следующие изменения:

Читайте также: МЕЖРАЙОННАЯ ИФНС РОССИИ № 5 ПО РЯЗАНСКОЙ ОБЛАСТИ

- дополнить новыми строками:

- код дохода;

- дата получения дохода;

- дата выплаты дохода;

- дата удержания налога;

- дата перечисления налога;

- реквизиты платежного документа на перечисление налога;

2. ввести отдельные строки для налога, рассчитываемого по ставкам 13% и 15%.

Разъяснения ФНС РФ о порядке отражения дивидендов в отчетности по НДФЛ читайте в материале «Как отразить дивиденды в форме 6-НДФЛ».

Коды бюджетной классификации (КБК)

Наименование платежа КБК НДФЛ с доходов, источником которых является налоговый агент 182 1 0100 110 Налог на доходы ИП «за себя» 182 1 0100 110 Платеж физлица (не ИП) 182 1 0100 110 Пени по НДФЛ с доходов, источником которых является налоговый агент 182 1 0100 110 Пени, которые платит ИП «за себя» 182 1 0100 110 Пени, которые платит физлицо (не ИП) 182 1 0100 110 Штрафы за неуплату НДФЛ налоговым агентом 182 1 0100 110 Штраф по НДФЛ (ИП «за себя») 182 1 0100 110 Штраф по НДФЛ физлица (не ИП) 182 1 0100 110

Приказом Минфина от 12.10.2020 № 236н с 01.01.2021 введены новые коды бюджетной классификации. Они применяются для НДФЛ, рассчитанного по повышенной ставке 15%, с доходов, превышающих 5 млн рублей в год. Такой налог следует перечислять отдельно.

ПлатежКБКНалог на доходы физлиц по повышенной ставке 15%182 1 0100 110Пени по налогу по повышенной ставке 15%182 1 0100 110Штрафы по налогу по повышенной ставке 15%182 1 0100 110

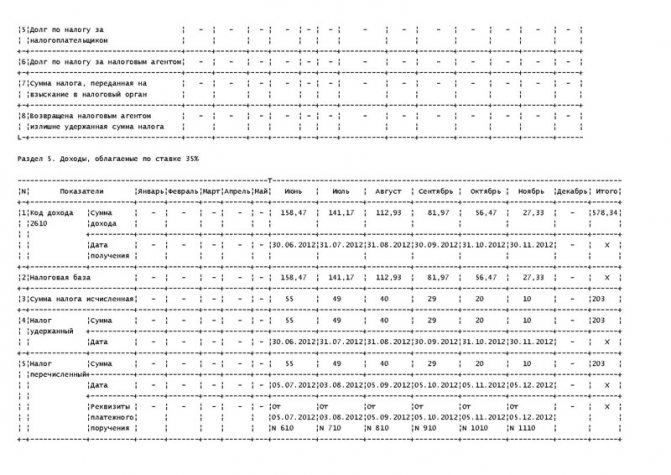

Справка 1-НДФЛ, раздел 5

В этом разделе приводятся все доходы, облагаемые по ставке 35%.

Таблица ведется по каждому коду дохода, учитывается вычет в сумме 4 000 руб., предусмотренный п. 28 ст. 217 НК РФ. Затем формируется налоговая база, далее указывается сумма налога, исчисленная и удержанная, а также долги по налогу.

Нелишним будет указать в этом разделе 1-НДФЛ и даты получения дохода, удержания налога, дату уплаты налогов с данными о платежном документе.

Порядок заполнения

При поступлении на работу сотрудник обязан предоставить необходимые сведения о себе, которые заносятся в его личную карточку и хранятся в отделе кадров или бухгалтерии. Затем, при начислении заработной платы, на каждого работника заводят регистр 1-НДФЛ. Его заполняют согласно сведениям, указанным в личной карточке сотрудника. Если каких-либо индивидуальных данных сотрудника не хватает, необходимо уточнить их.

В целом, внесение сведений в регистр не отличается от обычного заполнения налоговой карточки 1-ндфл. Туда нужно носить все данные налогоплательщика, величину дохода и величину налогового вычета, положенного по закону и подтвержденного соответствующими документами. Также необходимо указывать дату и порядковый номер документа, согласно которому произошло перечисление средств.

Заполнять регистр должен работодатель или представитель работодателя. Сдавать в налоговую документ тоже входит обязанность работодателя.

Применяемые коды

При заполнении налоговой карточки 1-НДФЛ применяются специальные коды доходов и вычетов. Наиболее часто используются следующие коды доходов:

- 2000 – начисленная и выплаченная заработная плата, а также премия и другие выплаты;

- 2012 – оплата отпускных налогоплательщику;

- 2300 – оплата больничных листов;

- 2400 – полученные доходы от аренды, автомобилей, связанных с перевозками грузов, а также от сдачи в аренду различных трубопроводов, ЛЭП, компьютерных сетей и т.д.;

- 1400 – передача на праве аренды некоего имущества, кроме транспорта и средств связи;

- 2760 – выплаченная материальная помощь работающим или вышедшим на пенсию сотрудникам;

- 4800 – другие выплаты, в том числе за неиспользованные дни положенного по закону отпуска.

Подробнее можно посмотреть перечень кодов наиболее часто используемых при заполнении документов в приложении №1, пр. ФНС от 10 сентября 2015 года.

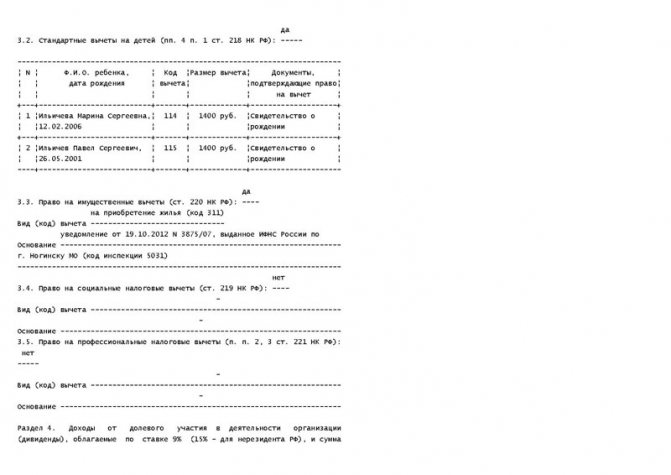

Коды вычетов, которые следует использовать для заполнения регистра 1-НДФЛ:

- Так называемые «детские» стандартные вычеты с номера 114 по 125 включительно;

- Имущественные: номера 311, 312;

- Социальные: №№ 320, 321,324;

- Профессиональные: №№ 403-405 включительно;

- Особые вычеты, в определенных пределах: №№ 501, 503, 505,508.

Подробнее прочитать о кодах вычетов можно в Приложении №2, Приказ ФНС от 10 сентября 2015 г.

Пример заполнения

Заполняется для налоговой инспекции бланк 1-НДФЛ в 9 разделах. В них указывают сведения о доходах и вычетах физического лица, являющегося сотрудником организации.

В разделе 1 следует указать данные о работодателе, такие как:

- Код налоговой инспекции к которой относится работодатель;

- ИНН компании и его КПП и ОГРН;

- Юридический адрес и телефон компании;

- Полное название организации.

Во втором разделе должны быть озвучены данные физического лица, за которого компания или предприниматель уплачивает налоги. В случае, когда работник является жителем другой страны необходимо указывать его точный адрес в родной стране с кодом государства.

Третий раздел отчета содержит информацию о налоговой базе, на которую будет начисляться подоходный налог. Эта информация должна быть внесена в таблицу, где указаны:

- Сумма дохода;

- Величина начисленных налогов;

- Общая сумма положенных и подтвержденных документами, вычетов;

- Сумма начисленных и выплаченных налогов.

Далее:

- Следующий раздел – дивиденды. Здесь можно увидеть сумму полученных дивидендов и величину начисленного налога по ставке 9%.

- В пятом разделе отражаются виды доходов, облагаемые по повышенной ставке 35% и относящиеся к выигрышам в лотереях и конкурсах.

- Очередные разделы 6 и 7 являются итоговыми по видам налогов и доходов. Здесь же нужно указать сумму вычетов.

- Заключительный раздел посвящен корректировке и перерасчетам предыдущих помарок. После произведенных доработок нужно произвести доплату в бюджет или сделать запрос на возврат излишне уплаченных сумм в налоговую инспекцию.

Документ подписывается руководителем и визируется печатью предприятия.

Бланк вы можете скачать здесь.

Образец заполнения 1-НДФЛ

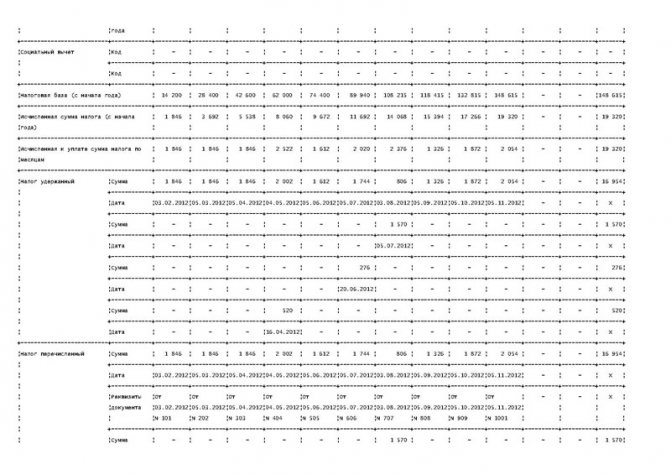

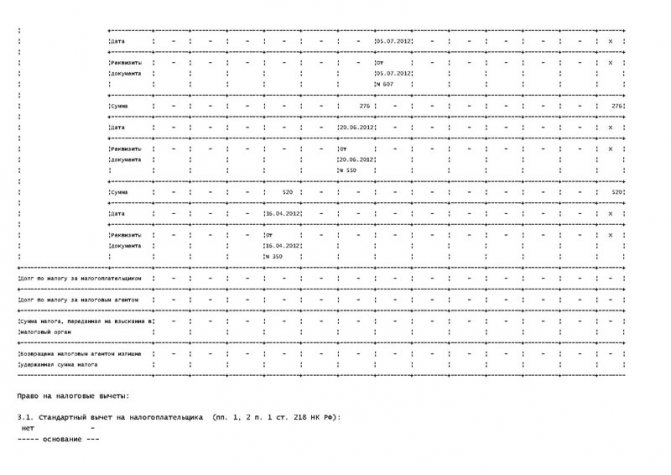

Справка 1-НДФЛ, раздел 6

В этом разделе подводится итог по всем ставкам НДФЛ, рассчитанным в предыдущих разделах по итогам налогового периода (года).

Упраздним в 1-НДФЛ недействующие ставки, оставим только актуальные на сегодня: 13, 30 и 35%. В разделе указывается общая сумма налога за год — исчисленная, удержанная, переданная на взыскание в налоговый орган. Также учитывается пересчет за предшествующие налоговые периоды, показываются долги на конец периода.

Данный раздел рекомендуется дополнить:

- датой получения дохода;

- датой исчисления налога;

- датой удержания налога;

- сроком перечисления налога;

- датой фактического перечисления налога;

- КБК и ОКТМО, по которому перечисляется налог.

Подробнее о действующих ставках НДФЛ читайте в статье «Сколько процентов составляет НДФЛ?».

Изменения по НДФЛ с 01.01.2021 г. (ЗУП 3.1.14.369 / 3.1.16.108)

- Торговля в кредит

- Таможенное оформление

- Сертификация

- Внешняя торговля

- Комиссионная торговля

- Лицензирование

- МЧС

- Налоги и сборы

- Законодательство

- ГИБДД

- Военный учет

- Субсидирование

- Трудовое нормирование

- Претензионные

- Регламенты

- Служебные

- Договоры

- Договорная работа

- Доверенности

- Архивное дело

- Переписка

- Почта

- ЖКХ

- Производство

- Недвижимость

- Страхование

- Оценка

- Строительство

- Транспорт

- Общепит

- Госслужба

- Банковские

- Образование

- Медицина

- Игорный бизнес

- Туризм

- Агропром

- Автосервис

Итоги

Сегодняшнее законодательство не обязывает вести 1-НДФЛ на каждого сотрудника в течение года. Но в соответствии со ст. 230 НК РФ организация должна вести налоговые регистры, которые ей необходимо разработать самостоятельно. Для упрощения создания налоговых регистров целесообразнее всего скачать форму 1-НДФЛ, доработать ее согласно приведенными нами рекомендациями по каждому разделу и заполнить полученный регистр по каждому физическому лицу, которому организация выплатила доход.

Прочитать о ведении налогового регистра по НДФЛ и скачать его образец можно в нашей статье «Как ведется регистр налогового учета по НДФЛ?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Форма регистра

Форма 1 НДФЛ заполняется индивидуально на каждое физлицо и позволяет отразить все идентификационные данные, требуемые при заполнении регистра налогового учета:

- сведения о налогоплательщике;

- доходы (с указанием кодов);

- предоставленные вычеты (отраженные в виде кодов);

- размер и основание уменьшения налогооблагаемой базы;

- указание статуса работника для определения применяемой ставки налога;

- размер НДФЛ, который подлежит уплате;

- даты произведенных перечислений в бюджет с указанием оснований (платежных документов).

В форму регистра не включаются виды доходов, для которых не определены коды, например суточные. Прибыль, частично облагаемая налогом, указывается в регистре в полном объеме, а необлагаемая часть отражается в качестве вычета с соответствующим кодом.