- Кто является налоговым агентом по НДС

- Момент возникновения обязанностей налогового агента

- Продажа иностранных товаров и услуг

- В какие сроки нужно заплатить агентский НДС

- Покупка или аренда госимущества

- Итоги

- НДС при приобретении электронных услуг у иностранцев с 1 января 2019 года

- Пример 1

- Настройка функциональности

- Перечисление частичной предварительной оплаты

- Отражение оказанной электронной услуги

- Перечисление окончательной оплаты

- Предъявление НДС к вычету

- Уплата налоговым агентом НДС за счет собственных средств

Кто является налоговым агентом по НДС

Полный перечень ситуаций, когда гражданин становится налоговым агентом, перечислен в Налоговом кодексе, ст. 161. Вот некоторые из них:

- купили товары или услуги у иностранных лиц, которые не стоят на учете в России, а затем продали их на территории нашей страны — вы налоговый агент этого иностранца и должны удержать НДС из причитающегося ему дохода и уплатить в бюджет;

- арендовали или купили имущество у органов власти — вы налоговый агент госоргана и должны удержать и уплатить НДС за него;

- занимаетесь продажей конфиската, кладов, скупленных ценностей.

Разберем самые популярные ситуации.

Момент возникновения обязанностей налогового агента

Передача обязанностей по уплате и начислению НДС от реального налогоплательщика к посреднику возникает в следующих случаях:

- при покупке у иностранной компании продукции/услуг на российской территории;

- при временном пользовании имуществом, находящимся в муниципальной или государственной собственности;

- при продаже конфиската, бесхозного имущества или кладов.

Важно: функции налогового агента могут возникать у любой организации, в том числе и не являющейся плательщиком налога по причине использования спецрежимов (ЕНВД, УСН, патент).

Продажа иностранных товаров и услуг

Предприниматели закупают сырье, товары и услуги у иностранных компаний. Если в у иностранного продавца есть зарегистрированный филиал или представительство в России, его сотрудники выдадут вам счет-фактуру и самостоятельно рассчитают и уплатят НДС в бюджет.

Узнать о регистрации филиала несложно. Запросите у контрагента свидетельство о постановке на учет в России с присвоенным ИНН. Обращайте внимание на то, с кем именно заключаете контракт. У иностранной компании может быть официальный филиал в России, но если договор заключен с «головой», вы станете ее налоговым агентом по НДС.

Но есть операции, которые освобождены от налогообложения, они перечислены в ст. 149 НК РФ. Если товар или услуга, которые вы покупаете, перечислены в третьем пункте этой статьи, они не облагаются НДС. А значит вы не будете налоговым агентом иностранного лица, даже если оно не стоит на учете в РФ.

Например, ООО «Эпсилон» закупило у иностранного партнера партию керамической плитки. Контрагент не стоит на учете в РФ. Стоимость контракта 500 000 рублей. Значит «Эпсилон» поступает следующим образом:

- 500 000 *20/120 = 83 333,33 рубля — удержать и перечислить в государственный бюджет НДС по ставке 20%;

- 500 000 * 100/120 = 416 666,67 руб. — перечислить поставщику.

Иностранные партнеры часто идут на хитрость и устанавливают в договоре условие, что цена фиксированная, и особенности местного законодательства ее менять не могут. А значит если цена контракта 500 000 рублей, то и получить контрагент должен 500 000 рублей. Нормам закона это не противоречит, а вот для покупателя — это серьезный удар по бюджету. В такой ситуации:

- 500 000 рублей — перечисляем поставщику;

- 500 000 *20/100 = 100 000 рублей — НДС за иностранную компанию.

Будете ли вы налоговым агентом, зависит также от места реализации товаров и услуг. Определить место реализации товаров просто. Если вы купили плитку в Китае, вам ее отгрузили, и вы продали ее в России, вы — налоговый агент по НДС.

С услугами сложнее: физического перемещения нет. Но есть ряд услуг, местом реализации которых точно будет Россия, так как вы работаете на ее территории:

- разработка ПО;

- консультационные услуги;

- юридические;

- бухгалтерские и аудиторские;

- рекламные и маркетинговые;

- инжиниринговые;

- аренда имущества, кроме недвижимости и авто;

- предоставление персонала.

Место оказания иных услуг определяется индивидуально.

Подытожим. Вы налоговый агент по сделке с иностранным партнером, если:

- купили у него товары или услуги;

- реализуете их в России;

- они не перечислены в п. 3 ст. 149 НК РФ;

- у иностранной компании нет официального филиала или представительства в РФ.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

В какие сроки нужно заплатить агентский НДС

Удержанный из доходов налогоплательщика НДС налоговый агент должен перечислить в бюджет по месту своего нахождения. Всю сумму налога нужно разделить на три и каждую из третей перечислить в бюджет. Сделать это нужно не позднее 25-го числа каждого из трех месяцев, следующих за кварталом, в котором НДС был удержан (п. 1,3 ст. 174 НК РФ).

То есть, когда:

- перечислена оплата иностранной фирме за купленный товар;

- перечислены деньги органу госвласти по договору за аренду помещения;

- посредником получена оплата за реализованные товары, работы, услуги иностранного лица.

Другое правило установлено для перечисления НДС при приобретении работ и услуг у иностранной организации, не состоящей на налоговом учете в России. В этом случае НДС нужно заплатить в бюджет одновременно с перечислением денег иностранцу (п. 4 ст. 174 НК РФ).

Поэтому в банк придется направить сразу две платежки: одну на оплату работ или услуг иностранца, другую на перечисление налога в бюджет.

Как заплатить НДС при продаже иностранных товаров посредником

Читайте также: Коды доходов и вычетов по НДФЛ в 2021 году: таблица

Читать далее…

Покупка или аренда госимущества

Покупая имущество или арендуя его у органа власти, вы станете налоговым агентом по НДС. Обычно орган власти, который занимается реализацией или передачей в аренду имущества, — это Комитет по управлению имуществом.

Как и в первом случае, НДС удержите из стоимости имущества или из арендной платы. Продавец также может прописать в договоре, что цена контракта указана без НДС, тогда сверх суммы придется доплатить еще и НДС в бюджет.

В случае аренды есть тонкости. Если арендодатель — школа, больница, вокзал и т.п., то арендатор не будет их налоговым агентом, так как они самостоятельные налогоплательщики. Если вы арендуете имущество у казенного учреждения, платить НДС тоже не придется, так как деятельность казенных учреждений вообще не облагается НДС.

Налоговым агентом вы будете при заключении контракта с администрацией города, комитетом по имуществу и иным органом.

Итоги

При совершении некоторых операций организации и ИП становятся налоговыми агентами по НДС, обязанными удержать налог у налогоплательщика, перечислить его в бюджет и подать декларацию в налоговые органы. В большинстве случаев, налоговые агенты могут заявить удержанный НДС после уплаты к вычету из бюджета, но из этого правила есть исключения, рассмотренные в данной статье. Вычет НДС, удержанного налоговым агентом, можно заявить только в том периоде, когда возникло право на него, перенести его на будущее нельзя.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

НДС при приобретении электронных услуг у иностранцев с 1 января 2019 года

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 операций по учету НДС в случае приобретения электронных услуг у иностранцев (п. 1 ст. 174.2 НК РФ) с 01.01.2019.

Пример 1

Российская организация ООО «ТФ-Мега», приобретающая у иностранной организации электронную услугу стоимостью 120,00 EUR на условиях частичной предварительной оплаты:

- 25.01.2019 — перечислила частичную предварительную оплату в размере 60,00 EUR (курс EUR к рублю, установленный ЦБ РФ, — 75,0306);

- 28.02.2019 — отразила оказанную электронную услугу (курс EUR к рублю, установленный ЦБ РФ, — 74,8249);

- 05.03.2019 — перечислила окончательную оплату в размере 60,00 (курс EUR к рублю, установленный ЦБ РФ, — 74,7438).

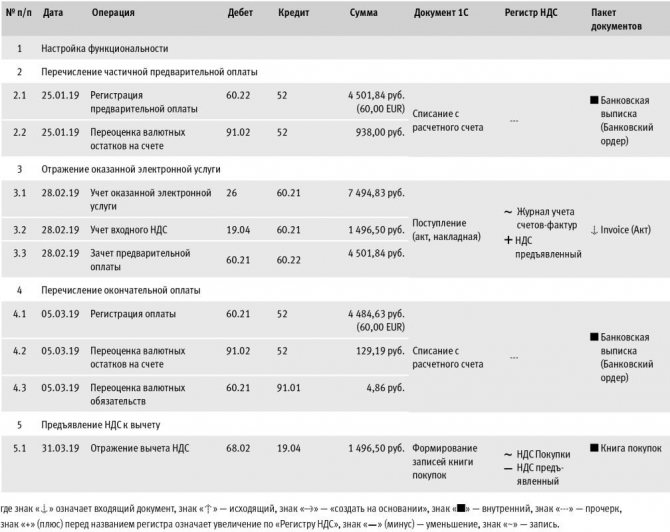

Последовательность операций приведена в таблице 1.

Таблица 1

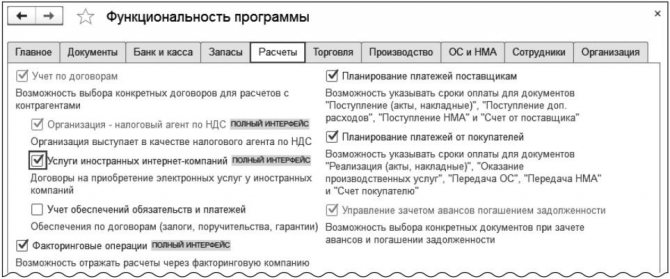

Настройка функциональности

Налогоплательщику, приобретающему с 01.01.2019 у иностранных лиц, состоящих на учете в налоговом органе РФ в соответствии с пунктом 4.6 статьи 83 НК РФ, электронные услуги, поименованные в пункте 1 статьи 174.2 НК РФ, необходимо выполнить соответствующие настройки программы.

На закладке Расчеты формы Функциональность программы (раздел Главное — подраздел Настройки) необходимо установить флаг для значения Услуги иностранных интернет-компаний (рис. 1).

Рис. 1. Настройка функциональности программы

Если организация приобретала электронные услуги у иностранных лиц и до 01.01.2019, исполняя обязанности налоговых агентов, то такой флаг будет установлен в программе автоматически.

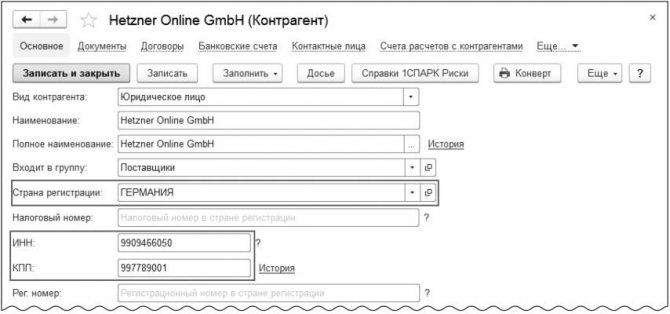

Необходимо также проверить корректность указания сведений об иностранном лице, у которого осуществляется приобретение таких электронных услуг. Следует обратить особое внимание на заполнение полей с указанием страны регистрации такого иностранного лица, а также его ИНН и КПП, присвоенных налоговым органом РФ в связи с постановкой на учет в соответствии с пунктом 4.6 статьи 83 НК РФ (рис. 2).

Рис. 2. Заполнение реквизитов иностранного контрагента

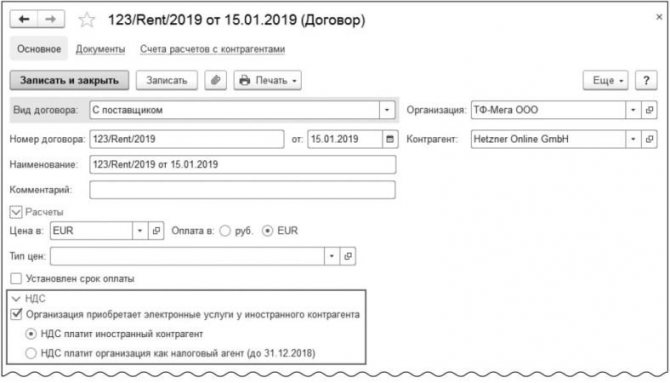

В договоре с иностранным контрагентом на оказание электронных услуг с 01.01.2019 следует установить флаг Организация приобретает электронные услуги у иностранного контрагента, после чего установить переключатель в положение НДС платит иностранный контрагент (рис. 3).

Рис. 3. Настройка договора с иностранным контрагентом

Обратите внимание, если организация в рамках заключенного договора приобретала электронные услуги у иностранного контрагента до 01.01.2019, исполняя обязанности налогового агента, то переключатель будет установлен в положение НДС платит организация как налоговый агент (до 31.12.2018). Для корректного отражения в учетной системе операций приобретения электронных услуг с 01.01.2019 по этому договору необходимо создать новый элемент в справочнике Договоры, в котором установить переключатель в положение НДС платит иностранный контрагент.

Перечисление частичной предварительной оплаты

Перечисление денежных средств иностранной организации, оказывающей электронные услуги (операции 2.1 «Регистрация предварительной оплаты», 2.2 «Переоценка валютных остатков на счете»), в программе регистрируется документом Списание с расчетного счета (раздел Банк и касса — подраздел Банк — журнал документов Банковские выписки), который может быть создан вручную или сформирован на основании выгрузки из других внешних программ (например, «Клиент-банк»).

В результате проведения документа Списание с расчетного счета в регистр бухгалтерии вносятся записи:

Дебет 91.02 Кредит 52 — на сумму переоценки валютных остатков на счете; Дебет 60.22 Кредит 52 — на сумму перечисленной предоплаты в размере 60,00 EUR, которая в пересчете на рубли составляет 4 501,84 руб. (60,00 EUR х 75,0306, где 75,0306 — курс ЦБ РФ на дату предварительной оплаты (25.01.2019)).

Отражение оказанной электронной услуги

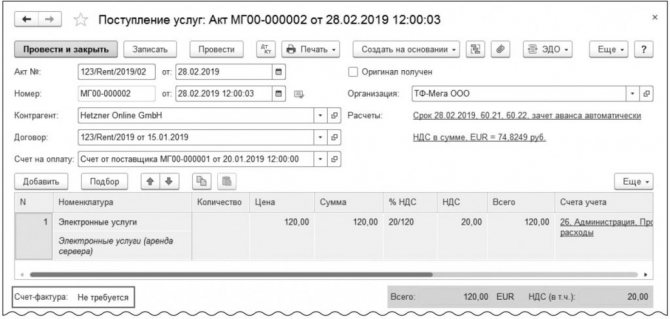

Для выполнения операций 3.1 «Учет оказанной электронной , 3.3 «Зачет предварительной оплаты» создается документ Поступление (акт, накладная) с видом документа Услуги (акт) (раздел Покупки — подраздел Покупки), рис. 4.

Рис. 4. Поступление электронных услуг

Поскольку согласно пункту 2.1 статьи 171 НК РФ российские организации могут заявить предъявленную им сумму НДС по электронным услугам к вычету при наличии договора и (или) расчетного документа с выделением суммы НДС и указанием ИНН/КПП иностранной организации, а также документов на перечисление иностранной организации оплаты, включающей сумму НДС, в документе Поступление (акт, накладная) содержится отметка Счет-фактура: Не требуется.

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 60.21 Кредит 60.22 — на сумму засчитываемой предварительной оплаты в размере 4 501,84 руб.; Дебет 19.04 Кредит 60.21 — на сумму НДС, составляющую 1 496,50 руб. (20,00 EUR х 74,8249, где 74,8249 — курс ЦБ РФ на дату оказания услуги (28.02.2019) согласно абз. 4 п. 1 ст. 172 НК РФ); Дебет 26 Кредит 60.21 — на стоимость оказанной электронной услуги, которая для целей бухгалтерского и налогового учета составляет 7 494,83 руб. ((60,00 EUR х 75,0306 + 60,00 EUR х 74,8249) – 1 496,50 руб., где 75,0306 — курс ЦБ РФ на дату предоплаты (25.01.2019), а 74,8249 — курс ЦБ РФ на дату оказания услуги (28.02.2019)).

В регистр НДС предъявленный вносится запись с видом движения Приход и событием Предъявлен НДС поставщиком, а также указанием специального вида ценности — Электронные услуги.

Также вносится запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о документе (об акте) для последующей регистрации его в книге покупок согласно пункту 2.1 статьи 171 НК РФ.

Перечисление окончательной оплаты

Перечисление денежных средств исполнителю (операции 4.1 «Регистрация оплаты», 4.2 «Переоценка валютных остатков на счете», 4.3 «Переоценка валютных обязательств») в программе регистрируется документом Списание с расчетного счета (раздел Банк и касса — подраздел Банк — журнал документов Банковские выписки), который может быть создан вручную или сформирован на основании выгрузки из других внешних программ (например, «Клиент-банк»).

В результате проведения документа Списание с расчетного счета в регистр бухгалтерии вносятся записи:

Дебет 91.02 Кредит 52 — на сумму переоценки валютных остатков на счете; Дебет 60.21 Кредит 91.01 — на курсовую разницу в размере 4,86 руб., возникающую в связи с изменением курса иностранной валюты (60,00 EUR х (74,8249 – 74,7438), где 74,8249 — курс ЦБ РФ на дату оказания услуги (28.02.2019), а 74,7438 — курс ЦБ РФ на дату оплаты услуги (05.03.2019)). Дебет 60.21 Кредит 52 — на сумму перечисленной оплаты в размере 60,00 EUR, которая в пересчете на рубли составляет 4 484,63 руб. (60,00 EUR х 74,7438, где 74,7438 — курс ЦБ РФ на дату оплаты услуги (05.03.2019)).

Предъявление НДС к вычету

В соответствии с пунктом 2.1 статьи 171 НК РФ суммы налога, предъявленные налогоплательщику при приобретении электронных услуг, указанных в пункте 1 статьи 174.2 НК РФ, у иностранной организации, состоящей на учете в налоговых органах в соответствии с пунктом 4.6 статьи 83 НК РФ, принимаются к налоговому вычету при наличии документов на перечисление иностранной организации оплаты, включающей сумму налога, т. е. только после оплаты электронной услуги иностранному партнеру.

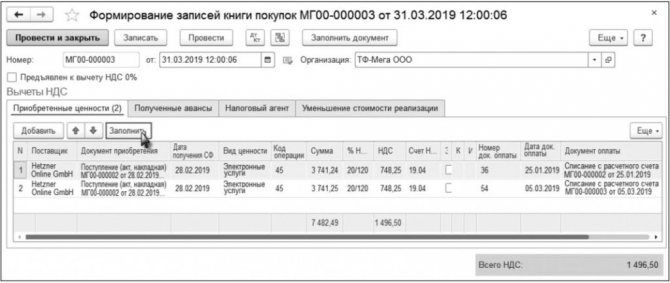

Для реализации права на налоговый вычет (операция 5.1 «Отражение вычета НДС») в программе необходимо создать документ Формирование записи книги покупок (раздел Операции — подраздел Закрытие периода — гиперссылка Регламентные операции НДС), рис. 5.

Рис. 5. Формирование записей книги покупок

Читайте также: Прием на работу иностранца: что изменилось и как сообщить в МВД

Заполнение сведений на закладке Приобретенные ценности производится в программе автоматически по команде Заполнить.

В результате проведения документа Формирование записей книги покупок в регистр бухгалтерии вводится запись:

Дебет 68.02 Кредит 19.04 — на сумму НДС, уплаченную иностранному партнеру и подлежащую вычету.

В регистр НДС предъявленный вводятся записи с видом движения Расход в отношении суммы НДС, принимаемой к налоговому вычету.

В регистр накопления НДС Покупки вводятся данные о сумме НДС для формирования записей книги покупок.

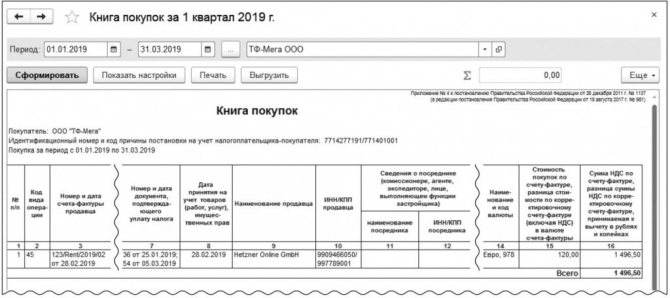

На основании записей регистра НДС Покупки формируется книга покупок за I квартал 2021 года (раздел Отчеты — подраздел НДС) (рис. 6), в которой будут отражены:

- в графе 2 «Код вида операции» — значение 45 (данный код предусмотрен новым форматом налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected] в ред. приказа ФНС России от 28.12.2018 № СА-7-3/[email protected]);

- в графе 3 «Номер и дата счета-фактуры продавца» — реквизиты акта на оказание электронной услуги (см. рис. 4), а в отсутствии акта — реквизиты договора с иностранным партнером на оказание электронной услуги (см. рис. 3);

- в графе 7 «Номер и дата документа, подтверждающего уплату налога» — реквизиты платежных документов на перечисление вознаграждения иностранному партнеру (в данном случае предварительной оплаты и оплаты).

Рис. 6. Отражение электронных услуг в книге покупок

Предъявляемая к налоговому вычету сумма входного НДС по приобретенной и оплаченной электронной услуге будет отражена по строке 120 Раздела 3 налоговой декларации по НДС за I квартал 2019 года (раздел Отчеты — подраздел 1С-Отчетность — гиперссылка Регламентированные отчеты).

Сведения из книги покупок будут отражены в Разделе 8 налоговой декларации по НДС за I квартал 2021 года.

Уплата налоговым агентом НДС за счет собственных средств

Валютные операции. Поставщик – иностранец (Германия). Место реализации услуг – РФ. В контракте не указана сумма НДС и изменения вноситься не будут. Мы перечислили 100% предоплату, начислили и уплатили НДС в бюджет.

На какой счет отнести сумму НДС – либо на увеличение себестоимости, либо на прибыль предприятия?

Согласно п. 1, 2 ст. 161 НК РФ

при реализации товаров (работ, услуг),

местом реализации которых является территория РФ, налогоплательщиками

—

иностранными лицами

, не состоящими на учете в налоговых органах в качестве налогоплательщиков,

налоговая база по НДС

определяется как

сумма дохода от реализации этих товаров (работ, услуг) с учетом налога

.

Налоговая база определяется отдельно при совершении каждой операции по реализации товаров (работ, услуг) на территории РФ.

Налоговая база определяется налоговыми агентами

.

При этом налоговыми агентами

признаются организации и индивидуальные предприниматели, состоящие на учете в налоговых органах, приобретающие на территории РФ товары (работы, услуги) у указанных выше иностранных лиц.

Налоговые агенты обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет соответствующую сумму налога

вне зависимости от того, исполняют ли они обязанности налогоплательщика, связанные с исчислением и уплатой налога, и иные обязанности, установленные главой 21 НК РФ.

В связи с этим доход указанного налогоплательщика

—

иностранного лица

от реализации товаров (работ, услуг) на территории РФ, в целях применения данной нормы НК РФ,

определяется как стоимость реализуемых товаров (работ, услуг), увеличенная на сумму НДС, подлежащую уплате налоговым агентом в российский бюджет

.

П. 4 ст. 174 НК РФ

установлено, что в случаях реализации работ (услуг), местом реализации которых является территория РФ, налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков,

уплата НДС производится налоговыми агентами одновременно с выплатой (перечислением) денежных средств таким налогоплательщикам

.

При этом банк, обслуживающий налогового агента, не вправе принимать от него поручение на перевод денежных средств в пользу указанных налогоплательщиков, если налоговый агент не представил в банк также поручение на уплату налога с открытого в этом банке счета при достаточности денежных средств для уплаты всей суммы налога.

П. 3 ст. 166 НК РФ

предусматривается, что

общая сумма НДС не исчисляется налогоплательщиками

—

иностранными организациями

, не состоящими на учете в налоговых органах в качестве налогоплательщика, и соответствующая

сумма налога, подлежащего уплате, исчисляется налоговыми агентами отдельно

по каждой операции по реализации товаров (работ, услуг) на территории РФ

как соответствующая налоговой ставке процентная доля налоговой базы

.

В постановлении от 03.04.2012 г. № 15483/11 Президиум ВАС РФ

указал, что

вне зависимости от условий заключенного с иностранным лицом договора неисполнение

российской организацией, состоящей на учете в налоговых органах,

обязанности по удержанию НДС

из выплачиваемых контрагенту средств

не освобождает ее от обязанности исчислить этот налог и уплатить его в бюджет

.

Позиция о невозможности взыскания с налогового агента не удержанной им суммы налога, основанная на том, что обязанным лицом продолжает оставаться налогоплательщик (п.п. 5 п. 3 ст. 45 НК РФ

), к которому и подлежит предъявлению налоговым органом требование об уплате налога,

в случае когда в размер согласованного сторонами вознаграждения НДС включен не был

, и, как следствие, данная сумма при исполнении налоговым агентом обязанности по оплате работ не выплачивалась иностранной компании, по мнению суда, неприменима, поскольку иностранное лицо в российских налоговых органах на учете не состоит.

Минфин РФ также подчеркивает, что в случае если

контрактом с налогоплательщиком — иностранным лицом, реализующим указанные товары (работы, услуги),

не предусмотрена сумма НДС, подлежащая уплате в российский бюджет, российскому налогоплательщику следует самостоятельно определить налоговую базу для целей уплаты налога

.

То есть увеличить стоимость приобретаемых товаров (работ, услуг) на сумму налога

.

Соответственно, сумма налога

, исчисленная и уплаченная в бюджет в указанном случае,

по существу является суммой налога, удержанной из возможных доходов налогоплательщика

—

иностранного лица

(письмо от 05.06.2013 г. № 03-03-06/2/20797).

При удержании налога налоговыми агентами

в соответствии с

п. 1–3 ст. 161 НК РФ сумма налога должна определяться расчетным методом

, налоговая ставка определяется как процентное отношение налоговой ставки 10% или 18% к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки (

п. 4 ст. 164 НК РФ

).

Читайте также: Строка 2400 «Отчета о финансовых результатах»

Однако в рассматриваемом случае налоговый агент должен исчислить НДС по ставке 10% или 18%

.

П. 3 ст. 171 НК РФ

предусмотрено, что

вычетам подлежат суммы НДС, уплаченные покупателями

—

налоговыми агентами

при приобретении товаров (работ, услуг) у иностранных лиц, не состоящих на учете в налоговых органах на территории РФ.

Данная норма применяется при условии

, что товары (работы, услуги) были приобретены налогоплательщиком, являющимся налоговым агентом, для осуществления операций, облагаемых НДС, и при их приобретении у налогоплательщика — иностранного лица, не состоящего на учете в налоговом органе,

налоговый агент удержал и уплатил налог из доходов налогоплательщика, то есть иностранного лица

.

Как разъяснил Минфин РФ в письме от 05.06.2013 г. № 03-03-06/2/20797, указанные суммы НДС должны приниматься к вычету у российского налогоплательщика в порядке

, установленном

п. 3 ст. 171 НК РФ

,

то есть после уплаты налога в бюджет и принятия на учет приобретенных товаров (работ, услуг)

.

Президиум ВАС РФ

также указывает, что

обязанности налогового агента

исчислить и уплатить в бюджет НДС

вне зависимости от условий заключенного контракта корреспондирует право на применение вычета НДС

в размере уплаченного налога в порядке, предусмотренном

п. 3 ст. 171 НК РФ

(постановление от 03.04.2012 г. № 15483/11).

При исчислении суммы налога в соответствии с п. 1–3 ст. 161 НК РФ

налоговыми агентами, указанными в

п. 2

и

3 ст. 161 НК РФ

,

составляются счета-фактуры

(

п. 3 ст. 168 НК РФ

).

При составлении счетов-фактур налоговыми агентами, предусмотренными п. 2 и 3 ст. 161 НК РФ

,

в строке 2

счета-фактуры указывается полное или сокращенное наименование продавца (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

В строке 2а

указывается место нахождения продавца (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

В строках 2б, 3, 4

налоговый агент ставит

прочерки

.

В книге продаж

указанные

налоговые агенты регистрируют счета-фактуры

, составленные при исчислении налога (при осуществлении оплаты или частичной оплаты

в счет предстоящих поставок товаров, выполнения работ, оказания услуг или при приобретении товаров, работ, услуг

).

Налоговые агенты регистрируют в книге покупок

счета-фактуры, составленные и зарегистрированные в книге продаж в целях определения суммы НДС, предъявляемой к вычету в порядке, установленном

п. 3 ст. 171 НК РФ

.

То есть при перечислении предоплаты

один экземпляр счета-фактуры

регистрируется в книге продаж

.

При уплате НДС и принятии результата оказанных услуг на учет возникает право на вычет НДС и в книге покупок регистрируется второй экземпляр счета-фактуры

.

В бухгалтерском учете

будут сделаны следующие записи:

ДЕБЕТ 60 КРЕДИТ 52

– перечислена предоплата исполнителю;

ДЕБЕТ 19 КРЕДИТ 68

– исчислен НДС, подлежащий уплате за счет собственных средств;

ДЕБЕТ 68 КРЕДИТ 51

– НДС уплачен в бюджет;

ДЕБЕТ 20 (26) КРЕДИТ 60

– приняты к учету оказанные услуги;

ДЕБЕТ 68 КРЕДИТ 19

– уплаченный НДС принят к вычету.

Для упрощения примера не рассматривается учет курсовых разниц.