Определение налоговой декларации дается в статье 80 НК РФ. Это документ, составленный в соответствии с утвержденной формой, в котором налогоплательщик указывает сведения об объектах налогообложения, ставках, применяемых вычетах и сумме налога.

Для каждого вида обязательных платежей разработана отдельная форма декларации. Налогоплательщик подает те отчеты, в отношении которых у него имеется объект налогообложения — доход (в соответствии с системой налогообложения), имущество, операция.

Какие бывают декларации

В зависимости от предназначения, декларации подразделяют на несколько групп:

- Подтверждающие доходы и расходы (или только доходы). В таких отчетах налогоплательщик указывает суммы, которые он получил и истратил в отчетном периоде, имеющие отношение к исчислению определенного налога. К этой группе относится большинство налоговых деклараций.

- Подтверждающие право на получение вычета или льготы. Примером служит декларация, которая подается гражданином для возмещения НДФЛ в связи с тем, что он осуществил определенные виды расходов.

- Нулевые. Подается налогоплательщиком при отсутствии налоговой базы. Даже если организация или ИП не ведет деятельности, от обязанности подавать нулевые декларации это не освобождает.

Однако не каждый налогоплательщик подает декларацию по тем налогам, которые он уплачивает или должен уплачивать. Например, работодатель выполняет обязанности налогового агента по НДФЛ в отношении своих сотрудников. Поэтому в общем случае физические лица декларацию по НДФЛ не подают — для этого есть другие формы отчетности, которые обязан сдавать работодатель. А вот если гражданин получил в отчетном периоде иные доходы, например, оказал кому-то услугу за плату, не имея статус ИП, у него возникает обязанность самостоятельно уплатить НДФЛ и подать декларацию.

Внесение в налоговую декларацию изменений и дополнений

При обнаружении налогоплательщиком в поданной им налоговой декларации неотражения или неполного отражения сведений, а равно ошибок, приводящих к занижению суммы налога, подлежащей уплате, он обязан внести необходимые дополнения и изменения в налоговую декларацию.

Читайте также: Вмененщик закрыл один из магазинов: как отчитаться и заплатить ЕНВД

Если предусмотренное в п. 1 ст. 81 НК РФ заявление о дополнении и изменении налоговой декларации производится до истечения срока подачи налоговой декларации, она считается поданной в день подачи заявления.

Если предусмотренное в п. 1 ст. 81 НК РФ заявление о дополнении и изменении налоговой декларации делается после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога, то налогоплательщик освобождается от ответственности, если указанное заявление было сделано до момента, когда налогоплательщик узнал об обнаружении налоговым органом обстоятельств, предусмотренных п. 1 ст. 81 НК РФ, либо о назначении выездной налоговой проверки.

Если предусмотренное п. 1 ст. 81 НК РФ заявление о дополнении и изменении налоговой декларации делается после истечения срока подачи налоговой декларации и срока уплаты налога, налогоплательщик освобождается от ответственности, при том что указанное заявление он сделал до момента, когда узнал об обнаружении налоговым органом обстоятельств, предусмотренных п. 1 ст. 81 НК РФ, либо о назначении выездной налоговой проверки. Налогоплательщик освобождается от ответственности в соответствии с этим при условии, что до подачи такого заявления он уплатил недостающую сумму налога и соответствующие ей пени.

Согласно постановлению Пленума Высшего Арбитражного Суда РФ от 28 февраля 2001 г. N 5 «О некоторых вопросах применения части первой Налогового кодекса РФ» при применении положений п. 3 и 4 ст. 81 Кодекса, предусматривающих освобождение налогоплательщика от ответственности в случае самостоятельного обнаружения и исправления им в установленном указанными нормами порядке допущенных при составлении налоговой декларации ошибок, судам необходимо исходить из того, что в данном случае речь идет об ответственности, предусмотренной п. 3 ст. 120 «Грубое нарушение правил учета доходов и расходов и объектов налогообложения» и ст. 122 «Неуплата или неполная уплата сумм налога» НК РФ

Как отчитаться перед ФНС

В большинстве случаев у налогоплательщиков есть выбор между подачей декларации на бумаге, в том числе посредством Почты России, и предоставлением ее в электронной форме. Но есть исключения.

Так, декларация по НДС должна направляться налогоплательщиками строго в электронной форме посредством электронного документооборота с ИФНС, осуществляемого через операторов. Для крупных работодателей, у которых среднесписочная численность работников за прошлый год составила 100 человек и более, также установлена обязанность подавать налоговую отчетность в электронном виде. Правило действует и на компании, организованные в текущем году, если численность работников в них 100 и более человек.

На нашем сайте вы можете найти пошаговый порядок заполнения большинства налоговых деклараций:

- НДС

- Налог на прибыль

- 3-НДФЛ

- УСН (доходы минус расходы)

- УСН (доходы)

- ЕНВД

- Налог на имущество организаций

- Единая упрощенная декларация

- Водный налог

- НДПИ

- Игорный бизнес

Следует обратить внимание, что каждая декларация имеет собственный срок и периодичность представления. Некоторые из них, например, декларация 3-НДФЛ, декларации по УСН, подаются 1 раз в год. Но есть и декларации, которые следует подавать за каждый квартал (например, декларация по НДС, по ЕНВД) либо за каждый месяц (для некоторых плательщиков это декларация по налогу на прибыль).

Разновидности деклараций в РФ

В Российской Федерации сегодня имеют хождение множество разновидностей деклараций, с которыми приходится иметь дело самым разным категориям населения:

- таможенная;

- налоговая;

- о доходах физических лиц – государственных служащих;

- о соответствии;

- по оценке специальных условий труда;

- о соответствии требованиям аукциона для его участников;

- проектная и многие другие.

Каждая из этих деклараций имеет множество подвидов.

Контроль и ответственность

Правильному заполнению деклараций следует уделить особое внимание, ведь именно на их основе исчисляются и уплачиваются налоги. А это является предметом контроля со стороны государства, поскольку именно налоговые платежи составляют основу госбюджета.

Каждая декларация после ее подачи проходит камеральную проверку. В ее ходе налоговый орган на основании имеющихся у него данных контролирует правильность сведений и исчисления налога. Если выявляются ошибки, налогоплательщик ставится об этом в известность. У него могут быть запрошены пояснения, документы, а также в его отношение могут быть инициированы другие мероприятия налогового контроля.

За непредставление налоговой декларации в срок налагается штраф в соответствии со статьей 119 НК РФ. Его размер составит 5% от суммы неуплаченного налога за каждый полный или неполный месяц просрочки, но не менее 1000 рублей и не более 30% от суммы налога. Если налог не был уплачен в срок, то может быть наложен штраф по статье 122 НК РФ в размере 20% от неуплаченной суммы.

Почему вам откажут в приеме декларации и как теперь будут проходить камеральные проверки

3 сентября 2021 года Минфин разместил законопроект о поправках в первую часть Налогового кодекса. В п.4 ст. 80 предлагается добавить новый пункт, где будет указан закрытый (исчерпывающий) перечень ситуаций, когда налоговая декларация или расчет будут считаться непредставленными в налоговую в ходе камеральной проверки. Разбираемся в деталях.

Начнем с главного — на налоговый орган возложена обязанность по принятию от налогоплательщика деклараций, представленных по установленной форме.

Читайте также: Грамотный учёт расходов при УСН. Как избежать ошибок

Отказ в принятии декларации возможен налоговой только по исчерпывающему перечню оснований, определенных ст. 80 НК РФ.

Данные выводы подтверждаются правовой позицией, изложенной в Постановлении Арбитражного суда Уральского округа от 17.01.2019 N Ф09-9102/18 по делу N А76-5771/2018, Постановлении Арбитражного суда Уральского округа от 24.01.2019 N Ф09-9264/18 по делу N А76-5466/2018, Постановлении Одиннадцатого арбитражного апелляционного суда от 17 августа 2021 г. N 11АП-8940/20 по делу N А55-3042/2020.

Конституционный Суд РФ в определении от 23.04.2015 N 736-O указал, что налоговый контроль в отношении полноты и достоверности, указанных в налоговой декларации сведений (выявление ошибок, противоречий, несоответствий) может проводиться только после ее принятия налоговым органом, в рамках проведения камеральной налоговой проверки.

Налоговым органам предоставлен широкий спектр полномочий, которые позволяют им выявлять и пресекать налоговые нарушения, но в строго и детально определенных НК РФ налоговых процедурах (камеральные и выездные проверки, а также другие мероприятия). «Но нет предела совершенству», особенно при совершенствовании налогового администрирования.

3 сентября 2021 года на сайте https://regulation.gov.ru Минфин России разместил законопроект о поправках в первую часть Налогового кодекса Российской Федерации (ID проекта 02/04/09-20/00107860).

Проектом вносятся изменения в статьи 80 и 88 НК РФ, которые находятся в Разделе V «Налоговая декларация и налоговый контроль» кодекса.

По мнению разработчиков, законопроект призван препятствовать формально правомерным действиям по представлению налоговых деклараций (расчетов) с целью неисполнения (не полного исполнения) обязанностей по уплате налогов и сборов, а также защитить права добросовестных налогоплательщиков. Формально правомерные действия можно квалифицировать как действия в обход закона путем уклонения от соблюдения обязательных для исполнения норм права.

В п.4 ст. 80 НК РФ предлагается добавить новый пункт, в котором будет указан закрытый (исчерпывающий) перечень ситуаций, когда налоговая декларация или расчет будут считаться непредставленными в налоговый орган в ходе камеральной проверки:

- установлен факт подписания и (или) представления такой налоговой декларации (расчета) неуполномоченным лицом;

В соответствии п. 1 ст. 27 НК РФ законными представителями налогоплательщика-организации признаются лица, уполномоченные представлять указанную организацию на основании закона или ее учредительных документов.

В соответствии с п. 1 ст. 29 НК РФ уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами (таможенными органами), иными участниками отношений, регулируемых законодательством о налогах и сборах.

- физическое лицо, имеющее право действовать без доверенности от имени налогоплательщика, подписавшее такую налоговую декларацию (расчет), дисквалифицировано и срок, на который установлена дисквалификация, не истек ранее даты представления в налоговый орган такой налоговой декларации (расчета);

- в Единый государственный реестр ЗАГС внесена запись акта о смерти физического лица ранее даты представления в налоговый орган налоговой декларации (расчета), подписанной таким физическим лицом;

ФНС России является оператором федеральной информационной системы — Единого государственного реестра записей актов гражданского состояния (ФГИС ЕГР ЗАГС) — Федеральный закон от 15.11.1997 г. № 143-ФЗ «Об актах гражданского состояния».

- в отношении налогоплательщика, подавшего налоговую декларацию (расчет), в ЕГРЮЛ внесена запись о недостоверности сведений о юридическом лице, имеющим право действовать без доверенности от имени такого юридического лица, ранее даты представления в налоговый орган такой налоговой декларации (расчета);

- в отношении налогоплательщика в ЕГРЮЛ внесена запись об исключении юридического лица или запись о прекращении деятельности юридического лица ранее даты представления таким лицом в налоговый орган налоговой декларации (расчета);

- в ЕГРИП внесена запись о прекращении физическим лицом деятельности в качестве индивидуального предпринимателя ранее даты представления им в налоговый орган налоговой декларации (расчета), за исключением случаев, когда налоговая декларация (расчет) представлена за налоговый (отчетный) период, истекший до внесения записи о прекращении указанным физическим лицом деятельности в качестве индивидуального предпринимателя.

Налоговики будут иметь право отказать в принятии отчетности при выявлении хотя бы одного признака из указанного списка. А также будут обязаны сообщать о принятом решении налогоплательщику не позднее пяти дней со дня о признании соответствующей налоговой декларации (расчета) непредставленной. Аналогичные (корреспондирующие) изменения вносятся и в ст. 88 НК РФ.

Налогоплательщик всегда имел право представлять документы, обосновывающие те или иные данные в декларациях по налогам и сборам по своему видению и выбору. Налоговиками никогда не устанавливалось, в каком формате нужно представлять данные.

Если законопроект будет принят, то в статью 88 НК РФ будут внесены изменения, касающиеся формата представления документов и информации. Налогоплательщик так же будет должен представить пояснения в виде реестра подтверждающих документов. Но форма и порядок заполнения указанного реестра, а также формат и порядок представления такого реестра в электронной форме будет утверждаться налоговыми органами.

Еще одно изменение касается п.9.1 ст.88 НК РФ. В действующей редакции статьи в случае, если до окончания камеральной налоговой проверки налогоплательщиком представлена уточненная налоговая декларация (расчет) в порядке, предусмотренном статьей 81 настоящего Кодекса, камеральная налоговая проверка ранее поданной декларации (расчета) прекращается и начинается новая камеральная налоговая проверка на основе уточненной налоговой декларации (расчета).

Прекращение камеральной налоговой проверки означает прекращение всех действий налогового органа в отношении ранее поданной налоговой декларации (расчета). При этом документы (сведения), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика.

В законопроекте добавлены ссылки на пункт 4.1 статьи 80 о том, что камеральная налоговая проверка на основе налоговой декларации (расчета), по которой налоговым органом направлено налогоплательщику сообщение о том, что такая налоговая декларация (расчет) считается непредставленной, прекращается в день направления указанного сообщения. Если указанная в абзаце втором настоящего пункта налоговая декларация (расчет) были уточненными, то по ранее представленной в налоговый орган налогоплательщиком налоговой декларации (расчету) камеральная налоговая проверка возобновляется. В этом случае в срок проведения камеральной налоговой проверки по ранее представленной налоговой декларации (расчета) не включается срок камеральной налоговой проверки, прекращенной в соответствии с абзацем вторым настоящего пункта.

Другими словами, если в приеме уточненной декларации было отказано, то ее камеральная проверка завершается, и возобновляется проверка первичной декларации, продлевая проверку на время, которое они потратили на проверку не принятой «уточненки».

Замечу, что именно налоговики призваны вести учет налогоплательщиков и своевременно исключать фактически недействующих налогоплательщиков из ЕГРЮЛ и ЕГРИП, так как являются администраторами указанных реестров.

На мой взгляд, этот законопроект призван улучшить административные функции ФНС, помочь «расчистить» реестры учета налогоплательщиков, оставив в реестрах максимально возможное число добросовестных налогоплательщиков.

Читайте также: Как заполнить 6-НДФЛ за 9 месяцев 2021 года: пример и инструкция

Проведение налоговых проверок (камеральные/выездные) традиционно требует самых серьезных трудозатрат среди методов налогового администрирования. ФНС уже давно ставит себе целью уменьшить нагрузку на инспекторов при проведении этих мероприятий. Отработка технологий получения информации из разных источников (ЗАГС, банковские системы), организация оптимальной системы хранения полученных документов, облегчающей их поиск и обработку, позволят сократить расходы на налоговое администрирование.

В настоящее время редкая компания не использует телекоммуникационные средства связи для сдачи отчетности. А если ваша компания — плательщик НДС, налоговый агент или лицо, указанное в п. 5 ст. 173 НК РФ, то представлять декларацию в электронной форме — это ваша прямая обязанность. Таким образом, налоговики побуждают налогоплательщиков к электронному обмену информацией (сдача отчетности, представление документов на проверку), что так же сокращает издержки на налоговое администрирование.

С другой стороны, если предлагаемые изменения к статьям налогового кодекса будут приняты, то для налогоплательщиков это станет «головной болью», в частности, факт, что декларация подписана уполномоченным лицом, придется доказывать в судебном порядке.

Помимо этого, налоговикам достаточно будет провести мероприятия налогового контроля и внести запись в ЕГРЮЛ о недостоверности сведений о единоличном исполнительном органе (руководителе, генеральном директоре) либо иного уполномоченного лица. Налоговики имеют право приостановить операции по счетам налогоплательщика в соответствии со статьей 76 НК РФ.

Сегодня налоговые органы ставят своей целью побуждение налогоплательщика к добросовестным действиям в части начисления и уплаты налогов под влиянием неотвратимости наказания за уклонение от них.

Увы, налоговая система сбора и обработки информации не настолько совершенна, как хочется верить налоговикам, она тоже может давать сбой и выдавать ошибки, что, несомненно, будет отражаться на деятельности и добросовестных налогоплательщиков.

Ближайшие бесплатные вебинары

- 23.08.2021

Дробление бизнеса 2021: законность, ошибки, ответственность - 25.08.2021

Пять способов взыскать долг: все о дебиторской задолженности - 26.08.2021

Обзор самых важных налоговых споров-2021. На что обратить внимание

Заполнение документа

Согласно статье 80, пункт 5 НК РФ, декларация обязательно должна содержать ИНН и подпись составителя. Если составитель не сам налогоплательщик, а другое лицо (плательщик сбора/плательщик страховых взносов/налоговый агент), то нужно указать документ, который даёт этому лицу полномочия подписывать декларацию.

Пункт 7 той же статьи гласит, что никто не может требовать от налогоплательщика включить в декларацию сведения, не связанные с исчислением налогов, кроме следующих:

- ФИО физлица или полное название организации.

- Место жительства физлица или место нахождения организации.

- Номер контактного телефона плательщика.

- Название налогового органа.

- Сведения, требуемые главой 21 НК РФ, целиком посвящённой НДС.

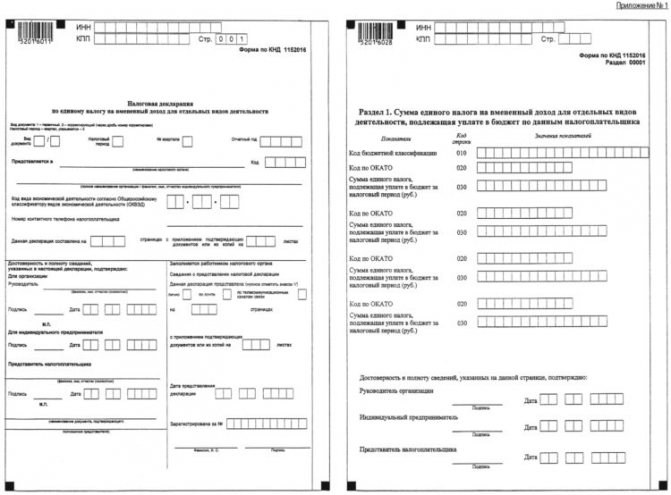

Как выглядит бланк налоговой декларации можно увидеть на фото:

О том, как заполнить налоговую декларацию и произвести расчеты правильно, узнайте в этой статье.