Налоговые риски бизнеса — существует ли перечень?

Возникновение налоговых рисков у бизнеса — явление, обусловленное прежде всего желанием налогоплательщика снизить суммы уплачиваемых налогов законными или незаконными способами. Хотя могут иметь место и иные факторы:

- неосведомленность о положениях законодательства или их изменении;

- недостаточность информации о контрагентах или сути проводимых операций;

- технические ошибки.

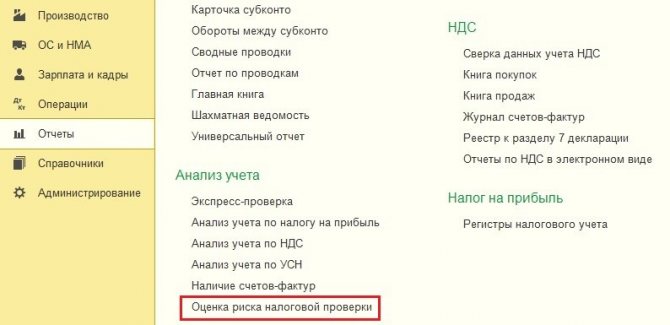

То есть налоговые риски имеют место в ситуациях, когда требования законодательства игнорируются либо соблюдаются с нарушениями. Наличие признаков ведения бизнеса с налоговыми рисками является для налогового органа основанием для инициирования процедуры проведения выездной проверки. Руководство к определению наличия/отсутствия налоговых рисков у организации или ИП содержит приказ ФНС России от 30.05.2007 № ММ-3-06/[email protected], в котором приведен перечень основных критериев оценки налоговых рисков (приложение № 2). Этот перечень не только не закрыт для налогоплательщиков, но и, наоборот, рекомендован им для самостоятельного использования.

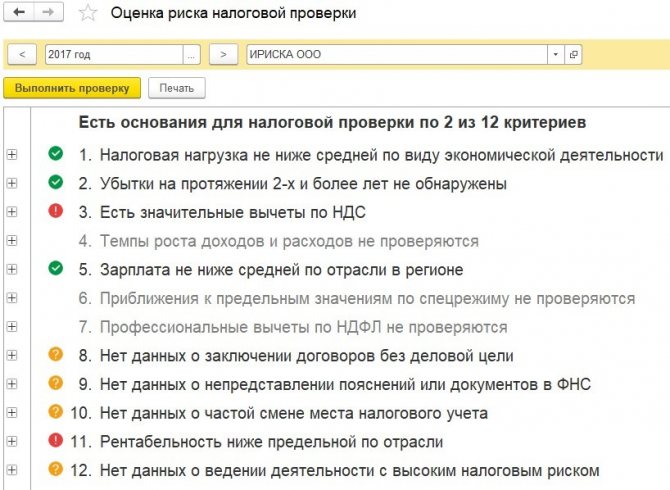

В числе критериев, свидетельствующих о присутствии налоговых рисков у предприятия, отмечено:

- наличие: низкого в сравнении со средним по отрасли уровня налоговой нагрузки;

- убытков на протяжении ряда налоговых периодов;

- высокой доли вычетов по НДС;

- несоответствия в росте доходов и расходов, указывающего на более высокие темпы увеличения последних;

- низкого в сравнении со средним для отрасли по региону уровня зарплаты;

- близких к граничным критериев, дающих право на применение спецрежимов;

- высокой доли расходов ИП, уменьшающих начисляемый ими НДФЛ от предпринимательской деятельности;

- необоснованного количества посредников в сделке;

- действий, свидетельствующих о нежелании давать необходимую для налогового контроля информацию;

- частой смены мест постановки на налоговый учет;

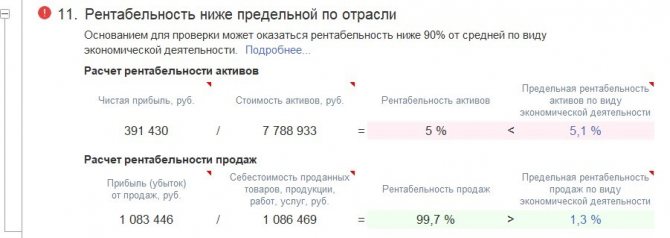

- низкого в сравнении со средним по отрасли уровня рентабельности осуществляемой деятельности;

- личного взаимодействия представителей контрагентов при заключении договоров;

Большую часть этих критериев можно отнести к влияющим на возникновение рисков в момент заключения договора и на расчет наиболее объемных для бюджета налогов (НДС и на прибыль). Несмотря на то что налог на прибыль платят только юрлица, работающие на ОСНО, многие правила учета доходов и расходов по нему применяются при УСН. Поэтому эти правила оказываются значимыми также для организаций и ИП, работающих на вмененке.

Откуда ФНС берет доказательства

Тот факт, что руководитель является номинальным, нередко выясняется на допросах. Зачастую он и сам открещивается от своей должности. Кроме того, в судебной практике есть примеры, когда в качестве доказательств фиктивности руководителя принимались свидетельства его близких (они утверждали, что обвиняемый ни в чем не виноват, поскольку являлся директором лишь формально).

Читайте также: Срок проведения выездной налоговой проверки в 2021 году

Стоит изучить письмо ФНС и Следственного комитета от 13 июля 2017 года № ЕД-4-2/[email protected] В нем перечислены схемы ухода от налогов, штрафы и вопросы, которые налоговики будут задавать собственникам и работникам компании на допросах.

Помимо показаний свидетелей, Налоговая служба активно использует иные источники данных. В первую очередь это банки. Они по умолчанию, то есть без какого-либо требования, предоставляют налоговикам выписки по счетам своих клиентов. Более того, банки и сами довольно плотно их контролируют.

В соответствии с методическими рекомендациями ЦБ РФ от 21 июля 17 года № 18-МР, банки должны анализировать деятельность своих клиентов по ряду критериев, в числе которых, например, процент уплаченных налогов (должен быть не менее 0,9% от выручки, поступившей на расчетный счет). Если клиент не укладывается в эти нормативы, он может быть отнесен к числу сомнительных. В итоге банк может закрыть расчетный счет, а также внести клиента в черный список. Обернуться это может тем, что в дальнейшем будет сложно найти банк для обслуживания, а это полностью парализует деятельность организации.

Еще одни методические рекомендации Банка России — № 19-МР — обязывают кредитные организации отслеживать схемы обналичивания денежных средств. Определенные операции банк может посчитать сомнительными — например, если директор снимает 1/3 недельной выручки. Установлены предельные значения для дневных / месячных платежей и другие ограничения.

Согласно методическим рекомендациям от 16 февраля 2021 года № 5-МР, особое внимание уделяется определенным сферам: строительству и связанным с ним отраслям, транспортным услугам, продаже драгоценных металлов, сельскому хозяйству и некоторым другим. Они считаются наиболее криминальными. Среди прочего банки отслеживают уровень НДС, который платят субъекты этих сфер деятельности. Если он ниже средних показателей, это повод для подозрений.

Инструменты, которые нацелены на выявление превонарушений по НДС

Кроме того, сейчас в распоряжении налоговиков система приема и проверки отчетности АСК НДС-3. Она не только сопоставляет информацию из счетов-фактур контрагентов, но и сверяет со сведениями из банков. То есть если налогоплательщик заявил сумму НДС к вычету, система смотрит, уплатил ли его контрагент этот налог в бюджет.

Помимо банков, у ФНС есть и другие источники сведений:

- Налоговики получают информацию с онлайн-касс. С середины 2021 года применять ККТ, которая передает фискальные данные в ФНС, должны практически все магазины за очень редким исключением. Это требование новой редакции закона 54-ФЗ от 22 мая 2003 года с изменениями, внесенными законом № 192-ФЗ от 3 июля 2018 года. Новые аппараты внедрены преимущественно для того, чтобы Налоговая служба могла контролировать объем выручки налогоплательщиков.

- ФНС вправе запрашивать сведения и документы у аудиторов, которые сделали заключение (если компания подлежит обязательному аудиту). Если такое требование поступит в рамках выездной проверки, то аудитор обязан предоставить все, что запросит Налоговая служба. Положение вводится с 2021 года.

- С июля 2021 года вступил в действие так называемый закон Яровой № 374 от 6 июля 2021 года. Он обязывает провайдеров интернета и связи фиксировать звонки и сообщения пользователей, а также хранить эти данные в течение определенного времени. Вместе с тем у налоговой инспекции есть право при расследовании обратиться за сведениями в правоохранительные органы, которые, в свою очередь, могут запросить их у провайдера. Такая информация может быть дополнительным доказательством тех или иных действий налогоплательщика.

- Контролеры стараются привлечь в качестве помощников работников организации. На допросах они убеждают раскрыть зарплатные схемы. Мотивируют сотрудников тем, что в итоге компания доплатит страховые взносы, а это улучшит пенсионные показатели работников. Кроме того, в отдельных регионах существует закон, в соответствии с которым заявивший о налоговый схеме гражданин получает 10% от суммы недоимки, если она будет доказана и взыскана. Нельзя исключить, что этот пилотный проект будет признан удачным, и практика распространится на всю страну.

Налоговые риски по НДС в 2021 году

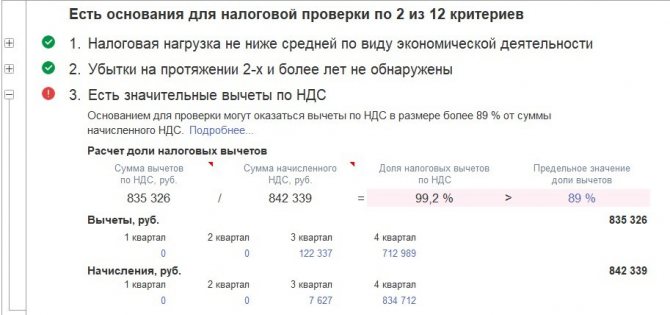

В оценке налоговых рисков по НДС в 2021 году следует ориентироваться на величину доли вычетов, устанавливаемую:

- директивно как не превышающую 89% за год в целом (п. 3 приложения № 2 к приказу ФНС России № ММ-3-06/[email protected]);

- как среднюю по регионам ежеквартально на основании данных фактической отчетности, представляемой в налоговые органы.

Последний показатель учитывает особенности налогообложения в каждом из регионов. Эти особенности могут обусловливаться как возможностью применения определенных налоговых льгот, так и преобладанием того или иного вида деятельности, отражающегося на итоговой величине вычета.

О доле вычетов, приемлемой для регионов, читайте в материале «Какова безопасная доля вычетов по НДС в вашем регионе в 2017-2018 годах?».

Налогоплательщику, данные которого по доле вычетов, задействованных при определении суммы НДС, подлежащего уплате за налоговый период, отклоняются от цифры, средней для региона, придется либо давать налоговому органу убедительные объяснения причин такого отклонения, либо принимать меры к тому, чтобы избежать отклонений. Последнего, в частности, можно достичь, используя возможность применения отсроченного вычета (п. 1.1 ст. 172 НК РФ).

Риск уголовной ответственности

В УК РФ есть несколько статей, которые предусматривают ответственность за экономические преступления вплоть до лишения свободы. Кому и когда такое может грозить?

Читайте также: Как на сайте ФНС узнать о том, что операции по расчетному счету приостановлены

Например, согласно статье 199, ответственность наступает за уклонение от уплаты налогов в крупном и особо крупном размерах. Иначе говоря, уголовное дело может быть заведено, если размер нарушений превысил 5 млн рублей. При этом налоговики должны доказать умышленность действий по уходу от налогов. Подразумевается, что применялись какие-то схемы только лишь для того, чтобы избежать уплаты налогов либо уменьшить их размер.

Специалисты по налоговому консультированию говорят о том, что в действительности уголовные дела заводятся не так часто, а сумма нарушения для этого должна исчисляться десятками миллионов рублей. В то же время есть практика привлечения к ответственности и назначения физлицам огромных сумм в качестве уплаты налогов за свою компанию.

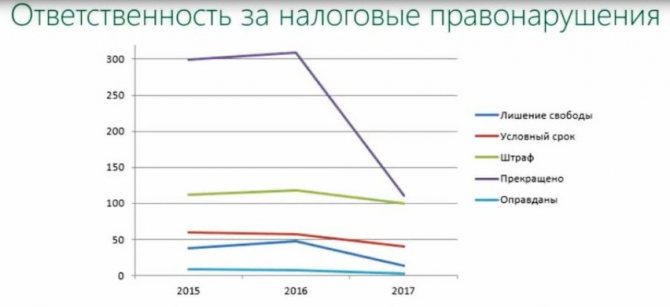

Динамика ответвтенности за нарушения в сфере налогов

Еще одна особенность в том, что многие уголовные дела закрываются в процессе расследования, то есть до суда. Это происходит из-за того, что налогоплательщики добровольно гасят задолженность, из-за возникновения которой возбуждается уголовное дело. И если они вернут бюджету всю сумму недоимки, то дело будет прекращено.

Нередко уголовная ответственность является неким инструментом давления со стороны налоговой службы, который заставляет нарушителей уплачивать недоимки в бюджет.

Риски предприятия по налогу на прибыль

Если налоговые риски, возникающие при заключении договора или при работе с НДС, касаются как юрлиц, так и ИП, то исключительно к налоговым рискам организации относятся налоговые риски по налогу на прибыль (при условии что организация работает на ОСНО).

В связи с налогом на прибыль риски возникают прежде всего в отношении обоснованности расходов, учитываемых в уменьшение базы по этому налогу. Роль здесь будут играть:

- наличие/отсутствие поставщиков, относимых к числу проблемных контрагентов, и сомнительных сделок;

- обоснованность цен, применяемых при сделках с поставщиками;

- соответствие затрат критериям возможности принятия их в состав расходов, в т. ч. в части ориентира на лимиты, установленные для этого;

- соотношение доходов и расходов, отражающееся в т. ч. на уровне рентабельности осуществляемой деятельности;

- обоснованность убытков предшествующих лет.

На аналогичные показатели придется ориентироваться и упрощенцам (как юрлицам, так и ИП), работающим с объектом «доходы минус расходы».

О том, какие расходы при УСН учитываются по правилам главы 25, читайте в статье «Перечень расходов при УСН “доходы минус расходы”».

Классификация по видам

Виды налоговых рисков организации классифицируются на:

- Внутренние и внешние.

- Предсказуемые и непредсказуемые.

- Систематические и несистематические.

Также НР можно классифицировать на три большие группы по времени их возникновения:

- До проведения проверки ФНС, когда спор с представителями еще не возник, например, ошибки и нарушения возникают из-за недобросовестности контрагентов либо из-за неверного оформления хозяйственных операций.

- Во время контрольных мероприятий. Нарушения были выявлены в ходе проведения проверки (ревизии) как камеральной, так и выездной.

- По итогам проведенной проверки. В таком случае возникают разногласия между ФНС и подконтрольным субъектом, при котором составляется соответствующий акт для дальнейшего обжалования.

Управление налоговыми рисками

Процесс управления налоговыми рисками предполагает:

- организацию работы только с проверенными контрагентами;

- следование в вопросах определения налоговых баз и итоговых сумм налоговых платежей правилам, не выходящим за рамки действующего законодательства;

- соблюдение соответствия цифровым показателям, считающимся у налогового органа приемлемыми для налога/расхода определенного вида;

- систематическое проведение анализа результатов деятельности и ее налоговых последствий.

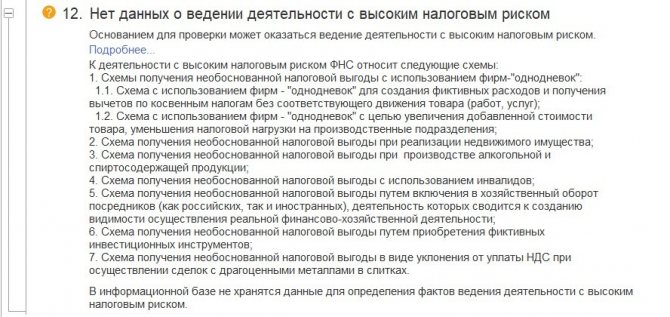

Налогоплательщику, сомневающемуся в возможности принятия результатов каких-либо операций к налоговому учету, рекомендуется исключать их из налоговых расчетов (п. 12 приложения № 2 к приказу ФНС России № ММ-3-06/[email protected]). В случае если подобные операции оказались учтенными при составлении налоговой отчетности, эту отчетность следует уточнить, сопроводив ее пояснительной запиской. Такие действия позволят снизить риск проведения выездной налоговой проверки.

Итоги

Ведение коммерческой деятельности сопровождается налоговыми рисками, являющимися результатом несоблюдения налогового законодательства. Перечень признаков, свидетельствующих о наличии рисков, приведен в приказе ФНС России № ММ-3-06/[email protected] Основные из этих признаков касаются вопросов заключения договоров, начисления НДС и налога на прибыль. Рисками можно управлять, в т. ч. снижать их путем подачи в налоговый орган уточненной налоговой отчетности.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.