- Основное назначение

- Как определяется налоговый период: код в налоговом учете

- Декларация по НДС

- Отчеты по прибыли

- Отчетные периоды по налогу на прибыль

- Информация по консолидированной группе

- Как сдавать налоговую отчетность и перечислять обязательные платежи при регистрации в конце периода

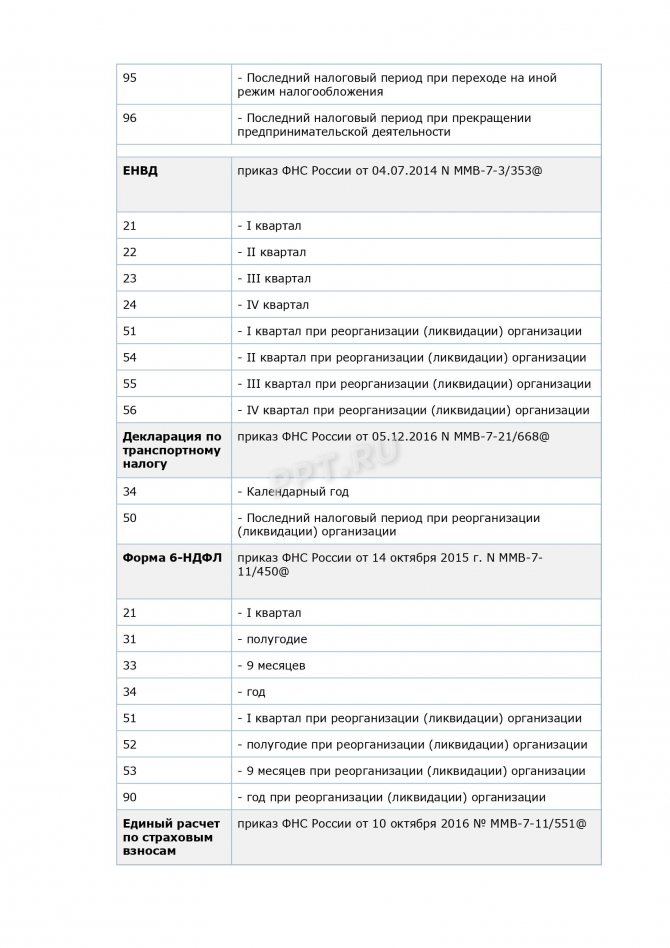

- Зарплатные отчеты

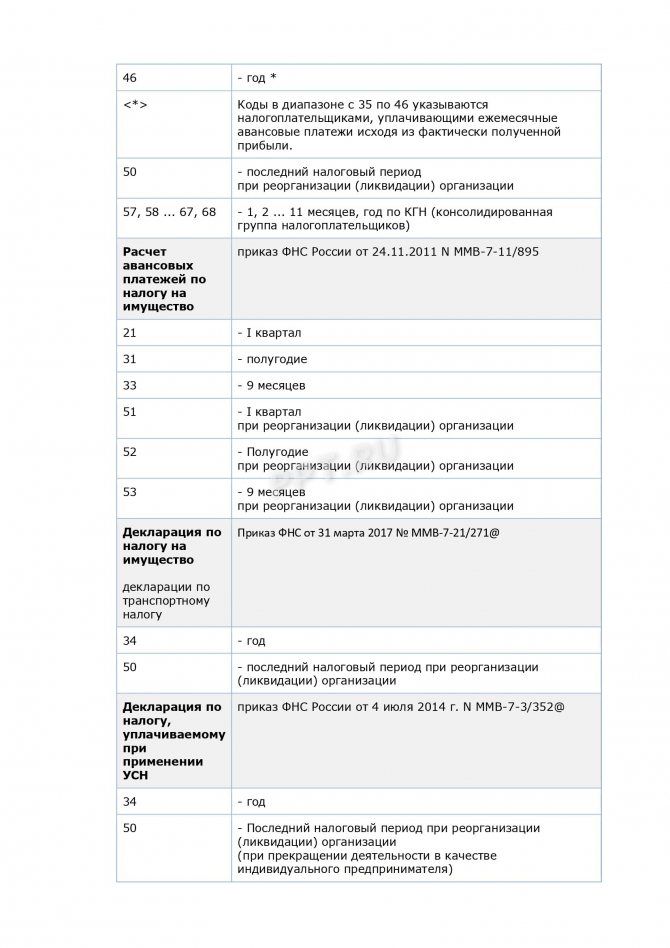

- Коды налоговых периодов по УСН

- Шифры и коды в платежных поручениях

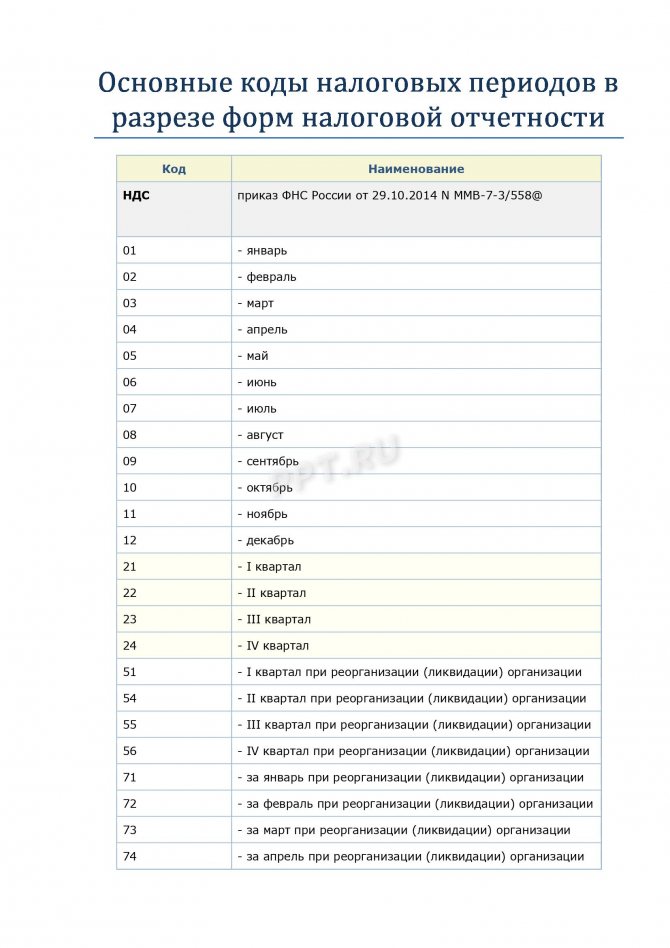

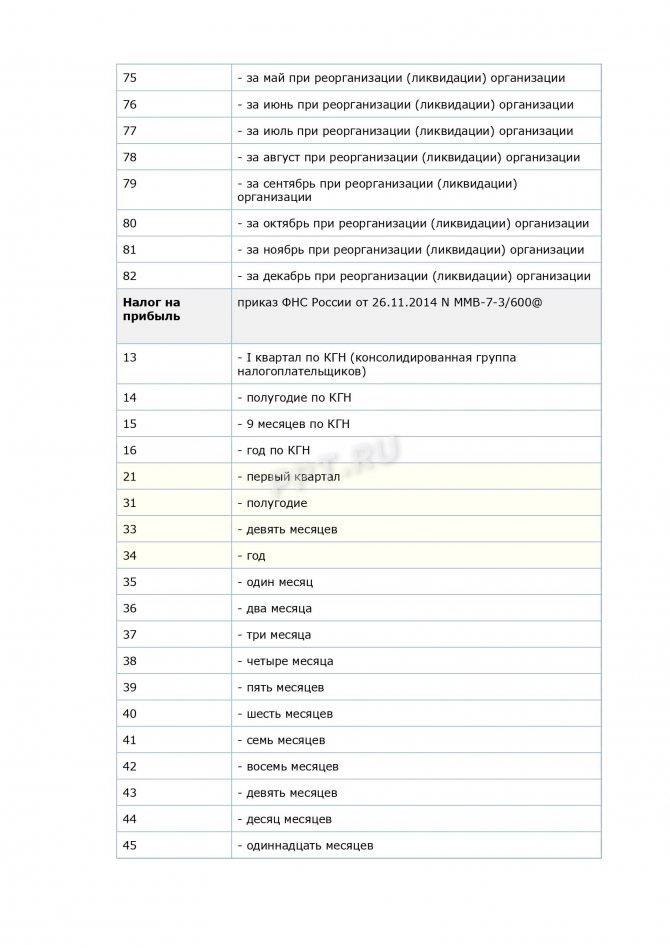

- Таблица кодировок

- Все коды налоговых периодов по декларациям — в таблице

- Какой налоговый период указывать

Основное назначение

Для обозначения конкретного отрезка времени, за который была составлена форма фискальной отчетности, предусмотрена специальная кодификация. Шифр представляет собой двузначное число, например, налоговый период: 22, 34, 50.

Такая кодификация является очень удобной группировкой отчетности по времени ее формирования. Например, этот шифр позволяет быстро определить, за какой отрезок времени налогоплательщик произвел расчет и исчислил налог в бюджет.

Для каждого вида или кода налоговой отчетности (КНД) предусмотрен индивидуальный порядок кодификации. Рассмотрим, как определяются шифры по основным видам отчетов в ФНС.

Категория и статус налогоплательщика не имеет значения для определения кодировки. То есть ФНС утверждает шифры индивидуально для каждой формы или бланка отчета, независимо от вида плательщика сборов, взносов и налогов. То есть эту кодировку применяют и юридические лица, и индивидуальные предприниматели, и частные практики, и простые граждане.

Как определяется налоговый период: код в налоговом учете

Существуют отрезки времени, за которые нужно отчитаться и предоставить расчет налоговой базы, они называются налоговыми периодами:

Читайте также: РСВ за 2 квартал 2021: образец заполнения новой формы

- месяц,

- квартал (с первого по 4),

- полугодие (первое, второе),

- год.

Основная отчетность сдается по итогам работы за год. В декларации указывают налоговый период: код 34.

Кварталам присвоены отдельные коды, начинается код с двойки, далее идет цифра, обозначающая порядковый номер квартала. При поквартальной отчетности применяют коды с 21 по 24. Так за I квартал – код 21, налоговый период 22 за второй квартал, 23- за третий, налоговый период 24 – за четвертый квартал.

Некоторые налогоплательщики отчитываются ежемесячно. Следует учитывать, что для индивидуальных налогоплательщиков и для консолидированной группы коды предусмотрены разные. Если уплата осуществляется консолидированной группой, то принята шифровка с 13 по 15, от квартала до года. Периоды с января по декабрь проставляются с 57 до 68.

Декларация по НДС

Актуальный бланк отчетности по НДС, как и порядок его заполнения, утвержден приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected] Для кодификации используются двузначные числа, в которых первая цифра — 2, а вторая определяет номер квартала в хронологическом порядке. Например, код налогового периода 2 квартал 2020 для декларации по налогу на добавленную стоимость — 22.

А налоговый период 24 — это какой квартал? Для отчетности по налогу на добавленную стоимость этот шифр обозначает 4 квартал. Соответственно, налоговый период 23 — это какой квартал? Это третий квартал отчетного года.

Аналогичные правила установлены для фискальной отчетности, которую приходится сдавать ежеквартально. При заполнении форм отчетности по водному налогу или ЕНВД указывайте аналогичные шифры. К примеру, налоговый период код 24 используйте для 4 квартала.

Налоговый период код 21 — что это в декларации по ЕНВД? Это отчет за первые три месяца года (1 кв.).

В обязанности налогоплательщиков входит своевременно и в полном объеме исполнять налоговые обязательства, установленные налоговым законодательством РК. Государство в лице налоговой службы имеет право требовать от налогоплательщика исполнения налоговых обязательств в полном объеме, а в случае неисполнения или ненадлежащего исполнения обязательств использовать способы по его обеспечению и применять меры принудительного исполнения в порядке, устанавливаемом Налоговым кодексом РК (далее — НК РК).

В целях исполнения налоговых обязательств (ст. 31 п. 2 НК РК) налогоплательщик:

- встает на регистрационный учет в налоговом органе;

- ведет учет объектов налогообложения и (или) объектов, связанных с налогообложением;

- исчисляет суммы налогов и других обязательных платежей, подлежащие уплате в бюджет, а также авансовые и текущие платежи по ним, составляет и представляет органам налоговой службы налоговые формы, которые включают в себя налоговую отчетность (кроме налоговых регистров);

- уплачивает налоги и другие обязательные платежи.

Обратите внимание! Перечень налоговых обязательств, установленных НК РК, является исчерпывающим и не может дополнительно устанавливаться иными другими актами министерств, ведомствами.

- Налоговая отчетность, составленная на бумажном носителе, должна быть подписана налогоплательщиком (налоговым агентом) либо его представителем. Такая налоговая отчетность обязательно заверяется печатью налогоплательщика (налогового агента) либо его представителя.

- Налоговая отчетность, составленная на электронном носителе, должна быть заверена цифровой электронной подписью налогоплательщика (налогового агента).

- Налоговая отчетность составляется на казахском и (или) русском языках.

Налоговая отчетность включает в себя:

- налоговые декларации;

- налоговые расчеты и приложения к ним;

- отчетность по мониторингу;

- декларации по косвенным налогам по импортированным товарам;

- заявления о ввозе товаров и уплате косвенных налогов.

Виды налоговой отчетности на основании ст. 63 НК РК:

- первоначальная — налоговая отчетность налогоплательщика, представляемая впервые;

- очередная — налоговая отчетность налогоплательщика, представляемая за налоговые периоды, следующие за налоговым периодом;

- дополнительная — налоговая отчетность налогоплательщика, представляемая им в добровольном порядке при внесении изменений и (или) дополнений в ранее представленную налоговую отчетность за налоговый период, к которому относятся данные изменения (дополнения);

- дополнительная по уведомлению — налоговая отчетность, представляемая налогоплательщиком при внесении изменений и (или) дополнений в ранее представленную отчетность, заполняется налогоплательщиком после получения налогового уведомления, когда налоговым органом в результате камерального контроля выявлены нарушения;

- ликвидационная налоговая отчетность — налоговая отчетность налогоплательщика, представляемая при прекращении деятельности или реорганизации налогоплательщика, при снятии с регистрационного учета по налогу на добавленную стоимость.

Налоговая отчетность представляется налогоплательщиком в налоговые органы в сроки, установленные НК РК по выбору:

- по почте заказным письмом с уведомлением на бумажном носителе;

- в электронном виде, допускающем компьютерную обработку информации с использованием криптографического ключа при подписании отчетности налогоплательщика;

- в явочном порядке на бумажном носителе.

Налогоплательщик вправе обратиться в налоговый орган в целях продления срока представления налоговой отчетности при условии представления ее в электронном виде, за исключением отчетности по мониторингу, по косвенным налогам при импорте товаров в РК с территории стран Таможенного союза.

Максимальный срок продления:

Читайте также: О чем говорит увеличение оборотных активов в балансе?

- по КПН или ИПН — не более 30 календарных дней;

- по другим налогам и другим обязательным платежам — не более 15 календарных дней.

Обратите внимание! Продление срока представления налоговой отчетности не распространяется на предоставление налогового расчета по авансовым платежам по КПН. Продление срока налоговой отчетности (ст. 72 НК РК) не изменяет срока уплаты налогов и других обязательных платежей в бюджет, обязательных пенсионных взносов, профессиональных пенсионных взносов и социальных отчислений.

При допущении ошибок в заполнении налоговой отчетности (неверно указаны код налогового органа, вид налоговой отчетности, налоговый период и др.) либо при допущении ошибочной отправки налоговой отчетности, которая не подлежит отправке (например, неверно указаны статус резидентства, код валюты, номер или дата контракта на недропользование, ликвидационной отчетности) налогоплательщик вправе отозвать налоговую отчетность.

Налогоплательщик вправе (ст. 70 НК РК) вносить изменения и дополнения в представленную ранее в налоговый орган налоговую отчетность путем составления дополнительной налоговой отчетности. Обязательное условие правильного составления дополнительной налоговой отчетности: должен совпадать налоговый период, к которому относятся данные изменения и дополнения.

Внесение изменений и дополнений в налоговую отчетность не допускается:

- в период проведения комплексной и тематических проверок;

- в период обжалования результатов налоговой проверки;

- в части требования о возврате НДС;

- по авансовым платежам по КПН за месяцы налогового периода, по которому уже наступили сроки уплаты текущих платежей;

- позднее 20 января текущего налогового периода — по авансовым платежам по КПН, до сдачи декларации по КПН за предыдущий налоговый период;

- позднее 20 декабря текущего налогового периода — по авансовым платежам по КПН, подлежащим уплате за период после сдачи декларации по КПН за предыдущий налоговый период;

- в части изменения метода отнесения на вычеты управленческих и общеадминистративных расходов юридического лица-нерезидента.

Налогоплательщик вправе приостановить и возобновить представление налоговой отчетности на основании налогового заявления, представляемого в налоговый орган по форме, установленной уполномоченным налоговым органом. В течение 3 рабочих дней налоговый орган рассматривает налоговое заявление и принимает решение о приостановлении налоговой отчетности налогоплательщика либо отказе, которое вручается налогоплательщику лично под подпись или иным образом, подтверждающим факт отправки и получения (ст. 73 НК РК).

Налоговый орган вправе вынести решение об отказе налогоплательщику в приостановлении представления налоговой отчетности в случаях:

- наличия у налогоплательщика задолженности по налогам и другим обязательным платежам на дату подачи заявления;

- непредставления налогоплательщиком налоговой отчетности;

- признания налогоплательщика бездействующим.

Обратите внимание! Срок приостановления представления налоговой отчетности не должен превышать сроков исковой давности.

Не позднее даты окончания текущего налогового периода налогоплательщик вправе возобновить деятельность и возобновить представление отчетности путем представления в налоговый орган налогового заявления.

Положения НК РК о порядке приостановления и возобновления представления налоговой отчетности не распространяются на:

- ИП, применяющих специальные налоговые режимы для крестьянских или фермерских хозяйств, для субъектов малого бизнеса, работающих по патенту;

- ИП или юридические лица, являющиеся плательщиками налога на игорный бизнес и (или) фиксированного налога;

- юридические лица — производители сельхозпродукции, продукции аквакультуры (рыболовства) и сельскохозяйственных кооперативов.

Эти положения не распространяются также на порядок и сроки представления налоговой отчетности по налогам на имущество, транспортные средства, земельному налогу, оплате за пользование земельными участками.

Налоговая отчетность считается непредставленной в органы налоговой службы, в случаях когда:

- не соответствует налоговым формам, установленным уполномоченным органом;

- не указан код налогового органа;

- не указан или неверно указан ИИН или БИН;

- не указан налоговый период;

- не указан вид налоговой отчетности;

- нарушена структура электронного формата, установленного уполномоченным органом;

- нарушены требования к цифровой подписи налоговой отчетности;

- нарушены другие требования, установленные п. 1 ст. 72, п. 2 ст. 270 НК РК.

В случае непредставления налогоплательщиком налоговой отчетности в сроки, установленные НК РК, — по истечении 30 рабочих дней со дня, следующего за днем вручения уведомления, налоговый орган вправе (п. 1 ст. 611 НК РК) приостановить расходные операции по банковским счетам налогоплательщика.

Налоговая отчетность хранится у налогоплательщика в течение срока исковой давности. Если налогоплательщик — юридическое лицо реорганизовано, то обязательство по хранению налоговых форм за реорганизованное лицо возлагается на его правопреемников.

Налоговое законодательство РК устанавливает сроки исковой давности по налоговым обязательствам и требованию (ст. 46 НК РК):

- минимальный срок — 5 лет;

- максимальный срок — 7 лет.

Общий срок по налоговому законодательству составляет 5 лет. Течение общего срока исковой давности начинается после окончания соответствующего налогового периода.

Читайте также: МЕЖРАЙОННАЯ ИФНС РОССИИ № 13 ПО САРАТОВСКОЙ ОБЛАСТИ

Налоговый орган вправе (п. 4 ст. 46 НК РК) начислить или пересмотреть исчисленные суммы налогов и других обязательных платежей по операциям с налогоплательщиком, признанным судом лжепредприятием, в пределах 5-летнего срока исковой давности, исчисляемого после вступления в законную силу приговора или постановления суда.

Налогоплательщик вправе (п. 6 ст. 46 НК РК) заявлять требования для проведения зачета и (или) возврата налогов, других обязательных платежей и пеней в налоговый орган в пределах 5-летнего срока исковой давности со дня окончания налогового периода, за исключением случаев возврата уплаченных сумм государственной пошлины.

Налоговое обязательство по представлению налоговой отчетности прекращается (ст. 54 НК РК) в следующих случаях:

- налоговое обязательство юридического лица:

- после ликвидации;

после реорганизации путем присоединения (в отношении присоединившегося юридического лица), слияния и разделения;

- налоговое обязательство физического лица в связи:

- со смертью;

с объявлением его умершим на основании вступившего в силу решения суда;

- в случаях, порядке и условиях, установленных Законом РК «Об амнистии граждан Республики Казахстан, оралманов и лиц, имеющих вид на жительство в Республике Казахстан, в связи с легализацией ими имущества».

Актуальность информации: июль 2021 г.

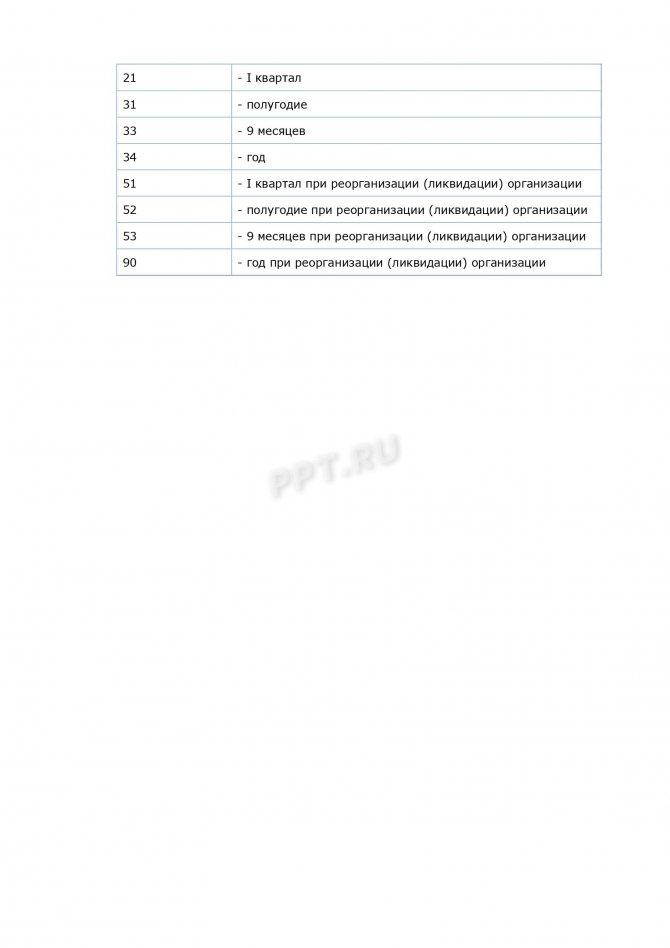

Отчеты по прибыли

Кодификация «прибыльной» отчетности несколько отличается от ежеквартальных форм. Так, декларация по прибыли заполняется нарастающим итогом с начала года.

Определяйте шифры следующим образом:

- за первый квартал указывайте 21;

- налоговый период код 31 — это отчет за 1 полугодие;

- налоговый период 33 — это какой квартал? Это не квартал в прибыльной отчетности, это информация за первые 9 месяцев отчетного года;

- налоговый период код 34 — годовая информация с января по декабрь.

Если компания сдает отчеты по прибыли ежемесячно, то в таком случае применяется совершенно другая кодификация. Например, 35 — это первый месяц года, 36 — второй, 37 — третий и так далее.

Ключевые правила заполнения отчетности по налогу на прибыль регламентированы в приказе ФНС России от 19.10.2016 № ММВ-7-3/[email protected]

Налоговый период 50 используется в отчете, если компания находилась в стадии реорганизации или в стадии ликвидации. То есть шифр 50 используйте для отражения последнего фискального срока при реорганизации (ликвидации) организации.

Отчетные периоды по налогу на прибыль

По итогам отчетных периодов уплачиваются авансовые платежи по налогу на прибыль, также представляются налоговые декларации (п. 1 ст. 55, п. 2 ст. 285, п. 1 ст. 289 НК РФ).

См. Какие сроки сдачи декларации по налогу на прибыль?.

Налоговым кодексом РФ установлены 2 типа отчетных периодов по налогу на прибыль (условно назовем их квартальными и ежемесячными). Зависят они от того, какой способ исчисления авансов по прибыли выбрала организация — обычный поквартальный или по фактически полученной прибыли.

См. Авансовые платежи по налогу на прибыль: кто платит и как рассчитать?.

При обычных авансах отчетными периодами являются (п. 2 ст. 285 НК РФ):

- 1 квартал;

- полугодие;

- 9 месяцев.

При авансах, исчисляемых из фактической прибыли (п. 2 ст. 285 НК РФ):

- месяц,

- 2 месяца,

- 3 месяца и так далее до конца года.

Например, январь, январь-февраль, январь-март и т. д.

Информация по консолидированной группе

Нередко информация по налогу на прибыль формируется не по одному отдельному субъекту, а сразу по нескольким компаниям или обособленным подразделениям. Такие объединения называют консолидированной группой.

Если отчет в ФНС предоставляет такая консолидированная группа, то в декларации по налогу на прибыль указывается специфическая кодировка:

- Значение 13 предусмотрено для обозначения фискальной информации, сформированной за 1 кв. года.

- Кодировка 14 — информация предоставлена консолидированной группой налогоплательщиков за первое полугодие.

- Обозначение 15 — отчет сформирован группой налогоплательщиков за первые девять месяцев (январь-сентябрь).

- Цифры 16 обозначают, что информация в декларации предоставлена за полный финансовый год с января по декабрь по консолидированной группе налогоплательщиков.

Как сдавать налоговую отчетность и перечислять обязательные платежи при регистрации в конце периода

Для налоговой отчетности организаций или на общей системе налогообложения тоже предусмотрено «удлинение» периода начисления обязательных платежей по аналогии с бухгалтерскими отчетами. В данном случае объединение периодов – это обязанность налогоплательщика, а подход зависит от вида налога.

- Для налогов с годичным периодом «удлинение» нужно применять, если организация создана (или ИП зарегистрирован) в период с 1 до 31 декабря. Например, если компания зарегистрирована 15 декабря 2020 года, то сдавать годовую декларацию и платить налог на прибыль за 2021 год не нужно. Первый налоговый период будет длиться с 15 декабря 2021 года по 31 декабря 2021 года (п. 2 ст. 55 НК РФ). Если организация платит налог на прибыль ежеквартально, то первый отчетный период для нее будет продолжаться с 15 декабря 2021 года по 31 марта 2021 года.

- Если налоговый период равен кварталу, то «присоединить» остаток предыдущего периода к следующему должны те налогоплательщики, которые зарегистрированы в последние 10 дней квартала (п. 3.1 ст. 55 НК РФ). Например, если организация создана 25 июня, то не нужно сдавать декларацию и платить НДС за 2 квартал. Первую декларацию такая компания должна будет сдать за «расширенный» 3 квартал – период с 25 июня по 30 сентября.

- Если налоговый период равен месяцу, то никаких особенностей, связанных с датой регистрации не будет. Даже если налогоплательщик зарегистрирован в последний день месяца, то он должен отчитаться и заплатить налог за этот период (п. 3.3 ст. 55 НК РФ). Это правило относится, например, к акцизам и налогу на игорный бизнес.

Перечисленные выше правила не распространяются на налогоплательщиков, которые используют налоговые спецрежимы: «упрощенку», единый сельхозналог, ЕНВД и патентную систему (п. 4 ст. 55 НК РФ).

Все юридические лица или на спецрежимах должны сдавать декларации и рассчитываться по своим налогам на ближайшую отчетную дату после регистрации, вне зависимости от того, сколько времени они отработали.

Исключение здесь – патентная система, для которой вообще не предусмотрена отчетность, а налог в любом случае нужно платить до окончания периода действия патента.

Например, налоговый период для УСН – год. Даже если налогоплательщик зарегистрирован в декабре 2021 года, он все равно должен сдать годовую декларацию по «упрощенке» за 2021 год и заплатить налог на общих основаниях.

Читайте также: Как правильно составить протокол по больничному листу

Такие же правила установлены для уплаты страховых взносов и НДФЛ (п. 3.5 ст. 55 НК РФ), а также по сдаче всей отчетности, связанной с сотрудниками.

Все работодатели должны, вне зависимости от даты регистрации, рассчитаться по «зарплатным налогам» и сдать все обязательные формы, связанные с персоналом и оплатой труда, за тот период (год, месяц и квартал), в котором они начали работать. Речь идет о расчете по страховым взносам (РСВ) и о формах 4-ФСС, 2-НДФЛ, 6-НДФЛ, СЗВ-М, СЗВ-СТАЖ.

Зарплатные отчеты

Отчеты по заработной плате, страховым взносам и удержанным налогам предусматривают индивидуальную кодировку.

Для отчета 6-НДФЛ предусмотрен отдельный отчетный период — код 90, который обозначает год перед реорганизацией и(или) ликвидацией отчитывающейся компании. Аналогичный шифр используйте для составления единого расчета по страховым взносам.

Общие значения для зарплатных отчетов:

- налоговый период 21 — первые три месяца года: январь, февраль, март;

- налоговый период 31 — 1 полугодие или первые 6 месяцев нарастающим итогом;

- шифр 33 — 9 месяцев с начала года;

- налоговый период 34 (это какой квартал?) — это полный календарный год, или 12 месяцев с января по декабрь.

Стоит отметить, что налоговый отчетный период 34 практически во всех типах отчетных форм в ФНС обозначает полный календарный год (январь-декабрь). Причем статус и категория налогоплательщика не играет никакой роли. То есть шифр обязаны применять и организации (юридические лица), и индивидуальные предприниматели, и простые граждане при составлении декларации 3-НДФЛ и иных форм фискальных отчетов и деклараций. Обратите внимание, что налоговый период 34 в декларации по транспортному налогу, по УСН, единому расчету по страховым взносам и так далее — везде год.

Коды налоговых периодов по УСН

В декларации по УСН используются следующие коды (прил. № 1 к Порядку заполнения декларации, утв. приказом ФНС от 25.12.20 № ЕД-7-3/[email protected]:

34 Календарный год 50 Последний налоговый период при реорганизации (ликвидации) организации 95 Последний налоговый период при переходе на иной режим налогообложения 96 Последний налоговый период при прекращении предпринимательской деятельности

Бесплатно подать уведомление о переходе на УСН и сдать декларацию по УСН через интернет

Шифры и коды в платежных поручениях

При подготовке платежных поручений на оплату фискальных обязательств в пользу ФНС используется совершенно другая кодировка. В платежке указывается десятизначный код формата: «ХХ.ХХ.ГГГГ», где ХХ — это буквенное и числовое обозначение временного отрезка, за который налогоплательщик перечисляет транш в государственный бюджет, ГГГГ — это календарный год, за который осуществляется расчет по бюджетным платежам.

Например:

- ежеквартальные расчеты — «КВ.0Х.2020». Оплата НДС за 3 квартал — «КВ.03.2020»;

- ежемесячный платеж, например, за сентябрь, обозначается «МС.09.2020»;

- оплата полугодовая: «ПЛ.01.2020» — за первое полугодие и «ПЛ.02.2020» — за второе;

- оплата по итогам календарного года обозначается «ГД.00.2020».

Таблица кодировок

Как мы отметили выше, запомнить кодировки по каждой форме и виду фискальных деклараций и прочей отчетности довольно сложно. Ошибка при заполнении бланка может обойтись предприятию дорого. К примеру, бухгалтер укажет неверный код в отчете, следовательно, налоговики не зачтут сданные сведения и выставят штраф за несвоевременное предоставление информации.

Чтобы исключить ошибки при заполнении бланков и форм в ФНС, используйте профессиональную памятку, в которой представлены все актуальные кодировки по видам фискальных форм.

Все коды налоговых периодов по декларациям — в таблице

Правовые документы

- Приказ ФНС России от 29.10.2014 N ММВ-7-3/[email protected]

- Приказ ФНС России от 19.10.2016 N ММВ-7-3/[email protected]

Какой налоговый период указывать

Понятие налогового периода применимо не только для формы образца 3-НДФЛ. Существует очень много кодировок, которые относятся к разным периодам. Что касается налоговой декларации, то она оформляется за прошедший календарный год. Это значит, что при заполнении соответствующего поля, вам нужно будет поставить код, обозначающий весь год. В программах, которые предназначены для автоматического оформления налоговой декларации, уже по умолчанию стоит нужная кодировка. В этом случае вам даже не придется искать нужный шифр.

Даже если по факту период, за который вы отчаиваетесь, меньше, всё равно нужно ставить именно шифр, который соответствует полному календарному году. Например, вы оформили ИП и, согласно законодательству, в налоговой декларации отчитывались о ваши доходах и расходах. Если по каким-то причинам вы закрыли ИП и при этом календарный год не истек, в следующем году вам всё равно нужно будет подавать декларацию. Она будет охватывать весь прошедший год, соответственно, кодировка будет стандартной

Все эти нюансы важно учитывать, если вы заполняете документы от руки. В электронном виде в программу по умолчанию установлен нужный шифр

Если вам нужно ввести шифр в какой-либо другой отчетный документ, то тут всё будет сложней

Есть множество вариантов кодировок, которые важно написать верно, чтобы потом не переделывать всю документацию

Существует несколько видов налогового периода:

- календарный год;

- квартал;

- полугодие;

- 9 месяцев;

- месяц.