Елена Малыхина

Финансы и право

3 052

Налоговым Кодексом РФ предусмотрен налоговый контроль организаций. Налоговый контроль предполагает проведение надзорных мероприятий уполномоченными лицами. Цель налогового контроля — достижение порядка при соблюдении законодательства о налогах и сборах. Налоговый контроль, как вид надзора выступает частью финансового контроля и одним из типов государственного.

Читайте также: Как получить аттестат профессионального бухгалтера?

- Что представляет из себя налоговый контроль?

- Кто осуществляет налоговый контроль, и какие есть формы налогового контроля?

- Налоговый контроль и его виды

- Виды налоговых проверок

- Полномочия налоговых органов

- Определение

- Камеральная налоговая проверка — основания для проведения камеральной проверки

- Принятие решения по результату проведения камеральной налоговой проверки

- Выездные проверки

- Выездная налоговая проверка — основания для проверки и её процедура

- В каких случаях выездная налоговая проверка может быть назначена вне зависимости оснований?

- Налоговый контроль — процедура выездной налоговой проверки (ВНП)

- Ревизия как метод налогового контроля

- Налоговый контроль — результаты мероприятий

- Налоговый контроль — вынесение решения по результатам проведенных мероприятий

- Распространенные нарушения при проведении налоговых проверок

- Налоговый мониторинг

- Заявление на проведение налогового мониторинга

- Проведение налогового мониторинга

- Как бухгалтеру реагировать на требования из налоговой

- Шаг 1. Проверяем способ вручения требования: официальный или «неофициальный»

- Шаг 2. Определяем, унифицирована ли форма требования

- Шаг 3. Устанавливаем дату выставления требования

- Шаг 4. Проверяем ссылки на НК РФ и устанавливаем обоснованную необходимость

- Шаг 5. Устанавливаем, конкретизирована ли сделка

- Шаг 6. Проверяем, относятся ли к сделке запрошенные документы и информация

- Шаг 7. Проверяем, есть ли поручение на истребование документов (информации)

- Шаг 8. Готовим ответ на требование или уточняем его

- Налоговый контроль — совмещение видов проверок

- Как избежать проблем при осуществлении налогового контроля?

- Юридическая статья от:

- Обследование в налоговом контроле

- Пример разбора требования от налоговой

Что представляет из себя налоговый контроль?

Мероприятия налогового контроля представляют собой процедуру, помогающую выявить, предупредить и устранить правонарушения, предусмотренные НК РФ. В рамках данного процесса проверки подвергаются физические и юридические лица.

Определяется ряд основных целей, на которые направлен процесс проведения налоговой проверки:

- достижение экономической безопасности страны при создании денежных фондов, как централизованных, так и децентрализованных;

- обеспечение надзора за процессом формирования доходов государства, а также непосредственного их использования;

- усовершенствование процесса взаимодействия контролирующих органов друг с другом;

- осуществление проверки исполнения налогового законодательства, в частности финансовых обязательств физических и юридических лиц перед государством;

- надзор в сфере целевого использования льгот, предоставляемых в соответствии с положениями налогового законодательства;

- обеспечение превенции нарушений в налоговой сфере.

Налоговые органы наделены конкретными исключительными полномочиями, позволяющими добиться достижения поставленных целей.

Отдельно следует сказать об объекте и предмете подобной надзорной деятельности. Налоговый контроль сосредоточен на координации и проверке денежных средств публичных денежных фондов, а также трудовых и иных материальных ресурсах плательщиков. Именно деньги выступают объектом.

Предметом признаются валютные и кассовые операции, декларации, сметы, льготы, финансовая отчетность, – все, что позволяет выявить нарушения законодательства.

Кто осуществляет налоговый контроль, и какие есть формы налогового контроля?

Налоговый контроль осуществляют уполномоченные органы посредство процедурно-процессуальной деятельности. Она включает конкретные способы и средства реализации надзорных функций.

Именно формы налогового контроля и выступают приемами, применяемыми надзорными органами в ходе проверок.

Что делают органы налогового контроля:

- реализуют надзорные меры;

- получают разъяснения проверяемых лиц;

- анализируют все виды отчетности;

- осматривают помещения, территории;

- проверяют документы по месту нахождения юрлица;

- совершают иные действия, установленные НК РФ.

Каждый из указанных процессов является отдельной формой надзорных мероприятий.

Также законодатель ограничивает полномочия должностных лиц, обеспечивая защиту интересов юридических лиц и граждан. Запрещается собирать и применять сведения о налогоплательщиках, если они были получены без соблюдения конституционных основ, федеральных законов, а также правил о профессиональной тайне (адвокатской, аудиторской и так далее).

Налоговый контроль и его виды

Кроме того, определяется несколько классификаций рассматриваемых надзорных мероприятий. Налоговый контроль делится на виды с учетом времени, места и субъекта его проведения. Первый вариант предусматривает:

- Предварительный.

Проводятся контрольные мероприятия до того, как заканчивается налоговый период, либо до момента предоставления плательщику льгот, права изменения срока уплаты налогов и так далее.

- Текущий.

В данном случае надзорные мероприятия проводятся в отчетный период в ходе осуществления хозяйственных и финансовых операций, то есть в процессе ежедневной работы организации.

Здесь применяются различные формы. Это может быть инвентаризация, истребование и изучение документации, запрос дополнительных сведений.

Текущий контроль позволяет выявить нарушения законодательства и предотвратить потерю денежных средств из государственного и муниципального бюджета.

- Последующий.

В данном случае надзорные действия проводят после окончания отчетного периода. Осуществляется проверка итоговой бухгалтерской и финансовой документации.

Так налоговые органы оценивают своевременность и полноту исполнения обязательств со стороны налогоплательщиков.

Следующая классификация определяет виды проверки по субъекту, который ее проводит. Относят сюда следующее:

- налоговая;

- таможенная;

- проверка органов внутренних дел;

- следственная.

Последний вариант, предусматривающий определение видов налогового контроля, основывается на месте его проведения. НК РФ устанавливает два варианта:

Читайте также: Основные средства в бухгалтерском и налоговом учете

- камеральная проверка;

- выездная налоговая проверка.

Целью камеральных и выездных контрольных мероприятий выступает надзор за соблюдением требований законодательства со стороны плательщиков

Виды налоговых проверок

Налоговые проверки бывают только камеральными и выездными. И все. Нет никаких встречных, углубленных проверок и тем более предвыездных. К налоговым проверкам также не относятся проверки валютного контроля, соблюдения законодательства о ККТ, местонахождения юридического лица, так как они проводятся в соответствии с иными нормативными документами, нежели Налоговый кодекс РФ.

Три основных параметра, отличающих налоговые проверки друг от друга: наличие или отсутствие документов на их проведение и окончание, период и продолжительность.

Полномочия налоговых органов

Формы и виды надзорных действий формируют полномочия налогового контроля при его реализации должностными лицами.

К их правам в рамках НК РФ относят:

- требовать предоставления финансовой документации согласно формам, установленным государственными органами, в том числе местного самоуправления, если таковые позволят определить факт исчисления и уплаты налогов, установить правильность данного процесса;

- осуществлять изъятие документов, если они свидетельствуют о факте совершения правонарушения, предусмотренного НК РФ, в том числе, если есть основания предполагать сокрытие плательщиком определенных сведений;

- вызывать плательщиков в контролирующие органы для дачи объяснений по вопросам исполнения ими норм законодательства, в частности начисления и уплаты налогов и сборов;

- проводить осмотр и обследование помещений и территорий налогоплательщика, которые используются для осуществления деятельности юридического лица и непосредственного получения прибыли;

- осуществлять контроль над крупными расходами и доходами организаций;

- привлекать экспертов, специалистов и переводчиков для полноценного проведения проверки и получения достоверных сведений;

- вызывать свидетелей, которым известны факты осуществления деятельности организацией, о фактах уплаты или уклонения от налогов, порядке исчисления платежей и так далее;

- создавать налоговые посты в соответствии с правилами, установленными НК РФ.

Таким образом, налоговый контроль может быть осуществлен только в рамках определенных законом полномочий государственных органов. Любой выход за них приведет к недействительности и необоснованность результатов проверки.

Определение

Налоговая проверка – это деятельность уполномоченных органов по контролю за соблюдением законодательства о налогах и сборах в порядке, установленном настоящим Кодексом. Как указано в “Концепции планирования выездных налоговых проверок”, утвержденной Приказом ФНС России от 30.05.2007 N ММ-3-06/[email protected], налоговые проверки должны отвечать требованиям безусловного обеспечения законных интересов государства и прав налогоплательщиков, повышения их защищенности от неправомерных требований налоговых органов и создания для налогоплательщика максимально комфортных условий для исчисления и уплаты налогов. Порядок проведения налогового контроля в виде налоговых проверок, сроки и периодичность их проведения регулируются главой 14 Налогового кодекса.

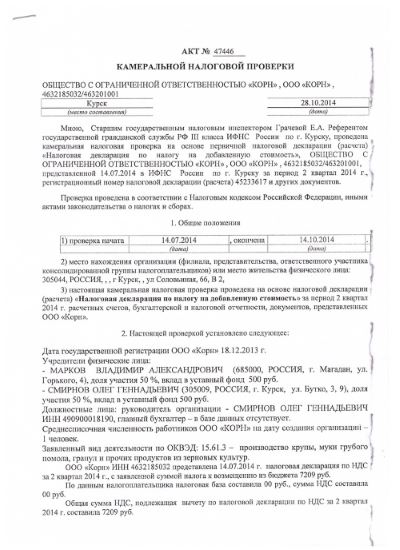

Камеральная налоговая проверка — основания для проведения камеральной проверки

Говоря о такой процедуре, как налоговый контроль, подробно следует остановиться на его видах, определяемых с учетом места проведения надзорных мероприятий. НК РФ подробно регламентирует процедуру.

Первым видом контроля выступает согласно ст. 88 НК РФ камеральная налоговая проверка, которая представляет собой надзорные мероприятия по месту нахождения уполномоченного органа. Она основывается на декларациях и иных документах финансовой отчетности, представленных плательщиками.

Проведение налогового финансового контроля осуществляется без специального решения руководителя ИФНС РФ. Основанием выступает поступление декларации со стороны плательщика.

Не позднее трех месяцев с получения документа, налоговый орган начинает проверочные мероприятия. Если декларация не была предоставлена, должностные лица имеют право осуществить контроль на основании только тех сведений, что у них имеются о деятельности организации. Период начала проверки отсчитывается с последнего дня, в который должна была быть представлена отчетность.

Если вам требуется юридическая помощь в прохождении камеральной проверки, то можете обратиться к нам. Юристы имеют практический опыт в оказании услуг по прохождению проверок инспекциями.

Читайте также: Нужно ли начислять НДФЛ с аванса или нет? Отражение таких операций в 1С

Получить помощь юриста

Важно помнить о том, что если была начата камеральная проверка при отсутствии декларации, но позже документ был передан в налоговый орган, то надзорные мероприятия прекращаются, и начинаются новые.

Принятие решения по результату проведения камеральной налоговой проверки

По результату предоставления деклараций может возникнуть несколько возможных ситуаций. К ним относят следующее:

- Выявление неточностей при исполнении налогового законодательства.

В этом случае руководитель уполномоченного органа может принять решение о продлении период проверки до трех месяцев. Могут быть запрошены дополнительные сведения, получены объяснения со стороны плательщика и так далее.

- Ошибки в налоговой декларации.

Это могут быть противоречия в сведениях, недочеты и прочее. В этом случае плательщику также направляется требование о предоставлении пояснений и уточнений. На это дается пять дней.

Также возможна подача уточненной декларации, это происходит в случаях, когда плательщик сам выявляет ошибки и желает изменить представленные ФНС РФ сведения.

Все оговорки должны быть обоснованными, поскольку несоответствие имеющихся сведений и переданных может расцениваться, как нарушение законодательства в части исчисления платежей и их уплаты.

- Выявление правонарушения.

Эта ситуация предусматривает наличие доказанного факта несоблюдения требований об исчислении и уплате налогов. По итогу такой проверки выносится акт (ст. 100 НК РФ), в котором обозначают сроки устранения нарушений, если такое возможно, а также мера ответственности.

Если надзорные мероприятия не выявили нарушений, то по результату проверки также составляется итоговый документ.

Выездные проверки

Заблуждение: отодвинуть срок начала выездной проверки можно, если не получать решение о ее проведении.

Проверка начинается с момента вынесения данного решения. Кроме того, выездную проверку может проводить налоговый орган, в котором организация в данный момент не состоит на учете. Это происходит в случае, когда компания сменила свое местонахождение, но предыдущим налоговым органом уже вынесено решение о проведении выездной проверки. В Налоговом кодексе РФ не содержится требований о прекращении начатой проверки в данной ситуации, да и судебная практика подтверждает этот подход.

Особого внимания, как и в вопросе камеральных проверок, заслуживают факты представления налогоплательщиками уточненных налоговых деклараций (расчетов), в том числе за периоды, превышающие 3 года.

Прежде чем принимать решение о корректировке суммы налогов, тем более в сторону уменьшения, необходимо взвесить все факторы, которые могут повлиять на решение инспекции провести выездную проверку, включая периоды, превышающие трехлетний срок. Если вы в чем-то не уверены, лучше оставить все как есть.

Выездная налоговая проверка — основания для проверки и её процедура

Вторым вариантом контрольных мероприятий, направленных на выявление нарушений законодательства, является выездная налоговая проверка (ст. 89 НК РФ). Она проводится по месту нахождения плательщика и предполагает более широкий спектр форм в сравнении с камеральным видом.

Проведение налогового финансового контроля посредством выездных мероприятий имеет определенные требования к его организации, основаниям и срокам. Процесс отличается от камерального вида и во многом зависит от его результатов.

Первое, на что следует обращать внимание, это основания проверки. К ним относят следующие ситуации:

- рентабельность бизнеса, его налоговая нагрузка имеют низкий показатель (меньше 10%), что привлекает внимание налоговых органов;

- неправильные суммы вычетов, в большинстве случаев завышенные, то есть превышающие реальную сумму выплаченных налогов;

- низкие показатели оплаты труда, что говорит о неправильном ведении бухгалтерии, намеренном уклонении от уплаты НДФЛ путем сокрытия части заработной платы сотрудников;

- убыточность бизнеса, предполагающая отсутствие прибыли более двух лет, либо повышение уровня расходов;

- отсутствие ответов налогоплательщика, если со стороны ИФНС РФ поступают запросы и требования о предоставлении документации.

Подобный перечень оснований условный. Любое действие юридического лица, вызывающее сомнения в законности деятельности и соблюдении налоговых требований, может выступить причиной проведения проверки.

Последняя ситуация возникает, когда компания обращается к некомпетентным юристам, которые предлагают отмалчиваться.

Зачастую, такая ситуация наблюдается, когда организация проходит процедуру ликвидации. Вместо того, чтобы «отписываться» в налоговую, юристы рассчитывают быстро провести процедуру ликвидации ради экономии своих сил и времени.

Однако, в 90% случаев, они не успевают закончить процедуру ликвидации до назначения выездной налоговой проверки. В результате, клиент понесет дополнительные убытки, в лучшем случае. В худшем — его привлекут к ответственности.

При заключении договора с юридической , вы полностью застрахованы от риском. Мы включаем в договор пункты о финансовой ответственности за действие или бездействие юриста.

Если вам назначена выездная налоговая проверка, то наши юристы помогут пройти её и получить положительное заключение по результатам проверки.

Мы полностью возьмем на себя общение с налоговыми органами и проведем процедуру ВНП от начала до результата. Работаем без полной предоплаты. Отправьте заявку и юрист свяжется с вами в ближайшее время:

Отправить заявку

Запомните! В определенных ситуациях можно отмалчиваться перед налоговой, если есть некая стратегия, и вы понимаете, что делаете. Но знайте, что при неудачном раскладе, такая попытка уклонения грозит ответственностью в соответствии с КоАП РФ. Если юристы предлагают вам поиграть в молчанку, спросите у них: с какой целью это делается, какими будут их действия при назначении проверки. Также, рекомендуем проверить договор на предмет наличия пункта финансовой ответственности юриста.

В каких случаях выездная налоговая проверка может быть назначена вне зависимости оснований?

Независимо от оснований, выездная проверка может быть одного из установленных законом видов:

- Плановая.

Этот вариант предусматривает проведение проверок согласно графику. Ежеквартально составляется план, на основании которого принимается решение.

- Внеплановая.

В этом случае требуется проведение проверки по инициативе каких-либо органов, например, правоохранительных.

Читайте также: ОКАТО для ИП — что это такое, как узнать для ИП по ИНН онлайн

- Комплексная.

Проверка предполагает анализ процессов начисления и уплаты всех налогов, которые обязано перечислять юридическое лицо.

- Тематическая.

В данном варианте проверке подлежат только отдельные виды налогов.

Подобная градация выступает еще одним отличительным признаком при сравнении выездной и камеральной проверки.

Второй вариант надзорных мероприятий опирается лишь на часть тех сведений, которые рассматриваются в ходе надзорных действий по месту нахождения плательщика.

Налоговый контроль — процедура выездной налоговой проверки (ВНП)

Если камеральная проверка проводится в каждом отчетном периоде и не требует от налогоплательщика непосредственного участия, то выездные формы контроля реализуются только на территории организации.

Кроме того, данный вид надзорных действий не может быть проведен без решения уполномоченного лица – руководителя ИФНС РФ.

После принятия решения, выступающего главным основанием для назначения выездной проверки, определяется ее план.

Должностные лица устанавливают ряд действий, которые должны будут совершаться для проверки законности деятельности той или иной организации.

Возможны следующие формы выездной проверки:

- инвентаризационные действия, предусматривающие сведение информации, документации и прочей отчетности для формирования выводов о деятельности организации;

- осмотр помещений, складов, торговых и производственных мест, если они направлены на реализацию деятельности налогоплательщика;

- получение документов от налогоплательщика, в том числе путем их истребования при необходимости уточнения информации;

- выемка документов, которые также могут содержать необходимую информацию для проверки;

- проведение экспертизы путем привлечения специалистов на основе договора, сюда также относят переводчиков, чьи навыки необходимы для правильного понимания представленной документации;

- допрос заинтересованных лиц, руководства организации, ее учредителей, бухгалтера, а также привлечение сотрудников и иных лиц в качестве свидетелей для получения максимального количества информации о деятельности юрлица.

Проведение надзорных мероприятий по адресу налогоплательщика дает больше возможностей для оценки сведений. Камеральная проверка опирается исключительно на декларации, где ограниченное количество информации.

В распоряжении должностных лиц, осуществляющих выездную деятельность, находится вся отчетности и не только за текущий налоговый период.

Сроки проведения выездной проверки при этом не отличаются от камерального контроля. С момента появления основания для надзорных действий должно пройти не больше трех месяцев. Сам процесс проверки не может занимать больше двух месяцев, в некоторых случаях срок может продлеваться.

Ревизия как метод налогового контроля

Ревизия является системой контрольных действий обязательного характера по фактической и документальной проверке обоснованности и законности совершенных финансовых и хозяйственных операций ревизуемой структурой, грамотности их отражения в бухгалтерской отчетности и учете, законности действий руководства и главного бухгалтера, а также других лиц, на которых согласно законодательству возложена ответственность за их реализацию.

В соответствии со своим содержанием ревизии бывают документальными и фактическими. В первые входит проверка финансовой документации, а также ведения учета и отчетности.

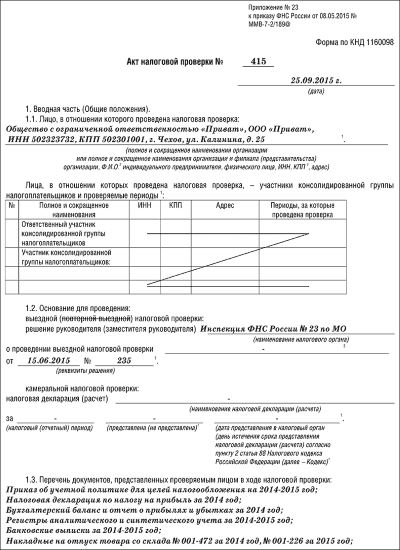

Налоговый контроль — результаты мероприятий

Налоговая система предполагает, что все проверочные мероприятия должны иметь документальное подтверждение. Именно поэтому по результатам камеральных и выездных надзорных действий всегда выносится соответствующий акт. Не имеет значения, выявлены нарушения или нет. Налогоплательщик обязательно должен получить на руки результат проверки.

Акт выездной налоговой проверки

Акт камеральной налоговой проверки

Процесс составления акта о результатах проверки регламентируется статьями 88,89, 100 НК РФ. Документ обязательно направляется плательщику не позднее двух месяцев. При этом акт должен соответствовать ряду требований, а именно включать некоторые сведения:

- дата составления документа;

- наименование организации (полное и сокращенное), либо ее подразделения, а также адрес места нахождения;

- сведения о лице, проводящем проверку (не имеет значения, налоговый инспектор работает на территории службы, либо выезжает на место);

- если проверка носит выездной характер, то номер и дата решения руководителя ИФНС РФ о ее назначении;

- документы, которые подлежали проверке;

- предмет, то есть вид налога подлежащего проверке, либо указание на комплексность надзорных мероприятий (для выездного варианта);

- формы контрольных действий, которые были использованы для проведения проверки;

- выводы должностного лица, характер правонарушения, если таковое было выявлено.

Если плательщик не согласен с выводами налоговой службы, то он может подать возражения непосредственно руководству ФНС РФ. На это отводится не больше пятнадцати дней с момента получения акта.

Налоговый контроль — вынесение решения по результатам проведенных мероприятий

Налоговый контроль предполагает выявление нарушений, соответственно, по его результатам должно быть вынесено какое-то решение. Когда у лица нет недочетов в процессе исчисления и уплаты налогов, то необходимости в данном документе нет. Если же нарушения выявлены, то инспекция должна определить степень их тяжести и меры ответственности.

При установлении факта несоблюдения налогового законодательства, ИФНС РФ может принять одно из следующих решений:

- привлечь виновное лицо к ответственности в соответствии с нормами НК РФ и КоАП РФ;

- освободить налогоплательщика от ответственности, даже если был определен состав конкретного правонарушения.

Выносится решение с учетом сведений из акта проверки, а также возражений, представленных налогоплательщиком.

На принятие решения дается десять дней. Тот же срок предусмотрен в дальнейшем для обжалования. Когда речь идет о выездной проверке, то допускается участие плательщика при рассмотрении материалов и подведении итогов. Директор юридического лица может присутствовать лично, либо привлечь представителя.

Распространенные нарушения при проведении налоговых проверок

Нарушения, которые допускают налоговики при проверках, условно можно поделить на две группы:

- те, что влекут безусловную отмену результатов проверки;

- и нарушения, которые помогают отменить результаты проверки вместе с другим факторами.

Безусловных нарушений два:

- Неуведомление или неправильное уведомление налогоплательщика о рассмотрении материалов проверки. Наиболее распространенная ошибка проверяющих – это отсутствие доказательства вручения уведомления;

- Непредоставление возможности налогоплательщику давать объяснения при рассмотрении материалов налоговой проверки.

Нарушений проверочных процедур, позволяющих оспорить решение налогового органа с вероятностью отмены, немного больше.

- Незаконные доказательства, использованные налоговым органом: допрос без предупреждения о ст. 51 Конституции РФ, осмотр помещений без понятых, получение документов неофициальным путем и тому подобное.

- Необоснованные обвинения: когда претензии указаны в решении, а обоснования нет, отсутствуют ссылки на конкретные доказательства, документы и нормы закона.

- Использование налоговыми органами для обоснования своих претензий документов, не предусмотренных законом. Например, личные заметки, какие-то записи в тетрадях и т.п.

- Нарушение сроков проведения проверки. Очень полезная причина, которая определяется как дискриминационная по отношению к проверяемому налогоплательщику.

Обязательно необходимо понимать, что решение по дополнительным основаниям не отменят, если нарушения установлены и подтверждены законными доказательствами.

Налоговый мониторинг

Практика проведения налоговых проверок сталкивается с таким вопросом, как законность дистанционных надзорных мероприятий. Предполагается удаленный доступ к документам плательщика, что сокращает сроки и упрощает процедуру контроля. Подобные действия получили название – налоговый мониторинг (ст. 105.26 НК РФ).

Посредством дистанционного варианта налогового контроля, снижается объем документов, подлежащих оценке. Проверка сосредотачивается на оценке рисков организации.

Причем процесс предусматривает взаимодействие, то есть и налоговый орган, и сам плательщик заинтересованы в удаленном варианте работы.

Посредством налогового мониторинга возможно предупреждение наступления рисков для юридических лиц, соответственно, будет сокращено число правонарушений.

Заявление на проведение налогового мониторинга

Образец заявления о проведении налогового мониторинга

Организация сама может инициировать дистанционную проверку. Для этого достаточно направить в налоговую службу заявление, но не позднее 01 июля года, который предшествует периоду проведения надзорных мероприятий. До 01 ноября этого же года ИФНС РФ обязано принять решение о вступлении организации в налоговый мониторинг.

При составлении заявления необходимо обращать внимание на его форму. Предусмотрен ряд сведений, которые обязательно должны входить в документ.

Относят к ним следующее:

- наименование и код налогового органа;

- наименование организации, со стороны которой поступает заявление, ее контактные данные;

- ИНН, КПП, адрес нахождения юридического лица;

- общая сумма налога, подлежащего уплате, совокупный размер дохода и активы организации;

- приложение с перечислением всех документов, передаваемых вместе с заявлением;

- подпись руководителя организации, а также дата составления документа.

Формируется заявление в соответствии с образцом, который был установлен приказом ФНС России от 21.04.2017 № ММВ-7-15/[email protected] Найти документ можно на официальном сайте налоговой службы. Документ доступен для скачивания.

Приложение к заявлению на вступление в налоговый мониторинг должно включать в себя определенные документы:

- сведения обо всех взаимосвязанных лицах в деятельности организации;

- регламент взаимодействия;

- учетная политика, предусмотренная в целях налогообложения юридического лица;

- сведения о системе внутреннего контроля.

Процедура принятия решения о включении организации в налоговый мониторинг осуществляется согласно ст. 105.27 НК РФ.

Проведение налогового мониторинга

Дистанционный налоговый контроль проводится за один конкретный календарный год, что предусмотрено в ст. 105.26 НК РФ. На основании полученных документов инспекция проводит анализ рисков юридического лица и системы внутреннего контроля.

Это позволяет налоговой службе переходит к совместной оценке рисков, что происходит в несколько этапов:

Читайте также: Можно ли работать по трудовому договору без трудовой книжки?

- Плательщик раскрывает свои риски, путем их идентификации в системе внутреннего контроля. Далее информация передается на анализ в налоговый орган.

- Инспекция проводит оценку представленных сведений, после чего формирует план налогового мониторинга.

Если представленные организацией сведения не соответствуют тем, что уже имеются о ИФНС РФ, то юридическое лицо обязано предоставить пояснения и уточнения (в течение пяти дней), либо исправить недочеты (в течение десяти дней).

Удаленный вариант налогового контроля также предполагает свои формы реализации. Здесь перечень способов выявления нарушений ограничен.

В ходе мониторинга возможно следующее:

- потребовать предоставления дополнительных сведений;

- привлечь организацию для дачи пояснений;

- пригласить эксперта, специалиста или переводчик в целях всестороннего изучения документации.

По результатам мониторинга составляется мотивированное мнение должностного лица налоговой службы. Данный документ необходим в том случае, если установлен факт нарушения законодательства в части начисления и уплаты налогов.

Кроме того, организация может сама запросить мнение налоговой инспекции, если нарушений выявлено не было. В этом случае документ направляется в течение одного месяца с момента его составления.

В остальных ситуациях, при несоблюдении законодательства юридическим лицом, оно получит мнение не позднее чем через пять дней.

Как бухгалтеру реагировать на требования из налоговой

Инспекторы истребуют документы у налогоплательщиков и их контрагентов. Налоговые требования можно разделить на две крупные группы — направленные вне налоговых проверок и в налоговых проверках. Реагировать надо и на те, и на другие, просто промолчать в ответ нельзя: если налоговики не дождутся ответа, то могут оштрафовать компанию.

Разберём алгоритм, по которому бухгалтеру следует работать с требованиями, полученными вне налоговых проверок.

Шаг 1. Проверяем способ вручения требования: официальный или «неофициальный»

Вручёнными официально считаются требования, которые передали лично, по ТКС (с подтверждением факта получения) или почтовым отправлением с описью и уведомлением о вручении.

С даты получения начинает отсчитываться срок для ответа — это десять рабочих дней. Если требование пришло по почте, датой его получения будет шестой день со дня отправки заказного письма. Если требование отправили через оператора, датой получения будет день отправки получателем квитанции о приёме, — на это есть 6 рабочих дней.

Получать уведомления о новых требованиях из ИФНС и отвечать на них в электронном виде

Шаг 2. Определяем, унифицирована ли форма требования

Налоговики должны пользоваться формами, которые утверждены приказами ФНС. Тогда у них не будет возможности добавить в требование что-то своё: они просто берут и заполняют унифицированную форму. Заполнение, как правило, автоматизировано, поэтому бывает и так, что налоговики даже не знают, что система включила в требование.

Шаг 3. Устанавливаем дату выставления требования

Эту дату всегда соотносите с глубиной истребуемых документов и с проверочными мероприятиями. Например, вы получили требование вне проверки, в котором сказано, что у контрагента проходит камеральная проверка за I квартал 2021 года, а дата требования — сегодняшняя. Тут и возникает вопрос — не нарушены ли сроки камеральной проверки? Если сопоставим дату и сроки, то поймём, что налоговая истребует документы и информацию за пределами возможных камеральных проверок.

Бывает и так, что дата требования сегодняшняя, а документы требуют за 2014 год. Налогоплательщик должен хранить документы в течение четырех лет, поэтому он не обязан представлять документы шестилетней давности — их может просто не быть.

В таких случаях мы имеем право направить в налоговую только ту часть документов, истребование которой соответствует закону.

Шаг 4. Проверяем ссылки на НК РФ и устанавливаем обоснованную необходимость

Если речь о внепроверочной деятельности, то должна быть ссылка на п. 2 ст. 93.1 НК РФ, никаких иных ссылок быть не может.

Далее изучаем основания, позволяющие истребовать соответствующие документы, информацию. Мы говорим о внепроверочной деятельности, поэтому в этой графе помимо статей налогового кодекса должны быть указаны причины, цели, мотивы, которые побудили налоговую на истребование информации.

Шаг 5. Устанавливаем, конкретизирована ли сделка

Сделка должна быть конкретизирована через договор, то есть в требовании должен быть указан номер договора, даты, стороны, период, который исследуется в рамках внепроверочной деятельности или счет-оферта.

Частенько попадают в руки требования, в которых налоговая почему-то видит конкретизацию сделки через акты, счета-фактуры. Я всегда задаюсь вопросом, точно ли налогоплательщику понятно, о какой сделке речь.

Шаг 6. Проверяем, относятся ли к сделке запрошенные документы и информация

Перечень запрошенных документов должен быть конкретный. Исполнение договора подтверждает первичная документация: товарно-транспортные накладные, накладные, акты выполненных работ и т.д., а также счета-фактуры. Бывает, что налоговая обращается к своему налогоплательщику и говорит: «Уважаемый налогоплательщик, мне нужны документы по сделке с ООО “Ромашкой”, касающиеся вашей деятельности». Здесь должен сработать стоп-сигнал — проверьте, весь ли перечень документов касается сделки или налоговая включила в требование в довесок то, что ей нужно для контроля вас.

Шаг 7. Проверяем, есть ли поручение на истребование документов (информации)

Очень важно для исполнения требования его приложение — поручение. Копия поручения на истребование информации обязательно должна быть приложена к требованию.

Сами налоговики не оформляют поручение, если налогоплательщик стоит у них на учёте. Они выполняют рекомендации ФНС. Но правила ст. 93.1 НК РФ не вводят никаких исключений. Оформить и выставить поручение налоговый орган обязан, потому и к требованию его приложить должен.

Шаг 8. Готовим ответ на требование или уточняем его

Если с требованием всё в порядке, подготовьте ответ в установленные сроки. Если же оно не соответствует закону по какому-либо из указанных пунктов, то уточните данные требования в свободной письменной форме. Это ваше право по ст. 21 НК РФ.

Уточняя требование, вы сообщаете налоговой, что оно некорректное, исполнить его невозможно. Вы можете не только уточнить требование, но и продлить сроки его исполнения.

Налоговый контроль — совмещение видов проверок

Практика знает ситуации, когда проведение налогового мониторинга пересекается с реализацией выездных или камеральных надзорных мероприятий. В каждом случае предусмотрены отдельные варианты действий.

Реализация камеральных контрольных действий возможна при налоговом мониторинге в следующих случаях (ст. 88 НК РФ):

- декларация была передана в налоговый орган позднее 01 июля года, который предшествует периоду проведения надзорных мероприятий;

- декларация представлена с заявлением о возмещении потраченной суммы из бюджета, то есть с необходимостью получения вычета;

- наличие уточненной декларации, согласно которой сумма налога оказалась меньше предыдущего показателя;

- досрочное прекращение налогового мониторинга.

Выездная проверка возможна также в исключительных ситуациях, когда одновременно с ней проводится мониторинг.

Относят к ним следующее:

- проведение надзорных мероприятий вышестоящим органом, направленных на инспекцию, осуществляющую налоговый мониторинг;

- прекращение дистанционной проверки раньше установленного срока;

- плательщик не исполнил предписания, согласно мотивированному мнению, направленному налоговой инспекцией;

- поступление декларации с уточнением суммы налога за период налогового мониторинга, если размер платежа уменьшился.

Таким образом, юридическое лицо может стать субъектом не только дистанционной проверки, но и надзорных мероприятий, независимо, выездной или камеральный характер они носят.

Как избежать проблем при осуществлении налогового контроля?

Чтобы избежать проблем при осуществлении налогового контроля, юридические лица должны соблюдать предписания НК РФ и следовать указаниям, получаемым со стороны инспекции.

Даже если предприниматели знают о собственных ошибках и недочетах, то рекомендуется устранить их до начала проверок. С этим могут помочь юристы, привлеченные со стороны, или работающие в штате.

Более того, не следует игнорировать запросы налоговых служб. Если имеются нарушения, а ИФНС РФ требует предоставить отчетность, это необходимо сделать.

В противном случае может быть принято решение о привлечении к ответственности, предусматривающей наказание по КоАП РФ. Организации придется выплатить крупные штрафы, в то время как при уточнении сведений декларации и своевременном устранении ошибок можно получить лишь предписание или предупреждение.

Таким образом, налоговый контроль рассматривается как совокупность различных способов и средств, позволяющих уполномоченным органам власти выявить нарушителей в сфере начисления и уплаты налогов.

Предусмотрено несколько видов проверок, каждому из которых подвергаются представители малого, среднего и крупного бизнеса. Предпринимателям необходимо постоянно сотрудничать с ФНС РФ. Это позволит избежать ответственности и получить возможность устранить ошибки без серьезных последствий.

Если у вас возникли вопросы или требуется помощь юриста, то можете обратиться в нашу юридическую :

Получить консультацию

*Первая консультация предоставляется бесплатно для управленцев и собственников бизнеса.

Юридическая статья от:

Обследование в налоговом контроле

Следует иметь в виду, что обследованием охватывается более широкий перечень финансово-экономических показателей работы объекта. Процедура проводится для выявления финансовой устойчивости, финансового состояния и возможных перспектив в плане развития организации. При осуществлении данной методики совершенно не обязательно проверяется первичная бухгалтерская документация. Могут реализовываться и контрольные замеры объема работ, расходов электроэнергии, топливных ресурсов, проверка объектов налогообложения и финансирования скрытого типа посредством опроса, инспекции на месте, анкетирования и так далее.

Пример разбора требования от налоговой

Налогоплательщик получил это требование в 2021 году официально по ТКС. Давайте разберём его для примера.

Образец требования из ИФНС с разбором от эксперта

Мы видим, что требование выставлено по установленной форме. Дата — ноябрь 2021 года.

Изучим требование и подумаем, что надо уточнить, а что противоречит закону.

1. Одновременное использование ст. 93 и п. 2 ст. 93.1 противоречит НК РФ. Ст. 93 позволяет истребовать документы только в налоговой проверке, а п. 2 ст. 93.1 — вне налоговой проверки. Так в какой процедуре мы находимся: всё-таки в налоговой проверке или вне?

2. Не конкретизировано мероприятие налогового контроля. Графа с основаниями не заполнена, то есть мы не видим ни причин, ни мотивов, ни оснований для истребования документов вне налоговой проверки. Эта часть требования противоречит законодательству.

3. Не конкретизирована сделка. В требовании должен быть указан номер договора, дата, стороны, период, который исследуется в рамках внепроверочной деятельности. Однако судебная практика идёт по другому пути. Суды считают, что в требовании не обязательно указывать реквизиты договора, если есть иные характеристики сделки, которые позволяют её идентифицировать. У нас по договору указаны стороны и период — IV квартал 2021 года. Глубина проверки в пределах четырёх лет, поэтому этот срок нас не смущает. Могу предположить, что налогоплательщику понятно о какой сделке идет речь.

4. Запрошенные документы должны касаться конкретной сделки. Мы же видим приказ об учётной политике, штатное расписание, оборотно-сальдовые ведомости, расшифровки и только в п. 1.8 — договоры. Всё, что находится выше договоров, требует уточнения, так как непонятно, в связи с чем налоговая истребует такую информацию вне налоговой проверки.

Если бы требование было корректным, то мы должны были бы предоставить договор, счета-фактуры, товарные накладные. Но далее у нас с вами идут ещё и доверенности, сертификаты, деловая переписка — каким образом они относятся к сделке и как сопряжены с налогообложением? Этот блок тоже требует уточнения.

5. Требование направлено вне рамок налоговых проверок. Вопрос: имеет ли право налоговый орган истребовать у налогоплательщика первичную документацию, регистры бухгалтерского и налогового учета и т.п., не входя в налоговую проверку? Нет, не имеет. Ему нельзя истребовать документы (информацию) о деятельности самого налогоплательщика вне налоговой проверки. Поэтому то, что касается сделки, мы обязаны предоставить, а по всему остальному ждём налоговых процедур.

6. К требованию не приложено поручение на истребование документов.

Подводя итоги по этому требованию получается, что мы должны были бы его исполнить в отдельной (законной) части. Но если учесть все появившиеся вопросы, то лучше оформить письменные пояснения-уточнения и направить в налоговую, от которой поступило требование.

Каждый месяц получайте два бесплатных вебинара для бухгалтера от Экстерна