- Код 115 в справке 2-НДФЛ в 2021 году

- Коды расходов для 2-НДФЛ в 2021 году: расшифровка

- Коды вычета 501 и 503 в справке 2-НДФЛ: как заполнить

- Для чего используется справка 2-НДФЛ

- Что такое код вычета 503?

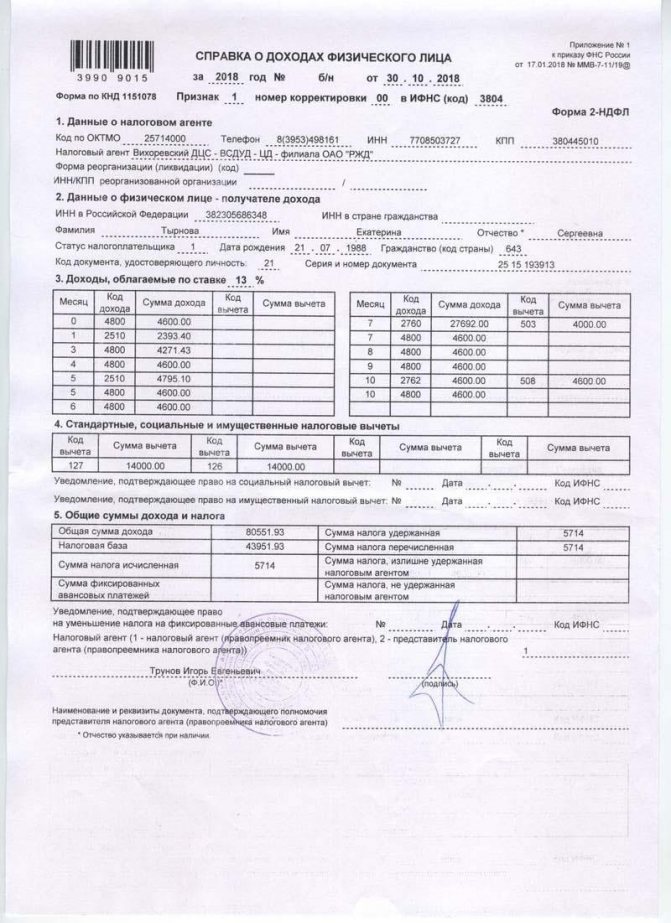

- Пример использования

- Где указывается код?

- Что значит код налогового вычета 503

- Коды вычета в справке 2-НДФЛ в 2021 году

- Что означает штрих-код на 2-НДФЛ

- Таблица кодов налоговых вычетов по НДФЛ

- Чем отличаются коды вычета 503 и 508

- Что такое НДФЛ

- Значение кода 501 в справке

- Код вычета 503 в справке 2-НДФЛ и другие коды вычетов

- Код вычета 503 в справке 2-НФЛ – что это и как правильно высчитывается налог

- Утвержденные коды доходов

- Коды доходов для 2-НДФЛ в 2021 году: расшифровка

- Коды доходов и вычетов в справке 2-НДФЛ

- Порядок указания вычетов в справке 2-НДФЛ

- Код вычета 501 куда ставить в 3 ндфл за 2021год

- Что означает код вычета 501

- Коды вычетов 130-139

- Код вычета на ребенка

- Как заполнить коды вычетов 501 503 в 3 ндфл

- Как подтверждается право на вычет по коду 501

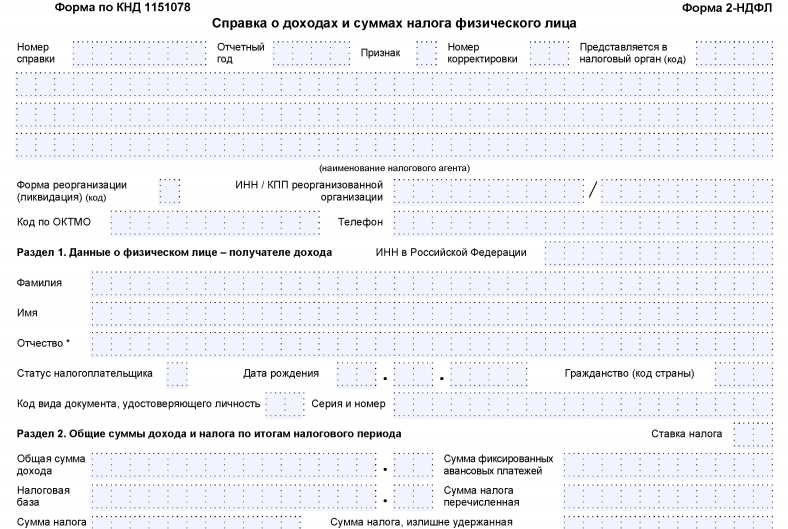

- Справка 2-НДФЛ

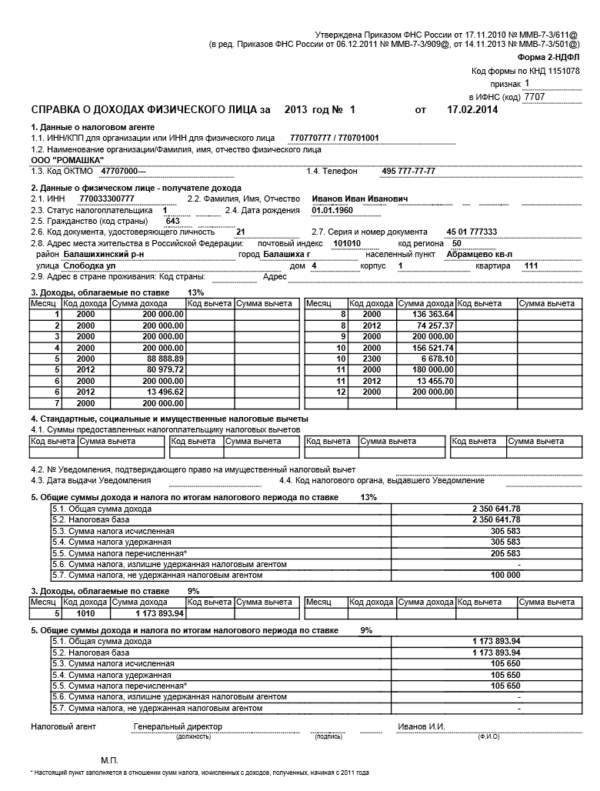

- Порядок заполнения справки 2-НДФЛ

- Особенности налоговых вычетов

- Для чего нужны коды налоговых вычетов?

- Как поставить код вычета 508 в декларации 3-НДФЛ

- Как зафиксировать вычет 503, чтобы он не предоставлялся повторно в нашей организации

- Похожие публикации

- вопрос Какой вычет указан в справке 2-НДФЛ под кодом 503?

- Сущность кода 501

- Что означает код вычета 501

- Особенности вычетов

- Код вычета 503

- Что означает код вычета 503 в справке 2 НДФЛ?

- Что значит код 503 в справке 2-НДФЛ

- Код дохода 503 в справке 2 НДФЛ

- Код дохода 2760 в справке 2 НДФЛ

- Что означает код дохода 2760 в справке 2 НДФЛ?

- Оформление справки

- Коды вычета

- Стандартные детские

- Имущественные

- Социальные

- Профессиональные

- По доходам без НДФЛ в пределах определенных сумм

- Прочие коды вычета в 2-НДФЛ

- Разновидности налоговых вычетов

- Основные коды вычетов

Код 115 в справке 2-НДФЛ в 2021 году

Регулярная уплата налогов и высокие ставки могут стать серьезной финансовой проблемой для обычного россиянина . Государством предусмотрены программы поддержки . С их помощью можно вернуть часть денег в самых разных обстоятельствах : приобретая жилье , медицинские препараты , оплачивая обучение . Самый распространенный вид вычета в 2021 году– это код 114 и 115 в справке 2 — НДФЛ , который регулярно применяется , пока ребенок не достигнет 18 лет либо завершения учебы . Ограничение вступает в силу после 24 — летия.

Код может быть указан неверно, в таком случае заявителю будет отказано, либо будет совершен ошибочный расчет. Во втором варианте налогоплательщик может получить большую или меньшую сумму

Поэтому очень важно внимательно вносить коды 114 и 115 в справке 2-НДФЛ

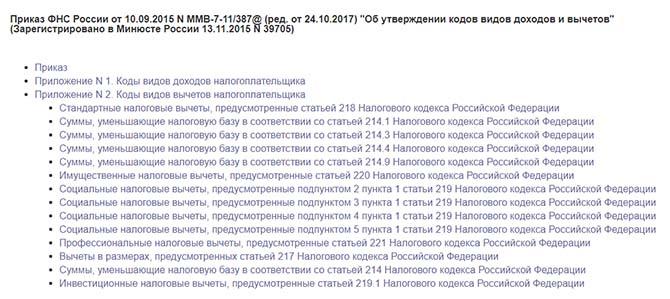

Коды расходов для 2-НДФЛ в 2021 году: расшифровка

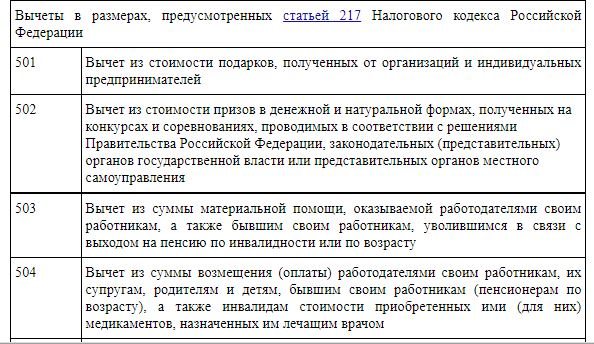

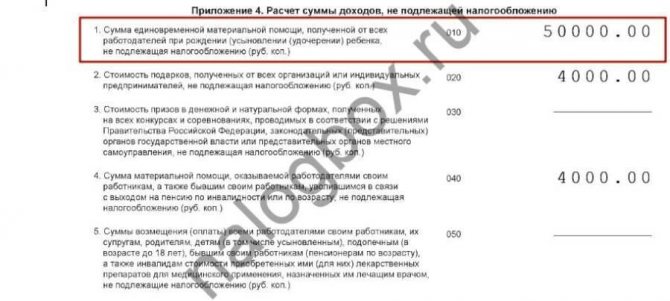

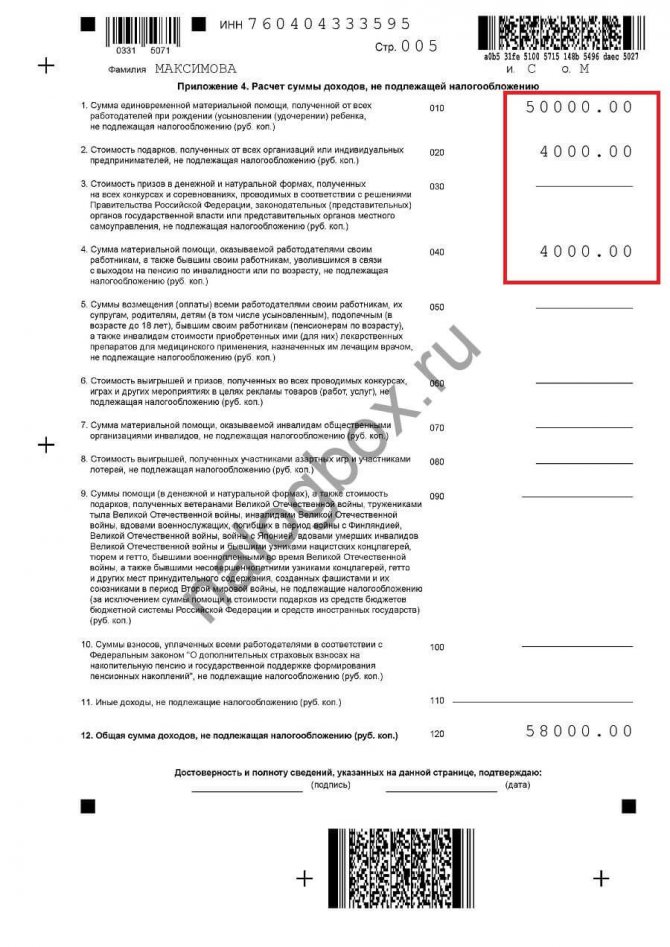

Некоторые доходы, указанные в ст. 217 НК РФ, облагаются только в части, превышающей определенный лимит. Этот необлагаемый лимит в справке 2-НДФЛ называется вычетом. Коды таких вычетов нужно указывать в Приложении к справке в соответствии с Приложением N 2 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/, например:

- 501 — вычет в пределах 4 000 руб. за год с подарков физлицам;

- 503 — вычет в пределах 4 000 руб. за год с материальной помощи работнику или бывшему работнику, который вышел на пенсию по инвалидности или по возрасту;

- 508 — вычет в пределах 50 000 руб. с единовременной материальной помощи работнику при рождении (усыновлении) ребенка.

Коды вычета 501 и 503 в справке 2-НДФЛ: как заполнить

- получают оплату труда по месту трудоустройства;

- получают премиальное вознаграждение от начальства;

- принимают предоставление материальной помощи;

- продают квартиру, дом или иное жилье, а может, лишь долю в нем;

- сдают собственную жилую площадь в аренду;

- реализуют машину и иное принадлежащее им имущество;

- получают гонорары за изданное ими литературное произведение;

- во многих других ситуациях.

Если компания не является работодателем, она не обязана производить начисления заработной платы и переводить в государственный бюджет отчисления по подоходному налогу. Это значит, что заниматься подготовкой, заполнением и предоставлением на проверку налоговой декларации организация также не обязана.

Читайте также: Срок хранения бухгалтерских документов в организации

Для чего используется справка 2-НДФЛ

Как уже говорилось выше, предоставление справки 2-НДФЛ производится налоговым агентом. Ранее в статье мы описывали, какие манипуляции производит организация-работодатель:

- выдает доход налогоплательщику;

- производит исчисление и отправку налога в бюджет;

- предоставляет вычеты.

Для чего организации заполняют справки 2-НДФЛ

Для отображения всех искомых операций и передачи по ним отчета используют установленную государством форму обсуждаемой справки.

Последнее обновление самого бланка производилось правительством в декабре 2015 года. Именно тогда вступило в силу использование нового образца искомого документа.

Помимо предоставления отчетности в Федеральную налоговую службу, справка 2-НДФЛ может понадобиться сотрудникам организации для собственных нужд. Чтобы ее получить, они должны составить заявление на имя руководителя организации-работодателя.

Предоставление документа на проверку налоговым агентом производится, если:

- он выплатил работающим у него лицам средства, которые подлежат частичному удержанию в пользу государственного бюджета, посредством исчисления налога на доходы физического лица;

- он выплатил сотрудникам средства, однако не имел возможности произвести удержание подоходного налога.

Во втором случае компания-работодатель имеет обязательство, не позднее 60 дней с окончания текущего периода налогообложения оповестить сотрудников Федеральной налоговой службы об отсутствии искомой возможности и по окончанию года представить на проверку данные в заполненной справке 2-НДФЛ.

Справка 2-НДФЛ

Когда сотрудник приходит в бухгалтерский отдел и составляет заявление на получение рассматриваемой справки, он, скорее всего, использует ее в дальнейшем для:

- предоставления по новому месту трудоустройства, для получения вычета стандартной или иной направленности, так как для выдачи искомых средств необходимо производить учет доходов, выплаченных с начала текущего периода налогообложения, принимая во внимание также средства, выданные прошлым работодателем;

- получения сведений, которые затем вносятся в декларационный бланк формы 3-НДФЛ, предоставляющийся на проверку в налоговую инспекцию при определенных ситуациях;

- передачи в любое иное место, где справку потребовали, например, в кредитную организацию, для получения денежного займа.

Обратите внимание на следующий важнейший факт: гражданин, требующий выдачи справки, не должен отчитываться перед работниками бухгалтерии или даже начальством о том, зачем она ему понадобилась. Отказать без этих сведений в выдаче справки организация-работодатель не имеет право, это обстоятельство определено Налоговым Кодексом нашей страны.

Согласно букве закона, справка в обязательном порядке должна выдаваться не позднее трех дней с момента написания и передачи на рассмотрения заявления от работника. Выходные дни не учитываются.

Если справка запрашивается в середине годичного периода, работодатель заполняет ее на основе уже имеющихся на текущий момент сведений.

Если компания не является работодателем, она не обязана производить начисления заработной платы и переводить в государственный бюджет отчисления по подоходному налогу. Это значит, что заниматься подготовкой, заполнением и предоставлением на проверку налоговой декларации организация также не обязана.

Кроме того, освобождение от этого обязательства производится еще в некоторых случаях:

Читайте также: Расходы на рекламу: какие траты можно считать рекламными, и как их учитывать

- если компания выплатила доходы сотрудникам, которые должны самостоятельно производить процедуру исчисления средств по подоходному налогу и их переводу в государственную казну;

- если была произведена такого рода выплата средств в пользу сотрудников, который подразумевает самостоятельный перевод их части в казну получателем;

- если были выданы доходы в виде денежных средств, с которых налог не отчисляется согласно букве закона.

Заполнение справки производится согласно установленным «наверху» правилам. Документ состоит из пяти разделов, каждый из которых подразумевает указание конкретных сведений.

Таблица 1. Заполнение разделов

ПорядокЗаполнение1В первую очередь вносятся данные по организации-работодателю, осуществляющей заполнение искомого документа.2Затем указывают информацию о сотруднике, получающем средства.3После приводится перечисление доходов, подлежащих обложению подоходным налогом.4В четвертом разделе перечисляют предоставленные работнику налоговые вычеты.5В пятом представляют величину налога, которая была рассчитана и итог по доходу.

Кодировки в справке используются не только для обозначения разновидностей доходов и вычетов. С их помощью также определяют, по какому случаю предоставляется на проверку бумага:

- в графе с названием «признак» вписывается цифра 1, если бумага подается по подоходному налогу, успешно переведенному в государственную казну;

- в эту же строку проставляют цифру 2, если удержание налога не состоялось.

Разобраться со всеми использующимися для справки кодировками поможет представленная Федеральной налоговой службой расшифровка в виде перечня, записанного в одном из приказов, изданных службой. Ознакомиться с полным списком можно, отыскав его среди прикрепленных документов на официальном сайте Федеральной налоговой службы.

Правила, регулирующие процедуру заполнения справки, содержатся внутри приложения соответствующего приказа. Каждый опытный бухгалтер имеет представление о них, так как сталкивался с заполнением искомой бумаги не только во время обучения в высшем учебном заведении, но также наверняка не раз прибегал к ее заполнению в процессе работы.

Если вы только начинаете работать в бухгалтерской сфере и осуществляете заполнение документа впервые, вам следует отыскать на просторах интернете заполненный образец бумаги и первое время сверяться с ним. Обязательно обращайте внимание, в редакции от какого года будет создан найденный вами образец.

Последнее обновление справки состоялось в 2015 году, однако, по интернету все еще блуждают устаревшие формы справки

Что такое код вычета 503?

Мы часто слышим про такие понятия как «налоговый вычет», «налог на добавленную стоимость» и т.д. Код вычета также относится к теме налогового регулирования деятельности населения, а именно — к стандартной справке 2-НДФЛ.

В 2021 году никаких значительных поправок в налоговый кодекс РФ внесено не было. Поэтому объяснение тому, что значит код вычета 503 в справке 2-НДФЛ, по-прежнему дается в ст. 217 НК РФ. Согласно данному положению, определенная сумма с любого дохода налоговых резидентов и нерезидентов на территории России должна «уходить» в налоговый бюджет страны.

Даже сама аббревиатура, НДФЛ, означает «налог на доход физических лиц». Для резидентов, т.е. постоянно проживающих в России граждан страны и иностранных граждан с ВНЖ, установлена ставка в 13%, для нерезидентов — 30%.

Согласно законодательству РФ, все граждане обязаны не только стабильно выплачивать налоги, но также заполнять соответствующую документацию: например, документ по форме 2-НДФЛ или налоговую декларацию по форме 3-НДФЛ. Первое требуется чаще всего для получения услуг: кредита в банке, различных субсидий от государства, грантов и т.д. Заполняется справка 2-НДФЛ только работодателем с заверением документа уполномоченными лицами — главбухом и руководителем предприятия.

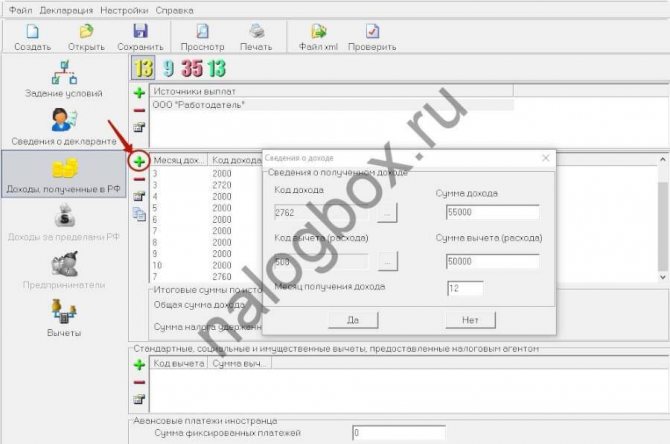

Декларация 3-НДФЛ заполняется физическим лицом полностью самостоятельно, документ требуется при выставлении своей кандидатуры на пост депутата или иного госслужащего, а также при ежегодной уплате налогов в ИФНС на имущество (или иных налогов). Код вычета 503 указывается как в справке 2-НДФЛ, так и в налоговой декларации 3-НДФЛ. Разница лишь в том, что первый документ полностью заполняет работодатель, а второй — само физическое лицо.

Помимо 503, встречается также код вычета 501 в справке 2-НДФЛ или в декларации, коды 129 и т.д. В соответствии с Приказом ФНС от 10 сентября 2015 г. N ММВ-7-11/[email protected], значение 503 означает вычет из суммы материальной помощи, оказываемой работодателями своим сотрудникам, а также бывшим сотрудникам, уволившимся по причине выхода на пенсию, по возрасту либо по инвалидности. Подробности регламентирования порядка выдачи мат. помощи отражены в п. 28 ст. 217 НК РФ.

Читайте также: Таможенная проверка – порядок проведения, виды и сроки

Справка: Код 503 всегда тесно связан с кодом 2760, обозначающим ту самую материальную помощь в виде дополнительного дохода физического лица.

Если говорить простыми словами, код 503 означает, что указанная в соответствующем столбце сумма не учитывается при подсчете налогового сбора, т.к. она попадает в облагаемую налогом сумму. То есть работодатель до определенного предела может выдавать своим сотрудникам материальную помощь, при этом выданная сумма не будет облагаться налогом.

Таким образом достигается компромисс между государством, гражданами и коммерческими компаниями: налог присутствует, если допустимо его ставить, но если взимание налога становится похожим на грабеж — вводятся специальные условия с возможностью получения льготного налогообложения.

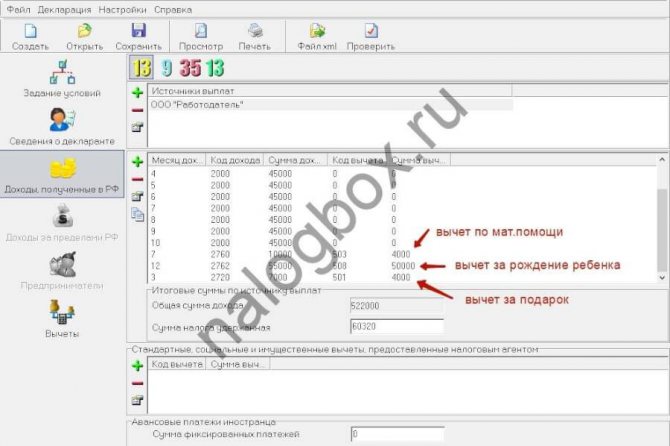

Пример использования

Согласно ст. 217 НК РФ, максимальный размер налогового вычета по материальной помощи — 4000 рублей в финансовый год. Это значит, что при выплате сотруднику ровно 4000 рублей или меньшей суммы, доход не будет облагаться налогом. А вот если превысить лимит, вся сумма превышения будет облагаться стандартным для налоговых резидентов 13% налогом.

Пример: Ивану была выплачена мат. помощь в размере 9000 рублей. Соответственно, налогом будет облагаться только сумма в размере 5000 рублей (9000 — максимальная сумма вычета в размере 4000 рублей = 5000 рублей). Далее, из этих 5000 высчитывается сумма налога по ставке 13%: 5000 х 0,13 = 650 рублей. Именно эту сумму работодатель и должен отправить в налоговые органы с учетом произведенного вычета.

Где указывается код?

В налоговой декларации и справке 2-НДФЛ код обозначается в столбце под названием «Код вычета». Помните, что код 503 может стоять только в той строке, в которой имеется код дохода «2760». В самой правой ячейке той же строки, в столбце «сумма вычета», можно узнать, сколько именно из суммы материальной помощи было учтено в вычете.

Например, в сумме дохода 2760 может быть указано 10 000 рублей, а в сумме вычета — 4000 рублей. Это значит, что только оставшиеся 6000 рублей материальной помощи будут облагаться налогом.

Что значит код налогового вычета 503

Материальная помощь, выплачиваемая нанимателем своим сотрудникам (включая бывших работников, вышедших на пенсию по возрасту или по инвалидности), относится к видам доходов, на которые предоставляется налоговый вычет. Его сумма составляет 4 000 рублей в год на одного работника, что предусмотрено п. 18 ст. 217 российского Налогового кодекса.

Вычет обозначается в справке 2-НДФЛ, а также в соответствующих документах налогового и бухгалтерского учета, с использованием кода 503.

Предположим, что сотрудник предприятия получил от него материальную помощь в размере 15 000 рублей. В этом случае данная сумма будет отражена в справке 2-НДФЛ с помощью кода 2760, а сумма полагающегося вычета (4 000 рублей) – под кодом 503. Расчет налогооблагаемой суммы в данном случае будет выглядеть следующим образом:

15 000- 4 000 = 11 000 рублей

Сумма по коду 503 – фиксированная величина, не зависящая от размера материальной помощи. Она может применяться несколько раз в год, но только в пределах установленного лимита.

Например, если человек получил материальную помощь в апреле в сумме 1500 рублей, в августе – 2000 рублей, и в ноябре – 6000 рублей, то в первом и втором случае суммы будут прольготированы полностью, а в третьем из материальной помощи будут вычтены оставшиеся 500 рублей:

4000 — 1500 — 2000 = 500 рублей

Следовательно, подоходный налог будет удержан только из ноябрьской материальной помощи, причем подлежащая налогообложению сумма составит 5 500 рублей.

Коды вычета в справке 2-НДФЛ в 2021 году

- заявление от сотрудника;

- свидетельство о рождении ребенка;

- паспорт ребенка при наличии;

- документы, подтверждающие усыновление, при необходимости;

- справку из учебного заведения для ребенка старше 18 лет;

- свидетельство о разводе или иной документ, подтверждающий статус одинокого родителя, при необходимости.

Для определения, какой вычет предоставляется, считается общее количество детей, независимо от того, живы ли они, живут ли с родителями или есть ли иные нюансы. Если первый ребенок умер, то на второго все равно предоставляется вычет 127, а не 126. То же самое касается и последующих детей.

Что означает штрих-код на 2-НДФЛ

Конечно, на некоторых фирмах бухгалтерская программа проставляет требуемый штрих-код на 2-НДФЛ. Но, конечно, далеко не все идут в ногу со временем. Если фирма пользуется программой, то имеет смысл обновить её до последней версии. Возможно, здесь уже учтены последние изменения.

Например, при получении кредита от банка обязательно потребуется подтверждение своих доходов. В этом случае 2-НДФЛ нужно будет предоставить. Если она будет заполнена неправильно, это может повлечь за собой проблемы

Поэтому важно то, как правильно оформить данный документ, чтобы он соответствовал требованиям законодательства

Таблица кодов налоговых вычетов по НДФЛ

Начиная с этого года социальные вычеты по НДФЛ, связанные с оплатой обучения (до 24-летнего возраста) и лечения (если на детей, то до 18-летия), также можно будет учитывать у налогового агента, не дожидаясь окончания года, в котором они были получены. Достаточно предъявить для проверки подтверждающие данные расходы документы в налоговую, и после положительного ответа налоговиков в виде уведомления вычетом можно будет воспользоваться по месту работы.

Он является ориентиром для налогоплательщиков и налоговых агентов для корректного выбора цифрового кода, присвоенного той или иной льготе, предусмотренной налоговым законодательством, при заполнении справок 2-НДФЛ о полученных физлицами доходах за период с 29.11.2020.

Чем отличаются коды вычета 503 и 508

Стоит отметить, что к материальной помощи, выплачиваемой по случаю рождения ребенка, код вычета 503 никакого отношения не имеет. Это другой вид дохода, который отражается в справке 2-НДФЛ, а также в соответствующих документах налогового и бухгалтерского учета, с помощью кода 2762.

В данном случае налог рассчитывается иначе, а соответствующий налоговый вычет обозначается кодом 508.

Таким образом, при заполнении справки 2-НДФЛ, а также соответствующей бухгалтерской и налоговой документации нужно помнить о нижеследующем:

Читайте также: Как заполнить поля 106 и 107 в платежном поручении

- код дохода 2760 обозначает материальную помощь, выплачиваемую нанимателем своим сотрудникам (включая бывших работников, вышедших на пенсию по возрасту или по инвалидности), и используется только в паре с кодом вычета 503;

- код дохода 2762 обозначает материальную помощь, выплачиваемую нанимателем по случаю рождения ребенка, и используется только в паре с кодом вычета 508.

Что такое НДФЛ

Чтобы понять, для чего используется справка 2-НДФЛ, надо в первую очередь разобраться со значением искомой аббревиатуры, идущей в ее названии после цифры 2.

Что представляет собой рассматриваемая справка

Итак, НДФЛ – это налоговый сбор, снимающийся с доходов, поступающих к физическим лицам. Перечень этих доходов определен законодательно. Не все деньги, которые может получить гражданин, облагаются этим налогом. Например, подаренные близким родственником средства не подлежат частичному отчислению в государственную казну.

Чаще всего средства по налогу на доходы физического лица государство ожидает получить от граждан, когда они:

- получают оплату труда по месту трудоустройства;

- получают премиальное вознаграждение от начальства;

- принимают предоставление материальной помощи;

- продают квартиру, дом или иное жилье, а может, лишь долю в нем;

- сдают собственную жилую площадь в аренду;

- реализуют машину и иное принадлежащее им имущество;

- получают гонорары за изданное ими литературное произведение;

- во многих других ситуациях.

Этот сбор по-другому называют подоходным налогом. Ставки по нему фиксированы. Всего их две. Одна актуальная для так называемых налоговых резидентов Российской Федерации, другая – для нерезидентов.

Обладание названным статусом подразумевает пребывание на территории России в течение определенного срока – не менее 183 дней в году. Если гражданин находился в пределах российских границ хотя бы на день меньше, статус резидента ему не присваивается.

При этом, в зависимости от количества дней «на счету» каждого гражданина, будет меняться и налоговая ставка. Так, резиденты получают возможность переводить в казну средства по стандартному для страны тарифу: они отдают только 13% от полученных денежных средств. Названная величина считается, впрочем, и является довольно приемлемой. Нерезиденты же вынуждены делиться с государством огромной частью собственного дохода – целыми 30%!

Как-правило, больше всего подоходного налога в собственной жизни россияне перечисляют именно с заработной платы, которую получают по месту трудоустройства. Ее выдают каждый месяц в определенном размере. В день выдачи заработной платы с нее отчисляют конкретную часть (как правило, 13%) и переводят в государственную казну от лица налогоплательщика, с которого деньги были исчислены. Занимается этой процедурой налоговый агент. Им, как мы уже выяснили, является организация работодатель. Помимо перевода заработной платы, отчисления налога, компания также предоставляет по решению налоговой службы гражданам так называемые вычеты.

Налоговый вычет – это некоторая сумма денежных средств, на которые возможно уменьшить облагаемую сбором в пользу казны денежную базу. Иными словами, расчет налога всегда ведется с некоторой величины. Средства, отчисляемые с заработной платы, рассчитываются исходя из ее исходного размера. Так, если работнику обещают выплатить оклад в 20 тысяч рублей, подразумевается получение на 2 тысячи 600 рублей меньше, то есть всего 17 тысяч 400 рублей. Не полученная разница и есть та часть, которая полагается государству. Уменьшить ее величину можно за счет уменьшения самой заработной платы, однако, не посредством понижения работника в должности или применения к нему каких-либо санкций.

Произвести процедуру возможно с использованием налогового вычета. Он предоставляется гражданам вследствие возникновения в их жизни соответствующих ситуаций. Чаще всего через работодателя предоставляются вычеты:

- социальные, на лечение или обучение сотрудника или членов его семьи;

- имущественные, выдающиеся при приобретении жилья;

- стандартные, на содержание детей и прочих видов компенсации.

На сумму предоставляемых вычетов возможно уменьшить ежемесячное отчисление налога на доходы физического лица в пользу государственного бюджета, берущееся непосредственно из заработной платы сотрудника. Это уменьшение будет производится до тех пор, пока все полагающиеся средства не будут в полной величине предоставлены сотруднику.

Значение кода 501 в справке

Из приказа № ММВ-7-11/[email protected] ясна расшифровка кода вычета 501 в 2-НДФЛ — это обозначение вычета из стоимости подарка в сумме 4000 рублей в год, не облагаемых налогом на доходы физических лиц, как это предусмотрено статьей 217 НК РФ. То есть если в отчетном периоде работник организации получил подарки стоимостью 6000 рублей, из суммы вычтут в целях налогообложения 4000 рублей. И эту операцию зашифруют в отчетности под числом 501.

Статьей 217 НК РФ предусмотрено освобождение от налогообложения не только подарков на сумму 4000 рублей и менее, но и других доходов — материальной помощи, призов, возмещения стоимости лечения работодателем. Для них предусмотрены другие обозначения.

Другие обозначения сумм, уменьшающих налог к уплате:

- 505 — стоимость выигрышей и призов, полученных на конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг);

- 506 — материальная помощь, оказываемая инвалидам общественными организациями инвалидов;

- 507 — суммы помощи (в денежной и натуральной формах) и стоимости подарков, полученных ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны;

- 508 — суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении) ребенка;

- 509 — доходы, полученные работниками в натуральной форме в качестве оплаты труда от организаций сельскохозяйственных товаропроизводителей, определяемых в соответствии с пунктом 2 статьи 346.2 НК РФ, крестьянских (фермерских) хозяйств в виде сельскохозяйственной продукции их собственного производства и (или) работ (услуг), выполненных (оказанных) такими организациями и крестьянскими (фермерскими) хозяйствами в интересах работника, имущественных прав, переданных указанными организациями и крестьянскими (фермерскими) хозяйствами работнику.

Обозначение 510 предусмотрено для вычета в размере до 12 000 руб. ежегодно в виде уплаченных работодателем страховых взносов за работника в соответствии с Федеральным законом 30.04.2008 № 56-ФЗ на накопительную пенсию.

ВАЖНО!

Для подтверждения права налогоплательщика на вычет, который обозначает код 501 в справке 2-НДФЛ, не требуется никаких дополнительных документов. Оно следует из норм статьи 217 НК РФ в фиксированной сумме.

Все подарки стоимостью более 4000 рублей в год подлежат налогообложению по ставке 13%. Уменьшает налог тот налоговый агент, который взимает налог с других доходов налогоплательщика.

Код вычета 503 в справке 2-НДФЛ и другие коды вычетов

КодЗначение503Вычет из суммы материальной помощи, которую оказывают работодатели своим сотрудникам или бывшим своим сотрудникам, уволившимися в связи с выходом на пенсию по возрасту или инвалидности504Вычет из суммы оплаты/возмещения работодателями своим работникам, их супругам, детям, родителям, бывшим своим работникам, которые вышли на пенсию по возрасту, а также инвалидам стоимости медикаментов, приобретенных для них или ими, которые назначены им лечащим врачом505Вычет из суммы выигрышей/призов, которые получены на играх/конкурсах, других мероприятиях, проводимых с целью рекламы товаров/работ/услуг506Вычет из суммы материальной помощи, которую оказывают инвалидам общественные организации инвалидов507Вычет из суммы помощи в денежной/натуральной формах, а также стоимости подарков, которые получены участниками/инвалидами ВОВ, вдовами военнослужащих, которые погибли в период войны с Финляндией, Японией, ВОВ, вдовами умерших инвалидов ВОВ, а также бывшими узниками нацистских тюрем/лагерей/гетто, и бывшими несовершеннолетними узниками гетто/концлагерей и прочих мест принудительного содержания, которые были созданы нацистами или их союзниками в период Второй мировой войны508Вычет из суммы единовременной материальной помощи, которую оказывают работодатели своим работникам (родителям/опекунам/усыновителям) при рождении/усыновлении/удовчерении ребека509Вычет из суммы доходов, которые получены работниками в натуральной форме в качестве оплаты труда от организаций сельскохозяйственных производителей, определяемых п.2 ст. 346.2 НК РФ, крестьянских хозяйств в виде сельскохозяйственной продукции их собственного производства и/или работ/услуг, выполняемых такими организациями и хозяйствами в интересах работника, имущественных прав, которые переданы работнику указанными фермерскими хозяйствами и организациями510Вычет из сумм оплачиваемых работодателем за налогоплательщика дополнительных накопительных взносов в ПФР

Код вычета 503 в справке 2-НФЛ – что это и как правильно высчитывается налог

Если размер финансовой помощи при уходе на пенсию не выходит за отметку в 4 000 рублей, то его не обязательно указывать в справке. Однако, если сумма превышает установленный порог, тогда в обязательном порядке необходимо произвести налоговые удержания из размера материальной помощи.

В дальнейшем из общего количества материальной помощи будет вычтены денежные средства в размере 4 000 рублей, а с остатка суммы будут произведены отчисления в 13% для налогового фонда.

Пример: Инженер-технолог Иванов С.А достиг пенсионного возраста и решил уволиться с предприятия. Работодатель выделяет ему материальную помощь в размере 15 000 рублей в связи с выходом на пенсию. Процесс налогообложения будет выглядеть следующим образом:

- 15 000 – 4 000 = 11 000 р. – сумма подверженная налогообложению;

- 11 000 х 0.13 = 1 430 р. – размер выплат для налогового фонда.

Утвержденные коды доходов

Для удобства и единого отражения доходов в бухгалтерском и налоговом учете используются определенные шифры. В справке 2 – НДФЛ отдельными ячейками обозначаются шифры, по которым можно определить наименование полученного заработка. Утвержденный законодательством классификатор включает в себя шифры, состоящие из четырех цифр. Все доходы распределены по кодам от 1010 до 4800.

Классификация доходов

Достаточно часто бухгалтер при отнесении кода может сомневаться в правильности выбранного шифра. Тогда они относят его на шифр 4800. В законодательстве нет штрафных санкций за неверное отнесение доходов в справке 2 – НДФЛ. Тем не менее, это не значит, что кодам не нужно уделять внимания. Разные виды доходов имеют свой индивидуальный шифр. Неправильное их отнесение может привести к искажению налогооблагаемой базы. Соответственно налог будет рассчитан неверно.

Существует несколько основных шифров дохода, которые используются работодателем:

- 2000 – зарплата

- 2012 – отпускные

- 2300 – пособия по нетрудоспособности

- 2400 – прибыль с аренды

- 2760 – материальная помощь от предприятия

- 2720 – подарки

- 2730 – призы

- 4800 – иные доходы

Если в справочнике нет нужного шифра для отнесения дохода, его следует обозначить шифром 4800.

Коды доходов для 2-НДФЛ в 2021 году: расшифровка

Вот основные коды доходов, которые нужно отразить в справке 2-НДФЛ:

- 2000 — зарплата;

- 2012 — отпускные;

- 2300 — пособие по временной нетрудоспособности;

- 2002 — премия за производственные результаты;

- 2010 — выплаты по договорам ГПХ (кроме авторских);

- 1010 — дивиденды;

- 2013 — компенсация за неиспользованный отпуск.

Полный перечень с расшифровкой приведен в Приложении N 1 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/

Коды доходов и вычетов в справке 2-НДФЛ

Требования к заполнению справки едины вне зависимости от того, кто является получателем документа: ИФНС или банк. Однако в первом случае ошибка бухгалтера чревата штрафными санкциями для агента-составителя или отказом гражданину в предоставлении вычета.

Чтобы заполнить документ, бухгалтер должен выбрать подходящие значения из справочника, приведенного в Приказе ФНС ММВ-7-11/[email protected], датированном 2015 годом. Перечень часто обновляется, поэтому для корректного заполнения справок бухгалтеру нужно следить за изменениями законодательства и делать соответствующие настройки в учетной программе (например, 1С).

Порядок указания вычетов в справке 2-НДФЛ

По утвержденному ФНС России порядку в случае предоставления налогоплательщику в течение налогового периода вычетов, соответствующих разным кодам, в разделе 3 справки о доходах заполняют необходимое количество полей:

- «Код вычета»;

- «Сумма вычета».

Если один человек получил несколько уменьшений налога, подпадающих под один код, их величины суммируют и указывают в одной строке. Из этого правила следует, что означает код 501 в 2-НДФЛ, — один или несколько подарков в течение календарного года, суммарная стоимость которых не превышает 4000 рублей.

Код вычета 501 куда ставить в 3 ндфл за 2021год

О том, как следует заполнять декларацию 3-НДФЛ, читайте в статье «Образец заполнения налоговой декларации 3-НДФЛ». Всегда ли нужно заполнение 3-НДФЛ на имущественный вычет? Без заполнения 3-НДФЛ на имущественный вычетможно обойтись при использовании вычетов по затратам на покупку (или строительство) жилья и проценты по ипотеке. Допустимо это в ситуациях, когда в год сбора полного пакета документов, необходимого для такого вычета, человек обращается в ИФНС за уведомлением о праве на вычет и на основании этого уведомления и аналогичного документа, ежегодно получаемого в последующие годы, возвращает налог на работе. Если он использует для возврата НДФЛ по данному основанию только такой алгоритм действий, то декларация 3-НДФЛ для получения имущественного вычета в связи с покупкой жилья ему может вообще не понадобиться.

Главная / Налоги / НДФЛ / Как заполнять коды в декларации 3-НДФЛ 08.01.2020, Сашка Букашка При заполнении декларации 3-НДФЛ используются кодовые обозначения. В этой справочной статье собраны все необходимые коды, которые могут понадобиться при самостоятельном оформлении налоговой декларации. Номер корректировки Код корректировки для декларации 3-НДФЛ означает, какая по счету декларация подается в налоговую за отчетный период.

Что означает код вычета 501

Вычет с шифром 501 применяется при получении работником подарка или приза. При таких доходах используется определенная схема исчисления налога. Когда сумма подарка меньше 4000 рублей, она не берётся в налогооблагаемую базу. Но если стоимость приза превышает этот лимит, она облагается налогом. Он будет исчисляться с дохода за минусом льготы.

Особенности предоставления этой льготы заключаются в следующем:

- Размер вычета не может быть выше 4000 руб.

- При стоимости приза дороже четырех тысяч рублей, разница между ценой и вычетом будет облагаться налогом 13 %.

Рассмотрим, как это происходит на примере.

Предположим, человек получил подарок стоимостью 8000 руб. В справке будет обозначена эта сумма, ниже будет обозначен вычет кодом 501 размером 4000 руб. Таким образом, налог будет исчисляться с суммы 8000 – 4000 = 4000 руб. И составит он 4000 * 13 % = 520 руб.

На эту льготу вправе претендовать только резиденты, имеющие официальный доход.

Наверх

Напишите свой вопрос в форму ниже

Коды вычетов 130-139

Эта группа также предназначена для отражения информации по вычетам на детей.

Коды вычетовРасшифровка130Вычет, который предоставляют опекуну, приемному родителю, попечителю, супруге/супруге приемного родителя, на первого ребенка в возрасте до 18 лет, также на каждого обучающегося на очной форме обучения, ординатора, студента, интерна, аспиранта, курсанта в возрасте до 24 лет131Вычет, который предоставляют опекуну, приемному родителю, попечителю, супруге/супруге приемного родителя, на второго ребенка в возрасте до 18 лет, также на каждого обучающегося на очной форме обучения, ординатора, студента, интерна, аспиранта, курсанта в возрасте до 24 лет132Вычет, который предоставляют опекуну, приемному родителю, попечителю, супруге/супруге приемного родителя, на третьего и каждого последующего ребенка в возрасте до 18 лет, также на каждого обучающегося на очной форме обучения, ординатора, студента, интерна, аспиранта, курсанта в возрасте до 24 лет133Вычет, который предоставляют опекуну, приемному родителю, попечителю, супруге/супруге приемного родителя, на ребенка-инвалида в возрасте до 18 лет или обучающегося на очной форме обучения, ординатора, аспиранта, интерна, студента, являющегося инвалидом I или II группы.134Вычет в двойном размере, который предоставляют единственному родителю или усыновителю, на первого ребенка в возрасте до 18 лет, также на каждого обучающегося на очной форме обучения, интерна, студента, ординатора, аспиранта, курсанта в возрасте до 24 лет135Двойной вычет, предоставляемый единственному опекуну, попечителю, усыновителю, на первого ребенка в возрасте до 18 лет, также на каждого учащегося очной формы обучения, ординатора, интерна, аспиранта, курсанта, студента в возрасте до 24 лет136Двойной вычет, который предоставляют единственному усыновителю, родителю, на второго ребенка возрасте до 18 лет, также на каждого учащегося очной формы обучения, ординатора, интерна, аспиранта, курсанта, студента в возрасте до 24 лет137Двойной вычет, который предоставляют единственному опекуну, попечителю, приемному родителю, на второго ребенка возрасте до 18 лет, также на каждого учащегося очной формы обучения, ординатора, интерна, аспиранта, курсанта, студента в возрасте до 24 лет138Двойной вычет, предоставляемый единственному усыновителю, усыновителю, на третьего и каждого последующего ребенка в возрасте до 18 лет, также на каждого учащегося очной формы обучения, ординатора, интерна, аспиранта, курсанта, студента в возрасте до 24 лет139Двойной вычет, который предоставляют единственному попечителю, опекуну, приемному родителю, на третьего и каждого последующего ребенка в возрасте до 18 лет, также на каждого учащегося очной формы обучения, ординатора, интерна, аспиранта, курсанта, студента в возрасте до 24 лет

Код вычета на ребенка

Детские вычеты могут предоставляться на каждого несовершеннолетнего ребенка или на детей до 24 лет, обучающихся очно, на детей инвалидов полагаются дополнительные вычеты. Если родитель единственный, ему дается возможность воспользоваться удвоенным вычетом. В каждом из случаев процесс уменьшения налоговой базы будет отражаться разными кодировками.

Код вычета НДФЛ на детей в зависимости от очередности их появления в семье может иметь следующие значения:

- по первому ребенку – код 126 (для опекунов, попечителей, приемных родителей – 130);

- по второму ребенку – код 127 (для опекунов, попечителей, приемных родителей – код 131);

- по третьему или последующему ребенку – код 128 (для опекунов, попечителей, приемных родителей — 132).

Код вычета на ребенка-инвалида 129 применяется в сочетании с вычетом в зависимости от очередности рождения. Если ребенок с инвалидностью находится на попечении у налогоплательщика или является ему приемным, проставляется код 133.

Вычеты в удвоенном размере с учетом очередности рождения характеризуются кодами 134 (на первого ребенка), 136 (на второго), 138 (на третьего и последующих). Для опекунов, попечителей и приемных родителей используются коды 135 (на первого), 137 (на второго), 139 (на третьего и последующих).

Как заполнить коды вычетов 501 503 в 3 ндфл

Кроме того, можно воспользоваться сервисом, который поможет определить не только КБК, но и номера вашей инспекции Федеральной налоговой службы и Общероссийского классификатора территорий муниципальных образований (ОКТМО). Код ОКТМО – что это в 3-НДФЛ? С помощью ОКТМО в декларации обозначается код муниципального образования по месту жительства (или учета) человека (или ИП).

Матпомощь может быть выдана действующим и бывшим работникам. Налоговое законодательство необлагаемый лимит напрямую увязывает с причиной выплат. Не подлежат налогообложению: Запутались, как заполнять документы? Не переживайте, мы сделаем декларацию 3-НДФЛ или нулевую отчетность за вас.

Как подтверждается право на вычет по коду 501

Предоставление подарков сотрудникам предприятия должно оформляться согласно действующему законодательству. Обычно издается приказ руководителя, а основаниями для этого могут являться:

- положения коллективного соглашения на данном предприятии или трудового договора с работником;

- личное заявление сотрудника;

- отдельный нормативный документ внутреннего характера, определяющий порядок выдачи подарков работникам предприятия.

Чтобы получить налоговый вычет по коду 501, никаких дополнительных документов готовить не требуется. Его предоставление предусмотрено действующим федеральным законодательством, что указано в п. 28 ст. 217 российского Налогового кодекса.

Таким образом, если сотрудник предприятия получил подарок, то ему автоматически будет предоставлен налоговый вычет в сумме 4000 рублей.

Справка 2-НДФЛ

При оформлении справки заполняются следующие поля:

- Признак. Если справка имеет обычную форму, то ставится 1. Если же нет возможности удержать НДФЛ, то ставится 2.

- Номер корректировки. Если сдаете первый вариант справки, то ставится 00. При последующих корректировках ставится 01, 02 и так далее. Если же это аннулирующая справка, то ставится 99.

- Код ОКТМО. Зависит от гражданства. Его так же можно узнать на сайте ФНС.

- КПП, ИНН и налоговый агент. В графе «Налоговый агент» ставится название организации – к примеру, ООО «Кристалл». Если речь идет об организации, то проставляется КПП и ИНН, если же справка заполняется ИП, то проставляется только ИНН.

- ФИО работника. Если у работника сменилась фамилия, то следует указать в справке ее новый вариант. При этом следует помнить, что в налоговой может и не оказаться новой фамилии работника – для этого приготовьте ксерокопию его паспорта. В случае с иностранными работниками ФИ проставляются латинскими буквами.

- Статус налогоплательщика. Если работник пробыл на территории России 12 месяцев, то ставят цифру 1, если менее 183 дней, то цифру 2. В случае с высококвалифицированным работником ставят цифру 3.

- Гражданство. В случае, если работник является гражданином РФ, ставят код 643. Серия в паспорте и означает гражданство.

- Код документа, который удостоверяет личность. Как уже было сказано ранее, каждый документ в справке имеет свой номер, код паспорт – это цифра 21.

- Адрес места жительства. Здесь прописывается адрес регистрации работника. Что же до места жительства, то этот адрес не прописывается.

- Облагаемые доходы. Ставятся коды, соответствующие доходам работника.

- Налоговые вычеты. Ставятся коды, соответствующие вычетам работника.

- Общие суммы налога и дохода. Подводятся итоги по налоговым вычетам и доходам.

Порядок заполнения справки 2-НДФЛ

Справка должна содержать титульный лист и разделы. Титульный лист включает следующие данные:

- Регистрационный номер;

- Даты заполнения;

- Код ИФНС.

Далее идет информация о налоговом агенте – наименование организации или индивидуального предпринимателя, ИНН, КПП, почта и телефон, по которой можно связаться с агентом. Обязательно следует указать код ОКТМО.

Второй раздел должен содержать данные о получателе финансового отчисления – его ФИО, дату рождения, место проживания, паспортные сведения.

Третий раздел содержит информацию о финансовых поступлениях с точными датами и кодами операций.

Четвертый раздел предназначен для указания различных налоговых вычетов.

Если за период, отмеченный в 2-НДФЛ, сотрудник не пользовался никакими вычетами, заполнять данный раздел не нужно.

Информация из пятого раздела не должна иметь никаких расхождений с данными из третьего раздела, так как в нем указан итоговый размер дохода лица и налог, которым он облагается.

При заполнении отчетной документации вручную, на бумаге, необходимо использовать одни и те же чернила (синие), и не закрывать печатями подпись.

Особенности налоговых вычетов

Налоговый вычет – это денежная сумма, которая позволяет снизить размер доходов, которые в свою очередь облагаются налогами. В определенных случаях под налоговым вычетом подразумевают частичный возврат средств, которые ранее были уплачены в виде налогов на доходы физического лица. Например, приобретение квартиры, расходы на лечение или же обучение. С потраченных вами сумм на вышеперечисленные действия, налог в принципе, изыматься не должен. Поэтому, производится оформление всех необходимых документов, и производится возврат ранее изъятых средств из вашей заработной платы.

Нужно также помнить, что возврату подлежит не вся сумма понесенных расходов, а лишь сумма налога, которая была исчислена и удержана с данных средств.

Виды вычетов:

- Стандартные вычеты;

- Социальные вычеты;

- Имущественные вычеты;

- Профессиональные вычеты.

Как правильно определить сумму вычета? Все достаточно просто. Например, вы получаете заработную плату в размере 50 000 рублей. Естественно, ваша заработная плата облагается налогом в размере 13%. В течение месяца на обучение вы потратили 10 000 рублей. Соответственно, возврат средств предполагает собой сумму налогов с суммы в 10 000 рублей. Это получается 1300 рублей.

Для чего нужны коды налоговых вычетов?

Код налогового вычета — это цифровой шифр. Вычет представляет собой сумму, которую при наличии документально подтвержденных оснований можно обоснованно вычесть из налоговой базы, тем самым уменьшив не только ее, но и сумму начисляемого от этой базы налога.

Код вычета необходим при заполнении табличной части справки 2-НДФЛ, служащей:

- формой отчетности налогового агента о выплате доходов и суммах удержанного с них налога;

- формой отчетности налогового агента о неудержанном налоге с выплаченных доходов;

- документом, подтверждающим объем и виды дохода, полученного налогоплательщиком по месту работы, и величину уплаченного им НДФЛ при обращении в различные инстанции (например, на новую работу, в ИФНС, банк).

Должен ли код вычета указываться в заявлении на его получение, узнайте из образца, составленного экспертами КонсультантПлюс, получив пробный доступ к системе.

Как поставить код вычета 508 в декларации 3-НДФЛ

Этим кодом маркируется вычет по отдельному виду мат. помощи — по случаю рождения или усыновления работником ребенка:

Он применяется, если сотруднику предоставили материальную помощь в соответствии с п.8 ст.217 НК. Максимальная сумма, с которой не уплачивается налог, — 50 000 руб. Сам доход в виде мат. помощи маркируется в справке 2-НДФЛ по коду 2762.

Код 508 отображается в программе «Декларация» на вкладке «Доходы»:

В Приложении 4 необлагаемая сумма указывается в стр.010:

Пример

В 2021 г. Светлана на 8 Марта получила от компании-работодателя подарок на 7 000 руб. В июле на работе ей выделили мат. помощь 10 000 руб. В октябре Светлана ушла в отпуск по беременности и родам. В декабре по случаю рождения ребенка она получила мат. помощь 55 000 руб.

Весь НДФЛ за Светлану перечислил работодатель. По предоставленной помощи отчитываться и подавать декларацию не нужно. Если Светлана в 2021 г. захочет вернуть НДФЛ по другим вычетам (имущественным, социальным и т. п.), ей нужно правильно отразить полученные в 2021 г. доходы.

На вкладке «Доходы» в программе:

Вычеты в Приложении 4:

Общая сумма необлагаемых доходов в Разделе 2:

Образец декларации по приведенному примеру доступен для скачивания здесь.

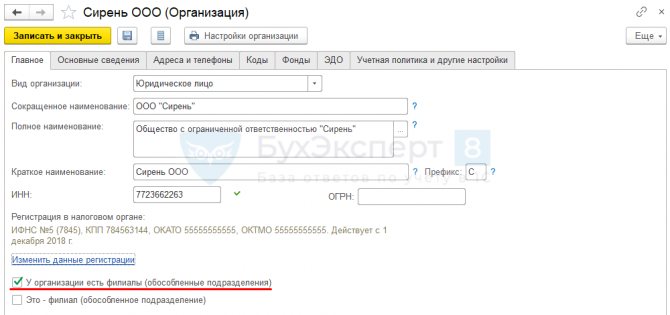

Как зафиксировать вычет 503, чтобы он не предоставлялся повторно в нашей организации

Налоговый кодекс не обязывает организации отслеживать применение у других налоговых агентов каких-либо вычетов, кроме стандартных. Так что сам вычет нигде отражать нет необходимости. Материальную помощь этому сотруднику предоставлять можно в обычном порядке, применяя вычет.

Однако, если организация хочет учитывать вычет, примененный у другого налогового агента, и не предоставлять его повторно у себя, то в ЗУП можно сделать следующее: создать фиктивное обособленное подразделение, и зафиксировать примененный вычет по этому подразделению.

Для этого необходимо выполнить следующую последовательность действий:

- Установить в настройках Организации (Настройка – Организации) на вкладке Главное флажок У организации есть филиалы (обособленные подразделения):

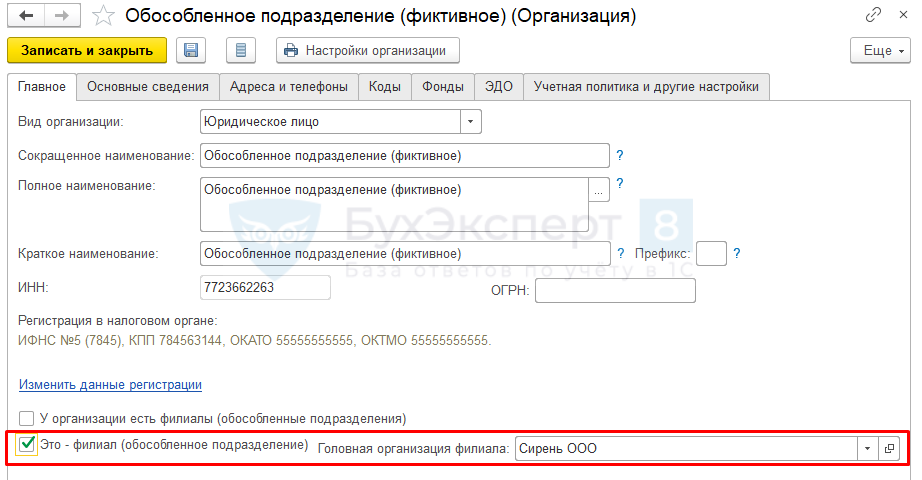

- Создать в справочнике Организации новый элемент, в котором установить флажок Это – филиал (обособленное подразделение) и выбрать свою организацию в поле Головная организация филиала:

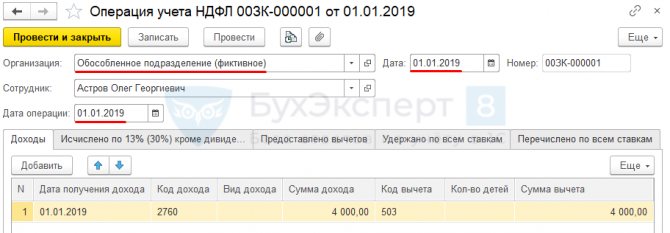

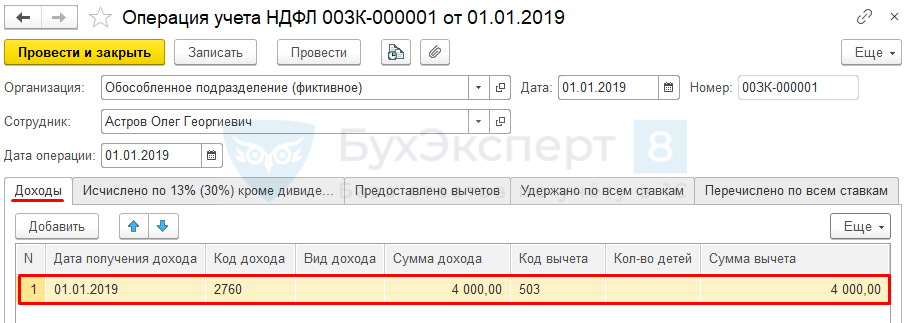

- Ввести документ Операция учета НДФЛ (Налоги и взносы – Операции учета НДФЛ), который заполнить следующим образом: В шапке документа:

- Выбрать в поле Организациясозданное обособленное подразделение;

- В полях Дата и Дата операции можно указать любую дату календарного года, за который регистрируем вычет, но до даты приема в нашу организацию. Это может быть дата месяца, в котором была предоставлена материальная помощь другим работодателем или просто 1 января.

На вкладке Доходы:

- В поле Дата получения дохода указать ту же дату, что выбрали в шапке;

- Выбрать Код дохода — 2760, поле Код вычета заполнится автоматически кодом 503.

- В полях Сумма дохода и Сумма вычета указать сумму предоставленного вычета (не может превышать 4 000 руб.).

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Как отразить доходы с предыдущего места работы и с какого месяца предоставлять вычеты на детей, если они предоставлялись предыдущей организацией? У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую…

- Вычет НДФЛ с предыдущего места работа Добрый день. Принимаем на работу нового сотрудника. Справку 2-ндфл с…

- Как внести сведения с предыдущего места работы в ЗУП 3? …

- Мат.помощь в справке с прошлого места работы Добрый день, уважаемые коллеги! Подскажите, пожалуйста, как отразить данные из…

вопрос Какой вычет указан в справке 2-НДФЛ под кодом 503?

Сотрудник предприятия достиг пенсионного возраста и собирается выйти на пенсию. Обязан ли работодатель по закону предоставить ему материальную единовременную выплату по случаю ухода на пенсию? Как отражается эта выплата в справке по форме 2-НДФЛ и как она рассчитывается. Облагается ли эта выплата налогом? Действительно ли полученный сотрудником доход отражается под кодом 503 или там указывается налоговый вычет?

Согласно с действующим законодательством, все получаемые доходы гражданами Российской Федерации должны быть строго отражены в бухгалтерской отчетности и на них в обязательном порядке накладывается налог, который должен отразиться в форме 2-НДФЛ. Эта справка выдается за отчетный период и охватывает один год. Для заполнения справки используются установленные государством нормативно-правовые акты. Для удобства отражения в справке статей доходов и налогов, вычтенных из них, предусмотрена специальная кодировка утвержденная ФНС РФ. Отражаются такие коды в 3 разделе справки рядом с непосредственным доходом или налогом.

Под кодом 503 в отчетности отражаются доходы, облагающиеся налогом в размере 13%. Этот код соответствует статье вычетов из суммы материальной помощи, выделяемой работодателем для своих действующих или бывших работников, уволенных по случаю достижения ими пенсионного возраста и официальным уходом на пенсию. Еще одним случаем для выплаты единовременного пособия может быть уход на пенсию по случаю выявления инвалидности.

Стоит отметить, что законом не регламентируется обязанность работодателя выплачивать подобную компенсацию (помощь). Она оказывается на добровольной основе.

В справке 2-НДФЛ одновременно отражается полученный работником доход (материальная помощь) под кодом 2760, и налоговый вычет из оказанной помощи под кодом 503.

Согласно налоговому кодексу, рассматриваемая материальная помощь имеет фиксированный размер, который не облагается налогом. Он максимально составляет 4 тыс. рублей. Следовательно, если назначенная помощь будет превышать указанный размер, тогда та часть помощи, что превышает размер не подверженной налогообложению будет облагаться налогом по ставке 13%.

Следовательно, если материальная помощь будет меньше не облагаемого налогом минимума, то в справке эта сумма может вовсе не отражаться. Однако если помощь назначена в большем размере, тогда необходимо отразить как назначенную сумму, так и произвести налоговые отчисления из выделенной работодателем помощи.

Порядок налогообложения доходов граждан РФ, а также правила отражения их в справке 2-НДФЛ регламентируются 217 статьей НК РФ.

Размер фиксированной материальной помощи, установленный по коду 503, который не подвержен налогообложению, определяется 8 и 28 пунктами 217 статьи НК.

Сущность кода 501

Вычет 501 подразумевает сумму, которая подлежит вычету из стоимости приза, поощрения, полученного от работодателя или частной организации презента.

Код вычета 501 имеет следующие свойства:

- Сумма вычета, зашифрованная с его помощью, не может быть больше 4000 руб. ежегодно;

- В том случае, если сумма презента — более 4000 руб., разница подвергается налогообложению в размере 13%;

- Не могут рассчитывать на вычет индивидуальные предприниматели на УСН и иных упрощенных системах налогообложения, не предусматривающих уплату 13-процентного НДФЛ, а также официально нетрудоустроенные физические лица;

- Используется исключительно для тех налогоплательщиков, перечень которых определяет статья 218 Налогового кодекса.

В том случае, если сумма презента не превышает 4000 руб, то из такого подарка не будут производиться удержания в госказну. Это условие касается и сумм выигрыша – при соблюдении этого условия они обременяться налогом не будут. Если выигрыш превышает указанный предел в 4000 руб., то происходит вычисление суммы налога. В справке 2-НДФЛ стоимость подарка, который не подвергается налогообложению, будет зашифрована под кодом 501 в качестве вычета.

Сейчас преобладающее количество жителей Российской Федерации пользуется стандартным налоговым вычетом. Такой вычет является средством, при помощи которого можно снизить налогооблагаемую базу, формирующуюся из финансовых поступлений гражданина.

Он может применяться только к определенным видам доходов, которые, в соответствии с Постановлением Правительства РФ от 30 марта 2021 г. N 357, в принудительном порядке облагаются НДФЛ (исключительно по ставке 13%).

Налоговый агент имеет привилегию начислять налоговые вычеты по основному доходу и заработной плате и предоставлять данную информацию налогоплательщику.

Право на получение налогового вычета подтверждается после подачи соответствующего пакета документов и налоговой декларации.

Среди документов должно присутствовать специализированное заявление в письменном виде от налогоплательщика с просьбой предоставить вычет. Рекомендуется также продемонстрировать документы, которые подтверждают возможность их получения. После этого, в обязательном порядке, происходит перерасчет. Таким способом можно вернуть суммы, уплаченные в виде НДФЛ или же снизить его сумму.

Примеры расчета вычета по коду 501

- На предприятии, с целью поощрить сотрудников, выданы премии. Следует знать особенности правильной презентации поощрений. В справке 2-НДФЛ указывается код 2000, если премия выдана за исключительную работу, перевыполнение нормативов производства и высокого качества изготовленной продукции. Код 4800 указывается, если презентованы подарки к юбилеям, свадьбам и иным торжествам.

- Гражданин получил презент стоимостью 10 тыс. руб. Справка 2-НДФЛ в таком случае должна содержать сумму дохода и код дохода, а также трехзначный код вычета. Стандартная сумма вычета составляет 4000 руб., которые налогом облагаться не будут, следовательно, расчет налогов будет осуществлен с суммы в 6000 руб.

- Сотрудник предприятия получил поощрение — 3000 руб. Спустя некоторое время сотрудник получил от предприятия подарок стоимостью 6000 руб. Хотя поощрение не облагалось налогом, так как его размер не превышает законодательно установленный лимит, но суммарная стоимость подарков превысила его, поэтому необходимо удержать налог.

Таким образом, вычет по коду 501 дает возможность уменьшить налоговое бремя, ложащееся на физических лиц, в частности, по уплате НДФЛ.

Что означает код вычета 501

Вычет с шифром 501 применяется при получении работником подарка или приза. При таких доходах используется определенная схема исчисления налога. Когда сумма подарка меньше 4000 рублей, она не берётся в налогооблагаемую базу. Но если стоимость приза превышает этот лимит, она облагается налогом. Он будет исчисляться с дохода за минусом льготы.

Особенности предоставления этой льготы заключаются в следующем:

- Размер вычета не может быть выше 4000 руб.

- При стоимости приза дороже четырех тысяч рублей, разница между ценой и вычетом будет облагаться налогом 13 %.

Предположим, человек получил подарок стоимостью 8000 руб. В справке будет обозначена эта сумма, ниже будет обозначен вычет кодом 501 размером 4000 руб. Таким образом, налог будет исчисляться с суммы 8000 – 4000 = 4000 руб. И составит он 4000 * 13 % = 520 руб.

На эту льготу вправе претендовать только резиденты, имеющие официальный доход.

Особенности вычетов

Сегодня появились такие налоговые вычеты:

- Социальные – вычеты, которые оформляются исключительно малообеспеченным семьям;

- Имущественный вычет — вычет, который формируется в процессе реализации недвижимости, с которой был уплачен налог, а также последующего приобретения недвижимости, что предусматривает возврат определенной суммы уплаченного налога;

- Профессиональные вычеты непосредственно связаны с профессиональной деятельностью и определенными профессиональными рисками;

- Инвестиционные вычеты основываются на формировании суммы риска по инвестиционным проектам;

- Стандартные вычеты на детей (воспитание и содержание), суммы, потраченные на образование и лечение, который не должны облагаться налогом.

Стандартные вычеты в принципе, оформить может практически каждый человек. Что же касается других вариантов вычета, то в данном случае нужно собирать пакет документов, чтобы их оформить.

Вычет изначально способствует снижению суммы доходов, которая впоследствии облагается налогом. Но, бывают ситуации, когда вычет предоставляется в виде суммы возврата денежных средств с ранее выплаченных налогов.

Код вычета 503

Сегодня появились такие налоговые вычеты:

- Социальные – вычеты, которые оформляются исключительно малообеспеченным семьям;

- Имущественный вычет — вычет, который формируется в процессе реализации недвижимости, с которой был уплачен налог, а также последующего приобретения недвижимости, что предусматривает возврат определенной суммы уплаченного налога;

- Профессиональные вычеты непосредственно связаны с профессиональной деятельностью и определенными профессиональными рисками;

- Инвестиционные вычеты основываются на формировании суммы риска по инвестиционным проектам;

- Стандартные вычеты на детей (воспитание и содержание), суммы, потраченные на образование и лечение, который не должны облагаться налогом.

Стандартные вычеты в принципе, оформить может практически каждый человек. Что же касается других вариантов вычета, то в данном случае нужно собирать пакет документов, чтобы их оформить.

Вычет изначально способствует снижению суммы доходов, которая впоследствии облагается налогом. Но, бывают ситуации, когда вычет предоставляется в виде суммы возврата денежных средств с ранее выплаченных налогов.

Что означает код вычета 503 в справке 2 НДФЛ?

Законодатель устанавливает, что сумма материальной помощи в размере 4000 рублей, не облагается налогами.

Что значит код 503 в справке 2-НДФЛ

То есть, в данном случае, она может вовсе не отображаться в справке 2 НДФЛ. В тоже время, если сумма превышает установленный лимит, то в данном случае начинается процесс отчисления налогов в налоговые фонды.

Что касается вычета, то он четко определяет сумму материальной помощи, которая может быть выдана работнику или же бывшему работнику, который уходит на пенсию по инвалидности или же по возрасту. В данном случае, действуют стандартные правила на материальную помощь.

Если сумма превышает 4000 рублей, то в данном случае указывается код дохода, сумма материальной помощи и код вычета.

Таким образом, из суммы материальной помощи высчитывается сумма в размере 4000 рублей, которая не облагается налогом, и полученная сумма подвергается отчислению в размере 13%.

Код дохода 503 в справке 2 НДФЛ

Код дохода 503 в справке 2 НДФЛ – это неправильное выражение, так как под кодом 503 скрыт вычет, но не доход. Тем не менее, данный вариант вычета не относится к стандартным или же имущественным, именно по этой причине, его заполняют в справке в графе «доходы».

Именно по этой причине, нередко бухгалтера говорят о том, что это код дохода. Но, как вы понимаете, трактовка момента является невероятно.

Так как вычет представляет собой не доход, с которого исчисляется сумма НДФЛ, а доход, который либо не подлежит отчислению НДФЛ либо же является суммой возврата по определенным вычетам.

Код дохода 2760 в справке 2 НДФЛ

Код дохода 2760 в справке 2 НДФЛ отображает данные о материальной помощи, которая была выплачена сотруднику руководителям. Также в данном коде отражаются данные о помощи бывшим сотрудникам, которые вышли на пенсию по возрасту или же по инвалидности.

Декларация 2 НДФЛ составляется работодателем с целью определения всех видов дохода, своих сотрудников. Работодатель в данном случае выступает своеобразным посредником между сотрудниками и государственными инстанциями. правка 2 НДФЛ является обязательной к заполнению на каждого сотрудника и сдается она по результатам отчетного периода.

Все данные о доходах в документе указываются исключительно в кодовом варианте. Так, все данные о заработной плате, которая формируется на основании трудового соглашения, указывается кодом 2000, все остальные виды доходов указываются другими кодами.

Что означает код дохода 2760 в справке 2 НДФЛ?

Как мы уже сказали ранее, именно данный код отображает материальную помощь, которая была выделена руководителем своим нынешним или же бывшим сотрудникам.

Законодатель указывает, что есть виды доходов, которые не должны облагаться налогами, но практически все виды доходов подлежат указанию в отчетной документации.

- Если доход предполагает отчисление в специализированные государственные фонды, то в данном случае он дожжен быть в обязательном порядке указан в отчетной документации;

- Если же речь идет о доходах, которые не подлежат исчислению налогов, то они принципе не указываются в декларации.

Нужно также сказать о том, что на разные виды доходов начисляются разные процентные ставки по НДФЛ, таким образом, очень важно правильно заполнить документ, указывая нужные коды по доходам.

Оформление справки

Основные правила:

- Справка оформляется исключительно на специализированном бланке, установленном государственными инстанциями;

- В справке должны быть отображены те данные, которые касаются работника и сотрудника;

- Все доходы указываются исключительно в закодированном формате. То есть, каждый вид дохода имеет свой определенный код. Если в справочнике кодов вы не нашли нужной вам информации по тому или же иному виду доходов, тогда суммы можно указать под кодом 4800.

Помните о том, что современные программы, которые созданы для правильного проведения всех расчетов по справкам 2 НДФЛ, изначально оснащены специализированным алгоритмом, который определяет процентную ставку налога по тем или же иным видам дохода. Таким образом, становится очевидно, что нужно правильно указать код дохода, чтобы процесс исчисления был произведен правильно.

В конце отчетного документа обязательно указываются данные по исчисленному, а также удержанному налогу. Если по какой-то причине с работника налог не был удержан за отчетный период времени, то данная графа должна оставаться незаполненной.

Коды вычета

Многие бухгалтера «ломают голову» над тем, какой именно код поставить в документе. Коды вычета можно разделить на несколько групп:

- с 114 по 125 – это коды, которые относятся к стандартным детским вычетам;

- с 311 по 312 – это имущественные вычеты;

- с 320 по 324 – социальные вычеты;

- с 403 по 405 – профессиональные вычеты.

Однако есть и другие коды по вычетам, необлагаемых в пределах определенных сумм. Это коды с 501 по 508:

- 501 код – вычет из подарков, сделанных ИП или организацией;

- 503 код – удержание из финансовой помощи, оказываемой работникам, вышедшим на пенсию;

- 505 код – вычет из призов и выигрышей, сделанных по итогам конкурса, проводимом в качестве рекламы;

- 508 код – вычет из материальной помощи, которая оказывается при рождении ребенка.

Стандартные детские

В стандартные детские вычеты входят следующие коды:

- 114 – вычет, осуществляющийся на первого ребенка;

- 115 – на второго ребенка;

- 116 – на третьего, а также последующих детей;

- 117 – на ребенка, который имеет инвалидность первой или второй группы;

- 118 – двойное удержание на одного ребенка;

- 119 – двойной на двух детей;

- 120 – двойной на трех и последующих детей;

- 121 – двойной на детей-инвалидов первой или второй группы.

Если один из родителей отказался от двойного вычета, то применяются следующие коды:

- 122 – вычет на первого ребенка;

- 123 – на второго ребенка;

- 124 – на третьего и последующих детей;

- 125 – на детей инвалидов (учитывается только первая и вторая группы).

Имущественные

Когда речь идет об имущественных вычетах, используются следующие коды:

- 311 код – имеются ввиду вычеты по отношению к приобретаемому или строящемуся жилью;

- 312 код – учитываются проценты целевых займов, которые были взяты на приобретение или строительство жилья.

Социальные

Вычеты социального типа:

- расходы, которые налогоплательщик понес в связи со своим обучением;

- суммы, которые были потрачены налогоплательщиком на обучение детей;

- расходы, понесенные за медицинские услуги или лекарства, которые были приобретены самому налогоплательщику, его супругу или детям.

Профессиональные

Здесь имеет место несколько кодов:

- 403 – расходы, которые возникли при выполнении работ и имеют документальные основания;

- 404 — вычеты, которые возникли из-за получения авторского вознаграждения и имеют документальное основание;

- 405 — сумма, которая была потрачена на авторские вознаграждения.

По доходам без НДФЛ в пределах определенных сумм

Существуют и другие коды по вычетам, необлагаемым в пределах определенных сумм. Это коды с 501 по 508:

- 501 код – удержание из подарков, сделанных ИП или организацией;

- 503 код – сбавка из финансовой помощи, оказываемой работникам, вышедшим на пенсию;

- 505 код – вычет из призов и выигрышей, сделанный по итогам конкурсам, проводимом в качестве рекламы;

- 508 код – удержание, которое осуществляется при выплате родителям при рождении ребенка.

Прочие коды вычета в 2-НДФЛ

Существуют и прочие коды, перечисленные в перечне, прикрепленному к настоящему Приказу ФНС. Чтобы их было удобнее рассматривать, приведем значения в таблице, но сначала подробнее разберем наиболее часто встречаемые коды.

327 код вычета в 2-НДФЛ возможен только при перечислении страховых взносов либо взносов в Пенсионный Фонд России — как за себя, так и за родственников. Также вычет возможен при добровольных перечислениях в частные пенсионные фонды. Максимальная не облагаемая налогом сумма — 120 тысяч рублей.

Код вычета 508 в справке 2-НДФЛ по смыслу очень похож на код 503, но имеется ключевое отличие в причине выплаты материальной помощи: здесь доход не облагается налогом только на сумму, выплаченную сотруднику в связи с рождением ребенка. Сумма льготы — не больше 50-ти тысяч рублей на каждого ребенка.

Часто встречается и цифра 529. На самом деле этот код уже очень давно исключили из базы — он был заменен кодом 311.

КодВ связи с чем и кому даетсяСумма104Социально незащищенные граждане: инвалиды, ветераны ВОВ, Герои СССР и т.д.500 рублей105Лица, ставшие инвалидами из-за аварий в ССРР (Чернобыль, ПО «Маяк» и т. д.), а также военные, ставшие инвалидами в результате боевых действий3000 рублей311В связи с расходами на строительство или покупку жилья2 млн рублей321Расходы на обучение детей в очной форме50 000 рублей403Т.н. «профессиональный вычет», связанный с выполнением косвенных условий договора гражданско-правового характера: например, траты на покупку материалов для строительства, транспортные траты и проч.На сумму, которую выплатил заказчик в качестве компенсации за косвенные расходы

Разновидности налоговых вычетов

- стандартные. Их предоставляют конкретным категориям работников за каждый месяц уплаты ими налогов, также вычет может получить родитель на ребенка;

- имущественные. Право на такие вычеты имеют граждане, которые официально платят налоги при приобретении жилья или строительстве своего дома, а также на сумму погашенных ипотечных процентов;

- социальные. Эти вычеты могут получать работники на те денежные суммы, которые они потратили на свою учебу во время дневной формы обучения или на детей-учащихся до 24 лет. Также можно соцвычет получить на лечение свое или членов семьи, но для этого понадобится представить медицинские заключения. В общем, в годовой сумме вычет не превышает 120 тыс. рублей. Но лечение очень дорогое – вычет могут дать на всю потраченную сумму. Это касается и дорогостоящего обучения;

- профессиональные. Эти вычеты предусмотрены для ИП и их дают на сумму, потраченную исключительно на ведение своей предпринимательской деятельности. Если документами такие расходы невозможно подтвердить, то вычет берется 20% от суммы всех доходов, которые предприниматель получил за отчетный период времени.

Основные коды вычетов

Кроме кодов дохода Налоговым Кодексом предусмотрены шифры налоговых вычетов, связанных с НДФЛ. Разберем самые распространенные из них.

Стандартные вычеты обозначаются:

Вычет на детей

- 114 – на первого ребенка

- 115 – на второго ребенка

- 116 – на третьего и последующего отпрыска

- 117 – на детей инвалидов

Имущественные:

- 311 – расходы на приобретение или строительство жилой недвижимости

- 312 – расходы на проценты по займам

Социальные:

- 320 – расходы на личное обучение

- 321 – расходы на обучение детей

- 324 – расходы на медицинские услуги

Для предоставления любой из льгот требуется собрать определенный пакет документации и написать соответствующее заявление в бухгалтерии работодателя. Подобными льготами не могут воспользоваться люди, освобожденные от уплаты НДФЛ.