Убытки, полученные по результатам налогового периода, можно списать на уменьшение налогооблагаемой базы в последующие годы. Однако автоматически перенести в 1С их сегодня не получится: такой механизм пока не реализован.

Из статьи вы узнаете, как отразить в 1С убытки, чтобы они корректно уменьшали «прибыльную» базу в будущем и автоматически попадали в декларацию (рассмотрим вариант, если организация применяет ПБУ 18/02).

Узнать, как перенести убытки, если организация не применяет ПБУ 18/02

- Законодательство: порядок переноса убытков прошлых лет

- Вид и сроки хранения документов о подтверждении убытка прошлых лет

- Пошаговая инструкция

- Перенос убытков с 2021 года

- Алгоритм переноса убытка, полученного за год

- Определение суммы убытка, подлежащего переносу

- Убыток в регистрах бухгалтерского учета (НУ)

- Убыток в декларации по налогу на прибыль

- Перенос убытка на будущие периоды

- Можно ли переносить расходы на будущие периоды по своему усмотрению

- Признание ОНА по расходам будущих периодов

- Проводки по документу

- Списание убытков прошлых лет

- Проводки по документу

- Контроль

- Как реагировать на требование

- Погашение ОНА по расходам будущих периодов

- Проводки по документу

- Отражение убытков прошлых лет в декларации по налогу на прибыль

- Как перенести убыток, если его списание нужно отложить или прервать

- См. также:

- Похожие публикации

- Регистрация

Законодательство: порядок переноса убытков прошлых лет

НК РФ разрешает уменьшать базу по прибыли на сумму убытков, полученных в прошлых налоговых периодах.

Перенос убытков на будущее возможен, как по итогам отчетного (1 квартал, 1 полугодие, 9 месяцев), так и по итогам налогового периодов (Письма Минфина РФ от 03.08.2012 N 03-03-06/1/382, от 16.01.2013 N 03-03-06/2/3).

С 01.01.2017 по 31.12.2021 базу по налогу на прибыль за текущий отчетный (налоговый) период нельзя уменьшать на убытки прошлых лет более, чем на 50% (п. 2.1 ст. 283 НК РФ).

Нижеперечисленные налогоплательщики, имеющие особый статус и применяющие в соответствии с НК РФ особые налоговые ставки, могут списать убыток без учета указанного ограничения, т. е. в полном объеме:

Читайте также: Расчет стоимости активов по бухгалтерскому балансу

- резиденты технико-внедренческой особой экономической зоны, а также организации-резиденты туристско-рекреационных особых экономических зон, объединенных решением Правительства РФ в кластер (п. 1.2 ст. 284 НК РФ);

- участники региональных инвестиционных проектов (п. 1.5, п. 1.5-1 ст. 284 НК РФ);

- участники свободной экономической зоны (п. 1.7 ст. 284 НК РФ);

- резиденты территорий опережающего социально-экономического развития (п. 1.8 ст. 284 НК РФ);

- резиденты свободного порта Владивосток (п. 1.8 ст. 284 НК РФ);

- участники особой экономической зоны в Магаданской области (п. 1.10 ст. 284 НК РФ);

- участники специальных инвестиционных контрактов (п. 1.14 ст. 284 НК РФ);

- резиденты Особой экономической зоны в Калининградской области (п. 6 и п. 7 ст. 288.1 НК РФ).

Временного ограничения на перенос нет: он производится до полного списания убытка, полученного за все предыдущие годы. Если убытки получены более, чем в одном налоговом периоде, перенос осуществляется в той очередности, в которой они понесены (п. 3 ст. 283 НК РФ).

Все время, пока идет перенос, необходимо хранить первичные документы, подтверждающие возникновение убытка (п. 4 ст. 283 НК РФ). По окончании переноса сохраняйте их еще 5 лет (пп. 8 п. 1 ст. 23 НК РФ). Подробнее в Увеличен срок хранения налоговых документов.

Вид и сроки хранения документов о подтверждении убытка прошлых лет

Организация, признающая убытки прошлых лет, обязана хранить документы, подтверждающие объем понесенного убытка, в течение всего срока, когда она уменьшает налоговую базу текущего налогового периода на сумму ранее полученных убытков (п. 4 ст. 283 НК РФ).

Налоговый кодекс не конкретизирует состав таких документов.

Тем не менее налоговики настаивают на том, что у компании должны сохраняться все первичные документы за календарный год, по итогам которого она получила убыток (накладные, акты выполненных работ, акты оказанных услуг, счета, ведомости, акты приема-передачи, кассовые и товарные чеки и др.).

Такого же мнения придерживается Минфин России (Письма от 25.05.2012 № 03-03-06/1/278 и от 23.04.2009 № 03-03-06/1/276).

При этом стоит уточнить, что это не карточки учета, оборотно-сальдовые ведомости или налоговые регистры, а именно первичные документы подтверждающие сумму убытка.

Хранение документации о подтверждении убытков прошлых лет должно быть постоянным, пока списывается убыток в уменьшение налоговой базы и до полного его списания.

В противном случае не исключены спорные моменты с налоговыми органами.

Срок, в течение которого налогоплательщики обязаны хранить документы, установлен п. 1 ст. 23 НК РФ и составляет четыре года. То есть в течение четырех лет налогоплательщик обязан обеспечивать сохранность данных бухгалтерского и налогового учета, а также других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих доходы, расходы, уплату (удержание) налогов, если иное не предусмотрено НК РФ.

Поэтому, и после полного погашения суммы убытка, документы, подтверждающие этот факт, должны храниться еще четыре года.

Такие требования прописаны в письме Минфина России от 25.05.2012 № 03-03-06/1/278.

Таким образом, первичные документы, подтверждающие сумму убытка, надо хранить в течение всего срока переноса убытка плюс еще четыре года после окончания года, в котором убыток был полностью списан (пп. 8 п. 1 ст. 23, п. 4 ст. 283 НК РФ).

Это надо делать и тогда, когда правильность расчета суммы убытка была подтверждена выездной налоговой проверкой (Письмо Минфина от 25.05.2012 № 03-03-06/1/278).

Поскольку возможность учесть суммы убытка носит заявительный характер и на налогоплательщика возложена обязанность доказать их правомерность и обоснованность, при отсутствии документального подтверждения убытка соответствующими документами, включая первичные учетные документы, в течение всего срока, когда он уменьшает налоговую базу на суммы ранее полученного убытка, налогоплательщик несет риск неблагоприятных налоговых последствий.

Отсутствие документов, подтверждающих объем понесенного убытка, предполагает утрату налогоплательщиком права переносить убытки прошлых лет как не подтвержденные документально в расчет налоговой базы по налогу на прибыль за текущий налоговый период.

Такое решение изложено в Постановлении ФАС Поволжского округа от 29 марта 2011 г. по делу № А49-4451/2010, в котором также сказано, что, если при проведении выездной налоговой проверки налоговики не истребовали документы первичного учета в подтверждение убытков прошлых лет, на которые уменьшена налоговая база по налогу на прибыль, налогоплательщик в ходе такой проверки должен был самостоятельно представить документы, подтверждающие размер убытков прошлых лет.

Таким образом, перед тем как уменьшить налоговую базу текущего года на сумму убытков прошлых лет, компании целесообразно удостовериться в наличии документов, подтверждающих величину и период возникновения убытков, которые она планирует переносить на будущие периоды.

Пошаговая инструкция

По результатам 2021 года Организация в налоговом учете получила убыток 520 000 руб. Она решила, что этот убыток будет уменьшать налоговую прибыль последующих лет.

В 1 квартале 2021 года в НУ получена прибыль 800 000 руб.

Организация применяет ПБУ 18/02. В 1С учет отложенного налога ведется балансовым методом.

Пошаговая инструкция оформления примера PDF

ДатаДебетКредитСумма БУСумма НУНаименование операцииДокументы (отчеты) в 1СДтКтОтчетный налоговый периодЗакрытие налогового периода31 декабря99.01.190.09520 000520 000520 000Определение финансовых результатовЗакрытие месяца — Закрытие счетов 90,9184.0299.01.1520 000Отнесение убытка текущего периода на убыток, подлежащий покрытиюЗакрытие месяца — Реформация балансаПеренос убытка на будущие периоды31 декабря97.2199.01.1—520 000520 000Перенос убытка на будущие периодыОперация, введенная вручную — ОперацияСледующий налоговый периодСписание убытков прошлых лет31 января99.01.197.21400 000400 000Списание убытков прошлых летЗакрытие месяца — Списание убытков прошлых лет

Перенос убытков с 2021 года

С 1 января 2021 года действуют новые правила для переноса убытков прошлых лет согласно новому Федеральному закону от 30 ноября 2021 года № 401-ФЗ. Теперь переносить на будущее можно убыток в сумме, не превышающей 50 процентов от налоговой базы текущего периода. Кроме того, новый закон отменил ранее действовавший десятилетний ограничительный срок переноса убытков. При этом стоит добавить, что ограничение сумм переносимых убытков на текущий момент установлено законодателями пока что на период с 1 января 2021 года по 31 декабря 2021 года. При отражении операций по переносу убытка на будущее в бухгалтерском учете следует применять нормы ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

ПРИМЕР ОТРАЖЕНИЯ ПЕРЕНОСА УБЫТКОВ В УЧЕТЕ

Организация в 2021 году по данным бухгалтерского и налогового учета получила убыток от основной деятельности в размере 50 000 руб. По результатам 2021 года получена прибыль от основной деятельности в размере 100 000 руб. Организация решила перенести убыток на будущее в размере 50 процентов от налоговой базы текущего периода. В учете перенос убытка следует отразить следующим образом:

Бухгалтерские записи 2021 года.Дебет 99-1 Кредит 90-9

— 50 000 руб. – отражен убыток от основной деятельности;

Дебет 68 Кредит 99-2

— 10 000 руб. – отражен условный доход по налогу на прибыль;

Дебет 09 Кредит 68

— 10 000 руб. – признан отложенный налоговый актив.

Бухгалтерские записи 2021 года.Дебет 90-9 Кредит 99-1

— 100 000 руб. – отражена прибыль от основной деятельности;

Дебет 99-2 Кредит 68

— 20 000 руб. – отражен условный расход по налогу на прибыль;

Дебет 68 Кредит 09

— 10 000 руб. – погашен отложенный налоговый актив.

Читайте также «В декларации по прибыли за I квартал 2021 года нужно учесть новый порядок переноса убытков»

Алгоритм переноса убытка, полученного за год

Перенос убытка производится 31 декабря после процедуры закрытия налогового периода, в котором он получен.

В 1С убыток прошлого года переносится в следующей последовательности:

- Перепроведение документов за декабрь;

- Закрытие месяца, включая регламентную операцию Реформация баланса;

- Операция переноса убытка;

- повторное Закрытие месяца.

Рассмотрим порядок оформления и проведения документов, связанных с переносом убытка в НУ.

Определение суммы убытка, подлежащего переносу

Убыток в регистрах бухгалтерского учета (НУ)

Чтобы определить сумму убытка, надо проверить финансовый результат и заполнить декларацию по налогу на прибыль.

Читайте также: Получение налогового вычета за лечение и лекарства на себя и родственников

Убыток к переносу на будущее может быть определен разными способами:

- Сформировать отчет Анализ счета 99.01.1 (Отчеты — Анализ счета). Оборот по счету 99.01.1 по данным налогового учета покажет сумму убытка, подлежащего переносу на будущие налоговые периоды.

Чтобы в Анализе счета вывести данные налогового учета: PDF

- в форме отчета нажмите кнопку Показать настройки;

- в форме настройки отчета на вкладке Показатели установите флажок НУ (данные налогового учета); После этого по кнопке Сформировать создайте отчет.

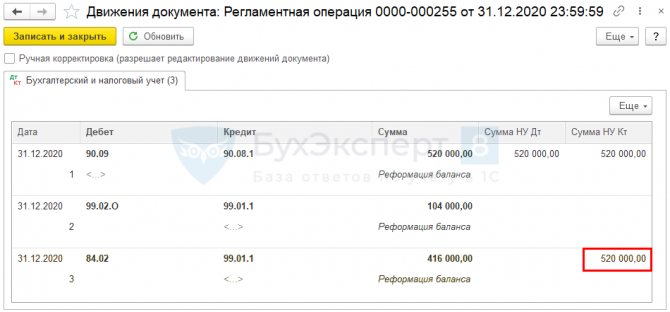

- Ту же сумму можно увидеть в проводках регламентной операции Реформация баланса в процедуре Закрытия месяца в декабре (Операции – Закрытие месяца).

В Анализе счета99.01.1 убыток, полученный в налоговом периоде, перенесен в Дт 84.02 регламентной операцией Реформация баланса.

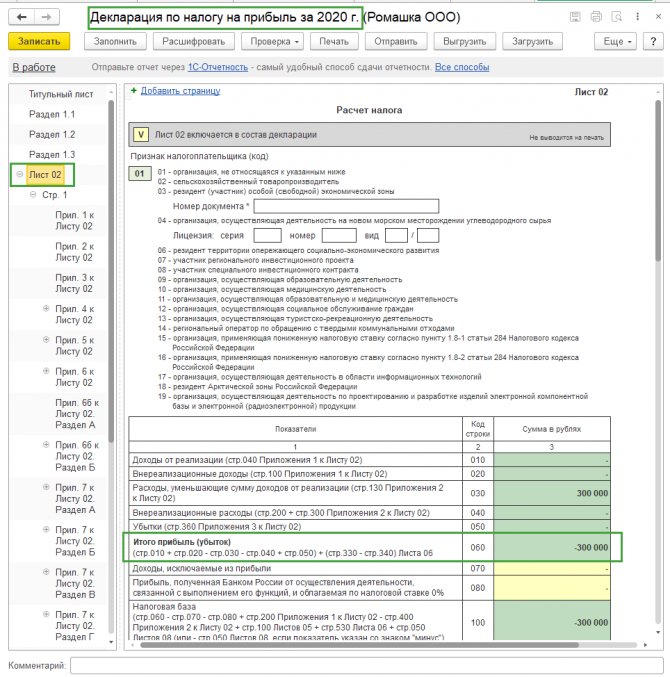

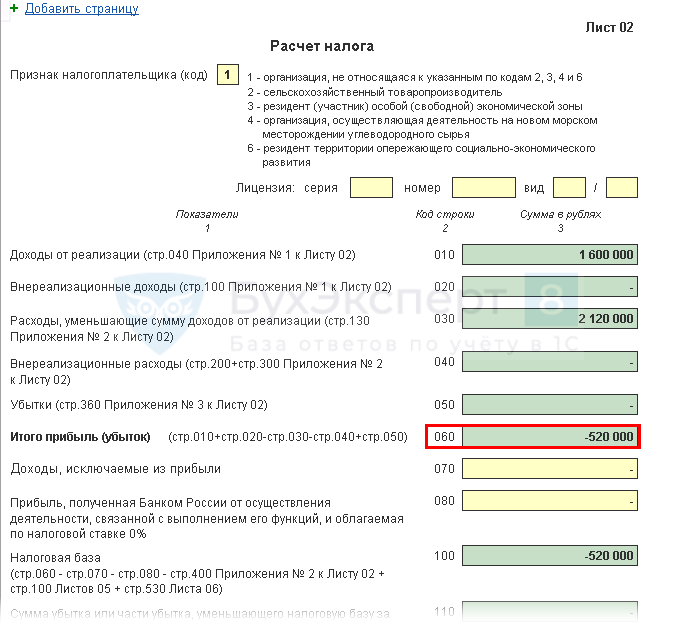

Убыток в декларации по налогу на прибыль

В годовой декларации убыток, полученный по итогам налогового периода, должен быть отражен в:

- Листе 02 стр. 060 «Итого прибыль (убыток)».

Убыток, указанный в декларации, должен соответствовать убытку по налоговому учету, т. е. сальдо по дебету счета 99.01.1 в НУ до реформации.

Перенос убытка на будущие периоды

Перенос убытка на последующие периоды надо проводить в конце каждого года (31 декабря), если по его итогам получен убыток в НУ.

На сегодняшний момент перенос текущего убытка на расходы будущих периодов в 1С не автоматизирован: эту операцию по итогам года придется оформлять вручную.

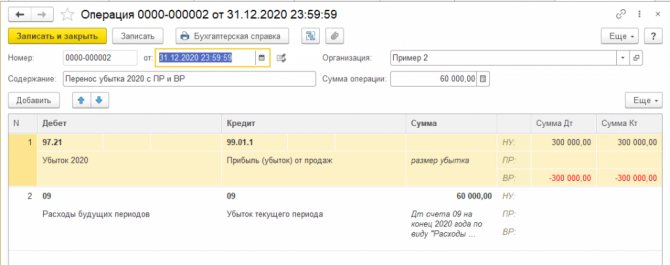

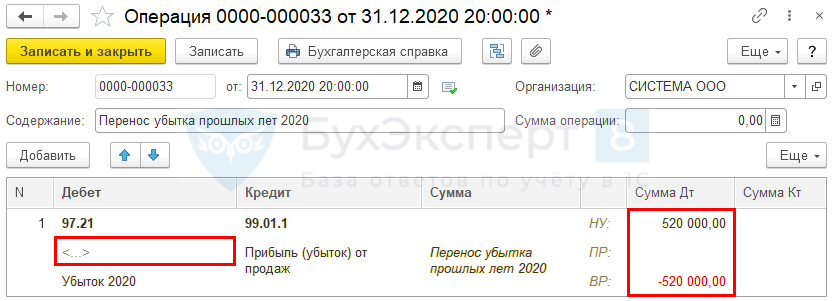

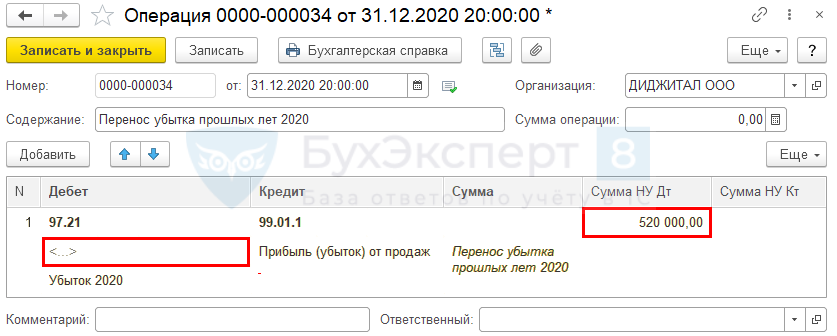

Перенос убытка, полученного в истекшем налоговом периоде, отразите документом Операция, введенная вручную вид операции Операция (Операции – Операции, введенные вручную — кнопка Создать):

- Дт 97.21 «Прочие расходы будущих периодов» субконто УБЫТОК 2020;

- Кт 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» субконто Прибыль (убыток) от продаж.

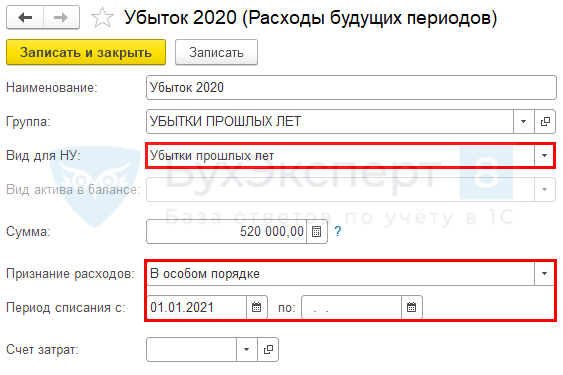

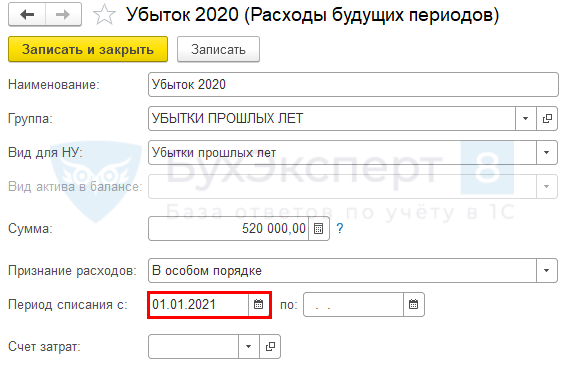

Субконто УБЫТОК 2020 по счету 97.21 является элементом справочника Расходы будущих периодов (Справочники — Расходы будущих периодов), он настраивается следующим образом:

- Вид для НУ — Убытки прошлых лет;

- Сумма — убыток, переносимый на будущие налоговые периоды;

- Признание расходов — В особом порядке;

- Период списания с — 01.01.2021; по — не ограничен.

В Операции, введенной вручную:

- сумма по переносу убытков прошлых лет отражается только в налоговом учете;

- субконто Подразделения не заполняйте.

Если вы применяете балансовый метод ведения ПБУ 18/02 с отражением постоянных и временных разниц, оформите Операцию так:

Дополнительно отразите сумму с минусом в колонке Сумма Дт в поле ВР.

Рекомендуем применять в 1С балансовый метод (без отражения ПР и ВР).

Не забудьте заново закрыть декабрь! (Операции – Закрытие месяца)

См. Закрытие налогового периода

Проверьте результат переноса убытка по отчету Оборотно-сальдовая ведомость по счету 97.21 (Отчеты – Оборотно-сальдовая ведомость по счету):

- укажите период — по 31.12.2020;

- по кнопке Показать настройки на вкладке Показатели установите флажки БУ, НУ, БУ-НУ.

Можно ли переносить расходы на будущие периоды по своему усмотрению

Один из вариантов избавления от убытков в декларации по УСН — перенос расходов на будущие периоды. Однако нельзя по своему усмотрению просто взять и отразить расходы в следующем налоговом периоде. Для этого надо тщательно проанализировать свои хозяйственные операции с точки зрения выполнения условий для их учёта.

Читайте также: Кому применять повышающий коэффициент для транспортного налога

Иногда бухгалтеры хитрят и «находят» документы за прошлый год уже после его окончания. Но расходы безопаснее учитывать в том периоде, к которому они относятся. Их можно отражать в текущем периоде, только когда не получается определить период совершения ошибки или когда ошибка привела к переплате налога (п. 1 ст. НК РФ).

Обнаружив ошибку, бухгалтер должен оценить, как она повлияла на налоговую базу предыдущего периода — привела к переплате или недоплате налога на УСН. А затем, исходя из ситуации, — сдать уточнённую декларацию за прошлый период или отразить исправление в текущей декларации.

«Хитрость» не сработает, когда по итогам года уплачен минимальный налог, рассчитанный исходя из полученного дохода (п. 6 ст. 346.18 НК РФ). Обнаружив расходы, понесённые в прошлом году, но учтённые при расчете налога УСН в текущем году, налоговая исключит такие расходы из налогооблагаемой базы и доначислит налог.

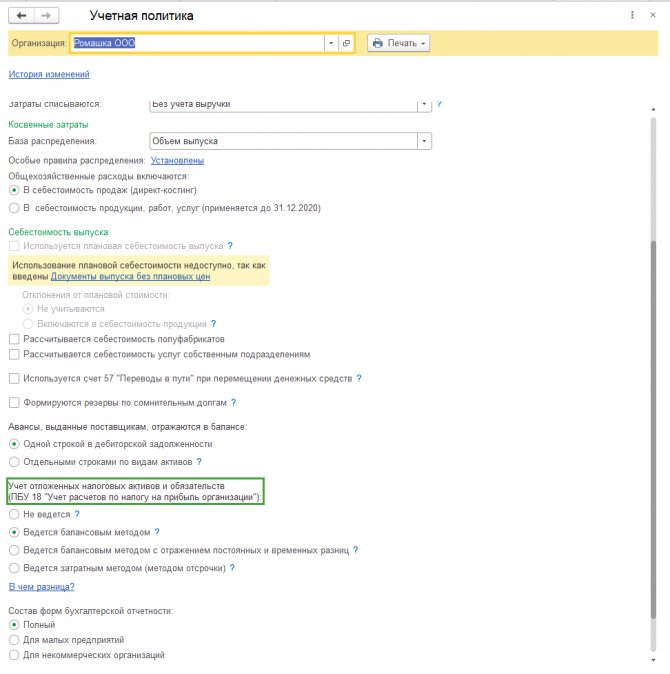

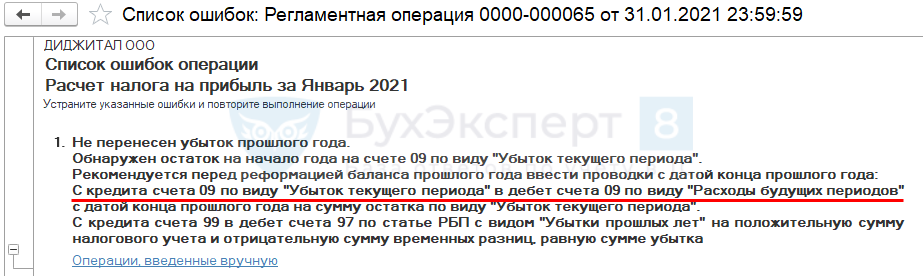

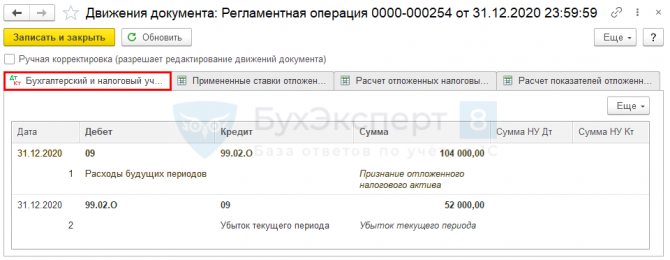

Признание ОНА по расходам будущих периодов

В 1С на счете автоматизирован перенос ОНА, признанного по убытку текущего периода, в ОНА с видом Расходы будущих периодов.

До введения в 1С нового механизма ведения ПБУ 18/02 (до перехода на балансовый метод) необходимо было вручную делать проводку:

- Дт вид Расходы будущих периодов;

- Кт вид Убыток текущего периода.

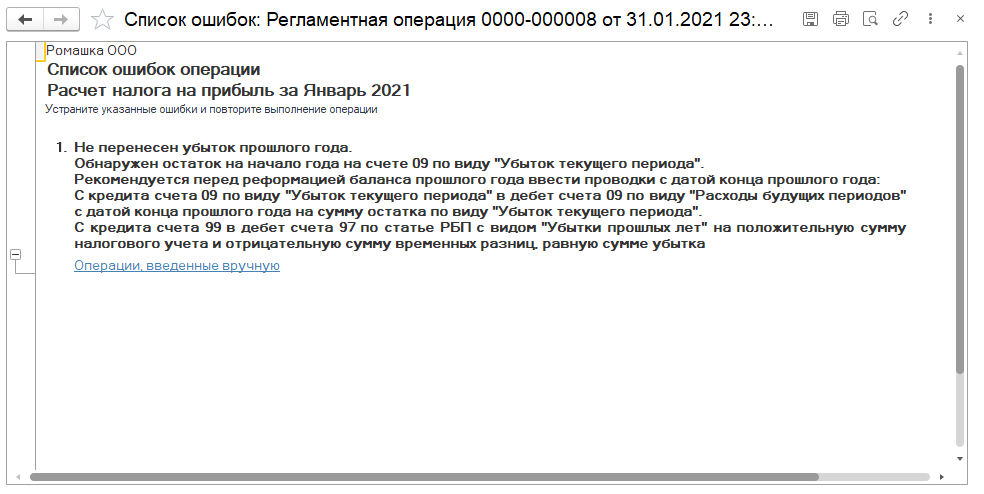

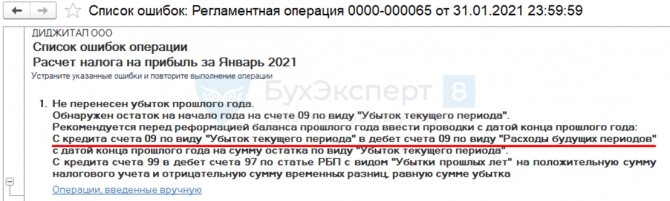

Иначе, появлялось сообщение об ошибке:

Если в настройках Учетной политики (Главное — Учетная политика) выбрать один из вариантов учета отложенных активов и обязательств:

- Ведется балансовым методом;

- Ведется балансовым методом с отражением постоянных и временных разниц,

то проводка по переносу сальдо ОНА сформируется автоматически регламентной операцией Расчет отложенного налога по ПБУ 18 при повторном Закрытии месяца.

Проводки по документу

Проверить формирование ОНА можно в справке-расчете Отложенный налог на прибыль (Операции — Закрытие месяца — Расчет отложенного налога по ПБУ18). PDF

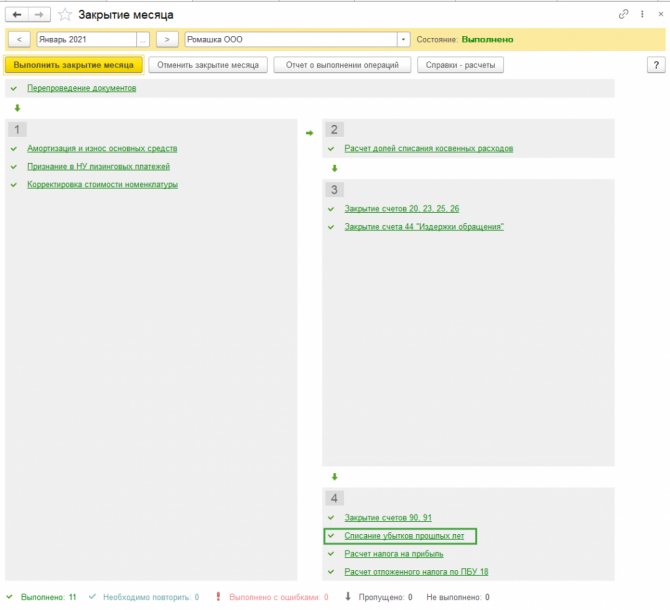

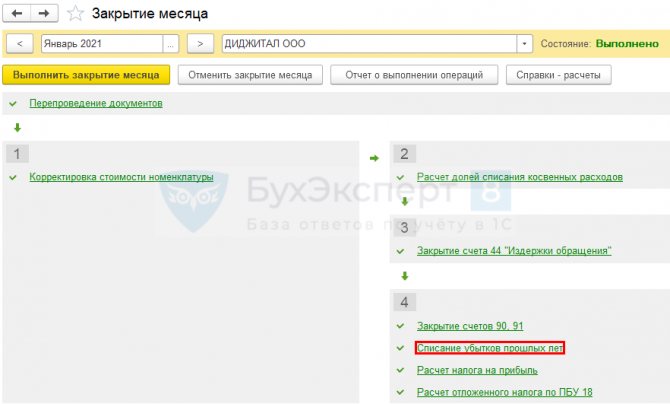

Списание убытков прошлых лет

Если в следующем налоговом периоде образуется прибыль в НУ, она автоматически уменьшится на часть убытка прошлого периода (либо всю его сумму — в зависимости от размера прибыли).

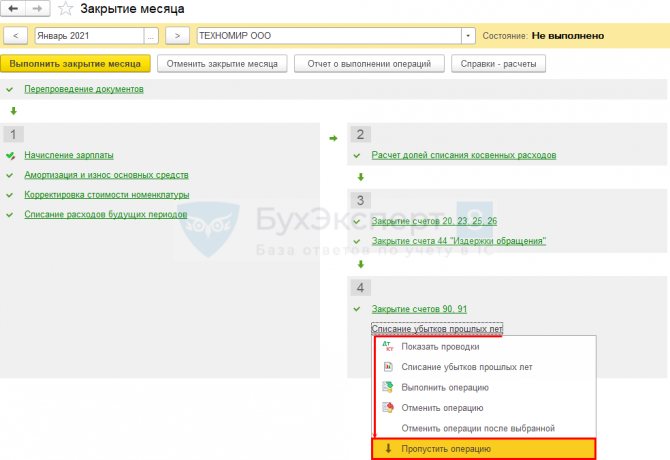

Ежемесячно, до тех пор, пока убыток не спишется полностью, в меню процедуры Закрытие месяца будет появляться регламентная операция Списание убытков прошлых лет.

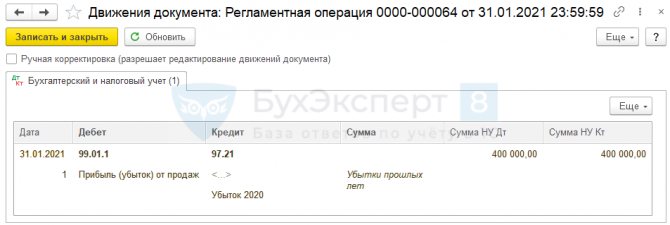

Проводки по документу

Документ формирует проводку:

- Дт 99.01.1 Кт 97.21 — списаны убытки прошлых лет в уменьшение прибыли текущего периода.

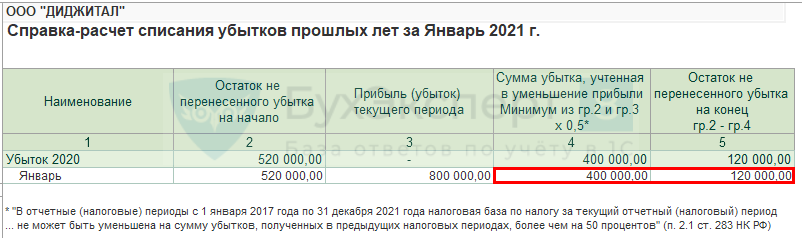

Контроль

Расчет списания проверьте по отчету Справка — расчет списания убытков прошлых лет. Формируется по кнопке Справки-расчеты в форме Закрытие месяца или по ссылке Списание убытков прошлых лет — Списание убытков прошлых лет. PDF

Из отчета видно:

- максимальная сумма прибыли, на которую можно уменьшить убытки прошлых лет: 800 000 * 50% = 400 000 руб.

- остаток несписанного убытка: 520 000 — 400 000 = 120 000 руб.

В сноске отчета Справка — расчет списания убытков прошлых лет есть напоминание: «В отчетные (налоговые) периоды с 1 января 2021 года по 31 декабря 2021 года налоговая база за текущий отчетный (налоговый) период не может быть уменьшена на сумму убытков, полученных в предыдущих налоговых периодах, более чем на 50 процентов» (п. 2.1 ст. 283 НК РФ)».

Как реагировать на требование

Срок для ответа считается с даты получения требования о пояснениях. Если компания отчитывается на бумаге, требование придёт ей почтой. Датой его получения считается шестой день со дня отправки заказного письма (абз. 3 п. 4 ст. НК РФ).

Если организация или ИП обязаны отчитываться в электронном виде, требование от налоговой придёт им через оператора. В этом случае срок ответа на требование отсчитывается с даты отправки квитанции о приёме. Но подтвердить получение позже, чтобы выиграть время, не получится: НК даёт на отправку квитанции те же 6 рабочих дней (п. 5.1 ст. НК РФ). Если не отправить квитанцию вовремя, в течение следующих 10 рабочих дней налоговики могут заблокировать счёт налогоплательщика (пп. 2 п. 3 ст. НК РФ).

После отправки квитанции у налогоплательщика есть 5 рабочих дней, чтобы отправить пояснения или уточнённую декларацию (п. 3 ст. НК РФ). За опоздание с ответом на требование налогоплательщика могут оштрафовать на 5 000 рублей, при повторном нарушении в течение года — на 20 000 рублей (ст. 129.1 НК РФ). Ответственность граждан и должностных лиц — до 1000 или до 4000 рублей штрафа соответственно (п. 1 ст. 19.4 КоАП РФ).

Экстерн уведомляет, если клиенту грозит блокировка счёта или штраф, или помогает исправить ситуацию

Наконец, если проигнорировать требование ИФНС, это может привлечь нежелательное внимание налоговиков к организации вплоть до назначения выездной проверки.

Расскажем, как действовать дальше в зависимости от того, что вы решили предпринять: подать уточнённую декларацию или обосновать убытки.

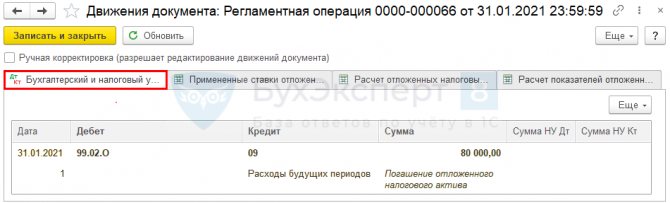

Погашение ОНА по расходам будущих периодов

При списании убытка путем уменьшения расходов будущих периодов в НУ уменьшается и разница по данному активу. Погашается ОНА регламентной операцией Расчет отложенного налога по ПБУ 18 в процедуре Закрытия месяца.

Проводки по документу

Проверить погашение ОНА можно в справке-расчете Отложенный налог на прибыль (Операции — Закрытие месяца — Расчет отложенного налога по ПБУ18). PDF

Отражение убытков прошлых лет в декларации по налогу на прибыль

В «прибыльной» декларации списанный убыток прошлых лет отражается в:

- Листе 02 стр. 110 «Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период (стр. 150 Приложения № 4 к Листу 02)»; PDF

- Приложении № 4 к Листу 02 стр. 150 «Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период — всего». PDF

Несписанный убыток отразите в:

- Приложении № 4 к Листу 02 стр. 160 «Остаток неперенесенного убытка на конец налогового периода — всего». PDF

Как перенести убыток, если его списание нужно отложить или прервать

Что сделать в 1С, если организация не хочет в текущем налоговом периоде уменьшать налогооблагаемую базу на убыток прошлых лет?

Перенос убытков на будущее — право, а не обязанность налогоплательщика. Его можно применить в текущем налоговом периоде по отношению ко всем убыткам, начиная с 2007 года (п. 16 ст. 13 Федерального закона от 30.11.2016 N 401-ФЗ). Делать это можно с перерывами, соблюдая лишь очередность переноса (п. 3 ст. 283 НК РФ). Ограничения во времени переноса нет.

При применении ПБУ 18/02 в конце года обязательно отразите в 1С операцию Перенос убытка на будущие периоды. Если это не сделать, то при закрытии первого месяца следующего года появится сообщение об ошибке:

Рассмотрим настройки аналитики РБП, если надо отложить списание убытка в НУ.

Элемент справочника Расходы будущих периодов заполните в обычном порядке.

В поле Период списания с установите дату начала следующего налогового периода. Это необходимо для корректного заполнения Приложения N 4 к Листу 02 декларации по налогу на прибыль.

Отложите списание убытка, пропуская регламентную операцию Списание убытка прошлых лет в процедуре Закрытие месяца.

Читайте также: Организуем работу с персональными данными сотрудников

Позже, когда вы решите начать уменьшать налогооблагаемую базу на сумму убытка, начните проводить данную регламентную операцию.

Точно так же следует перестать проводить ее, когда списание убытков требуется прервать.

Соблюдайте очередность (п. 3 ст. 283 НК РФ): нельзя допускать списания убытка более позднего налогового периода перед тем, который образовался раньше.

Для доступа к разделу авторизируйтесь на сайте.

См. также:

- Налог на прибыль: перенос убытков прошлых лет без ПБУ 18/02

- Реализация ОС с убытком

- Справочник Расходы будущих периодов

- Документ Операция, введенная вручную

- Операции и отчеты для отложенного налога в 1С

- ПБУ 18/02

- [01.03.2021 запись] Декларация по налогу на прибыль за 2021 в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Налог на прибыль: перенос убытков прошлых лет без ПБУ 18/02 Убытки, полученные за налоговый период, можно списать на уменьшение налогооблагаемой…

- Закрытие месяца, перенос убытков прошлых лет при ПБУ 18/02 Здравствуйте. При проведении закрытия месяца программа выдала ошибку: «Расчет налога…

- Перенос убытков прошлых лет при УСН Доходы — Расходы У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую…

- Перенос убытков прошлых лет Бухгалтерия предприятия 3.0 3.0.75.109 Добрый день, подскажите пожалуйста почему при…

Регистрация

Товары были реализованы по цене ниже себестоимости. Это нужно подтвердить актом инвентаризационной комиссии и приказом руководителя о снижении цен. В акте надо привести данные о качестве товара, о его свойствах и характеристиках, а также о причинах, по которым данный товар невозможно реализовать с прибылью.

Реализация по цене ниже себестоимости бывает в работе любой организации. Вот причины, по которым это может произойти:

- продукция не пользовалась спросом и морально устарела;

- товары (сырье, материалы) были приобретены для нужд предприятия, но надобность в них отпала. Выгодного покупателя не нашли;

- истек срок годности товара;

- заказчик отказался от произведенной по его заказу специфической продукции. Другого покупателя не нашли;

- товарные остатки распродавались из-за реорганизации, ликвидации, смены местонахождения или из-за изменения направления деятельности фирмы.

Многие бухгалтеры опасаются уменьшать цену продажи ниже закупочной, поскольку, по их мнению, это запрещено законодательством и чревато доначислениями налогов. Но так ли это на самом деле?

Как правило, цену товара обе стороны определяют сами. За исключением цен, которые регулируются государством (например, цены на электроэнергию, газ, услуги связи). Но для обычных товаров со стороны Гражданского кодекса ограничения нижнего предела цены нет.

На наш взгляд, несмотря на то, что за ценами следит Федеральная антимонопольная служба, компаниям, которые не способны своими действиями в одиночку или с группой других компаний повлиять на ценовую ситуацию на рынке, опасаться нечего.

То есть, если ваша организация не оказывает решающего влияния на ценообразование на рынке и не продает товары, цены на которые регулируются государством, то нижний предел цен не ограничен. Главное, чтобы эта цена устраивала обе стороны.

Налогооблагаемая база по прибыли рассчитывается совокупно по всем сделкам. И только если установлен особый порядок ее расчета, доходы и расходы по таким операциям считаются отдельно.

Например, специальный порядок предусмотрен для операций с ценными бумагами. Кроме того, если вы продаете работнику товар по нерыночной цене, которая ниже закупочной, то образуется ценовая разница. Она представляет собой убыток при продаже ниже себестоимости. Такую ценовую разницу между рыночной ценой и ценой продажи товара работнику признать в расходах нельзя (п. 27 ст. 270 НК РФ).

А вот в отношении других операций купли-продажи с убытком никаких особых правил нет. Как правило, доходы по всем сделкам суммируются и из полученной суммы вычитаются все признанные в отчетном периоде расходы от реализации. Выручка по убыточной сделке признается в доходах от реализации вместе с выручкой от других продаж, а расходы по ней суммируются с расходами по остальным сделкам. Если вы работаете с убытком не систематически, то обнаружить убыточные сделки трудно. Они затеряются в общей массе, и в декларации по налогу на прибыль их не будет видно.

При «доходной» УСН продажа с убытком никак не повлияет на сумму налога, поскольку он платится с общей выручки. Если у вас УСН с объектом «доходы минус расходы», то и в этом случае отследить убыточную сделку не просто, доходы и расходы по ней вообще могут попасть в разные отчетные и налоговые периоды. Ведь расходы признаются по мере оплаты товара поставщику и его реализации, а доходы – по факту получения денег от покупателя.

Предположим, вы продали товар по цене ниже закупочной сторонней российской компании. Учтите, что цена сделки между сторонами, которые не являются взаимозависимыми по отношению друг к другу, изначально считается рыночной (абз. 3 п. 1 ст. 105.3 НК РФ). То есть налоговики не будут проверять ваши цены на соответствие их рыночным. Дело в том, что такой вид проверки предусмотрен только по контролируемым сделкам, а сделки между невзаимозависимыми российскими организациями к контролируемым не относятся.

Теперь предположим другой вариант развития событий.

Вы продали товар по нерыночной цене, например, своей дочерней компании на общем режиме налогообложения. При этом сумма доходов по сделкам с ней за год превысила неконтролируемый порог (1 млрд руб.). Такая сделка является контролируемой. В этом случае придется выбрать одно из двух:

- или сразу по окончании года добровольно доплатить налог на прибыль и НДС исходя из рыночной цены;

- или постараться доказать контролерам, что товар не пользовался спросом или морально устарел и цена сделки вполне укладывается в интервал цен, по которым такой товар продают не взаимозависимым лицам.