- Как налоговая проверяет корректность НДС

- Работа на спецрежиме

- Какие бывают разрывы по НДС

- Сила доказательств

- Обнаружен разрыв: действия налоговиков

- Освобождение от НДС

- Обнаружен разрыв: действия налогоплательщика

- Пункт 1. Количество контрагентов в цепи и на каждом звене

- Подводим итоги

- Включать стоимость доставки в цену товара

- Как отсрочить представление пояснений

- Ошибку придется искать самому. Или платить

Как налоговая проверяет корректность НДС

Прежде чем пояснить, что значит разрыв по НДС, расскажем, как налоговики проверяют корректность исчисления НДС.

Российские налоговики снабжены современным программным обеспечением, которое из года в год совершенствуется.

В 2021 году они работают с помощью автоматизированной информационной системы «Налог-3» (АИС «Налог-3»). В ближайших планах — разработка концепции следующего поколения этой системы «Налог-4».

Нашумевшая АСК НДС (ныне «Контроль НДС») — это программный комплекс, входящий в состав АИС «Налог-3».

А теперь расскажем, как проверяют разрывы по НДС. Разрыв по НДС выявляют с помощью АСК НДС.

Чтобы понять, что это — разрыв в цепочке НДС, обратимся к налоговой декларации по НДС.

Читайте также: Обособленное подразделение: как открыть и вести учет

В декларацию по НДС помимо общих цифр входят разделы 8–12, которые, по сути, являются книгами продаж, покупок и журналами учета счетов-фактур. То есть у налоговиков есть данные счетов-фактур, которые были выставлены и по которым налог был принят к вычету.

Получается, что налоговый разрыв по НДС — это несоответствие в данных, отраженных в книгах покупок и продаж у контрагентов. Какие несоответствия имеются в виду, рассмотрим ниже.

О порядке расчета НДС в 2021 году мы сделали подборку статей «Порядок расчета НДС в 2020–2021 годах».

Работа на спецрежиме

Крайняя мера — не платить НДС вообще. Это возможно, если применять специальный налоговый режим: УСН, ПСН, ЕСХН или ЕНВД (отменят с 2021 года). Спецрежимы освобождают также от налогов на имущество и прибыль. Вместо нескольких налогов вы платите один и обычно по более низкой ставке. Сравните налоговую нагрузку на разных системах налогообложения с помощью нашего бесплатного калькулятора.

У каждого спецрежима свой набор условий, которым должен соответствовать бизнес: по выручке, по стоимости основных средств, участию других компаний в уставном капитале, числу сотрудников.

Некоторые спецрежимы можно совмещать с ОСНО: ПСН, ЕСХН, ЕНВД. Также их можно совмещать между собой: УСН+ЕНВД, УСН+ПСН, УСН+ЕСХН. Придется вести раздельный учет и отчетность по каждому режиму.

Иногда бизнес разделяют на несколько юрлиц или ИП, чтобы каждая часть работала на своем налоговом режиме. Но этот способ оптимизации опасен: налоговики могут посчитать это дроблением бизнеса, признать все направление единой компанией, работающей на ОСНО и доначислить налоги (а еще назначить штрафы и пени). А если недоимка превысит 5 млн рублей, налоговая может возбудить уголовное дело по ст. 199 УК РФ.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Какие бывают разрывы по НДС

Разрывы по НДС можно условно разделить на прямой разрыв по НДС и сложный разрыв по НДС.

Снова обратимся к декларации по НДС. Итак, налоговики с помощью программного обеспечения сопоставляют данные книг покупок и книг продаж. Любой счет-фактура, отраженный в книге покупок одного хозсубъекта, должен быть отражен в книге продаж другого хозсубъекта. Если этого не происходит, то можно говорить о прямом разрыве по НДС.

О том, как применять вычет по НДС, мы писали в статье «Порядок применения налоговых вычетов по НДС: условия».

Однако не всё так просто, и на прямом сравнении дело не заканчивается. АСК НДС сопоставляет данные не только в паре продавец/покупатель, программа отслеживает всю цепочку по поставщикам, анализируя заявленные вычеты и фактическую уплату НДС в бюджет. Такой глубокий анализ и выявление несоответствий на втором, третьем и так далее уровнях принято называть сложным разрывом по НДС.

Какие именно несоответствия относятся к разрывам:

- отсутствие контрагента в ЕГРЮЛ;

- отсутствие отчетности у контрагента или нулевая отчетность;

- неуплата налога в бюджет.

Также разрывы можно охарактеризовать как технические и разрывы по схеме.

Технический разрыв может быть вызван технической ошибкой. Например, неверно указаны значимые реквизиты счетов-фактур, случайно не отражены счета-фактуры в книге продаж.

Читайте также: Контрольные соотношения к расчету по страховым взносам за 1-й квартал 2021 года

Схемные разрывы по НДС — это неправомерное применение налогоплательщиком вычетов, использование незаконных схем оптимизации налогообложения. Однако и добросовестный налогоплательщик может быть уличен в разрыве по НДС.

Как проходит камеральная проверка по НДС, узнайте из статьи «Камеральная налоговая проверка по НДС: сроки и изменения в 2021 году».

Сила доказательств

Налоговики предположили, что контрагент компании участвовал в схемах ухода от налогов и обналичивания денежных средств, однако не удосужились представить никаких реальных доказательств. Суд отметил, что специалисты ИФНС не инициировали экспертизу документов, не запросили у участников сделки «первичку» и регистры документов, подтверждающие подписание спорных счетов-фактур. Налоговикам не удалось доказать ни одного факта, который бы свидетельствовал об отсутствии реальной деятельности поставщика или невозможности ее ведения. Что же касается анализа движения денежных средств, то цепочка контрагентов до конца проверена не была, поэтому говорить о «серой» схеме неуместно. Отсутствие поставки по оспариваемым сделкам и взаимосвязь между компанией и контрагентом налоговики также доказать не смогли.

А вот налогоплательщик, напротив, представил все необходимые документы, в том числе правильно оформленные счета-фактуры, на основании которых заявлялся вычет НДС. Компания подтвердила, что выбор контрагента был сделан на основе информации из Интернет-каталога. Чтобы убедиться в добросовестности поставщика, перед заключением сделки были запрошены учредительные и иные регистрационные документы, в том числе подтверждающие полномочия руководства. Тем самым организация смогла показать, что проявила должную осмотрительность в выборе партнера.

Обнаружен разрыв: действия налоговиков

Обнаружен разрыв по НДС — последствия для компании почти всегда одинаковы. Налоговики будут делать всё, чтобы закрыть разрыв по НДС. Вернее, закрытием разрывов по НДС будет заниматься, конечно, сама компания.

Если разрыв технический и прямой, то вопрос, как убрать разрыв по НДС в этом случае, не стоит остро. В ответ на требование налоговой компания просто исправляет свою ошибку, подав уточненную декларацию.

А что предпринимается для устранения разрывов по НДС более сложного характера?

При обнаружении разрыва НДС — схемы контролеры начинают производить действия, соответствующие внутренней инструкции налоговиков по разрывам по НДС. Эти правила не отражены в законодательных актах, они представлены в налоговой методичке, поэтому ориентироваться налогоплательщикам на них не требуется, но знать, о чём идет там речь, полезно.

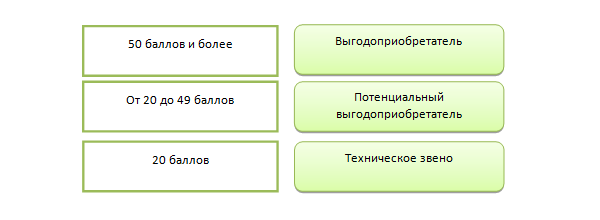

При выявлении разрыва налоговики начинают досконально проверять всю цепочку поставщиков/покупателей. Налог должен быть уплачен в бюджет в любом случае. Раз обнаружен разрыв, значит, налог не уплачен. Налоговики усматривают в этом схему уклонения от уплаты налогов и ищут выгодоприобретателя. А при разрыве по НДС как узнать выгодоприобретателя?

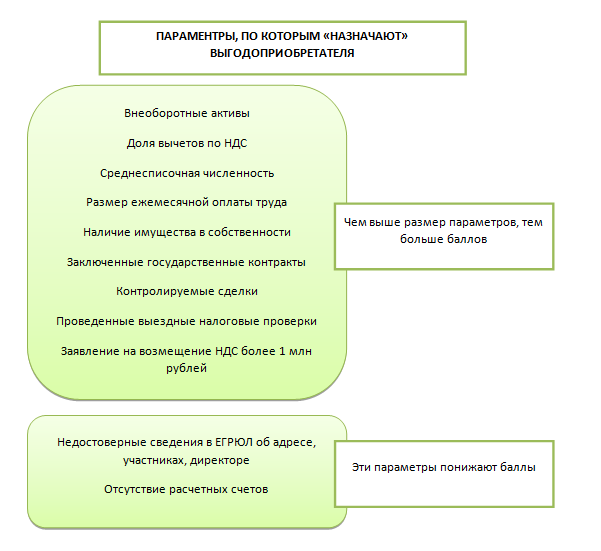

Налоговики делают это начислением баллов, проверяя данные за два года, предшествующие проверке:

Анализу подвергаются следующие параметры:

Из приведенной схемы видно, что почти любую активно функционирующую компанию можно назначить выгодоприобретателем по разрыву в налоговой декларации по НДС.

Также напрашивается вывод, что «копать» будут под того, кто может заплатить. Акцептованный разрыв по НДС — это, если говорить простыми словами, определение выгодоприобретателя по такому разрыву.

Читайте также: Коды налоговых вычетов по НДФЛ для справки 2-НДФЛ

Затем с выгодоприобретателем начинают работать.

Освобождение от НДС

Бизнес могут освободить от уплаты НДС по отдельным операциям или видам деятельности (ст. 145 НК РФ). Это привилегия, ее дают на срок до года компаниям без импортных операций. Также при этом нельзя торговать подакцизными товарами. Для получения такого права надо подать ходатайство.

Важно, чтобы в течение этого срока выручка предприятия без учета НДС в течение трех календарных месяцев подряд не превысила 2 млн рублей. Иначе право на привилегию утрачивается.

А еще для отдельных видов товаров и услуг есть освобождение от НДС (ст. 149 НК РФ). Это, например, медицина, уход за детьми и инвалидами, услуги в сфере искусства, финансовые услуги, научно-исследовательские работы.

Обнаружен разрыв: действия налогоплательщика

Что делать при разрыве по НДС, зависит от того, как действуют налоговики.

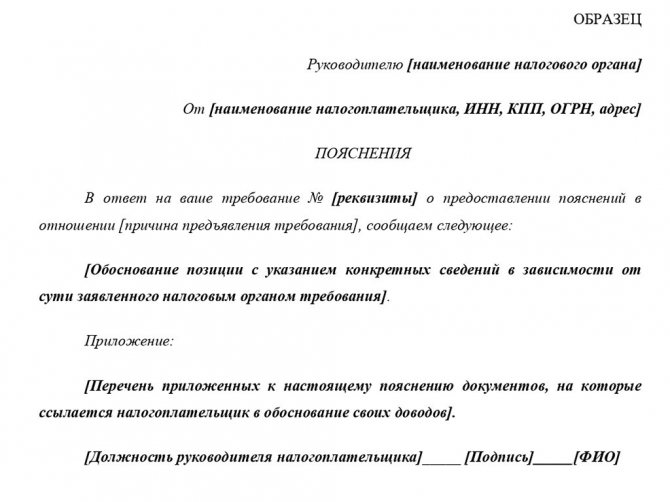

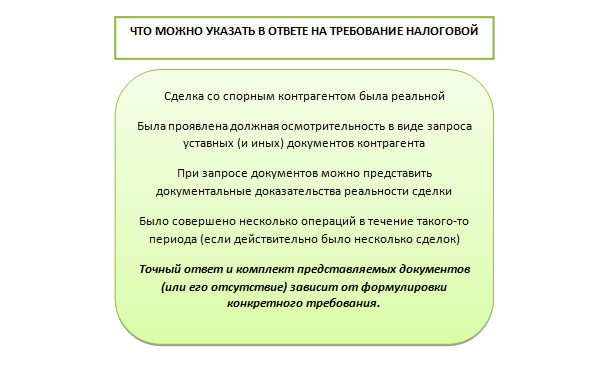

Они могут прислать требование о даче пояснений по налоговому разрыву по НДС или внесении исправлений в декларацию.

Как ответить на требование о разрыве НДС, зависит от того, в чём выявлена ошибка. Повторимся, если ошибка носит технический характер, то надо подать уточненную декларацию или представить пояснения налоговой.

Как проверить корректность декларации по НДС по контрольным соотношениям, мы писали в статье.

Если проблема со стороны контрагента (не указан искомый счет-фактура, не уплачен налог в бюджет и пр.), то дальнейшие действия налогоплательщика зависят от того, насколько он уверен в своей правоте и способности защищать свои права.

Как видим, претензии со стороны налоговиков в части разрывов по НДС могут прилетать не только после камералки собственной декларации по НДС, но и после проверок деклараций контрагентов даже не первого уровня.

Как отбиться от налоговой по разрыву по НДС? Проще всего выполнить требование налоговиков, убрать спорный вычет и доплатить налог. Это можно сделать даже в том случае, если сделка реальная и налогоплательщик ни в чём не виноват. Многие поступают именно так, опасаясь более глубоких проверок.

Но если цена вопроса высока и никаких нарушений налогоплательщик не совершал, то надо, конечно, бороться за свои права в виде вычета.

В ответе на требование можно указать следующее:

Грамотно составленный ответ на требование о даче пояснения по разрывам поможет не развиться ситуации дальше. Оформите пробный бесплатный доступ к «КонсультантПлюс» — там вы найдете пример ответа, составленный экспертами.

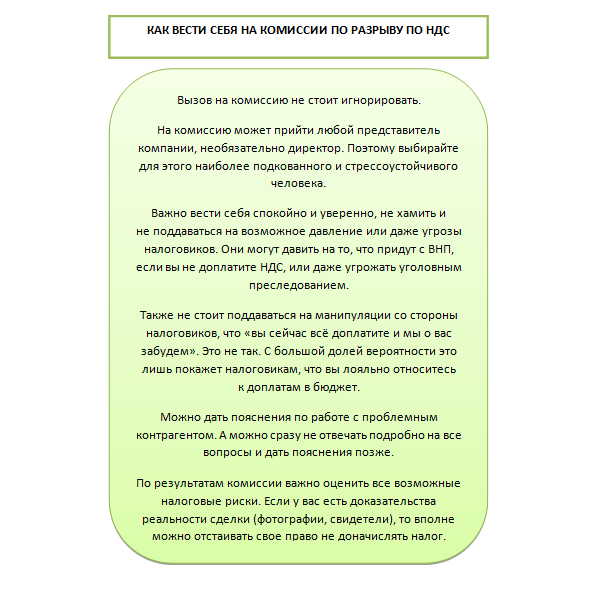

Далее может последовать вызов в налоговую по разрыву НДС, если требования налоговиков по доплате налога не были удовлетворены.

Основные советы тому, кого вызывают по разрыву НДС в налоговую на комиссию. Обращаем внимание, что комиссия и допрос — это разные понятия, и проводятся они на разных основаниях. Комиссия представляет собой скорее беседу, чем четкий допросный алгори. Итог комиссии — предложение вам добровольно доплатить НДС.

Пункт 1. Количество контрагентов в цепи и на каждом звене

Это ключевой момент. Как большинство лепит бумажный НДС? Берем 3-4-5-6-7 компаний. И ставит их последовательно. Вся сумма переходит от одной лавки к следующей, целиком. Когда инспектор делает распечатку древа, он видит прямую линию из техничек и ему всё сразу ясно. Вот ваше юрлицо стоит первым. Далее вся сумма уходит, словно, по рельсам, через несколько звеньев. И в конце разрыв. Это была рабочая практика до 2 квартала 2021 года. А потом у всех, кто так работал, всё стало слетать. Сейчас, если повезет, срок службы такой цепи – квартал. Не важно, что произойдет на последнем звене: альтернативная ликвидация нерезидентом, официальная ликвидация, или что-то другое. Вам всё равно прилетит.

Как поступают опытные?

На каждом звене хорошо иметь не одного контрагента, а минимум десяток. Больше – лучше. К примеру, некоторые исполнители по бум. НДС используют 20 контрагентов на звено. Получая распечатку древа, инспектор увидит не прямую линию состоящую из 7 звеньев, а гигантское древо, состоящее из множества контрагентов на каждом звене. Десятки или сотни ваших контрагентов, живая работа.

Или инспектор ничего не увидит. Дело в том, что если выгружать такое разветвленное древо в графическом режиме, техника просто зависает.

Но можно сделать выгрузку в экселе.

В итоге, перед глазами инспектор видит свой ад: 140 и более контрагентов в цепи. И на каждого контрагента, в итоге, приходится мизерная сумма. В целом, это является качественной имитацией работы реального бизнеса.

Таким образом, проведение камеральной проверки для инспектора становится крайне затруднительным. Вместо того, чтобы традиционно выявить одно-два юрлица, доказать фиктивность сделок на них, и занулить весь объём, инспектор должен приложить усилий в сотню раз больше. А это время, которого у него очень мало. Потому, что «клиентов» у него очень много. Инспектору проще заняться теми, кто лепит цепь по старинке.

Читайте также: График работы сутки через трое: как правильно составить

Подводим итоги

Требования по разрывам в цепочке НДС могут прийти налогоплательщику не только после камеральной проверки его собственной декларации, но и после проверок деклараций контрагентов второго, третьего и так далее уровней. При выявлении разрыва — несоответствия в декларациях по НДС — налоговики ищут выгодоприобретателя. Как правило, таковым становится компания, способная доплатить налог в бюджет. Налогоплательщик может доплатить налог, даже если не согласен с претензиями. Но может и добиваться права на вычет, если имеет железные доказательства своей правоты и ресурсы на спор с налоговой.

Источники: приказ ФНС России от 29.10.2014 № ММВ-7-3/558

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Включать стоимость доставки в цену товара

Если вы продаете товары по ставке НДС 10%, вам выгодно включать расходы по транспортировке товаров покупателю в стоимость товара и не выделять сумму доставки. В этом случае вы заплатите со всей суммы товара 10%, а за услуги транспортных компаний примете к вычету 20%. Для этого пропишите в учетной политике положение, что в себестоимость товара входят расходы по доставке, а в договоре с покупателем укажите, что стоимость товара включает доставку.

Работайте с НДС в веб-сервисе Контур.Бухгалтерия. В системе легко вести учет, платить зарплату, отчитываться онлайн. Сервис поможет оптимизировать НДС и подскажет, как сократить платеж. Первые две недели работы бесплатны для всех новых пользователей.

Как отсрочить представление пояснений

На представление пояснений или уточненной декларации по требованию у налогоплательщика в распоряжении пять рабочих дней. В отличие от требований на предоставление документов, отсрочка по представлению пояснений не предусмотрена (п.3 ст. 93, п.5 ст.93.1 НК РФ, приказ ФНС РФ от 25.01.2017 г. №ММВ-7-2/[email protected]).

Однако компании могут в целом продлить на законных основаниях сроки для дачи пояснений к требованию. Напомним, что квитанцию о получении требования налоговиков, компания должна отправить в налоговую инспекцию в течение шести рабочих дней. А пятидневный срок для дачи пояснений начинает исчисляться с даты отправки квитанции в налоговую инспекцию о получении требований.

Важно!

У налогоплательщиков есть возможность ознакомиться с содержанием требования до момента отправки квитанции. Поэтому, зная о большом объеме запрашиваемых пояснений, компаниям целесообразно отправить квитанцию о получении требования в последний (шестой) рабочий день, тем самым продлить срок на представление пояснений. СУДЕБНАЯ ПРАКТИКА ПО ИСПОЛЬЗОВАНИЮ ДАННЫХ ИЗ ПРОГРАММНОГО КОМПЛЕКСА «АСК НДС-2»

Ошибку придется искать самому. Или платить

Если возник разрыв, есть два пути его закрыть: разобраться, почему у налоговой возникли вопросы, или заплатить налог. Если платить не хочется, важно выяснить, почему возник разрыв. Для этого нужно связаться с поставщиком и попросить у него документы:

- выписку из книги продаж. Это книга, в которой регистрируют все счета-фактуры на товар с НДС;

- копию налоговой декларации.

Если компания не обманывает налоговую и сделка была, она записана в книге продаж и отражена в декларации поставщика. Эти документы нужно передать в налоговую. Еще бывает, что поставщик сделал ошибки в учете:

- забыл записать сделку, сделал ошибку или указал не ту сумму. Просим исправить и отправить в налоговую уточнение к декларации;

- записал в другой квартал. Так бывает, если товар продан в одном квартале, а отмечен у покупателя в учете в следующем. Берем документы и вместе с объяснением передаем в налоговую.

Но это простые ситуации. Теперь посложнее: например, сотрудник нас обманул.

«Ванилька» купила молоко у «Молочных берегов». Сделку закрыли, но возник разрыв НДС. «Ванилька» стала разбираться: оказалось, сотрудник купил молоко у одной компании, а документы принес от другой. По документам он потратил 50 000 рублей, а на самом деле 30 000 рублей.

А может быть, что обманул не сотрудник, а посредник — сам взял молоко на одном заводе, а документы принес от другого. В этом случае нужно искать реального продавца, обновлять свою книгу закупок и просить его внести сделку в книгу продаж. Затем две стороны отправляют уточненную декларацию в налоговую. Но придется заплатить разницу в НДС: у реального поставщика НДС будет меньше, потому что товар стоит дешевле.