- Для чего нужен расчет 6-НДФЛ

- Кто сдает 6-НДФЛ

- Срок сдачи 6-НДФЛ

- Бланк расчета 6-НДФЛ

- Способы сдачи 6-НДФЛ

- Куда сдается 6-НДФЛ

- Штрафы по отчётности 6 НДФЛ

- Требования к заполнению 6-НДФЛ за 9 месяцев 2021 года

- Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

- Декретное пособие в 6-НДФЛ

- Авансы по договору ГПХ

- Подарок пенсионеру

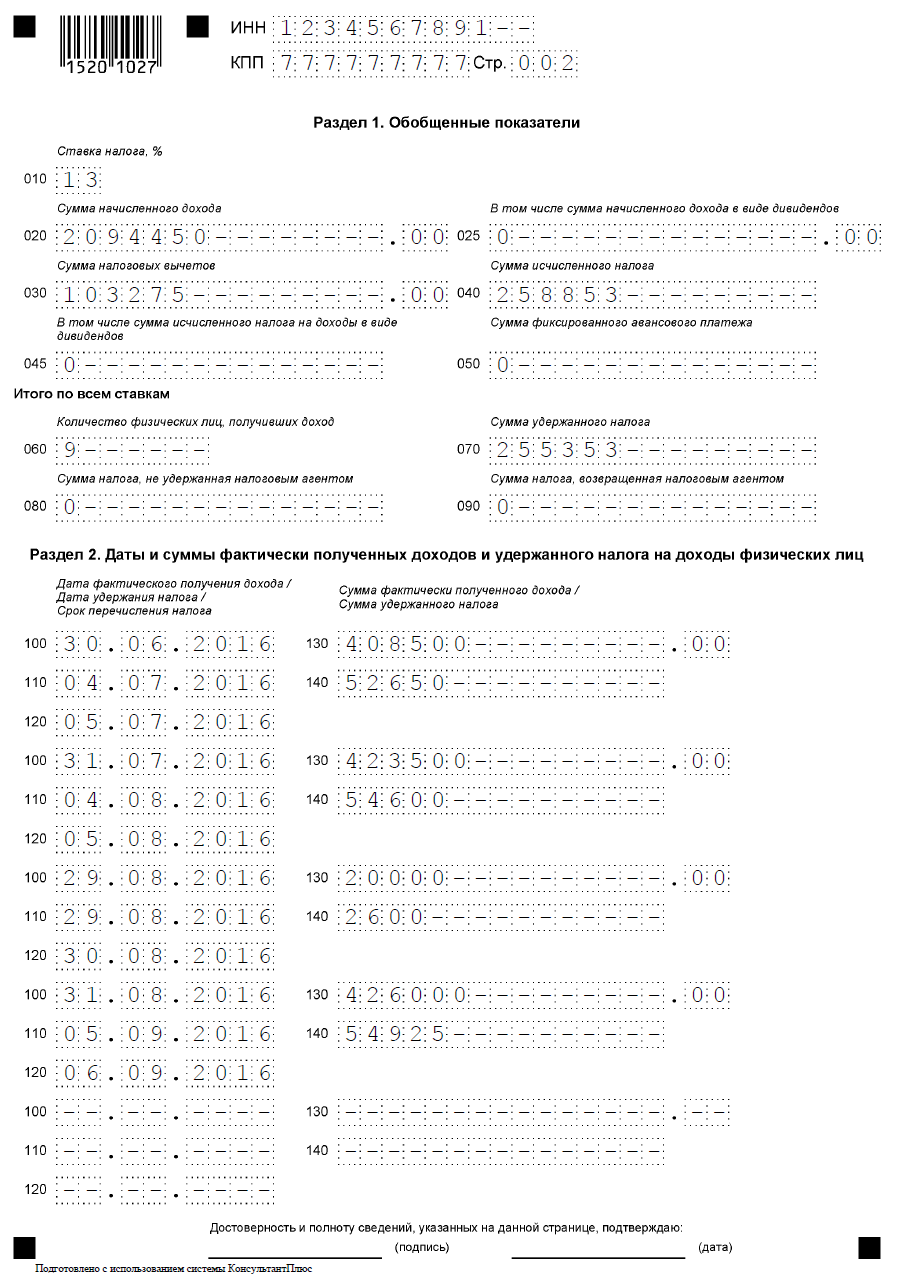

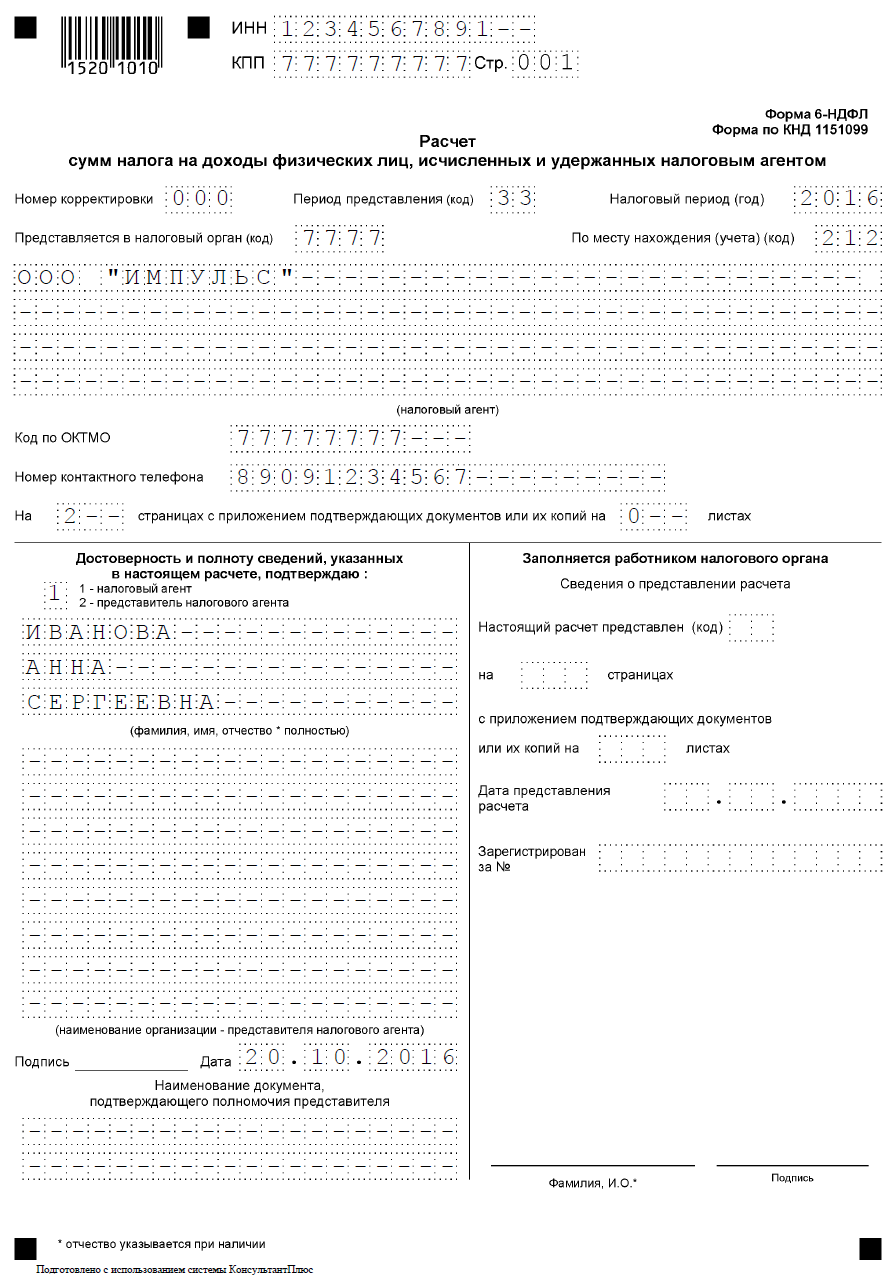

- Заполняем титульный лист 6-НДФЛ

- Как заполнять форму 6-НДФЛ

- Заполняем Раздел 1

- Заполняем Раздел 2

- Пошаговая инструкция заполнения 6-НДФЛ в 3 квартале 2021

- Шаг 1. Формируем раздел 1

- Шаг 2. Формируем раздел 2

- Доходы, которые не нужно отражать в 6-НДФЛ

- Что делать, если в 6-НДФЛ допущена ошибка

- Надо ли сдавать нулевой отчет 6-НДФЛ в 2020 году?

- Правило

- Как изменится 6-НДФЛ в 2021 году

- Пример

- Подводим итоги

- Превышение вычетов над доходами

Для чего нужен расчет 6-НДФЛ

ИП и организации, выплачивающие вознаграждения сотрудникам, обязаны исчислить, удержать и уплатить в бюджет подоходный налог (НДФЛ). Для контроля за своевременностью и правильностью исчисления, удержания и уплаты НДФЛ налоговики разработали два отчета: 2-НДФЛ и 6-НДФЛ.

Различаются они:

- Периодичностью представления.

6-НДФЛ сдается ежеквартально, а 2-НДФЛ — раз в год.

- Отсутствием персонификации.

В 6-НДФЛ представлена информация в целом по всем сотрудникам, данных отдельно по каждому работнику в нем нет.

С 01.01.2021 ФНС планирует объединить 6-НДФЛ и 2-НДФЛ. Соответствующий проект уже подготовлен и проходит обсуждение. В результате форма с названием «2-НДФЛ» исчезнет, а вместо нее налоговикам будем представлять приложение к расчету 6-НДФЛ за год — справку о доходах и суммах налога физлица.

Читайте также: Программа вводного инструктажа по гражданской обороне 2021

Кто сдает 6-НДФЛ

Сдавать 6-НДФЛ должны все работодатели, выплачивающие доходы работникам, оформленным по трудовым и гражданско-правовым договорам:

- организации;

- ИП;

- адвокаты, нотариусы.

Срок сдачи 6-НДФЛ

Расчет 6-НДФЛ сдается в ИФНС по итогам каждого отчетного периода:

- за 1 квартал, полугодие и 9 месяцев — не позднее последнего числа месяца, следующего за отчетным кварталом;

- за год — до 1 марта следующего года.

Расчет 6-НДФЛ за 9 месяцев 2021 года сдается не позднее 31.10.2020. С учетом того, что крайняя отчетная дата выпадает на нерабочий день (31 октября 2021 года ─ это суббота), представить 6-НДФЛ за 9 месяцев разрешается не позднее понедельника 02.11.2020 (п. 7 ст. 6.1 НК РФ).

Бланк расчета 6-НДФЛ

Бланк отчета утвержден Приказом ФНС от 14.10.2015 № ММВ-7-11/[email protected] и в 2021 году изменений не претерпел.

6-НДФЛ состоит из следующих разделов:

- Титульного листа.

Включает основную информацию о работодателе, периоде, за который сдается расчет и ИФНС, в которую он направляется.

- Раздела 1.

Заполняется нарастающим итогом с начала года, включает информацию обо всех доходах сотрудников за отчетный (налоговый) период.

- Раздела 2.

Включает в себя сведения о выплатах за 3 последних месяца отчетного периода.

Как изменится бланк 6-НДФЛ с 2021 года, расскажем далее.

Бланк 6-НДФЛ 2020

Способы сдачи 6-НДФЛ

Сдать отчет в ИФНС можно:

- На бумаге.

Самостоятельно, через представителя или направив по почте заказным письмом с описью вложения.

Будьте внимательны: отчет на бумаге в 2021 году можно сдать, только если численность сотрудников не превышает 10 чел. (Письмо ФНС от 15.11.2019 № БС-4-11/[email protected]).

Если работников больше, отчитаться придется в электронной форме. За сдачу отчета на бумаге при обязанности его представления в электронном формате вас могут оштрафовать.

- В электронной форме.

Куда сдается 6-НДФЛ

6-НДФЛ сдается в ИФНС:

Читайте также: Задача 3. Расчет налога на доходы физических лиц

- организациями — по месту их учета;

- ИП — по месту регистрации (кроме спецрежимов ЕНВД и ПСН);

- обособленными подразделениями (ОП) — по месту учета каждой обособки;

В 2021 году компаниям с ОП дано право выбирать налоговую инспекцию для сдачи отчетности, если головная организация и ОП расположены в разных муниципальных образованиях. Для этого нужно уведомить все ИФНС, в которых стоят на учете головная компания и ОП, о таком решении. Форма уведомления утверждена Приказом ФНС от 06.12.2019 № ММВ-7-11/[email protected] Подать ее надо не позднее 1-го числа налогового периода, по которому будете отчитываться по новому порядку.

- крупнейшими налогоплательщиками и их ОП — по месту учета «головы»;

- ИП на ЕНВД и ПСН — по месту постановки на учет в качестве плательщика вмененки или патента.

Штрафы по отчётности 6 НДФЛ

Получить наказание в виде штрафов налоговые агенты могут не только за неправомерное непредоставление отчёта 6 НДФЛ в 2021 году, в том числе и за третий квартал. Выявленные ошибки могут быть следующего характера:

- недостоверные персональные сведения, в том числе относящиеся и к самому налоговому агенту;

- неверные данные при проставлении кодов доходов и вычетов;

- арифметические ошибки, влияющие на итог расчётов.

В случаях, когда заполненная некорректная информация не повлияла на общий налог к уплате и не привела к уменьшению облагаемой базы, плательщики могут рассчитывать на смягчающие обстоятельства. Размер штрафа равен 500 рублям, применяется по отношению к каждому документу с неверными данными.При самостоятельном обнаружении ошибок следует подать уточнённый расчет в фискальные органы как можно раньше. Это поможет избежать начисления дополнительных штрафов.

Обязанность по сдаче формы 6 НДФЛ с 2021 года возникает лишь у налоговых агентов. Отсутствие заработной платы позволяет плательщикам не предоставлять расчет в ИФНС. Вместе с тем инспекция может принять и нулевые формы. Рекомендуется составить письмо в произвольной форме об отсутствии начислений и перечислений в пользу наёмных работников, адресованное фискальным органам. Это поможет избежать дополнительных вопросов.

Срок сдачи 6 НДФЛ за 3 квартал — 31 октября. За непредоставление расчета без имеющихся на то причин инспекция вправе не только начислить штраф в размере 1000 рублей за каждый месяц (включая и неполный) просрочки, но и приостановить операции по банковским счетам. Своевременно переданное письмо с объяснениями позволит предотвратить неблагоприятные последствия.

Однако если начисление и выплата заработной платы была прекращена в течение отчётного периода, предоставлять новый расчет 6 НДФЛ в инспекцию все же потребуется, так как указанные в нем данные идут нарастающим итогом с начала года. Заполнение не потребуется лишь для 2 раздела (с указанием заработка за три последних месяца) как для ИП, так и для организаций за 2016 год.

Требования к заполнению 6-НДФЛ за 9 месяцев 2021 года

Порядок составления и заполнения отчета 6-НДФЛ приведен в Приказе № ММВ-7-11/[email protected], напомним его:

- Сведения вносим слева направо, начиная с первого знакоместа. В пустых клетках ставим прочерк.

- Реквизиты и суммовые показатели заполняем всегда, но если значение по суммовым показателям отсутствует — ставим «0».

- Нумерация страниц сквозная и начинается с титульника.

- При заполнении отчета нельзя использовать корректирующие средства.

- Каждую страницу нужно распечатать на отдельном листе, двусторонняя печать не разрешена.

- Скрепляем листы так, чтобы не повредить бумагу, поэтому степлером пользоваться нельзя.

- Заполняя отчет от руки, используем чернила только черного, синего или фиолетового цветов.

- При заполнении на компьютере выставляем шрифт Courier New высотой 16-18 п.

- Отчет заполняем отдельно по каждому ОКТМО.

Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

Заполнение формы 6-НДФЛ в нестандартных ситуациях вызывает множество вопросов у специалистов, в обязанности которых входит НДФЛ-отчетность.

Если у вас есть доступ к К+, проверьте правильно ли вы отражаете в 6-НДФЛ материальную помощь. Если доступа нет, получите бесплатный пробный доступ и переходите в Готовое решение.

Рассмотрим отдельные виды нестандартных ситуаций.

Декретное пособие в 6-НДФЛ

Выплата декретных с 2021 года осуществляется ФСС в рамках прямых выплат. При этом часть работодателей стремится поддержать будущих матерей и компенсирует им потерю в заработке при выходе в отпуск по беременности и родам.

При отражении в 6-НДФЛ подобного рода выплат необходимо учитывать следующее:

- пособие по беременности и родам (декретные) — это доход работницы, не облагаемый НДФЛ и не отражаемый в отчете 6-НДФЛ;

- доплата декретнице до ее фактического заработка пособием не считается и облагается НДФЛ в полной сумме, что требует отражения в 6-НДФЛ.

Построчное заполнение 6-НДФЛ:

- срок перечисления налога (стр. 021) — следующий день после выдачи доплаты;

- стр. 022 — сумма удержанного НДФЛ к перечислению.

Подробнее о декретных в 6-НДФЛ читайте здесь.

Читайте также: Какие виды деятельности подлежат лицензированию: список 2021 года

Авансы по договору ГПХ

Привлечение физических лиц для выполнения работ (оказания услуг) часто практикуется работодателями, если выполняемые работы носят разовый характер или в штате отсутствуют специалисты нужной квалификации.

В таких ситуациях между заказчиком и исполнителем заключается договор гражданско-правового характера (ГПХ), одним из условий которого может быть соглашение о выплате авансов в процессе выполнения работ.

Аванс по договору ГПХ кардинально отличается от «зарплатного аванса» каждая предоплата исполнителю приравнивается к выплате дохода, требующего отражения в 6-НДФЛ (письма Минфина России от 21.07.2017 № 03-04-06/46733, от 26.05.2014 № 03-04-06/24982).

Например, если в течение квартала исполнителю были выплачены 3 аванса и произведен окончательный расчет, все эти 4 события необходимо отразить в 6-НДФЛ отдельными блоками стр. 021-022 по каждой дате поступления денег исполнителю.

Как правильно отразить договор подряда в 6-НДФЛ, мы рассказали в этой статье.

Подарок пенсионеру

Часто работодатели не оставляют без внимания бывших работников — пенсионерам дарят подарки и оказывают иную материальную помощь. Такая обязанность обычно закрепляется в коллективном договоре или ином внутреннем акте. Для 6-НДФЛ это означает следующее:

- стоимость подарка отражается в отчете по стр. 110;

- при расчете НДФЛ применяется вычет (не более 4 000 руб. за налоговый период) — его необходимо указать в стр. 130;

- исчисленный налог (стр. 140) рассчитывается с разницы между стоимостью подарка и налоговым вычетом с применением ставки 13%;

- в 1 разделе 6-НДФЛ детализируется «подарочный» доход: стр. 021-022 заполняются нулями (если денежные доходы пенсионеру не выдавались и удержать НДФЛ нет возможности).

По завершении календарного года не удержанные налоговым агентом суммы подоходного налога подлежат отражению по стр. 170 отчета 6-НДФЛ.

О том, как проверяется сформированный отчет, читайте в материале «Как проверить 6-НДФЛ на ошибки?».

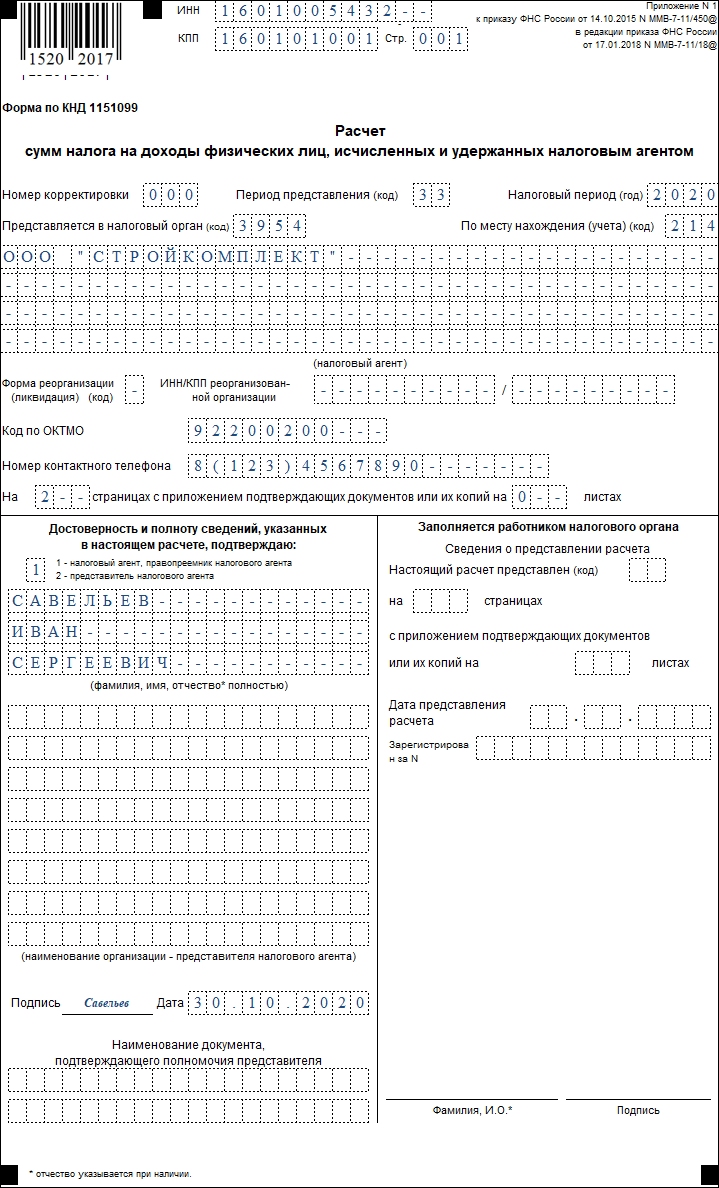

Заполняем титульный лист 6-НДФЛ

В титульнике проставьте:

- ИНН и КПП.

Указываем их согласно свидетельству о постановке на налоговый учет. У индивидуальных предпринимателей КПП нет, они его в отчете не указывают.

- Номер корректировки.

Если 6-НДФЛ сдается первый раз за отчетный период, указывается значение «000», обозначающее первичный расчет. Если подается уточненка, укажите ее номер: 001, 002 и т. д.

- Период представления.

Для отчета за 9 месяцев ставим код 33. Если отчет сдаете при ликвидации или реорганизации, внесите значение «53». Коды по остальным периодам, в том числе при ликвидации (реорганизации), приведены в Приложении № 1 к Порядку заполнения, утв. Приказом № ММВ-7-11/[email protected] .

- Налоговый период.

Вносится год, в течение которого сдается отчет. При сдаче 6-НДФЛ за периоды 2021 года указываем «2020».

- Представляется в налоговый орган.

Ставим код ИФНС, в которую сдается отчет.

- По месту нахождения (учета).

Значение для заполнения этой строки берем из Приложения № 2 к Порядку. Например, ИП (не применяющие ПСН или ЕНВД) указывают код «120»; организации, если они не являются крупнейшими налогоплательщиками, вносят код «214» и т. д.

- Налоговый агент.

Организации указывают здесь краткое наименование, которое отражено в уставе. Если краткого нет — пишите полное. Физлица-налоговые агенты указывают полностью свои ФИО без сокращений.

- Код ОКТМО.

Поскольку 6-НДФЛ составляется отдельно по каждому коду ОКТМО и КПП, вам нужно сформировать такое количество расчетов, которое соответствует числу ваших ОКТМО/КПП.

- Номер контактного телефона.

Сюда внесите актуальный номер телефона, по которому проверяющий инспектор при необходимости сможет связаться с вами и уточнить возникшие у него вопросы.

- Достоверность и полноту сведений…

Если отчет сдает налоговый агент лично, укажите «1», если его представитель — «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

Как заполнять форму 6-НДФЛ

Расчет 6-НДФЛ — форма, где пишут, как рассчитывали налог на доходы физлиц. Эту форму заполняют налоговые агенты — те, кто исчисляет, удерживает и перечисляет в госбюджет НДФЛ. Ими могут быть работодатели, брокеры, арендаторы-юрлица и т. д.

Анастасия Корнилова

юрист

Все эти люди и организации обязаны удерживать 13% или 30% от доходов физлиц, которым они платят, и перечислять в бюджет. Процент зависит от того, налоговый резидент физлицо или нет. Это если вкратце, подробности — дальше.

Все они становятся налоговыми агентами, если физлицо получило от них доходы, облагаемые НДФЛ. Налоговые агенты должны заполнить форму 6-НДФЛ, если физлицо:

Читайте также: Как заполнить 6-НДФЛ за I квартал 2021 года в «1С:Бухгалтерии 8» (ред. 3.0)

- работает по трудовому договору и получает зарплату;

- сдает в аренду налоговому агенту свой автомобиль, квартиру или что-то еще;

- работает по гражданско-правовому договору, например подряда или оказания услуг, и получает вознаграждение;

- получает от налогового агента материальную помощь и т. д.

Как вести бизнес без штрафовЗарабатывать больше и не нарушать закон. Раз в месяц — в нашей рассылке для предпринимателей

Сдать 6-НДФЛ можно на бумажном носителе и в электронном виде.

На бумажном носителе форму можно сдать двумя способами: в налоговой лично или по почте заказным письмом с уведомлением о вручении. Так налоговый агент сможет убедиться, что расчет доставлен в налоговую инспекцию.

В электронном виде 6-НДФЛ можно сдать через личный кабинет на сайте налоговой или через оператора электронного документооборота, с которым надо будет заключить договор.

И в том, и в другом случае потребуется квалифицированная электронная подпись. Она заменяет собственноручную, когда нужно подписать электронный документ.

Такую подпись можно получить в удостоверяющем центре, аккредитованном Минкомсвязи России.

Сдавать форму 6-НДФЛ нужно в налоговую инспекцию по месту нахождения организации.

Если у компании есть обособленные подразделения, они могут сдать расчет в налоговую по месту своего нахождения, по месту нахождения какого-то одного подразделения или головной организации, если головная организация и подразделения находятся в одном муниципалитете. Индивидуальные предприниматели сдают 6-НДФЛ по месту своей регистрации.

- Вот что может случиться, если налоговый агент не предоставит расчет 6-НДФЛ в срок.

- Допустим, если расчет за первый квартал налоговый агент предоставит не 30 апреля, а 18 июня, он должен будет заплатить штраф 2000 Р.

- Раньше компании с обособленными подразделениями на территории одного муниципалитета должны были подавать отчет по каждому подразделению отдельно — по месту его регистрации. С 2021 года такие компании могут представлять налоговую отчетность по НДФЛ и перечислять удержанные суммы в бюджет в одно из мест на выбор:

- по месту учета самой компании, если головное и обособленное подразделения находятся в одном муниципалитете;

- по месту нахождения одного из ее обособленных подразделений.

Как уже писали выше, с 2021 года на бумажном носителе можно подать отчетность максимум за 10 человек. Если в компании больше получателей доходов, надо подавать электронный отчет.

Срок подачи годового расчета 6-НДФЛ теперь на месяц раньше — не позднее 1 марта. В 2021 году этот день выпадает на воскресенье, поэтому последний день сдачи отчета за 2021 год — 2 марта 2020 года.

Вот из чего состоит форма 6-НДФЛ:

- Титульный лист. На нем указывают ИНН и КПП организации, ее наименование, номер корректировки, номер налоговой, в которую подается отчетность, и отчетный период.

- Раздел 1. В нем каждый раз подводятся промежуточные итоги — например, сколько НДФЛ вернули за первый квартал, сколько за полгода и т. д. Это называется нарастающим итогом. В разделе 1 есть следующие данные: нарастающий итог доходов, вычетов, исчисленного и удержанного НДФЛ и налога, возвращенного или не удержанного налоговым агентом.

- Раздел 2, в котором отражается информация только за отчетный квартал без учета предшествующих периодов. Бывают случаи, когда второй раздел не заполняют — например, если сдают отчет за первый квартал, в котором физические лица никакого дохода не получили.

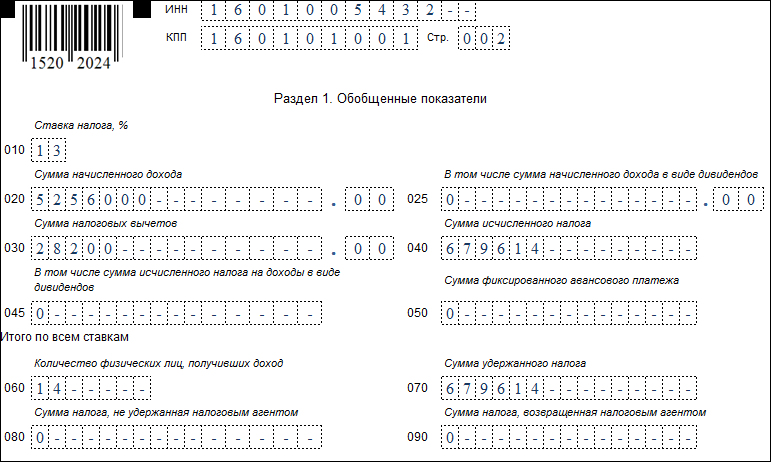

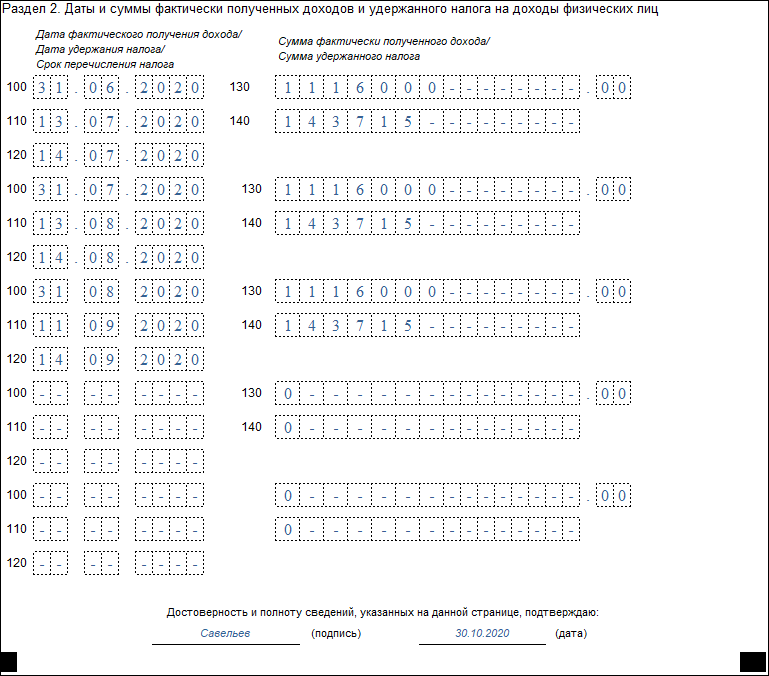

Заполняем Раздел 1

В данный раздел переносим сведения обо всех доходах, включая надбавки, премии и выплаты нарастающим итогом с начала года ─ за период с января по сентябрь. В нем также нужно отразить данные об иных доходах, выплачиваемых «физикам», например, дивидендах. Раздел 1 заполняется отдельно по каждой примененной ставке налога.

- Строка 020.

Указываем общую сумму дохода, начисленного сотрудникам с начала 2020 года.

- Строка 025.

Если дивиденды в 2021 году не выплачивались, в строке ставим «0».

- Строка 030.

Указываем величину предоставленных сотрудникам вычетов, уменьшающих налогооблагаемый доход.

- Строка 040.

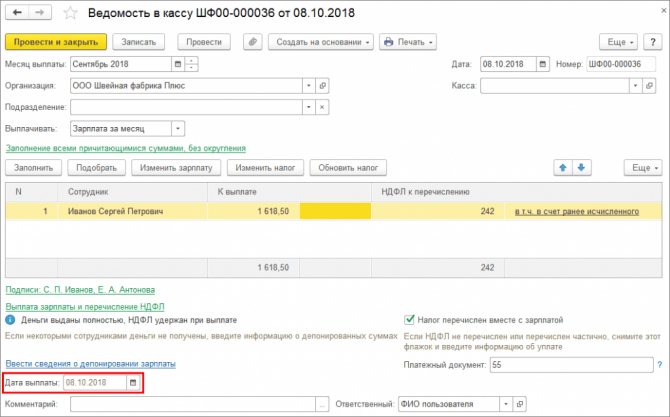

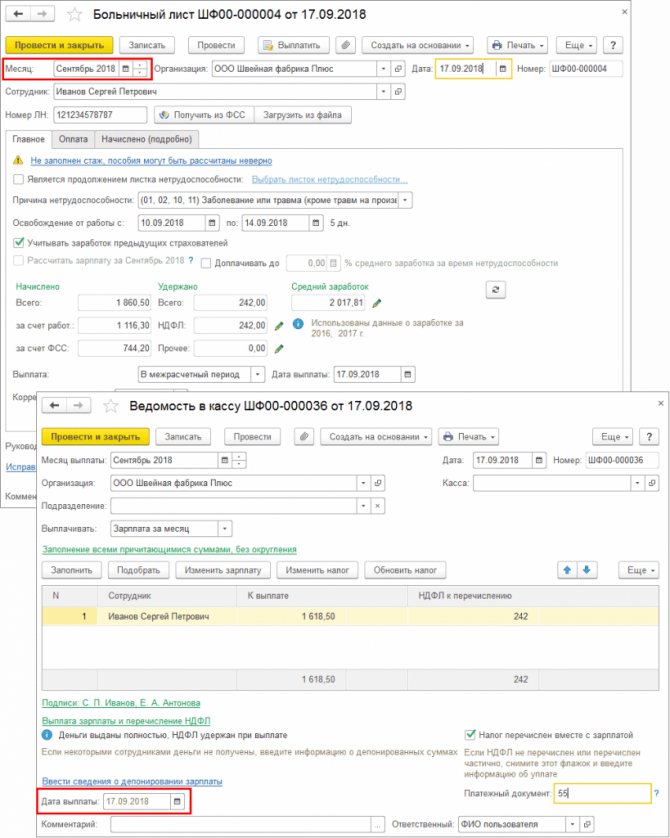

Заполняем Раздел 2

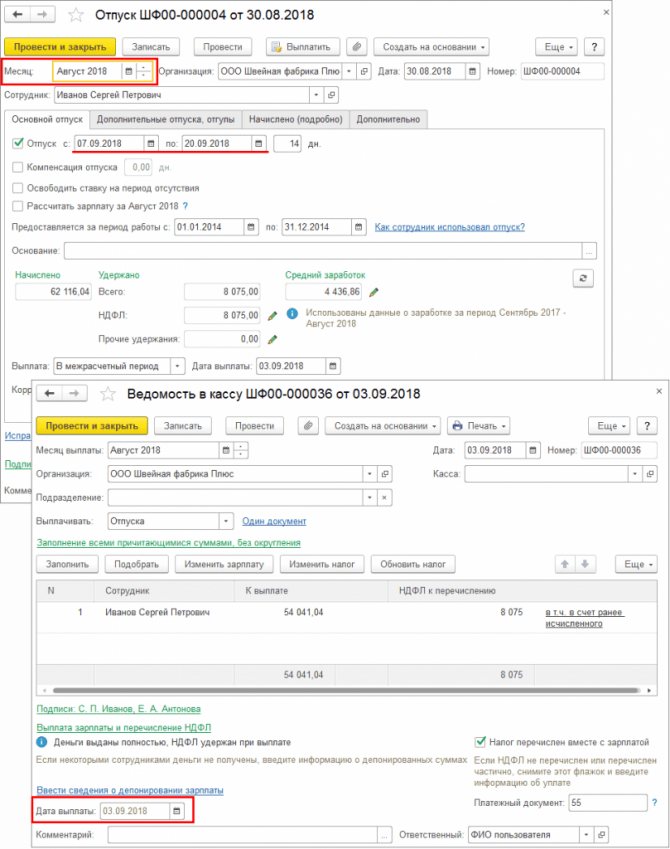

В данный раздел включите выплаты за последние 3 месяца отчетного периода ─ в отчете за 9 месяцев необходимо отразить данные за июль, август и сентябрь.

- Строка 100.

Указываем дату фактического получения доходов, отраженных в стр. 130. При заполнении этой строки нужно учесть, что для некоторых выплат сроки фактического получения дохода разные.

Датой получения зарплаты и ежемесячной премии является последний день месяца, за который она назначена, даже если он выпадает на выходной. При выплате премий за год, квартал или к определенному событию датой получения дохода считается день его выплаты (Письмо Минфина от 23.10.2017 № 03-04-06/69115).

Датой получения дохода по гражданско-правовому договору, больничным и отпускным, материальной помощи, компенсации за отпуск и дивидендам является день выплаты дохода сотруднику.

- Строка 110.

Отражаем дату фактического удержания НДФЛ с выплаченного дохода. Налог со всех видов выплат удерживается в день выплаты дохода, то есть стр. 110 = стр. 100.

- Строка 120.

Указываем срок перечисления НДФЛ в бюджет. Срок уплаты НДФЛ с зарплаты и иных доходов, за исключением отпускных и пособий, — это день, следующий за днем удержания налога. А с отпускных и больничных — последнее число месяца.

- Строка 130.

Вносим общую сумму полученных доходов (без вычитания НДФЛ) на дату, указанную в строке 100.

- Строка 140.

Указываем общую сумму удержанного НДФЛ.

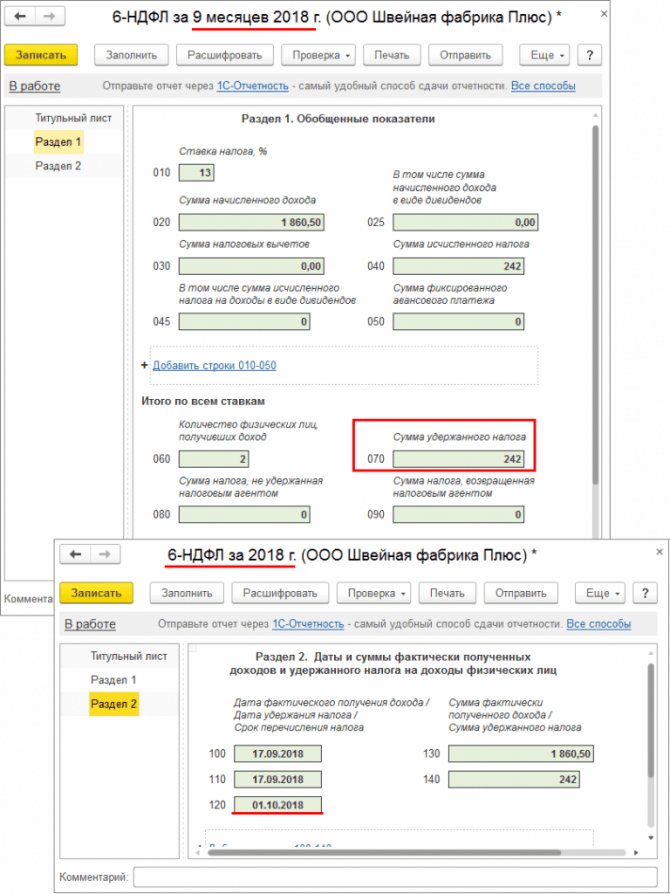

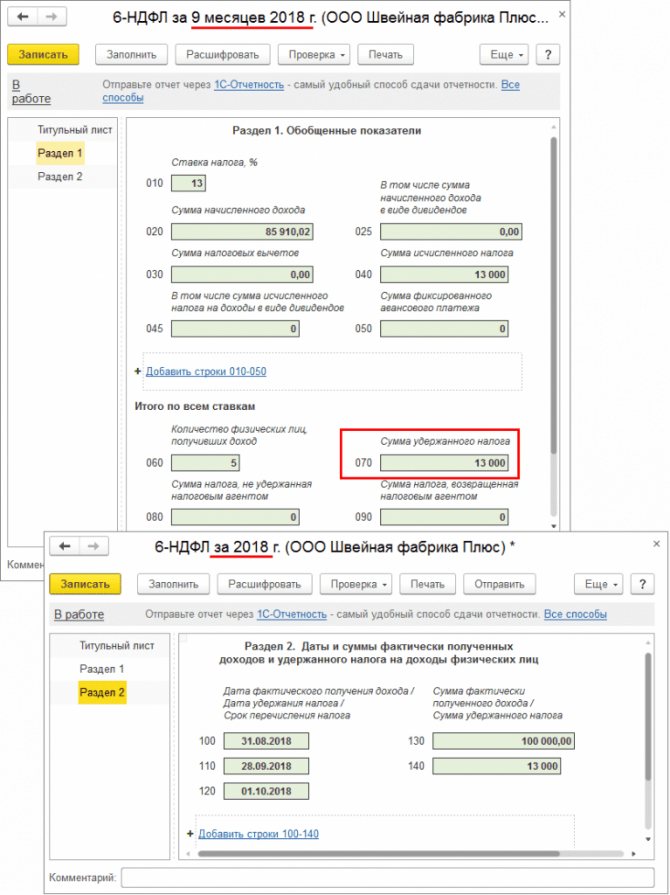

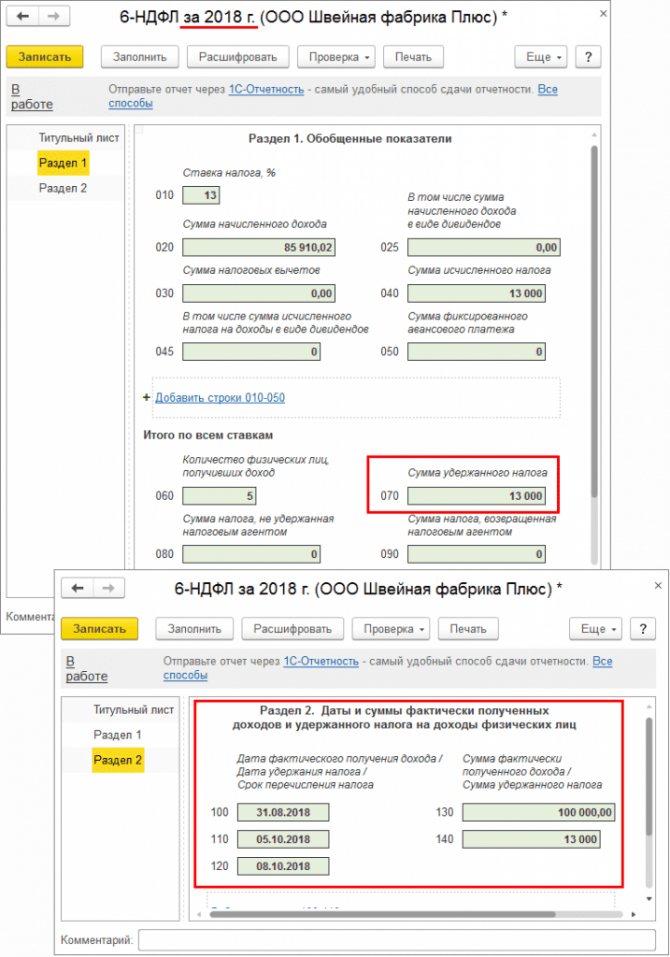

Образец 6-НДФЛ за 9 месяцев 2020

Полезная информация от КонсультантПлюс

Больше полезной информации о заполнении 6-НДФЛ вы найдете в готовом решении, разработанном экспертами по налогообложению и бухгалтерскому учету КонсультантПлюс.

Пошаговая инструкция заполнения 6-НДФЛ в 3 квартале 2021

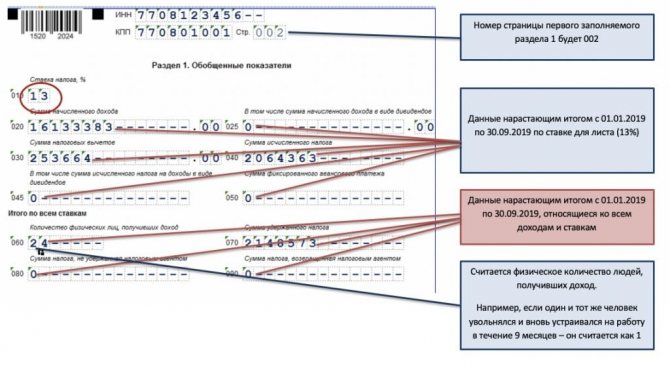

Шаг 1. Формируем раздел 1

Заполняя 6-НДФЛ, удобнее начинать с формирования раздела (разделов) 1. В декларации должно быть столько разделов 1, сколько применялось ставок НДФЛ в периоде. Период у нас составляет уже 9 месяцев, поэтому повышается вероятность того, что встречались доходы, которые облагались по разным ставкам. По каждой понадобиться предусмотреть отдельную страницу с разделами 1 отчета.

Общее число страниц затем нужно указать в титульнике. То есть даже если вы начнете заполнение 6-НДФЛ с титульного листа, вам все равно придется оставить в нем незаполненные обязательные ячейки и возвращаться к нему повторно.

Анализируем учетные данные по численности получающих от нас доходы, по суммам зарплаты и прочим доходам и по налоговым ставкам. Допустим, ставок получилось 2 (стандартная 13% и 35% по материальной выгоде сотрудника, получившего от нас заем с пониженной процентной ставкой). Заполняем два раздела 1 с учетом следующих нюансов:

- Раздел 1 на первом листе (обычно формируется с «основной» ставкой 13%). Только в разделе 1 первого листа заполняем строки 060-090!

- В следующих листах с другими ставками строки 060-090 раздела 1 не заполняются. Страницы нумеруются по порядку после 2-й (3,4 и так далее).

Шаг 2. Формируем раздел 2

Раздел 2 формируется на каждом листе с разделом 1 применительно к той ставке, на которую оформлен лист.

Особенностью раздела 2 в 6-НДФЛ является то, что он заполняется только по тем данным, которые относятся к последнему закончившемуся кварталу.

В случае с отчетом за 9 месяцев 2021 это третий квартал.

Важно:

- Правильно заполнять данные по «переходящим» зарплатным доходам. Днем получения дохода по зарплате считается последний день месяца, за который зарплата начисляется. Датой удержания дохода считается день выплаты, который обычно относится уже к следующему месяцу. Включать суммы в раздел 2 следует по дате удержания НДФЛ из дохода.

То есть в отчет за 9 месяцев обычно попадают сведения по зарплате за июнь (выплаченной в июле) и не попадают данные по зарплате за сентябрь (которые будут выплачены в октябре).

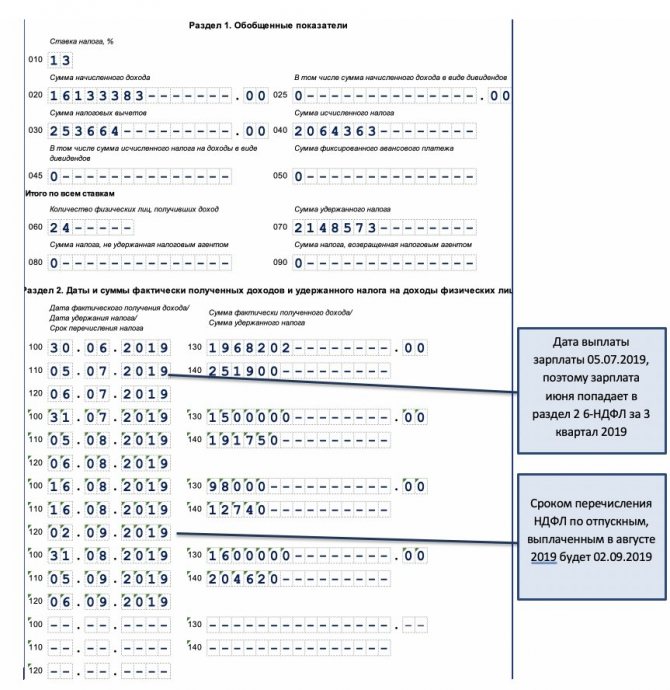

- Правильно заполнять данные по отпускным (что бывает особенно актуально в 6-НДФЛ за 9 месяцев). Напомним, что при расчетах за отпуск датой получения дохода и датой удержания налога является день фактической выплаты отпускных. А вот крайней датой перечисления налога с них следует принимать последний день месяца, в котором их выплатили. Если же последний день месяца попадает на нерабочий, то срок перечисления налога переносится на ближайший за этим днем будний день.

Например, по отпускным, выплаченным за август 2021, срок уплаты НДФЛ должен быть 31.08.2019. Но это суббота (считающаяся нерабочим днем для целей переноса сроков уплаты налога), а 01.09.2019 – воскресенье (тоже выходной). Таким образом, срок перечисления налога по отпускным, выплаченным в августе 2021, переносится на 02.09.2019. Эту дату и следует указывать в разделе 2 6-НДФЛ.

Заполнение раздела 2 на других листах (если они есть) происходит по тем же принципам. Для корректного заполнения следует уточнить, что считается датой получения дохода и датой удержания налога для операций, отраженных в листе.

Например, если раскрываются данные по матвыгоде, облагаемой по ставке 35%, то:

- Доход от матвыгоды по займам, выданным после 01.01.2016 следует считать ежемесячно, на последний день месяца. Датой получения дохода является этот же день.

- Удерживать НДФЛ по такому доходу следует из любой ближайшей выплаты, из которой можно это сделать. В нашем примере это оказалась зарплата, поэтому даты удержания совпадают с зарплатными из предыдущего листа.

Доходы, которые не нужно отражать в 6-НДФЛ

6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам. При этом не всякий доход следует отражать в этом отчете:

Вид доходаВключать или нет в 6-НДФЛОбоснованиеНормативные ссылкиДенежный приз, выданный работнику в рамках рекламной акцииНетС денежных призов, которые организация вручила физлицу в рамках рекламной акции и которые укладываются в сумму 4 000 руб. в год, НДФЛ платить не нужно п. 28 ст. 217 НК РФ, вопрос 1 из Письма ФНС от 21.07.2017 № БС-4-11/14329Ежемесячное пособие по уходу за ребенком до 1,5 лет, оплата выходных дней по уходу за ребенком-инвалидомНетДанные виды пособий включены в перечень доходов, полностью освобожденных от НДФЛ п. 1, 8 ст. 217 НК РФ, письма ФНС от 11.12.2018 № БС-3-11/9358, от 11.04.2019 № БС-4-11/6839АлиментыНетАлименты не являются доходом получателя, с которого требуется уплачивать НДФЛ п. 5 ст. 217 НК РФ, п. 7 Письма ФНС от 01.11.2017 № ГД-4-11/22216Материальная помощь при рождении ребенка, выплаченная частямиНетС данной выплаты не исчисляют НДФЛ, если выполняется два условия:

- деньги выдали в течение первого года после рождения ребенка;

- матпомощь укладывается в лимит 50 000 руб.

п. 7 Письма ФНС от 01.11.2017 № ГД-4-11/22216, письма Минфина от 27.08.2012 № 03-04-05/6-1006, от 31.10.2013 № 03-04-06/46587, от 22.08.2013 № 03-04-06/34374Пособие по беременности и родамНетПособие входит в перечень доходов, полностью освобожденных от НДФЛ п. 1 ст. 217 НК РФ, Письмо Минфина от 16.09.2014 № 03-04-09/46390, п. 7 Письма ФНС от 01.11.2017 № ГД-4-11/22216, вопрос 4 из Письма ФНС от 01.08.2016 № БС-4-11/13984Сверхлимитные суточныеДаСверхнормативные суточные являются облагаемым доходом.

Суточные в пределах норм в 6-НДФЛ не включаются, т. к. не облагаются НДФЛ подп. 6 п. 1 ст. 223, п. 3, и 6 ст. 226 НК РФ, Письмо ФНС от 11.04.2019 № БС-4-11/6839

Что делать, если в 6-НДФЛ допущена ошибка

Если при заполнении расчета вы ошиблись и отправили отчет налоговикам с неверными данными, то некорректные сведения можно либо пояснить письмом, либо подать уточненку.

Рассмотрим самые часто допускаемые ошибки.

- Ошиблись в КПП или ОКТМО.

Придется сдавать корректирующий расчет в 2 этапа:

- Обнулите первичный расчет. В поле номер корректировки укажите код «001», зафиксируйте неправильный КПП (ОКТМО), а в числовых полях проставьте нули.

- Оформите новый первичный отчет, указав правильные КПП (ОКТМО) и заполните числовые значения.

На таком подходе настаивают сами налоговики (Письмо ФНС России от 12.08.2016 № ГД-4-11/14772).

- Показали лишний доход.

Например, вы:

- ошиблись при переносе показателей из регистров;

- указали лишние или не все доходы;

- ошиблись в вычислениях.

Сдайте уточненку и скорректируйте завышенную или заниженную базу для расчета НДФЛ. Ориентируйтесь не на начисления в бухучете, а на дату получения дохода в целях НДФЛ. Верните физлицу суммы, которые неверно удержали у него, или зачтите их при следующей выплате.

Следуйте контрольному соотношению в 6-НДФЛ: строка 020 ≥ строка 030

- Неверно посчитали налог.

Подайте уточненный расчет. Чтобы определить величину этого показателя, сложите суммы НДФЛ, начисленные с доходов всех сотрудников.

Следуйте контрольному соотношению в 6-НДФЛ: строка 040 = (строка 020 — строка 030) : 100 × строка 010, при этом строка 040 ≥ строка 050.

- Пересчитали отпуск.

Датой получения отпускных является день их выплаты вне зависимости от периода, за который они начислены. Именно поэтому, если в результате перерасчета сумма дохода увеличилась, уточненку можете не сдавать, а сумму доплаты отразить в текущем периоде.

Если же сумма к выплате уменьшилась, придется сдавать корректировку (Письмо УФНС по г. Москве от 12.03.2018 № 20-15/049940).

- Ошиблись в датах.

Штраф за каждый расчет с недостоверными сведениями — 500 руб. Но его можно избежать, если вы успели обнаружить ошибку и подать уточненный расчет до того, как ошибку нашли инспекторы. Помимо организации, инспекторы выпишут штраф руководителям.

Как исправить расчет, смотрите в таблице:

Где ошиблисьЧто делатьВ дате дохода (строка 100).

Например, в строку 100 вписали день фактической выдачи зарплатыПодайте уточненный расчет. По строке 100 укажите дату фактического получения дохода. Например, для доходов в виде оплаты труда — это последний день месяца, за который начислили зарплату, а для вознаграждений по гражданско-правовым договорам — день выплаты вознагражденийВ сроке уплаты НДФЛ (строка 120).

Например, по строке 120 указали дату платежки по налогу, а не срок по НК РФПодайте уточненный расчет. В строки 120 вписывайте даты, не позднее которых должен быть перечислен налог в бюджет. Эти даты указывайте в соответствии с п. 6 ст. 226 и п. 9 ст. 226.1 НК (Письмо ФНС от 20.01.2016 № БС-4-11/546).

Как правило, это день, следующий за днем выплаты дохода. Но, к примеру, для больничных и отпускных срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной, по строке 120 укажите ближайший за ним рабочий день (п. 7 ст. 6.1 НК, Письмо ФНС от 16.05.2016 № БС-4-11/8568)

Надо ли сдавать нулевой отчет 6-НДФЛ в 2020 году?

Если у вас в течение отчетного периода не возникали обязанности налогового агента, и доход физлицам ни по трудовым, ни по гражданско-правовым договорам вы не выплачивали, необходимости сдавать форму 6-НДФЛ, даже нулевую, нет. Но если у вас есть желание сдать нулевку 6-НДФЛ, ИФНС обязана ее принять.

Во избежание дополнительных вопросов от налоговиков можно вместо нулевки предоставить в ИФНС пояснительное письмо. В нем следует указать, что в отчетном периоде организация (или ИП) налоговым агентом не являлась, доходы физлицам не уплачивала, действующих договоров с физлицами не имела. Как правило, это бывает при отсутствии финансово-хозяйственной деятельности. Можно указать в письме и это. Заверяется письмо так же, как заверялся бы нулевой расчет 6-НДФЛ.

Правило

В Разделе 1 «Обобщенные показатели» укажите общую сумму начисленных доходов, предоставленных вычетов, а также общую сумму начисленного и удержанного налога. Раздел 1 заполняйте нарастающим итогом за I квартал, полугодие, девять месяцев и год (письмо ФНС от 18.02.2016 № БС-3-11/650). В состав обобщенных показателей включайте доходы (вычеты, суммы налога) по операциям, совершенным в течение отчетного периода. Например, в разделе 1 за девять месяцев отражайте показатели – с 1 января по 30 сентября включительно.

В раздел 2 включайте только те операции, которые относятся к трем последним месяцам отчетного периода (письмо ФНС от 18.02.2016 № БС-3-11/650). При этом ориентируйтесь на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть выплаченный доход и удержанный налог отразите в том отчетном периоде, на который приходится предельный срок для уплаты НДФЛ. Когда вы фактически выплатили доход, удержали и перечислили налог, значения не имеет. Например, в разделе 2 расчета за девять месяцев нужно отразить данные о выплате доходов (удержании налога), по которым предельный срок уплаты НДФЛ выпадает на период с 1 июля по 30 сентября включительно (письмо ФНС от 24.10.2016 № БС-4-11/20126).

Как изменится 6-НДФЛ в 2021 году

ФНС подготовила проект новой формы 6-НДФЛ, которую планируется применять с 01.01.2021. Обновленный бланк будет состоять из титульного листа и двух разделов:

- Раздел 1 «Данные об обязательствах налогового агента».

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ».

В связи с планируемой отменой формы 2-НДФЛ к бланку 6-НДФЛ предусмотрено приложение, которое нужно будет заполнять по итогам года.

Титульный лист изменится незначительно ─ отдельные поля будут переименованы. К примеру, поле «Период представления (код)» станет именоваться «Отчетный период (код)», а поле «Налоговый период (год) в обновленном бланке будет называться «Календарный год».

Поле «Код по ОКТМО» с титульного листа перенесено в Раздел 1. В поле, где отражают код формы реорганизации или ликвидации, нужно будет указывать код лишения полномочий или закрытия обособленного подразделения (код 9).

В новом бланке Разделы 1 и 2 меняются местами: в разделе 1 нужно будет отражать информацию о конкретных сроках перечисления НДФЛ и сумме налога, а в разделе 2 — обобщенную информацию.

Проектом также предусмотрено, что по новой форме 6-НДФЛ следует сообщать:

- о невозможности удержания НДФЛ, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога в соответствии с п. 5 ст. 226 НК РФ;

- о невозможности удержания суммы НДФЛ в соответствии с п. 14 ст. 226.1 НК РФ.

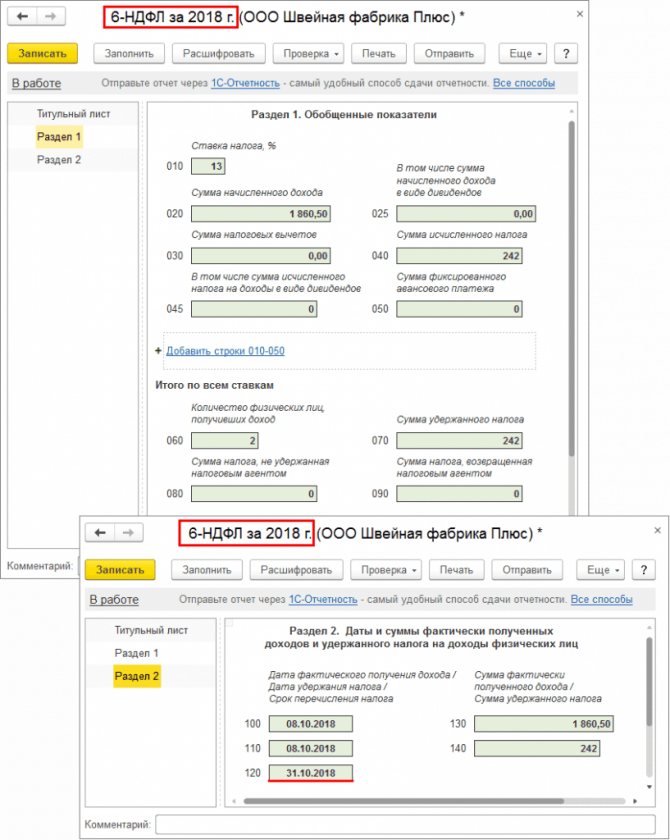

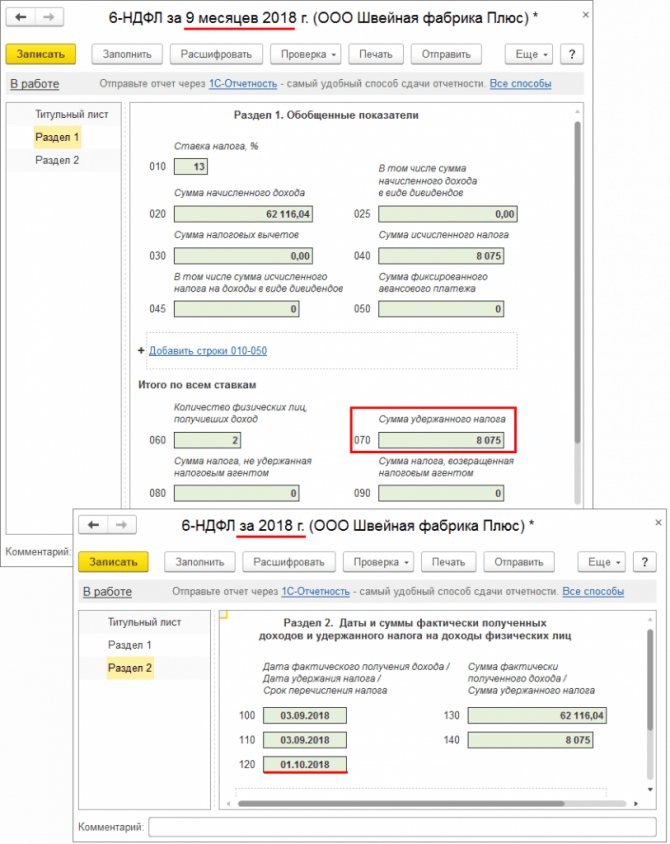

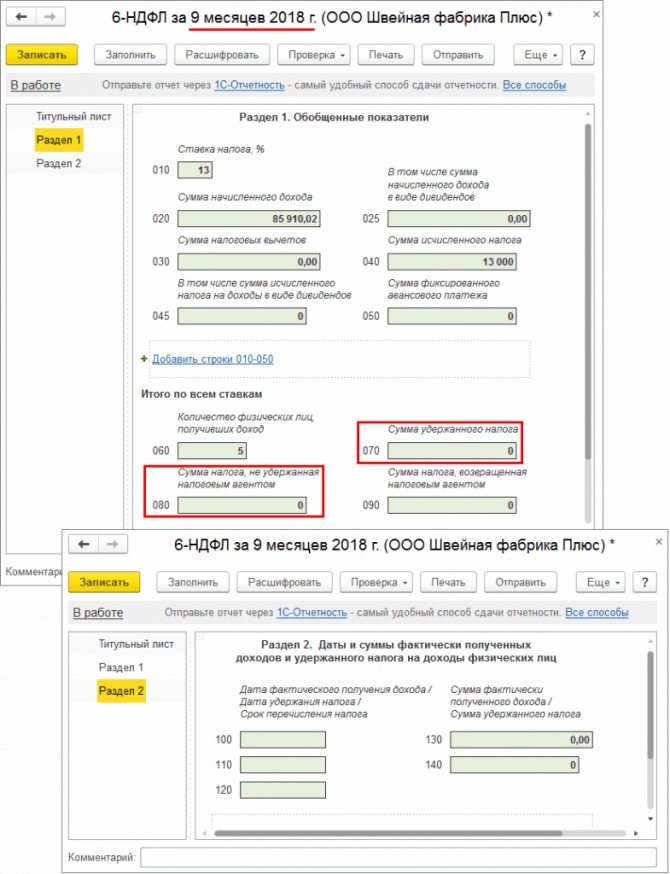

Пример

Аванс по зарплате за сентябрь организация выплатила 25 сентября – 35 000 рублей. Вторую часть зарплаты организация выплатила 10 октября 2021 года в сумме 40 000 рублей. Всего – 75 000 рублей. Эта сумма облагается подоходным налогом по ставке 13 процентов в размере 9750 р. (75 000 р. x 13 %). В день выплаты зарплаты (10 октября) этот налог будет удержан, а на следующий день – уплачен в бюджет.

Сентябрьскую зарплату, выплаченную в октябре 2021 года, покажите в разделе 1 расчета 6-НДФЛ за 9 месяцев 2021 года. Причем впишите в отчет только начисленный доход, вычеты и НДФЛ (строки 020, 030 и 040). В строках 070 и 080 данные по сентябрьской зарплате не показывайте. Ведь дата удержания налога (день фактической выплаты зарплаты) еще не наступила. Назвать такой налог неудержанным нельзя.

НДФЛ с сентябрьской зарплаты вы удержите только в октябре в момент выплаты. Поэтому покажите ее в строке 070 раздела 1, а саму операцию в разделе 2 отчета за 2021 год. Это согласуется с письмом ФНС России от 01.08.2016 № БС-4-11/13984. Вот как распределиться зарплата за сентябрь, выплаченная в октябре, в разделе 2 расчета 6-НДФЛ за 9 месяцев:

- Строка 100 – 30.09.2019;

- Строка 110 – 10.10.2019;

- Строка 120 – 11.10.2019;

- Строка 130 – 75000.00;

- Строка 140 – 9750.

Подводим итоги

- Расчет 6-НДФЛ за 9 месяцев 2021 года нужно сдать не позднее 02.11.2020 (перенос крайней отчетной даты 31 октября с нерабочей субботы на понедельник ─ ближайший рабочий день).

- Если в первом полугодии 2021 года у вас не возникало обязанностей налогового агента (доход физлицам не начислялся и не выплачивался), нулевой 6-НДФЛ можно не сдавать. Но лучше проинформировать их об этом пояснительным письмом в те же сроки, в которые сдается 6-НДФЛ.

- С 01.01.2021 года ФНС планирует применение новой формы 6-НДФЛ.

Превышение вычетов над доходами

В некоторых ситуациях заявленное работником право на вычеты может превысить сумму облагаемого дохода. Например, если сотрудник решил воспользоваться возможностью для предъявления имущественного или социального вычета по месту работы. В таких случаях налоговая база будет отсутствовать.

Пример 5. В сентябре работник заявил о своём праве на получение вычета в размере 30000 рублей. Как заполнить форму 6 НДФЛ с 2021 года? Отчётность за 9 месяцев будет содержать следующие данные относительно этого сотрудника:

- 020 раздела 1― полученный доход;

- 030 раздела 1 ― вычет в пределах дохода сотрудника;

- 100 раздела 2 ― дата фактической выдачи заработка;

- 110 раздела 2 ― 00.00.0000;

- 120 раздела 2 ― 00.00.0000;

- 130 раздела 2 ― доход;

- 140 раздела 2 ― 0.