Кто и когда сдает 6-НДФЛ

Все налоговые агенты сдают 6-НДФЛ.

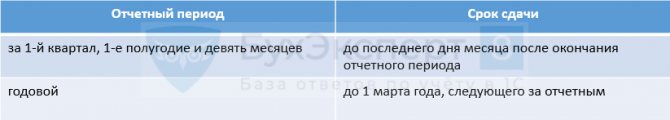

Установлены следующие сроки подачи отчета:

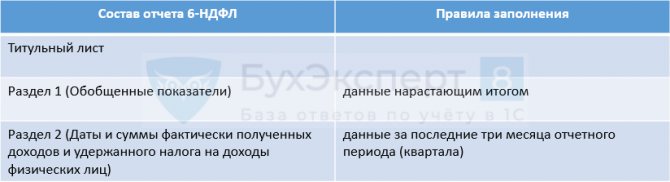

Составляющие отчета 6-НДФЛ:

6-НДФЛ передается электронно. В бумажном виде отчет можно сдать, если численность до 10 человек.

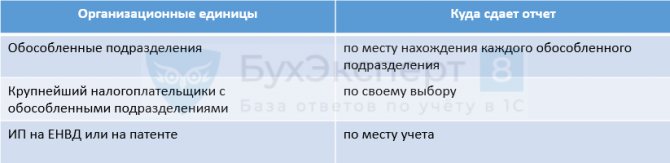

Место сдачи отчета 6-НДФЛ определяет в зависимости от того, какая организационная единица сдает отчет:

С 2021 г. если несколько обособок находятся на территории одного муниципального образования, то можно назначить одно «ответственное» подразделение, которое будет сдавать отчет за всех. Предварительно только необходимо уведомить об этом ИФНС по соответствующей форме.

Настройки по выбору «ответственного» подразделения в ЗУП 3 см. — Возможность выбора «ответственного» подразделения для сдачи отчетности на территории одного муниципального образования

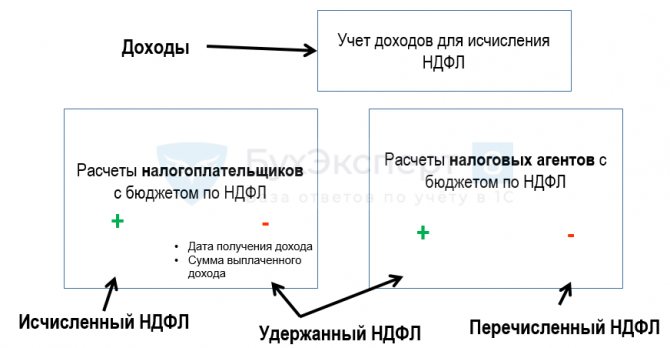

В отчет 6-НДФЛ попадают данные по рассчитанному и удержанному НДФЛ. Информации по перечисленному НДФЛ в отчете нет.

Как заполнить

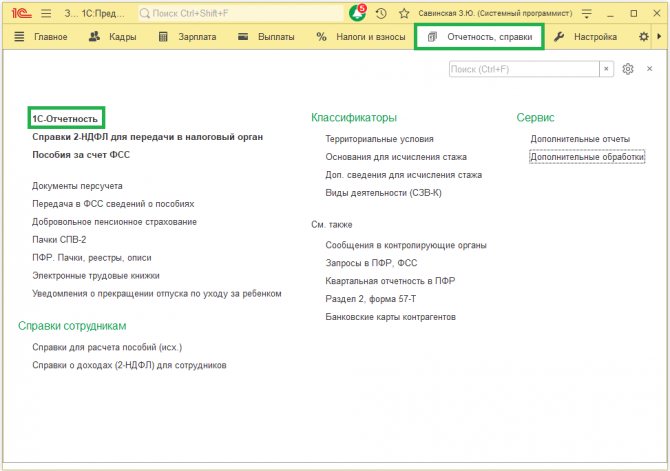

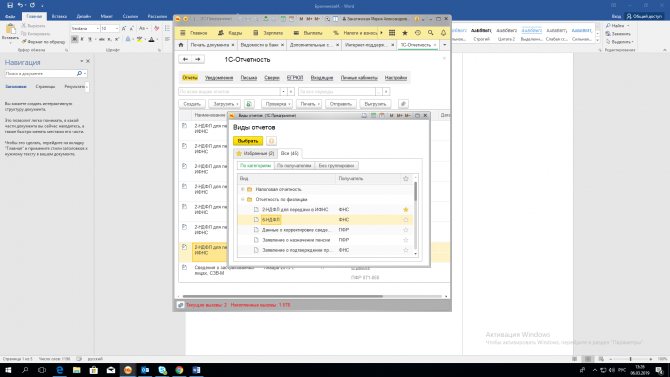

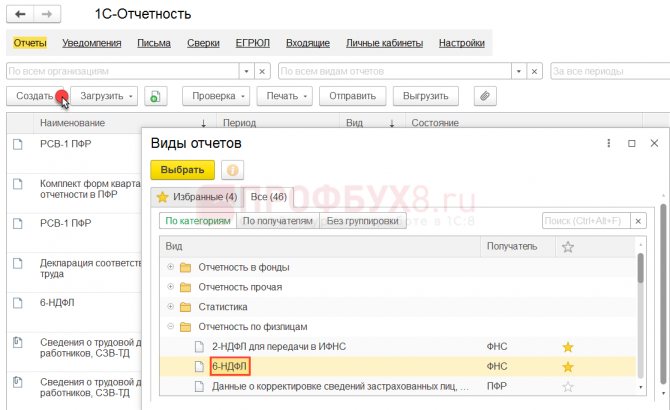

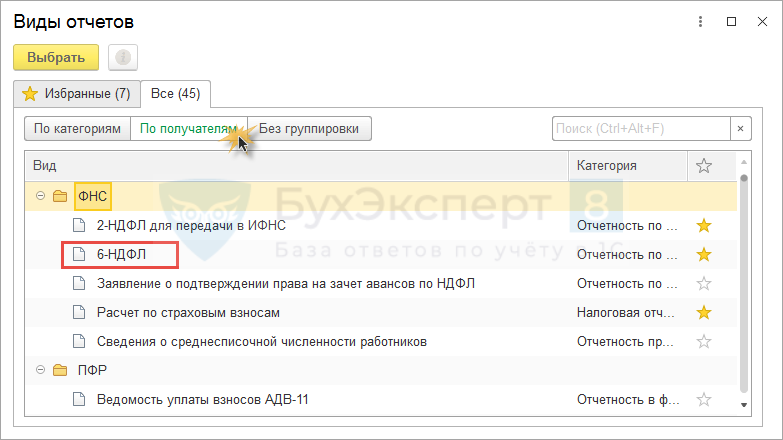

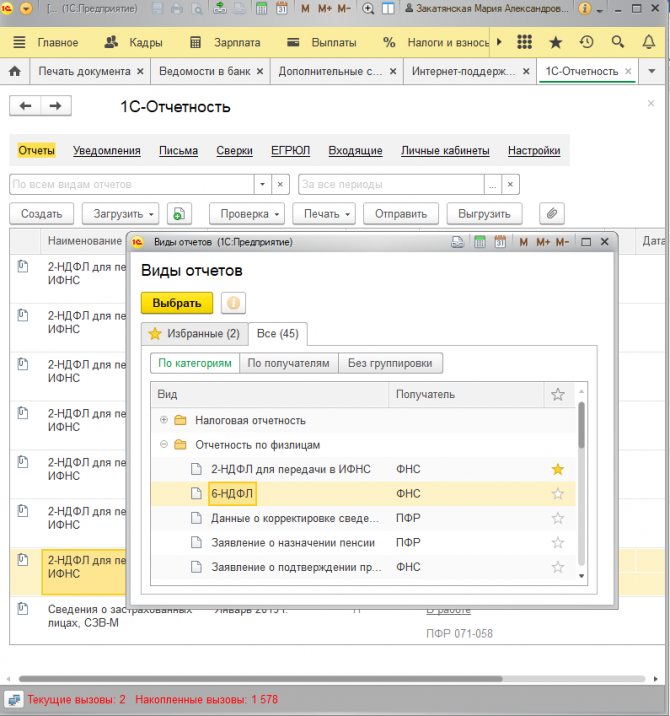

Отчет 6-НДФЛ в 1С 8.3 ЗУП создается в сервисе 1С-Отчетность (Отчетность, справки – 1С-Отчетность). В форме Видов отчетов можно переключатель установить в положение По получателям и в разделе ФНС выбрать отчет 6-НДФЛ:

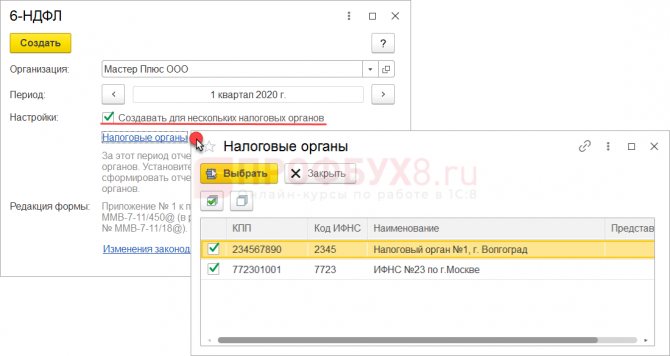

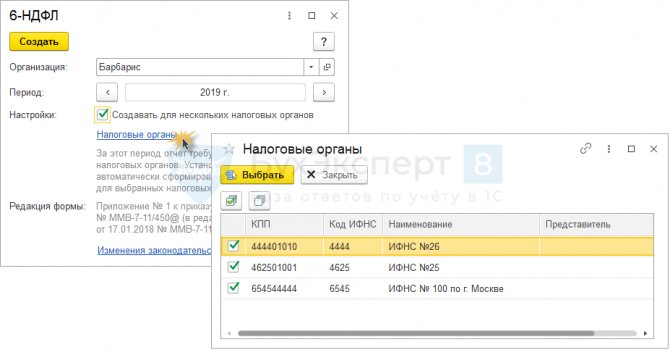

Если имеется несколько обособок, то можно сформировать сразу несколько отчетов. Для чего после выбора периода сдачи отчета и организации следует установить галочку Создавать для нескольких налоговых органов и перейти по ссылке Налоговые органы. В новом окне можно галочками отметить нужные ИФНС для формирования отчета 6-НДФЛ:

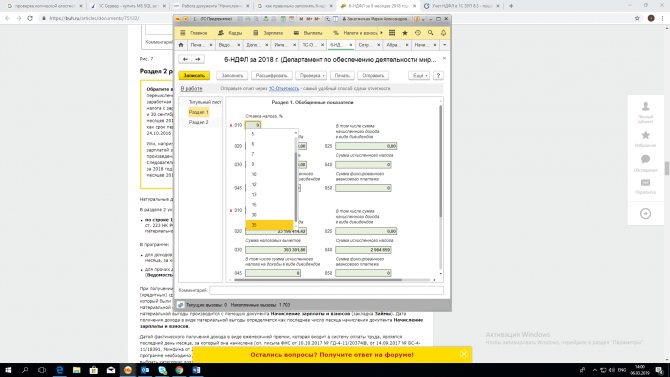

Раздел 1

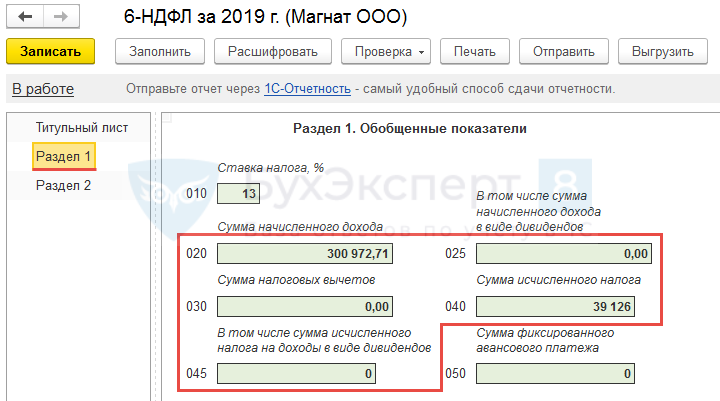

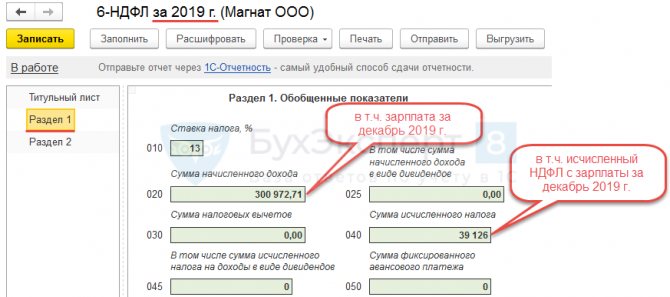

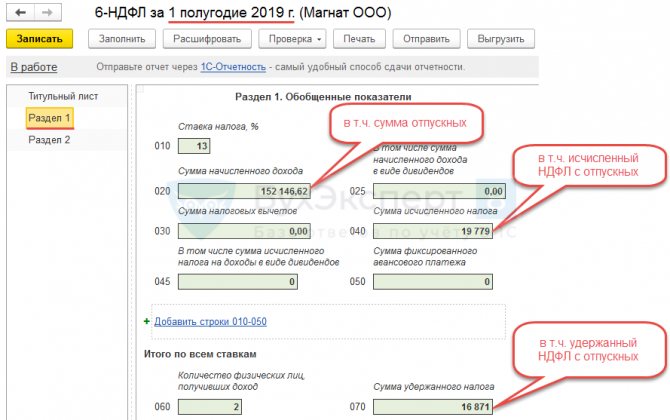

В Раздел 1 (Обобщенные показатели) показатели попадают нарастающим итогом. Здесь отражаются данные по суммам рассчитанного дохода и по НДФЛ: исчисленному, удержанному, не удержанному и возвращенному.

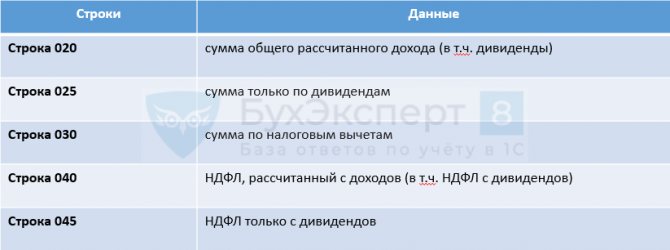

В строки с 020-045 суммы включаются по дате, когда доход фактически получен:

Строки включают в себя следующие значения:

Читайте также: Декларация по ЕНВД за 4 квартал 2021 года: образец заполнения ИП и ООО

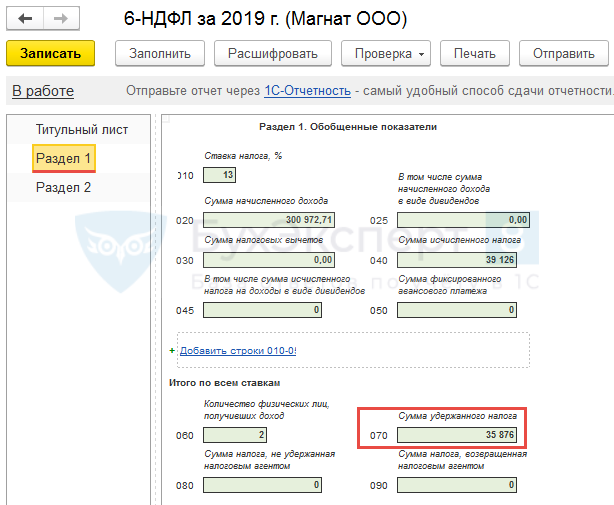

В строке 070 отражается НДФЛ, который был удержан до последнего дня квартала, который включается в отчет 6-НДФЛ:

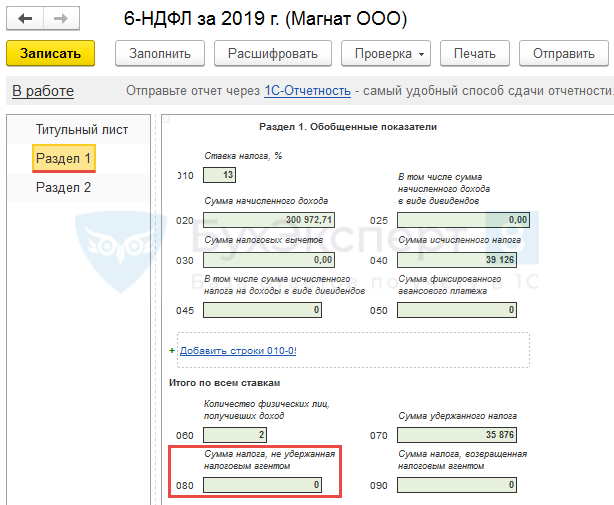

В строке 080 необходимо отражать сумму НДФЛ, которую до конца года невозможно будет удержать с работника:

Как пример такой ситуации — это выдача после даты увольнения натурального дохода работнику, который был уволен. В сложившихся обстоятельствах у бывшего сотрудника нет выплачиваемых доходов, а значит нет возможности удержать рассчитанный НДФЛ.

Чтобы 080 строки содержала корректные данные важно обращать внимание на Дату подписи отчета на Титульном листе:

Она должна быть больше или равна дате выплаты зарплаты за последний месяц, входящий в отчетный период. Если все выплачено на дату, указанную на Титульном листе, то в 6-НДФЛ автоматически строка 080 в 1С 8.3. ЗУП будет нулевой.

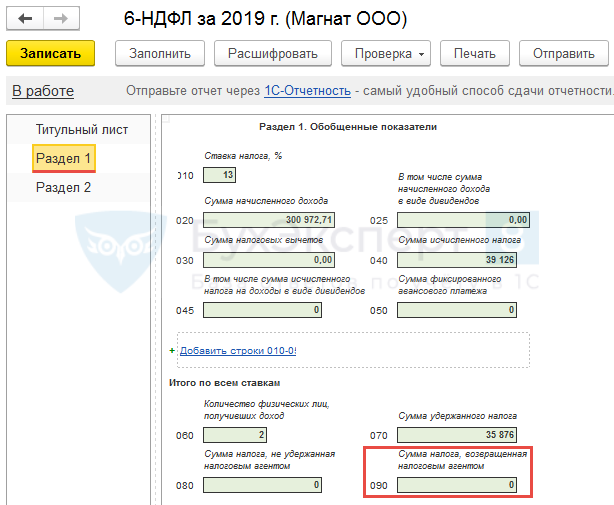

Строка 090 предназначена для отражения возвращенного НДФЛ, который до этого был излишне удержан с работника:

См. актуальную версию статьи Обзор новой формы 6-НДФЛ, применяемой с 2021 года

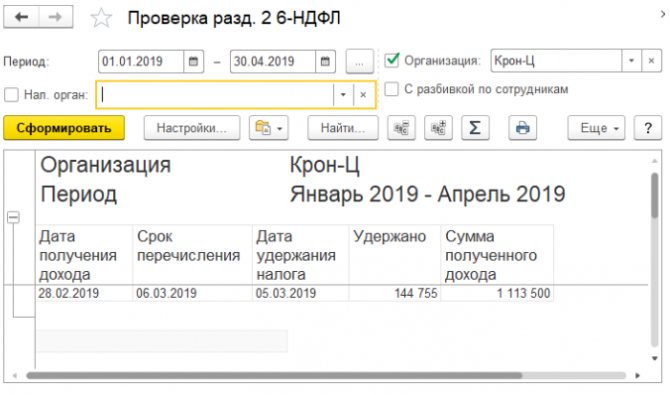

Раздел 2

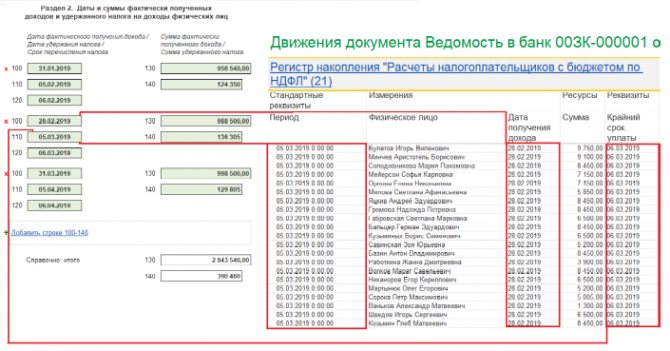

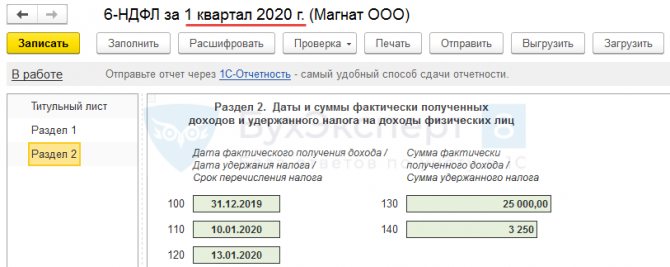

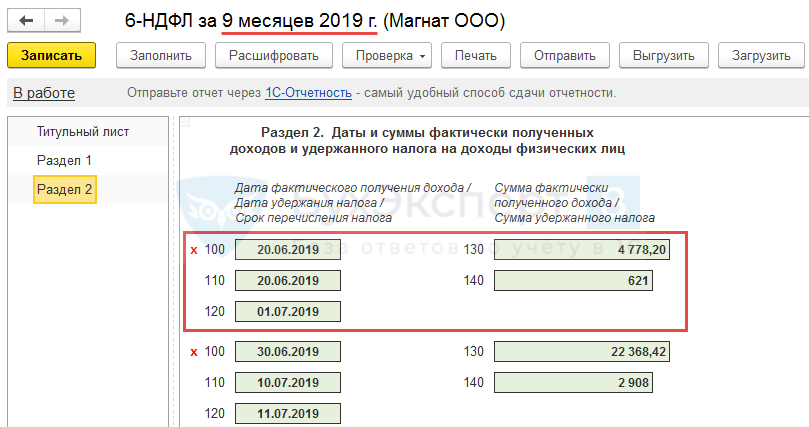

В Разделе 2 (Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц) – выводятся блоки с размерами выплаченных доходов и соответствующе удержанным НДФЛ за последний отчетный квартал.

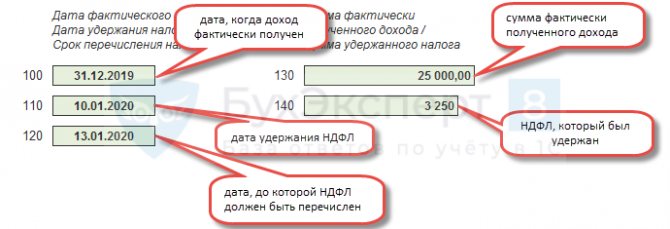

Блоки, состоящие из строк, содержат следующую информацию:

Читайте также: ОКВЭД: обучение охране труда

Дата в строке 120 — это план, а не факт по перечислению НДФЛ. Сумма НДФЛ, которая реально перечислена в бюджет и фактическая дата его отправки в 6-НДФЛ не отражается.

Попадание блоков по вышеописанным данным в Разделе 2 отчета 6-НДФЛ за конкретный период зависит от даты крайнего срока перечисления налога (строки 120). К какому периоду относится эта дата, в отчет за такой период и попадет блок с перечисленными данными.

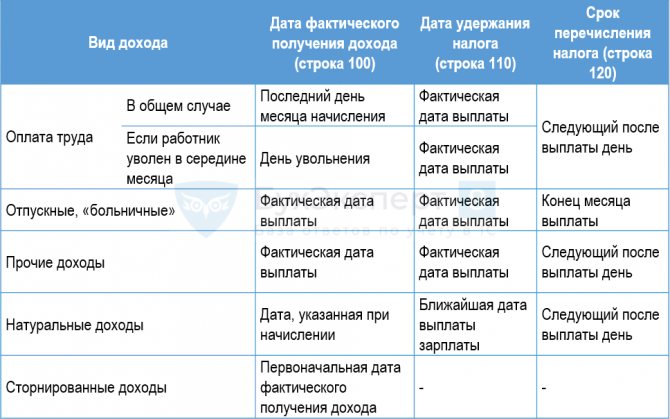

Вид дохода определяет:

- дату, когда доход фактически получен

- дату удержания НДФЛ и срок его перечисления

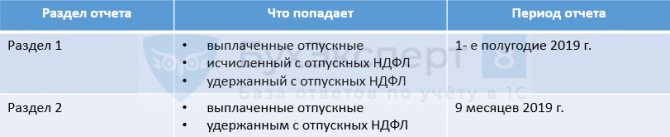

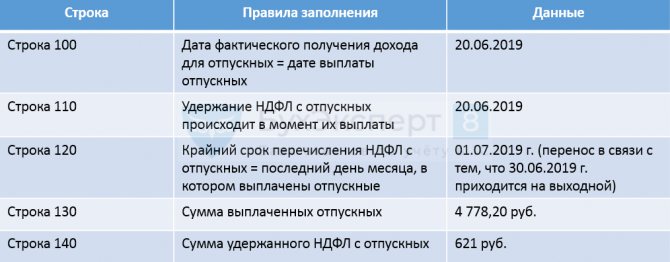

Приведенные в таблице данные как раз демонстрируют эту зависимость:

Например, суммы по отпуску выплачены работнику 20.06.2019 г. По общему правилу НДФЛ с отпускных может перечисляться до последнего числа месяца, в котором они выплачены. Однако 30.06.2019 г. приходится на выходной день, поэтому срок перечисления отодвигается на следующий после выходного рабочий день. Получается, что срок перечисления (т.е. строка 120) – это 01.07.2019 г., уже относится к следующему отчетному периоду.

Поэтому данные в отчете 6-НДФЛ по периодам распределяются следующим образом:

Заполнение титульного листа 6-НДФЛ

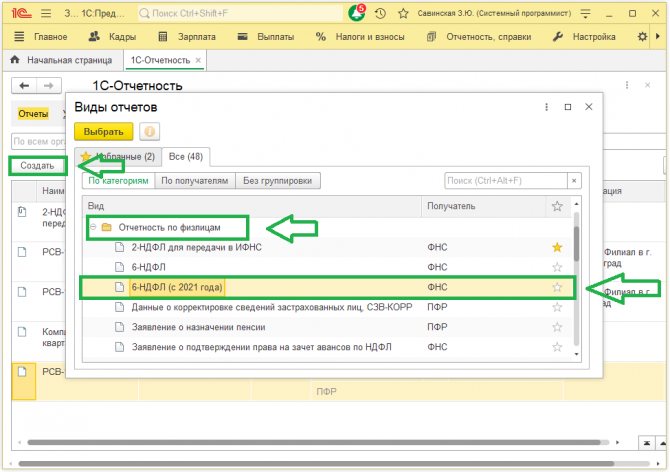

Чтобы создать в программе «1С:Зарплата и управление персоналом 8», ред. 3, регламентированный отчет 6-НДФЛ, нам потребуется перейти в раздел «Отчетность, справки» — «1С-Отчетность» —»Создать«— «Виды отчетов» и выбрать в разделе «Отчетность по физлицам» — «6-НДФЛ».

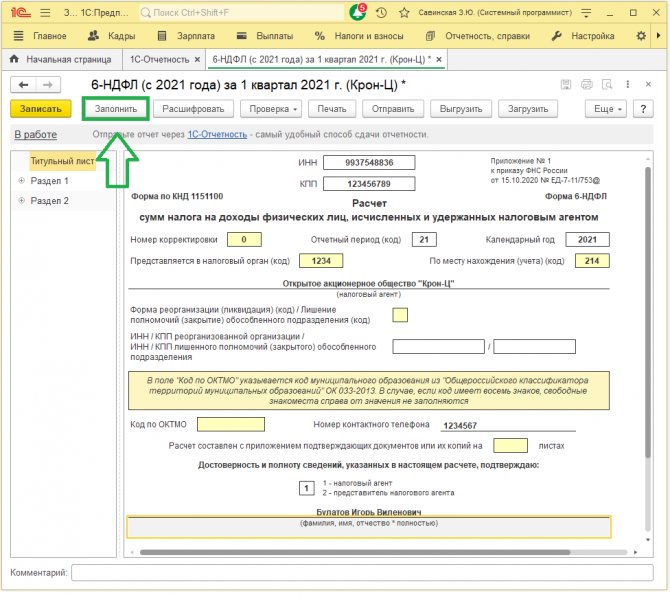

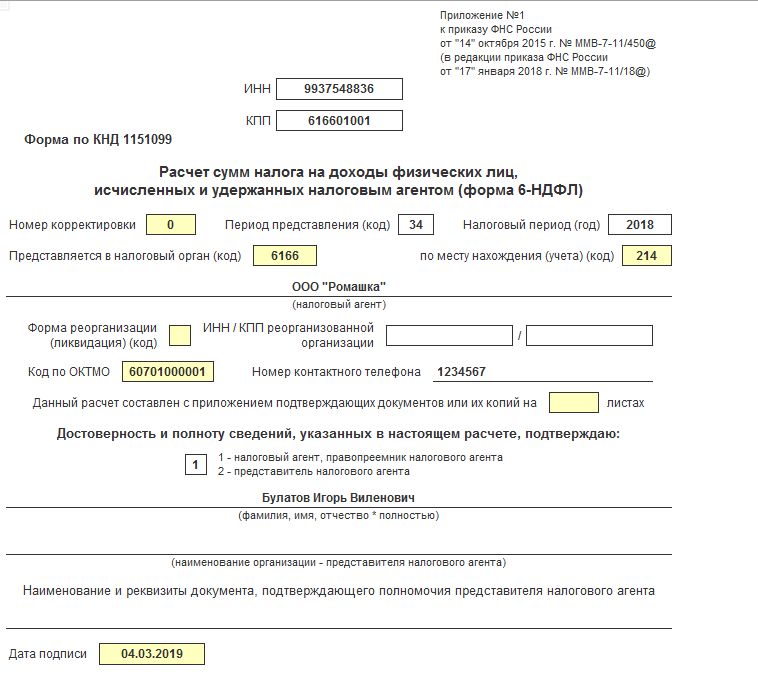

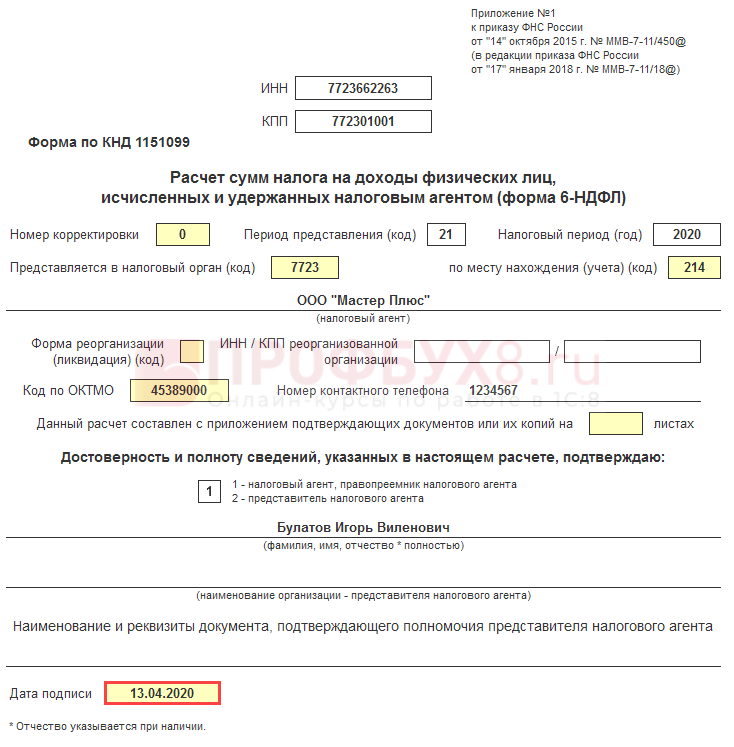

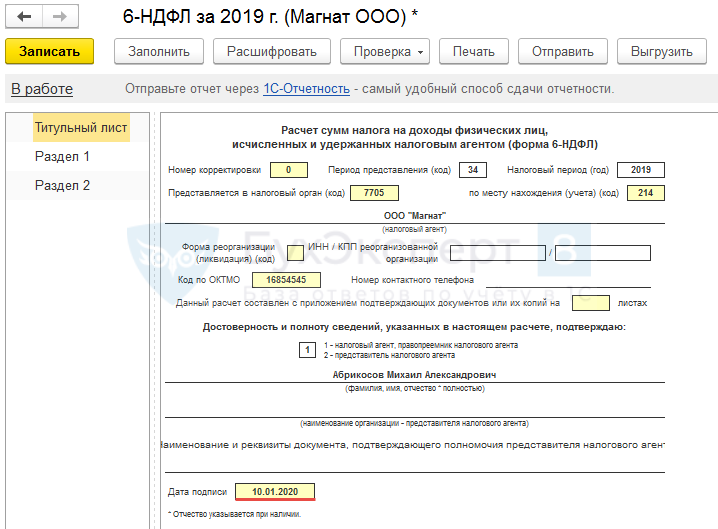

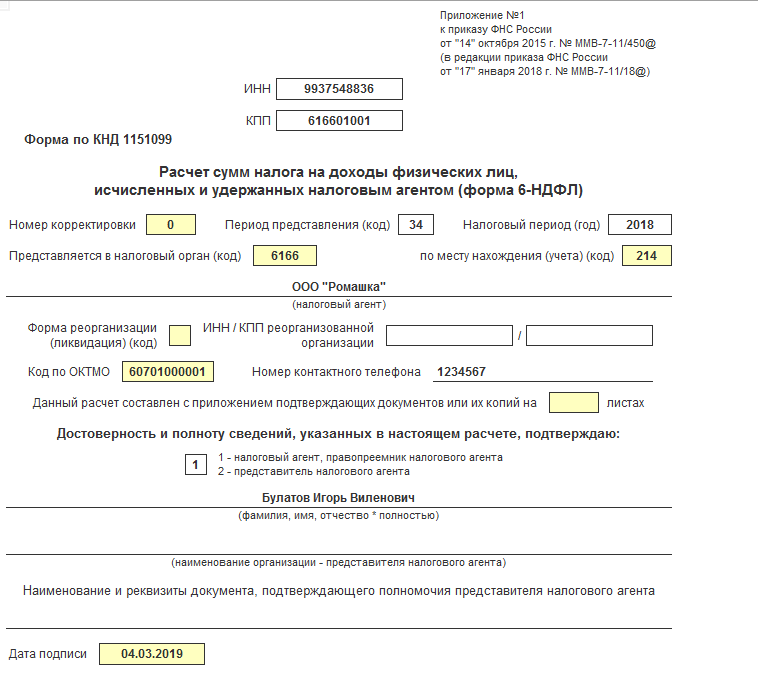

Начнем с титульного раздела этого отчета. Здесь заполняются поля с запретом на редактирование, такие как: «ИНН»,»КПП», «Периодпредставления (код)»,»Налоговый период (год)», иполей с возможностью редактирования, они подсвечены желтым цветом: «Номер корректировки»,»Предоставляется в налоговый орган (код)»,»по месту нахождения (учета) (код)«, «Код по ОКТМО».

Данные для этого раздела берутся программой из справочника»Организации«(раздел «Настройка» — «Предприятие» — «Организации»).

Если ячейки с какими-либо сведениями о налоговом агенте не заполнены и их невозможно заполнить вручную (ячейки, невыделенные желтым цветом), это означает, что в базе не введены соответствующие данные. Тогда следует добавить нужные сведения в справочники, а в отчете в правом верхнем углу нажать на кнопку»Еще« — «Обновить».

Отдельно стоит выделить поле «Дата подписи», в котором указываетсядата подписи отчета (по умолчанию это текущая дата компьютера).

Если на дату заполнение отчета остался неудержанный налог, то программа подтянет эту сумму в строку 080 раздела 1 6-НДФЛ.

Как формируются данные 6-НДФЛ в 1С 8.3 ЗУП

Учет НДФЛ в 1С 8.3 ЗУП ведется по следующим регистрам:

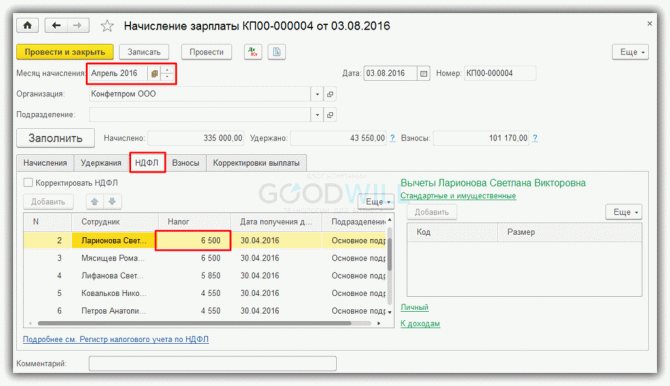

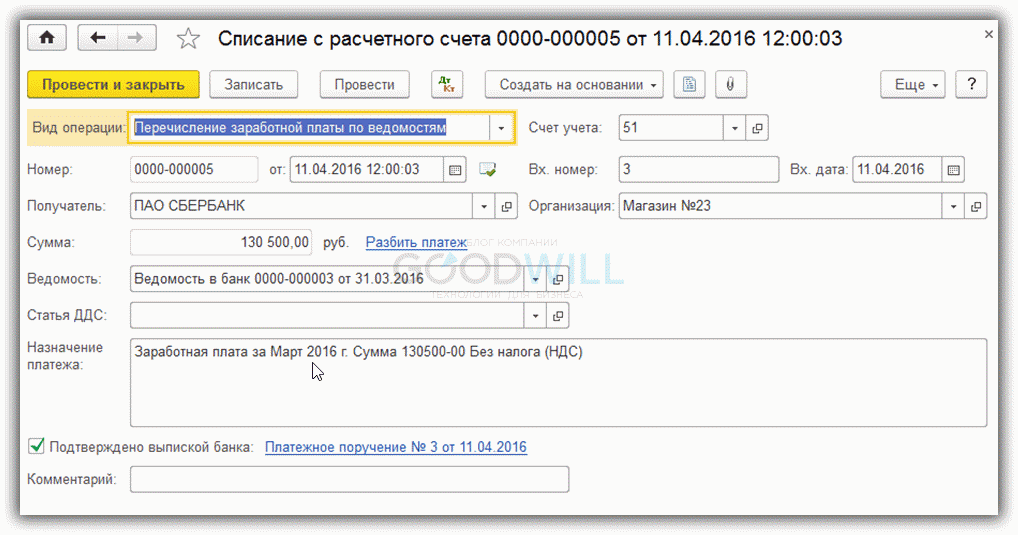

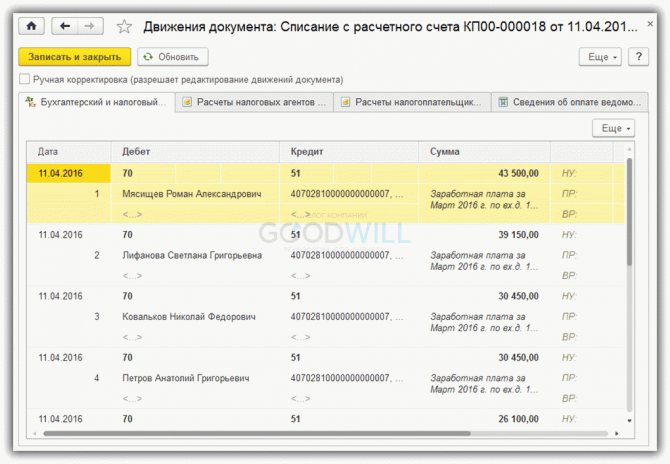

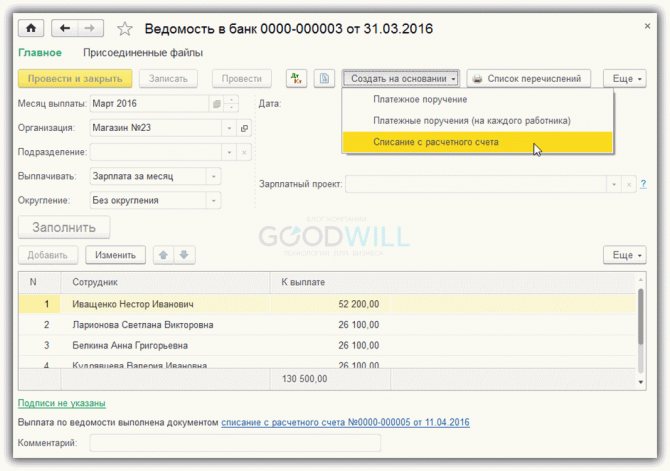

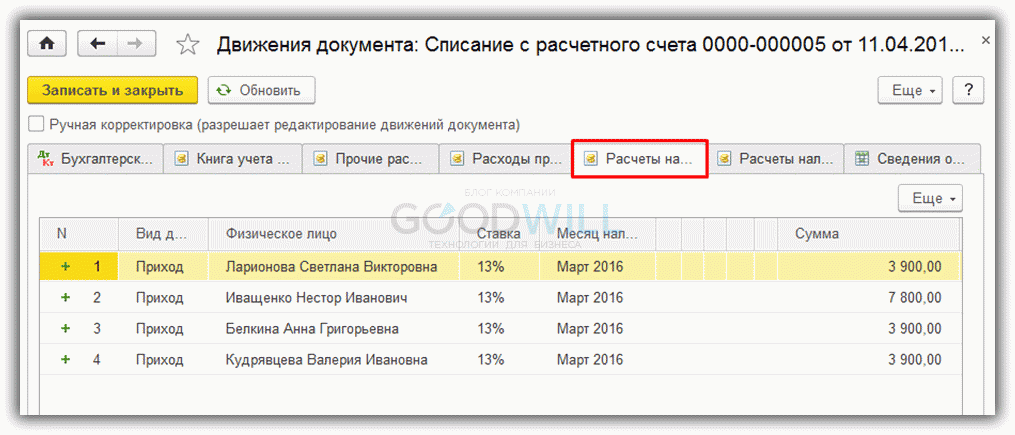

В 1С 8.3 ЗУП документами, которыми производится начисление доходов (Отпуск, Больничный лист, Премия, Начисление зарплаты и взносов и т.д.), регистрируется доход и рассчитанный с него НДФЛ. При этом информация попадает в регистры следующим образом:

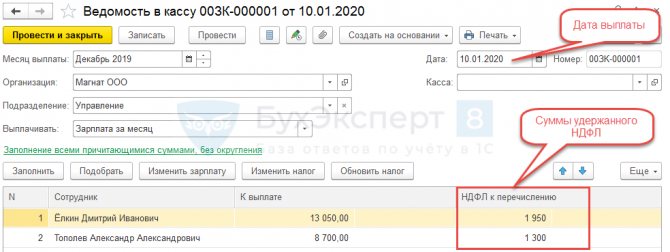

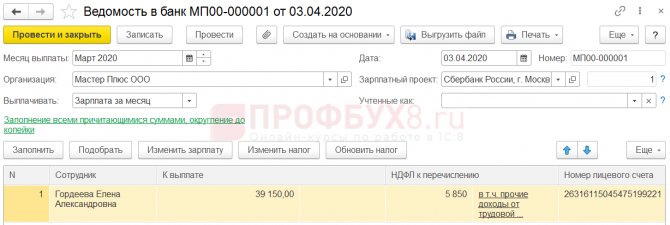

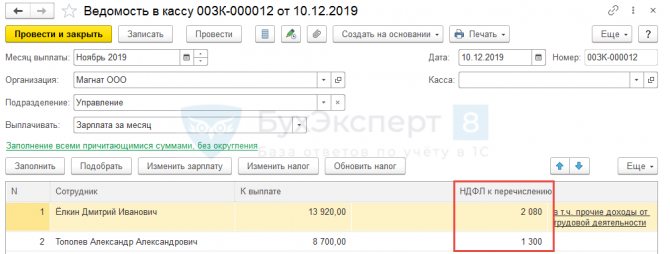

При проведении Ведомостей… в колонке НДФЛ к перечислению регистрируется сумма удержанного НДФЛ.

Эти данные при проведении документа попадают в такие регистры:

Читайте также: Расшифровать сумму расходов в декларации налога на прибыльПримеры заполнения

См. актуальную версию статьи Обзор новой формы 6-НДФЛ, применяемой с 2021 года

Перейдем к рассмотрению заполнения отчета 6-НДФЛ в 1С 8.3 ЗУП на ряде ситуаций.

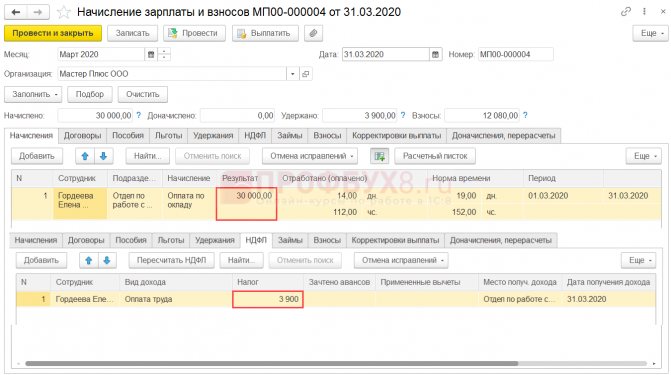

Пример 1. Зарплата в 6-НДФЛ

За декабрь 2021 г. начислена зарплата в сумме – 25 000 руб. и выплачивается она 10 января 2021 г. Ведомостью в кассу. С нее исчислен и удержан НДФЛ в сумме – 3 250 руб.:

Дата, когда доход по зарплате получен фактически – это последнее число месяца его начисления. Поэтому зарплатный доход – 25 000 руб. и НДФЛ с него – 3 250 руб. окажутся годовом 6-НДФЛ в Разделе 1 в строках 020 и 040 соответственно.

По причине того, выдаваться декабрьская зарплата будет в 2021 г. (10.01.2020 г.), то и НДФЛ будет удерживаться уже в 2021 г. Поэтому в строку 070 в Раздел 1 за 2019 г. не попадет НДФЛ, удержанный с зарплаты:

Заполнение Раздела 2 будет произведено так, как указано в таблице:

Из-за того, что плановый срок перечисления (строка 120) попадает на 1 квартал 2021 г., то блок декабрьской зарплатой и НДФЛ с нее, отразится в Раздел 2 отчета 6-НДФЛ за 1 кв. 2021 г.

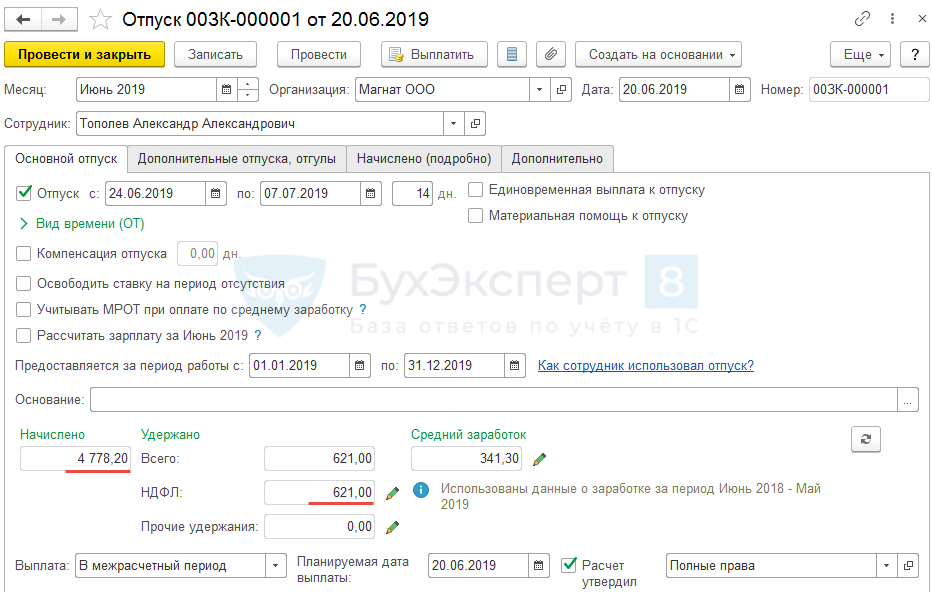

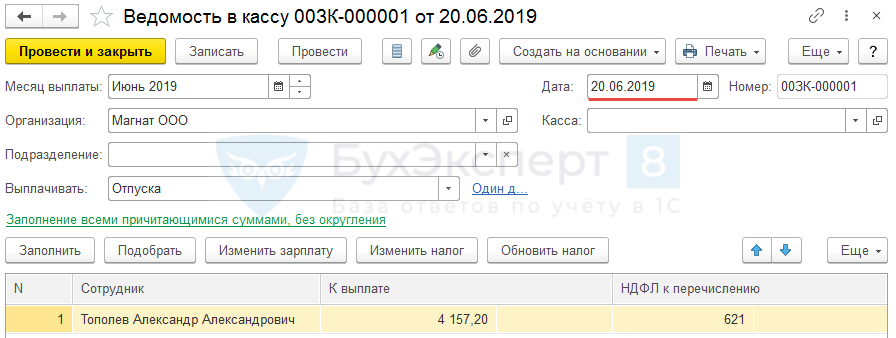

Пример 2. Отпускные в 6-НДФЛ

В июне 2021 г. документом Отпуск сотруднику рассчитаны отпускные в сумме 4 778,20 руб. и НДФЛ с них – 621 руб.:

Выплата начисленного происходит 20.06.2019 г. отдельной Ведомостью в кассу:

Дата, когда получен доход по отпускным, соответствует дате их выплаты. Поэтому отпускные (4 778,20 руб.) и исчисленный с них НДФЛ (621 руб.) попадут в полугодовой отчет 6-НДФЛ в Раздел 1 в строки 020 и 040 соответственно.

По причине того, что удержание НДФЛ с отпускных наступает в момент их выплаты (20.06.2019 г.), то эта сумма также отразится в полугодовом отчете 6-НДФЛ в строке 070 Раздела 1.

Заполнение Раздела 2 по отпускным и НДФЛ с них будет произведено так, как указано в таблице:

Из-за того, что планируемый срок перечисления (строка 120) приходится на 3 квартал 2021 г., то блок с отпускными и удержанным с них НДФЛ попадет в Раздел 2 отчета 6-НДФЛ за 9 месяцев 2021 г.

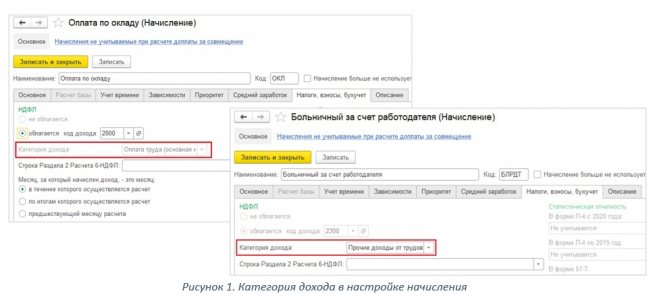

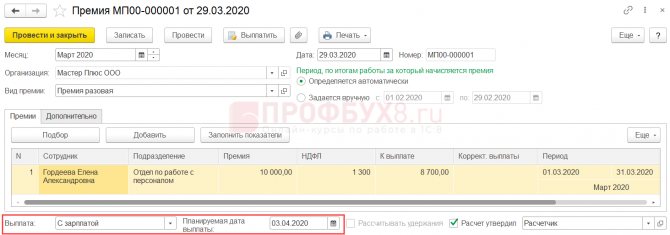

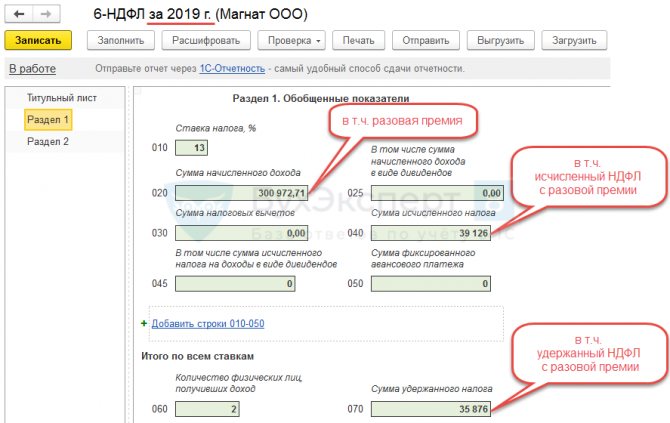

Пример 3. Разовая премия в 6-НДФЛ

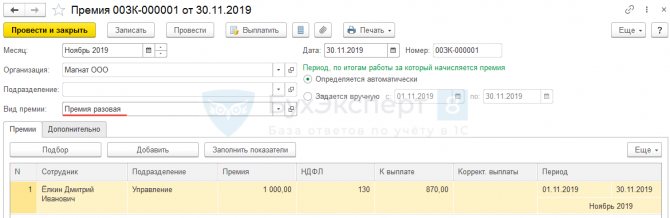

В ноябре 2021 г. за этот же месяц документом Премия сотруднику Ёлкину Д.М. рассчитана Премия разовая в сумме 1 000 руб. и НДФЛ с нее – 130 руб.:

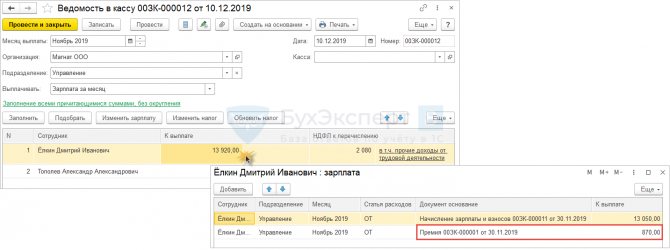

10.12.2019 г. заодно с заработной платой за ноябрь 2021 г. произведена выплата премии:

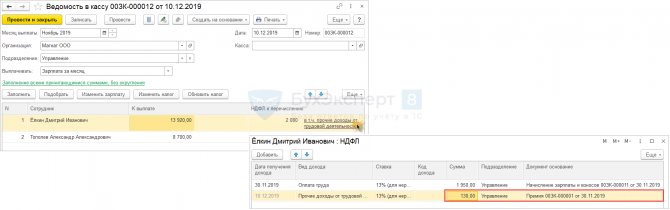

и удержан НДФЛ с нее – 130 руб.:

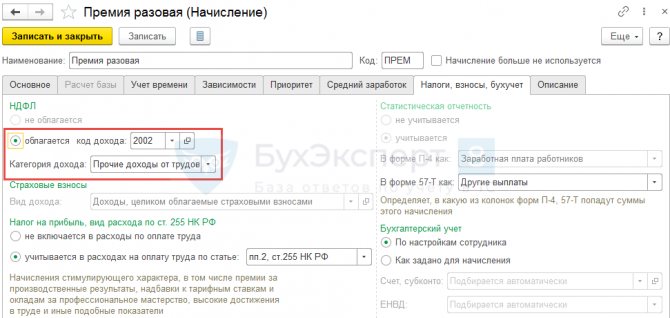

Для последующей правильной регистрации даты получения дохода для Премии разовой следует перед ее начислением проверить, что в ее параметрах на вкладке Налоги, взносы, бухучет в качестве НДФЛ выбран код 2002, а для поля Категория дохода установлено – Прочие доходы от трудовой деятельности:

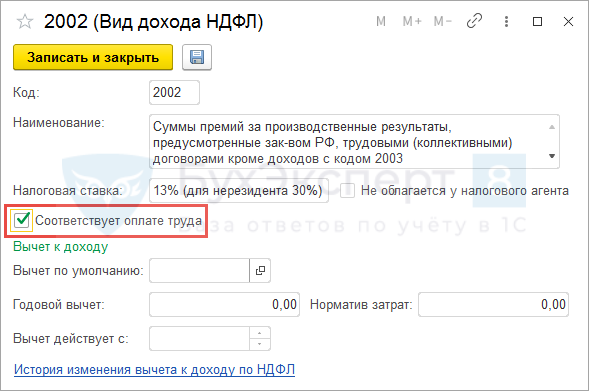

В коде НДФЛ 2002 (Налоги и взносы – Виды доходов НДФЛ) должен быть взведен флажок Соответствует оплате труда:

Только в этом случае в качестве даты получения дохода для Премии разовой будет регистрироваться дата ее выплаты.

По причине того, что дата, когда фактически получен доход в виде Премии разовой – это даты ее выплаты (10.12.2019 г.), то сумма премии – 1 000 руб. и НДФЛ с нее – 130 руб. попадут в годовой отчет 6-НДФЛ в Раздел 1 в строки 020 и 040 соответственно.

НДФЛ с премии будет удерживаться в момент ее выплаты (10.12.2019 г.). Следовательно, эта сумма также отразится в годовом отчете 6-НДФЛ в строке 070 Раздела 1.

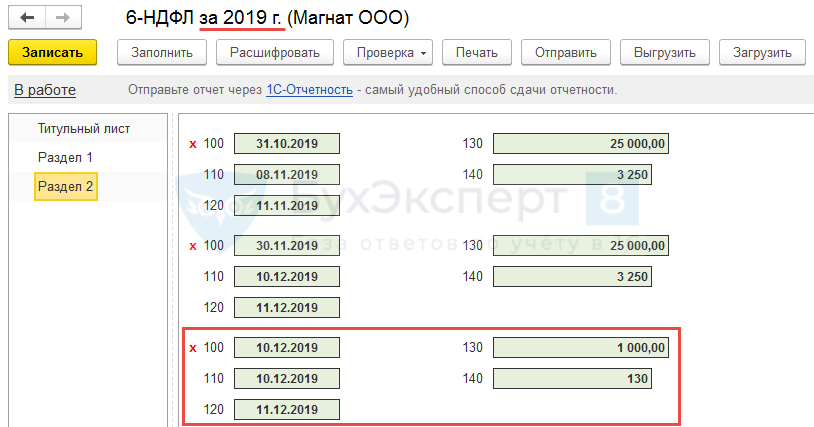

В Разделе 2 происходит заполнение блоков по премии по нижеописанным правилам:

По причине того, что плановый срок перечисления НДФЛ (строка 120) приходится на последний квартал 2019 г., то блок с выплаченной Премией разовой и удержанным с нее НДФЛ попадет в годовой отчет 6-НДФЛ в Раздел 2.

Читайте также: Срок проведения выездной налоговой проверки в 2021 году

См. актуальную версию статьи Обзор новой формы 6-НДФЛ, применяемой с 2021 года

См. также видео: Порядок заполнения Раздела 2 в 6-НДФЛ и срок уплаты НДФЛ с доначисленных отпусков и больничных листов

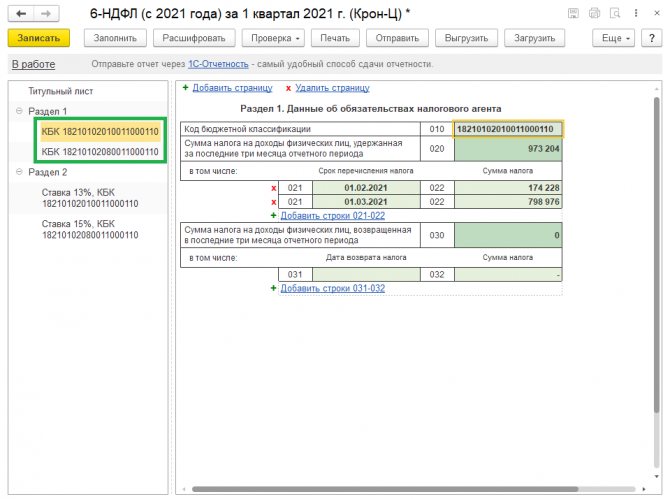

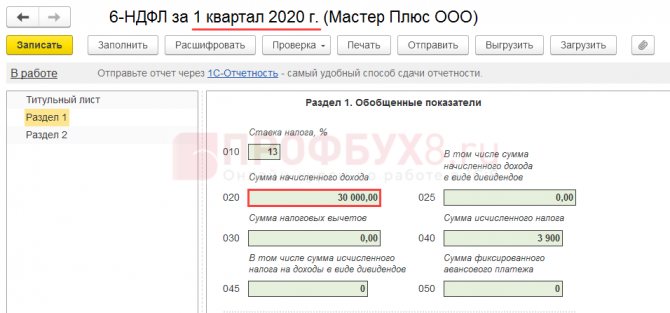

Заполнение раздела 1 формы 6-НДФЛ

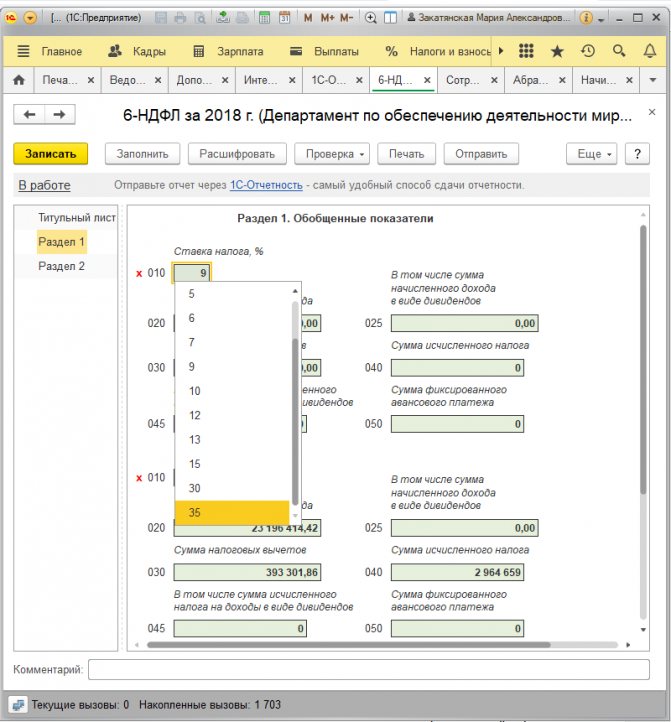

В этом разделе указывается обобщенные по всем физлицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если у нас есть выплаты физическим лицам в налоговом периоде, облагаемые по разным ставкам, то раздел 1 программа заполнит для каждой из ставок налога.

В разделе 1 указывается:

- В строке 010 — ставка налога. Кликнув на ячейку, мы можем выбрать нужную нам ставку;

- В строке 020— нарастающим итогом отражаются начисленные доходы

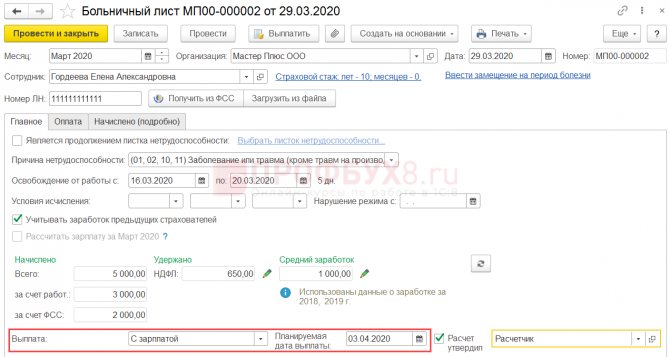

В случае если заработная плата либо командировочные начислены были в марте, но выплачены в апреле, то в отчет за Iквартал такие доходы сотрудника попадут, т.к. согласно этим видам выплат датой фактического получения дохода является дата начисления (Письмо ФНС РФ от 01.08.2016 № БС-4-11/[email protected]). С больничными, отпускными и прочими выплатами ситуация иная. По их видам выплат дата фактического получения дохода — это дата выплаты. По этой причине, если они были начислены в конце марта, однако выплачены в апреле, в отчет за Iквартал они никак не войдут, а отразятся в 6-НДФЛ за полугодие.

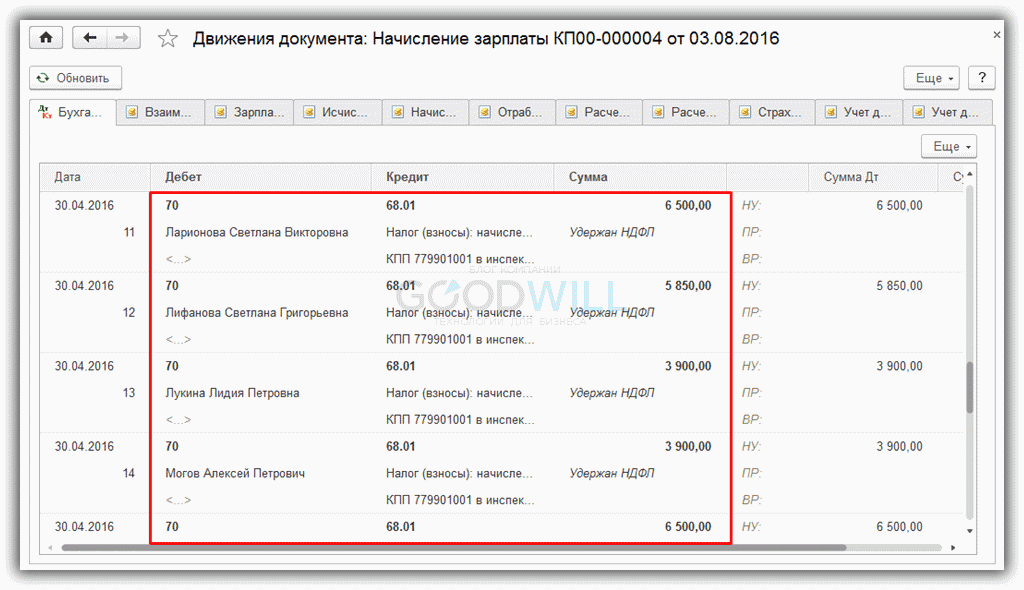

Проанализировать суммы по НДФЛ помогут регистры записей. Что это такое? По сути, ведение учета в «1С» — это запись документов. Каждый документ имеет результат, например, записывает суммы по начислениям. Эти результаты можно посмотреть с помощью отчетов, которые могут суммировать результаты по документам и показывать пользователю итог. Однако документов обычно много, поэтому документы записывают свои результаты («движения») в специальные таблицы — регистры «1С», которые сами суммируют результаты, чтобы отчет просто отобразил заранее посчитанные итоги.

Регистр «1С» — это таблица, такая же, как в Excel, каждый документ пишет в регистр «1С» одну или несколько строк своих движений (результатов) с каким-либо знаком — плюс или минус. Это значит, что итого регистра «1С» изменилось на соответствующее число.

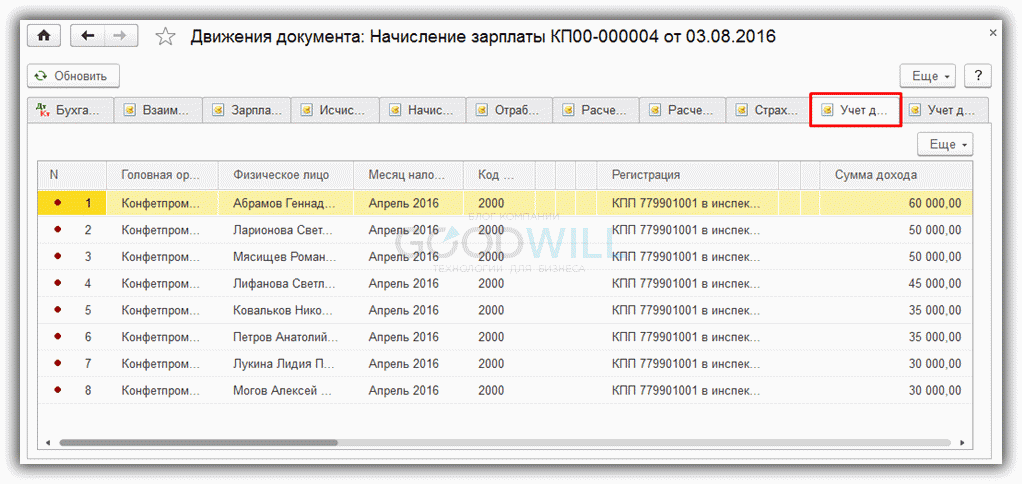

Чтобы открыть регистры записей, отвечающих за отражение сумм НДФЛ, нам потребуется:

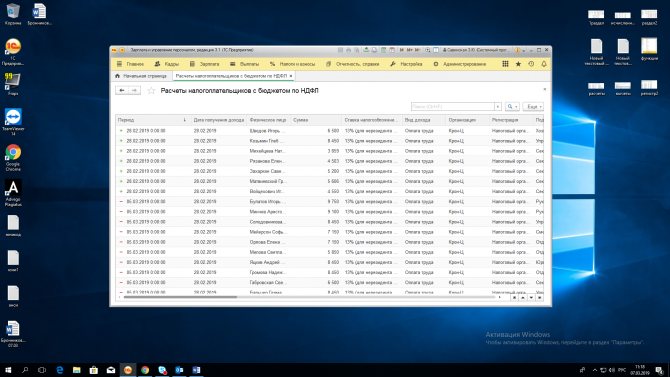

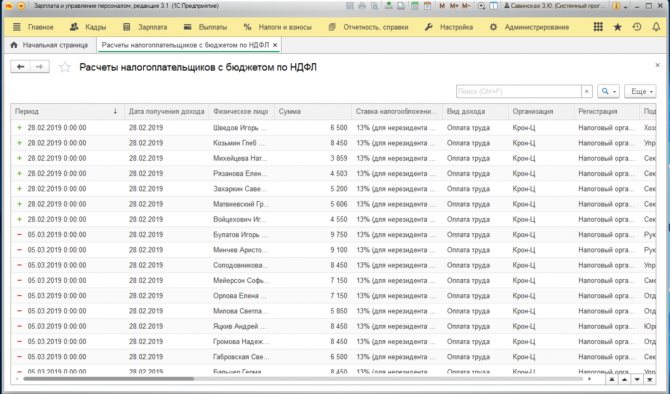

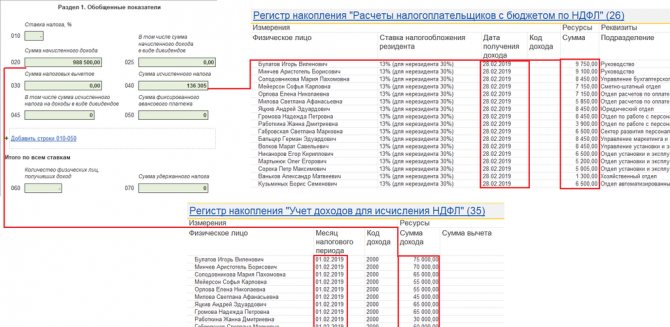

Первый вариант: зайти в «Начисления зарплаты и взносов» — «Еще» — «Движение документа». В поле «Выводить только»выбираем два регистра «Расчеты налогоплательщиков с бюджетом по НДФЛ«и «Учет доходов для исчисления НДФЛ».

Второй вариант: «Все функции — «Регистры накопления» — выбираем поочередно «Расчеты налогоплательщиков с бюджетом по НДФЛ«и «Учет доходов для исчисления НДФЛ».

- В разделе 1 сумма вычетов по доходам из строки 020 отражается в строке 030. Например,профессиональные, стандартные, имущественные, социальные.

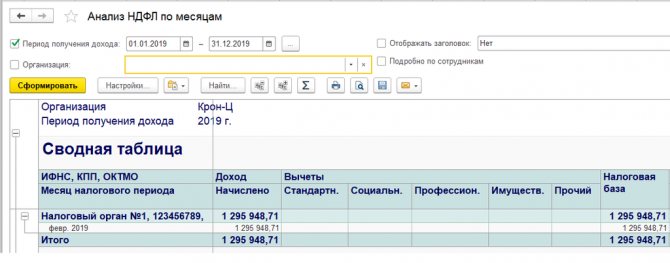

Чтобы узнать, какие вычеты применялись в том или ином месяце и к какому доходу они относятся, нам потребуется отчет «Анализ НДФЛ по месяцам». В нем наглядно продемонстрированы примененные вычеты. Отчет находится в разделе «Налоги и взносы» — «Отчеты по налогу и взносам» — «Анализ НДФЛ по месяцам».

?

- В строке 040 указывается общая сумма исчисленного НДФЛ по доходам, которые отражены в 020 строчке, за минусом вычетов.

- В строке 050 указывается общая сумма фиксированных авансовых платежей, на которые были уменьшены суммы исчисленного налога.

В раздел 1 можно вручную добавлять или удалять блок строк 010-050. Для добавления еще одного блока нужно кликнуть на ссылку «Добавить строки 010-050», для удаления данного блока, нажмите на красный крестик, расположенный около строки 010.

Кроме строк 020 — 050 в первом разделе еще есть строки 070 — 090.Они заполняются не по дате получения дохода.