- Чем опасны неправильные записи

- Первичные документы

- Поступление товаров

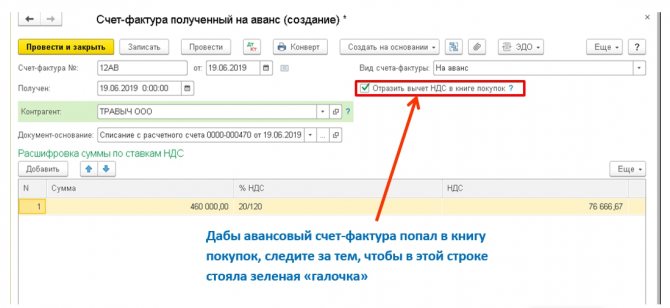

- Счет-фактура полученный

- Корректировка поступления

- Корректировочный счет-фактура полученный

- Поступление основных средств

- Счет-фактура полученный

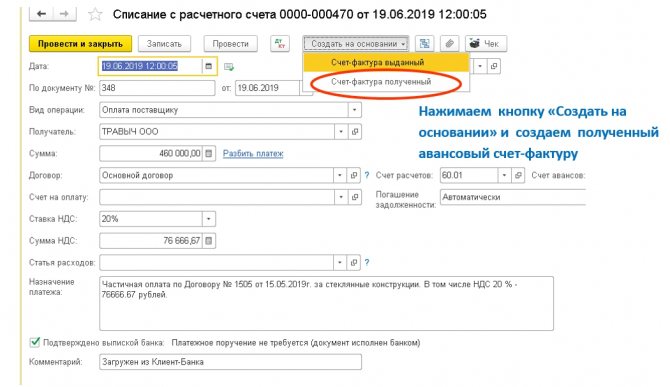

- Когда выписывается счёт-фактура на аванс

- Учимся правильно работать с НДС в 1С

- Ситуация для учёта

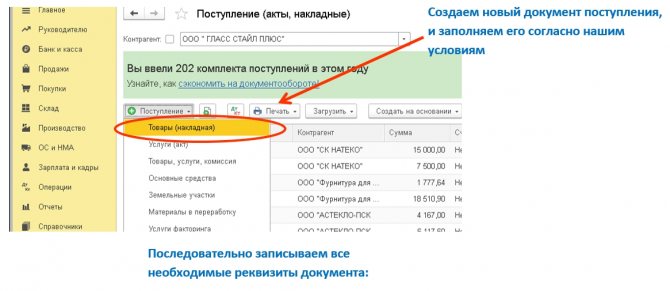

- Заносим покупку

- Книга покупок

- О журнале учета счетов-фактур

- Делаем реализацию

- Книга продаж

- Анализ учета по НДС

- Помощник по учету НДС

- Декларация

- Кратко

- Ближайшие бесплатные вебинары

- Как продавцу отражать авансы

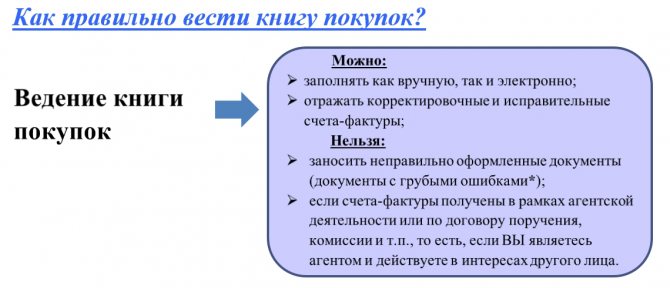

- Когда вести книгу покупок

- Как покупателю отражать авансы

- Оформление книги покупок и книги продаж

- Как оформить расторжение сделки и возврат аванса

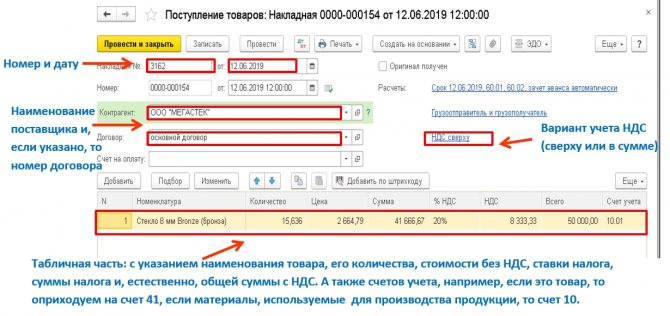

- Регистрация накладной (акта)

- Порядок заполнения книги покупок

- Старые графы

- Новые графы

- Итоги

Чем опасны неправильные записи

Неверно составленные счета-фактуры и неправильные записи в книгах покупок и продаж приводят к разрывам по НДС (расхождениям). Их выявляет налоговая на камеральной проверке с помощью системы ПК АСК НДС-2, которая автоматически сопоставляет декларации контрагентов. Ошибки в учёте авансов приводят к тому, что из ФНС поступают требования пояснить завышение суммы к вычету.

Разрывы появляются, если сведения об операции, которые налогоплательщик отразил в Разделе 8 декларации по НДС (книге покупок), чтобы подтвердить право на применение налогового вычета, не совпадают со сведениями, которые должен был отразить поставщик налогоплательщика в Разделе 9 декларации по НДС (книге продаж). Это может быть ошибка в реквизитах, подача нулевой декларации или вообще непредставление. Еще разрыв может быть связан с несоответствием данных в декларации и приложениях налогоплательщика, в том числе из других периодов.

Бесплатно сдать декларацию по НДС через интернет

Первичные документы

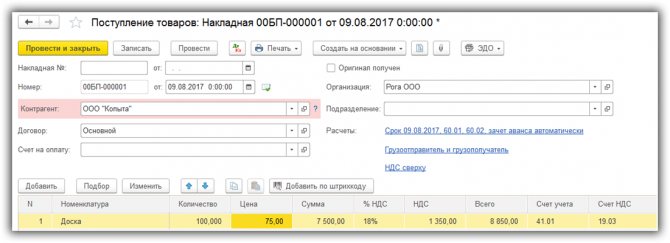

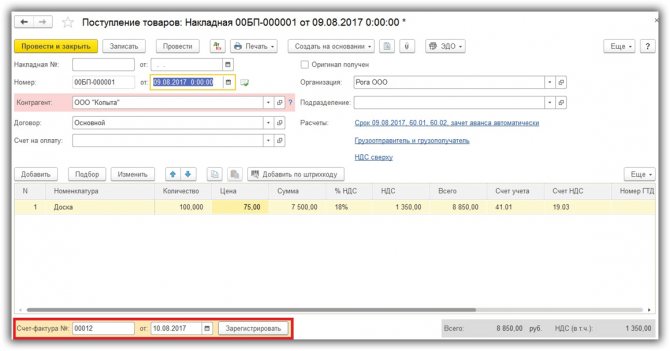

Поступление товаров

Для начала отразим поставку ста досок по цене 75 рублей документом «Поступление (акты, накладные)». Общая стоимость будет составлять 7500 рублей. НДС в нашей ситуации будет составлять 18%.

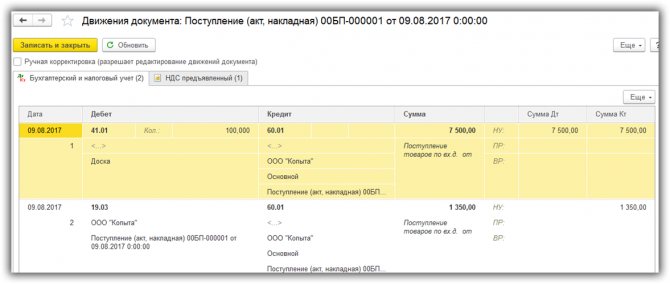

По регистру БУ и НУ документ создал два движения: 7500 и 1350 рублей (по НДС).

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

Счет-фактура полученный

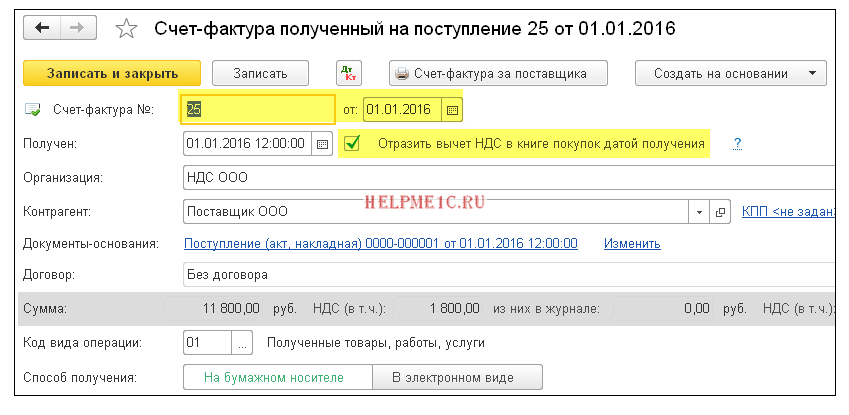

Теперь мы должны зарегистрировать полученный от поставщика счет-фактуру. Сделать это можно непосредственно из карточки документа, введя номер и дату счет-фактуры.

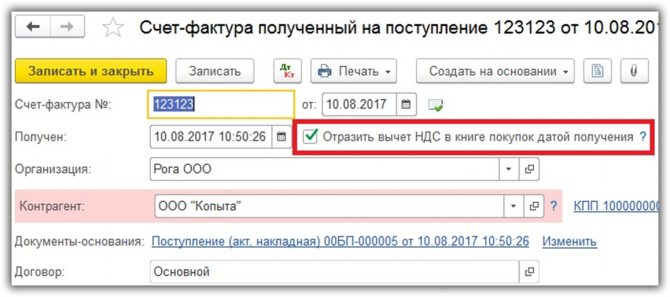

Счет-фактура создался и заполнился полностью в автоматическом режиме.

Обратите внимание, что у нас автоматически установился флаг в пункте «Отразить вычет НДС в книге покупок датой получения». Если он не установлен, то отражение в книге покупок будет не датой счет-фактуры, а датой документа поступления.

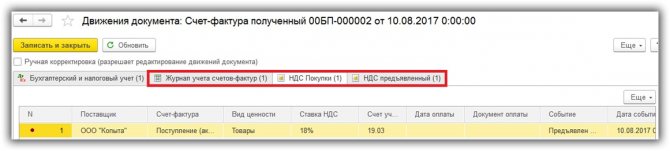

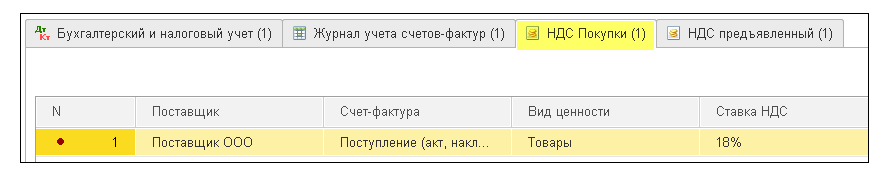

Документ создал по одному движению сразу в четырех регистрах. В книгу покупок заносятся суммы именно из регистра накопления «НДС покупки». Так же данная счет-фактура отразилась в журнале учета. В регистре «НДС предъявленный» учтена расходная часть по совершенной покупке.

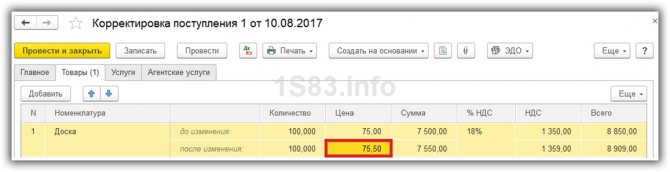

Корректировка поступления

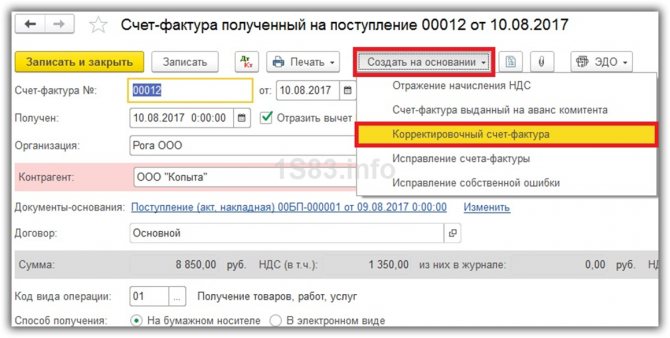

Предположим, что изначально мы хотели купить 100 досок по цене 75 рублей, но впоследствии оказалось, что цена за единицу товара увеличилась на 50 копеек. В связи с этим ООО «Рога» предоставили нам корректировочный счет-фактуру.

Отразить эти изменения в 1С 8.3 можно непосредственно из документа поступления. Выберите пункт «Корректировочный счет-фактура» из меню «Создать на основании».

В созданном автоматически документе перейдем на закладку «Товары» и изменим в строке «после изменения» цену за одну доску с 75 рублей на 75,5 рублей.

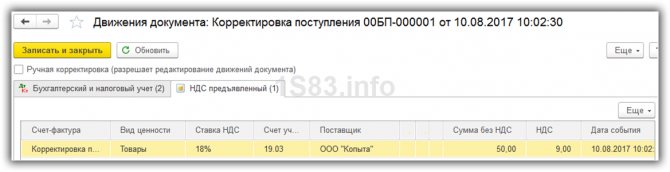

Данный документ вычислил разницу в размере 50 рублей, а так же НДС от этой суммы и отразил его в регистре «НДС предъявленный».

Читайте также: Унифицированная форма ТОРГ-12 — бланк и образец

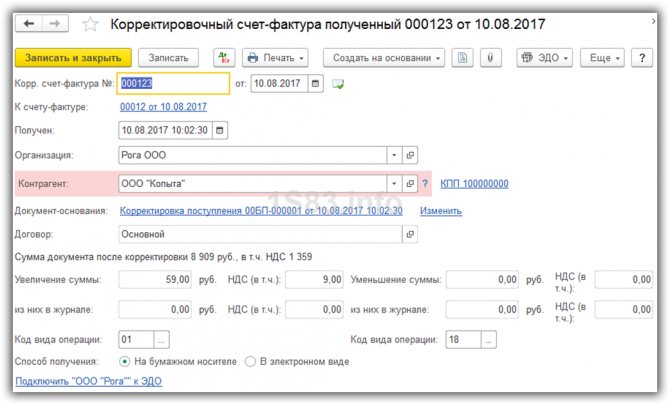

Корректировочный счет-фактура полученный

Так же как и при обычном поступлении для корректировочного, тоже нужно указывать счет-фактуру. Сделать это можно аналогичным описанному ранее способу, введя в документ корректировки ее дату и номер. После этого нажмите на кнопку «Зарегистрировать».

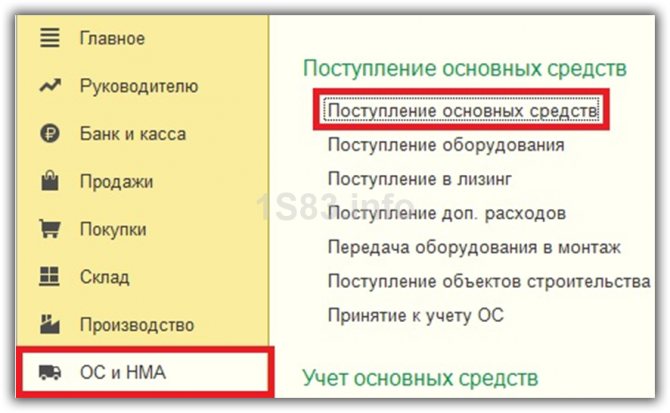

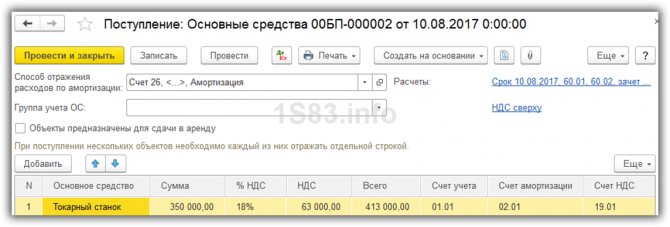

Поступление основных средств

Отразим в программе 1С:Бухгалтерия 3.0 покупку токарного станка стоимостью 350 000 рублей в качестве основного средства.

Обратите внимание, что получить вычет по НДС за основное средство нельзя получить, пока вы не примите его к учету. Поступим проще и создадим не поступление основных средств, а поступление оборудования. Документ с данным видом операции позволяет сразу же принять к учету наш станок.

В этом документе сразу указываются данные для принятия к учету, в том числе и по амортизации.

Если перейти в 1С к проводкам поступления основных средств, вы увидите движения по поступлению и по принятию к учету в бухгалтерском регистре, а так же «НДС предъявленный».

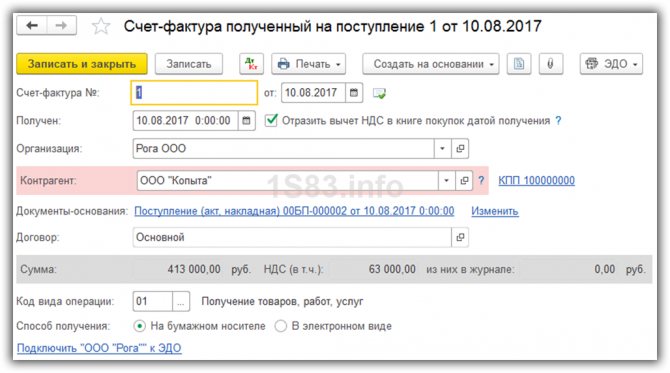

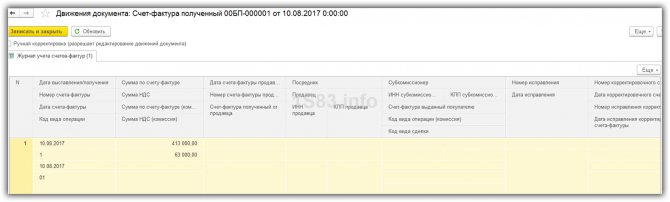

Счет-фактура полученный

Счет-фактура регистрируется точно таким же способом, как и при поступлении товаров и услуг. В ней у нас отразилась общая сумма в размере 413 000 рублей, в том числе НДС 63 000 рублей.

При проведении данный счет-фактура отразился в соответствующем журнале учета.

Когда выписывается счёт-фактура на аванс

Продавец составляет авансовый счёт-фактуру только при получении предоплаты. Алгоритм такой:

- Продавец получает аванс и регистрирует авансовый счёт-фактуру в книге продаж.

- Передаёт авансовый счёт-фактуру покупателю не позднее пяти календарных дней со дня получения денег (услуг/работ в счёт отгрузки).

- В момент передачи товаров (выполнения услуг), выставляет счёт-фактуру по отгрузке на полную стоимость товара или услуг, независимо от размера аванса.

- Восстанавливает сумму аванса в книге покупок.

Если суммы от заказчика поступали неоднократно, то по каждой полученной сумме счёт-фактура должен быть оформлен отдельно.

Читайте также: Как отразить выходное пособие при увольнении в 6-НДФЛ

Пример. Если продавец получил аванс 10-го и 13-го числа, а услугу оказали 28-го числа того же месяца, то счёт-фактура должен быть выставлен дважды при поступлении сумм 10-го и 13-го числа, а также при отгрузке в счёт этого аванса на полную стоимость.

Покупатель на основании любого счёта-фактуры на аванс может воспользоваться правом на вычет по НДС.

Обменивайтесь счетами-фактурами в электронном виде

Счёт-фактуру на аванс можно не выставлять в четырёх случаях:

- Компания-поставщик получает деньги за товар, изготовление которого занимает больше 6 месяцев (п. 13 ст. 167 НК РФ);

- Покупатель не является плательщиком НДС, либо освобожден от уплаты этого налога (п. 3 ст. 169 НК РФ);

- Экспорт товара, облагаемого по нулевой ставке (Письмо Минфина от 10.01.2018 № 03-07-08/142);

- Аванс и отгрузка произошли в одном квартале, и перерыв между ними не превысил пяти календарных дней (Письмо Минфина от 10.11.2016 № 03-07-14/65759).

В случаях, когда аванс получен в одном налоговом периоде (например, 31 декабря), а отгрузка в счёт этого аванса состоялась в другом налоговом периоде в пределах пяти календарных дней с момента получения предоплаты (например, 2 января), продавец регистрирует счёт-фактуру на аванс в книге продаж за IV квартал, а счёт-фактуру, выставленный при отгрузке, — в книге продаж за I квартал.

Учимся правильно работать с НДС в 1С

Продолжаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0). Мы рассмотрим простые примеры учёта на практике.

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим.

Ситуация для учёта

Мы (плательщик НДС)

01.01.2016 купили кресло за 11800 рублей (в том числе НДС 1800 рублей)

05.01.2016 продали кресло за 25000 рублей (в том числе НДС 3813.56 рублей)

Требуется:

- занести документы в базу

- сформировать книгу покупок

- сформировать книгу продаж

- заполнить декларацию по НДС за 1 квартал 2021 года

Мы всё это сделаем вместе и по ходу дела я обращу ваше внимание на детали, которые нужно знать, чтобы понимать поведение программы.

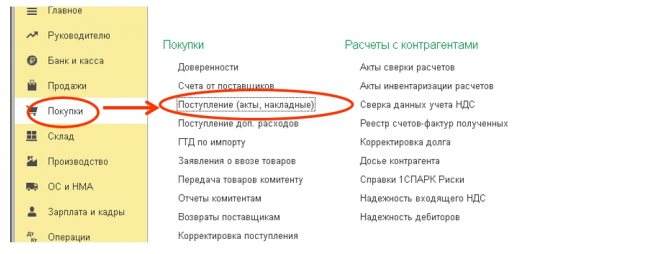

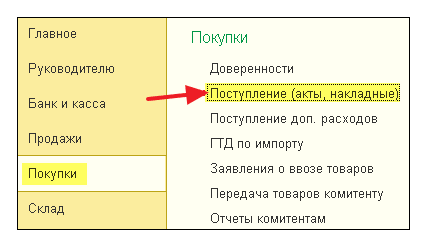

Заносим покупку

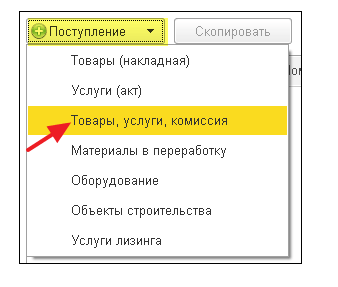

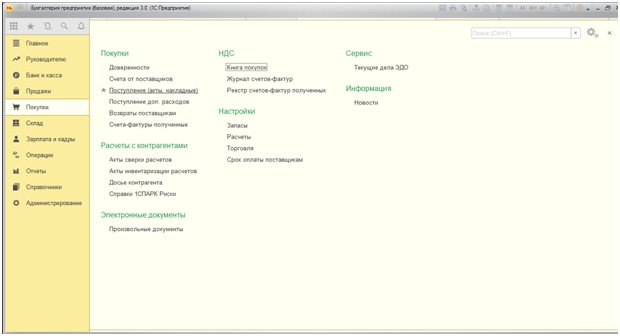

Заходим в раздел «Покупки», пункт «Поступление»:

Создаём новый документ поступления товаров и услуг:

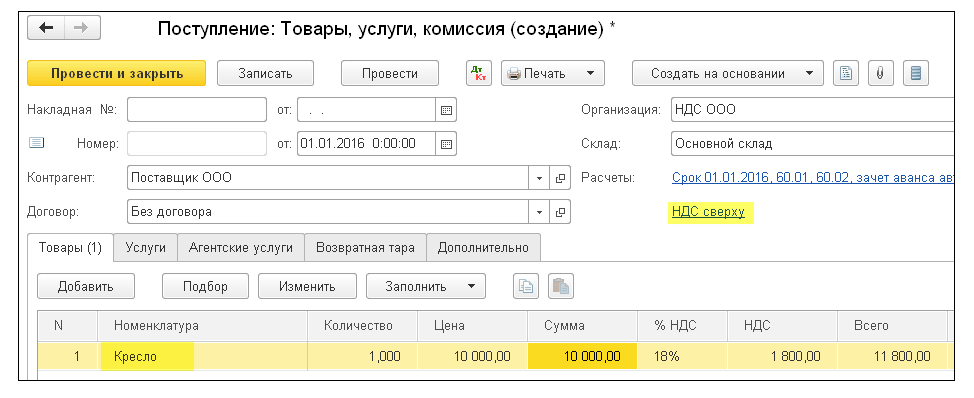

Заполняем его в соответствии с нашими данными:

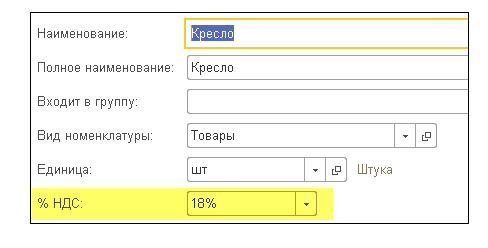

При создании нового элемента номенклатуры не забываем в его карточке указать ставку НДС 18%:

Это нужно для удобства — она будет автоматически подставляться во все документы.

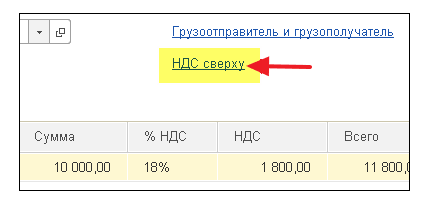

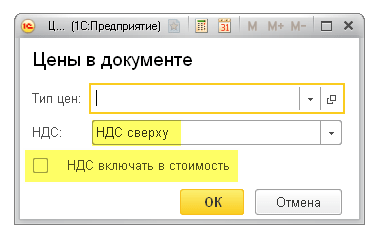

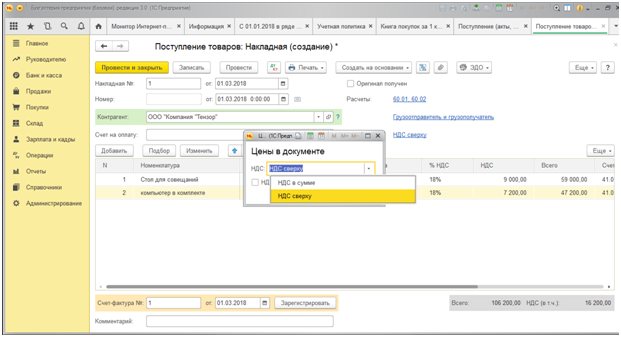

Также обращаем внимание на выделенный на рисунке документа пункт «НДС сверху»:

При нажатии на него появляется диалог, в котором мы можем указать способ расчёта НДС в документе (сверху или в сумме):

Читайте также: Коды периодов налоговой отчётности: что это, для чего нужны, как применяются?

Здесь же мы можем установить галку «НДС включать в стоимость», если требуется сделать входящий НДС частью себестоимости (отнести на 41 счёт вместо 19).

Оставляем всё по умолчанию (как на рисунке).

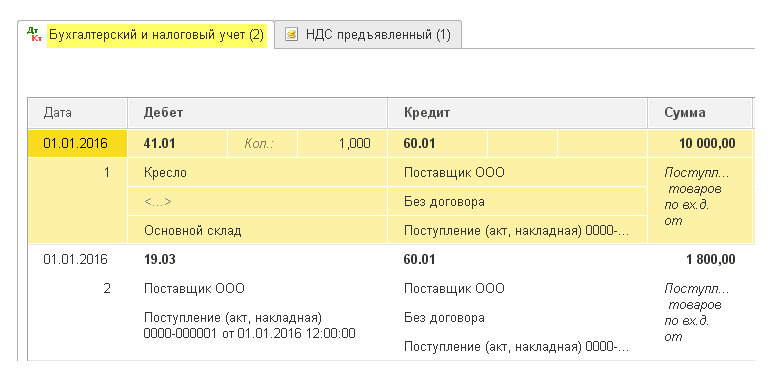

Проводим документ и смотрим получившиеся проводки (кнопка ДтКт):

Всё логично:

- 10 000 рублей ушли на себестоимость (дебет 41 счёта) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60).

- 1 800 рублей ушли на так называемый «входящий» НДС, который мы примем к зачёту (дебет 19) в корреспонденцией с нашей задолженностью перед поставщиком (кредит 60).

Итого, после этих проводок:

- Себестоимость товара (дебет 41) — 10 000 рублей.

- Входящий НДС к зачёту (дебет 19) — 1 800 рублей.

- Наша задолженность перед поставщиком (кредит 60) — 11 800 рублей.

На этом вроде бы и всё, так как часто бухгалтеры по привычке обращают внимание только на закладку с бухгалтерскими проводками.

Но я хочу сразу рассказать вам, что для «тройки» (впрочем как и для «двойки») такой подход не может считаться достаточным. И вот почему.

1С:Бухгалтерия 3.0 помимо бухгалтерских проводок ещё делает записи по так называемым регистрам. Именно на записи в этих регистрах она ориентируется в своей работе.

Книгу доходов и расходов, книгу покупок и продаж, справки, декларации для отчетности… почти всё (разве что кроме таких отчетов как Анализ счёта, ОСВ и т.п.), она заполняет именно на основании регистров, а вовсе не бухгалтерских счетов.

Поэтому нам просто жизненно необходимо постепенно учиться «видеть» движения по этим регистрам, чтобы лучше понимать и, когда надо, корректировать поведение программы.

Итак, переходим на закладку регистра «НДС Предъявленный»:

Приход по этому регистру накапливает наш входящий НДС (аналогично записи в дебет 19 счёта).

Давайте проверим — все ли условия мы выполнили для того, чтобы это поступление отразилось в книге покупок?

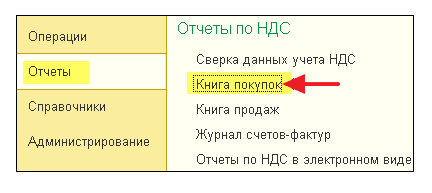

Для этого заходим в раздел «Отчеты» и выбираем пункт «Книга покупок»:

Формируем её за 1 квартал 2021 года:

И видим, что она совершенно пустая.

А всё дело в том, что мы не зарегистрировали полученную от поставщика счёт-фактуру. Давайте сделаем это, а заодно подсмотрим, какие движения по регистрам (вместе с проводками) она делает.

Для этого возвращаемся в документ поступления и в его нижней части заполняем номер и дату фактуры от поставщика, затем нажимаем кнопку «Зарегистрировать»:

Спустя некоторое время мы видим ссылку на созданную фактуру, открываем её:

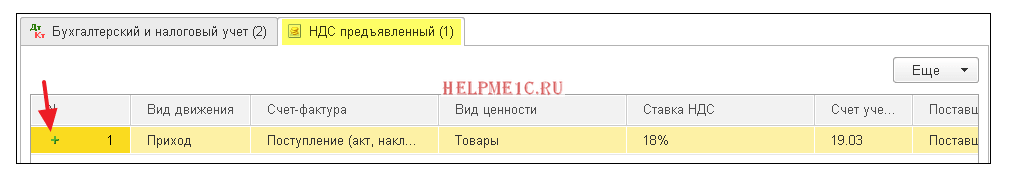

Обращаем внимание на галку «Отразить вычет НДС в книге покупок датой получения». Именно это галка отвечает за появление нашего поступления в книге покупок:

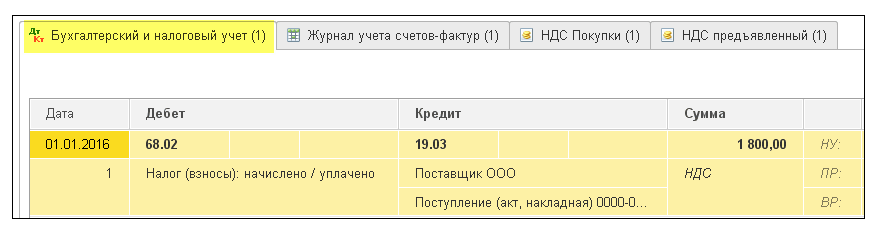

Давайте посмотрим проводки и движения по регистрам полученной фактуры (кнопка ДтКт):

Проводки вполне ожидаемы:

- Мы отнимаем входящий НДС с кредита 19 счёта в дебет 68.02. Этой операцией мы уменьшаем наш собственный НДС к уплате.

Итого после этой операции:

- По 19.03 остаток 0.

- По 68.02 — дебетовый остаток 1800 (государство должно нам на данный момент).

А теперь самое интересное, рассмотрим регистры (со временем нужно выучить их все наравне с планом счетов).

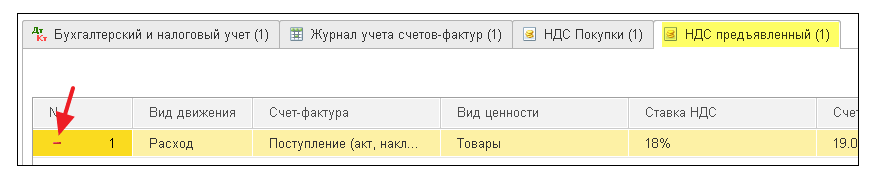

Регистр «НДС предъявленный» — наш старый знакомый:

Только в этот раз запись в него сделана как расход. Этим самым мы отняли входящий ндс, аналогично записи в кредит 19 счёта.

А вот и новый для нас регистр «НДС Покупки»:

Вы, наверное, уже догадались, что именно запись по этому регистру отвечает за попадание в книгу покупок.

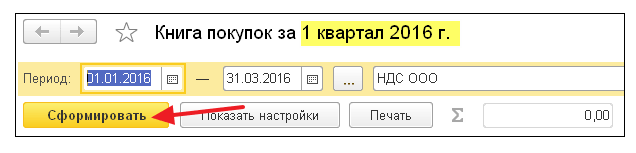

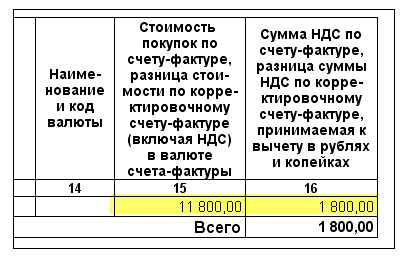

Книга покупок

Пробуем заново сформировать книгу покупок за 1 квартал:

И вуаля! Наше поступление попало в эту книгу и всё благодаря записи в регистр «НДС Покупки».

Читайте также: НДС — для чайников. Что это такое простыми словами

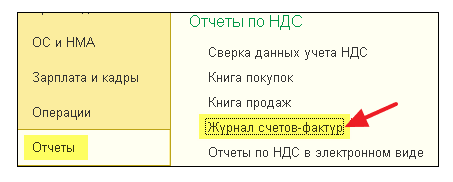

О журнале учета счетов-фактур

Кстати, мы не рассмотрели третий регистр «Журнал учета счетов-фактур». Запись по нему сделана, но попробуем сформировать этот самый журнал.

Для этого заходим в раздел «Отчеты» пункт «Журнал счетов-фактур»:

Формируем этот журнал за 1 квартал 2021 году и .. видим, что журнал пуст.

Почему? Ведь и фактуру мы ввели и запись в регистр сделана. А всё дело в том, что с 2015 года журнал учета полученных и выставленных счетов-фактур ведется только при осуществлении предпринимательской деятельности в интересах другого лица на основе посреднических договоров (например, комиссионная торговля).

Наша фактура не подпадает под это определение, а потому и в журнал она не попадает.

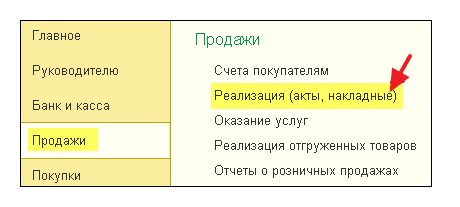

Делаем реализацию

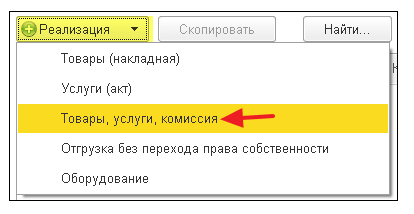

Заходим в раздел «Продажи» пункт «Реализация (акты, накладные»):

Создаём документ реализации товаров и услуг:

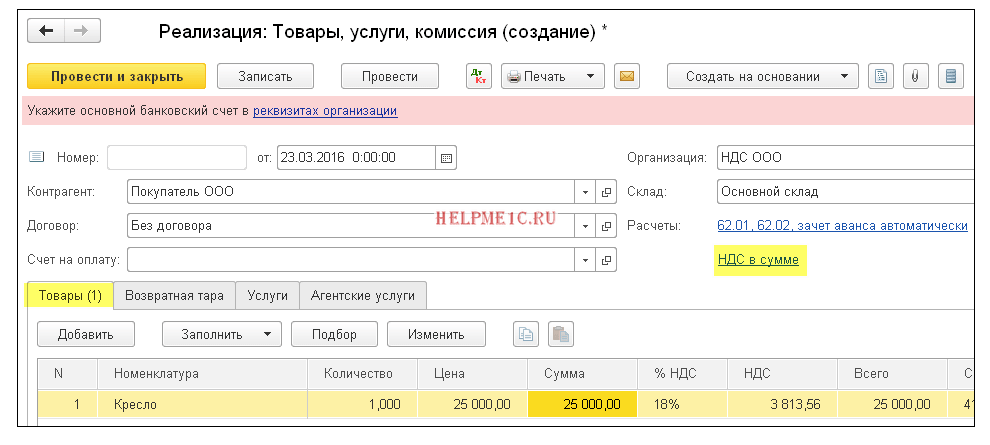

Заполняем его в соответствии с задачей:

И опять же сразу обращаем внимание на выделенный пункт «НДС в сумме».

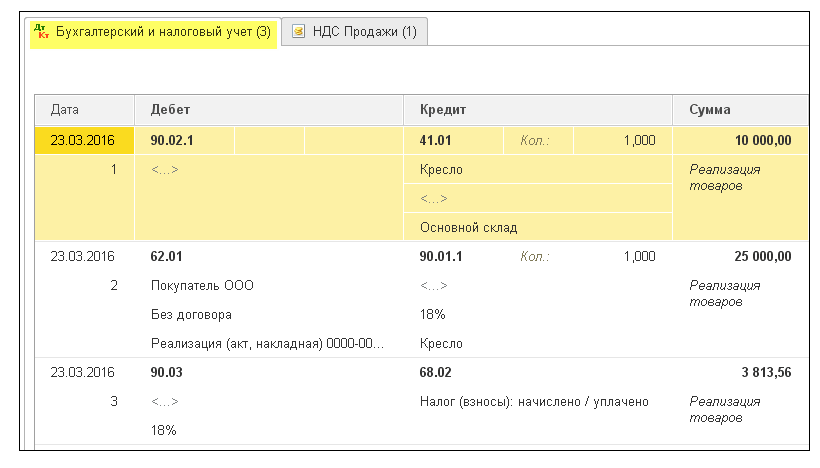

Проводим документ и смотрим проводки и движения по регистрам (кнопка ДтКт):

Бухгалтерские проводки ожидаемы:

- Списали себестоимость кресла (10 000 рублей) в кредит 41 и тут же отразили её по дебету 90.02 (себестоимость продаж).

- Отразили выручку (25 000 рублей) в кредит 90.01 и тут же отразили задолженность покупателя перед нами по дебету 62.

- Наконец, отразили нашу задолженность по уплате НДС в размере 3813 рублей 56 копеек перед государством по кредиту 68.02 в корреспонденции с дебетом 90.03 (налог на добавленную стоимость).

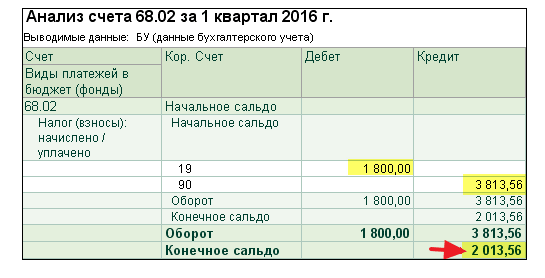

И если мы сейчас посмотрим анализ 68.02, то увидим:

- 1 800 рублей по дебету — это наш входящий НДС (из поступления товара).

- 3 813 рублей и 56 копеек по кредиту — это наш исходящий НДС (из реализации товара).

- Ну и кредитовый остаток 2013 рублей и 56 копеек — это та сумма, которую мы должны будем перечислить в бюджет за 1 квартал 2016 года.

С проводками всё ясно. Переходим к регистрам.

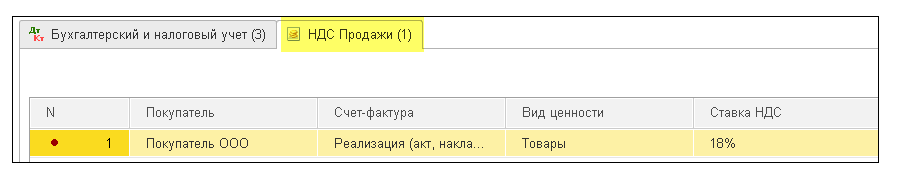

Регистр «НДС Продажи» совершенно аналогичен регистру «НДС Покупки» с той лишь разницей, что запись в него обеспечивает попадание реализации в книгу продаж:

Проверим это.

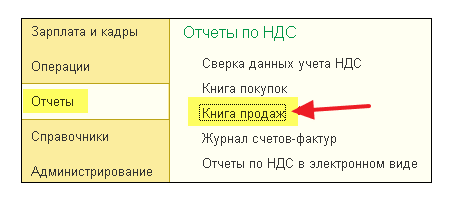

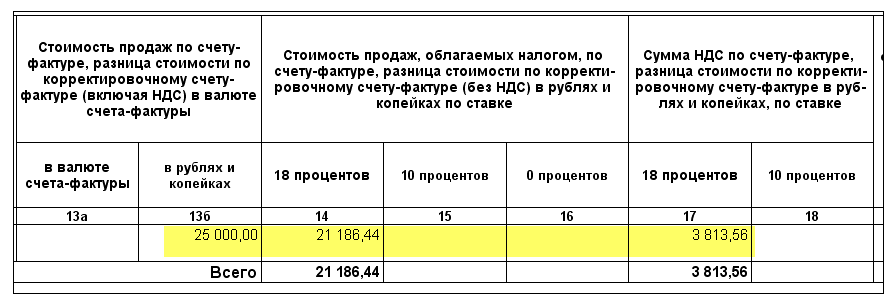

Книга продаж

Заходим в раздел «Отчеты» пункт «Книга продаж»:

Формируем её за 1 квартал 2021 года и видим нашу реализацию:

Замечательно.

Следующий этап на пути к формированию декларации по НДС.

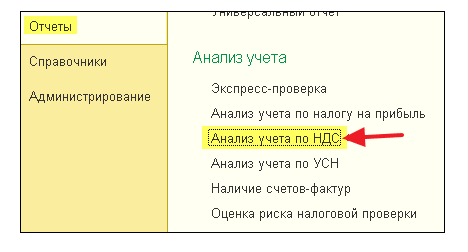

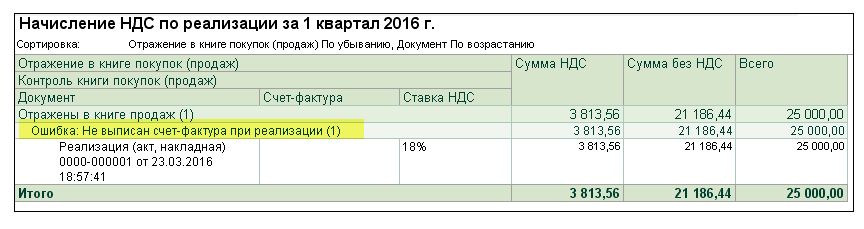

Анализ учета по НДС

Заходим в раздел «Отчеты» пункт «Анализ учета по НДС»:

Формируем его за 1 квартал и очень наглядно видим все начисления (исходящий НДС) и вычеты (входящий НДС):

Тут же выводится НДС к уплате. Все значения поддаются расшифровке.

Для примера сделаем двойной щелчок левой кнопкой мыши на реализации:

Открылся отчёт…

… в котором мы, кстати говоря, видим свою ошибку — забыли выписать счет-фактуру для реализации.

Исправим этот недочёт. Для этого заходим в документ реализации и в самом низу нажимаем кнопку «Выписать счет-фактуру»:

Фактура создана автоматически и ссылка на неё появилась тут же:

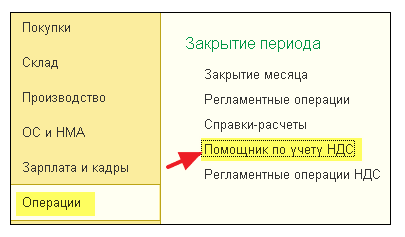

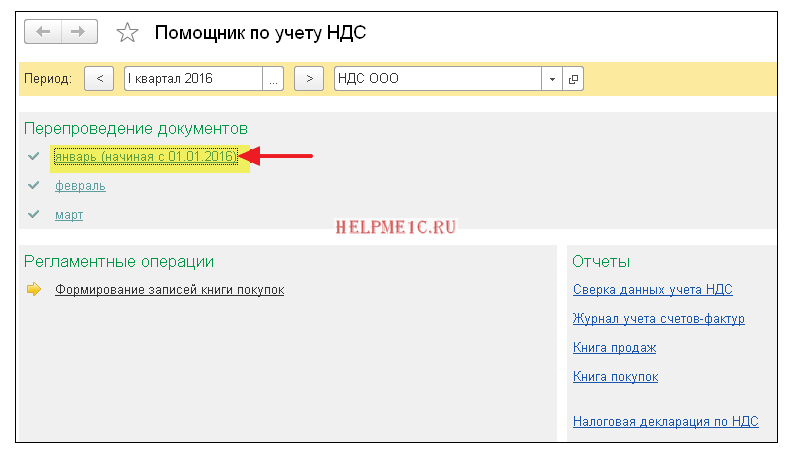

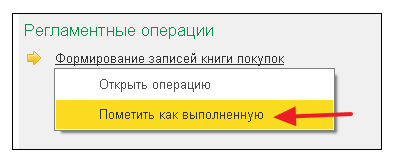

Помощник по учету НДС

Теперь заходим в раздел «Операции» пункт «Помощник по учету НДС»:

Формируем его за 1 квартал 2021 года:

Тут по порядку рассказывается о пунктах, которые нужно пройти для формирования корректной декларации по НДС.

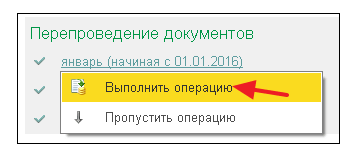

Для начала перепроводим документы за каждый месяц:

Это нужно на тот случай, если мы вводили документы задним числом.

Формирование записей книги покупок мы пропускаем, потому что для нашего простейшего случая их просто не будет.

Далее убеждаемся, что книга продаж и книга покупок соответствуют нашим ожиданиям:

И, наконец, нажимаем на пункт «Налоговая декларация по НДС».

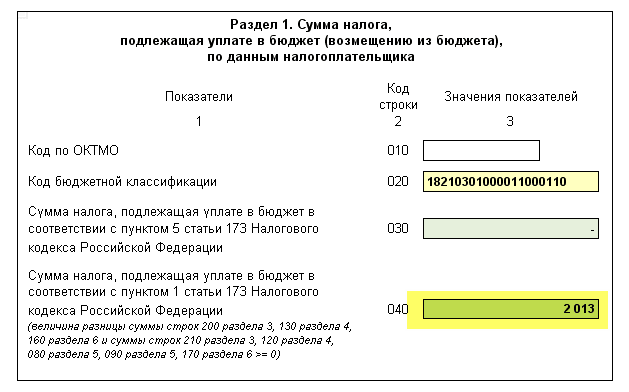

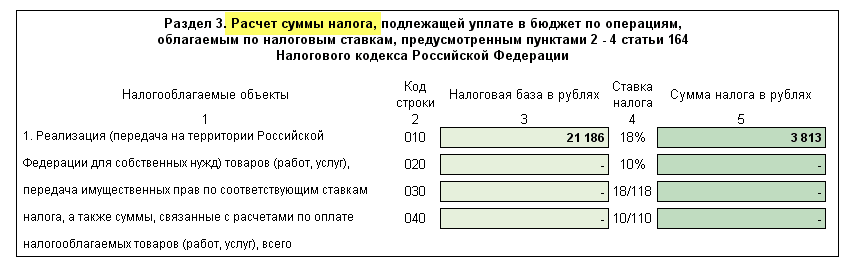

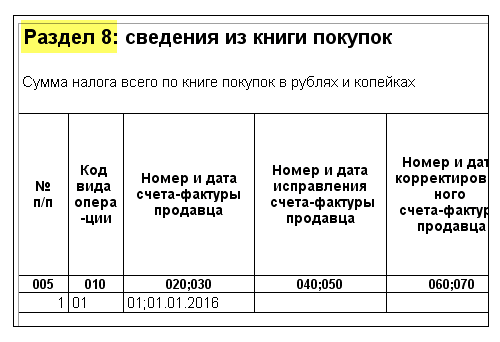

Декларация

Открылась декларация.

Разделов тут много. Мы рассмотрим лишь основные моменты.

Прежде всего в разделе 1 заполнилась окончательная сумма к уплате в бюджет:

В разделе 3 приведен сам расчёт налога (исходящий и входящий НДС):

В раздел 8 попадают сведения из книги покупок:

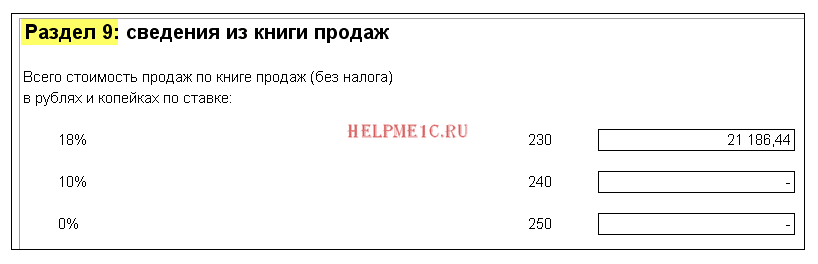

В раздел 9 попадают сведения из книги продаж:

Нам остаётся только заполнить титульный лист и другие необходимые поля, а затем выгрузить декларацию в электронном виде.

В этом уроке я постарался показать так сказать общий ход мысли бухгалтера при формировании НДС в 1С:Бухгалтерии 8.3 (редакция 3.0).

При этом я заострил наше внимание на регистрах, движения по которым формируются программой наряду с бухгалтерскими проводками. Эти регистры мы постепенно выучим, их знание позволит нам более точно понимать поведение программы.

Кратко

Поступление товара

- Дт 41 Кт 60 10000 [поступил товар (себестоимость) от поставщика]

- Дт 19.03 Кт 60 1800 [входящий ндс (к вычету) от поставщика]

- Приход по регистру «НДС предъявленный» 1800

Счет-фактура полученная

- Дт 68.02 Кт 19.03 1800 [сделали зачет входящего ндс]

- Расход по регистру «НДС предъявленный» 1800

- Запись в регистр «НДС Покупки» 1800

- Запись в регистр «Журнал учета счетов-фактур»

Реализация товара

- Дт 90.02 Кт 41 10000 [списали себестоимость проданного товара]

- Дт 62 Кт 90.01 25000 [отразили выручку]

- Дт 90.03 Кт 68.02 3813.56 [начислили ндс к уплате]

- Запись в регистр «НДС Продажи» 3813.56

Счет-фактура выданные

- Запись в регистр «Журнал учета счетов-фактур»

Счет 19.03 (НДС по приобретенным товарам)

- По дебету собираем входящий НДС.

- По кредиту зачитываем собранный НДС в дебет 68.02.

Счет 68.02 (расчеты по НДС)

- По кредиту начисляем исходящий НДС к уплате.

- По дебету зачитываем НДС собранный на счете 19.03.

- Перечисляем в бюджет разницу между кредитом и дебетом, то есть кредитовый остаток.

Мы молодцы, на этом всё.

Смотрите урок «Учимся правильно работать с НДС в 1С. Исправленный счет-фактура».

Ближайшие бесплатные вебинары

- 23.08.2021

Дробление бизнеса 2021: законность, ошибки, ответственность - 25.08.2021

Пять способов взыскать долг: все о дебиторской задолженности - 26.08.2021

Обзор самых важных налоговых споров-2021. На что обратить внимание

Как продавцу отражать авансы

Продавец обязан регистрировать счёт-фактуру в периоде, в котором получил предоплату (п. 3 Правил ведения книги продаж, утверждённых Постановлением от 26.12.2011 № 1137).

АвансОтгрузка товара/услугЗачёт авансаКнига (регистрация СФ)Книга продажКнига продажКнига покупокОбязательность регистрации СФОбязательнаОбязательнаОбязательнаМомент регистрации СФВ день получения авансаВ день отгрузкиВ день отгрузки или любой день в течение трёх летКВО для СФ (наиболее используемый)020122Указание контрагента в СФПокупательПокупательСами себяРаздел и строка сумм НДС в декларацииРаздел 3, стр. 070Раздел 3, стр. 010-050Раздел 3, стр. 170

Мы подготовили обзор типичных ошибок при составлении авансовых счетов-фактур

Когда вести книгу покупок

Книга предназначена для расчета налоговых вычетов по НДС (п. 1 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Поэтому ведение книги покупок — обязанность тех, кто эти вычеты применяет, а именно плательщиков НДС.

См. материал «Кто является плательщиком НДС?».

См. также материал «Что такое налоговые вычеты по НДС?».

Книга покупок не нужна тем налогоплательщикам, которые:

- освобождены от исполнения обязанностей плательщика НДС (ст. 145, 145.1 НК РФ);

- реализуют товары, работы, услуги только вне территории РФ;

- осуществляют только операции, не облагаемые НДС согласно ст. 149 НК РФ;

- работают на спецрежимах.

Подробнее об операциях, не облагаемых НДС, узнайте здесь.

Как покупателю отражать авансы

В отличие от продавца, покупатель не обязан регистрировать счёт-фактуру на аванс и принимать НДС к вычету (ст. 171 и ст. 172 НК РФ). Чтобы воспользоваться вычетом, у покупателя должны быть подтверждающие документы: счёт-фактура, платёжный документ и договор, в котором прописано условие о предоплате.

АвансПолучение товара/услугЗачёт авансаКнига (регистрация СФ)Книга покупокКнига покупокКнига продажОбязательность регистрации СФНе обязательнаНе обязательнаЕсли нет регистрации СФ по авансу — отсутствует восстановлениеМомент регистрации СФВ момент получения СФ на авансВ любой день в течение трёх летВ момент регистрации СФ при получении товара (услуги)КВО для СФ (наиболее используемый)020121Указание контрагента в СФПродавецПродавецСами себяРаздел и строка сумм НДС в декларацииРаздел 3, стр. 130Раздел 3, стр. 120Раздел 3, стр. 080

Оформление книги покупок и книги продаж

Книги продаж и покупок можно вести как в бумажном, так и в электронном виде (п. 1 Правил ведения книги покупок, п. 1 Правил ведения книги покупок и книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Способ налогоплательщик выбирает самостоятельно.

По окончании квартала, до 25 числа следующего месяца бумажные варианты книг покупок и продаж необходимо:

- подписать (это делает руководитель организации или уполномоченное им лицо, либо индивидуальный предприниматель);

- прошнуровать;

- пронумеровать страницы.

Организация также должна скрепить страницы книг печатью (при наличии).

С книгами продаж и покупок, составленными в электронном виде, ничего делать не требуется: их не нужно распечатывать и подписать придется только в случае отправки в налоговый орган (при этом следует использовать усиленную квалифицированную электронную подпись).

О том, как подписать документ электронной подписью, читайте здесь.

Хранить книги продаж и покупок — как бумажные, так и электронные — следует не менее 4 лет с даты последней записи.

Такие нормы установлены п. 24 Правил ведения книги покупок и п. 22 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137.

Как оформить расторжение сделки и возврат аванса

Когда покупатель и продавец расторгают договор, по которому ранее был перечислен аванс, продавец возвращает предоплату покупателю.

Продавцу нужно зарегистрировать авансовый счёт-фактуру в книге покупок с КВО 22. В графе 7 «Номер и дата документа, подтверждающего уплату налога» ему следует указать реквизиты документов, которые подтверждают возврат авансового платежа. Тогда продавец вправе предъявить к вычету НДС, начисленный при получении предоплаты (п. 4 ст. 172 НК РФ).

Покупатель обязан восстановить и заплатить НДС в бюджет, если аванс был принят к вычету. При этом он должен зарегистрировать авансовый счёт-фактуру в книге продаж с КВО 21.

Автор: Светлана Огневская, эксперт Контур.Экстерна по НДС Подготовила Елизавета Кобрина, редактор

Регистрация накладной (акта)

Пример

Организация приобрела мебель для кабинета директора, а также компьютерную технику для бухгалтерии. Для отражения данной операции в меню «Покупки» откроем раздел «Поступление (акты, накладные)».

Рис.3 Поступление (акты, накладные)

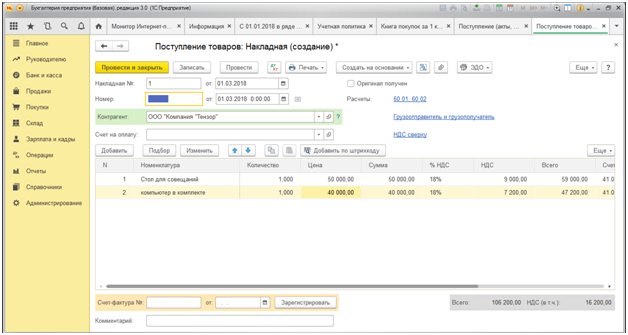

В открывшемся окне «Поступление товаров: Накладная (создание)» последовательно заполняем реквизиты документа, номенклатуру товаров, количество, цену, общую стоимость товара, сумму НДС.

Рис.4 Заполнение реквизитов

Выбрав режим «НДС сверху» или «НДС в сумме» система автоматически рассчитает сумму НДС исходя из заданных условий.

Рис.5 Расчет суммы НДС

Общая сумма НДС составила 16 200,00 рублей.

В левом нижнем углу документа необходимо обратить внимание на строку счет-фактура: заполняем номер и дату и нажимаем на кнопку «Зарегистрировать».

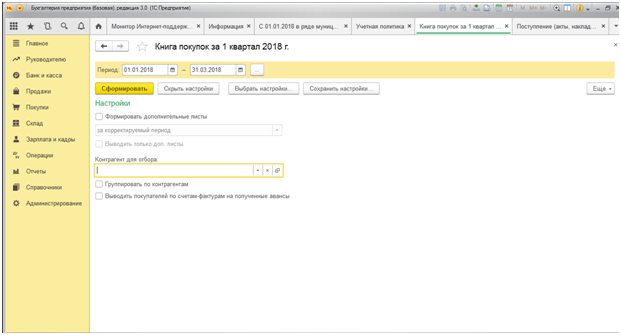

Затем переходим в меню «Покупки» раздел «НДС» и выбираем Книгу покупок. В данном документе присутствует возможность формирования журнала книги покупок за определенный период. Помимо этого настройки позволяют сформировать дополнительные листы и выводить их в разрезе интересующего контрагента, или выводить счет-фактуры на полученные авансы.

Рис.6 Формирование журнала книги покупок за определенный период

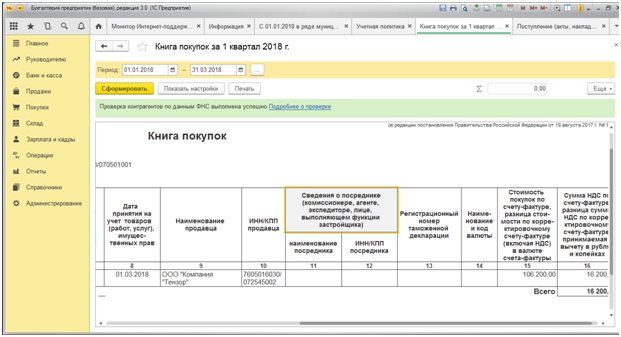

Нажав кнопку «Сформировать» выводим на экран книгу покупок за 1 квартал 2021 года.

Рис.7 Книга покупок за 1 квартал 2021 года

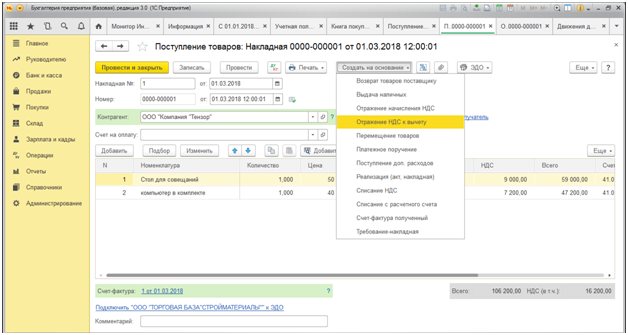

На основании накладной можно сформировать следующие документы.

Рис.8 Документы на основании накладной

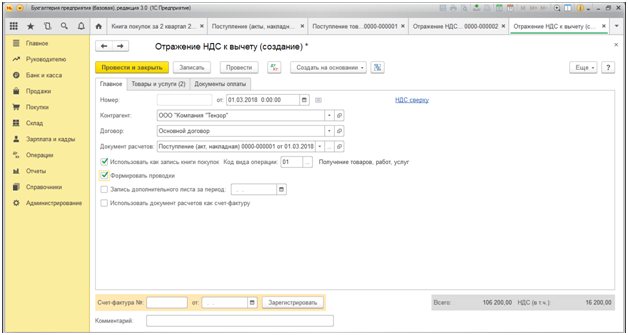

Отражение НДС к вычету формируется на основании документа «Поступление накладная» и предназначен для отражения вычета НДС вручную, когда нет первичного документа – счета-фактуры полученного, или необходимо скорректировать входящий НДС. Обратите внимание, что дата электронного документа должна совпадать с налоговым периодом, в котором организация предполагает поставить к вычету НДС по данному приобретению (в нашем случае это первый квартал 2021 года). В документе формируются соответствующие проводки, а также отражаются сведения по оплате и перечень приобретаемых товаров по накладной, автоматически заполненных из первичного документа.

Рис.9 Поступление накладная

Обратите внимание, что дата электронного документа должна совпадать с налоговым периодом, в котором организация предполагает поставить к вычету НДС по данному приобретению (в нашем случае это первый квартал 2021 года). В документе формируются соответствующие проводки, а также отражаются сведения по оплате и перечень приобретаемых товаров по накладной, автоматически заполненных из первичного документа. Если у вас остались вопросы по регистрации накладной, вы можете задать их специалистам линии консультаций фирмы 1С.

Порядок заполнения книги покупок

Старые графы

Заполнение «старых» граф и полей налогового регистра существенно не отличается от правил, которые пока действуют. На всякий случай напомним их, ориентируясь уже на правила, приведенные в Постановлении № 534.

ГрафаЧто вноситьПримечания1Порядковый номер записи сведений о счете-фактуре (в т. ч. корректировочном) или документе (чеке) для компенсации НДС2Код вида операцииКод указывается по перечню, утвержденному действующей редакцией приказа ФНС от 14.03.2016 № ММВ-7-3/

В случае одновременного отражения нескольких операций с счете-фактуре указывается одновременно несколько кодов, разделенных знаком «;».

Для удобства ниже приведена ссылка для скачивания актуальной версии перечня.

3Порядковый номер и дата счета-фактуры полученногоПри отражении НДС, уплаченного при ввозе товаров в РФ, в этой графе указывается регистрационный номер декларации на товары.

Если таких номеров несколько – они указываются в одной графе через знак «;».

При ввозе товаров в РФ из ЕАЭС указываются номер и дата заявления о ввозе товаров и уплате косвенных налогов с отметками налоговых органов об уплате НДС.

При отражении в книге покупок НДС с авансов и предоплат, подлежащего вычету, указываются номер и дата платежно-расчетного документа либо иного документа, содержащего суммарные (сводные) данные, зарегистрированного продавцом в книге продаж.

В случае, когда таможенный орган подтвердил (частично подтвердил) вывоз товара за границу РФ иностранцем-физлицом (п. 11 ст. 172 НК РФ), в графе 3 указываются порядковый номер и дата составления документа (чека) для компенсации суммы НДС.

4Порядковый номер и дата исправления счета-фактуры, указанные в строке 1а счета-фактурыПри заполнении этой графы в графе 3 книги покупок указываются данные из строки 1 счета-фактуры.

Графа не заполняется в случае отсутствия данных, отраженных в строке 1а счета-фактуры5Порядковый номер и дата составления корректировочного счета-фактуры, указанные в строке 1 корректировочного счета-фактурыПри заполнении этой графы в графах 3 и 4 книги покупок указываются соответствующие данные из строки 1б корректировочного счета-фактуры.

Если с строке 1б корректировки данных нет, то графа 4 пропускается.

При отражении в графе 5 повторного корректировочного счета-фактуры в графах 3 и 4 указываются данные из строки 1б. Графа 4 не заполняется в случае отсутствия данных в строке 1б.

Продавец, в случае уменьшения стоимости отгрузки по одному документу, указывает в графе 5 номер и дату документа, подтверждающего согласие покупателя на уменьшение стоимости.

В случае уменьшения суммарных (сводных) данных за месяц (квартал), в графе 5 продавец указывает дату и номер документа с суммарными данными.

6Порядковый номер и дата исправления корректировочного счета-фактуры, указанные в строке 1аЕсли данных в строе 1а корректировочного счета-фактуры нет – графа не заполняется.7Номер и дата документа, подтверждающего уплату налога или оплату счета-фактурыПри ввозе товаров на территорию РФ в графе указываются реквизиты документов, подтверждающих фактическую уплату НДС.

В случае одновременного отражения нескольких документов, подтверждающих уплату налога на добавленную стоимость или оплату счета-фактуры (в том числе корректировочного), в этой графе указываются номера и даты таких документов через разделительный знак «;».

По аналогичным правилам отражаются реквизиты кассовых чеков при компенсации НДС по товарам, проданным иностранным гражданам.

8Дата принятия на учет товаров, работ, услуг, имущественных прав.В случае одновременного отражения нескольких дат по одному документу, указанному в графе 3, в графе 8 указываются все даты через разделительный знак «;».9Наименование продавцаПродавец, в случае уменьшения стоимости отгрузки, по единому корректировочному счету-фактуре в графе 9 указывает наименование покупателя из строки «Покупатель» корректировочного счета-фактуры.

Покупатель, в случае увеличения стоимости закупки,

по единому корректировочному счету-фактуре в графе 9 указывается наименование продавца из строки «Продавец» корректировочного счета-фактуры.

Графу 9 не заполняют комиссионеры (агенты), приобретающие у двух и более продавцов товары (работы, услуги), имущественные права от своего имени.

10ИНН и КПП продавцаГрафу не заполняют, если вносят данные:

по счету-фактуре, составленному комиссионером (агентом), приобретающим у двух и более продавцов;

по счету-фактуре, составленному налоговым агентом при покупке у иностранного лица, не состоящего на учете в налоговом органе;

по декларации на товары, ввозимые в РФ или по заявлению на ввоз товаров в РФ.

11Наименование посредника (комиссионера, агента, экспедитора, застройщика или заказчика, выполняющего функции застройщика), приобретающего товары (работы, услуги), имущественные права от своего имени для покупателя-комитента (принципала, инвестора, клиента)12ИНН и КПП посредника из графы 1113Наименование и код валюты, которая является единой для всех указанных в счете-фактуре товаров (работ, услуг), имущественных прав, и ее цифровой код в соответствии с Общероссийским классификатором валютГрафа заполняется, только если покупка идет за валюту.14Стоимость товаров (работ, услуг), имущественных прав, указанная в графе 9 по строке «Всего к оплате» счета-фактуры.

Или перечисленная сумма оплаты, частичной оплаты, включая налог на добавленную стоимость.Если продавец отражает уменьшение стоимости отгрузки по корректировочному счету-фактуре, то в графе отражается сумма из графы 9 по строке «Всего уменьшение (сумма строк Г)» корректировочного счета-фактуры.

Если покупатель отражает увеличение стоимости отгрузки по корректировочному с/ф, то он указывает данные из графы 9 по строке «Всего увеличение (сумма строк В)» корректировочного счета-фактуры.

При отражении в книге покупок стоимости товаров, ввезенных на территорию РФ из государств, не являющихся членами ЕАЭС, графе 14 указывается стоимость этих товаров, отраженная в учете.

При отражении продавцом уменьшения стоимости отгрузки по первичному документу-согласию покупателя, указываются данные из этого документа.

При внесении в книгу сводных (суммарных) данных за месяц (квартал), указывается сумма из документа, содержащего эти данные.

15Сумма НДС по счету-фактуре, принимаемая к вычету в текущем налоговом периоде.При отражении корректировочного счета-фактуры, сумма берется по аналогии с суммой для строки 14 (из графы 8 суммы строк В и Г).

Если есть разные налоговые ставки НДС или не облагаемые НДС операции, то в графе отражается только то, что можно принять в вычет.

Комиссионер (агент) указывает в графе 15 только сумму НДС к вычету в отношении собственных товаров, работ, услуг.

Скачать Перечень кодов видов операций

Новые графы

К уже привычным правилам добавляются инструкции по внесению данных в новые графы.

ГрафаЧто вноситьПояснения16Регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживанию, указанный в графе 11 счета-фактуры.Номер декларации на товары указывается при реализации товаров, не подлежащих прослеживаемости, ввезенных на территорию РФ, в случае, если их таможенное декларирование предусмотрено правом ЕАЭС. Либо регистрационный номер декларации указывается в отношении товаров, не подлежащих прослеживаемости, выпущенных в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры Особой экономической зоны в Калининградской области.

При совершении операций с товарами, подлежащими прослеживаемости, указывается регистрационный номер партии товара, подлежащего прослеживаемости.

Если в книге покупок отражается НДС к вычету по вывозу товаров физлицом-иностранцем, в графе 16 указывают сведения об отметке таможни, подтвердившей право на вывоз.

Если графа 11 счета-фактуры не заполнена, то и графа 16 книги покупок не заполняется.

17Код количественной единицы измерения товара, используемой в целях осуществления прослеживаемости, определяемой согласно ОКЕИ, указанной в графе 12 счета-фактуры.При заполнении графы 17 указывается товар, подлежащий прослеживаемости, предусмотренный перечнем, утверждаемым в соответствии с законом РФ.

Графа 17 не заполняется в случае отсутствия данных в графе 12 счета-фактуры.18Количество товара, подлежащего прослеживаемости, в количественной единице измерения товара из графы 17 книги и графы 13 счета-фактурыЕсли в графе 13 счета-фактуры данных нет, то не заполняется и графа 18 книги покупок.19Стоимость товара, подлежащего прослеживаемости, в рублях, без НДССтоимость поставляемых (отгруженных) по счету-фактуре товаров, подлежащих прослеживаемости, указывается отдельно по каждому регистрационному номеру партии товара, подлежащего прослеживаемости, указанному в соответствующей подстроке графы 16.

Если в счете-фактуре фигурируют данные о товарах, подлежащих прослеживаемости, в подстроках граф 16 — 18 строки книги покупок отражаются показатели подстрок граф 11 — 13 счета-фактуры в отношении таких товаров.

Если в подстроках графы 11 счета-фактуры отражены одинаковые регистрационные номера партии товара, подлежащего прослеживаемости, то в подстроке графы 16 отражается такой регистрационный номер партии, а в подстроке 18 отражается общее количество товара с указанным номером. При этом в графу 19 попадает вся стоимость товаров с одинаковым рег.номером партии.

При регистрации счета-фактуры на аванс (предоплату) в счет предстоящих поставок графы 16-19 не заполняются.

Итоги

Книга покупок и продаж — налоговые регистры по учету входящего и исходящего НДС. Бланки книг покупок и продаж и алгоритм их заполнения утверждены постановлением Правительства РФ от 26.12.2011 № 1137. С 01.07.2021 действуют обновленные бланки книги покупок и книги продаж. Формирование книги покупок и книги продаж обязательно для всех плательщиков налога на добавленную стоимость, поскольку показатели данных регистров отображаются в 8 и 9 разделе декларации.

Обо всех обновлениях в части оформления книг продаж и покупок мы рассказываем в рубриках:

- «Книга продаж»;

- «Книга покупок».

Следите за новостями и будьте в курсе последних требований законодательства.

Источники:

- Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»

- Постановление Правительства РФ от 26.12.2011 N 1137

- Приказ ФНС России от 14.03.2016 N ММВ-7-3/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.