НДС – самый коварный российский налог. Со своими особенностями, строгими требованиями к подтверждающим документам и бесконечно меняющимися правилами отражения в учетных регистрах и книгах учета.

С особой фискальной системой отслеживания АСК НДС-2. И с большими доначислениями, если что-то просмотрели, ошиблись или не учли.

К тому же, как ни один из существующих налогов, он имеет специфическую особенность: после признания НДС к вычету – при наступлении определенных законом обстоятельств – НДС требуется восстановить.

Об этом надо помнить. И отслеживать динамично меняющееся правовые нормы.

Читайте также: Инструкция: как правильно заполнить СЗВ-М на учредителя без зарплаты

Обсудим, что по данной тематике есть на сегодня: когда следует не забыть о восстановлении НДС, а когда этого не требуется. Риски и последствия. Что прописано в законодательстве и как сложилась практика.

Все случаи восстановления НДС приведены в Налоговом кодексе. В пункте 3 статьи 170 и статье 171.1. Но на практике все не так однозначно. Налоговые органы широко трактуют налоговое законодательство и нередко требуют восстанавливать НДС в случаях, которые в Кодексе даже и не упоминаются.

- НДС с авансов

- Восстановление НДС в 1С 8.3: пошаговая инструкция

- Когда требуется восстановить НДС по закону

- Когда покупатель перечислил аванс

- Восстановление НДС по недвижимости

- Субсидии и НДС

- Восстановление НДС при переходе на ЕНВД

- Списание активов: основных средств, товаров, материалов

- НТВП «Кедр — Консультант»

- И опять в фокусе внимания — налоговая выгода

- Порядок вычета НДС при создании нематериального актива

- Списание дебиторской задолженности

- Регистрация

- А если реорганизация

- Альтернативный подход

НДС с авансов

По существующей методике, НДС при принятии активов (товаров, работ, услуг) к учету, либо при возврате аванса в связи с расторжением договора требуется восстановить НДС, ранее принятый к вычету с предоплаты. Это больше технические манипуляции, понятные и не спорные.

Письмом Минфина от 8 февраля 2021 г. № 03-07-11/7650 внесена ясность в ситуацию, когда аванс выдан за один товар, а фактически, по согласованию сторон, — в счет аванса — получен товар другой. По мнению Минфина, при замене одного товара на другой в рамках одной сделки возврата аванса не происходит. И несмотря на то, что в счет-фактуре на аванс указан другой товар, восстанавливать НДС — на чем ранее настаивали налоговики- не надо.

Но не стоит путать замену товара с взаимозачетом. В случае взаимозачета происходит прекращение сделки. И аванс считается возвращенным. Со всеми вытекающими последствиями: 1) продавец на дату взаимозачёта может принять к вычету НДС, который был начислен с полученных авансов и 2) покупатель при взаимозачете должен восстановить НДС, если он принял его к вычету при предоплате. Об этом письмо Минфина от 1 апреля 2014 г. № 03-07-Р3/14444.

Восстановление НДС в 1С 8.3: пошаговая инструкция

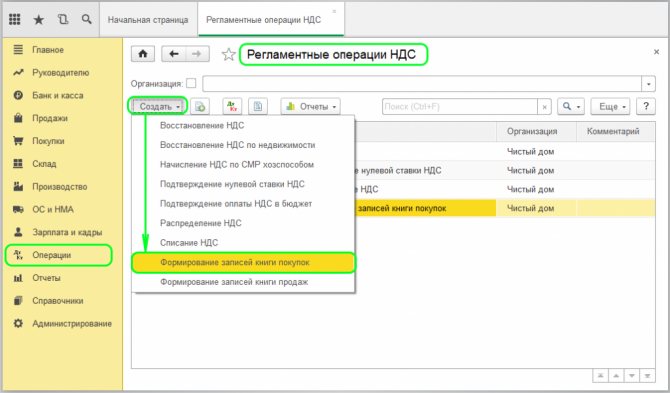

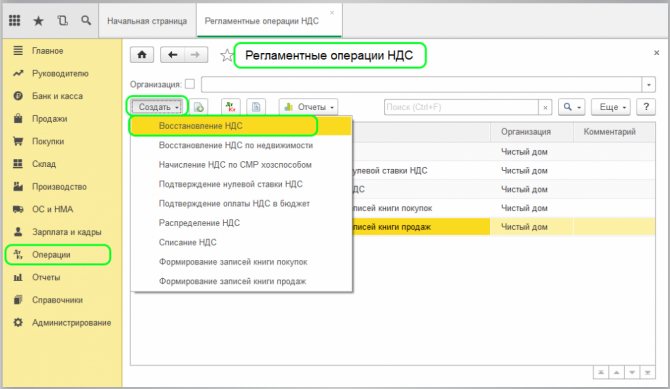

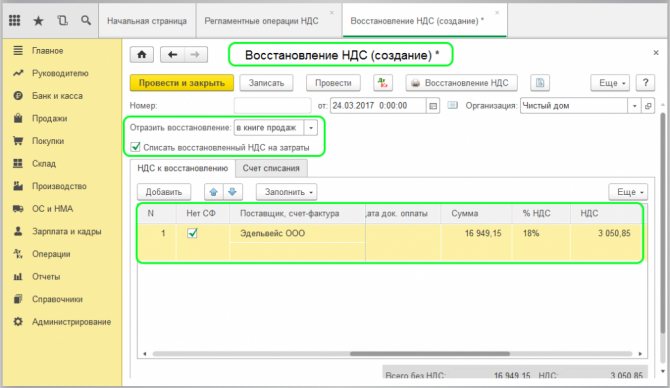

В программе 1С 8.3 Бухгалтерия 3.0 имеется два варианта восстановления НДС.

- В первом случае проводится восстановление ранее оплаченного НДС – в этом случае его сумма будет возвращена на счёт организации.

- Во втором будет сделано восстановление при предъявлении налога к возмещению организацией-плательщиком.

Разница будет видна при анализе НДС с авансов: он либо поступает, либо перечисляется. Если аванс от контрагента поступает, то с этой суммы требуется выплатить налог. Выплатить его нужно будет и при продаже товара. С полученного авансового платежа предусмотрен возврат НДС по предъявлению к возмещению. Если перечисляется авансовый платёж поставщику, тоже можно возместить НДС с указанной суммы, в результате будет уменьшена общая сумма налога. После получения товара потребуется перечислить НДС в бюджет.

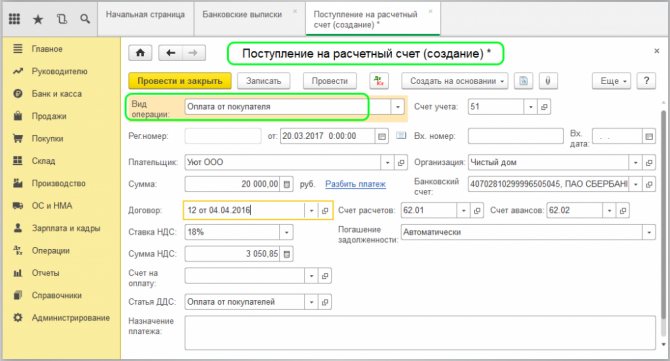

Разберём в деталях как должно проводиться восстановление НДС с авансового платежа, перечисленного контрагентом-покупателем.

Платёж будет определён программой как авансовый и сформированы соответствующие проводки

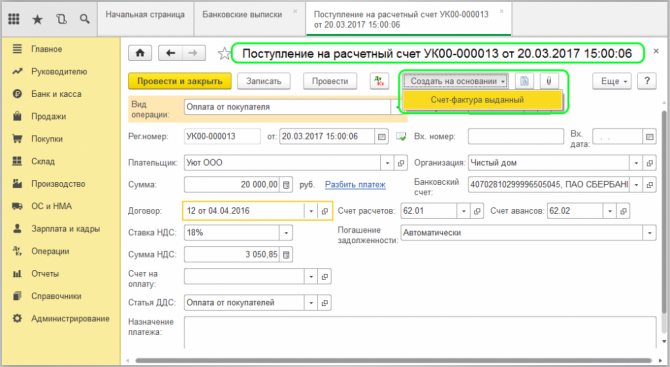

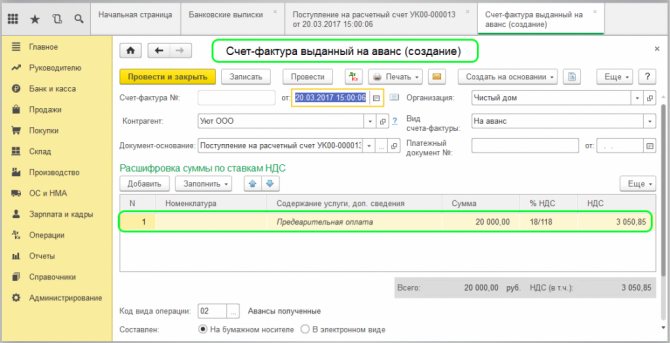

Документ, который формирует проводки по учёту НДС – «Счёт-фактура». Он может быть сформирован: когда на расчётный счёт поступает аванс; при завершении учётного периода (месяца).

Рассмотрим его создание при поступлении средств на расчётный счёт:

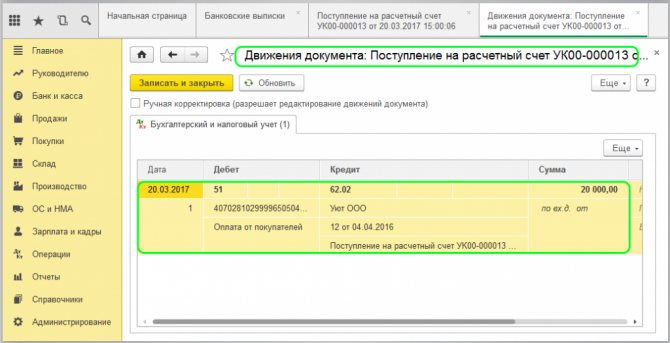

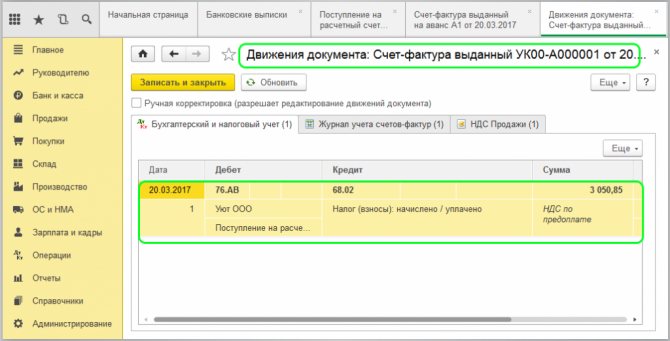

Проведите проверку проводок:

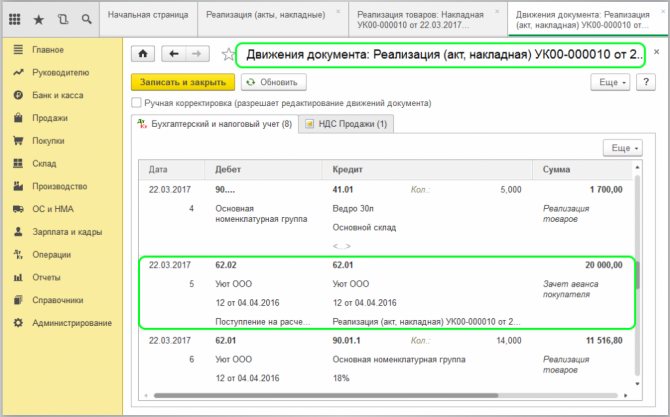

Когда создаётся документ «Реализация» аванс формируется автоматически. По проводкам реализации это можно проверить:

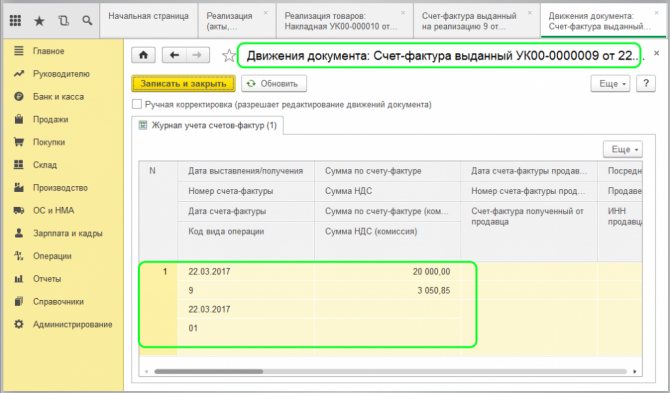

Созданный документ формировать проводки не будет, он предназначен для других целей.

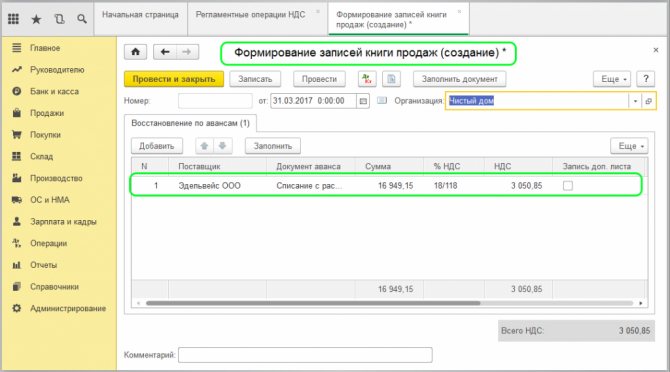

Посредством документа со следующего скриншота будет отражено восстановление налога:

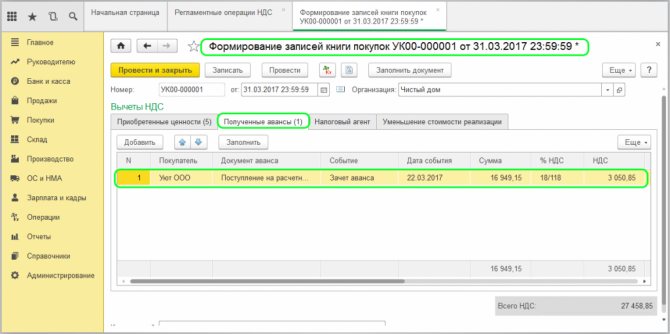

Закладка «Полученные авансы» при этом должна заполниться программой. В ней будут отражены все суммы по авансовым платежам, которые могут быть предъявлены при восстановлении НДС:

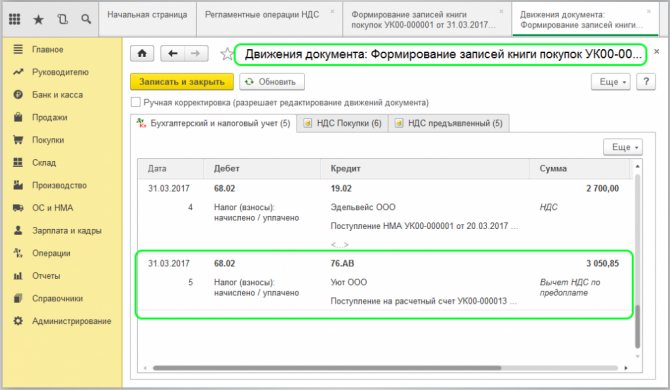

Проведите проверку:

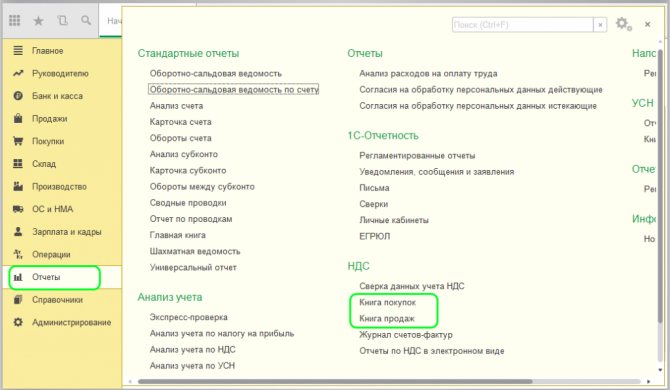

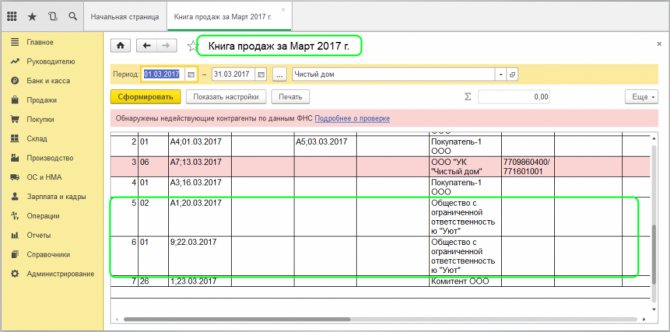

Итоги по регламентным операциям учёта НДС можно посмотреть в выделенных на картинке отчётах:

Во втором будут записи по авансу и реализации на учётный период по контрагенту-покупателю.

В первом тот же контрагент, запись по нему же формирует авансовый платёж в «Книге продаж».

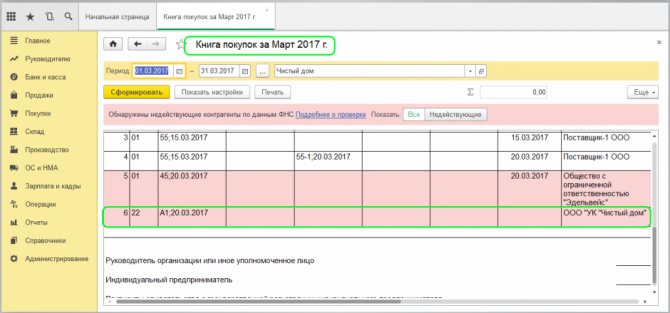

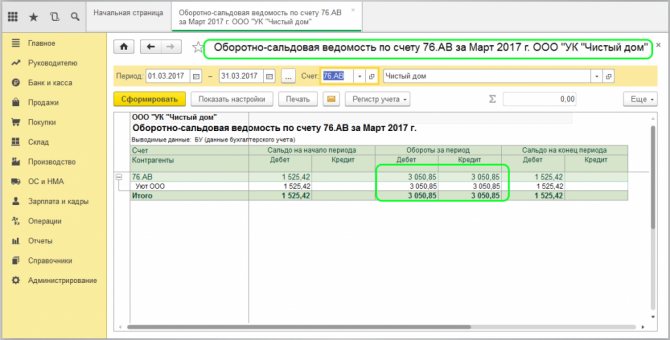

В записях должна фигурировать одинаковая сумма, то есть оплата НДС в бюджет одноразовая. Проверить закрытие счёта 76.АВ можно, создав отчёт «Оборотно-сальдовая ведомость»:

Восстановление НДС с авансовых платежей поставщиков проводится похожим образом, документы при этом формируются в следующем порядке: сначала списание с расчётного счёта, затем счёт-фактура на аванс от поставщика, третьей должна стать приходная накладная, а последний документ – счёт-фактура по накладной.

Восстановление НДС при этом будет проводиться по документу с рисунка ниже:

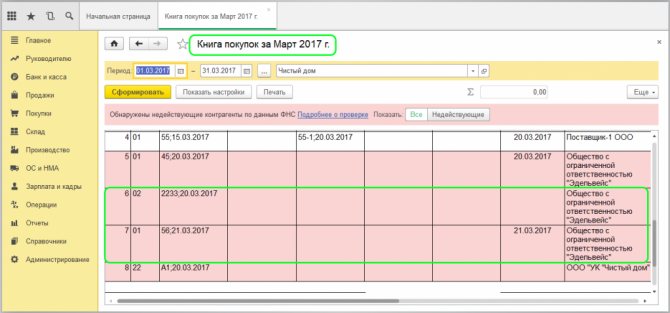

Записи об авансовом платеже и поступлении можно будет увидеть в «Книге покупок»:

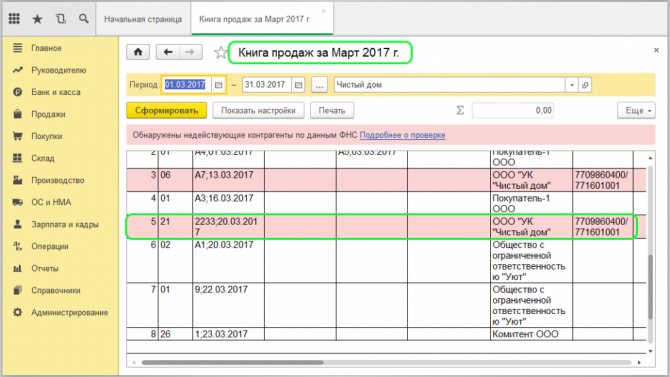

Запись о восстановлении НДС появится в «Книге продаж»:

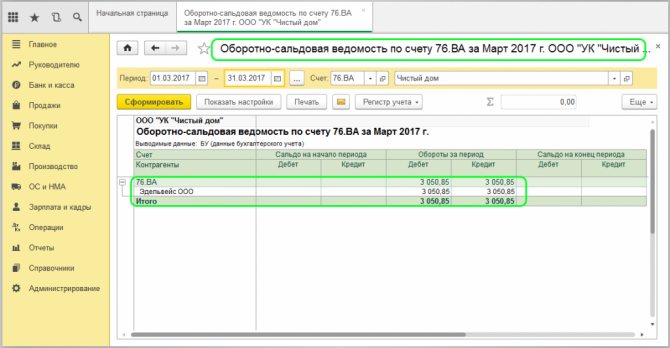

НДС с авансовых платежей поставщикам должен учитываться по счёту 76.ВА, движение по нему отражается в оборотно-сальдовой ведомости:

НДС может быть восстановлен:

- При продаже в розницу без НДС продукции, которая предназначена для реализации со ставкой в 18%. НДС по применённому в производстве материалу нужно восстановить, то есть в этом случае вернуть в бюджет.

- Если с документом «Счёт-фактура» поставщика возникли проблемы.

Если же требуется наоборот вернуть организации выплаченный ею ранее налог, для этого в 1С предусмотрен документ «Восстановление НДС»:

Его можно называть корректирующим для книги покупок или продаж, смотря по тому, какое назначение у восстановления НДС. В итоге сумма может быть списана на счёт затрат:

Тогда восстановленный НДС отражается в «Книге продаж», для этого делается запись на дополнительном листе.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Когда требуется восстановить НДС по закону

Ситуации перечислены в п. 3 статьи 170 Налогового кодекса. Это:

1) Передача имущества (нематериальных активов и имущественных прав) в качестве вклада в уставный капитал (или вклада в инвестиционное товарищество, паевого взноса кооператива или при пополнении целевого капитала НКО).

Получившая активы компания вправе принять к вычету НДС, восстановленный передающей стороной. На основании документов по передаче активов (с выделением суммы НДС).

НДС требуется восстановить в том квартале, когда имущество фактически передано.

2) Компания переходит на спец.режим: УСН, ЕНВД или ПСН (ИП)

Восстановить НДС следует в квартале, предшествующем переходу на спецрежим. Восстановленная сумма НДС может быть признана в составе прочих расходов при расчете налога на прибыль.

3) Компания решила применять освобождение по НДС по статье 145 Налогового кодекса.

Порядок восстановления НДС зависит от даты применения такого освобождения:

Если освобождение компания применяет с первого месяца квартала – НДС восстанавливается в предыдущем квартале (до начала освобождения), Если переход на освобождение со второго или третьего месяца квартала – НДС следует восстановить с текущем квартале.

Восстановленная сумма НДС может быть признана в составе прочих расходов при расчете налога на прибыль.

4) Компания получила бюджетные инвестиции или субсидии в счет компенсации ранее понесенных расходов на приобретение активов, оплату работ (или услуг).

5) Активы компании стали использоваться для операций, которые не облагаются НДС – не подлежащих налогообложению, освобожденных от налогообложения, не признаваемых реализацией для целей НДС.

Необлагаемые НДС операции и условия перечислены в статье 149, п.2 статьи 146 Налогового кодекса.

НДС восстанавливается в квартале, в котором активы стали использоваться в необлагаемых НДС операциях. Восстановленная сумма НДС может быть признана в составе прочих расходов при расчете налога на прибыль.

В общем случае, сумма «входного» НДС, которую компания ранее заявила к вычету, восстанавливается пропорционально балансовой стоимости активов. Которая определяется по данным бухгалтерского учета – с учетом начисленной амортизации на момент перехода. Без учета переоценки.

Специальный порядок установлен для недвижимости и при корректировке НДС при получении бюджетных средств.

Когда покупатель перечислил аванс

ООО или ИП, применяющие схему предварительной оплаты, обязаны выставить контрагенту счет-фактуру на всю сумму полученного аванса. Существует два варианта развития событий, при которых покупатель, получивший вычет, обязан будет восстановить налог с полученной оплаты:

- по договоренности между сторонами предварительная оплата возвращается покупателю;

- в счет переведенной авансом денежной суммы отправляется заказанная продукция.

Важно: Если в отгрузочных документах стоимость товаров соответствует сумме предоплаты, то НДС возвращается в полном объеме. При расхождении сумм НДС пересчитывается с итоговой величины, прописанной в счете-фактуре на отгрузку товара.

Восстановление НДС по недвижимости

По объектам недвижимости НДС восстанавливается не единовременно, а равными долями в течение 10 лет.

10 летний срок считается с года начала амортизации недвижимости. И НДС восстанавливать нужно только в те годы, когда недвижимость использовалась в необлагаемых НДС операциях. За другие годы (когда объект использовался в НДС-облагаемой деятельности) восстанавливать НДС не предусмотрено. Методика простая. Один раз разобраться на примерах – и сложностей в расчете не возникнет.

Если объект недвижимости полностью самортизирован или с момента ввода его в эксплуатацию прошло более 15 лет, восстанавливать НДС по нему не требуется.

Субсидии и НДС

Порядок влияния на уплату НДС полученных бюджетных средств напрямую зависит от назначения этих субсидий.

- Если субсидии получены на возмещение ( финансирование) расходов: налоговый вычет по НДС по приобретаемым за счет субсидий товарам (работам, услугам) не заявляется. Или восстанавливается, если ранее принят.

- Если субсидии получены на возмещение недополученных доходов:при поступлении включаются в налоговую базу по НДС. Вычет по НДС по приобретенным товарам( работам, услугам) признается в общем порядке и восстановлению не подлежит.

- Если субсидии получены на возмещение недополученных доходов при применении гос.регулируемых цен или льгот отдельным потребителям в соответствии с законодательством: такие субсидии в налоговую базу не включаются, вычет по НДС по приобретенным товарам( работам, услугам) признается в общем порядке и восстановлению не подлежит.

При корректировке (восстановлении) НДС при получении бюджетных средств в расчете учитывается вид возмещаемых расходов (облагаемые или необлагаемые), их объемы, период получения и рассчитывается доля возмещения расходов за счет субсидий. Тоже несложная формула.

Восстановление НДС при переходе на ЕНВД

Законом 325-ФЗ предусмотрены некоторые преференции для компаний, переходящих на спецрежим. Например, с 1 января 2021 года компании при переходе на ЕНВД могут хорошо сэкономить на восстановлении НДС при условии, если они будут вести строго раздельный учёт. Плательщики НДС в части налогооблагаемой деятельности могут восстановить налог только после того, как начнут использовать активы в деятельности, переведенной на спецрежим.

Ранее компании должны были восстанавливать налог в периоде, предшествующем переходу. Наличие раздельного учёта даёт возможность регулировать передачу фондов под ту или иную деятельность в удобный для компании период, в результате происходит плавное перераспределение восстанавливаемого НДС.

Списание активов: основных средств, товаров, материалов

До 2021 года вопрос о восстановлении НДС при списании основных средств, товаров, материалов оставался острым и спорным. Но под натиском судебных решений – в большинстве своем принятых в пользу бизнеса — контролирующие органы резко поменяли свою позицию на противоположную. (браво!). И закрепили ее письмами: Минфина от 2 марта 2021 г. № 03-03-06/1/13389 и ФНС от 16 апреля 2021 г. № СД-4-3/[email protected]

Арбитражная практика на протяжении ряда лет однозначно подтверждала, что при ликвидации основных средств до истечения срока из полезного использования в связи с физическим или моральным износом, при списании товаров или материалов оснований для восстановления НДС нет. Так как это не предусмотрено пунктом 3 статьи 170 Налогового кодекса.

Контролеры долго бодались, но, наконец-то, с этим согласились: Пункт 3 статьи 170 Налогового кодекса устанавливает случаи, при которых суммы налога подлежат восстановлению. В случаях, не перечисленных в пункте 3 статьи 170, суммы НДС восстановлению не подлежат. (Цитата из письма Минфина)

Не придется восстанавливать НДС в случае аварии, пожара, стихийного бедствия и иной утрате имущества по независящим от компании обстоятельствам. А также при истечении срока годности или по причине естественной убыли.

Не имеет значения, на каком основании были списаны активы. Главное, чтобы они были приобретены для облагаемой НДС деятельности.

Еще ловите актуальные письма Минфина России от 15 мая 2021 г. № 03-07-11/34572, от 15 марта 2021 г. № 03-03-06/1/15834 и ФНС от 21.05.2015 г. № ГД-4-3/[email protected]/.

Это в общем случае, но частности могут быть разные.

В недавнем определении Верховного суда от 21 декабря 2021 г. № 306-КГ18-13567 замечена особая оговорка, что право на вычет НДС компания не утрачивает, если невозможность использования основных средств обусловлена наступлением неблагоприятных событий, а не отказом налогоплательщика от ведения деятельности.

К примеру, если основные средства были ликвидированы добровольно – например, в связи с прекращением какого-либо вида деятельности, или в связи с ликвидацией компании – налоговая может потребовать восстановления НДС.

НТВП «Кедр — Консультант»

ООО «НТВП «Кедр — Консультант» » Право-инфо » Статьи из журналов » СЛУЧАИ ВОССТАНОВЛЕНИЯ НДС (Изучаем последние тенденции от Минфина и ФНС)

Распечатать

По материалам журнала «Главная книга»

Е.Шаронова

Казалось бы, в гл. 21 НК содержится четкий перечень случаев, когда надо восстанавливать ранее принятый к вычету НДС <1>. Тем не менее, как это часто бывает, у Минфина и ФНС есть свое мнение о необходимости восстановления налога в определенных ситуациях. И хотя суды встают на сторону налогоплательщиков, инспекторы все равно руководствуются письмами Минфина и ФНС. Посмотрим, каковы последние тенденции.

Когда НДС требуют восстановить

Обычно на восстановлении НДС контролирующие органы настаивают в тех случаях, когда имущество перестает использоваться в облагаемых НДС операциях и при этом никому не передается. И аргументируют они это так. Когда имущество (материалы, товары, основные средства) выбывает по причинам, не связанным с реализацией или безвозмездной передачей, то объекта обложения НДС не возникает <2>. В то время как к вычету можно принять НДС только по имуществу, используемому для операций, признаваемых объектами налогообложения и являющихся облагаемыми <3>. И Минфин, и ФНС считают, что если НДС приняли к вычету, а имущество использовать в облагаемых операциях не стали (или начали использовать, а потом перестали), то налог надо восстановить. К таким случаям они относят:

— списание морально устаревших (неликвидных) товаров <4>;

— списание имущества, выбывшего в связи с порчей (браком) <5>;

Читайте также: Коды видов доходов в справке 2‑НДФЛ с расшифровкой

— ликвидацию не полностью самортизированного основного средства <6>;

— начало использования в не облагаемых НДС операциях недвижимости, которую ввели в эксплуатацию до начала действия гл. 21 НК РФ — до 01.01.2001 (например, в 1998 г.) <7>. Ведь, по мнению Минфина, вступивший в силу с 01.01.2006 льготный порядок восстановления НДС <8> применяется в отношении только той используемой в необлагаемой деятельности недвижимости, по которой амортизация начала начисляться с 1 января 2006 г.;

— утилизацию товаров в связи с истечением срока годности <9>;

— недостачу (в том числе по результатам инвентаризации), хищение (кражу) МПЗ и ОС <10>.

По мнению контролирующих органов, НДС надо восстанавливать таким образом:

— по сырью, материалам, товарам — в сумме, ранее принятой к вычету;

— по основным средствам — в той части суммы, ранее принятой к вычету, которая приходится на остаточную (балансовую) стоимость без учета переоценки (то есть на недоамортизированную часть ОС).

И сделать это нужно в квартале, в котором имущество должно быть списано с бухгалтерского учета.

Когда НДС восстанавливать не требуют

Радует, что по некоторым ситуациям контролирующие органы все же изменили свою давно устоявшуюся позицию. И решающую роль в этом сыграла обширная судебная практика не в их пользу. Так, не надо восстанавливать НДС:

— по имуществу, выбывшему в результате пожара <11>. Ранее на восстановлении НДС настаивал Минфин <12>;

— по не полностью самортизированному ОС, выбывшему по причине аварии <13>. В то же время Минфин и сейчас продолжает настаивать на восстановлении налога при списании ОС до окончания срока амортизации;

— по уничтоженной недоброкачественной продукции (по решению госоргана) в случае появления угрозы возникновения и распространения заразных болезней животных <14>.

Заметим, что, давая разъяснение об отсутствии необходимости восстановления НДС при пожаре и аварии, ФНС упомянула, что если ее мнение или мнение Минфина расходится с позицией ВС или ВАС, то инспекторы на местах должны руководствоваться именно мнением судей <15>.

Суды — за восстановление НДС только по закону

ВАС дважды указывал, что налогоплательщики обязаны восстанавливать НДС только в случаях, прямо названных в п. 3 ст. 170 НК РФ. А поскольку в этой норме такие случаи, как недостача товара, обнаруженная при инвентаризации, хищение товара, списание товаров по истечении срока годности, не поименованы, то никаких оснований для восстановления НДС нет <16>. И нижестоящие суды не удовлетворяют требования налоговиков о доначислении НДС в этих и аналогичных случаях (при списании (уничтожении) ТМЦ в связи с утратой, порчей, браком, пожаром, при ликвидации (списании) недоамортизированных ОС) <17>.

Отдельно скажем про восстановление НДС по недвижимости, которую ввели в эксплуатацию до 2001 г. (например, в 1998 г.), а сейчас начали использовать в не облагаемых НДС операциях. В НК четко сказано, что восстанавливать по недвижимости надо только тот НДС, который был принят к вычету по правилам гл. 21 НК РФ <18>. А до 2001 г., когда недвижимость вводилась в эксплуатацию, НДС исчислялся и принимался к вычету по Закону об НДС <19>. Но он утратил силу с 01.01.2001, когда начала действовать гл. 21 НК РФ <20>. А про старый НДС в гл. 21 НК РФ ничего не сказано. Есть старое решение суда о том, что налог, принятый к вычету по Закону об НДС (до 01.01.2001), восстанавливать вообще не нужно <21>.

* * *

Если инспекторы при проверках восстанавливают НДС в вышеперечисленных случаях, то ссылайтесь на письмо ФНС о том, что при принятии решения они должны руководствоваться судебной практикой. А если это не поможет, то обжалуйте решение в вышестоящем УФНС или в суде.

———————————

<1> п. 3 ст. 170 НК РФ

<2> статьи 39, 146 НК РФ

<3> п. 2 ст. 171 НК РФ

<4> Письма Минфина от 21.01.2016 N 03-03-06/1/1997, от 07.06.2011 N 03-03-06/1/332

<5> Письмо Минфина от 19.03.2015 N 03-07-11/15015

<6> Письма Минфина от 17.02.2016 N 03-07-11/8736, от 18.03.2011 N 03-07-11/61

<7> Письмо Минфина от 01.04.2014 N 03-07-РЗ/14415

<8> п. 6 ст. 171, ст. 171.1 НК РФ

<9> Письма Минфина от 05.07.2011 N 03-03-06/1/397, от 04.07.2011 N 03-03-06/1/387

<10> Письма Минфина от 04.07.2011 N 03-03-06/1/387, от 19.05.2010 N 03-07-11/186

<11> Письмо ФНС от 21.05.2015 N ГД-4-3/[email protected]

<12> Письмо Минфина от 15.05.2008 N 03-07-11/194

<13> Письмо ФНС от 17.06.2015 N ГД-4-3/[email protected] (п. 1)

<14> Письмо Минфина от 23.08.2013 N 03-07-11/34617

<15> Письма ФНС от 17.06.2015 N ГД-4-3/[email protected], от 21.05.2015 N ГД-4-3/[email protected], от 26.11.2013 N ГД-4-3/21097

<16> Решения ВАС от 19.05.2011 N 3943/11, от 23.10.2006 N 10652/06

<17> Постановления ФАС ЗСО от 26.06.2014 N А27-10310/2013, от 27.08.2013 N А27-19496/2012; АС ЦО от 24.02.2016 N Ф10-43/2016; АС СКО от 29.10.2014 N А53-17381/2013; ФАС СКО от 07.06.2013 N А32-20948/2012; ФАС СЗО от 03.02.2014 N А42-74/2013; ФАС МО от 04.10.2013 N А40-149597/12, от 15.07.2014 N А40-135147/2013, от 28.06.2013 N А40-113901/12-90-576, от 31.01.2013 N А41-19560/12; ФАС ПО от 10.10.2013 N А06-8685/2012; ФАС ВСО от 05.03.2013 N А19-1816/2012

<18> п. 3 ст. 170, п. 6 ст. 171, пп. 1, 3 ст. 171.1 НК РФ

<19> ст. 7 Закона от 06.12.91 N 1992-1

<20> статьи 1, 2 Закона от 05.08.2000 N 118-ФЗ

<21> Постановление ФАС ПО от 28.10.2008 N А65-610/2007-СА2-22

Впервые опубликовано в журнале «Главная книга» 2021, N 10

И опять в фокусе внимания — налоговая выгода

В своих письмах Минфин и ФНС , в том числе по вопросам восстановления НДС, отсылают к позиции арбитров, приведенной в пункте 10 постановления Пленума ВАС от 30.05.2014 N 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость».

Контролеры сменили тактику: все случаи списания активов теперь пристально изучаются сквозь призму необоснованной налоговой выгоды.

Теперь по каждому факту списания имущества компаниям самим приходится доказывать, что выбытию активов способствовали обстоятельства, не зависящие от ее воли. И запасаться соответствующими документами и подтверждениями.

Налоговым органам и судам предписано:

- оценивать достоверность и полноту представленных документов по выбытию имущества,

- исследовать и учитывать обстоятельства выбытия, характер деятельности налогоплательщика и условия его хозяйствования,

- принимать во внимание соответствие объемов и частоты выбытия имущества обычному для такой деятельности уровню,

- оценивать вероятность выбытия имущества по указанным компанией причинам,

- оценивать чрезмерность потерь и обоснованность приведенных доводов.

Все это надо учитывать и готовить документы по защите своей позиции. В случае, если налоговики не смогут доказать направленность действий компании на получение необоснованной налоговой выгоды – восстанавливать НДС при списании активов не придется.

И еще. При списании активов суды обращают внимание на полноту и правильность подтверждающих первичных документов. Достоверные доказательства порчи, утраты, свидетельства об их утилизации. Чем больше – тем лучше.

Что это: приказы о создании комиссий и проведении инвентаризации в связи с событием, повлекшим порчу или утрату, акты о списании, акты о порче, о бое, о поломках, о наступлении событий, приказы об утверждении актов, инвентаризационные ведомости, документы об утилизации.

Для актов о списании можно использовать как унифицированные формы, так и можно разработать, и утвердить в приказе об учетной политике свои формы первичных документов. С 1 января 2013 г. применение унифицированных форм не обязательно, но разработанные компанией документы – для признания их полноценными первичными — должны содержать необходимые реквизиты и сведения.

Порядок вычета НДС при создании нематериального актива

С 1 января 2021 года вступает в силу новый порядок вычетов при создании НМА, теперь применить вычет можно намного раньше. Если актив создаётся собственными силами или с привлечением подрядчика, принять к вычету сумму налога с затрат на нематериальный актив можно на дату отнесения работ и услуг в дебет счета 08. Ранее контролирующие органы настаивали на том, что вычет может быть осуществлен только после ввода в эксплуатацию и отражении НМА по счету 04.

Списание дебиторской задолженности

По общему правилу, в случае, если подрядчик возвращает предоплату заказчику, он должен восстановить НДС с аванса, ранее принятого к вычету.

Но бывают ситуации, когда компания выплатила аванс, а договор был не исполнен по разным причинам и аванс не возвращен. «Зависла» дебиторская задолженность.

Так вот, Минфин считает, что при списании такой «дебиторки» НДС с аванса, ранее принятый к вычету, нужно восстановить. И даже выпустил ряд категоричных писем на эту тему: от 05.06.2018 N 03-07-11/38251 и от 23.06.2016 N 03-07-11/36478. Мотив такой: услуги не оказаны и права на вычет по ним нет.

Суды на позиции бизнеса: Налоговый кодекс не содержит норм, согласно которым в случае расторжения договора или его неисполнения налогоплательщик обязан восстановить НДС с сумм ранее выданного аванса.

Если попали в такую ситуацию — ловите полезные постановления: АС Поволжского округа от 16 ноября 2021 г. № А65-27794/2015 и АС Западно-Сибирского округа от 12 марта 2021 г. № А27-27184/2016.

Регистрация

По мнению проверяющих, восстанавливать НДС нужно еще в ряде случаев.

Например, при хищении, уничтожении, конфискации товаров и т.п.

Чиновники утверждают, что «входной» НДС в этих случаях подлежит восстановлению, так как украденные (уничтоженные, конфискованные и т.п.) товары уже не используют в деятельности, облагаемой НДС (письма Минфина РФ от 4 июля 2011 г. № 03-03-06/1/387, УФНС России по г. Москве от 25 ноября 2009 г. № 16-15/123920.1).

Однако арбитражные суды придерживаются другой точки зрения. Кодекс обязывает платить только законно установленные налоги. Значит, восстановление НДС, ранее правомерно принятого к вычету, должно быть предусмотрено законом. Случаи, в которых нужно восстановить налог, перечислены в пункте 3 статьи 170 Налогового кодекса. Этот перечень является закрытым. Следовательно, обязанность по восстановлению сумм НДС, не предусмотренная кодексом, незаконна (решения ВАС России от 9 мая 2011 г. № 3943/11, от 23 октября 2006 г. № 10652/06).

Не упомянуто в пункте 3 статьи 170 Налогового кодекса и выбытие имущества в результате пожара. На этом основании в письме от 21 мая 2015 г. № ГД-4-3/8627 ФНС России сделала вывод, что НДС, ранее принятый к вычету по сгоревшему имуществу, восстанавливать не нужно.

Однако в большинстве случаев чиновники трактуют положения Налогового кодекса, касающиеся восстановления НДС, в свою пользу. В письме от 17 августа 2015 г. № 03-07-11/47347 Минфин выразил мнение, что если товар не был поставлен и уплаченный аванс не был возвращен, НДС, принятый к вычету при перечислении аванса, нужно восстановить в момент списания дебиторской задолженности.

Свою позицию финансисты обосновывают тем, что вычетам подлежат суммы налога по товарам, которые используются для осуществления лишь облагаемых НДС операций (п. 2 ст. 171 НК РФ). А вот если товары не используются в операциях, облагаемых этим налогом, то вычет НДС применить нельзя.

Поскольку в рассматриваемой ситуации поставка товара не состоялась, следовательно, оснований для принятия к вычету НДС не имеется. По мнению Минфина, покупатель должен восстановить НДС, принятый к вычету при перечислении поставщику предоплаты в счет предстоящей поставки товара.

Делается это при списании дебиторской задолженности, которая образовалась в связи с перечислением поставщику авансового платежа, отмечают финансисты.

Однако, исходя из буквального прочтения пункта 3 статьи 170 Налогового кодекса, восстановление НДС в рассматриваемом случае не требуется. Ведь данная ситуация не упомянута в закрытом перечне вариантов восстановления налога, перечисленных в этой норме.

Таким образом, списание дебиторской задолженности в сумме аванса, уплаченного по несостоявшейся поставке, как основание для восстановления НДС Налоговым кодексом не предусмотрено.

Однако если покупатель не восстановит налог, могут возникнуть претензии со стороны проверяющих. Отстаивать свою позицию налогоплательщику придется в суде, но учитывая сложившуюся арбитражную практику, вероятность разрешения спора в его пользу довольно высока.

Вот примеры арбитражных дел, проигранных налоговиками:

- налоговая инспекция потребовала от фирмы восстановить НДС, ранее принятый к вычету, по похищенному имуществу. Однако судьи всех инстанций сочли это требование незаконным и отказали налоговикам (постановление ФАС Московского округа от 16 ноября 2010 г. № КА-А40/13770-10);

- решение налоговой инспекции в части доначисления НДС, пеней и штрафов признано незаконным, поскольку такое основание, как списание или уничтожение товарно-материальных ценностей в результате истечения срока годности, в пункте 3 статьи 170 Налогового кодекса отсутствует (постановление ФАС Дальневосточного округа от 27 декабря 2010 г. № Ф03-8694/2010);

- судьи решили, что у (постановление ФАС Поволжского округа от 27 января 2011 г. по делу А55-7952/2010);

- налоговая инспекция потребовала от фирмы восстановить НДС по товарам, не использованным в операциях, облагаемых налогом, в связи с браком. Постановлением ФАС Поволжского округа от 30 ноября 2010 года № А55-33697/2009 решение налоговиков признано недействительным;

- налоговая инспекция потребовала от организации восстановить НДС по товарам, утраченным в связи с пожаром. Судьи трех инстанций признали такое требование незаконным, а соответствующее решение инспекции – недействительным (постановление ФАС Московского округа от 25 декабря 2013 г. № Ф05-16440/2013 по делу № А40-34818/13);

- организация приобрела товары для перепродажи, и заявила к вычету предъявленный НДС. Однако затем в отношении части товара была проведена независимая экспертиза, в ходе которой установлено, что товары являются неликвидными. Неликвидный товар списан и передан на свалку. Налоговая инспекция потребовала, чтобы организация восстановила НДС по этим товарам. Однако суд встал на сторону фирмы (постановление ФАС Северо-Кавказского округа от 7 мая 2014 г. № А32-18211/2012).

А если реорганизация

Кто должен уплатить НДС в случае, когда созданное путем выделения юридическое лицо (правопреемник) получает при создании по передаточному акту от предшественника активы, и в дальнейшем их использует в необлагаемой НДС деятельности.

По действующему законодательству – Налоговому кодексу- никто. Правопредшественник «восстанавливать» НДС не должен. При передаче имущества обязанность восстановления НДС отсутствует. И сама такая передача объектом обложения по НДС не признается.

У правопреемника тоже обязанности начислять НДС и восстанавливать НДС нет: НДС восстанавливает тот, кто применил вычет.

Правовых возможностей зацепиться за восстановление НДС – нет. Но все знают, что этот законодательный пробел бизнес охотно использует при оптимизации налогообложения, в том числе в известной схеме по выводу имущества: когда нужно продать имущество, а платить налоги не хочется: «перебросил» имущество на новое юр лицо и продал долю в уставном капитале.

А у контролеров мнение другое. Позиция Минфина, выражена в письмах от 03 мая 2021г. № 03-07-11/29894 и от 05 апреля 2021г. № 03-07-11/20201. И она категорична: если полученные активы правопреемник будет использовать для не облагаемых НДС операций, он должен восстановить НДС, принятый к вычету правопредшественником.

И Верховный Суд (определение от 17.10.2014 N 307-КГ14-1534, и региональные суды на стороне налогоплательщиков: Постановление Арбитражного суда Восточно-Сибирского округа от 23 марта 2021г. N Ф02-1379/2016, Постановления АС Волго-Вятского округа от 27 февраля 2015г. N А17-3124/2014, ФАС Северо-Западного округа от 30 апреля 2014г. N А52-1617/2013, Западно-Сибирского округа от 14 марта 2014г. N А81-2538/2013, от 20 июня 2021г. N А27-15970/2016, Уральского округа от 25 февраля 2014г. N Ф09-495/14).

Вывод судов: правопреемник восстанавливать НДС не должен, так как он вычет не заявлял. Обязанность по восстановлению НДС в указанных пунктом 3 статьи 170 случаях лежит на налогоплательщиках, которые ранее приняли налог к вычету. Да, логично.

Но если налоговики докажут получение необоснованной налоговой выгоды с целью неуплаты НДС, выявят подконтрольность и взаимозависимость компаний, установят формальность или отсутствие деловой цели реорганизации – судьи поддержат ревизоров. Есть и такое определение Верховного Суда РФ от 09 октября 2021г. N 305-КГ16-7109.

Как восстанавливать НДС при реорганизации, и кто должен это делать – до сих пор вопрос спорный. Есть странное мнение суда, который, возложив обязанность восстановления НДС на преемника, мотивировал это тем, что « ни одна норма гл. 21 НК РФ не освобождает организацию от восстановления НДС при переходе на спец режим исключительно по мотиву того, что перед переходом юридическое лицо провело реорганизацию. Иное толкование правовых норм означало бы, что в целях избежания восстановления НДС при переходе на спец.режим налогоплательщику достаточно было бы провести реорганизацию.» Да уж, странное толкование правовых норм… Это пока, к счастью, я нашла одно такое «оригинальное» решение…

Не исключено, что вопрос о восстановлении НДС в связи с реорганизацией будет урегулирован в недалекой перспективе. На рассмотрении в госдуме находится законопроект N 720839-7 с масштабными изменениями в Налоговый кодекс. В числе прочих предлагается определить специальный порядок восстановления сумм НДС, принятых к вычету реорганизуемой организацией: возложить обязанность восстановления НДС на правопреемника в случае перехода на специальные режимы налогообложения.

А может и не пройдет этот законопроект? Или вернут на доработку? Держим на контроле. Осеннюю сессию законотворцев.

Альтернативный подход

Как было сказано, начисление пеней можно оспорить. Подтверждение тому – выводы судей, изложенные в Постановлении ФАС ДВО от 04.03.2013 № Ф03-569/2013, в котором была рассмотрена следующая спорная ситуация.

При ввозе товаров на территорию РФ организация уплатила и приняла к вычету суммы НДС, исчисленные с учетом произведенных таможенным органом корректировок таможенной стоимости (КТС) товаров в сторону увеличения. Впоследствии данные корректировки были оспорены организацией в арбитражном суде и решения таможенного органа были признаны недействительными. В связи с этим последний составил и направил организации формы КТС содержащие «минусовые» показатели сумм налога, ранее принятых к вычету на основании оспоренных форм КТС.

Руководствуясь указанными «минусовыми» формами КТС, организация произвела восстановление сумм НДС в налоговом периоде, в котором такие «минусовые» корректировки были приняты таможенным органом.

Однако в ходе проведения выездной налоговой проверки инспекторы посчитали, что корректировку (по решению суда) организация должна была отразить, подав уточненные декларации за тот налоговый период, в котором они были приняты к вычету. А поскольку в нарушение п. 1 ст. 81 НК РФ организация не сдала уточненные декларации за те периоды, в которых были приняты налоговые вычеты, инспекторы на основании ст. 75 НК РФ начислили пени в сумме 111 709 руб. за просрочку уплаты НДС.

В ответ организация обратилась в суд и нашла там поддержку: арбитры трех инстанций пришли к выводу о несоответствии оспариваемого решения положениям ст. 75, 81 и гл. 21 НК РФ. При этом судьи исходили из следующего.

Согласноп. 1 ст. 75 НК РФпеней признается денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов, в том числе в связи с перемещением товаров через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

Надо сказать, что ФАС ДВО согласился с выводами судей нижестоящих инстанций об отсутствии самого факта несвоевременной уплаты налога в бюджет организацией, с чем связано начисление соответствующих пеней.

Кроме того, признавая недействительным решение инспекции в части начисления пеней по НДС, суды исходили также из отсутствия оснований, предусмотренных п. 1 ст. 81 НК РФ, для внесения налогоплательщиком изменений в налоговые декларации и представление в налоговые органы уточненных налоговых деклараций за прошедшие налоговые периоды. По их мнению, наличие судебных решений о неправомерной корректировке таможенной стоимости и составление таможенным органом в связи с этим форм корректировки таможенной стоимости, содержащих «минусовые» показатели сумм налога, нельзя отнести к числу таких оснований.

С учетом изложенного ФАС ДВО посчитал правильными выводы судов о возможности применения к возникшим спорным правоотношениям положений п. 3 ст. 170 НК РФ, согласно которым суммы НДС, ранее правомерно принятые к вычету налогоплательщиком по товарам (работам, услугам), в порядке, предусмотренном гл. 21 НК РФ, подлежат восстановлению в случаях прекращения права на применение налоговых вычетов и восстанавливаются в том налоговом периоде, в котором это право прекращено.