- Новые объекты налогообложения и налоговые агенты

- Когда должна быть произведена оплата НДС и каковы сроки сдачи декларации

- Правила вычета входного НДС получателями субсидий

- Поставка товара в 2021 году, оплата будет осуществлена в 2021 году

- НДС 0% при реэкспорте и международных ж/д перевозках

- Единая ставка уплаты НДС и исключения для налогоплательщиков

- Отказ от нулевого НДС при экспорте

- Еще о нулевых ставках

- Подтверждение нулевой ставки при экспорте почтой

- Существуют ли государственные компенсации при уплате НДС?

- Применение правила 5%

- Новое правило пяти процентов

- Механизм tax-free

- Предоплата была получена в 2021 году, поставка в 2021 году

- Изменения в части авиаперевозок и аэропортовых услуг

- Некоторые покупатели стали налоговыми агентами

- Прочие изменения

- Документы для нулевого НДС с посылок за границу

- Нет НДС при выпуске матценностей из госрезерва

- Медведев объявил о повышении НДС в России

Новые объекты налогообложения и налоговые агенты

В соответствии с законом № 335-ФЗ от 27 ноября 2021 года, с 1 января 2021 года попали под обложение НДС следующие виды товаров:

- сырые шкуры животных;

- лом и отходы черных и цветных металлов;

- вторичный алюминий и его сплавы.

Лица, которые покупают или получают эти товары, за исключением граждан без статуса ИП, признаются налоговыми агентами по НДС (пункт 8 статьи 161 НК РФ).

Таким образом, вне зависимости от того, является ли субъект плательщиком НДС, при покупке указанных товаров он должен исчислить и уплатить налог в бюджет, а также подать отчетность.

Когда должна быть произведена оплата НДС и каковы сроки сдачи декларации

Сроки для уплаты НДС, а также представления налоговой декларации регламентированы ст. 174 НК РФ. Оплата налога производится каждый месяц равными платежами, рассчитанными с учетом получившейся суммы налога к уплате по предыдущему налоговому периоду; декларация же представляется 1 раз в квартал.

Читайте также: Коды доходов и вычетов по НДФЛ в 2021 году: таблица

О том, что является налоговым периодом по НДС, рассказывается в этой статье.

С 2015 года декларация по НДС представляется до 25 числа месяца, следующего за кварталом, и до 25 числа каждого месяца производился платеж. Такие сроки были внесены законом «О внесении изменений в части первую и вторую НК РФ» от 29.11.2014 № 382-ФЗ.

О сроках уплаты НДС читайте здесь.

Правила вычета входного НДС получателями субсидий

Субъекты, которые получают субсидии из бюджета, с 1 января 2018 года должны рассчитывать НДС к уплате по-новому. В соответствии с пунктом 2.1 статьи 170 НК РФ, они больше не могут принимать к вычету НДС по товарам, работам и услугам, приобретенным за счет этих средств. Правило распространяется и на случаи, когда за счет указанных средств увеличивается уставный капитал организации.

Также прописана обязанность субъектов — получателей субсидий вести раздельный учет сумм налога. При этом НДС, не подлежащий вычету, можно включить в расходы по налогу на прибыль.

Поставка товара в 2021 году, оплата будет осуществлена в 2021 году

Если отгрузка товаров (работ, услуг, имущественных прав) осуществляется в 2021 году, то НДС, исчисленный к уплате, рассчитывается по ставке, действующей на момент отгрузки, то есть по 18%.

Это связано с тем, что новая ставка НДС в размере 20% не применяется в отношении товаров (работ, услуг, имущественных прав), дата отгрузки которых пришлась на период до 1 января 2021 года (п.4 ст.5 Закона № 303-ФЗ, письмо Минфина России от 06.08.2018 № 03-07-05/55290).

Таким образом, изменение ставки НДС не оказывает влияние на отгрузки, произведенные в 2021 году, но оплаченные в 2021 году.

НДС 0% при реэкспорте и международных ж/д перевозках

Федеральный закон № 350 от 27 ноября 2021 года ввел нулевую ставку НДС для операций по реализации товаров, вывезенных в рамках реэкспорта. Правило распространяется на товары, которые ранее были помещены под процедуры переработки на таможенной территории, свободного склада или свободной таможенной зоны.

В соответствии со статьей 165 НК РФ, для подтверждения нулевой ставки при реэкспорте дополнительно к стандартному пакету документов нужно представить:

- внешнеторговый контракт (оригинал + копия);

- таможенные декларации (оригинал + копия);

- транспортные и товаросопроводительные документы (копии).

И еще одно изменение коснулось организаций, осуществляющих предоставление подвижного состава и контейнеров для экспорта товаров. Раньше они могли применять НДС 0% при условии, что предоставляемые составы (контейнеры) принадлежат им на праве собственности или аренды. Теперь такое условие отменено.

Единая ставка уплаты НДС и исключения для налогоплательщиков

В Российской системе налогообложения налог на добавленную стоимость принято исчислять по стандартной ставке 18%. Такую ставку устанавливает Налоговое Законодательство, а именно Глава № 21 под названием «налог на добавленную стоимость» II части Налогового Кодекса Российской Федерации от 5 августа 2000 года №117-ФЗ. Данная Глава содержит 35 статей и более чем подробно регламентирует характеристику налога.

Существует 3 основные ставки налога на добавленную стоимость:

- Основная ставка исчисления в размере 18%. По такой ставке исчисляется налог для подавляющих групп товаров.

- Ставка 10%. Можно сказать, что такая ставка является неким послаблением для предпринимателей, занимающихся реализацией:

- продуктов питания;

- детских товаров;

- медицинских препаратов;

- научной литературы.

- Ставка 0%. Главным образом данная ставка распространяется на экспортные товары.

Кстати, в недавнем времени была принята поправка к закону, которая затронула деятельность некоторых категорий участников экспортных сделок. Ранее налогоплательщики, деятельностью которых являются услуги по предоставлению железнодорожного подвижного состава и контейнеров для перевозки товаров на экспорт, могли претендовать на ставку 0% НДС только в том случае, если вышеперечисленные объекты были у них в собственности. Так вот с января 2021 года данное условие потеряло свою силу, то есть законодательство расширило границы данной деятельности.

Освобождены от уплаты НДС, то есть, имеют ставку 0% предприниматели, предоставляющие услуги по оказанию работ государственным учреждениям. Ставка 0% действует и при предоставлении услуг для развития государственных предприятий.

Налог не взимается при продаже всех видов товаров космической сферы, а так же при транспортировке нефти, газа и драгоценных металлов.

Читайте также: Авансовые сделки с НДС: как формировать счета‑фактуры, книги покупок и продаж

Более подробный перечень товаров, реализация которых разрешена при ставке 0% НДС, представлен в статье № 164 Налогового Кодекса Российской Федерации. В целом, законодательство насчитывает более 100 пунктов послаблений для плательщиков данного налога.

Отказ от нулевого НДС при экспорте

Закон № 350 изложил пункт 164 НК РФ в новой редакции. Теперь субъекты получили право отказаться от ставки НДС 0% при экспорте товаров и их перевозке. Правила такие:

- до 1 числа квартала, с которого решено отказаться от нулевой ставки, нужно подать в ФНС соответствующее заявление;

- применять разные ставки НДС к товару нельзя;

- отказываться от налогообложения по конкретным операциям, то есть выборочно, нельзя;

- вернуться к обложению по ставке 0% можно через год.

Идея в следующем. Организация не всегда может собрать документы для подтверждения своего права на нулевую ставку НДС. В таком случае приходится уплачивать налог по ставке 18%, а вот вычесть входной НДС не получится. Теперь у налогоплательщиков есть право отказаться о ставки 0% и уплачивать НДС, предварительно приняв входной налог к вычету.

Еще о нулевых ставках

Дополнительное изменение в уплате НДС с 2021 года по нулевой ставке – это возможность официально не применять льготу при экспорте. Возможность отказаться от ставки НДС 0% распространяется на экспорт товара либо его перевозку.

Отказ от нулевой ставки возможен по всем экспортным сделкам в комплексе при условии подачи в ИФНС заявления в срок не позднее 1-го числа квартала, с которого налогоплательщик планирует рассчитываться по НДС по обычной ставке. Общий срок отказа – не менее, чем на год.

Смысл такого отказа от нулевой ставки сводится к возможности принимать к вычету НДС, выставленный по ставкам 18% или 10% теми поставщиками, которые, имея право на нулевую ставку, не хотят ее подтверждать, выделяя в результате в счетах-фактурах обычный налог. Такая ситуация довольно часто прослеживается во взаимоотношениях с российскими компаниями-международными перевозчиками. Их услуги облагаются НДС по нулевой ставке, однако она требует подтверждения. До сих пор, если в счете-фактуре такой компании вместо нулевого НДС был указан НДС 18%, контролеры признавали данную ставку некорректной (письмо ФНС России от 7 июля 2021 г. № СА-4-7/[email protected]), причем с ними были солидарны и судьи (определение Верховного Суда РФ от 26 января 2021 г. № 304-КГ15-18260). Соответственно принимать к вычету НДС по такому документу было неправомерно. Но описываемая поправка в главу 21, обеспечивающая изменения в оплате НДС в 2018 году по нулевой ставке, а также возможность отказа от нее эту проблему должна устранить.

Подтверждение нулевой ставки при экспорте почтой

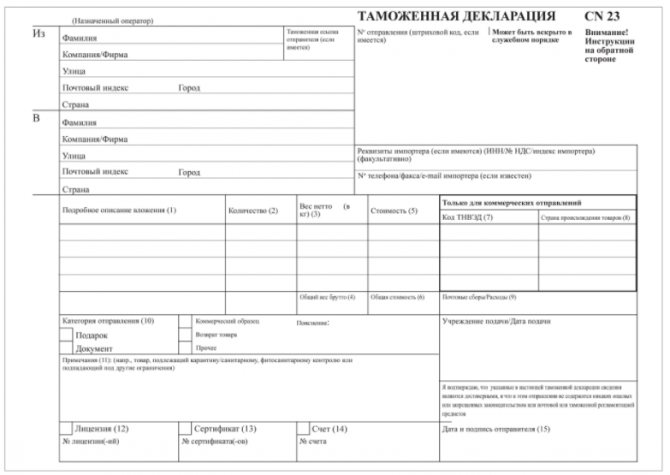

С этого года изменены правила подтверждения нулевой ставки НДС по экспорту товаров почтой. Для этого нужно представить:

- оригинал или копию платежного поручения;

- на выбор: таможенную декларацию с отметками российских таможенных органов вместе со сопровождающей декларацией CN 23 (либо ее копией);

- декларацию CN 23 с отметками таможенных органов России.

До вступления в силу указанных поправок не было четко определено, какими документами можно подтвердить НДС 0% для реализации на экспорт почтой. Теперь же у налогоплательщика есть выбор. К тому же из норм Кодекса следует, что внешнеторговый контракт для подтверждения ставки предоставлять не нужно.

Существуют ли государственные компенсации при уплате НДС?

Да, для налогоплательщиков в России действуют множество компенсаций, льгот и послаблений. И для налога на добавленную стоимость не исключение.

По факту предприниматель имеет право на компенсацию НДС во избежание двойного налогообложения. Рассмотрим конкретный частный пример: предприятие экспортировало товар за рубеж. При этом оно уже уплатило ранее НДС за покупку сырья своему поставщику. Так как при экспорте товаров ставка НДС равна 0%, то есть покупатель товара никак не может «возместить» предприятию сумму уплаченного ранее налога. В данном случае предприятие может рассчитывать на компенсацию от Государства.

Обратите внимание! Право на получение компенсации имеют только налогоплательщики, работающие по общей системе налогообложения. Предприниматели, использующие в качестве системы налогообложения УСН, ЕНВД, ЕСХН, патент, к сожалению, лишены такого права.

Основанием для получения компенсации суммы НДС является и ситуация, когда

сумма налоговых вычетов налогоплательщика превышает общую сумму налога по итогам отчетного периода. Сам факт наличия излишне уплаченных средств по налогу должен быть указан в декларации. Компенсация может быть выражена в форме зачета или возврата.

Необходимо обязательное соблюдение одновременно трех условий для того, чтобы сумма НДС была принята вычету:

- Реализуемые товары уже облагались НДС;

- Вся продукция проходит бухгалтерский учет и проверку;

- Счет-фактура заполнена без единой ошибки.

Необходимо знать! Возмещение суммы налога на добавленную стоимость носит заявительный характер!

Читайте также: Пример профессиональных навыков в резюме бухгалтера: что писать

Для того чтобы воспользоваться своим правом на компенсацию, налогоплательщик должен уведомить об этом налоговый орган в форме заявления. При этом для рассмотрения заявки, налоговому агенту необходимо представить пакет необходимых документов.

Подробности возмещения налога (все нюансы, требования и этапы) прописаны в статье № 176 Налогового Кодекса Российской Федерации.

У налогоплательщиков есть выбор, в какой форме получить возмещение по налоговым обязательствам. Можно оформить заявку на получение компенсации в стандартной форме и в ускоренной. В стандартном варианте, после принятия заявления, налоговый эксперт изучает отчетность и прочую предоставленную налогоплательщиком документацию, и, по истечению 7 рабочих дней выносит решение:

- О возмещении полной суммы налога, заявленной к возмещению;

- Об отказе в возмещении полной суммы налога, заявленной к возмещению;

- О возмещении частичной суммы налога, заявленной к возмещению;

- Об отказе в возмещении частично суммы налога, заявленной к возмещению.

Налоговый инспектор, принявший решение о возмещении суммы НДС, направляет поручение в Казначейство для перечисления причитающейся суммы в пятидневный срок. Возврат НДС производится по тем реквизитам, которые налогоплательщик указал в своем заявлении.

Внимание! Если налогоплательщик имеет недоимки по налоговым обязательствам или задолженность по погашению штрафов и налоговых пеней, то в этом случае, при положительном решении о компенсации НДС, такому налогоплательщику автоматически перечисляют сумму компенсации в счет погашения его задолженностей перед бюджетом.

Применение правила 5%

Так называемое правило 5% относится к субъектам, которые производят операции как облагаемые, так и не облагаемые НДС. Они должны вести раздельный учет сумм налога, чтобы определить, какая доля НДС относится к облагаемым операциям и может быть вычтена, а какая подлежит учету в стоимости товаров, поскольку относится к необлагаемой деятельности. Если в налоговом периоде доля затрат по операциям, не подлежащим обложению НДС, не превышает 5%, к вычету можно принять весь налог.

Условие применения правила выглядит так:

Расходы за период по операциям, не облагаемым НДС / Расходы за период, связанные с реализацией * 100% ≤ 5%

При исполнении этого неравенства весь НДС принимается к вычету.

Так было и ранее, однако Налоговый кодекс разрешал не вести раздельный учет НДС при выполнении правила 5%. Теперь же вести раздельный учет обязательно в любом случае. Кроме того, если товар применяется только в необлагаемых операциях, то правило 5% на него не распространяется.

При отсутствии раздельного учета НДС нельзя будет ни принять к вычету, ни включить в расходы по налогу на прибыль.

Новое правило пяти процентов

В настоящее время пункт 4 статьи 170 Налогового кодекса предписывает вести раздельный учет входящего НДС по приобретению товаров, работ или услуг, которые используются в облагаемой и не облагаемой данным налогом деятельности. В то же время налогоплательщик вправе не соблюдать это правило, то есть не вести раздельный учет операций, если доля затрат, направленных на не облагаемые налогом на добавленную стоимость операции, не превышает 5% от общей суммы расходов. К вычету просто принимается весь НДС, выставленный поставщиками.

С введением в действие новых поправок ситуация с таким водящим НДС с 2021 изменится. Право на вычет всей суммы входящего НДС при соблюдении 5-процентного ограничения сохранится, однако вести раздельный учет облагаемых и не облагаемых налогом операций все же придется.

Механизм tax-free

Следующее новшество, связанное с НДС, касается иностранных покупателей, которые делают покупки в России, а также продавцов этих товаров. С 1 января 2021 года введена система tax-free (закон № 341-ФЗ от 27 ноября 2021 года). Новые правила регулирует статья 169.1 Налогового кодекса.

Системы tax-free заключается в возврате НДС с покупок иностранцев, сделанных в России. Условия такие:

- Покупатель — иностранное лицо, гражданин государства, не входящего в ЕАЭС.

- Товары должны быть приобретены в течение календарного дня на сумму 10 тыс. рублей и более. Цена указана с учетом НДС.

- От продавца следует получить чек на возврат НДС. Он выдается на основании одного или нескольких кассовых чеков при предъявлении покупателем удостоверение личности.

- Не позднее трех месяцев с даты покупки товары должны быть вывезены из России через пункт таможенного контроля.

- Обратиться за компенсацией налога иностранец должен не позднее года со дня покупки.

Продавцы смогут принять к вычету НДС, который вернули иностранным гражданам. Правда, для этого нужно соответствовать определенным условиям:

- осуществлять розничную торговлю;

- являться плательщиком НДС;

- входить в список, утвержденный Минпромторгом.

Кроме того, места размещения розничных магазинов и условия, которым они должны соответствовать, определит Правительство.

Возврат НДС продавцу будет осуществлен на основании выданного им чека на возврат налога при исполнении условий:

- на чеке стоит отметка таможенного органа о вывозе товара;

- покупателю компенсирована сумма налога.

При наличии в чеке tax-free неточностей отказать продавцу в вычете налоговые органы права не имеют. Главное, чтобы по нему можно было установить:

- продавца;

- страну гражданства иностранца;

- наименование товара;

- сумму НДС.

Предоплата была получена в 2021 году, поставка в 2021 году

При получении предоплаты в 2021 году под поставку товара, который будет отгружен в 2021 году, налогоплательщик должен исчислить НДС по расчетной ставке 18 / 118 % (п.4 ст.164 НК РФ).

В 2021 году в момент отгрузки товара НДС необходимо будет начислить по ставке 20 %. Налог, ранее исчисленный с аванса, отражается в составе налоговых вычетов по НДС в той сумме, в которой был ранее уплачен в бюджет по ставке 18 / 118 % в порядке, предусмотренном п.6 ст.172 НК РФ.

Рассмотрим более подробно порядок исчисления НДС в различных ситуациях в зависимости от условий основного договора и дополнительных соглашений к нему.

Если в соответствии с условиями договора стоимость товаров (работ, услуг) указана с выделением суммы НДС по ставке 18 %, то порядок исчисления налога продавцом зависит от условий дополнительных соглашений, которые будет заключены между продавцом и покупателем.

Если общая стоимость договора осталась неизменной

При отгрузке товаров с 1 января 2021 года продавец обязан исчислить НДС по ставке 20%, даже если по условиям договора общая стоимость поставляемых товаров (работ, услуг) не изменяется (п.4 ст.5 Закона № 303-ФЗ).

Читайте также: Где взять справку 3-НДФЛ для налогового вычета?

Однако, в связи с увеличением ставки НДС, уменьшится стоимость товаров. Иными словами, в рассматриваемой ситуации разница в ставке НДС будет отнесена за счет уменьшения наценки.

Пример: в 2021 году получена 100% предоплата в сумме 118 000 руб., в том числе НДС (18/118%) 18 000 руб. В 2021 году отгрузка товара произведена на сумму 180 000 руб., в том числе НДС (20%) 19 666,67 руб.

Стороны согласовали увеличение общей стоимости договора в связи с изменением ставки НДС до 20 %

Порядок исчисления НДС в рассматриваемой ситуации прокомментирован специалистами ФНС России в письме от 23.10.2018 № СД-4-3/[email protected]

Если сторонами будет подписано дополнительное соглашение к договору, в соответствии с которым увеличивается общая стоимость отгружаемых товаров (работ, услуг), то исчисление НДС будет осуществляться продавцом в следующем порядке:

- по ставке НДС 18 / 118 % при получении предоплаты в 2021 году (п.4 ст.164 НК РФ);

- по ставке НДС 20 % при отгрузке товаров в 2021 году. НДС, ранее исчисленный при получении аванса, принимается к вычету (п.6 ст.172 НК РФ);

- разница, подлежащая доплате покупателем (в размере 2 процентных пунктов в связи с изменением ставки НДС с 18% до 20%) — в зависимости от того, в какой момент указанная доплата будет произведена покупателем (письмо ФНС России от 23.10.2018 № СД-4-3/[email protected]):

- если доплата налога в размере 2 % осуществляется покупателем с 01.01.2019, то такую доплату следует рассматривать в качестве доплаты суммы налога.

Продавец при получении доплаты налога выставляет корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением ставки НДС в размере 18 / 118 %, и показателем суммы налога, рассчитанной с учетом размера доплаты налога.

Пример: в 2021 году покупатель перечислил аванс в сумме 118 000 руб., в том числе НДС 18 000 руб. При получении аванса НДС рассчитан продавцом по ставке НДС 18 / 118 %.

Стороны согласовали увеличение стоимости товаров. В 2021 году до отгрузки товара покупатель доплатил разницу.

Получив доплату, продавцу необходимо оформить корректировочный счет-фактуру на аванс, в котором будут указаны новые данные: ставка НДС — 20/120, сумма налога по этой ставке и новая стоимость с учетом НДС.

- если доплата налога в размере 2% осуществляется покупателем до 31.12.2018 включительно, то такая сумма рассматривается в качестве дополнительной оплаты стоимости товаров (работ, услуг). НДС с указанной суммы доплаты подлежит исчислению по ставке 18 / 118 %.

При получении доплаты налога продавец может выставить счет-фактуру на аванс и начислить по нему НДС по ставке 18 / 118 %, либо оформить корректировочный счет-фактуру на аванс и указать в нем увеличенную стоимость с учетом НДС, ставку НДС — 18 / 118 и новую сумму НДС.

Пример: в 2021 году продавец получил аванс в сумме 118 000 рублей, в том числе НДС 18 000 руб. (по ставке 18 / 118 %). При получении аванса продавец выставил счет-фактуру на аванс с данными показателями.

Стороны договорились о том, что цена товара без учета НДС остается прежней, но в связи с изменением ставки НДС увеличивается общая стоимость договора до 120 000 руб. (в том числе НДС 20 %).

При получении в 2021 году доплаты до момента отгрузки продавец оформляет корректировочный счет-фактуру и указывает в нем увеличенную стоимость с учетом НДС, ставку НДС — 18 / 118 и новую сумму НДС.

Требование об оформлении корректировочных счетов-фактур при изменении стоимости товаров (работ, услуг) предусмотрено п.3 ст.168 НК РФ.

В переходном периоде ФНС разрешила выставлять корректировочные счета-фактуры, в том числе при авансах (п. 1.1 письма ФНС от 23.10.2018 № СД-4-3/20667).

Изменения в части авиаперевозок и аэропортовых услуг

Подпункт 22 пункта 2 статьи 149 НК РФ освобождает от НДС услуги по обслуживанию воздушных судов, которые производятся в аэропортах и на территории воздушного пространства России. Однако указания на конкретные виды услуг в Кодексе нет. С 1 января 2021 года правом определять такие услуги наделено Правительство — оно должно закрепить их перечень отдельным документом.

Кроме того, по внутренним авиаперевозкам пассажиров и багажа по Калининградской области с начала текущего года введена нулевая ставка НДС.

Некоторые покупатели стали налоговыми агентами

В первую очередь, свежие новости про изменения в НДС в 2021 году принёс Федеральный закон от 27.11.2017 № 335-ФЗ (далее – Закон № 335-ФЗ). Согласно ему, с 01 января приобретатели ряда товаров должны исполнять обязанности налоговых агентов по НДС. Касаются эти изменения в НДС лома металлов с 2021 года. А также (новый п. 8 ст. 161 НК РФ):

- отходов чермета и цветмета;

- сырых шкур животных;

- алюминия вторичного и его сплавов.

Реализация в России этих видов товаров теперь больше не освобождена от налога на добавленную стоимость. То есть покупатель как налоговый агент исчисляет НДС. Исключение сделано только для обычных физлиц, у которых нет статуса ИП.

Напомним, что налоговые агенты должны рассчитать и перечислить в казну соответствующую сумму НДС независимо от того, лежат ли на них обязанности плательщика данного налога.

Налоговые агенты на общей системе (ОСН) вместе с исчислением налога могут заявить соответствующий вычет. То есть фактически не перечислять деньги в казну.

Также см. «Как рассчитывать НДС».

Прочие изменения

Еще пара изменений касается узкого круга лиц.

Первое из них относится к особым экономическим зонам (ОЭЗ). Безвозмездная передача региональным и муниципальным властям имущества, созданного для реализации соглашения о создании ОЭЗ, НДС не облагается. Передающие организации восстанавливать суммы НДС, ранее принятые к вычету по этому имуществу, при его передаче не обязаны.

Еще одно специфическое изменение — выпуск материальных ценностей из госрезерва ответственным хранителем и заемщиком по причине их освежения, замены либо в порядке заимствования, освобожден от НДС.

Документы для нулевого НДС с посылок за границу

При экспорте товаров почтой нулевую ставку НДС новый закон с 2018 года разрешает подтверждать платёжками (оригиналы или копии) и декларацией по форме CN 23:

Помимо платёжек, можно выбирать, что представить из 2-х вариантов (новый подп. 7 п. 1 ст. 165 НК РФ):

- оригинал или копию декларации CN 23 (с отметками российских таможен);

- оригинал или копию таможенной декларации (с отметками российских таможен) и оригинал или копию декларации CN 23.

Суть в том, что на 2021 год отдельный список подтверждающих документов для международных почтовых посылок в НК РФ не был чётко прописан.

Положительные изменения по НДС в 2021 году для юридических лиц в том, что при отправке за границу почтовых посылок внешнеторговый контракт для подтверждения НДС 0% не нужен (изменения внёс Закон № 350-ФЗ).

Напомним, что обосновать экспортный НДС нужно за 180 календарных дней после начала этой таможенной процедуры. Документы подают вместе с декларацией по этому налогу.

Также см. «Новая форма декларации по НДС с 2021 года: что в ней изменилось».

Нет НДС при выпуске матценностей из госрезерва

В силу Закона от 14.11.2017 № 316-ФЗ с 01.01.2018 освобожден от НДС выпуск материальных ценностей ответственным хранителям и заемщикам из государственного резерва по причине:

- их освежения;

- замены;

- в порядке заимствования.

Также регламентированы особые правила определения налоговой базы и порядок определения ставки НДС при реализации матценностей ответственными хранителями и заемщиками.

Также см. «Что изменится в 2021 году: налоги, страховые взносы, отчетность, бухучет и новый сбор».

Медведев объявил о повышении НДС в России

Министр финансов не уточнил, как повышение НДС отразится на потребительских ценах, но это по определению инфляционная мера. В то же время Силуанов пообещал, что правительство готовит пакет мер по «компенсации» повышения НДС. Во-первых, расширятся возможности бизнеса для ускоренного возмещения налога на добавочную стоимость. Сейчас Налоговый кодекс предоставляет право на ускоренный способ его возмещения, если компания уплатила не менее 7 млрд руб. НДС, акцизов, налогов на прибыль и на добычу полезных ископаемых в совокупности за три предыдущих года; этот порог будет снижен до 2 млрд руб., сообщил Силуанов. Во-вторых, сократятся сроки камеральных проверок при возмещении НДС.

В-третьих, правительство отменит налог на движимое имущество (бизнес неоднократно призывал его отменить, называя «налогом на модернизацию»). Наконец, тариф по взносам работодателей на обязательное пенсионное страхование работников будет «бессрочно» зафиксирован на уровне 22% (и 10% при достижении предельной базы по взносам), сказал Силуанов. По действующему законодательству, тариф на ОПС должен вернуться на уровень 26% с 2021 года.

Читайте на РБК Pro

«Вы тупые?!»: как дерзкий маркетинг помог шведской Oatly покорить мир

Какие хитрости легендарных мошенников пригодятся вам во время переговоров

На рынке полупроводников — безумный ажиотаж. За какими акциями следить

Читайте также: В Новосибирске могут снизить ставки по «упрощенке»

Morningstar предостерегает от покупки этих 12 акций США. Полный список

По словам Медведева, «чтобы эта нагрузка [от повышения НДС] не падала на людей, все льготы по НДС на основные социально-значимые товары и услуги будут сохранены». Речь идет о пониженных ставках в отношении продовольствия, детских и медицинских товаров, а также о нулевых ставках на внутренние межрегиональные воздушные перевозки.

Кроме того, принято решение отказаться в будущем от использования такого института, как консолидированные группы налогоплательщиков (КГН). Это связано с отменой требования о контроле за трансфертными ценами внутри страны, пояснил премьер-министр.

Институт КГН был создан в 2012 году как механизм для более справедливого распределения налогов по регионам (в КГН объединяются крупнейшие группы компаний, у которых производственные активы разбросаны по всей стране). Но после введения этого института поступления от налогоплательщиков, которые объединились в КГН, напротив, снизились.

Проблема с КГН не нова, отметил Медведев, она приводит к выпадающим доходам регионов. Чтобы у налогоплательщиков и региональных властей было время подготовиться к изменениям, окончательно этот институт будет ликвидирован на федеральном уровне с 2023 года, добавил глава правительства.

«Налоговые меры, которые мы собираемся принять, позволят обеспечить выполнение майского указа президента по достижению целей развития, а также поддержать экономический рост: будут стимулировать технологическое обновление, развитие малого бизнеса, индивидуального предпринимательства», — сказал Медведев.