За несвоевременную уплату либо неуплату частично или в полном размере страховых взносов компании привлекают к ответственности. Причем в настоящее время эта ответственность предусмотрена не только в виде штрафов, но и уголовная. Предусматривается она теперь как Налоговым так и Уголовным кодексом РФ. В статье расскажем про ответственность за неуплату страховых взносов в 2021, рассмотрим пени и штрафы.

Согласно действующему законодательству, все организации, в которых работают физические лица и производят им выплаты, обязаны отчитываться по ним и оплачивать взносы. В случае уклонения от этих обязанностей, это расценивается как преступление, за которое нарушитель должен понести ответственность. Применимо это ко всем видам взносов, в том числе пенсионным, социальным, медицинским.

- Штраф за неуплату страховых взносов

- Нюансы, о которых должны знать бухгалтеры и руководители

- Пеня за просрочку платежей

- Пени за несвоевременную уплату страховых взносов

- Уголовная ответственность за неуплату

- Виды ответственности и возможные санкции

- Законодательная база для расчетов

- Штрафы за несвоевременную уплату взносов по НК РФ, КоАП РФ и закону № 125-ФЗ

- Просрочка расчетов

- Возможные причины неуплаты

- Пени по страховым взносам

- Штраф за подразделения

- Штраф за непредоставление ФСС документов

Штраф за неуплату страховых взносов

До настоящего времени все предусмотренные штрафы были обозначены в Федеральном законе №212. Так, неуплата, либо уплата не в полном размере предполагала штраф от 20- 40% от непогашенной суммы, в зависимости от того, имелся ли в неуплате умысел или нет. С наступлением 2021 года контроль за страховыми взносами закреплен за налоговиками и теперь неуплата взносов является налоговым правонарушением и ответственность установлена НК и УК РФ.

По указаниям государства, оплата взносов должна происходить не позднее 15 числа месяца, следующего за месяцем начисления.

А если на 15 число приходится выходной день, то перечисления необходимо сделать не позднее следующего рабочего дня. Если компания не укладывается в отведенные даты, то на нее накладывается штраф. Помимо опозданий с оплатой, штраф предусмотрен и за неправильные расчеты взносов, либо за занижение базы для их начисления. В этом случае налоговый кодекс предусматривает штраф в размере 20% от неуплаченных взносов. Если имело место умышленная неуплата взносов штраф может составить до 40% от суммы неуплаты.

Нюансы, о которых должны знать бухгалтеры и руководители

В законодательстве четко прописано, какие меры наказания могут назначить за неуплату страховых взносов. Здесь же упоминается, что плательщиков освобождают от уголовной ответственности, если они впервые допустили нарушения и полностью расплатились, в том числе уплатили пени и выписанные на основании НК РФ штрафы.

Читайте также: Форма СЗВ‑М: как заполнить и сдать форму для ежемесячной отчетности в ПФР

Однако бухгалтерам и руководителям, которые могут быть наказаны за несвоевременную и некорректную уплату страховых взносов в бюджет, необходимо знать еще несколько вещей:

- плательщику, который не перечислил в бюджет правильно исчисленные взносы и отраженные в отчетности, грозят только пени (п. 19 Постановления Пленума ВАС РФ от 30.07.2013 № 57);

- в случае невнесения или неполной уплаты страховых взносов по итогам отчетных периодов (квартал, полугодие, 9 месяцев) с плательщика не может быть взыскан штраф, предусмотренный ст. 122 НК РФ (Определение Судебной коллегии по экономическим спорам ВС РФ от 18.04.2018 № 305-КГ17-20241 по делу № А41-306/2017, Письмо ФНС от 26.07.2018 № СА-4-7/[email protected]);

- на основании ч. 1 ст. 199 УК РФ для определения размера задолженности страхователя могут быть суммированы долги по всем обязательным платежам — налогам, сборам и страховым взносам;

- ответственность по ст. 122 НК РФ не наступит, если у плательщика имеется переплата, которая при вынесении решения по результатам налоговой проверки не зачтена в счет иных задолженностей (Письмо Минфина от 24.10.2017 № 03-02-07/1/69682).

Правовые документы

- Налоговый кодекс

- Федеральный закон от 24.07.1998 N 125-ФЗ

- Статья 122 НК РФ. Неуплата или неполная уплата сумм налога (сбора, страховых взносов)

- Статья 199 УК РФ. Уклонение от уплаты налогов, сборов, подлежащих уплате организацией, и (или) страховых взносов, подлежащих уплате организацией — плательщиком страховых взносов

- Статья 199.4 УК РФ. Уклонение страхователя-организации от уплаты страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в государственный внебюджетный фонд

- Постановление Пленума ВАС РФ от 30.07.2013 N 57

Пеня за просрочку платежей

В последнее время возникло много споров по поводу того, что компании не отказываются оплачивать страховые взносы, но не имеют возможности сделать это вовремя. По этому поводу дается разъяснение Минфина в письме №03-02-07/31912 от 24.05.17г, о том, что при своевременном предоставлении отчетности, но оплате страховых взносов не вовремя компании грозит не штраф, а пеня за период просрочки. А штраф налоговый орган применит в том случае, если компания опоздает с предоставлением отчета, либо предоставит его неверно заполненным.

Пеня за просрочку платежа рассчитывается как 1/300 часть от ключевой ставки (рефинансирования) умноженная на каждый день задержки отчета. При этом день оплаты в расчет пени уже не войдет. Ключевая ставка представляет собой ставку рефинансирования ЦБ РФ. Для расчета пени ставка берется в размере, установленном ЦБ на период просрочки.

Пени за несвоевременную уплату страховых взносов

Пени по неуплаченным в срок страхвзносам начисляются из расчета 1/300 ключевой ставки (рефставки) ЦБ за каждый просроченный день. Если ключевая ставка меняется в период просрочки, то пени рассчитываются по каждой из ставок отдельно. С 1 октября 2021 года пени по страховым взносам возросли. Теперь их насчитают в пределах 30 дней просрочки, как и прежде, по 1/300 ставки рефинансирования, а если просрочка больше, то с 31 дня – в размере 1/150 ставки рефинансирования за каждый день просрочки.

Период начисления пеней начинается со следующего дня после срока, установленного для уплаты страхвзносов, а заканчивается днем перед датой фактического погашения недоимки по взносам.

Например, фирма перечислила взносы ПФР в сумме 50 000 руб. 26.06.2017 г., вместо 15.06.2017г. Ключевая ставка ЦБ РФ до 19.06.2017 составляла 9,25%, а с 19.06.2017 – 9,00%. Просрочка составила 10 дней, из которых за 3 дня компании будут начислены пени по взносам ПФР по ставке 9,25%, и за 7 дней по ставке 9,00%:

(50 000 руб. х 9,25% : 300 х 3 дн.)+( 50 000 руб. х 9,00% : 300 х 7 дн.) = 46,25 руб. + 105,00 руб.= 151,25 руб.

Уголовная ответственность за неуплату

Возможность привлечь компании к уголовной ответственности при уклонении от уплаты взносов возникла 10 августа 2017 года с принятием закона №250-ФЗ, по которому были внесены изменения в УК. Теперь могут привлечь директора, главного бухгалтера и учредителя, а также предпринимателя за неуплату взносов к уголовной ответственности.

До настоящего времени УК были предусмотрены наказания только за неуплату налогов. Но, так как страховые взносы попали в ведомство налоговиков, то и по ним установили уголовное наказание. Наказания подразумевают штрафы, лишение свободы или дисквалификацию. Надо иметь ввиду, что распространяется ответственность только на те взносы, по которым долг возник после 10 августа.

Уголовная ответственность для организаций:

Статья УК РФСодержаниеНаказание199Уклонение от неуплаты в крупном размере.

Понятие крупный размер подразумевает неуплату налогов и взносов 3 года в размере свыше 5 млн. рублей. При этом доля взносов в этой сумме превышает 25% либо 5 млн. рублей.-штраф 100-300 тыс. рублей, либо в размере оклада за год или до двух лет;

-до 2 года принудительных работ и лишение права на определенную должность либо вид деятельности на определенный срок или без срока;

-до 6 месяцев арест;

-до 2 лет лишения свободы и лишение права на определенную должность либо вид деятельности на определенный срок или без срока;

199Уклонение от неуплаты в особо крупном размере.

Неуплата налогов и взносов 3 года в размере более 13 млн. рублей. При этом доля взносов в этой сумме превышает 50% или 45 млн. рублей-штраф от 200 до 500 тыс. рублей, либо в размере зарплаты за 1 года до 3 лет;

-до 5 лет принудительных работ и лишение права на определенную должность либо вид деятельности на определенный срок или без срока;

-до 6 лет лишения свободы и лишение права на определенную должность либо вид деятельности на определенный срок или без срока;

Читайте также: Плюсы и минусы упрощенной системы налогообложения (УСН)

Уголовная ответственность для ИП:

Статья УК РФСодержаниеНаказание198Уклонение от неуплаты в крупном размере.

Понятие крупный размер подразумевает неуплату налогов и взносов 3 года более 900 тыс.рублей. При этом доля взносов в этой сумме превышает 10% либо 2,7 млн.рублей-штраф 100-300 тыс. рублей, либо в размере зарплаты за год или до двух;

-до 1 года принудительных работ;

-до 6 месяцев арест;

-до 1 года лишения свободы

198Уклонение от неуплаты в особо крупном размере.

Неуплата налогов и взносов 3 года в размере более 4,5 млн. рублей. При этом доля взносов в этой сумме превышает 20% или 13,5 млн. рублей-штраф 200-500 тыс. рублей, либо в размере оклада за 1,5 года до 3 лет;

– до 3 лет принудительных работ;

– до 6 месяцев арест;

– до 3 лет лишения свободы

Виды ответственности и возможные санкции

С 2021 года страховые взносы на медицинское, пенсионное и социальное страхование регулируются нормами Налогового кодекса РФ. Для взносов на травматизм существует отдельный нормативный документ — Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», однако общий порядок привлечения к ответственности в случае неуплаты отчислений на страхование одинаковый.

Законодательством предусмотрены 2 вида ответственности: налоговая и уголовная.

Привлечь к налоговой ответственности могут плательщика взносов (ИП или организацию) за неуплату или неполную уплату положенной суммы (ст. 122 НК РФ). Штраф составит от 20 до 40 процентов неперечисленной в бюджет выплаты, если правонарушение стало причиной:

- занижения базы для начисления сумм (за исключением ситуаций, когда занижение произошло вследствие невключения прибыли контролируемой иностранной компании либо в результате неприменения положений о контролируемых сделках);

- неправильного исчисления суммы к уплате;

- иных действий либо бездействия.

Уголовная ответственность за неуплату страховых взносов наступает при наличии одновременно двух обстоятельств (ст. 199 УК РФ). Первое — страхователь уклоняется от уплаты. Второе — сумма, не поступившая в бюджет, крупная — долг за три года превышает 5–15 млн рублей (более 25 % от общей суммы), очень крупная — не выплачено 15–45 млн рублей (более половины общей суммы, подлежащей уплате за последний 3 года). В зависимости от размера ущерба госказне санкции могут быть следующими:

- если долг от 5 до 15 млн рублей: штраф от 100 000 до 300 000 рублей либо в размере заработной платы осужденного за 1-2 года;

- принудительные работы на срок до 2 лет с запретом занимать некоторые посты или заниматься какой-то деятельностью на срок до 3 лет или без такового;

- арест на срок до полугода;

- лишение свободы на срок до 2 лет с запретом занимать некоторые посты или заниматься какой-то деятельностью на срок до 3 лет или без такового;

- штраф от 200 000 до 500 000 рублей или в размере заработной платы осужденного за 1-3 года;

Отметим, что за неуплату взносов на травматизм в УК РФ предусмотрена отдельная статья — 199.4. Какие составы нарушений и меры наказания для страхователей в ней содержатся, удобно изучить по таблице ниже.

Неуплата взносов в крупном размере (от 2 до 6 млн рублей за последние три года) Неуплата взносов в особо крупном размере (от 10 до 30 млн рублей за последние 3 года) либо по предварительному сговору

- штраф от 100 000 до 300 000 рублей;

- принудительные работы на срок до 1 года с запретом занимать некоторые посты или заниматься какой-то деятельностью на срок до 3 лет или без такового;

- лишение свободы на срок до 1 года.

- штраф от 300 000 до 500 000 рублей;

- принудительные работы на срок до 4 лет с возможным запретом занимать некоторые посты или заниматься какой-то деятельностью на тот же срок или без такового;

- лишение свободы на срок до 4 лет с запретом занимать некоторые посты или заниматься какой-то деятельностью на срок до 3 лет или без такового.

Законодательная база для расчетов

Рекомендуется изучить следующие документы: (нажмите для раскрытия)

Законодательный актСодержаниеЗакон №250-ФЗ от 29.07.2017«О внесении изменений в УК РФ в связи с совершенствованием правового регулирования, связанных с уплатой страховых взносов»Закон №125-ФЗ от 24.07.1998 статья 26.29«Неуплата или неполная уплата сумм страховых взносов»Статья 122 НК РФ«Неуплата или неполная уплата сумм налога (сбора, страховых взносов)»Статья 198 УК РФ«Уклонение физлица от уплаты страховых взносов»Статья 199 УК РФ«Уклонение юрлица от уплаты страховых взносов»Письмо Минфина №03-02-07/1-343 от 26.09.2011«Об отсутствии оснований для взимания штрафов в случае несвоевременной уплаты сумм страховых взносов»Статья 75 НК РФ«Пеня»

Штрафы за несвоевременную уплату взносов по НК РФ, КоАП РФ и закону № 125-ФЗ

Неуплата (несвоевременная уплата) страховых взносов может повлечь наказание, если недоимка образовалась по следующим причинам:

- расчетная база по взносам занижена;

- сумма платежа рассчитана неверно;

- плательщик взносов совершил иные неправомерные действия (бездействие).

Штраф за несвоевременную уплату страховых взносов предусмотрен в НК РФ, КоАП РФ и в законе об обязательном соцстраховании от 24.07.1998 № 125-ФЗ.

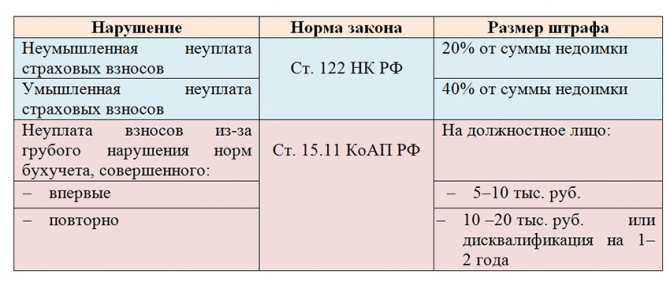

Санкции за неуплату страхвзносов (кроме взносов «на травматизм») см. в таблице:

Можно не волноваться о штрафах по НК РФ и КоАП РФ за неуплату страховых взносов, если страхвзносы не уплачены, но:

- рассчитаны правильно;

- отражены достоверно в расчете.

На это чиновники Минфина РФ указали в письме от 24.05.2017 № 03-02-07/1/31912.

Однако не следует надеяться на полную безнаказанность за несвоевременную уплату взносов. В этой ситуации за весь период просрочки придется уплатить пени.

КБК по страховым взносам см. здесь. А тут вы найдете КБК на пени по взносам.

Ответственность за неуплату страховых взносов «на травматизм» (в результате занижения базы, неправильного исчисления суммы и др.) предусмотрена ст. 26.29 закона № 125-ФЗ в виде штрафа 20% от не поступившей в бюджет суммы (40% при доказанности умысла).

Просрочка расчетов

Отчетность по начисленным и уплаченным взносам сдают по форме 4-ФСС. Срок сдачи расчета: для отчетности на бумаге – не позднее 20-го числа месяца, следующего за отчетным периодом, для электронной отчетности – не позднее 25-го числа месяца, идущего за отчетным периодом. В Пенсионный фонд компании сдают расчет по форме РСВ-1 ПФР ежеквартально. Срок сдачи отчетности – до 15-го числа второго месяца, следующего за отчетным периодом.

Штраф за несвоевременную сдачу ФСС и ПФР берут по единому «тарифу» – 5% от суммы взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода за каждый полный или неполный месяц просрочки. Но не более 30 процентов указанной суммы и не менее 1000 руб. (ч. 1 ст. 46 Федерального закона от 24.07.2009 № 212-ФЗ). Кроме того, руководителю организации (другому сотруднику, ответственному за сдачу отчетности) за опоздание будет штраф от 300 до 500 руб. за каждый непредставленный расчет (ч. 2 статьи 15.33 КоАП РФ).

Возможные причины неуплаты

Законодательством предусмотрена ответственность ИП за неуплату или несвоевременную выплату страховых взносов. Она распространяется на разные виды страхования – пенсионное, медицинское, социальное. Формы наказаний могут быть разными – пени, штрафы. Так, наложение штрафов в соответствии со предусмотрено, если неуплата или неполная выплата взносов возникла по следующим причинам:

- Занижение суммы страховой базы. Например, если ИП забыл включить в нее квартальную премию сотруднику.

- Неверное исчисление размера взноса. Наиболее частые причины – использование не той ставки.

- Различные формы неправомерных действий или бездействие, которые не касаются иностранных компаний или контролируемых сделок.

Как правило, такие ошибки определяют сами налоговики в ходе проверки отчетов. По итогу возникает недоимка. На основании проверки составляется требование об уплате недостающих средств. Дополнительно возникает необходимость уплаты пеней и штрафов.

Пени по страховым взносам

За неуплату страховых взносов в срок начисляются пени. Причем считаются они за каждый календарный день просрочки начиная со дня, следующего за днем, установленным для уплаты взносов, и по день их уплаты (взыскания) включительно (п. 3 ст. 25 Закона № 212-ФЗ). Пени за каждый день просрочки определяются в процентах от неуплаченной суммы страховых взносов. Процентная ставка пеней принимается равной 1/300 действующей в эти дни ставки рефинансирования Центробанка РФ. Уплата пеней производится одновременно с уплатой сумм страховых взносов или после уплаты таких сумм.

И хотя, по закону, пени грозят компании только за неуплату взносов, на практике фонды начисляют пени и при ошибках в реквизитах. Так, например, при ошибке в КПП фонд обязан зачислить деньги на счет без пеней. Поэтому стоит написать в фонд заявление об уточнении реквизитов и в нем же попросить обнулить пени. Если фонд откажет, есть шанс отменить требование через суд. Но в будущем, чтобы избежать споров, перед составлением платежного поручения стоит позвонить специалисту фонда и уточнить платежные реквизиты.

Источник: WiseAdvice (бухгалтерский аутсорсинг)

Штраф за подразделения

При открытии обособленного подразделения компания в течение одного месяца со дня его создания обязана письменно уведомить об этом ФСС и ПФР. Если этого не сделать – будет штраф. Для организации – 200 руб. за каждое несообщение о подразделении (ст. 48 Закона 212-ФЗ), для ее руководителя – от 300 до 500 руб. (ч. 3 ст. 15.33 КоАП РФ).

Кроме того, организацию могу оштрафовать за нарушение 30-дневного срока регистрации в ФСС обособленного подразделения в целях уплаты взносов от несчастных случаев и профессиональных заболеваний. Для компании он составляет 5000 руб., если срок регистрации нарушен на 90 дней (включительно), если срок опоздания превышает 90 дней – 10 000 руб. (ч. 1 ст. 19 Закона № 125-ФЗ). Отметим, что регистрировать «обособку» в фонде нужно только в том случае, если подразделение выделено на отдельный баланс, имеет расчетный счет и производит выплаты сотрудникам

Срок давности штрафов ПФР и ФСС – 3 года! За нарушения в области уплаты страховых взносов и взносов на травматизм страхователя можно привлечь к ответственности в отведенные законодательством сроки. Так, страхователь не может быть наказан штрафом, если с момента нарушения и до вынесения решения о привлечении к ответственности истекло три года (п. 1 ст. 45 Закона№ 212-ФЗ, абз. 8 п. 1 ст. 19 Закона № 125-ФЗ).

Штраф за непредоставление ФСС документов

Компании, которые по тем или иным причинам платят взносы по пониженным тарифам (например, за временно пребывающих иностранцев), могут получить запрос от ФСС предоставить документы, подтверждающие право на льготу. На письменный запрос фонда надо ответить не позднее чем через 10 рабочих дней после получения требования. За непредставление документов, связанных с расчетом и уплатой взносов, либо опоздание с их подачей будет штраф в размере 200 руб. за каждый документ (ст. 48 Закона № 212-ФЗ). А руководителя могут оштрафовать на сумму от 300 до 500 руб. (ч. 3 ст. 15.33 КоАП РФ).

Когда компания обращается в фонд за возмещением пособий, ФСС запрашивает документы, связанные с их расчетом и уплатой. Если документы не представить или подать с опозданием, т.е. позднее чем через 10 рабочих дней после получения требования, то компании будет штраф в размере 200 руб. за каждый непредставленный документ (ст. 48 Закона № 212-ФЗ). А руководителю – штраф от 300 до 500 руб. (ч. 4 ст. 15.33 КоАП).