Предоплата в валюте

Институт Российской академии наук заключает контракты с зарубежными заказчиками на выполнение НИР и ОКР в иностранных валютах и получает предоплату в валюте. На момент выполнения работ делается пересчет полученных средств по курсу ЦБ, в результате чего возникает положительная или отрицательная курсовая разница.

Подлежат ли эти суммы обложению НДС, учитывая, что выполненные научными организациями на основе хоздоговоров НИР и ОКР освобождены от налогообложения согласно п.п. 16 п. 3 ст. 149 НК РФ?

П. 9 ПБУ 3/2006

«Учет активов и обязательств, стоимость которых выражена в иностранной валюте»

, утвержденного приказом Минфина РФ от 27.11.2006 г. № 154н, установлено, что для составления бухгалтерской отчетности средства полученных авансов и предварительной оплаты принимаются в оценке в рублях по курсу, действовавшему

на дату совершения операции в иностранной валюте

, в результате которой указанные обязательства принимаются к бухгалтерскому учету.

Доходы организации

при условии получения аванса, предварительной оплаты признаются в бухгалтерском учете этой организации

в оценке в рублях по курсу, действовавшему на дату пересчета в рубли

средств полученного аванса, предварительной оплаты (в части, приходящейся на аванс, предварительную оплату).

Читайте также: Бухгалтерский учет: счет 43 «Готовая продукция». Характеристика счета 43

Пересчет

средств полученных авансов, предварительной оплаты

после принятия

их к бухгалтерскому учету в связи с изменением курса

не производится

(

п. 10 ПБУ 3/2006

).

Таким образом, при получении аванса, предоплаты в иностранной валюте пересчет указанных сумм в рубли производится только один раз.

Дальнейшей переоценки сумм авансов, предоплаты не производится.

То есть курсовые разницы

в случае получения сумм авансов и предоплаты

не возникают

.

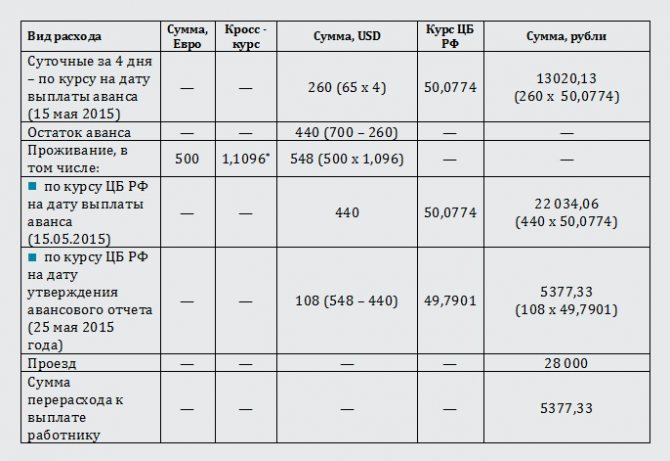

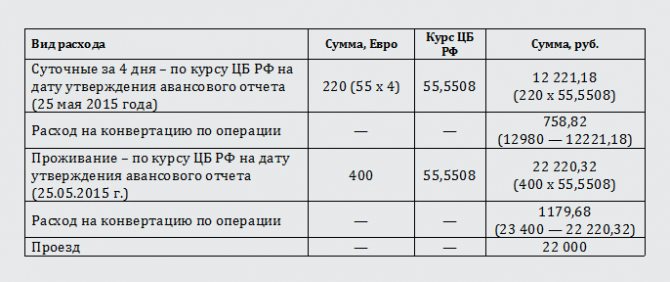

Предположим

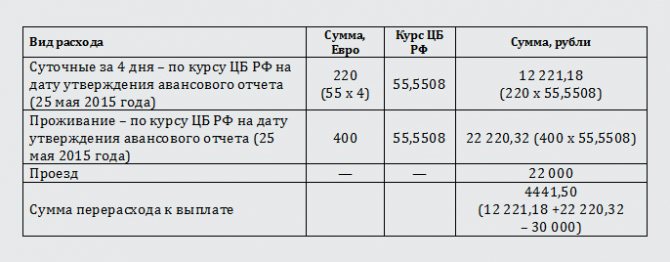

, Вы получили предоплату от заказчика в размере 10 000 долларов США 4 марта 2009 года.

Сдача результата выполненных работ по договору – 26 мая 2009 года.

Курс доллара по отношению к рублю, установленный ЦБ РФ на 4 марта – 36,2054 руб., на 26 мая – 31,0516 руб.

В бухгалтерском учете Вашей организации будут сделаны записи:

4 марта 2009 г.

ДЕБЕТ 52 «Валютные счета» КРЕДИТ 62 «Расчеты с покупателями и заказчиками»

субсчет «Авансы полученные»

– 362 054 руб. (10 000 долларов х 36,2054 руб.) – отражено получение предоплаты за работы.

26 мая 2009 г.

ДЕБЕТ 62 КРЕДИТ 90

Читайте также: Материальный ущерб у работодателя: возмещение и налоговые последствия

субсчет «Выручка»

– 362 054 руб. – отражена выручка от реализации при сдаче результата выполненных работ;

ДЕБЕТ 62 КРЕДИТ 62

– 362 054 руб. – зачтена полученная предоплата.

В соответствии со ст. 146 НК РФ

реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав признается объектом налогообложения НДС.

Ст. 148 НК РФ

установлено, что местом осуществления деятельности организации, выполняющей виды работ (оказывающей виды услуг), не предусмотренные

подпунктами 1-4.1 п. 1 ст. 148 НК РФ

, считается территория Российской Федерации в случае фактического присутствия этой организации на территории Российской Федерации на основе государственной регистрации, а при ее отсутствии – на основании места, указанного в учредительных документах организации, места управления организацией, места нахождения постоянно действующего исполнительного органа организации, места нахождения постоянного представительства в Российской Федерации (если работы выполнены (услуги оказаны) оказаны через это постоянное представительство).

Следовательно, для целей НДС местом реализации Вашей организацией НИР и ОКР признается территория Российской Федерации

.

На основании п.п. 16.1 п. 3 ст. 149 НК РФ

выполнение организациями научно-исследовательских, опытно-конструкторских и технологических работ, относящихся к созданию новых продукции и технологий или к усовершенствованию производимой продукции и технологий,

если

в состав научно-исследовательских, опытно-конструкторских и технологических работ

включаются следующие виды деятельности

:

– разработка конструкции инженерного объекта или технической системы;

– разработка новых технологий, то есть способов объединения физических, химических, технологических и других процессов с трудовыми процессами в целостную систему, производящую новую продукцию (товары, работы, услуги);

– создание опытных, то есть не имеющих сертификата соответствия, образцов машин, оборудования, материалов, обладающих характерными для нововведений принципиальными особенностями и не предназначенных для реализации третьим лицам, их испытание в течение времени, необходимого для получения данных, накопления опыта и отражения их в технической документации

Читайте также: Закрытие затратных счетов в 1С 8.3 (счета 20, 23, 25, 26, 29, 44)

не подлежит налогообложению (освобождается от налогообложения) НДС

.

Согласно п. 2 ст. 153 НК РФ

при определении налоговой базы по НДС

выручка от реализации

товаров (работ, услуг), передачи имущественных прав определяется исходя из всех

доходов

налогоплательщика,

связанных с расчетами

по оплате указанных товаров (работ, услуг), имущественных прав, полученных им в денежной и (или) натуральной формах, включая оплату ценными бумагами.

Налоговая база в соответствии с п.п. 2 п. 1 ст. 162 НК РФ увеличивается на суммы связанных с оплатой

реализованных товаров (работ, услуг).

П. 3 ст. 153 НК РФ

установлено, что при определении налоговой базы по НДС

выручка

(расходы) налогоплательщика

в иностранной валюте

пересчитывается в рубли по курсу Центрального банка РФ соответственно

на дату, соответствующую моменту определения налоговой базы

при реализации (передаче) товаров (работ, услуг), имущественных прав, установленному

ст. 167 НК РФ

,

или на дату фактического осуществления расходов

.

При этом выручка от реализации товаров (работ, услуг), предусмотренных п.п. 1-3, 8 и 9 п. 1 ст. 164 НК РФ

, полученная в иностранной валюте, пересчитывается в рубли по курсу Центрального банка РФ

на дату оплаты отгруженных товаров (выполненных работ, оказанных услуг)

.

То есть для целей НДС при получении предоплаты момент определения налоговой базы возникает два раза: на день получения предоплаты и на день отгрузки.

Соответственно, пересчет в рубли поступившей суммы валюты также производится два раза.

Однако все эти правила распространяются исключительно на операции, подлежащие налогообложению

.

Если организация осуществляет операции, не подлежащие налогообложению, то она, соответственно, не определяет налоговую базу по НДС

.

Пошаговая инструкция

Начало примера смотрите в публикации:

- Настройки и особенности учета импортных операций в третьи страны в 1С

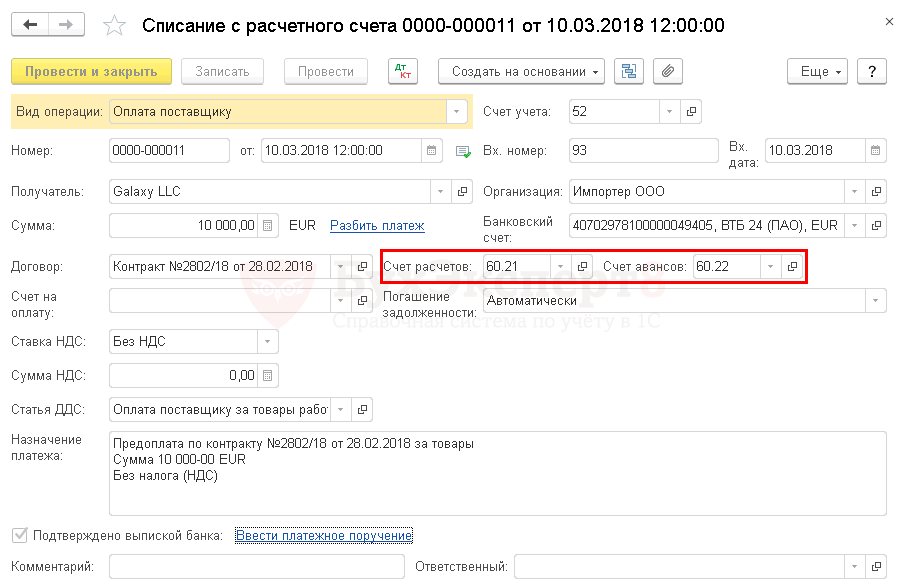

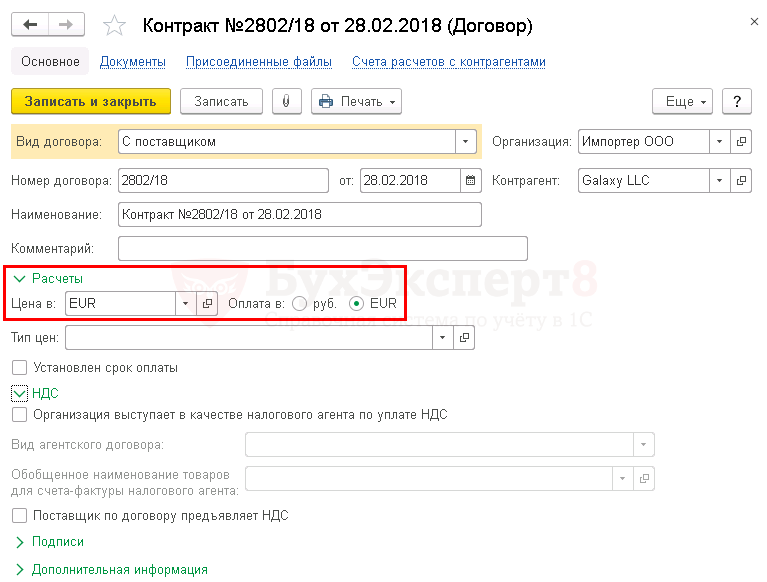

Организация заключила импортный контракт с иностранным поставщиком Galaxy LLC на поставку товара из Германии на сумму 20 000 EUR.

10 марта осуществлена предоплата поставщику в размере 50% в сумме 10 000 EUR.

19 марта поставщик Galaxy LLC отгрузил товар Станок токарный IM-1 (1 шт.) стоимостью 20 000 EUR. В соответствии с контрактом переход права собственности на товар происходит в момент передачи товара перевозчиком на складе покупателя. Базис поставки DAP Москва.

27 марта уплачены авансовые таможенные платежи (НДС 283 500 руб., таможенная пошлина 75 000 руб., таможенный сбор 750 руб.).

29 марта проведено таможенное декларирование товара. Станок доставлен на склад и принят к учету.

30 марта поставщику Galaxy LLC перечислен остаток оплаты за товар в сумме 10 000 EUR.

Условные курсы для оформления примера:

- 10 марта курс ЦБ РФ 73,00 руб./EUR;

- 29 марта курс ЦБ РФ 75,00 руб./EUR;

- 30 марта курс ЦБ РФ 76,00 руб./EUR.

Рассмотрим пошаговую инструкцию оформления примера. PDF

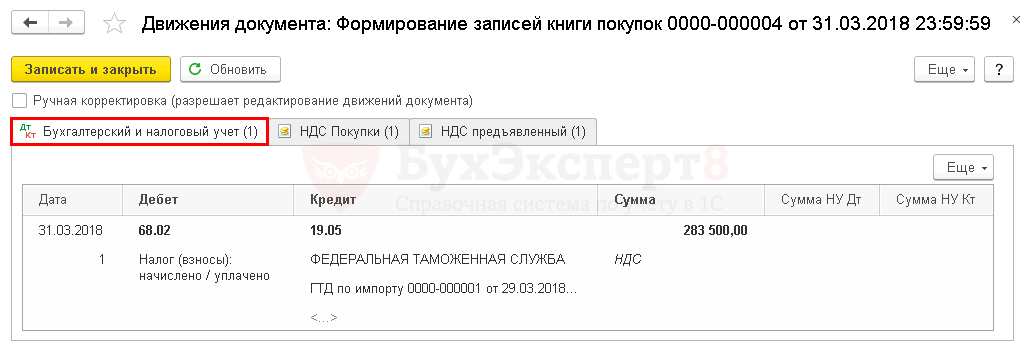

Читайте также: Счет 40 в бухгалтерском учете: Выпуск продукции (работ, услуг)ДатаДебетКредитСумма БУСумма НУНаименование операцииДокументы (отчеты) в 1СДтКтПеречисление аванса иностранному поставщику10 марта60.22730 000730 000Перечисление аванса поставщикуСписание с расчетного счета — Оплата поставщику91.01160 000160 000Переоценка валютных остатков на валютном счетеПеречисление авансового платежа на таможню27 марта76.0951284 250284 250Перечисление авансового платежа (НДС, таможенный сбор)Списание с расчетного счета — Прочие расчеты с контрагентами76.095175 00075 000Перечисление авансового платежа (таможенная пошлина)Приобретение товаров у иностранного поставщика29 марта41.0160.211 480 0001 480 0001 480 000Принятие к учету товаровПоступление (акт, накладная) — Товары (накладная)60.2160.22730 000730 000730 000Зачет авансаГТД——Принятие к учету товаров по ГТДУчет таможенных платежей29 марта41.0176.0975 00075 00075 000Таможенная пошлина включена в стоимость товаровГТД по импорту41.0176.09750750750Таможенный сбор включен в стоимость товаров19.0576.09283 500283 500Принятие к учету НДС, уплаченного на Таможне76.0976.09284 250284 250284 250Зачет аванса по таможенным платежам76.0976.0975 00075 00075 000Перечисление оплаты иностранному поставщику30 марта60.21760 000760 000Перечисление оплаты поставщикуСписание с расчетного счета — Оплата поставщику91.0260.2110 00010 00010 000Переоценка кредиторской задолженности в валюте91.01210 000210 000Переоценка валютных остатков на валютном счетеПринятие НДС к вычету, уплаченного на таможне31 марта68.0219.05283 500Принятие НДС к вычетуФормирование записей книги покупок——283 500Отражение вычета НДС в Книге покупокОтчет Книга покупок

Принятие НДС к вычету, уплаченного на таможне

НДС, уплаченный на таможне, принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- товары приняты к учету (п. 1 ст. 172 НК РФ);

- товары должны использоваться в деятельности, облагаемой НДС;

- в наличии таможенная декларация (копия) на бумажном носителе, в т.ч. при электронном декларировании (Письмо Минфина РФ от 22.02.2017 N 03-07-08/10198, Письмо Минфина от 29.05.2015 N 03-07-15/31200, Письмо Минфина РФ от 18.08.2010 N 03-07-08/237, пп. а п. 39 Порядка утв. Приказом ФТС РФ от 17.09.2013 N 1761);

- в наличии подтверждение оплаты НДС в виде Отчета о расходовании таможенных платежей (платежного поручения на уплату НДС).

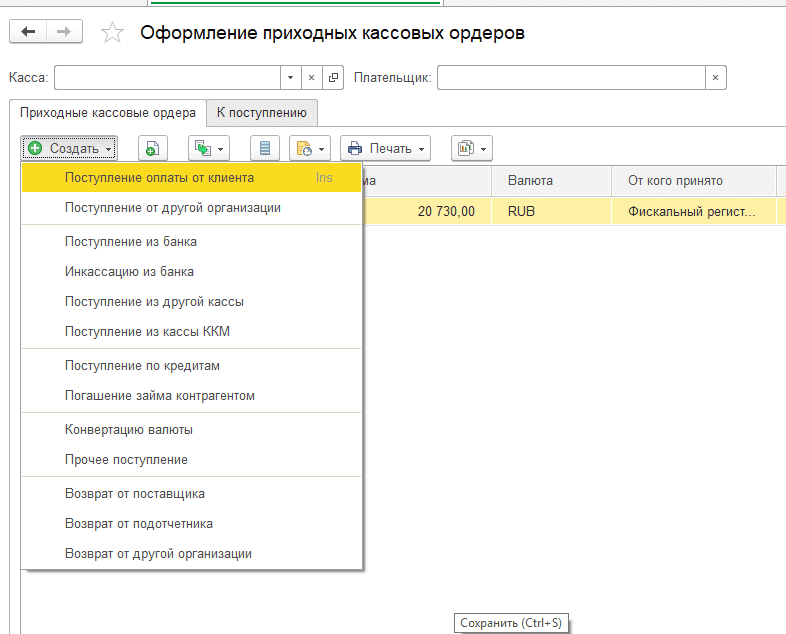

Принятие НДС к вычету оформляется документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС — кнопка Создать.

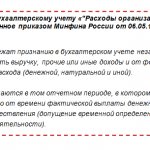

Вкладка Приобретенные ценности заполняется автоматически по кнопке Заполнить. Но для корректного заполнения книги покупок нужно внести корректировки.

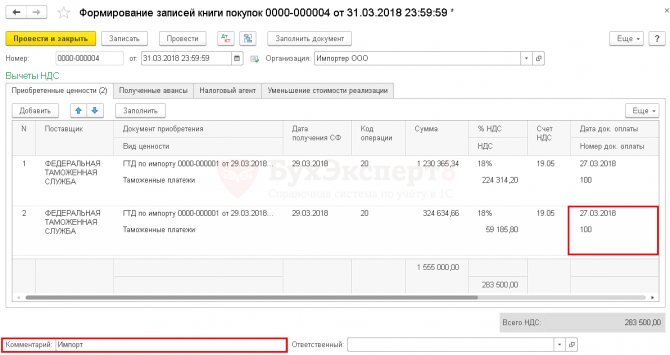

При первоначальном заполнении документа Формирование записей книги покупок графы Номер док. оплаты и Дата док. оплаты скрыты, но если к вычету принимается НДС по импортным поставкам, то очень важно проверить правильность заполнения реквизитов платежного документа на уплату «ввозного» НДС в бюджет.

См. также Как импортеру настроить и заполнить документ Формирование записей книги покупок

Рассмотрим особенности заполнения документа Формирование записей книги покупок по примеру.

В результате автозаполнения табличная часть документа будет иметь следующий вид:

- Дата док. оплаты и Номер док. оплаты – дата и номера платежных поручений на уплату НДС и пошлины, а также сбора, по которым прошел зачет аванса в документе ГТД по импорту.

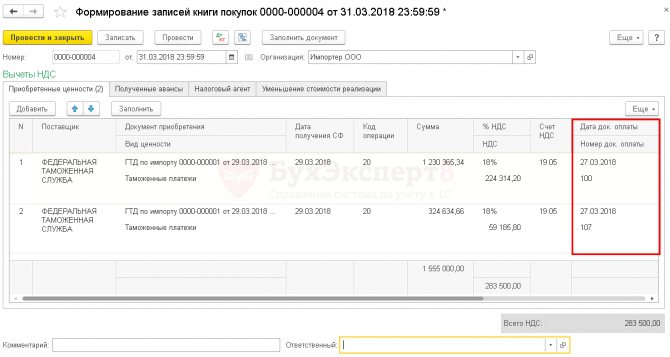

В книге покупок в графе 7 по операциям с кодом «» Ввоз импортных товаров на территорию РФ» надо указывать номер и дату платежного поручения, подтверждающего уплату налога. То есть то платежное поручение, по которому прошла уплата именно НДС (пп. к п. 6 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

В нашем примере НДС был уплачен платежным поручением № 100 от 27.03.2018 (графа 47 «Исчисление платежей» декларации на товары, вид платежа 5010). PDF

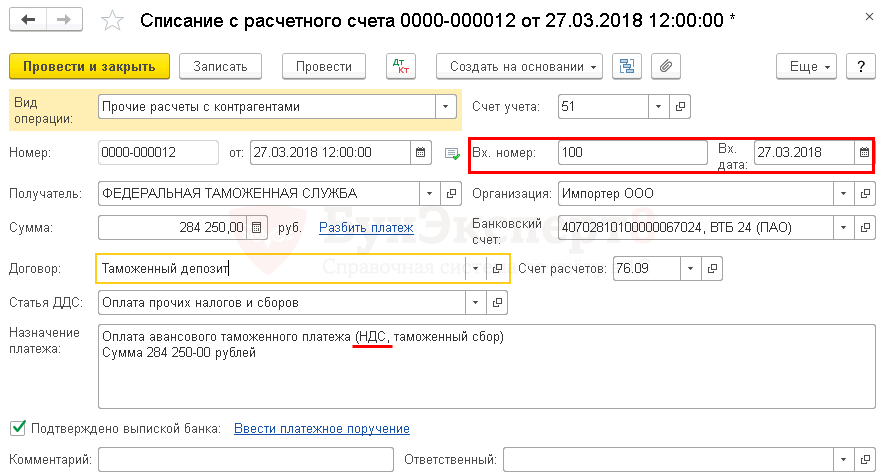

Значит, для того чтобы в книге покупок были указаны верные реквизиты об уплате налога, надо внести корректировки в табличную часть документа Формирование записей книги покупок и указать там номер и дату платежного поручения только по НДС — № 100 от 27.03.2018.

См. также Как быстро найти номер и дату платежного поручения на уплату НДС на таможне при заполнении документа Формирование записей книги покупок

В процессе работы у бухгалтера может появиться необходимость в уточнении и перезаполнении документа Формирование записей книги покупок. Для того чтобы не приходилось повторять ручные корректировки в табличной части, рекомендуем создавать отдельный документ Формирование записей книги покупок только по зачету НДС, уплаченного на таможне. В поле Комментарий можно размещать соответствующую заметку, например, Импорт.

Проводки по документу

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

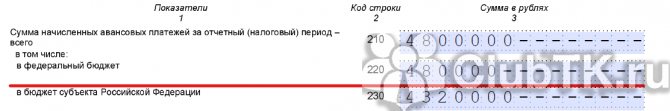

Декларация по НДС

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 150 «Сумма налога, уплаченная налогоплательщиком таможенным органам…»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- данные ТД, код вида операции ««.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Импорт товаров из дальнего зарубежья, что сдавать в ИФНС и как отражать в 1С Прибыл товар из дальнего зарубежья. Получена ТД (там.декл.), НДС и…

- Импорт из дальнего зарубежья через Агента. Позиция Агента ДОБРЫЙ ДЕНЬ! БУДУ ПРИЗНАТЕЛЬНА, ЕСЛИ ВЫ ОПУБЛИКУЕТЕ МАТЕРИАЛ: ИМПОРТ ИЗ…

- Импорт ПО из дальнего зарубежья Добрый день! Наша организация намерена закупить программное обеспечение в Словакии,…

- УСН 15%. Импорт из дальнего зарубежья Добрый день! Наше предприятие применяет УСН (Объект Доходы-Расходы). Мы оплатили…