Увольнение сотрудника — операция, без которой не обходится деятельность ни одной организации. Рассмотрим особенности отражения в 1С расчета с сотрудником при увольнении, а также порядок начисления и выплаты компенсации за неиспользованный отпуск.

Вы узнаете:

- когда следует произвести расчет с уволенным сотрудником;

- каким документом оформляется начисление компенсации;

- как удержать и уплатить в бюджет НДФЛ с компенсации по отпускным;

- как и когда исчисляются страховые взносы.

- Пошаговая инструкция

- Нормативное регулирование

- Предоставление компенсации

- Расчет компенсации при увольнении

- Количество дней неиспользованного отпуска

- Средний дневной заработок

- Выделяем компенсацию в 2-НДФЛ

- Увольнение сотрудника

- Компенсация за неиспользованный отпуск

- Расчет сотрудника при увольнении

- Настройки в 1С по расчету компенсации

- Расчет сотрудника при увольнении

- Проводки по документу

- Документальное оформление

- Декларация по налогу на прибыль

- Код компенсации за неиспользованный отпуск в справке 2-НДФЛ в 2021 году

- Надо ли задним числом выделять компенсацию отпуска при увольнении на отдельный код дохода для НДФЛ в 2021 году?

- Где указывается код дохода для компенсации при увольнении в справке 2-НДФЛ в 2021 году?

- Для компенсации за неиспользованный отпуск при увольнении в 2019 году код дохода по НДФЛ с какого момента ставится по новым правилам?

- Если без увольнения выплачивается компенсация отпуска, то какой код дохода?

- Уплата НДФЛ в бюджет

- Проводки по документу

- Компенсация при увольнении: код дохода (НДФЛ-2018) в справке о доходах физлица

- 6-НДФЛ

- advant24.ru

- Проверка взаиморасчетов

- Взаиморасчеты с сотрудником

- Взаиморасчеты с бюджетом по НДФЛ

- Контроль сроков уплаты НДФЛ

- См. также:

- Похожие публикации

- Отражается ли в справке 2-НДФЛ?

Пошаговая инструкция

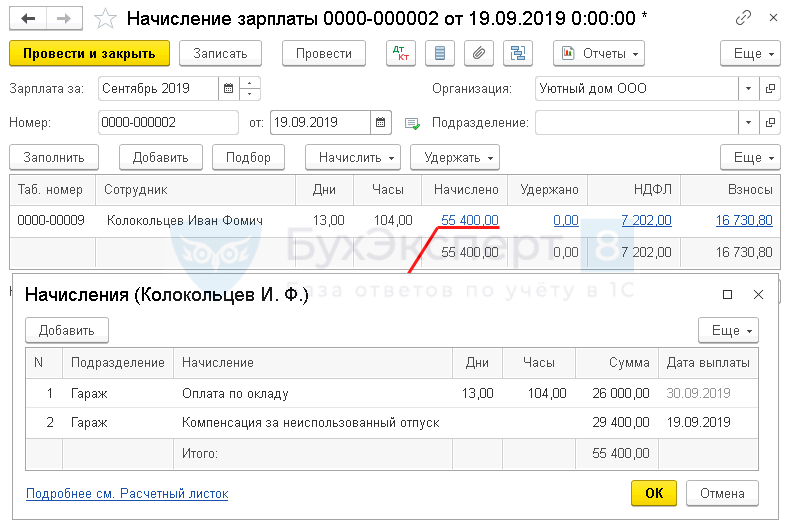

05 сентября Колокольцев И.Ф. написал заявление на увольнение по инициативе работника. В тот же день издан приказ о его увольнении 19 сентября.

Сотрудник работал в Организации с 26.12.2016. В октябре прошлого года Колокольцев был в отпуске и полностью использовал право на ежегодный оплачиваемый отпуск, продолжительностью 28 календарных дней.

19 сентября Колокольцеву был произведен расчет:

- компенсации за неиспользованный отпуск;

- заработной платы за сентябрь.

В тот же день денежные средства, согласно расчета перечислены на личную карту Колокольцева И.Ф. с учетом того, что 26 августа он получил аванс за сентябрь в размере 16 000 руб. Кроме того, НДФЛ был уплачен в бюджет.

Пошаговая инструкция оформления примера. PDF

ДатаДебетКредитСумма БУСумма НУНаименование операцииДокументы (отчеты) в 1СДтКтУвольнение сотрудника05 сентября———Приказ на увольнение сотрудникаУвольнениеРасчет сотрудника при увольнении19 сентября267026 00026 00026 000Начисление зарплатыНачисление зарплаты267029 40029 40029 400Начисление компенсации за неиспользованный отпуск7068.017 2027 202Удержание НДФЛ2669.011 606,601 606,60Начисление взносов в ФСС2669.03.12 825,402 825,40Начисление взносов в ФФОМС2669.02.712 18812 188Начисление взносов в ПФР2669.11110,80110,80Начисление взносов на НС и ПЗВыплата зарплаты на личную карточку сотрудника19 сентября——32 198Формирование ведомости на выплатуВедомость в банк — На счета сотрудников705132 19832 198Выплата зарплатыСписание с расчетного счета — Перечисление заработной платы работникуУплата НДФЛ в бюджет19 сентября68.01517 202Уплата НДФЛ в бюджетСписание с расчетного счета — Уплата налога

Нормативное регулирование

Предоставление компенсации

При прекращении трудовых отношений работнику положена компенсация за все дни неиспользованного отпуска в течение всех лет работы в организации (ст. 127 ТК РФ).

Читайте также: Расчет коэффициента ликвидности (формула по балансу)

Отпуск сотрудникам должен предоставляется ежегодно с сохранением места работы (должности) и среднего заработка (ст. 114, ст. 120 ТК РФ).

В некоторых случаях допускается замена ежегодного отпуска денежной компенсацией. Для работников, продолжающих трудиться в организации, выплата компенсации возможна только за дополнительные дни отпуска, превышающие 28 календарных дней в рабочем году (ч. 1 ст. 126 ТК РФ).

Расчет компенсации при увольнении

Компенсация за неиспользованный отпуск при увольнении рассчитывается по формуле:

Компенсация за неиспользованный отпуск облагается НДФЛ (п. 1 ст. 210 НК РФ, п. 3 ст. 217 НК РФ) и страховыми взносами (пп. 2 п. 1 ст. 422 НК РФ).

Количество дней неиспользованного отпуска

Если работник отработал неполный рабочий год, количество положенных ему дней отпуска рассчитывается, исходя из отработанных месяцев в течение рабочего года:

Рабочий год — полные 12 месяцев, отработанные сотрудником с даты приема его на работу по дату, предшествующую началу нового рабочего года (п. 1 Правил об очередных и дополнительных отпусках, утв. НКТ СССР 30.04.1930 N 169, Письмо Роструда от 18.12.2012 N 1519-6-1).

При этом месяц считается отработанным полностью, если сотрудник работал в нем половину дней и более. Если отработано менее половины месяца, он не засчитывается (п. 35 Правил об очередных и дополнительных отпусках, утвержденных НКТ СССР 30.04.1930 N 169: действует в части, не противоречащей ТК РФ).

В нашем примере рассчитаем количество дней, за которые работнику положен отпуск. Рабочие годы Колокольцева И. Ф.:

- 1 год — с 26.12.2016 по 25.12.2017, положенные 28 кал. дней использованы;

- 2 год — с 26.12.2017 по 25.12.2018, положенные 28 кал. дней использованы;

- 3 год — с 26.12.2018 по 19. 09.2019, из них отработано: 8 полных месяцев (с 26.12.2018 по 25.08.2019);

- 25 календарных дней девятого месяца рабочего года (с 26.08.2019 по 19.09.2019). Это более половины месяца: следовательно, девятый месяц засчитывается полностью.

Расчет дней неиспользованного отпуска Колокольцева И. Ф.:

- 28 дн. / 12 мес. х 9 мес. = 21 день

Если в результате расчета количества дней неиспользованного отпуска получается дробное число, трудовое законодательство не требует его округления. Однако, если работодатель принимает решение округлить число дней отпуска, нельзя применять арифметические правила: округляют всегда в пользу работника (Письмо Минздравсоцразвития РФ от 07.12.2005 N 4334-17).

Средний дневной заработок

Расчет среднего дневного заработка работника осуществляется исходя из фактически начисленной ему зарплаты и фактически отработанного им времени за 12 календарных месяцев, предшествующих увольнению (ст. 139 ТК РФ), по формуле:

29,3 — это среднемесячное число календарных дней, установленное Правительством для расчета среднего дневного заработка для оплаты отпусков и компенсаций за неиспользованные отпуска (п. 10 Положения об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

В течение указанных 12 месяцев встречаются периоды, исключаемые из расчета: такие, когда (п. 5 Положения об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 N 922):

- за работником сохранялся средний заработок в соответствии с законодательством, например, при командировках, отпуске;

- сотрудник не работал из-за простоя;

- сотрудник отсутствовал по временной нетрудоспособности или по беременности и родам;

- сотрудник был в отпуске за свой счет и другие.

В этих случаях средний дневной заработок рассчитывается по формуле:

Читайте также: Расходы на оплату труда согласно нормам ст. 255 НК РФ

При начислении компенсации за неиспользованный отпуск или изменении МРОТ в периоде начисления необходимо сверять средний месячный заработок (для расчета компенсации) с МРОТ: он не может быть ниже федерального МРОТ, действующего на дату начисления компенсации (п. 18 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

Подробнее о соответствии среднего месячного заработка МРОТ

Определим средний дневной заработок работника по нашему примеру, принимая во внимание, что в расчетном периоде Колокольцева есть выплаты и дни, исключаемые из расчета.

Рассчитаем количество фактически отработанных дней работником в расчетный период. Дни необходимо считать в календарных днях с учетом среднедневного показателя, установленного Правительством РФ (29,3).

- В расчетный период Колокольцев И. Ф. отработал 11 полных месяцев. Количество фактически отработанных дней в этот период составило: 11 х 29,3 = 322,3 кал. дня

- В октябре он уходил в отпуск на 28 календарных дней, поэтому количество дней работы в октябре составляет:

31 день в октябре — 28 дней отпуска = 3 кал. дня

- Их надо пересчитать с учетом среднемесячного числа календарных дней:

29,3 х 3 / 31 = 2,84 кал. дня

- Итого отработанных дней в расчетном периоде:

322,3 + 2,84 = 325,14 кал. дней

- Сумма заработка в расчетном периоде — 455 196 руб.

- Расчет среднедневного заработка:

455 196 руб. / 325,14 кал. дней = 1 400 руб.

Теперь рассчитаем сумму компенсации за неиспользованный отпуск.

- Количество дней неиспользованного отпуска Колокольцева — 21 день.

- Компенсация за неиспользованный отпуск составила: 1 400 руб. х 21 дн. = 29 400 руб.

Выделяем компенсацию в 2-НДФЛ

Трудовой кодекс обязывает работодателя рассчитывать и выплачивать компенсацию за каждый заработанный, но неиспользованный день отпуска на дату расторжения трудового контракта. Эта сумма должна быть отображена в справке о заработке, составленной по форме 2- НДФЛ. Документ составляется для предоставления в ФНС и для выдачи увольняемому работнику.

До 2021 года обособленно выделялись только отпускные, а компенсационные начисления учитывались в составе прочих доходов и проходили под кодом «4800». Теперь код дохода по отпускной компенсации при увольнении соответствует шифровой комбинации чисел «2013».

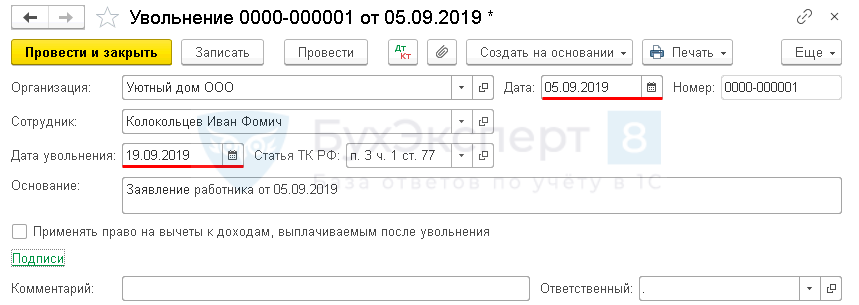

Увольнение сотрудника

Чтобы корректно отразить в 1С операции по начислению финальной заработной платы и компенсации за неиспользованный отпуск, прежде всего, необходимо уволить сотрудника.

Документ Увольнение создается из раздела Зарплата и кадры – Кадровый учет – Кадровые документы — Создать — Увольнение.

Изучить подробно процедуру увольнения и заполнение документа по примеру

Компенсация за неиспользованный отпуск

В России по законодательству каждому официально работающему гражданину полагается оплачиваемый отдых в виде отпуска – не менее 28 дней, не включая выходные и праздники. Право на него сотрудник получает уже через полгода после того, как вступил в свои должностные обязанности. Также каждый человек может претендовать на отпускные.

Читайте также: Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?

Отпускные – это отдельная от заработка сумма, выдаваемая при отпуске, которая тоже отражается в справке 2-НДФЛ, только имеет другой код, чтобы её можно было отличить от остальных доходов. Отразить в этой отчётности отпускные нужно в месяц их начисления.

При увольнении, если весь отпуск или его часть так и не были использованы, то положенные средства за него не сгорают, а должны быть отданы уволенному сотруднику как компенсация. Она, в свою очередь, как и другие доходы, облагается вычетом по НДФЛ со стандартной ставкой 13% согласно 217 статье НК РФ (пункт 3). Компенсация за неиспользованный отпуск при увольнении начисляется вместе с расчётом, а НДФЛ с неё удерживается в этот же день. Перечислить налог в бюджет нужно в течение суток.

Сведения обо всех доходах физлиц отражаются в 2-НДФЛ:

- форма и требования к заполнению регламентированы приказом ФНС России от 30.10.2015;

- списки кодов доходов и вычетов есть в приказе ФНС России от 10.09.2015.

Расчет сотрудника при увольнении

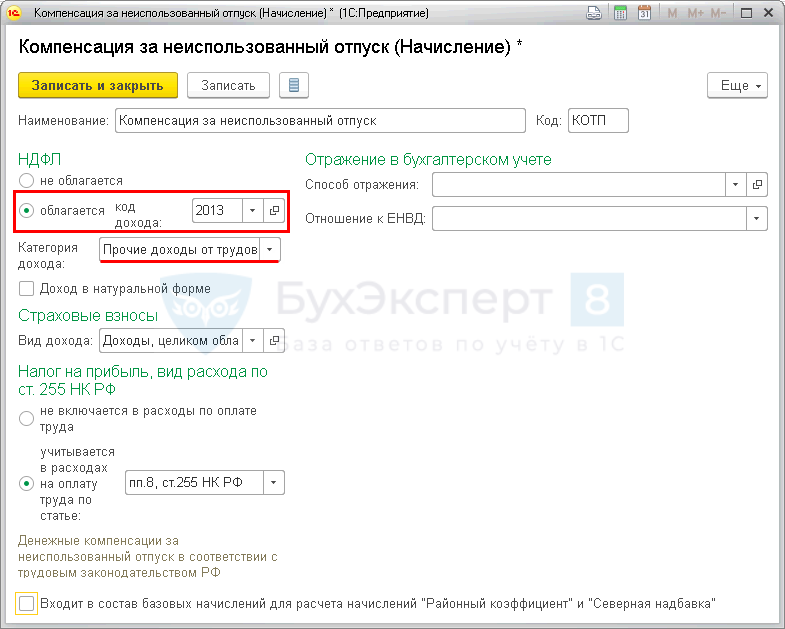

Настройки в 1С по расчету компенсации

При установке программы 1С в базе в справочнике Начисления автоматически должен быть создан предопределенный вид начисления Компенсация отпуска при увольнении под кодом КОТ.

Если оказалось, что этого начисления нет, то следует ввести его в справочник Начисления из раздела Зарплата и кадры — Справочники и настройки — Настройки зарплаты — Расчет зарплаты — Начисления.

Обратите внимание на заполнение полей:

Раздел НДФЛ:

- переключатель — облагается;

- код дохода — 2013 — Сумма компенсации за неиспользованный отпуск;

- Категория дохода — Прочие доходы от трудовой деятельности.

Раздел Страховые взносы:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами;

Раздел Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель — учитывается в расходах на оплату труда по статье: — пп. 8, ст. 255 НК РФ – Денежные компенсации за неиспользованный отпуск в соответствии с трудовым законодательством РФ;

- флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка»не нужно устанавливать для Начисления Компенсация за неиспользованный отпуск, т. к. в заработке, который используется для расчета компенсации данные начисления уже учтены.

Раздел Отражение в бухгалтерском учете:

- Способ отражения — не устанавливается. В этом случае компенсация будет отнесена в счет затрат, установленный в поле Учет расходов справочника Сотрудники для зарплаты работника, которому она начисляется. PDF

Компенсация за неиспользованный отпуск работника должна учитываться на том же счете учета затрат, на котором учитывается его зарплата.

Способ отражения в справочнике Начисления имеет приоритет по отношению к способу, заданному в поле Учет расходов в справочнике Сотрудники. Поэтому отдельно Способ отражения в форме Компенсация за неиспользованный отпуск (Начисление) устанавливать не нужно.

Компенсация за неиспользованный отпуск — это часть заработной платы, поэтому в БУ компенсация отражается в составе затрат на оплату труда (п. 8 ПБУ 10/99):

- Дт счета затрат, по которому начисляется зарплата сотруднику;

- Кт «Расчеты с персоналом по оплате труда» (план счетов 1С).

В НУ компенсация за неиспользованный отпуск также учитывается в расходах на оплату труда (пп. 8 ст. 255 НК РФ) в составе прямых или косвенных расходов. Отнесение затрат на компенсацию к прямым или косвенным расходам зависит от того, куда относится основная зарплата уволенного работника, согласно учетной политике.

В 1С компенсация за неиспользованный отпуск отразится на счете учета зарплаты, заданном в справочнике Сотрудники в поле Учет расходов.

Изучить подробнее определение способов учета зарплаты (основных проводок)

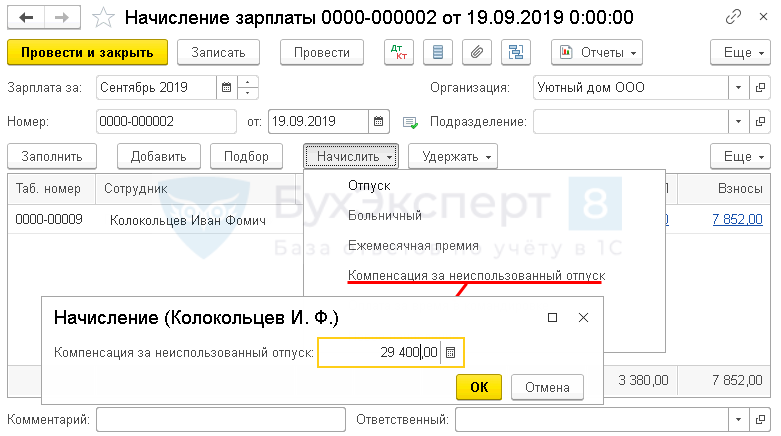

Расчет сотрудника при увольнении

Начисление компенсации не автоматизировано в 1С и отражается документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления — кнопка Создать — Начисление зарплаты.

В документе указывается:

- Зарплата за — последний месяц работы сотрудника.

- от — последний день работы сотрудника.

По кнопке Добавить необходимо выбрать сотрудника, с которым производится расчет. Программа рассчитает заработную плату исходя из оклада сотрудника и времени отработанного им на дату увольнения.

По кнопке Начислить следует выбрать Начисление Компенсация за неиспользованный отпуск и указать рассчитанную сумму. Расчет компенсации необходимо произвести самостоятельно, например, в таблице формата Excel.

Все начисленные сотруднику суммы можно посмотреть и при необходимости откорректировать в форме Начисления, которая открывается по ссылке в графе Начислено.

В форме Начисления графа Дата выплаты для начисления Оплата по окладу устанавливается автоматически как последний день месяца начисления и корректировке не поддается.

Для начисления Компенсация за неиспользованный отпуск дата выплаты автоматически будет установлена по дате документа Начисление зарплаты.

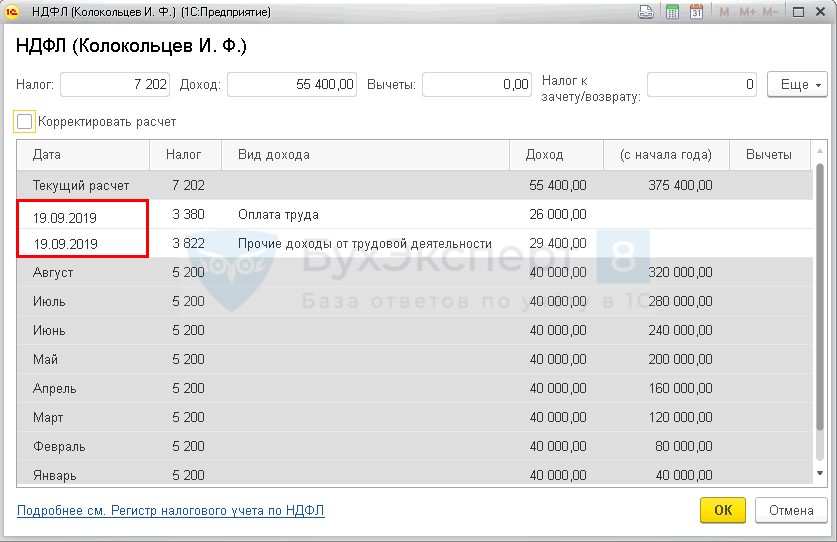

- НДФЛ — сумма исчисленного НДФЛ.

По ссылке НДФЛ в форме НДФЛ отображается расчет НДФЛ нарастающим итогом по сотруднику за текущий налоговый период.

Читайте также: «Упрощенка» как способ ухода от НДС: плюсы и минусы

Датой фактического получения дохода в виде оплаты труда, в том числе компенсации за неиспользованный отпуск, считается последний день работы, за который начислен доход увольняющемуся сотруднику (абз. 2 п. 2 ст. 223 НК РФ).

В форме НДФЛ документа Начисление зарплаты в графе Дата будет зафиксирована дата, которая впоследствии отразится в расчете 6-НДФЛ:

- фактического получения дохода по обоим видам начисления — по полю Дата увольнения документа Увольнение. PDF

- удержания НДФЛ — по дате документа Начисление зарплаты, которым начислены оплата труда и компенсация.

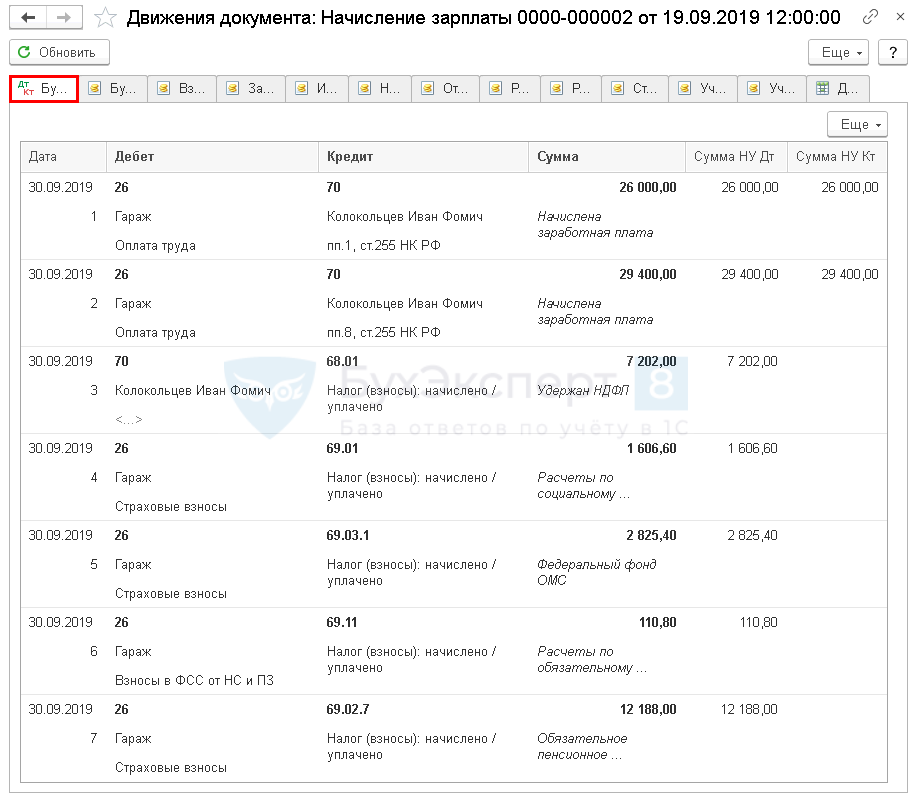

Проводки по документу

Документ формирует проводки:

- Дт Кт — начисление зарплаты за последний месяц работы;

- Дт Кт — начисление компенсации за неиспользованный отпуск;

- Дт Кт 68.01 — исчисление НДФЛ с суммы зарплаты и компенсации;

- Дт Кт 69.01 — начисление взносов в ФСС;

- Дт Кт 69.03.1 — начисление взносов в ФФОМС;

- Дт Кт 69.11 — начисление взносов на НС и ПЗ;

- Дт Кт 69.02.7 — начисление взносов в ПФР.

Несмотря на то, что документ Начисление зарплаты оформлен последним днем работы сотрудника, начисление зарплаты и взносов на счетах БУ и НУ в 1С производится последним днем месяца.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. для расчета выплат при увольнении. За основу можно принять форму Т-61 «Записка-расчет при прекращении (расторжении) трудового договора с работником (увольнении)» (утв. Постановлением Госкомстата РФ от 05.01.2004 N 1).

- Excel

Декларация по налогу на прибыль

В нашем примере зарплата Колокольцева И.Ф. учитывается на счете 26 «Общехозяйственные расходы» и в налоговом учете относится к косвенным (прочим) расходам.

В декларации по налогу на прибыль затраты на заработную плату и компенсация за неиспользованный отпуск, а также начисленные с них страховые взносы отразятся в косвенных расходах только после того, как будет проведено Закрытие счетов 20, 23, 25, 26 в процедуре Закрытие месяца: PDF

- Лист 02 Приложение N 2 стр. 040 «Косвенные расходы — всего»: оплата труда;

- компенсация за неиспользованный отпуск;

- страховые взносы;

- страховые взносы.

См. также Что сделать, чтобы стр. 041 заполнилась автоматически

Код компенсации за неиспользованный отпуск в справке 2-НДФЛ в 2021 году

Ранее для указания дохода физлица при получении им компенсации отпускных при увольнении использовался код 4800.

Федеральная налоговая служба выпустила приказ от 24.10.2017 № ММВ-7-11/[email protected], на основании которого вносятся изменения в приложение № 1 приказа от 10.09.2015 № ММВ-7-11/[email protected] С момента вступления в силу данного приказа для компенсации за неиспользованный отпуск используется код дохода 2013.

До вступления в силу изменений После вступления в силу изменений (в 2021 году) Код дохода для компенсации за неиспользованный отпуск

Надо ли задним числом выделять компенсацию отпуска при увольнении на отдельный код дохода для НДФЛ в 2021 году?

Задним числом применять новый код необходимости нет. Вместе с тем следует иметь в виду, что за каждую справку с неверными кодами налоговый агент может быть оштрафован на сумму 500 руб. Такой размер санкций установлен в ст. 126.1 НК РФ.

Где указывается код дохода для компенсации при увольнении в справке 2-НДФЛ в 2021 году?

Порядок заполнения справки 2-НДФЛ, так же как и сама форма, изменился с 1 января 2021 год. В программе «Бухсофт» есть актуальный бланк формы, где вы можете посмотреть образец заполнения кода дохода для компенсации.

Код дохода для компенсации в 2-НДФЛ

Для компенсации за неиспользованный отпуск при увольнении в 2019 году код дохода по НДФЛ с какого момента ставится по новым правилам?

Приказ от 24.10.2017 № ММВ-7-11/[email protected] вступил в силу. Новые коды действуют при указании их в справках 2-НДФЛ за 2021 год и дальше.

Если без увольнения выплачивается компенсация отпуска, то какой код дохода?

Работник может попросить выплатить ему часть отпускных без фактического ухода в отпуск и без увольнения. Работодатель вправе (но не обязан) такую просьбу удовлетворить. Но компенсировать отпускные дни допускается лишь в случае, когда речь идет о днях сверх 28-ми стандартных дней отпуска. Это могут быть дополнительные отпуска в связи с особыми условиями труда, удлиненный основной отпуск и т. п.

В этом случае код дохода будет использоваться 4800 даже в 2019 году.

Таблица предстоящих изменений для главбухаПозволит избежать ошибок во 2-ом полугодии 2021 годаВсе вступившие бухгалтерские изменения с 1 июля 2021 годаУдобно применять в работе

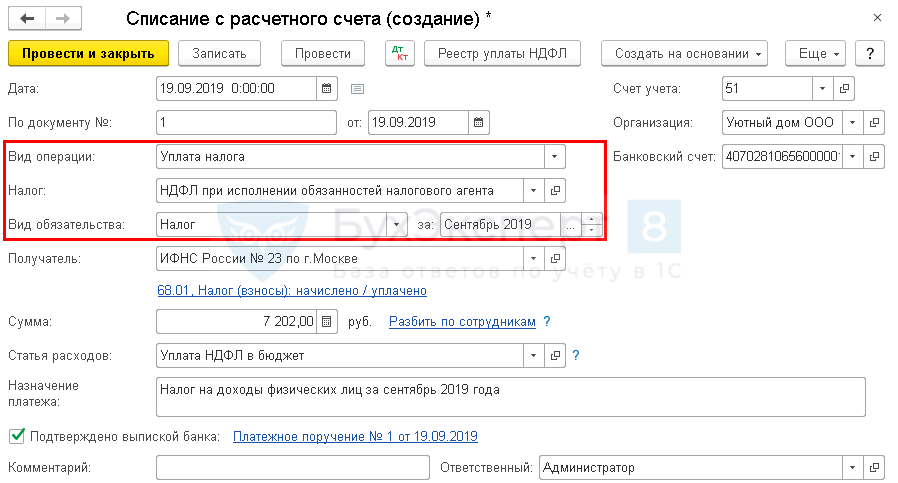

Уплата НДФЛ в бюджет

НДФЛ с компенсации за неиспользованный отпуск уплачивается не позднее дня, следующего за днем ее выплаты работнику (п. 6 ст. 226 НК РФ).

Уплата НДФЛ в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банк — Банковские выписки — кнопка Списание.

В документе указывается:

- Вид операции — Уплата налога;

- Налог — НДФЛ при исполнении обязанностей налогового агента;

- Вид обязательства — Налог;

- за — Сентябрь 2019, месяц начисления доходов (выплат при увольнении).

Изучить подробнее про отражение уплаты НДФЛ в бюджет

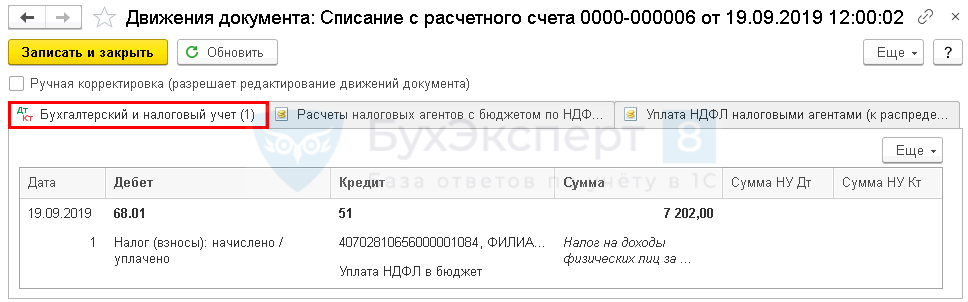

Проводки по документу

Документ формирует проводку:

- Дт 68.01 Кт — уплата НДФЛ в бюджет за сентябрь.

Компенсация при увольнении: код дохода (НДФЛ-2018) в справке о доходах физлица

В соответствии со стат. 127 ТК РФ в случае увольнения сотрудника ему полагается денежная компенсация за все время неиспользованного отпуска. Суммы компенсационных выплат подлежат внесению в справку 2-НДФЛ. В дальнейшем этот документ пригодится специалисту при оформлении в штат другого предприятия.

Под каким кодом обозначается компенсация за «неотгулянный» отпуск в 2-НДФЛ? Согласно Приказу № ММВ-7-11/[email protected] от 24.10.17 г. для подобных видов выплат был введен в действие новый код «2013». Ранее отдельного значения для отпускных компенсаций утверждено не было, поэтому работодатели использовали шифр «4800», как для прочих выплат.

С какой даты начинают действовать изменения? В самом Приказе точных разъяснения на этот счет не содержится. Для определения срока необходимо отчитать 10 дней (календарных) от момента официальной публикации нормативного акта — обозначенный Приказ ФНС прошел регистрацию в Минюсте 21.12.17 г., его начало действия выпадает на 01.01.18 г. А значит, составлять справки за 2021 г. требовалось уже с указанием нового кода «2013».

Обратите внимание! Компенсации за отпуск указывают в разделе 3 формы 2-НДФЛ. Такие суммы относятся к периоду (месяцу) окончательных расчетов с работником (стат. 140 ТК РФ). К примеру, если физлицо уволилось и получило расчет в ноябре, сумму денежной компенсации за «неотгулянный» отпуск следует указать в выплатах за ноябрь.

6-НДФЛ

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода (п. 3 ст. 226 НК РФ). В отчетности дата получения дохода отражается по стр. 100 Раздела 2 формы 6-НДФЛ. Ее определение зависит от вида дохода. Для компенсации за неиспользованный отпуск и других сумм при увольнении доход будет получен в день его выплаты налогоплательщику (пп. 1 п. 1 ст. 223 НК РФ).

В 1С для нашего примера дата фактического получения дохода указана в поле Дата документа Списание с расчетного счета. PDF

В форме 6-НДФЛ начисление и выплата ежегодного отпуска отражается в:

Разделе 1 «Обобщенные показатели»:

- стр. 020 — 55 400, сумма начисленного дохода;

- стр. 040 — 7 202, сумма исчисленного налога;

- стр. 070 — 7 202, сумма удержанного налога.

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: PDF

- стр. 100 — 19.09.2019, дата фактического получения дохода;

- стр. 110 — 19.09.2019, дата удержания налога.

- стр. 120 — 20.09.2019, срок перечисления налога.

- стр. 130 — 55 400, сумма фактически полученного дохода.

- стр. 140 — 7 202, сумма удержанного налога.

advant24.ru

При автоматическом заполнении осуществляется расчет повременной оплаты за дни, отработанные сотрудником в месяце увольнения.Затем необходимо перейти на закладку «Начисления» и по кнопке «Добавить» ввести новую строку, в которой указать сотрудника, созданный вид расчета «Компенсация отпуска» и сумму компенсации, рассчитанную вручнуюКолонки «чс», «код вычета» и «сумма вычета» в нашем случае не заполняются. Обращением внимание на колонку «Дата выплаты», данный параметр очень важен для заполнения формы 6-НДФЛ, поэтому проверяем и корректируем дату при необходимости. Проводим и закрываем документ. Для проверки произведенных начислений сформируем «Расчетный листок», нажав ссылку в левом нижнем углу: сотруднику был начислен оклад за 6 отработанных дней и компенсация отпуска. Теперь можно выплачивать сотруднику причитающуюся сумму и перечислять удержанный НДФЛ в бюджет.

Проверка взаиморасчетов

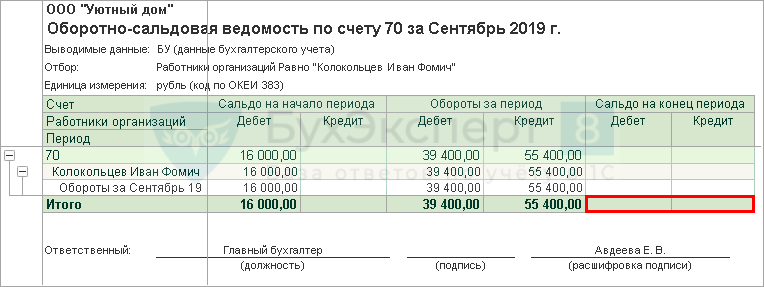

Взаиморасчеты с сотрудником

Проверить взаиморасчеты с сотрудником можно с помощью отчета Оборотно-сальдовая ведомость по счету «Расчеты с персоналом по оплате труда» в разделе Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету.

Отчет логично сформировать на дату увольнения: в нашем примере это 19 сентября. Однако проводки в БУ по начислению компенсации и зарплаты при увольнении по счету «Расчеты с персоналом по оплате труда» сформированы только 30 сентября. Следовательно, отчет необходимо сформировать на эту дату.

Читайте также: ЕНВД. Расчет средней численности работников при отсутствии половины персонала

Из отчета видно, что задолженность перед уволенным сотрудником на конец месяца отсутствует.

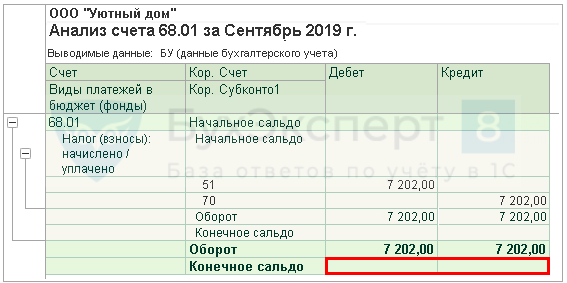

Взаиморасчеты с бюджетом по НДФЛ

Для проверки расчетов с бюджетом по НДФЛ можно сформировать отчет Анализ счета 68.01 «НДФЛ при исполнении обязанностей налогового агента» в разделе Отчеты — Стандартные отчеты — Анализ счета.

В нашем примере выплата компенсации и зарплаты осуществлялась 19 сентября, срок перечисления НДФЛ — 20 сентября, т. е. день, следующий за днем выплаты. Но в БУ по кредиту счета 68.01 «НДФЛ при исполнении обязанностей налогового агента» НДФЛ, как и зарплата, был начислен 30 сентября.

Отсутствие конечного сальдо по счету 68.01 «НДФЛ при исполнении обязанностей налогового агента» означает, что задолженность по уплате НДФЛ перед бюджетом отсутствует.

К данному отчету бухгалтер привык, но он не дает актуальной картины по взаиморасчетам с бюджетом по НДФЛ, поскольку данные по удержанному и перечисленному НДФЛ накапливаются в регистрах НДФЛ, а не на счетах бухгалтерского учета. Поэтому рекомендуем вам использовать в работе отчет Контроль сроков уплаты НДФЛ. На наш взгляд, он информативнее.

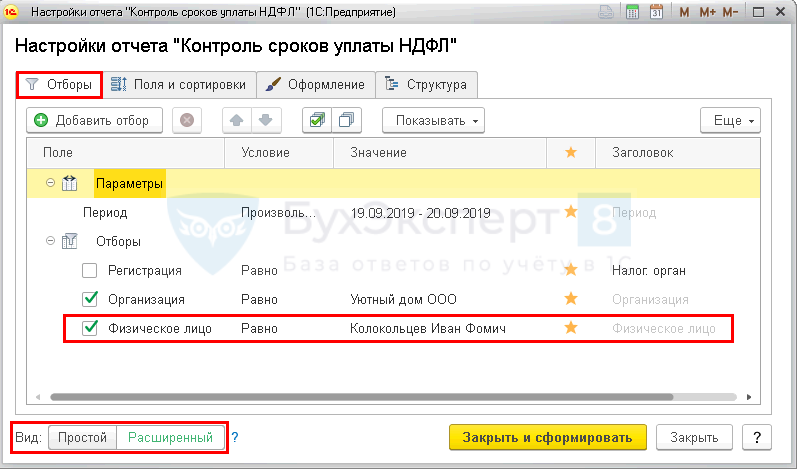

Контроль сроков уплаты НДФЛ

Для проверки расчетов с бюджетом по НДФЛ, а также сроков уплаты можно сформировать отчет Контроль сроков уплаты НДФЛ в разделе Зарплата и кадры — Зарплата — Отчеты по зарплате — Контроль сроков уплаты НДФЛ.

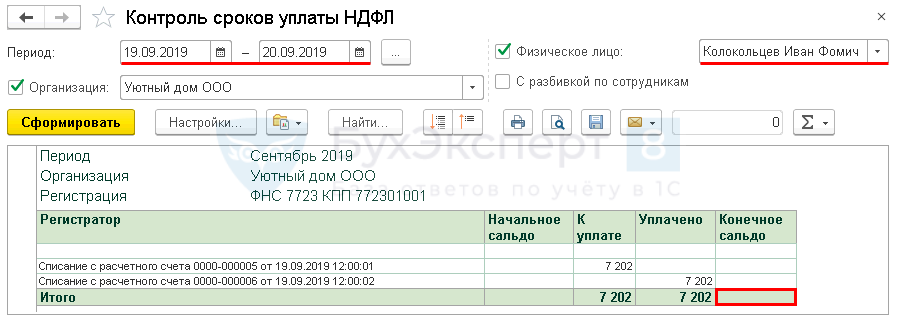

В нашем примере выплата компенсации и зарплаты осуществлялась 19 сентября, срок перечисления НДФЛ — 20 сентября, т. е. день, следующий за днем выплаты. Сформируем отчет за период 19-20 сентября по Колокольцеву И.Ф. Для формирования нужных данных по кнопке Настройки установите:

- Вид — Расширенный.

Вкладка Отборы по кнопке Добавить отбор:

- Поле — Физическое лицо;

- Условие — Равно;

- Значение — Колокольцев Иван Фомич;

- — В шапке отчета.

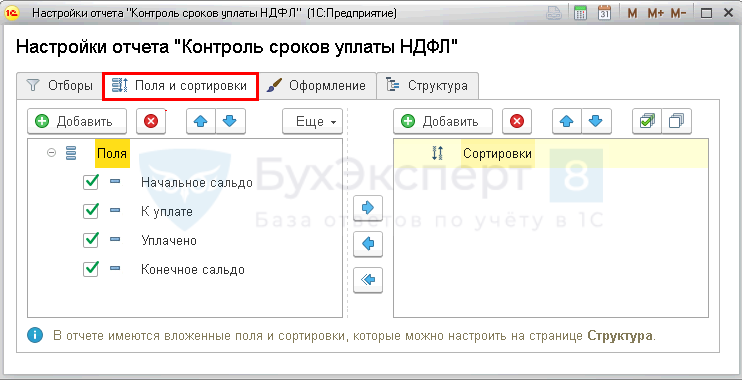

Вкладка Поля и сортировки — не менять установленных настроек.

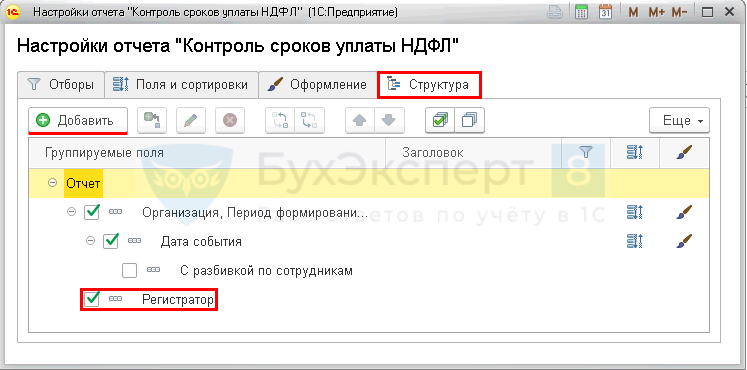

Вкладка Структура по кнопке Добавить:

- Группируемые поля — Регистратор, установить флажок.

После завершения настройки отчета Контроль срока уплаты НДФЛ, необходимо нажать кнопку Закрыть и сформировать. Программа сформирует отчет.

- Списание с расчетного счета от 19.09.2019 N 5 — документ выплаты работнику сумм при увольнении, установил срок по уплате задолженности в бюджет — 20.09.2019.

- Списание с расчетного счета от 19.09.2019 N 6 — документ уплаты НДФЛ, погасил задолженность по уплате налога в бюджет.

Отсутствие конечного сальдо на дату срока уплаты НДФЛ говорит о том, что НДФЛ уплачен в бюджет вовремя.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

- Когда выдать трудовую и произвести расчет, если сотрудник идет в отпуск и потом сразу увольняется

- Настройки зарплаты в 1С

- Начисление заработной платы

- Начисление отпускных

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Как настроить расчет компенсации за неиспользованный отгул при увольнении по правилам расчета компенсации отпуска? …

- Расчет компенсации за неиспользованный отпуск при увольнении при отсутствии заработка в расчетном периоде Добрый день. Зарплата и управление персоналом, редакция 3.1 (3.1.6.54) Сотрудница…

- Почему при расчете среднего заработка для компенсации за неиспользованный отпуск при увольнении может учитываться неверное количество дней? …

- Повышение зарплаты при расчете компенсации за неиспользованный отпуск при увольнении У сотрудника в ноябре была премия. С января всем сотрудникам…

Отражается ли в справке 2-НДФЛ?

Код дохода для компенсации за отпуск, который не был использован, при уходе с постоянного места работы в текущем году применяется для получения выплат за неиспользованный отпуск. В 2021 году действует новый код дохода, о чем не нужно забывать.

Не так давно для того чтобы указать доход физического лица при получении им определенного размера компенсационных выплат (отпускных) при расторжении трудового договора, использовался код 4800.

Ранее Федеральная налоговая служба издала приказ, на основании которого для получения всех компенсационных выплат за отпуск, который так и не был использован, применяется новый код. Давайте разберемся, что собой представляет форма 2-НДФЛ. Это справка, свидетельствующая о доходах и суммах налога физлица.

С нового года действуют две формы справки о доходах гражданина. Справка по форме 2-НДФЛ по доходам подчиненного обязательно должна каждый год сдаваться работодателем в налоговую инспекцию. Ему необходимо обращаться в службу по месту своего учета.

Данная справка обязательно составляется по итогам истекшего налогового периода (календарного года) в отношении исчисленного, удержанного и перечисленного НДФЛ с доходов, которые были выплачены в этом периоде. Еще этот документ обязательно составляется в случае, когда невозможно удержать налог с доходов конкретного гражданина по причине его увольнения.

При оформлении этого документа категорически запрещено исправление ошибок с использованием корректирующего или любого другого похожего средства. Нельзя применять двустороннюю печать, соединение листов любым способом, который может повредить их целостность. Нельзя прописывать отрицательные числовые значения.

Бумага обязательно должна заполняться чернилами следующих цветов: синий, фиолетовый и черный. Запрещено использовать при составлении документа ручки ярких цветов и оттенков (красные, розовые, зеленые).

Что касается правильного внесения числовых, текстовых значений и кодовых показателей, то это следует делать слева направо, начиная с первого (левого) знакоместа. В участках листа, где не нужно делать записи, ставится прочерк.

Если справка заполняется не вручную, а набирается на компьютере, то значения числовых показателей обязательно выравниваются по правому (последнему) знакоместу. При распечатке допустимо не обрамлять знакоместа и прочерки в местах, которые не были заполнены. Руководитель организации, который занимается оформлением справки, должен заполнять все текстовые поля только заглавными печатными буквами.

Если суммовое значение отсутствует, то нужно ставить ноль (число). Код дохода для компенсации за неиспользованный отпуск обязательно указывается в справке 2-НДФЛ. В таблице раздела под номером три в соответствующем столбце «Код дохода» должен быть указан код дохода рядом с тем месяцем, в котором были осуществлены те или иные выплаты. Напротив компенсации за отпуск, который не был использован сотрудником при увольнении, по всем строкам должен быть прописан новый код.